Гавриленко В.А.

Состояние и актуальные тенденции развития мирового рынка шин

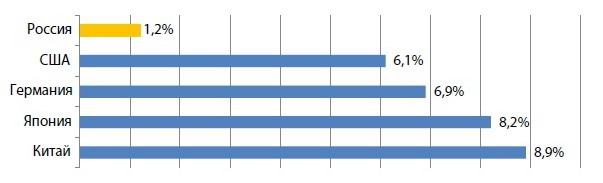

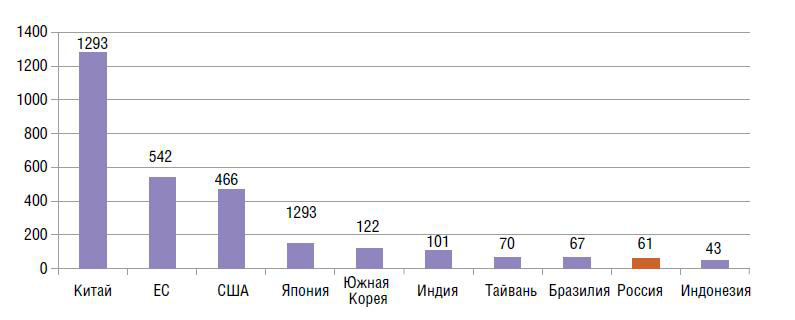

Основные мощности по выпуску шин сосредоточены в странах Азиатско-Тихоокеанского региона (порядка 53%), среди которых крупнейшими производителями являются Китай, Япония, Республика Корея. В Северной Америке производственный потенциал в сфере шин составляет порядка 22%, и объемами производства шин здесь выделяются США. В Европе, доля которой примерно на уровне 15%, основными их производителями являются Германия и Франция. Доля Южноамериканского региона в производстве шин оценивается в 3%, Средне- и Ближневосточного региона – в 2%.

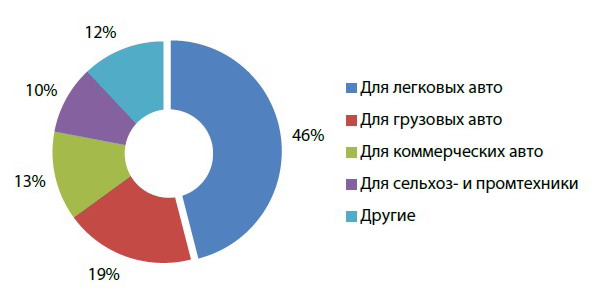

Ежегодно на мировой рынок шин поступает более 1,6 млрд новых шин и порядка 1 млрд восстановленных после использования. Шины имеют строгое назначение – для легковых автомобилей, для грузовиков, легких коммерческих автомобилей (типа «газелей»), для тракторов, горнодобывающей техники, мотоциклов, мопедов и др. На рис. 1 представлена примерная структура мирового рынка шин.

Из представленного очевидно, что самым крупным сегментом рынка шин является рынок шин для легковых автомобилей. Пандемия коронавируса оказала существенное негативное влияние на рынок автомобилей, и, как следствие, резко снизились продажи шин. По всему миру более 120 шинных заводов были вынуждены приостановить свое производство. По оценке Statista (немецкая компания, специализирующаяся на рыночных и потребительских данных), за период пандемии продажи шин снизились примерно на 12%. В 2021 г. мировой рынок шин составил по стоимостному показателю 230,88 млрд долл, по исчислению в единицах – 2,26 млрд штук.

Важно отметить высокую конкуренцию среди фирм – производителей шин и значительные инвестиции в повышение качества продукции, расширение ассортимента и проведение НИОКР в целях удержания рыночных позиций. При покупке шины ключевыми факторами являются следующие показатели: цена; год выпуска; страна-производитель; бренд; качественные характеристики; тип и размер.

Основными производителями шин являются Китай, США, Япония, Южная Корея и такие страны Европы, как Германия, Великобритания, Италия. При этом лидирующие позиции занимает Китай, который активно развивает автомобильную промышленность и закрывает почти ¼ часть мирового рынка шин. Важным фактором успехов китайской шинной промышленности стало разрешение крупнейшим производителям шин из других стран инвестировать в производство и создавать собственные мощности, в результате чего почти 50% китайского рынка шин занимает продукция, выпускаемая предприятиями с зарубежным капиталом.

В настоящее время в КНР более 500 производителей шин, в том числе более 300 – средне- и крупнотоннажных. В 2021 г. в Китае было произведено 529,22 млн шин, что превысило уровень предыдущего (ковидного) года на 11,2%. При этом потребление автомобильных шин составило 378,42 млн штук, что выше уровня 2020 г. на 14,25%.

Сегодня мировой рынок шин представлен десятками различных брендов, некоторые из которых являются ключевыми, определяющими объемы и стоимости продаж шинной продукции. Ниже приведен топ-20 производителей шин из разных стран мира.

1. Michelin (Франция). Продукция данного бренда высоко ценится автолюбителями и профессиональными гонщиками за непревзойденное качество, производительность и долговечность. По состоянию на 2022 г. оборот шинного бизнеса Michelin составлял 23,32 млрд евро.

2. Bridgestone (Япония). История японского бренда берет начало с 1931 г. Сегодня под этой торговой маркой ежегодно выпускаются десятки миллионов покрышек для легковых авто, внедорожников, коммерческого транспорта и других видов колесной техники. В 2022 г. оборот компании составил 23,03 млрд евро.

3. Goodyear (США). Компания основана в 1898 г. и за все годы промышленной деятельности сумела отвоевать значительную долю рынка автомобильных шин. Покрышки «Гудиер» высоко ценятся не только автолюбителями, но и крупными автопроизводителями, которые используют резину данной марки в качестве штатной в своих автомобилях. В 2022 г. оборот компании достиг 15,43 млрд евро.

4. Continental (Германия). По размеру годовой прибыли компания значительно уступает компании Goodyear, уровни доходности конкурирующих фирм отличаются почти в 1,5 раза, а оборот составляет 11,8 млрд евро. Тем не менее шины марки Continental являются одними из наиболее популярных и востребованных на европейском рынке. Высокое качество продукции, регулярное обновление ассортимента и великолепные ездовые характеристики шин данного бренда позволяют компании уверенно держать свои позиции в тройке мировых лидеров.

5. Sumitomo Rubber Industries (Япония). Японская корпорация Sumitomo Rubber Industries – одна из крупнейших фигур на японском и мировом рынке автошин с оборотом 6,17 млрд евро. На производственных комплексах компании выпускаются автошины высокого качества, которые предлагаются покупателям в качестве более доступной альтернативы дорогостоящим продуктам других брендов. С 1984 г. компания является собственником торговой марки Dunlop,

6. Pirelli (Италия). Итальянский шинный концерн Pirelli славится не только высоким качеством автомобильных шин массового производства. Компания также известна как один из главных спонсоров профессионального гоночного автоспорта. Фирма Pirelli является ведущим поставщиком авторезины для Формулы-1, в 2011 г. компания была официальным спонсором Кубка России по футболу. Производственные мощности корпорации насчитывают 24 завода, которые расположены в 13 странах мира. Оборот шинного бизнеса по состоянию на 2022 г. составил 5,33 млрд евро.

7. Hankook (Южная Корея). Южнокорейский бренд Hankook – яркий представитель среднего сегмента автомобильных шин. Компания делает акцент не только на качестве производимых товаров, но и на ценовой доступности покрышек. Финансовый оборот сравним с аналогичным показателем корпорации Pirelli – около 5,30 млрд евро (против 5,33 млрд евро итальянского конкурента). Продукция данной марки пользуется неизменно высоким спросом среди российских автомобилистов и в огромных количествах экспортируется в сотни других стран.

8. Yokohama (Япония). Yokohama – известный японский бренд, выпускающий высококачественные шины для автомобилей различных классов: легковых, легкогрузовых, тяжелых грузовиков, микроавтобусов и др. Продукция компании также популярна в мире автоспорта, шины «Йокохама» успешно используются для комплектации гоночных болидов, спорткаров, багги, джипов и др. В 2022 г. оборот шинных подразделений компании составил 4,5 млрд евро.

9. ZC Rubber (Китай). Китайская корпорация Hangzhou Zhongce Rubber Co., Ltd., которая также известна как ZC Rubber, демонстрирует стремительный рост объемов продаж. Всего за год денежный оборот компании увеличился почти на 11%, достигнув отметки 3,4 млрд евро. В 2022 г. этот показатель составил 4,21 млрд евро. Автомобильные покрышки, выпускаемые китайским шинным гигантом, высоко ценятся на мировом рынке за сбалансированное сочетание доступной цены и достойного качества. Корпорация ZC Rubber производит автошины под несколькими марками, включая Westlake и Goodride.

10. Maxxis (Тайвань). Компания Maxxis имеет достаточно узкую специализацию: под этим брендом помимо легковых шин выпускаются преимущественно спортивные и внедорожные покрышки. Также в ассортимент входят модели для грузового транспорта, автобусов и других видов колесной техники. Тем не менее основной упор делается на производстве шин для автоспорта и автомобилей повышенной проходимости. Годовой оборот компании составляет около 3,23 млрд евро по состоянию на 2022 г.

11. Toyo Tires (Япония). Компания Toyo – один из ведущих производителей шин в Японии с оборотом 2,8 млрд евро. Фирма регулярно обновляет ассортимент шинной продукции, который сегодня насчитывает сотни моделей покрышек различного назначения, доступных в большинстве популярных типоразмеров. Непрерывный годовой прирост финансового оборота, достигающий 12%, свидетельствует о стремительном развитии компании и увеличении потребительского спроса на продукцию Toyo.

12. LingLong (КНР). Китайский бренд LingLong по состоянию на 2022 г. является 12-м по популярности и объемам продаж производителем авторезины. В 2022 г. оборот компании составил 2,58 млрд евро. Большинство выпускаемых моделей относятся к среднему и бюджетному сегменту, поэтому шинная продукция LingLong пользуется стабильно высоким спросом среди потребителей.

13. Giti Tire (КНР). Транснациональная корпорация Giti Tire имеет производственные мощности в нескольких странах. Модельный ряд шин данной марки включает в себя изделия различного назначения, начиная от легковых покрышек и заканчивая крупногабаритными изделиями для тяжелых грузовиков и индустриальной техники. Одной из наиболее популярных марок, которая принадлежит компании, является GT Radial. Такая резина используется многими автомобилестроительными компаниями, в частности китайскими, для заводской комплектации авто. С оборотом 2,51 млрд евро компания размещается на 13-й строчке рейтинга.

14. Apollo Tyres (Индия). Apollo Tyres – индийский производитель автошин, продукция которого в огромных объемах реализуется на рынках многих стран мира. Компания демонстрирует впечатляющие темпы развития, лишь за период с 2017 по 2018 г. денежный оборот увеличился почти на 20% и продолжает стремительно расти. В 2022 г. этот показатель достиг 2,5 млрд евро. Такой коммерческий успех обусловлен рядом факторов: высоким качеством производимых шин, грамотным маркетингом, солидными инвестициями в разработку новых шинных технологий и др. Компании Apollo принадлежит шинный бренд Vredestein.

15. Sailun (КНР). Компания Sailun Group Co., Ltd. основана почти 20 лет назад как первая в Китае частная шинная компания. Сегодня годовой операционный доход группы составляет около 2,5 млрд долл., в компании работает более 11 тыс. работников. По уровню качества шины этой марки практически не уступают более дорогим аналогам от европейских, американских и других брендов, но при этом большинство моделей относятся к бюджетному и среднему ценовому сегменту, что делает продукцию Sailun востребованной и популярной. Компания развила обширные сети продаж для своей продукции, имеет логистические центры в Германии, Канаде и других странах.

16. MRF Tyres (Индия). Madras Rubber Factory является крупным индийским производителем шинной и резинотехнической продукции. Компания имеет высокие финансовые показатели, годовой оборот в 2022 г. составил 2,29 млрд евро. Помимо автомобильных шин, на заводах MRF Tyres выпускается ряд других изделий: детские игрушки, краски, спортивный инвентарь и др.

17. Kumho (Южная Корея). Южнокорейский бренд Kumho, несмотря на достаточно высокую популярность шинной продукции, располагается на 17-й строчке рейтинга топ-20 крупнейших производителей авторезины с оборотом 1,9 млрд евро. Тем не менее тысячи автовладельцев со всего мира отдают предпочтение покрышкам именно этой марки, что обусловлено разумной ценовой политикой компании и отличными рабочими характеристиками выпускаемых шин. Резину Kumho успешно используют для оснащения легковых авто, мощных элитных спорткаров и др. Также компания делает особый акцент на производстве шин для профессионального автоспорта. Одним из ее дочерних брендов является марка Marshal.

18. Nokian (Финляндия). Nokian Tyres – финская компания со штаб-квартирой в городе Нокиа (Финляндия). Фирма известна уникальными технологическими разработками, в частности для зимних шин. Производитель делает особый акцент на производстве авторезины для сложных климатических условий, характерных для холодных северных регионов. Значительным спросом пользуются линейки зимних шипованных покрышек Hakkapeliitta. Среди летних моделей популярны линейки Hakka Green, Hakka Black, Hakka Blue, Nordman и др. В 2022 г. оборот составил 1,71 млрд евро.

19. Titan (США). Американская компания Titan имеет оборот 1,57 млрд евро и занимает 19-ю строчку рейтинга по состоянию на 2022 г. Под этим брендом выпускаются преимущественно крупногабаритные шины для различных видов спецтехники, дорожно-строительных и сельскохозяйственных машин. Покрышки данной марки обладают высокими показателями износостойкости и прочности, что позволяет эксплуатировать их в тяжелых условиях. Большинство моделей имеют универсальный внедорожный протектор, обеспечивающий повышенную проходимость в местах, где отсутствуют твердые капитальные покрытия.

20. Nexen Tyres (Южная Корея). Южнокорейская фирма Nexen, которая также выпускает шины под брендом Roadstone, была основана в 1942 г. По данным на 2022 г. финансовый оборот компании составил 1,54 млрд евро. Таким образом, предприятие находится на 20-й строчке в рейтинге крупнейших производителей автомобильных покрышек. Под материнским и дочерним брендами выпускаются шины различных классов и ценовых категорий, включая ультрапроизводительные модели для спорткаров.

В бюджетном секторе работают многие китайские компании, не вошедшие в перечень топ-20, но занимающие весьма весомые позиции на рынке шин. Сред них:

Шаньдун Линг Лонг Тайр Ко., Лтд. Компания Shandong Linglong Tire Co., Ltd. основана в 1975 г. для удовлетворения постоянно растущего мирового спроса на шины. Она начала с высокотехнологичных ПЦР или радиальных шин для легковых автомобилей, но расширила свой ассортимент, включив в него LTR, радиальные шины для легких грузовиков и фургонов, радиальные шины для автобусов (TBR) вместе с тяжелыми полностью стальными радиальными шинами для больших грузовиков. Компания находится в городе Чжаоюань, провинция Шаньдун, при этом имеет 18 тыс. сотрудников, разбросанных по всему миру. Ежегодный доход компании составляет порядка 2,4 млрд долл. У компании есть пять заводов по производству шин в Китае, один в Таиланде, а в 2019 г. она запустила еще один завод в Сербии.

Даблстар Груп Ко., Лтд. Компании DoubleStar почти 100 лет. В настоящее время компания известна как лидер «китайской интеллектуальной промышленности по производству шин», поскольку использует суперсовременную промышленную логистику, интеллектуальное оборудование и умное циклическое использование всей выброшенной резины и связанных с ней продуктов. Является контролирующим акционером бренда Kumho Tire.

Xing yuan Tire Group Co., Ltd. Компания Xingyuan Tires Group расположена в городском округа Дунъин провинции Шаньдун, КНР. Образована в 1994 г. и в настоящее время производит около 5,8 млн цельностальных радиальных шин для грузовых автомобилей, насчитывает более 7 тыс. человек. Некоторые из ведущих брендов компании включают Amberstone, National Treasure и Annite. Компания сертифицирована по стандартам ISO 9001 и ISO 14001. Также имеет европейскую сертификацию ECE и сертификацию DOT в США.

Triangle Co., Ltd. Компания Triangle Co., Ltd. основана в 1976 г. и в настоящее время производит более 900 различных типов радиальных шин почти 300 размеров с годовым производством более 14 млн штук.

Double Coin Hoiding Ltd. Бренд шин Double Coin выделяется своим качеством, безопасностью и исключительным соотношением цены и качества. Компания предлагает инновационную линейку шин TBR и OTR, имеет сильную сеть поддержки, предоставляет семилетнюю гарантию на все свои продукты.

Aeolus Tire Co, Ltd. Производственный потенциал компании Aeolus Tire Co, Ltd. составляет 5,5 млн шин в год. Производятся шины для легковых и грузовых автомобилей, сельскохозяйственной и сверхмощной землеройной техники. Продукция компании имеет длительный срок службы и высококонкурентную цену.

Оценивая деятельность китайских шинных компаний, представляется важным отметить сформировавшийся тренд создания мощностей и в других странах мира. В настоящее время они уже инвестировали шинное производство в Таиланде, Индии, Камбодже, Сербии.

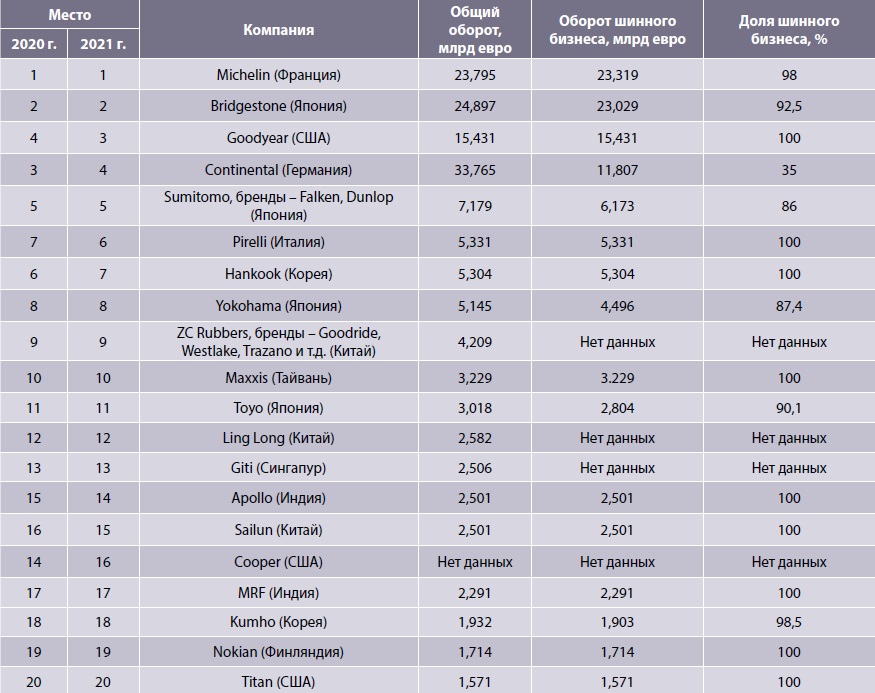

Мировой рынок шин является высокомонополизированным: на три ведущих компании – Michelin (Франция), Bridgestone (Япония) и Goodyear (США) приходится почти 50% продаж. В табл. 1 приведены обороты 20 компаний – производителей шинной продукции в 2020–2021 гг., а также позиции этих компаний на мировом рынке шин в отмеченные годы.

Из представленного очевидно, что в 2020–2021 гг. лидером шинного бизнеса была французская компания Michelin, ориентированная на выпуск шин на 98%. Интересно, что немецкая компания Continental, ориентированная на выпуск шин всего на 35%, по шинному бизнесу конкурирует с американской компанией Goodyear со 100%-ной шинной ориентацией. При этом компания Continental имеет наибольший оборот среди отмеченных компаний.

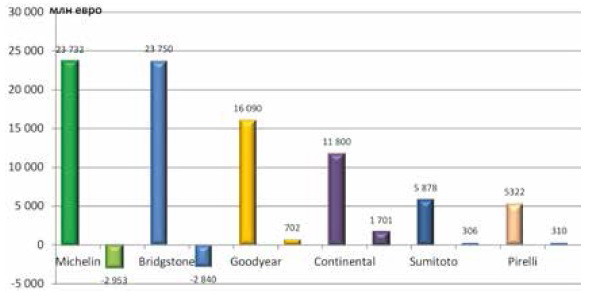

В 2022 г. мировой рынок шин вернулся к повышательному тренду, хотя крупнейшие производители – Michelin и Bridgstone – снизили объемы продаж примерно на 12%. Вместе с тем некоторые компании продемонстрировали небольшой прирост производства шин, и особенно проявила себя американская компания Continental, увеличившая продажи почти на 15% (рис. 2). Продукция этой компании высококачественна и представлена в широком ассортименте, что предопределяет высокий спрос, прежде всего на рынках европейских стран.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2023 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 6336 руб.

– электронная версия: 4752 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 (495) 332-06-24

Тел. моб. +7 (925) 361-70-92

Мировой рынок химической продукции: состояние и перспективы

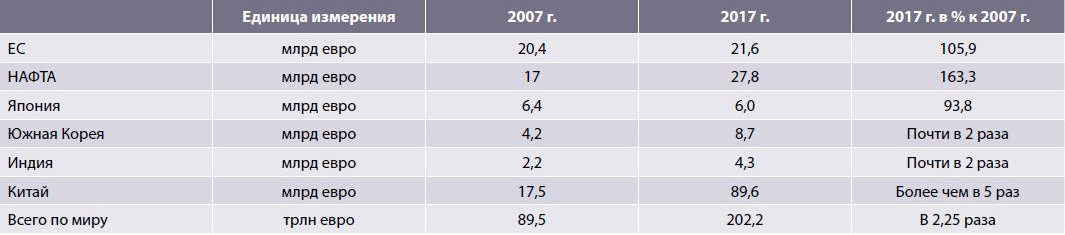

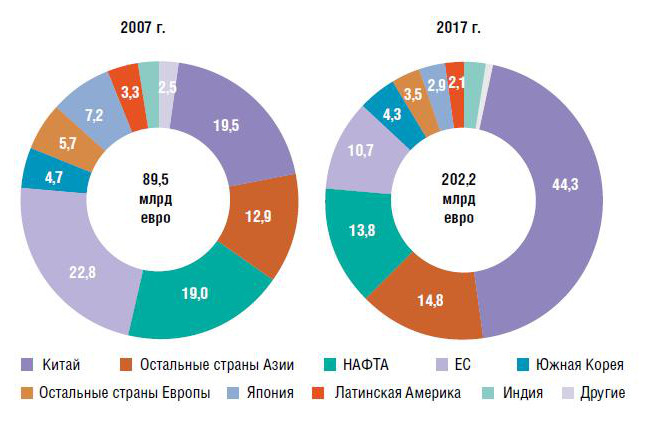

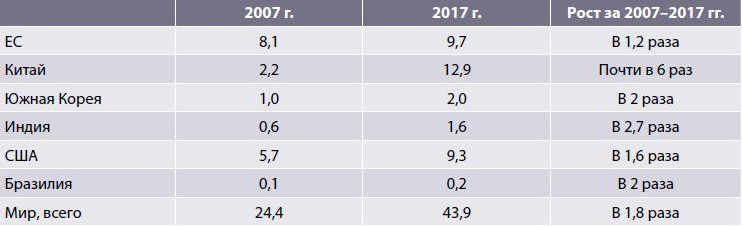

Химическая цепочка создания стоимости является одной из самых устойчивых в мире и характеризуется высокими темпами роста: за последние 10 лет объем мировых продаж продукции химической индустрии возрос более чем вдвое и составляет $4,14 трлн. Химическое производство имеется практически во всех странах мира, но крупнейший потенциал сосредоточен в Китае, США, ЕС, Японии.

В данной статье представлены основные показатели развития мирового рынка химической продукции в 2020–2021 гг. и прогнозные оценки производства химической продукции в ближайшей перспективе в основных странах-продуцентах.

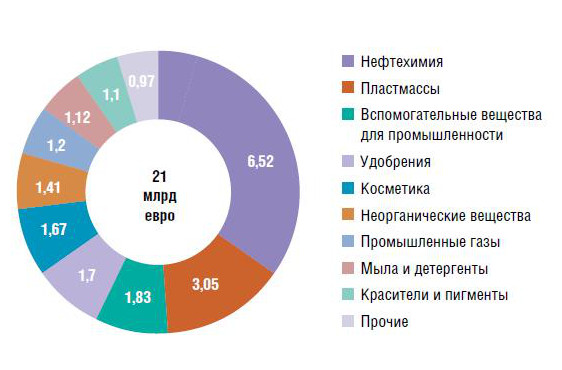

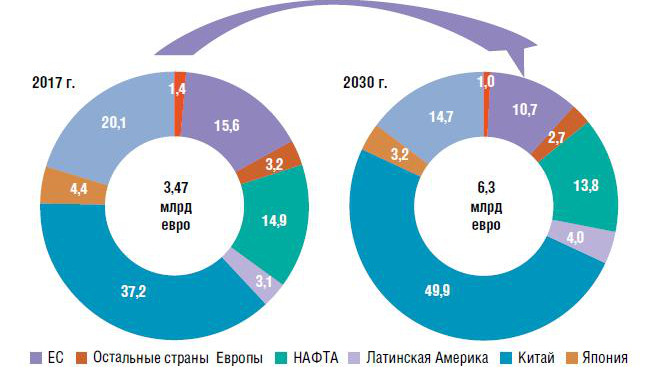

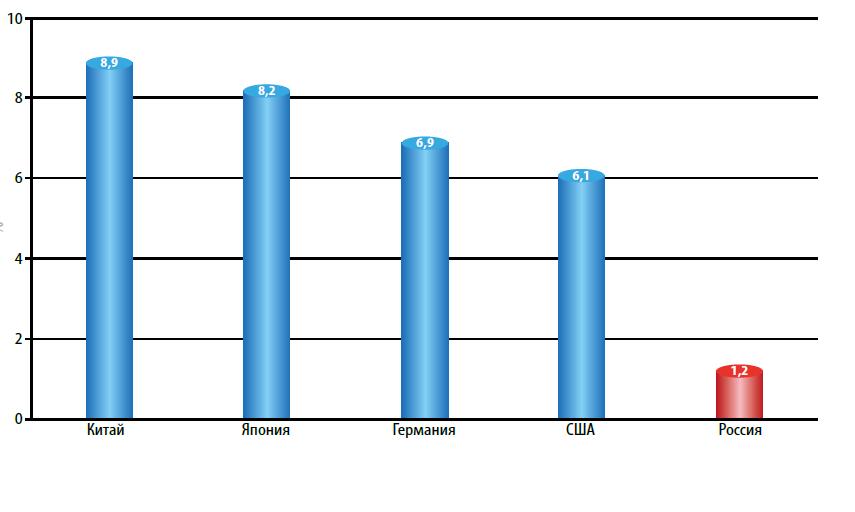

Химическая продукция используется практически во всех сферах человеческой деятельности, и поэтому неоспорим факт, что химическая промышленность в значительной степени определяет темпы развития любого государства. Однако вклад отрасли в ВВП в разных странах мира неодинаков и в максимальной степени проявляется в Китае (рис. 1).

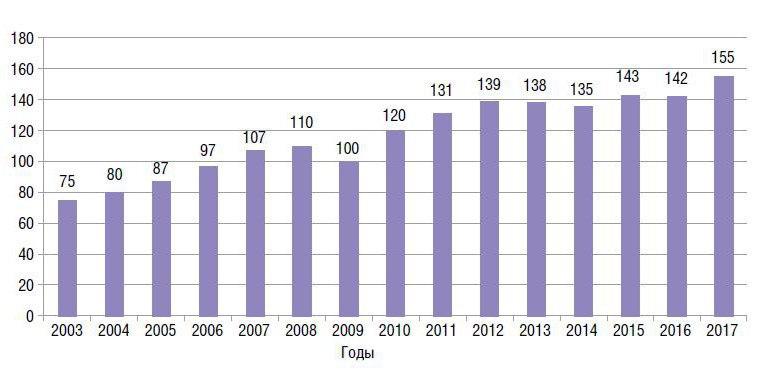

По причине высокой востребованности химической и нефтехимической продукции мировая химическая промышленность развивается по восходящему тренду, хотя темпы прироста отгрузок химической и нефтехимической продукции хаотичны вследствие волатильности цен на нефть, являющейся основным сырьевым ресурсом отрасли (рис. 2).

Из приведенных на рис. 2 данных следует, что в 2019–2020 гг., т.е. в годы сужения бизнеса из-за пандемии COVID-19, производство химической и нефтехимической продукции в мире снизилось на 8,6%. По мере восстановления мировой экономики в 2021 г. спрос на товары резко возрос и мировое промышленное производство выросло на 7,2%. Поскольку большинство химических рынков связано с промышленным производством, спрос на химические продукты также вырос, и в целом по миру прирост производства химической продукции составил 5,8%. Вместе с тем показатели роста производства химической продукции по регионам существенно различались и составили:

- в Азиатско-Тихоокеанском регионе – 8,2%;

- в Восточной Европе и странах СНГ – 5,9%;

- в Западной Европе – 5,3%;

- в Латинской Америке – 4,9%;

- в Африке и на Ближнем Востоке – 2,5%;

- в Северной Америке из-за погодных аномалий и перебоев производства вдоль побережья Мексиканского залива прирост составил всего 1,8%.

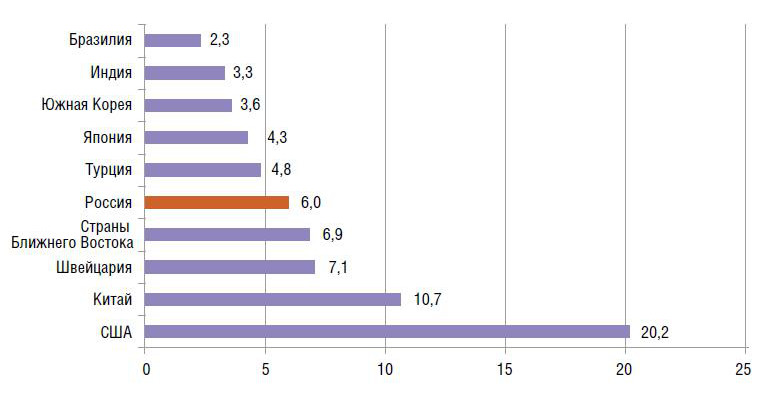

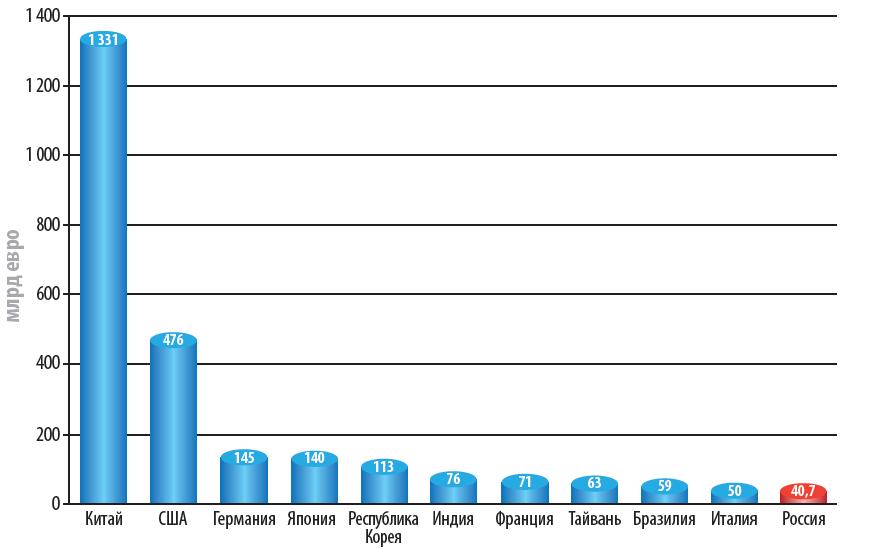

Доминирующее место на рынке химической и нефтехимической продукции занимает Китайская Народная Республика, доля которой в 2021 г. достигла рекордного уровня 44,6%, чему, впрочем, способствовало снижение производства в период 2019–2020 гг. в ведущих странах из-за пандемии COVID-19. Крупными игроками мирового рынка химикатов являются ЕС и США: в 2021 г. – 14,4 и 12,3% соответственно.

В ТОП-10 производителей химической и нефтехимической продукции входит и Россия, однако, в соответствии с данными Европейского совета по химической промышленности (CEFIC), химический комплекс России занимает 8-е место, уступая даже таким странам, как Республика Корея и Тайвань, где отрасль работает на импортном сырье.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2023 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 6336 руб.

– электронная версия: 4752 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 (495) 332-06-24

Тел. моб. +7 (925) 361-70-92

Нефтехимия Ирана: под прессингом санкций со стороны Запада

Против российской экономики со стороны Запада в рабочий режим вошел уже седьмой пакет ограничительных санкций, причем в еще в шестом пакете под санкционный молот попала и газонефтехимическая промышленность, в значительной степени определяющая инновационное развитие отраслей ‒ потребителей химической и нефтехимической продукции. Как в этих условиях сохранить поступательный тренд, который в последние годы демонстрировала отрасль? По-видимому, следует обратить внимание на Иран, который, несмотря на жесткие санкции, действующие уже более 40 лет, успешно развивает нефтехимическое производство, взяв курс на переработку имеющегося в стране углеводородного сырья в продукцию с добавленной стоимостью.

В данной статье рассмотрена нефтехимическая промышленность Ирана, которая превращается в одного из ключевых игроков ближневосточного региона в области нефтехимии и может предложить российскому бизнесу весьма эффективные сферы деятельности.

Иран занимает 4-е место в мире по запасам нефти и 2-е – по запасам природного газа, то есть страна имеет огромный сырьевой ресурс для развития нефтехимической промышленности и должна быть весьма привлекательной для иностранных инвесторов. Другой важной особенностью нефтехимической отрасли Ирана являются превосходное географическое положение и хороший доступ к азиатским и европейским рынкам, а также к свободным морям, что способствует более простому и дешевому экспорту.

Следует отметить еще одну особенность нефтехимии Ирана: это единственное государство на Ближнем Востоке, которое производит на своей территории большой объем необходимого оборудования для нефтехимической отрасли. Важным фактором, также способствующим развитию нефтехимии, является наличие молодых образованных кадров и инновационных компаний.

Процесс становления нефтехимической промышленности Ирана можно разбить на 6 этапов:

1-й этап. Генезис – зарождение, 1964 г.

2-й этап. Становление отрасли, 1964–1979 гг. В этот период были построены заводы в городах Шираз (карбамид 500 тыс. т, аммиак, азотная кислота, кальцинированная сода 140 тыс. т), Чардж (метанол 660 тыс. т) и Абадан (ПВХ 110 тыс. т, сода).

3-й этап. Рецессия, 1979–1989 гг. Иранская экономика находилась в рецессии вследствие введения жестких ограничительных санкций, но разрабатывались меры противостояния объявленным вызовам, которые позволили нефтехимической промышленности перейти к стратегии развития.

4-й этап. Оживление и реконструкция, 1989–2000 гг. В результате перехода к стратегии развития в 1990-е годы в Араке было построено производство этилена (мощностью 306 тыс. т), пропилена (128 тыс. т), полиэтилена (145 тыс. т), а также заводы, производящие бутадиен, каучук, окись этилена, этаноламины, этоксилалы, МЭГ, винилацетат. Лицензиарами проектов выступили TPL, IFP, Nippon, Hohst, Balestra.

В непосредственной близости от производственных площадок начала формироваться зона мало- и среднетоннажной химии. Так, в Исфахане стали производить фталевый ангидрид (40 тыс. т), ЛАБ (140 тыс. т), бензол, ксилол; в Хорасане – карбамид (500 тыс. т), аммиак, меламин; в Керманшахе – карбамид (660 тыс. т), аммиак; в Бизоту – ЛАБ, АБСК.

5-й этап. Рост, стабилизация и развитие, 2000–2008 гг. Началось строительство новых крупных государственных и частных заводов уже не только в районах портовых зон, но и в небольших городках центральной части Ирана.

6-й этап. Приватизация, преобразование и регулирование, 2009 г. – наст. время. В стране заработал механизм приватизации нефтехимии и ее децентрализации.

В настоящее время нефтехимическая промышленность Ирана включает в себя 81 компанию, 51 из которых являются частными и 30 – государственными. Особые позиции занимает государственная компания National Petrochemical Company (NPC), являющаяся дочерней компанией Министерства нефти Ирана. NPC отвечает за стратегию развития и функционирование нефтехимического сектора страны. Основанная в 1964 г., NPC начала свою деятельность с эксплуатации небольшого завода по производству удобрений в Ширазе. Сегодня NPC является вторым по величине производителем и экспортером продукции нефтехимии на Ближнем Востоке. За годы своей деятельности компания не только расширила ассортимент и объем своей продукции, но и развила такое направление, как НИОКР, что в немалой степени способствует повышению конкурентоспособности производимой продукции и укреплению позиций отрасли на внешних рынках.

После ухода европейских компаний многие строящиеся и весьма перспективные проекты были заморожены. Тем не менее за последние годы появилось множество небольших частных химических заводов в старых центрах развития химии – в городах Исфаган, Абадан, Тебриз, Арак, Карадж, Тегеран – по производству среднетоннажной и малотоннажной химии, в том числе ПАВов, химреагентов, растворителей, лубрикантов, парафинов, йода и т.д. Численность персонала на таких производствах – 30–300 человек, очень редко более 700. Всего построено более 150 заводов и небольших производств. Технологии новых проектов в основном устаревшие европейские и китайские, но сырьевой ресурс, а также собственное оборудование позволяют иранскому бизнесу поддерживать достаточно высокий уровень конкурентоспособности. По существу, это импортозамещающие производства, позволяющие противостоять санкциям и поднимать маржинальность нефтехимической промышленности Ирана.

По оценке иранских экспертов, Иран имеет 25% производственных мощностей нефтехимической промышленности ближневосточного региона и 2,5% мировых мощностей по производству основных нефтехимических продуктов, таких как бензол, что делает его вторым по величине производителем основных нефтехимических продуктов на Ближнем Востоке после Саудовской Аравии. Вместе с тем отсутствие доступа к иностранным ноу-хау привело к тому, что иранская нефтехимическая промышленность пока отстает от своих региональных конкурентов – Катара и Саудовской Аравии.

Основная причина отставания – назначенные по политическим причинам санкции, препятствующие притоку инвестиций и передовых технологий. Например, в июне 2019 г. правительство США ввело санкции против крупнейшей нефтехимической компании Ирана – Persian Gulf Petrochemical Industries Company, обвинив ее в оказании «финансовой поддержки» Корпусу стражей исламской революции, который находится в американском списке иностранных террористических организаций.

Власти Ирана предпринимают меры, направленные на развитие нефтехимической промышленности как наиболее перспективной и прибыльной отрасли: выделяются земли, организовываются сервисные подразделения, предоставляющие воду, электричество и пар, готовятся соответствующие кадры, в том числе технологи и научный персонал. В отрасли функционирует Нефтехимическая научно-техническая компания и Научно-исследовательский институт нефтяной промышленности.

Особо следует отметить тот факт, что, столкнувшись с ограничениями, вызванными санкциями США, Министерство нефти Ирана изменило стратегию развития страны: дистанцировалось от продажи сырой нефти и взяло курс на производство продуктов с большей добавленной стоимостью.

В настоящее время в Иране действуют 67 нефтехимических комплексов номинальной мощностью почти 100 млн т. По оценкам, в 2021 г. в стране произведено в общей сложности 40 млн т конечной нефтехимической продукции, при этом, несмотря на прибыльный характер нефтехимического производства, цена химической продукции в Иране примерно на 50–70% ниже, чем цена этих продуктов на международных рынках, что делает ее прибыльной для экспорта.

Из последних проектов особого внимания заслуживает проект по производству метанола мощностью 1,65 млн т, реализованный в 2021 г. в г. Эселуйе компанией Persian Gulf Apadana Petrochemical Company. Лицензиар – швейцарская компания Casale, предлагающая комплекс услуг по производству аммиака, карбамида, меламина и метанола. Стоимость проекта – 511 млн долл. Как известно, метанол является сырьевым ресурсом множества производств химической продукции, поэтому ввод в эксплуатацию столь мощного объекта укрепил конкурентоспособность иранской нефтехимии и значительно расширил горизонты иранского бизнеса.

При высокой ценовой конкурентоспособности иранская нефтехимическая продукция даже в условиях санкций законно и незаконно попадает на мировой рынок. В результате нефтехимический экспорт стал вторым источником валютного дохода Ирана после сырой нефти и составляет почти 1/3 ненефтяного экспорта страны.

В 2020 г. генеральный директор NPC Бехзад Мохаммади заявил, что за период с марта 2019 г. по март 2020 г. (отчетный год в Иране) на экспорт было поставлено порядка 25 млн т нефтехимической продукции на сумму почти 10 млрд долл. Поступления от продажи нефтехимической продукции на внутреннем рынке составили примерно 5 млрд долл., то есть в целом нефтехимия за год принесла стране 15 млрд долл. По словам Мохаммади, к марту 2022 г. к реализации запланированы еще 27 проектов, в результате чего доход от нефтехимической промышленности возрастет до 25 млрд долл.

На экспорт поставляются в основном пластмассы и продукты органической химии – полиэтилен, полипропилен, ПВХ, ПЭТ, поликарбонат, метанол, стирол, этилен, пропилен, кальцинированная сода, меламин и др. Экспортируются Ираном также азотные удобрения (карбамид), ПАВ, моющие, чистящие средства и др.

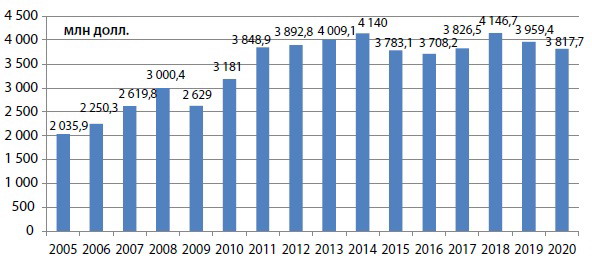

На рис. 1 приведена динамика иранского экспорта важнейших товарных групп химической и нефтехимической продукции. Из приведенного следует, что экспорт нефтехимической промышленности Ирана в целом имеет повышательный тренд, несмотря на то что санкциям подвергаются даже компании-контрагенты. Яркий пример: Государственный департамент США ввел санкции в отношении китайской компании Shandong Qiwangda Petrochemical Co. Ltd., гонконгских компаний Triliance Petrochemical и Jiaxiang Industry Hong Kong Limited за умышленное участие в крупной сделке по покупке, приобретению, продаже или транспортировке нефтехимических продуктов из Ирана.

Рис. 1. Объемы экспорта основной нефтехимической продукции из Ирана в период 2017–2021 гг., млн долл.

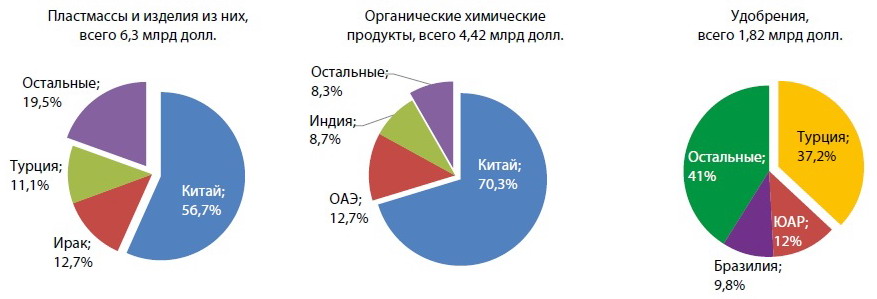

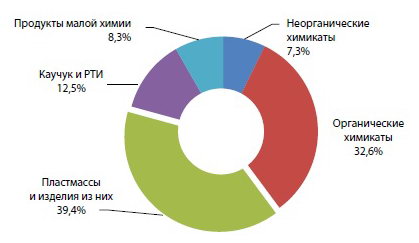

Действующие относительно Ирана санкции ограничивают географический контур экспорта нефтехимической продукции: основными рынками сбыта являются Китай и страны ближневосточного региона (рис. 2).

Рис. 2. Географическая структура экспорта нефтехимической продукции Ирана в 2021 г., %

В жестких условиях санкций для привлечения покупателей иранский бизнес часто предлагает цены, покрывающие наряду с дополнительными сборами за банковские транзакции расходы на доставку и страхование. Эти дополнения поднимают стоимость иранской продукции примерно на 25%, но из-за низкой себестоимости ценовая конкурентоспособность сохраняется и экспансия иранского экспорта расширяется.

Несмотря на санкции, Иран по-прежнему импортирует целый ряд важных химических продуктов: фенол, ацетон, ацетонитрил, полиамид, акрилаты, ММА. Импорт поступает из Южной Кореи, Румынии, Китая, Индии, ОАЭ, ЮАР и в очень малых объемах – из России.

Основываясь на целях, изложенных в Документе о видении страны до 2025 г., правительство Ирана стремится сделать свою нефтехимическую промышленность самой передовой в регионе, обогнать даже саудовскую корпорацию SABIC. Согласно планам, к 1404 г. (по персидскому календарю; начнется в марте 2025 г.) производственные мощности нефтехимической промышленности вырастут со 100 до 130 млн т, что приведет к повышению дохода страны от нефтехимического производства до 37 млрд долл., а к 2027 г. такие доходы возрастут до 53 млрд долл.

Широкомасштабные планы Ирана по развитию нефтехимии требуют соответствующих инвестиций. По словам генерального директора NPC Мохаммади, к настоящему времени в нефтехимическую промышленность инвестировано около 80 млрд долл., к 2027 г. общий объем инвестиций в программу развития отрасли достигнет 85 млрд долл.

Таким образом, понимая высокую маржинальность нефтехимического производства, Иран даже в условиях жестких санкций строит весьма амбициозные планы развития данной отрасли. Подобная политика имеет поступательный характер и может стать примером для российского бизнеса, тем более что некоторые продукты, ввозимые в Иран по импорту, производятся с профицитом в России и существует возможность освоить новую и пока еще свободную рыночную нишу. Кроме того, может быть перспективным создание совместных российско-иранских предприятий по производству малотоннажной продукции – катализаторов, химреагентов для нефтедобычи, кремнийорганики, инженерных компаундов и т.п. В Иране для производства малотоннажной нефтехимической продукции имеются сырье, оборудование и опыт, который в сложившейся геополитической обстановке может быть полезным для российских предпринимателей.

Время санкций – время выстраивания новых экономических цепочек!

Мировой рынок минеральных удобрений в условиях санкционной атаки на Россию – крупнейшего экспортера данной продукции

Тренды, определяющие развитие мирового рынка минеральных удобрений, всегда находятся в поле пристального изучения. Однако в 2022 г. в связи с санкциями, наложенными рядом стран на крупнейшего экспортера минеральных удобрений – Россию, вызвали на мировом рынке невиданный переполох, поскольку из-за ограничения поставок российских удобрений обозначилась вероятность образования глобального дефицита продовольствия и голода в целом ряде стран.

В данной статье рассмотрено состояние мирового рынка минеральных удобрений в период с марта по май 2022 г. в условиях действия санкций относительно российской экономики и показаны попытки крупнейших импортеров минеральных удобрений обеспечить потребности в этой продукции местных фермеров.

Мировую промышленность минеральных удобрений характеризует ряд особенностей, среди которых:

- прямая зависимость производства от доступности и регулярности поставок сырья: природного газа, угля, нафты (для производства азотных удобрений), фосфатов (для производства фосфорных удобрений) и калийных солей (для производства калийных удобрений);

-

высокая концентрация производства минеральных удобрений и сырья:

– на 15 стран приходится почти 80% общемирового выпуска аммиака – сырья для производства азотных удобрений;

– в 7 странах сосредоточено порядка 85% общемировой добычи фосфорных руд;

– в 6 странах выпускается более 85% хлорида калия (основного вида калийных удобрений); - капиталоемкость производства;

- тенденция строительства предприятий с большой единичной мощностью с целью снижения себестоимости производства на единицу готовой продукции;

- значительная доля экспорта в объеме общемирового производства минеральных удобрений (хлорид калия – около 80%, фосфорные удобрения (моноаммонийфосфат и диаммонийфосфат) – более 40%, аммиачная селитра – более 25%, карбамид – около 23%) в силу неравномерного географического распределения природных ресурсов в странах и регионах мира.

В мировом производстве минеральных удобрений традиционно превалируют азотные удобрения (55–58%), а среди них – карбамид; около 25% производителей выпускают фосфорные удобрения и порядка 20% – калийные туки (преимущественно хлорид калия).

Крупнейшие производители минеральных удобрений являются крупными игроками на мировых товарных рынках и в условиях жесткой конкуренции поддерживают конкурентоспособность путем сокращения издержек на производство и логистику.

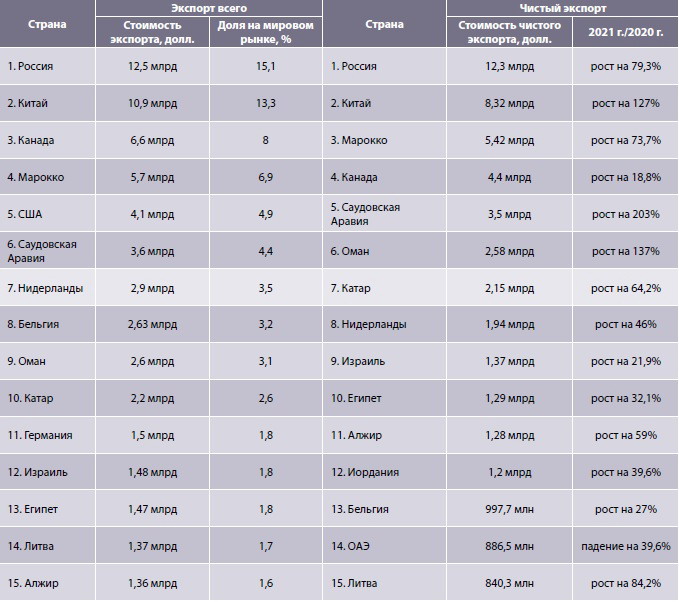

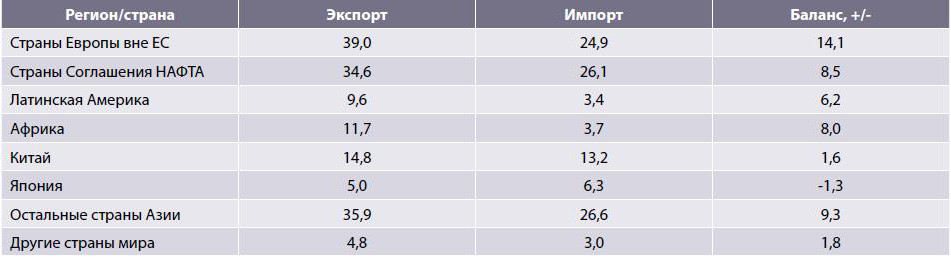

Порядка 80% емкости мирового рынка минеральных удобрений занимают азотсодержащие туки. В табл. 1 приведены объемы поставок ТОП -15 стран – экспортеров минеральных удобрений и их доли на мировом рынке в 2021 г., а также объемы чистого экспорта этими странами.

Из приведенного следует, что основными экспортерами удобрений являются Россия, Китай, Канада, Марокко, Соединенные Штаты Америки и Саудовская Аравия. В совокупности поставки этих стран в 2021 г. составили более половины (52,6%) мирового экспорта удобрений, при этом в отличие от других стран в России показатель чистого экспорта предельно близок к показателю общего экспорта, что определяется малыми объемами ввозимых удобрений (как правило, это приграничная торговля).

В 2021 г. экспорт удобрений всеми странами мира составил 82,5 млрд долл. по сравнению с 51,3 млрд долл. в 2017 г., то есть за 5 лет глобальная выручка от экспорта удобрений увеличилась более чем на 60%. Вместе с тем выручка в значительной степени была сформирована за счет роста цен. Наиболее заметное увеличение было зарегистрировано для азотных удобрений. Например, черноморские спотовые цены на основное азотное удобрение – карбамид – выросли с 245 долл. за тонну в ноябре 2020 г. до 901 долл. за тонну в ноябре 2021 г., то есть более чем утроились. Цены на фосфорные удобрения за тот же период удвоились: на диаммонийфосфат – ключевое композитное фосфорное –удобрение возросли с 360 до 726 долл. за тонну.

По данным Федерального таможенного комитета, в 2021 г. Россия экспортировала в общей сложности 37,6 млн т удобрений, из них 14,5 млн азотных; 11,9 млн калийных и 11,2 млн сложных. В результате в 2021 г. доля России на мировом рынке азотных удобрений составила 13% (по стоимости), на рынке хлорида калия – порядка 30% по стоимости и 33,5% по натуральному показателю, на рынке удобрений NPK – 28,5% по стоимости и 25% по натуральном показателю.

Куда же поступают миллионы тонн экспортируемых минеральных удобрений? География импортных потоков данной продукции весьма обширна, поскольку потребителей удобрений существенно больше производителей. При этом естественно, что объемы закупок удобрений коррелируются с объемами выпуска сельскохозяйственной продукции.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2022 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 3800 руб.

– электронная версия: 3000 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 495 332-06-24

Тел. моб. +7 925 361-70-92

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Экспорт минеральных удобрений в условиях экономических санкций

Над российской экономикой как дамоклов меч нависли экономические санкции, объявленные целым рядом развитых стран, которые стали называться «недружественными». Химическая промышленность, являющаяся одной из важных составляющих экономики страны, пересматривает стратегию своего развития в условиях санкционных ограничений, в том числе в области экспорта и импорта химической и нефтехимической продукции. В данной статье рассмотрена география экспорта минеральных удобрений, в том числе в «недружественные» страны, позиция которых в перспективе в значительной степени определит структуру и емкость мирового рынка этой продукции.

Россия является крупнейшим экспортером минеральных удобрений. В 2021 г. российские экспортеры поставили на мировой рынок 37,5 млн тонн минеральных удобрений, при этом в результате беспрецедентного роста мировых цен на карбамид и диаммонийфосфат (почти в 3 раза!) выручка достигла 12,5 млрд долл., что превысило уровень предыдущего года в 1,8 раза.

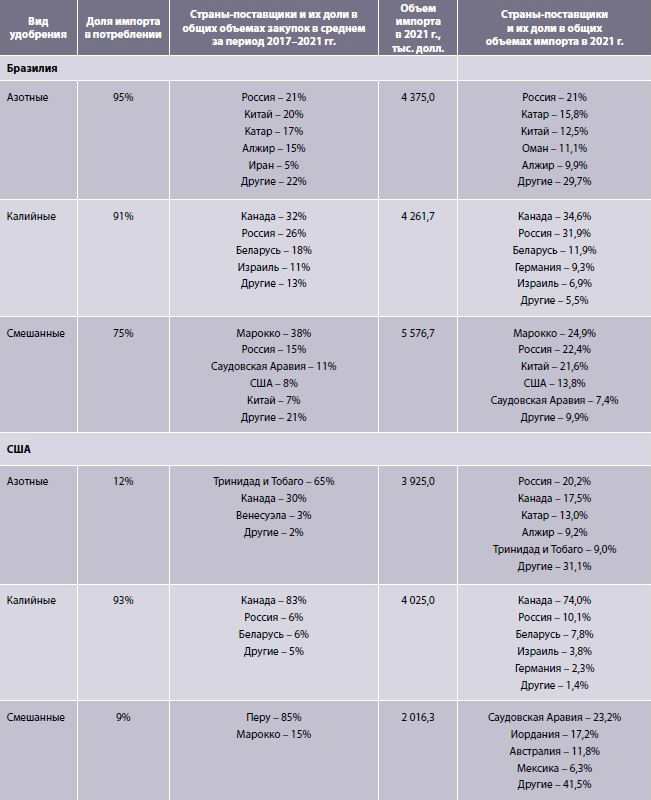

География экспорта российских минеральных удобрений традиционно весьма обширна (включает примерно 100 стран) и динамична, причем каждый вид удобрения имеет свои траектории движения, определяемые потребностями импортеров. Так, в 2021 г. для российских азотных удобрений основными покупателями как и ранее были Бразилия и США (порядка 40% общего экспорта); для калийных удобрений – Бразилия и Китай (более половины общего экспорта); для сложных удобрений – Бразилия и Индия (более 1/3 общего экспорта). Основными покупателями российских минеральных удобрений являются Бразилия, Китай и США: в 2021 году - валютная выручка от экспорта в эти страны составила 5,23 млрд долл или 41,8% всей выручки от экспорта минеральных удобрений, при этом доля Бразилии была на уровне 68%, то есть эта страна для российских экспортеров минеральных удобрений представляет важнейший рынок сбыта.

Возникает вопрос: а каковы позиции России на рынке минеральных удобрений основного покупателя – Бразилии, а также в США, возглавляющих список недружественных стран? В таблице 1 представлены показатели, характеризующие степень импортозависимости этих стран по всем видам минеральных удобрений, а также доли основных стран-экспортеров данной продукции.

Анализ представленных в таблице данных показывает, что география поставок минеральных удобрений в Бразилию и США достаточно подвижна, что свидетельствует о высокой конкуренции между странами-поставщиками данной продукции. При этом в Бразилии российские экспортеры минеральных удобрений заняли прочные позиции, в том числе по азотным удобрениям много лет являются лидерами, а по калийным и сложным удобрениям уступают поставщикам только из двух стран – Канады и Марокко. Более того, российские компании «Еврохим» и «Уралкалий» недавно получили контроль над бразильскими дистрибьютерами сложных и калийных удобрений.

В США российские поставщики азотных удобрений в 2021 году потеснили конкурентов из Тринидада и Тобаго и Канады, заняв 1/5 рынка, а поставщики калийных удобрений укрепили свои позиции, подняв свою долю с 6 до 10%. Важно отметить, что активность российских экспортеров минеральных удобрений в США традиционно гасится введением протекционистских мер. Так, в апреле 2021 года Вашингтон ввел пошлины на импорт из России фосфорсодержащих удобрений: для «Фосагро» они установлены на уровне 9,19%, для «Еврохима» – 47,05%, для остальных производителей из РФ – 17,2%. И уже в текущем 2022 году начали действовать антидемпинговые пошлины на карбамидо-аммиачную смесь: для «Акрона» – 9,66%, «Еврохима» – 9,84%. Аналогичные меры с осени 2019 года действуют в Европе: €27,77 на тонну для «Еврохима» и €42,47 – для «Акрона» и остальных производителей из РФ.

Введение рядом развитых стран относительно российской экономики жестких ограничительных санкций привело к нарушению логистических цепочек поставок из России: С 1 марта т.г. перевозку грузов из России остановили три крупнейших морских контейнерных перевозчика: швейцарская Mediterranean Shipping Company (MSC), датская Maersk и французская CMA CGM. В результате на мировом рынке сформировался дефицит минеральных удобрений, столь необходимых для проведения посевных работ. Опасение роста дефицита минеральных удобрений, грозящего даже голодом, подвигло США отказаться от своих принципов и пересмотреть ограничительные санкции относительно российских туков: Управление по контролю за иностранными активами (OFAC) Минфина США 24 марта 2022 года опубликовало новую генеральную лицензию, которая фактически вывела из-под возможных санкций российские минеральные удобрения. Они попали в список жизненно необходимых продуктов наравне с сельскохозяйственной продукцией, лекарствами и медицинскими изделиями.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2022 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 3800 руб.

– электронная версия: 3000 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 495 332-06-24

Тел. моб. +7 925 361-70-92

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Поговорим об инвестициях в химию...

Сегодня химическая промышленность в значительной степени определяет темпы развития любого государства и находится в фокусе интересов инвесторов, нацеленных на высокомаржинальные производства. При этом объемы инвестиций и основные направления инвестиционных потоков для каждой страны специфичны и зависят от состояния экономики, наличия сырьевой базы, наличия инвестпроектов, активности носителей капитала.

Зададимся вопросами:

- Каковы объемы инвестиций в основной капитал российского химического комплекса и сколько собственных средств химики вкладывают в основной капитал своей отрасли?

- Каковы источники привлеченных инвестиционных средств и как государство участвует в инвестировании проектов в области химии?

- Каковы перспективы инвестиционного процесса в российском химическом комплексе?

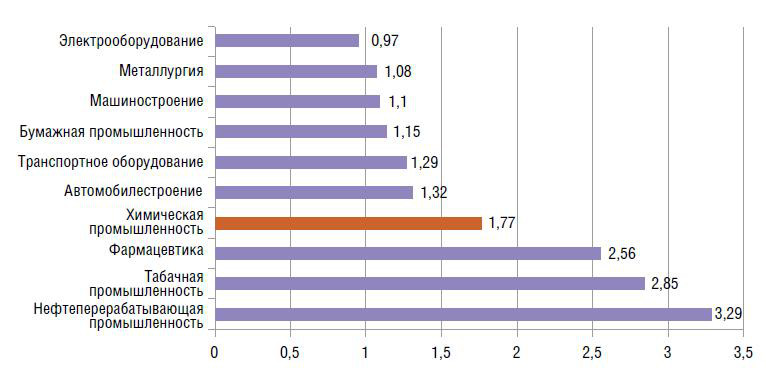

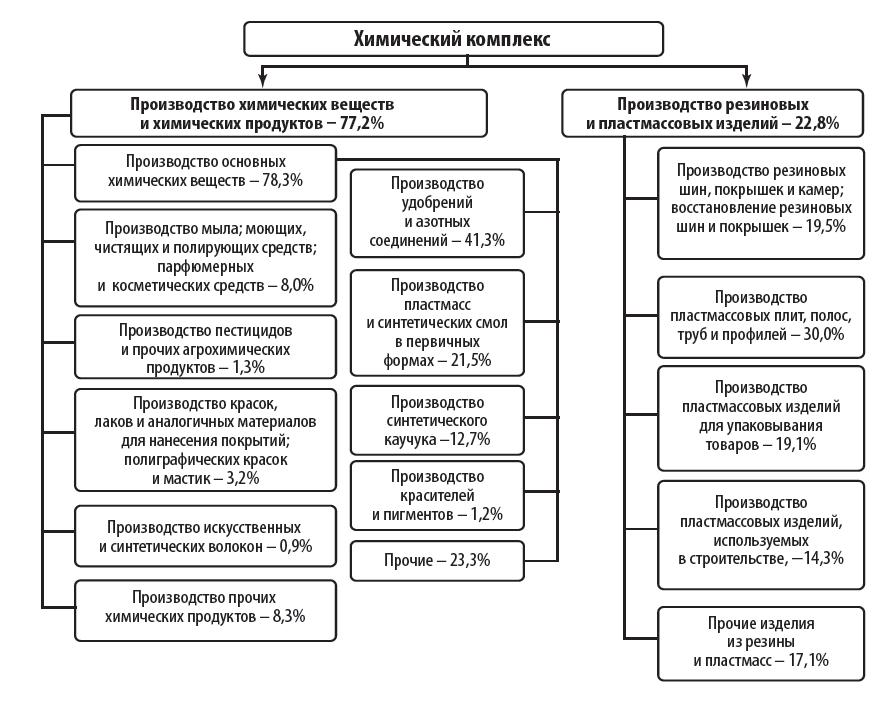

Химический комплекс по инвестициям в основной капитал уступает только производству нефтепродуктов: в 2019 г. – 532,2 и 489,0 млрд руб., или 22,1 и 20,3% от всех инвестиций в обрабатывающую промышленность соответственно.

Важно отметить, что в химическом комплексе есть целый ряд факторов, способствующих позитивному развитию инвестиционного процесса. Это, прежде всего:

- рост спроса на продукцию химии и нефтехимии в России и на мировом рынке;

- высокая маржинальность продукции передела углеводородного сырья;

- государственная программа поддержки химической промышленности;

- внедрение в отрасль цифровизации и современных систем управления;

- возможности по созданию новых видов химической и нефтехимической продукции с уникальными потребительскими параметрами.

Однако, как и в любой отрасли, в химии и нефтехимии много проблем, осложняющих процесс привлечения капитала. Среди них:

- высокая капиталоемкость отрасли;

- дефицит «длинных денег»;

- дефицит отдельных видов сырьевой продукции;

- дефицит квалифицированных кадров;

- ужесточение экологического законодательства.

Плюс ко всему – бюрократические сложности в реализации проектов (необходимость получения большого количества сопроводительной и разрешительной документации и др.).

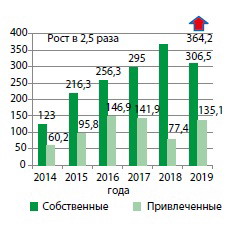

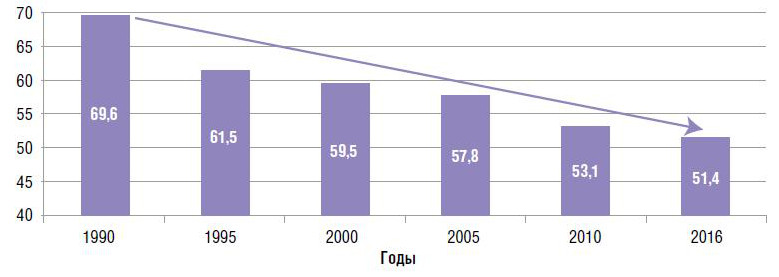

Тем не менее воздействие позитивных факторов, а среди них в первую очередь – высокая маржинальность химических и нефтехимических производств, способствует тому, что на сегодняшний день российский химический комплекс является одним из наиболее привлекательных для инвесторов: за последние 5 лет объем инвестиций в основной капитал увеличился в 1,8 раза (рис. 1), причем из-за высокой капиталоемкости производств химических веществ и химических продуктов объем инвестиций в этот блок многократно превышает объем инвестиций в производство резиновых и пластмассовых изделий: в 2019 г. – почти в 10 раз.

Каковы источники финансирования химических и нефтехимических производств?

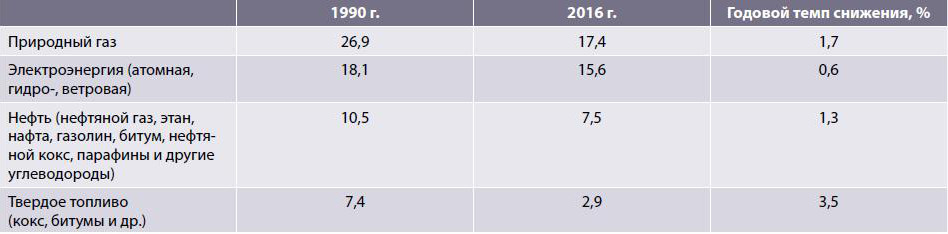

Из данных, приведенных на рис. 2, следует, что 70–75% инвестиций в основной капитал химического комплекса сформировано за счет собственных средств. Отметим, что такое же соотношение собственных и привлеченных средств характерно для нефтеперерабатывающей отрасли, в то время как в автопроме и деревообрабатывающей промышленности этот показатель ниже: в 2019 г. – 68 и 63% соответственно.

Привлеченные средства формируются за счет банковского кредитования, заимствования у других финансовых организаций, а также за счет госбюджета. Здесь следует обратить внимание на то, что прямое финансирование проектов со стороны государства запрещено правилами ВТО, поэтому в России финансирование промышленности осуществляется через механизм применения мер господдержки, арсенал которых постоянно расширяется, что способствует повышению доли бюджетных средств в объеме инвестиций в инвестпроекты.

На рис. 3 и 4 приведены структуры привлеченных средств в обоих блоках химического комплекса: в производстве химических веществ и химических продуктов и в производстве резиновых и пластмассовых изделий. Как видно, основу привлеченных средств в блоке «Производство химических веществ и химических продуктов» составляют банковские займы (59%), из них порядка 20% – заимствованные средства иностранных банков.

В производстве резиновых и пластмассовых изделий участие коммерческих банков не так велико – порядка 25%, и основу составляют заимствованные средства других организаций (порядка 55%).

В 2019 г. бюджетные средства в виде оказания различных мер поддержки в секторе производства химических веществ и продуктов составили 20,8 млрд руб., или 15,3% привлеченных средств. Вместе с тем в секторе производства резиновых и пластмассовых изделий, т.е. в секторе средне- и малотоннажной химии, доля бюджетных средств в привлеченном капитале невелика: в 2019 г. – около 4%, что в денежном эквиваленте составило 402 млн руб. Но в этом блоке участвует и зарубежный капитал: в 2019 г. зарубежные инвестиции были на уровне 670 млн руб., что более чем в 1,5 раза превысило уровень бюджетных вложений.

Понятно, что величина господдержки определяется мерами поддержки и количеством компаний, ее получивших, но важно, что, благодаря программе господдержки химической отрасли в основном секторе (секторе производства химических веществ и химических продуктов), она развивается позитивно: за период с 2014 г. бюджетные средства в инвестиции производства химических веществ и продуктов возросли с 2 до 20,8 млрд руб. (рис. 5).

В секторе производства резиновых и пластмассовых изделий, напротив, господдержка снизилась: за период с 2014 г. – с 928 до 402 млн руб., т.е. более чем вдвое (рис. 6).

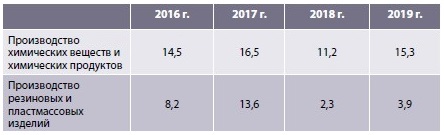

В табл. 1 приведены долевые значения бюджетных средств в инвестиционных объемах в основной капитал химического комплекса.

В какие же производства химического комплекса поступают основные потоки финансовых средств?

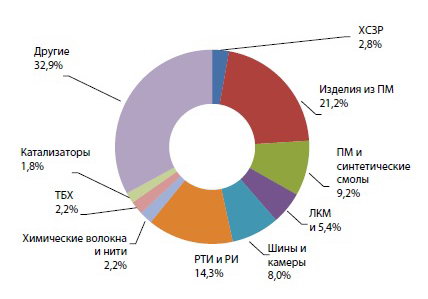

Из представленных на рис. 7 и 8 данных следует, что в секторе производства химических веществ и продуктов основные инвестиции поступают в производство пластмасс и удобрений: в 2019 г. – в сумме порядка 65%.

Крупными сферами вложения денежных средств являются также производства органических и неорганических веществ: в 2019 г. – порядка 16 и 9% общих инвестиций.

Таким образом, на остальное сферы производства химической и нефтехимической продукции приходится немногим более 10%, а именно в этот остаток входит производство химических волокон и нитей, синтетического каучука, ХСЗР, лакокрасочных материалов, красителей и т.д.

В секторе производства резиновых и пластмассовых изделий 2/3 инвестиций поступают в производство изделий из полимеров и, как известно, в последнее время именно переработчики пластмасс достигли определенных успехов.

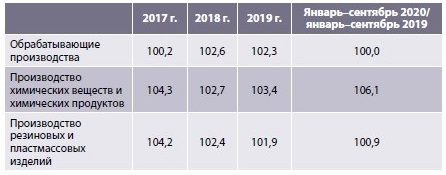

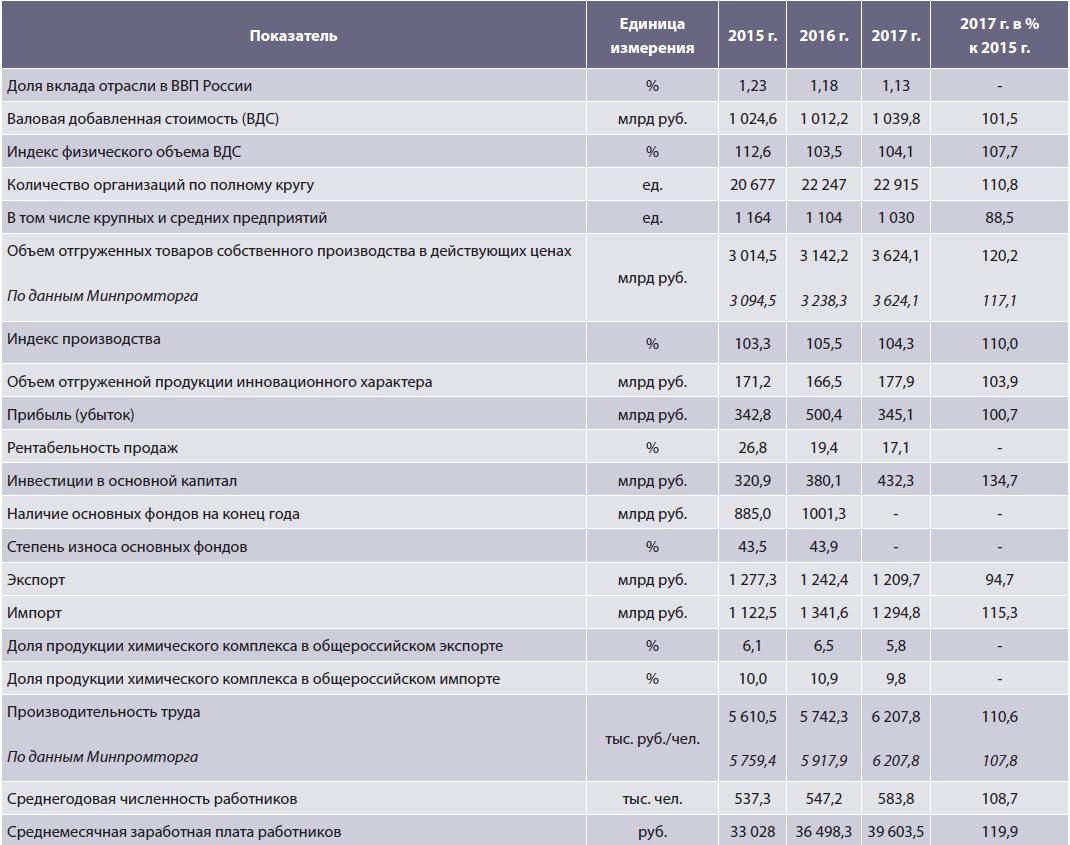

Химическая и нефтехимическая продукция пользуется спросом даже в кризисные времена, вследствие чего отрасль развивается по восходящему вектору, при этом темпы развития химического комплекса превышают аналогичный показатель по обрабатывающей промышленности в целом (табл. 2).

В 2018 г. в химическом комплексе России реализован 21 инвестпроект с суммарным объемом инвестиций 42,4 млрд руб., в 2019 г. количество проектов возросло до 28, а объем инвестиций – до 75 млрд руб., в том числе были реализованы проекты с единичными мощностями в 1,0 и более млн т в год:

- компанией «СИБУР» в тестовом режиме введен в эксплуатацию крупнейший в России нефтехимический комплекс «ЗапСибНефтехим» по выпуску 1,5 млн т полиэтилена и 0,5 млн т полипропилена. Стоимость проекта – 9,5 млрд долл.

- компанией «ЕвроХим» в г. Кингисепп (Ленинградская обл.) реализован крупнейший в Европе и России проект по производству аммиака мощностью 1 млн т в год для поставок на предприятия компании в Бельгии и Литве. Стоимость проекта – 1 млрд долл.

Кроме того, компанией «Акрон» в г. Великий Новгород запущено 2 новых агрегата по выпуску азотной кислоты общей мощностью 270 тыс. т в год и реализован целый ряд проектов по выпуску продукции малотоннажной химии, среди которой: ХСЗР, ионообменные смолы, пластификаторы (диоктилтерефталат), высокодисперсный оксид алюминия, акриловые дисперсии, катализатор дегидрирования, противотурбулентная присадка и др.

На период до 2024 г. запланирован еще целый ряд инвестпроектов по выпуску химической и нефтехимической продукции различных сфер потребления. Это удобрения, пластмассы, лакокрасочные материалы, шины, резинотехнические изделия, изделия из пластмасс и т.д.

Особое значение имеют инвестпроекты, по основным параметрам не уступающие зарубежным аналогам. Среди них:

- Комплекс по производству 1 млн т аммиака и 1,2 млн т карбамида в год компании АО «МХК «ЕвроХим»; инвестиции – 1,5 млрд долл.

- Находкинский завод минеральных удобрений по выпуску 1,8 млн т аммиака, 1,8 млн т метанола; 2,0 млн т карбамида. Компания – ЗАО «Национальная химическая компания»; инвестиции – 385 млрд руб.

- Амурский газохимический комплекс по производству 2,3 млн т ПЭ и 400 тыс т ПП. Компания – ПАО «СИБУР Холдинг», инвестиции – 10–11 млрд долл.

- Олефиновый комплекс «Этилен-600». Компания – ПАО «НКНХ». Суммарная мощность по этилену – 1,2 млн т, инвестиции – 807 млрд евро.

Важной частью инвестиционного процесса является инвестирование импортозамещающих проектов, которые в основном являются инновационными.

Для химиков импортозамещение – одно из приоритетных направлений деятельности, поскольку расширяет перечень производимой высокотехнологичной продукции и снимает зависимость от зарубежных поставок. В Минпромторге России разработан План мероприятий по импортозамещению в химической отрасли (Приказ Минпромторга России от 29 мая 2018 г. №2025), в который вошло 120 инвестпроектов по выпуску химической и нефтехимической продукции, остродефицитной для потребления во многих сферах экономики (химические волокна и нити, синтетические смолы, изделия из пластмасс, лакокрасочные материалы и др.). Отдельные импортозамещающие проекты уже реализованы, в том числе по производству диметилового эфира, стирол-акриловых дисперсий, параформальдегида, ПЭТ-пленки и т.д.

В условиях расширения госпрограмм по поддержке малого и среднего бизнеса в Минпромторге России формируется новый перечень продукции для создания импортозамещающих производств.

***

Подводя некоторые итоги анализа инновационного процесса в химическом комплексе, хотелось бы еще раз обратить внимание на тот факт, что 90% инвестиций идет на расширение производства крупнотоннажной продукции и наращивание по этой продукции экспортного потенциала, в том числе по продукции с невысокой добавленной стоимостью: это аммиак, метанол, хлорид калия и т.д. В результате в сектор производства средне- и малотоннажной продукции попадает только 10% инвестиций, хотя в основном эта продукция является инновационной и имеет высокую добавленную стоимость.

Вывод очевиден: необходимо повышать долю инвестиций, поступающих в сектор средне- и малотоннажной химии, при этом в первую очередь вкладывать капитал в производство инновационной продукции, закупаемой по импорту (а перечень такой продукции весьма велик) и перспективной для экспорта.

НИИТЭХИМ как отраслевой центр маркетинговых исследований и прогнозных оценок готов предложить свои услуги по выстраиванию цепочек передела имеющегося у компании сырья до получения малотоннажного/конечного продукта и формированию Продуктовой корзины для рассмотрения вопроса инвестирования в импортозамещающее/экспортоориентированное производство.

Что и где закупают химики России по импорту?

Ни одна страна мира не может на 100% обеспечить свои потребности. Импорт тем более важен в химической промышленности, номенклатура которой исчисляется тысячами наименований. Но что закупают за рубежом химики России? И какие страны являются основными контрагентами?

Ответы на эти вопросы можно получить из статьи, в которой рассмотрена география импортных потоков химической и нефтехимической продукции в период 2015–2019 гг. и определена товарная структура импортных закупок нашей страны в основных странах-поставщиках.

Импорт: тренд на качество

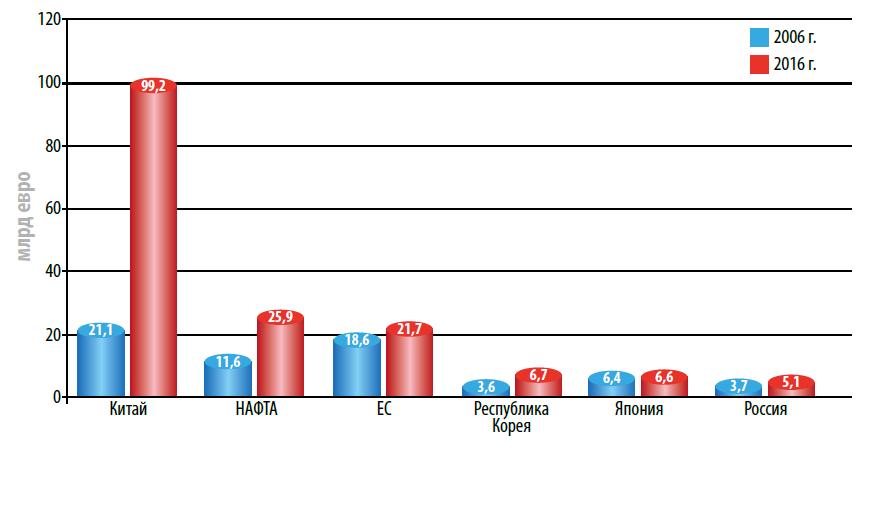

Несмотря на запуск механизма импортозамещения, закупки химической и нефтехимической продукции за рубежом растут, причем до 2018 г. расширялся импорт из стран ЕАЭС (рис. 1).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

За последние 5 лет валютные затраты на закупку химической и нефтехимической продукции по импорту возросли на 6,6 млрд долл., или на 36%. Основными причинами нежелательного расширения импорта являются более быстрые темпы роста спроса относительно темпов роста производства и удорожание многих видов продукции.

Вместе с тем активно формируется новый тренд, в соответствии с которым основным критерием выбора поставщика все больше становится не цена, а качество закупаемого товара. В результате в ряде случаев российские потребители предпочитают импортную продукцию отечественным аналогам, что также способствует увеличению импорта.

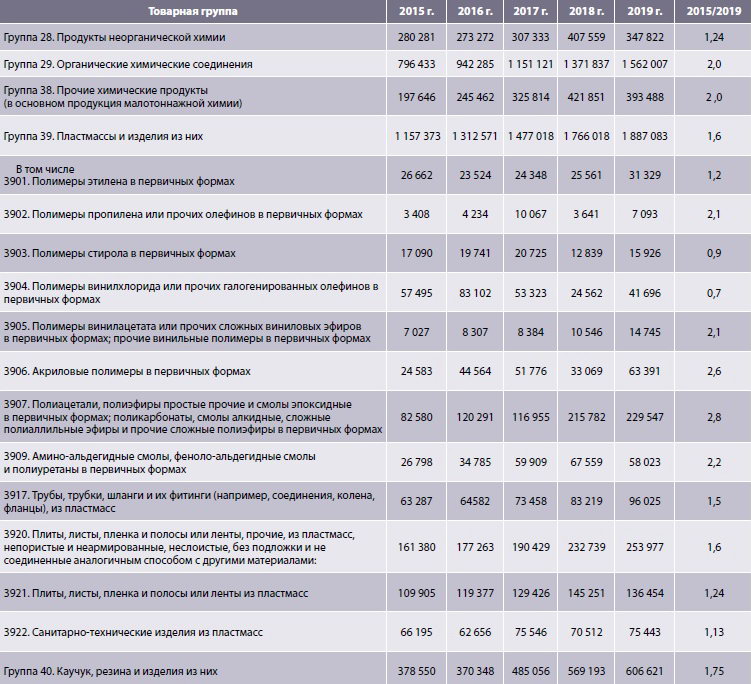

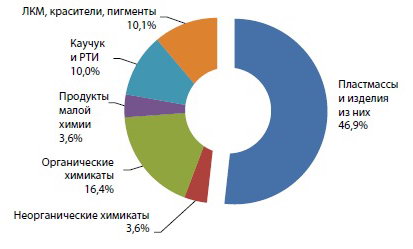

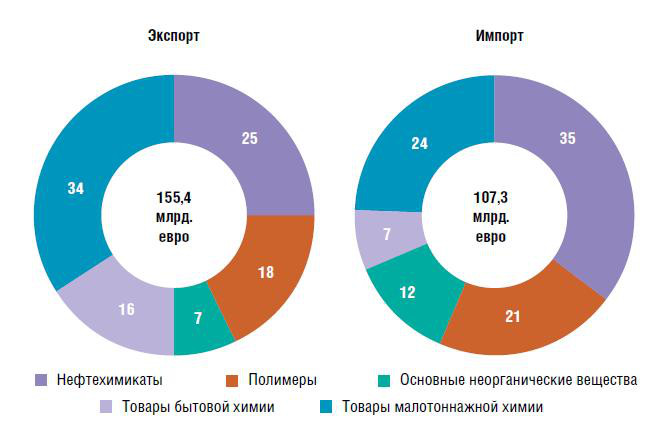

Основными товарами, закупаемыми по импорту, традиционно являются продукты с высокой добавленной стоимостью (рис. 2), некоторые из которых могут быть получены из сырья, поставляемого Россией на экспорт (изделия из пластмасс – из экспортируемых полимеров; шины и РТИ – из экспортных синтетических каучуков; малотоннажная химическая продукция – из крупнотоннажных продуктов органической химии и т.д.).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

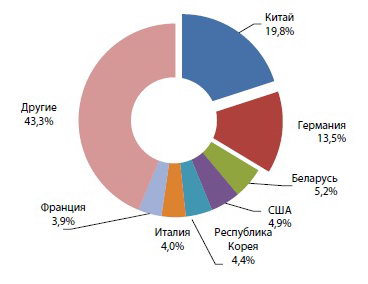

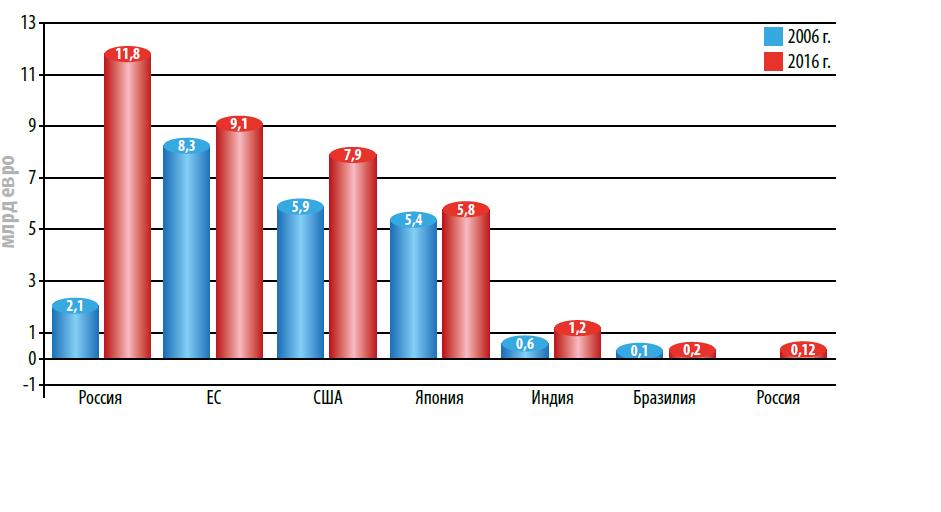

Естественно, что вследствие дефицита высокотехнологичных товаров химическая и нефтехимическая продукция закупается главным образом в странах с развитой химической индустрией. В последние годы лидерство среди стран – поставщиков продукции химии и нефтехимии на рынок России держат КНР и Германия, на долю которых приходится до 1/3 импорта химической и нефтехимической продукции (рис. 3).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

Китай

В табл. 1 приведены стоимостные объемы импорта основных товарных групп продукции химии и нефтехимии, закупаемой в Китае в период 2015–2019 гг.

Источник: Trade Map International, 2019

Из данных табл. 1 следует, что за последние 5 лет практически по всем статьям импорта химической и нефтехимической продукции из Китая валютные затраты возросли, и особенно (более чем вдвое) на закупку синтетических смол – акриловых, полиэфирных, эпоксидных, алкидных. Обращает на себя внимание рост импорта полиолефинов, несмотря на то что по этой продукции Россия сформировала мощную производственную базу. Причина кроется в недостаточности марочного ассортимента производимых в стране полимеров.

Прирост импорта из Китая изделий из пластмасс в рассматриваемый период был менее выраженным, что определяется активным развитием российской промышленности переработки пластмасс.

Традиционно в структуре импорта химической и нефтехимической продукции из Китая превалируют пластмассы и изделия из них, а также органические химикаты, являющиеся в основном полупродуктами в производстве конечной продукции (рис. 4).

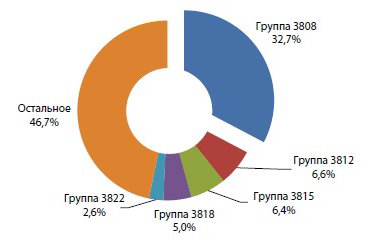

Особый интерес представляет импорт продукции малотоннажной химии из Китая (группа 38). На рис. 5 приведена товарная структура импорта продукции малотоннажной химии в 2019 г., которая демонстрирует высокую долю пестицидов (порядка 1/3 импорта данной продукции), представленных широким спектром ХСЗР. Также в Китае закупаются катализаторы, диагностические и лабораторные реагенты, ускорители вулканизации, пластификаторы, антиоксиданты, стабилизаторы для каучука и пластмасс и др.

Группа 3808 – Инсектициды, родентициды, фунгициды, гербициды, противовсходовые средства и регуляторы роста растений, средства дезинфицирующие и аналогичные им, расфасованные в формы или упаковки для розничной продажи или представленные в виде готовых препаратов или изделий; Группа 3812 – Ускорители вулканизации каучука готовые; составные пластификаторы для каучука или пластмасс; антиоксиданты и стабилизаторы для каучука или пластмасс; Группа 3815 – Инициаторы реакций, ускорители реакций и катализаторы; Группа 3818 – Элементы химические легированные, предназначенные для использования в электронике, в форме дисков, пластин или в аналогичных формах; соединения химические легированные, предназначенные для использования в электронике; Группа 3822 – Реагенты диагностические или лабораторные на подложке, готовые диагностические или лабораторные реагенты на подложке или без нее

Источник: Trade Map International, 2019

Германия

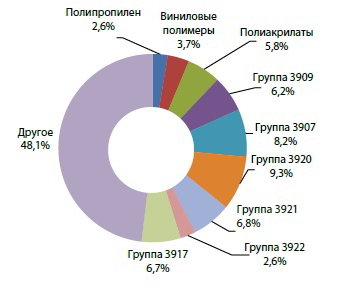

В товарной структуре импорта химической и нефтехимической продукции из Германии основной товарной группой являются пластмассы и изделия из них (рис. 6), представленные широкой номенклатурой синтетических смол и разнообразных изделий из полимерных материалов (рис. 7).

Группа 3909 – Амино-альдегидные смолы, феноло-альдегидные смолы и полиуретаны в первичных формах; Группа 3917 – Трубы, трубки, шланги и их фитинги (например, соединения, колена, фланцы), из пластмасс; Группа 3920 – Плиты, листы, пленка и полосы или ленты, прочие, из пластмасс, непористые и неармированные, неслоистые, без подложки и не соединенные аналогичным способом с другими материалами; Группа 3921 – Плиты, листы, пленка и полосы или ленты прочие из пластмасс; Группа 3922 – Санитарно-технические изделия из пластмасс.

Естественно, что по причине разного наполнения экспортного потенциала товарная структура импорта химической продукции из Германии (второе место среди стран – поставщиков химикатов в Россию) отличается по составу и значимости статей импорта по сравнению с Китаем (табл. 2). Так, затраты на импорт органической и неорганической продукции из Германии существенно ниже, чем закупки продукции этой же группы в Китае (в 2019 г. – в 1,6 и 2,8 раза соответственно).

Втрое меньше затраты на закупку в Германии и малотоннажной химической продукции (прежде всего, ХСЗР) по сравнению с затратами на импорт из Китая, что можно объяснить ориентацией российских потребителей этой продукции на закупки в Китае, предлагающем более низкие цены. Следует также отметить развитие производства ХСЗР в Китае в широком ассортименте, в то время как производство пестицидов в ЕС, а значит и в Германии, подвергается прессингу со стороны «зеленых» (в Евросоюзе укрепляются требования сократить использование пестицидов на 50%).

Вместе с тем в Германии закупается широкая палитра лакокрасочных материалов, дубильных и поверхностно-активных веществ, моющих, чистящие веществ и т.д., то есть продукция, доля которой в номенклатуре импорта из Китая невелика.

Другие страны

Крупными поставщиками химической и нефтехимической продукции в Россию являются Республика Корея, США, Франция, Япония: доля каждой из этих стран в общем импорте составляет порядка 4–5%. Обращает на себя внимание то, что и в структуре закупок в этих странах химической и нефтехимической продукции важной товарной группой являются пластмассы и изделия из них. Так, в импорте химической и нефтехимической продукции из Кореи на пластмассы и изделия из них приходится порядка 50% его стоимости; из США – около 35%; из Франции – 22%. В результате, несмотря на неоспоримые успехи российских производителей и переработчиков пластмасс, на импорт полимерных изделий Россия затрачивает 5–5,5 млрд долл. ежегодно, то есть весьма значительную часть российского рынка изделий из пластмасс по-прежнему занимает продукция зарубежных компаний.

Экспортный потенциал химической индустрии ведущих стран мира ориентирован главным образом на поставки высокотехнологичной продукции, именно поэтому из этих стран на российский рынок поступает в основном продукция с высокой добавленной стоимостью, в том числе продукты малотоннажной химии: ХСЗР, красители, химикаты-добавки для полимерных материалов, различные вспомогательные вещества для промышленности, катализаторы, пластификаторы, поверхностно-активные вещества и др., то есть продукция, в значительной степени «забытая» за период рыночной экономики и которая при определенных условиях может попасть под санкции. Так, например, было в случае импорта углеродных волокон и препрегов, необходимых для создания композитного крыла облегченного самолета МС-21. Объявленные США санкции, запрещающие компаниям Hexcel (США) и Toray Industries (Япония) поставлять в Россию эти материалы, привели к удлинению срока реализации проекта создания гражданского самолета МС-21, хотя и способствовали организацию в России собственного производства данной продукции.

Химическая и нефтехимическая продукция закупается по импорту и в странах ЕАЭС, среди которых основным контрагентом является Беларусь (в 2019 г. – 87%). Номенклатура поставок из Беларуси достаточно обширна и в значительной степени представлена высокотехнологичной продукцией (рис. 8).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

По объективным причинам объемы закупок химической и нефтехимической продукции в странах ЕАЭС невелики (не превышают 1,6 млрд долл.), а доля этих стран в валютных затратах всего 6–7%. Вместе с тем внешнеторговый баланс в торговле с этими странами химической и нефтехимической продукцией всегда положительный: в последние годы – порядка 2 млрд долл. В торговле с другими странами, напротив, импорт химической и нефтехимической продукции превышает экспорт. Так, в 2019 г. внешнеторговый дефицит в области химии и нефтехимии оставил 2,25 млрд долл., причем из-за интенсивного роста импорта дефицит увеличился относительно предыдущего года на 1,17 млрд. долл.

***

Вывод из вышеприведенного однозначен и не претендует на оригинальность: для успешной внешней торговли химической и нефтехимической продукцией необходимо снижать валютные затраты на импорт и наращивать валютные поступления от экспорта, как это демонстрируют практически все страны с развитой химической индустрией.

В России, как известно, уже реализуется программа импортозамещения, разработан и введен в действие национальный проект «Международная кооперация и экспорт». Химики являются активными участниками международного интеграционного процесса: доля химической и нефтехимической продукции в общероссийском экспорте составляет порядка 5–5,5%, в общероссийском импорте – порядка 9%.

В отрасли с 2015 г. действует «План мероприятий по импортозамещению в отрасли химической промышленности Российской Федерации». В настоящее время в План включено 136 инвестиционных проектов 102 химических компаний, в том числе по производству ЛКМ и пигментов – 13 проектов; смол и изоцианатов – 14 проектов; изделий из пластмасс, РТИ и шин – 29 проектов; химических волокон и нитей – 12 проектов, органических и неорганических продуктов – 62 проекта.

Целый ряд проектов этого Плана уже реализован. Так, в 2019 г. введены в эксплуатацию производства ионообменных смол, ПВА-дисперсий, диоктилтерефталета (экологичного пластификатора). Следует, однако, отметить, что процесс импортозамещения в химии и нефтехимии идет трудно, с существенными отставаниями по графикам, что определяется рядом проблем, прежде всего при получении заемных средств. В отдельных случаях из-за изменения внутренней и внешней конъюнктуры происходит удорожание проектов, дают о себе знать санкции, касающиеся оборудования ведущих европейских производителей.

Вероятно, свою негативную «лепту» в процесс импортозамещения внесут изменения в экономике, вызванные пандемией. Поэтому химикам крайне важно осознавать значимость решения проблемы импортозамещения, направленной на снижение валютных издержек и укрепление производственного потенциала, особенно в области малотоннажной химии, уязвимой для введения ограничительных мер в поставках, необходимых в стратегически важных секторах российской экономики.

Может ли Россия замкнуть экспорт минеральных удобрений только на отечественные порты?

Разлад отношений со странами Прибалтики и Украиной привел к необходимости переориентации российских экспортных грузов из портов этих стран на отечественные морские терминалы.

В данной статье рассмотрены пути решения данной задачи в российском химическом комплексе и прежде всего в промышленности по производству минеральных удобрений, где экспортная компонента составляет порядка 70%.

Минеральные удобрения традиционно являются одной из лидирующих статей экспорта химической и нефтехимической продукции: в 2018 г. на экспорт было поставлено 34,1 млн т минеральных удобрений на сумму 8,2 млрд долл., что составило 45% валютных поступлений химического комплекса.

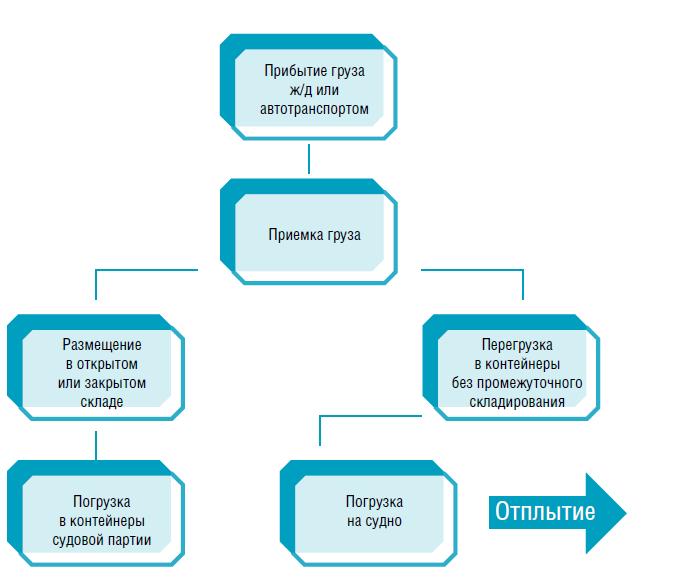

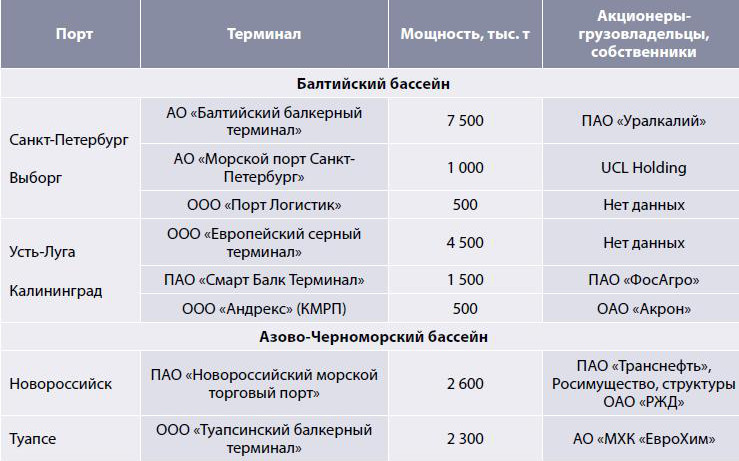

Миллионы тонн минеральных удобрений экспортируются морскими путями и поэтому отгружаются на грузовые судна через определенные терминалы морских портов (рис. 1).

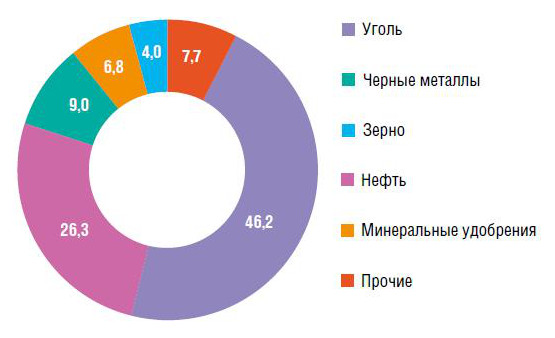

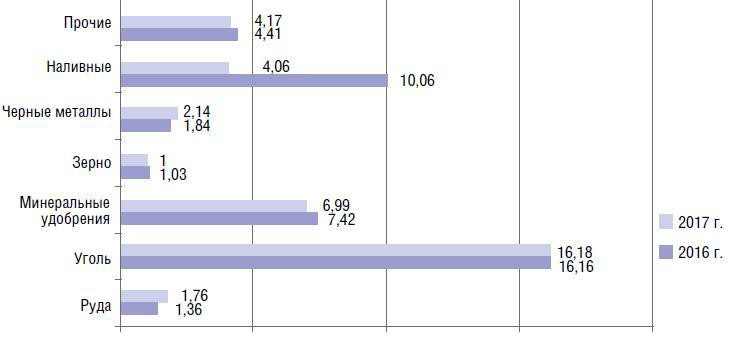

На минеральные удобрения приходится порядка 7% российских грузов, отгружаемых через морские порты (рис. 2).

В 2014–2018 гг. объемы экспорта минеральных удобрений через порты России росли и в 2017 г. составили 17,6 млн т (+9% к 2016 г.). Во втором полугодии 2018 г. отгрузка была на уровне 9,1 млн т, что на 6% больше по сравнению с аналогичным периодом предыдущего года.

Наиболее крупные терминалы для перевалки минеральных удобрений расположены в Балтийском и Азово-Черноморском бассейнах, при этом многие терминалы аффилированы с производителями минеральных удобрений (табл.).

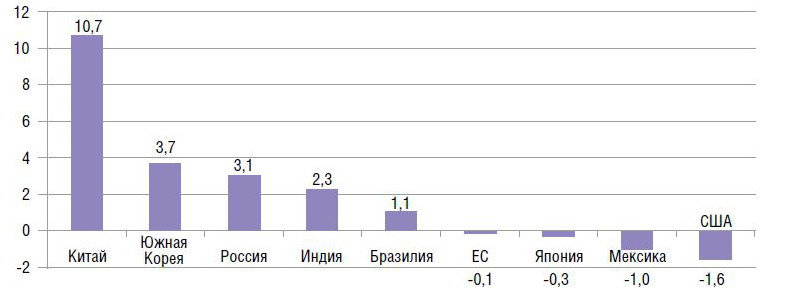

Важно отметить, что, несмотря на планы к 2018 г. полностью отказаться от услуг сопредельных государств в качестве посредников, в экспорте российской продукции часть экспортных объемов минеральных удобрений продолжает отгружаться через порты Прибалтики. В 2017 г. через эти порты было отгружено почти 7 млн т минеральных удобрений (рис. 3), что составило примерно 40% общих отгрузок на экспорт через морские порты.

Возникает вопрос: почему же до сих пор нет полного отказа от услуг по перевалке российских грузов через порты Прибалтики?

По-видимому, причина в доходности бизнеса. Если в странах Балтии в соответствии с правилами ЕС процесс перевалки груза в порту рассматривается как одна из составляющих транспортного процесса по доставке груза от отправителя до получателя с учетом ее доли в общей стоимости доставки, то российские стивидорные компании выделяют процесс перевалки в отдельный высокодоходный бизнес. Исходя из этого экспортерам выгоднее отгружать свою продукцию через порты Прибалтики.

Следует также учитывать то, что в России тарифы и услуги по перевалке грузов в морских портах не регулируются государством и по принятой практике тарифы устанавливаются в долларах за тонну или единицу перегружаемого груза (контейнера), в то время как в Прибалтике широко применяется практика использования «единого тарифа», включающего стоимость доставки груза железнодорожным транспортом в порт по территории страны и стоимость его перевалки в порту. Ставка за перевалку грузов в порту является комплексной и включает в себя все дополнительные операции с грузом в порту.

Кроме того, отечественные порты испытывают недостаток для перевалки химических наливных грузов (метанола, кислоты и др.), поставляемых мелкими партиями, в то время как прибалтийские порты готовы к выполнению такой услуги.

Особая ситуация сложилась в области экспорта аммиака, поставки которого за рубеж (в том числе в США) находятся на уровне 4–4,2 млн т (в 2018 г. – порядка 6% от стоимости экспорта продукции химического комплекса). В России нет морских терминалов по перевалке аммиака, поэтому экспортеры отгружают его через порты Балтийского бассейна – латвийский порт Вентспилс (терминал Ventamonjaks) и эстонский терминал Силья (Silja), а также через украинский порт Южный (г. Одесса). В порт Южный значительная часть объемов экспортного аммиака поступает по аммиакопроводу Тольятти-Одесса протяженностью 1008 км.

Российские минеральные удобрения имеют на мировом рынке конкурентные преимущества благодаря более низким ценам на природный газ. Так, в 2017 г. оптовая цена на российский газ была ниже оптовой цены на газ в ЕС примерно на 60% и на 30% по сравнению с ценой на газ в США. В результате на мировом рынке минеральных удобрений Россия является крупным игроком: в мировом экспорте этой продукции доля России составляет примерно 17%, купить протравитель семян , а также другие протравливатели, промасливатели, рафинаторы жидкие LIQUID с доставкой по России и СНГ, выгодные цены в ТехноМаш Инвест - узнайте подробнее в том числе на рынке хлорида калия – порядка 20%, на рынке карбамида – около 12%, на рынке аммиачной селитры – 45–47%, на рынке моноаммонийфосфата – примерно 19% и т.д.

Указом Президента Российской Федерации № 204 от 7 мая 2018 г. поставлена задача ускоренного расширения несырьевого экспорта: к 2024 г. запланировано довести объем несырьевого неэнергетического экспорта до 250 млрд долл., в том числе в области химии – до 34 млрд, т.е. химики должны увеличить валютную выручку почти на 70%. В решении задачи по расширению экспорта будут участвовать и производители минеральных удобрений и это при том, что в отрасли взят курс на увеличение поставок на внутренний рынок.

Задача, стоящая перед производителями минеральных удобрений по расширению поставок своей продукции и на экспорт, и Аграрно-промышленному комплексу, решается за счет ввода в эксплуатацию ряда новых мощностей, которые демонстрируют крупнейшие компании отрасли. Так, в 2018 г. крупнейшим химическим холдингом «ЕвроХим» в г. Кингисеппе введена в эксплуатацию установка по выпуску аммиака годовой мощностью в 1 млн т, получены первые тонны хлорида калия на «Усольском калийном комбинате» (Пермский край). До 2021 г. компанией запланирован ввод еще нескольких этапов процесса добычи и переработки калийных руд до мощности 2,3 млн т хлорида калия в год.

Другой крупный отраслевой холдинг – «ФосАгро» в 2018 г. завершил масштабный инвестиционный проект по строительству современных производств аммиака и карбамида в г. Череповце мощностью 760 и 500 тыс. т в год соответственно. К 2020 г. компания планирует открыть еще три новых производства: по выпуску серной кислоты, азотной кислоты и сульфата аммония.

Компания «Акрон» и администрация Смоленской области подписали соглашение о строительстве нового производства сложных минеральных удобрений на промышленной площадке ОАО «Дорогобуж». Годовые объемы производства составят от 0,5 до 1 млн т в год. Комплекс планируется запустить в 2021 г. Также в планы «Акрона» входит разработка нового участка Верхнекамского калийного месторождения.

В целом компании-производители минеральных удобрений намерены до 2030 г. реализовать более 30 инвестиционных проектов и выйти на объем производства 38,97 млн т.

С ростом производства минеральных удобрений происходит увеличение экспортного потенциала отрасли и далее встает проблема расширения мощностей российских отгрузочных портов, которая особенно обострена в связи с запланированным отказом от портов сопредельных государств.

В условиях расширения объемов экспорта химической продукции решение задачи по переориентации грузопотоков полностью на российские порты осложняется недостатком портовых мощностей и отсутствием в российских портах специализированных терминалов для перевалки некоторых видов грузов (аммиака, карбамидно-аммиачной смеси).

Экспортеры минеральных удобрений озабочены данной проблемой. Некоторые из них уже инвестируют в инновационные проекты по перевалке химической продукции через морские порты России. Наибольшую активность проявляет холдинг «ЕвроХим», который инвестировал в строительство сухогрузного района морского порта Тамань и постоянно развивает свой терминал по перевалке удобрений в Мурманске. Холдинг реализует политику предоставления благоприятных условий для привлечения дополнительных грузов в Мурманский балкерный терминал. Компания «Акрон», например, пользуется этим предложением и в 2018 г. начала перевалку своих удобрений через порт Мурманск (в мае 2018 г. была осуществлена перевалка 40 тыс. т сложных удобрений).

Ниже приведены инвестиционные проекты морских портов, пригодных для перевалки химической продукции, в том числе минеральных удобрений

Азово-Черноморский бассейн

Строительство сухогрузного района морского порта Тамань

Основные участники: ФКУ «Ространсмодернизация», АО «МХК «ЕвроХим», ОАО «УК «КРУ», АО «СУЭК», ООО «УК «Металлоинвест», ООО «Аутспан Интернешнл», ООО «Крымский логистический терминал», ОАО «Астон», ООО «ХК «Форум», ФГУП «Росморпорт».

Сроки реализации: 2011–2020 гг. (первая очередь), 2020–2025 гг. (полное развитие).

Проектная мощность: 91,4 млн т в год.

Строительство перевалочных комплексов аммиака и минеральных удобрений в морском порту Тамань

Основные участники: ФГУП «Росморпорт», ОАО «Тольяттиазот».

Проектная мощность: 5 млн т в год (по аммиаку – 2,2 млн т в год).

Сроки реализации: 2015–2020 гг.

Строительство перевалочного комплекса жидких химических продуктов в морском порту Темрюк

Основные участники: ФГУП «Росморпорт», ООО «РосХимТрейд».

Проектная мощность: 1,5 млн т в год.

Сроки реализации: 2017–2020 гг.

Балтийский бассейн

Строительство терминала по перевалке минеральных удобрений в морском порту Усть-Луга

Основные участники: ФГУП «Росморпорт», АО «МХК«ЕвроХим». Терминал Усть-Луга.

Проектная мощность: 7 млн т в год.

Сроки реализации: 2017–2020 гг.

Реконструкция объектов третьего грузового района в морском порту Мурманск

Основные участники: ФГУП «Росморпорт», ОАО «МХК «ЕвроХим».

Сроки реализации: 2014–2017 гг.

Прирост проектной мощности: 3,7 млн т в год.

***

Таким образом, задача по переключению российских внешнеторговых потоков химической продукции с портов сопредельных стран на порты России активно решается. Однако сразу перестроить логистику грузопотоков невозможно, поскольку это требует создания соответствующих портовых мощностей, подъездных путей, резервуаров, складских помещений, сервисных предприятий.

Сложно ответить на вопрос: будет ли доведена доля перевалки российской химической продукции отечественными портами до 100%? Сегодня это вопрос, скорее, политический. Но экспертное сообщество на протяжении всех лет решения такой задачи склоняется к мнению, что полностью исключать перевалку российских внешнеторговых грузов (в том числе химической продукции) через порты сопредельных стран нельзя, если исходить чисто из экономических расчетов.

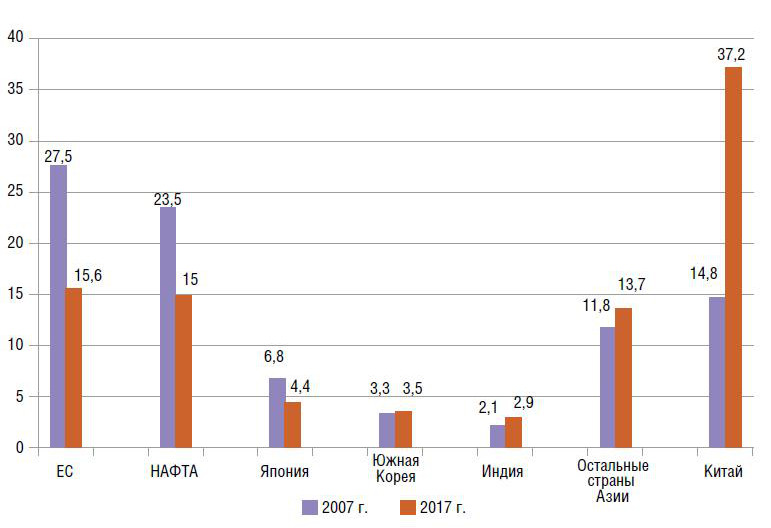

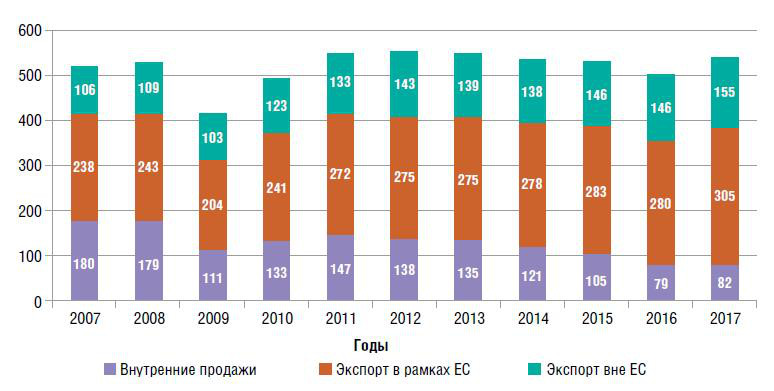

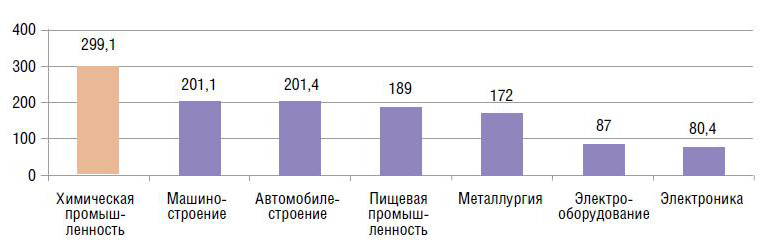

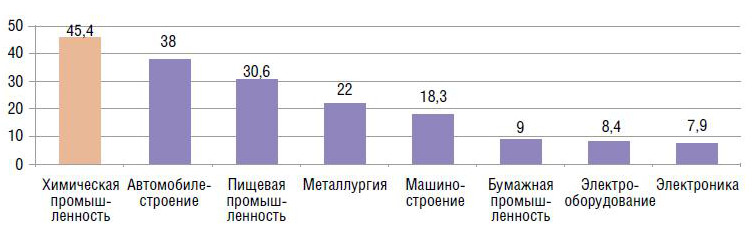

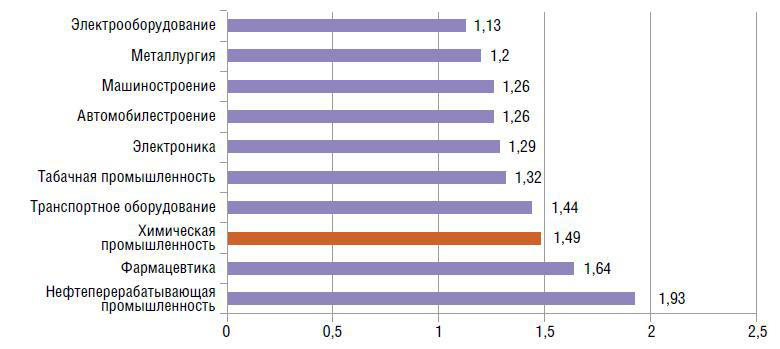

Химическая промышленность Евросоюза в условиях глобальных трансформаций мировой химической индустрии

Страны ЕС традиционно являются крупнейшими партнерами России в торговле химической и нефтехимической продукцией. В связи с этим важно иметь информацию о развитии химической промышленности Евросоюза.