Сегодня химическая промышленность в значительной степени определяет темпы развития любого государства и находится в фокусе интересов инвесторов, нацеленных на высокомаржинальные производства. При этом объемы инвестиций и основные направления инвестиционных потоков для каждой страны специфичны и зависят от состояния экономики, наличия сырьевой базы, наличия инвестпроектов, активности носителей капитала.

Зададимся вопросами:

- Каковы объемы инвестиций в основной капитал российского химического комплекса и сколько собственных средств химики вкладывают в основной капитал своей отрасли?

- Каковы источники привлеченных инвестиционных средств и как государство участвует в инвестировании проектов в области химии?

- Каковы перспективы инвестиционного процесса в российском химическом комплексе?

Химический комплекс по инвестициям в основной капитал уступает только производству нефтепродуктов: в 2019 г. – 532,2 и 489,0 млрд руб., или 22,1 и 20,3% от всех инвестиций в обрабатывающую промышленность соответственно.

Важно отметить, что в химическом комплексе есть целый ряд факторов, способствующих позитивному развитию инвестиционного процесса. Это, прежде всего:

- рост спроса на продукцию химии и нефтехимии в России и на мировом рынке;

- высокая маржинальность продукции передела углеводородного сырья;

- государственная программа поддержки химической промышленности;

- внедрение в отрасль цифровизации и современных систем управления;

- возможности по созданию новых видов химической и нефтехимической продукции с уникальными потребительскими параметрами.

Однако, как и в любой отрасли, в химии и нефтехимии много проблем, осложняющих процесс привлечения капитала. Среди них:

- высокая капиталоемкость отрасли;

- дефицит «длинных денег»;

- дефицит отдельных видов сырьевой продукции;

- дефицит квалифицированных кадров;

- ужесточение экологического законодательства.

Плюс ко всему – бюрократические сложности в реализации проектов (необходимость получения большого количества сопроводительной и разрешительной документации и др.).

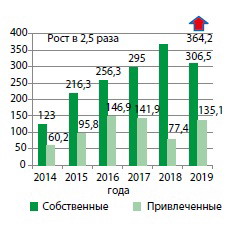

Тем не менее воздействие позитивных факторов, а среди них в первую очередь – высокая маржинальность химических и нефтехимических производств, способствует тому, что на сегодняшний день российский химический комплекс является одним из наиболее привлекательных для инвесторов: за последние 5 лет объем инвестиций в основной капитал увеличился в 1,8 раза (рис. 1), причем из-за высокой капиталоемкости производств химических веществ и химических продуктов объем инвестиций в этот блок многократно превышает объем инвестиций в производство резиновых и пластмассовых изделий: в 2019 г. – почти в 10 раз.

Каковы источники финансирования химических и нефтехимических производств?

Из данных, приведенных на рис. 2, следует, что 70–75% инвестиций в основной капитал химического комплекса сформировано за счет собственных средств. Отметим, что такое же соотношение собственных и привлеченных средств характерно для нефтеперерабатывающей отрасли, в то время как в автопроме и деревообрабатывающей промышленности этот показатель ниже: в 2019 г. – 68 и 63% соответственно.

Привлеченные средства формируются за счет банковского кредитования, заимствования у других финансовых организаций, а также за счет госбюджета. Здесь следует обратить внимание на то, что прямое финансирование проектов со стороны государства запрещено правилами ВТО, поэтому в России финансирование промышленности осуществляется через механизм применения мер господдержки, арсенал которых постоянно расширяется, что способствует повышению доли бюджетных средств в объеме инвестиций в инвестпроекты.

На рис. 3 и 4 приведены структуры привлеченных средств в обоих блоках химического комплекса: в производстве химических веществ и химических продуктов и в производстве резиновых и пластмассовых изделий. Как видно, основу привлеченных средств в блоке «Производство химических веществ и химических продуктов» составляют банковские займы (59%), из них порядка 20% – заимствованные средства иностранных банков.

В производстве резиновых и пластмассовых изделий участие коммерческих банков не так велико – порядка 25%, и основу составляют заимствованные средства других организаций (порядка 55%).

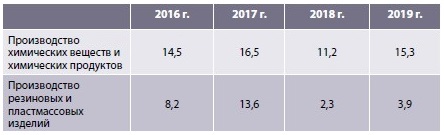

В 2019 г. бюджетные средства в виде оказания различных мер поддержки в секторе производства химических веществ и продуктов составили 20,8 млрд руб., или 15,3% привлеченных средств. Вместе с тем в секторе производства резиновых и пластмассовых изделий, т.е. в секторе средне- и малотоннажной химии, доля бюджетных средств в привлеченном капитале невелика: в 2019 г. – около 4%, что в денежном эквиваленте составило 402 млн руб. Но в этом блоке участвует и зарубежный капитал: в 2019 г. зарубежные инвестиции были на уровне 670 млн руб., что более чем в 1,5 раза превысило уровень бюджетных вложений.

Понятно, что величина господдержки определяется мерами поддержки и количеством компаний, ее получивших, но важно, что, благодаря программе господдержки химической отрасли в основном секторе (секторе производства химических веществ и химических продуктов), она развивается позитивно: за период с 2014 г. бюджетные средства в инвестиции производства химических веществ и продуктов возросли с 2 до 20,8 млрд руб. (рис. 5).

В секторе производства резиновых и пластмассовых изделий, напротив, господдержка снизилась: за период с 2014 г. – с 928 до 402 млн руб., т.е. более чем вдвое (рис. 6).

В табл. 1 приведены долевые значения бюджетных средств в инвестиционных объемах в основной капитал химического комплекса.

В какие же производства химического комплекса поступают основные потоки финансовых средств?

Из представленных на рис. 7 и 8 данных следует, что в секторе производства химических веществ и продуктов основные инвестиции поступают в производство пластмасс и удобрений: в 2019 г. – в сумме порядка 65%.

Крупными сферами вложения денежных средств являются также производства органических и неорганических веществ: в 2019 г. – порядка 16 и 9% общих инвестиций.

Таким образом, на остальное сферы производства химической и нефтехимической продукции приходится немногим более 10%, а именно в этот остаток входит производство химических волокон и нитей, синтетического каучука, ХСЗР, лакокрасочных материалов, красителей и т.д.

В секторе производства резиновых и пластмассовых изделий 2/3 инвестиций поступают в производство изделий из полимеров и, как известно, в последнее время именно переработчики пластмасс достигли определенных успехов.

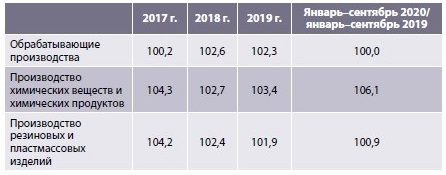

Химическая и нефтехимическая продукция пользуется спросом даже в кризисные времена, вследствие чего отрасль развивается по восходящему вектору, при этом темпы развития химического комплекса превышают аналогичный показатель по обрабатывающей промышленности в целом (табл. 2).

В 2018 г. в химическом комплексе России реализован 21 инвестпроект с суммарным объемом инвестиций 42,4 млрд руб., в 2019 г. количество проектов возросло до 28, а объем инвестиций – до 75 млрд руб., в том числе были реализованы проекты с единичными мощностями в 1,0 и более млн т в год:

- компанией «СИБУР» в тестовом режиме введен в эксплуатацию крупнейший в России нефтехимический комплекс «ЗапСибНефтехим» по выпуску 1,5 млн т полиэтилена и 0,5 млн т полипропилена. Стоимость проекта – 9,5 млрд долл.

- компанией «ЕвроХим» в г. Кингисепп (Ленинградская обл.) реализован крупнейший в Европе и России проект по производству аммиака мощностью 1 млн т в год для поставок на предприятия компании в Бельгии и Литве. Стоимость проекта – 1 млрд долл.

Кроме того, компанией «Акрон» в г. Великий Новгород запущено 2 новых агрегата по выпуску азотной кислоты общей мощностью 270 тыс. т в год и реализован целый ряд проектов по выпуску продукции малотоннажной химии, среди которой: ХСЗР, ионообменные смолы, пластификаторы (диоктилтерефталат), высокодисперсный оксид алюминия, акриловые дисперсии, катализатор дегидрирования, противотурбулентная присадка и др.

На период до 2024 г. запланирован еще целый ряд инвестпроектов по выпуску химической и нефтехимической продукции различных сфер потребления. Это удобрения, пластмассы, лакокрасочные материалы, шины, резинотехнические изделия, изделия из пластмасс и т.д.

Особое значение имеют инвестпроекты, по основным параметрам не уступающие зарубежным аналогам. Среди них:

- Комплекс по производству 1 млн т аммиака и 1,2 млн т карбамида в год компании АО «МХК «ЕвроХим»; инвестиции – 1,5 млрд долл.

- Находкинский завод минеральных удобрений по выпуску 1,8 млн т аммиака, 1,8 млн т метанола; 2,0 млн т карбамида. Компания – ЗАО «Национальная химическая компания»; инвестиции – 385 млрд руб.

- Амурский газохимический комплекс по производству 2,3 млн т ПЭ и 400 тыс т ПП. Компания – ПАО «СИБУР Холдинг», инвестиции – 10–11 млрд долл.

- Олефиновый комплекс «Этилен-600». Компания – ПАО «НКНХ». Суммарная мощность по этилену – 1,2 млн т, инвестиции – 807 млрд евро.

Важной частью инвестиционного процесса является инвестирование импортозамещающих проектов, которые в основном являются инновационными.

Для химиков импортозамещение – одно из приоритетных направлений деятельности, поскольку расширяет перечень производимой высокотехнологичной продукции и снимает зависимость от зарубежных поставок. В Минпромторге России разработан План мероприятий по импортозамещению в химической отрасли (Приказ Минпромторга России от 29 мая 2018 г. №2025), в который вошло 120 инвестпроектов по выпуску химической и нефтехимической продукции, остродефицитной для потребления во многих сферах экономики (химические волокна и нити, синтетические смолы, изделия из пластмасс, лакокрасочные материалы и др.). Отдельные импортозамещающие проекты уже реализованы, в том числе по производству диметилового эфира, стирол-акриловых дисперсий, параформальдегида, ПЭТ-пленки и т.д.

В условиях расширения госпрограмм по поддержке малого и среднего бизнеса в Минпромторге России формируется новый перечень продукции для создания импортозамещающих производств.

***

Подводя некоторые итоги анализа инновационного процесса в химическом комплексе, хотелось бы еще раз обратить внимание на тот факт, что 90% инвестиций идет на расширение производства крупнотоннажной продукции и наращивание по этой продукции экспортного потенциала, в том числе по продукции с невысокой добавленной стоимостью: это аммиак, метанол, хлорид калия и т.д. В результате в сектор производства средне- и малотоннажной продукции попадает только 10% инвестиций, хотя в основном эта продукция является инновационной и имеет высокую добавленную стоимость.

Вывод очевиден: необходимо повышать долю инвестиций, поступающих в сектор средне- и малотоннажной химии, при этом в первую очередь вкладывать капитал в производство инновационной продукции, закупаемой по импорту (а перечень такой продукции весьма велик) и перспективной для экспорта.

НИИТЭХИМ как отраслевой центр маркетинговых исследований и прогнозных оценок готов предложить свои услуги по выстраиванию цепочек передела имеющегося у компании сырья до получения малотоннажного/конечного продукта и формированию Продуктовой корзины для рассмотрения вопроса инвестирования в импортозамещающее/экспортоориентированное производство.