Над российской экономикой как дамоклов меч нависли экономические санкции, объявленные целым рядом развитых стран, которые стали называться «недружественными». Химическая промышленность, являющаяся одной из важных составляющих экономики страны, пересматривает стратегию своего развития в условиях санкционных ограничений, в том числе в области экспорта и импорта химической и нефтехимической продукции. В данной статье рассмотрена география экспорта минеральных удобрений, в том числе в «недружественные» страны, позиция которых в перспективе в значительной степени определит структуру и емкость мирового рынка этой продукции.

Россия является крупнейшим экспортером минеральных удобрений. В 2021 г. российские экспортеры поставили на мировой рынок 37,5 млн тонн минеральных удобрений, при этом в результате беспрецедентного роста мировых цен на карбамид и диаммонийфосфат (почти в 3 раза!) выручка достигла 12,5 млрд долл., что превысило уровень предыдущего года в 1,8 раза.

География экспорта российских минеральных удобрений традиционно весьма обширна (включает примерно 100 стран) и динамична, причем каждый вид удобрения имеет свои траектории движения, определяемые потребностями импортеров. Так, в 2021 г. для российских азотных удобрений основными покупателями как и ранее были Бразилия и США (порядка 40% общего экспорта); для калийных удобрений – Бразилия и Китай (более половины общего экспорта); для сложных удобрений – Бразилия и Индия (более 1/3 общего экспорта). Основными покупателями российских минеральных удобрений являются Бразилия, Китай и США: в 2021 году - валютная выручка от экспорта в эти страны составила 5,23 млрд долл или 41,8% всей выручки от экспорта минеральных удобрений, при этом доля Бразилии была на уровне 68%, то есть эта страна для российских экспортеров минеральных удобрений представляет важнейший рынок сбыта.

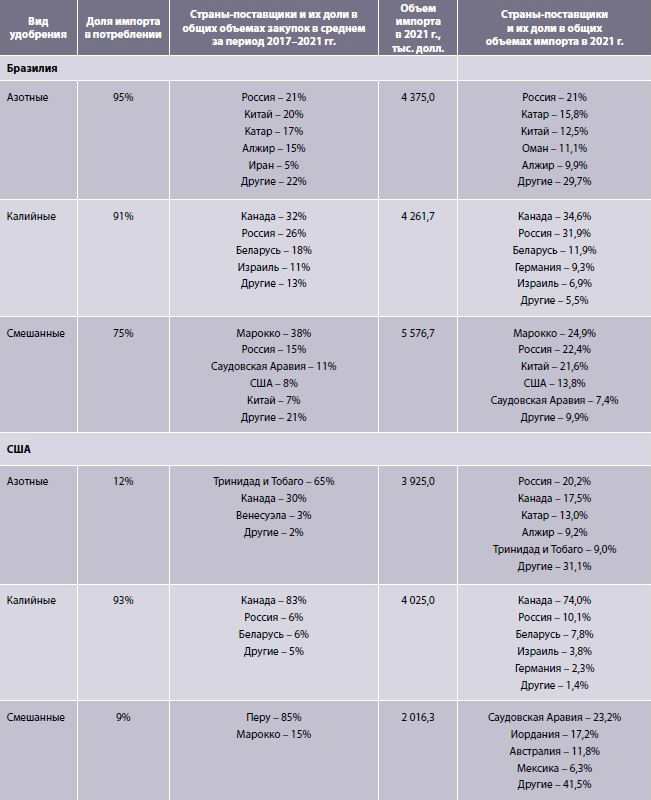

Возникает вопрос: а каковы позиции России на рынке минеральных удобрений основного покупателя – Бразилии, а также в США, возглавляющих список недружественных стран? В таблице 1 представлены показатели, характеризующие степень импортозависимости этих стран по всем видам минеральных удобрений, а также доли основных стран-экспортеров данной продукции.

Анализ представленных в таблице данных показывает, что география поставок минеральных удобрений в Бразилию и США достаточно подвижна, что свидетельствует о высокой конкуренции между странами-поставщиками данной продукции. При этом в Бразилии российские экспортеры минеральных удобрений заняли прочные позиции, в том числе по азотным удобрениям много лет являются лидерами, а по калийным и сложным удобрениям уступают поставщикам только из двух стран – Канады и Марокко. Более того, российские компании «Еврохим» и «Уралкалий» недавно получили контроль над бразильскими дистрибьютерами сложных и калийных удобрений.

В США российские поставщики азотных удобрений в 2021 году потеснили конкурентов из Тринидада и Тобаго и Канады, заняв 1/5 рынка, а поставщики калийных удобрений укрепили свои позиции, подняв свою долю с 6 до 10%. Важно отметить, что активность российских экспортеров минеральных удобрений в США традиционно гасится введением протекционистских мер. Так, в апреле 2021 года Вашингтон ввел пошлины на импорт из России фосфорсодержащих удобрений: для «Фосагро» они установлены на уровне 9,19%, для «Еврохима» – 47,05%, для остальных производителей из РФ – 17,2%. И уже в текущем 2022 году начали действовать антидемпинговые пошлины на карбамидо-аммиачную смесь: для «Акрона» – 9,66%, «Еврохима» – 9,84%. Аналогичные меры с осени 2019 года действуют в Европе: €27,77 на тонну для «Еврохима» и €42,47 – для «Акрона» и остальных производителей из РФ.

Введение рядом развитых стран относительно российской экономики жестких ограничительных санкций привело к нарушению логистических цепочек поставок из России: С 1 марта т.г. перевозку грузов из России остановили три крупнейших морских контейнерных перевозчика: швейцарская Mediterranean Shipping Company (MSC), датская Maersk и французская CMA CGM. В результате на мировом рынке сформировался дефицит минеральных удобрений, столь необходимых для проведения посевных работ. Опасение роста дефицита минеральных удобрений, грозящего даже голодом, подвигло США отказаться от своих принципов и пересмотреть ограничительные санкции относительно российских туков: Управление по контролю за иностранными активами (OFAC) Минфина США 24 марта 2022 года опубликовало новую генеральную лицензию, которая фактически вывела из-под возможных санкций российские минеральные удобрения. Они попали в список жизненно необходимых продуктов наравне с сельскохозяйственной продукцией, лекарствами и медицинскими изделиями.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2022 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 3800 руб.

– электронная версия: 3000 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 495 332-06-24

Тел. моб. +7 925 361-70-92

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |