Ни одна страна мира не может на 100% обеспечить свои потребности. Импорт тем более важен в химической промышленности, номенклатура которой исчисляется тысячами наименований. Но что закупают за рубежом химики России? И какие страны являются основными контрагентами?

Ответы на эти вопросы можно получить из статьи, в которой рассмотрена география импортных потоков химической и нефтехимической продукции в период 2015–2019 гг. и определена товарная структура импортных закупок нашей страны в основных странах-поставщиках.

Импорт: тренд на качество

Несмотря на запуск механизма импортозамещения, закупки химической и нефтехимической продукции за рубежом растут, причем до 2018 г. расширялся импорт из стран ЕАЭС (рис. 1).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

За последние 5 лет валютные затраты на закупку химической и нефтехимической продукции по импорту возросли на 6,6 млрд долл., или на 36%. Основными причинами нежелательного расширения импорта являются более быстрые темпы роста спроса относительно темпов роста производства и удорожание многих видов продукции.

Вместе с тем активно формируется новый тренд, в соответствии с которым основным критерием выбора поставщика все больше становится не цена, а качество закупаемого товара. В результате в ряде случаев российские потребители предпочитают импортную продукцию отечественным аналогам, что также способствует увеличению импорта.

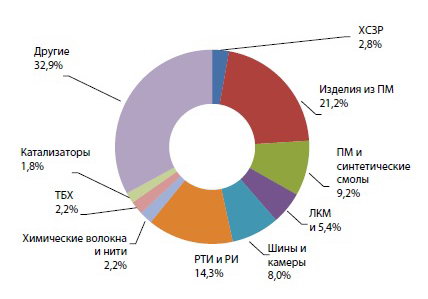

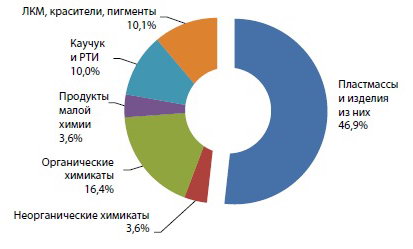

Основными товарами, закупаемыми по импорту, традиционно являются продукты с высокой добавленной стоимостью (рис. 2), некоторые из которых могут быть получены из сырья, поставляемого Россией на экспорт (изделия из пластмасс – из экспортируемых полимеров; шины и РТИ – из экспортных синтетических каучуков; малотоннажная химическая продукция – из крупнотоннажных продуктов органической химии и т.д.).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

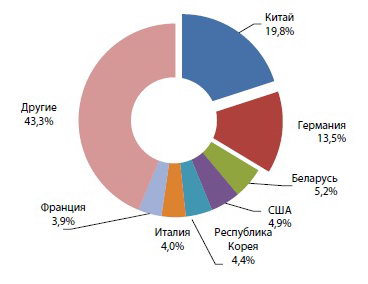

Естественно, что вследствие дефицита высокотехнологичных товаров химическая и нефтехимическая продукция закупается главным образом в странах с развитой химической индустрией. В последние годы лидерство среди стран – поставщиков продукции химии и нефтехимии на рынок России держат КНР и Германия, на долю которых приходится до 1/3 импорта химической и нефтехимической продукции (рис. 3).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

Китай

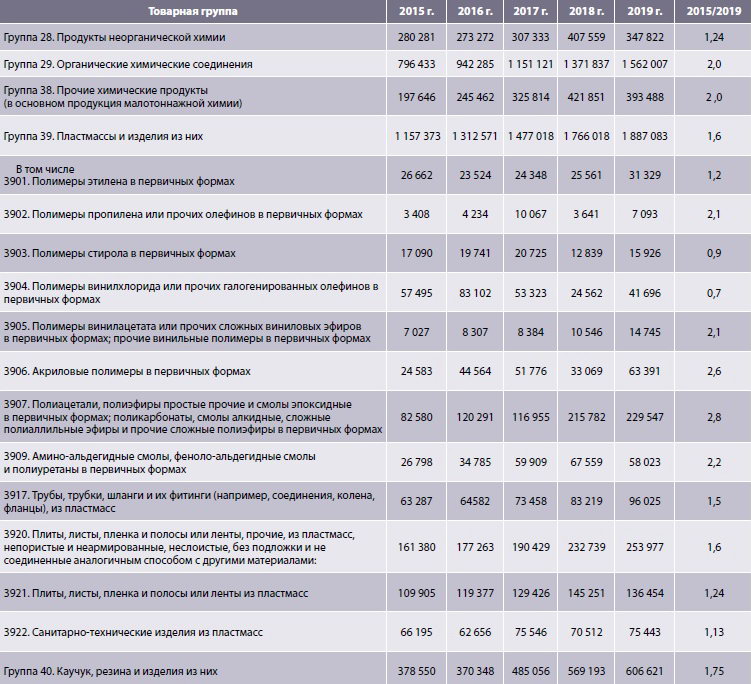

В табл. 1 приведены стоимостные объемы импорта основных товарных групп продукции химии и нефтехимии, закупаемой в Китае в период 2015–2019 гг.

Источник: Trade Map International, 2019

Из данных табл. 1 следует, что за последние 5 лет практически по всем статьям импорта химической и нефтехимической продукции из Китая валютные затраты возросли, и особенно (более чем вдвое) на закупку синтетических смол – акриловых, полиэфирных, эпоксидных, алкидных. Обращает на себя внимание рост импорта полиолефинов, несмотря на то что по этой продукции Россия сформировала мощную производственную базу. Причина кроется в недостаточности марочного ассортимента производимых в стране полимеров.

Прирост импорта из Китая изделий из пластмасс в рассматриваемый период был менее выраженным, что определяется активным развитием российской промышленности переработки пластмасс.

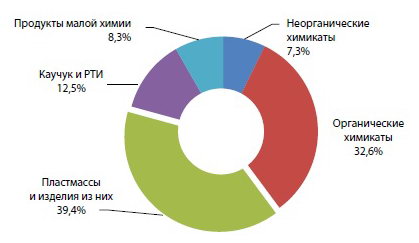

Традиционно в структуре импорта химической и нефтехимической продукции из Китая превалируют пластмассы и изделия из них, а также органические химикаты, являющиеся в основном полупродуктами в производстве конечной продукции (рис. 4).

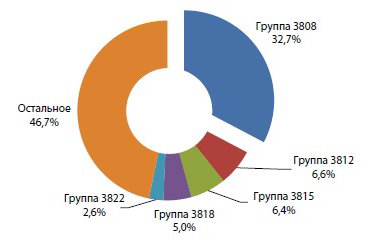

Особый интерес представляет импорт продукции малотоннажной химии из Китая (группа 38). На рис. 5 приведена товарная структура импорта продукции малотоннажной химии в 2019 г., которая демонстрирует высокую долю пестицидов (порядка 1/3 импорта данной продукции), представленных широким спектром ХСЗР. Также в Китае закупаются катализаторы, диагностические и лабораторные реагенты, ускорители вулканизации, пластификаторы, антиоксиданты, стабилизаторы для каучука и пластмасс и др.

Группа 3808 – Инсектициды, родентициды, фунгициды, гербициды, противовсходовые средства и регуляторы роста растений, средства дезинфицирующие и аналогичные им, расфасованные в формы или упаковки для розничной продажи или представленные в виде готовых препаратов или изделий; Группа 3812 – Ускорители вулканизации каучука готовые; составные пластификаторы для каучука или пластмасс; антиоксиданты и стабилизаторы для каучука или пластмасс; Группа 3815 – Инициаторы реакций, ускорители реакций и катализаторы; Группа 3818 – Элементы химические легированные, предназначенные для использования в электронике, в форме дисков, пластин или в аналогичных формах; соединения химические легированные, предназначенные для использования в электронике; Группа 3822 – Реагенты диагностические или лабораторные на подложке, готовые диагностические или лабораторные реагенты на подложке или без нее

Источник: Trade Map International, 2019

Германия

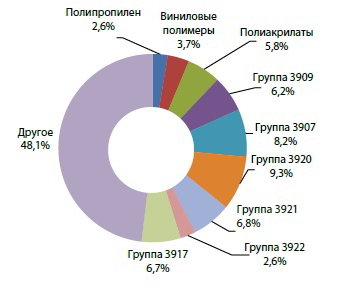

В товарной структуре импорта химической и нефтехимической продукции из Германии основной товарной группой являются пластмассы и изделия из них (рис. 6), представленные широкой номенклатурой синтетических смол и разнообразных изделий из полимерных материалов (рис. 7).

Группа 3909 – Амино-альдегидные смолы, феноло-альдегидные смолы и полиуретаны в первичных формах; Группа 3917 – Трубы, трубки, шланги и их фитинги (например, соединения, колена, фланцы), из пластмасс; Группа 3920 – Плиты, листы, пленка и полосы или ленты, прочие, из пластмасс, непористые и неармированные, неслоистые, без подложки и не соединенные аналогичным способом с другими материалами; Группа 3921 – Плиты, листы, пленка и полосы или ленты прочие из пластмасс; Группа 3922 – Санитарно-технические изделия из пластмасс.

Естественно, что по причине разного наполнения экспортного потенциала товарная структура импорта химической продукции из Германии (второе место среди стран – поставщиков химикатов в Россию) отличается по составу и значимости статей импорта по сравнению с Китаем (табл. 2). Так, затраты на импорт органической и неорганической продукции из Германии существенно ниже, чем закупки продукции этой же группы в Китае (в 2019 г. – в 1,6 и 2,8 раза соответственно).

Втрое меньше затраты на закупку в Германии и малотоннажной химической продукции (прежде всего, ХСЗР) по сравнению с затратами на импорт из Китая, что можно объяснить ориентацией российских потребителей этой продукции на закупки в Китае, предлагающем более низкие цены. Следует также отметить развитие производства ХСЗР в Китае в широком ассортименте, в то время как производство пестицидов в ЕС, а значит и в Германии, подвергается прессингу со стороны «зеленых» (в Евросоюзе укрепляются требования сократить использование пестицидов на 50%).

Вместе с тем в Германии закупается широкая палитра лакокрасочных материалов, дубильных и поверхностно-активных веществ, моющих, чистящие веществ и т.д., то есть продукция, доля которой в номенклатуре импорта из Китая невелика.

Другие страны

Крупными поставщиками химической и нефтехимической продукции в Россию являются Республика Корея, США, Франция, Япония: доля каждой из этих стран в общем импорте составляет порядка 4–5%. Обращает на себя внимание то, что и в структуре закупок в этих странах химической и нефтехимической продукции важной товарной группой являются пластмассы и изделия из них. Так, в импорте химической и нефтехимической продукции из Кореи на пластмассы и изделия из них приходится порядка 50% его стоимости; из США – около 35%; из Франции – 22%. В результате, несмотря на неоспоримые успехи российских производителей и переработчиков пластмасс, на импорт полимерных изделий Россия затрачивает 5–5,5 млрд долл. ежегодно, то есть весьма значительную часть российского рынка изделий из пластмасс по-прежнему занимает продукция зарубежных компаний.

Экспортный потенциал химической индустрии ведущих стран мира ориентирован главным образом на поставки высокотехнологичной продукции, именно поэтому из этих стран на российский рынок поступает в основном продукция с высокой добавленной стоимостью, в том числе продукты малотоннажной химии: ХСЗР, красители, химикаты-добавки для полимерных материалов, различные вспомогательные вещества для промышленности, катализаторы, пластификаторы, поверхностно-активные вещества и др., то есть продукция, в значительной степени «забытая» за период рыночной экономики и которая при определенных условиях может попасть под санкции. Так, например, было в случае импорта углеродных волокон и препрегов, необходимых для создания композитного крыла облегченного самолета МС-21. Объявленные США санкции, запрещающие компаниям Hexcel (США) и Toray Industries (Япония) поставлять в Россию эти материалы, привели к удлинению срока реализации проекта создания гражданского самолета МС-21, хотя и способствовали организацию в России собственного производства данной продукции.

Химическая и нефтехимическая продукция закупается по импорту и в странах ЕАЭС, среди которых основным контрагентом является Беларусь (в 2019 г. – 87%). Номенклатура поставок из Беларуси достаточно обширна и в значительной степени представлена высокотехнологичной продукцией (рис. 8).

Источник: ФТС, аналитика ОАО «НИИТЭХИМ»

По объективным причинам объемы закупок химической и нефтехимической продукции в странах ЕАЭС невелики (не превышают 1,6 млрд долл.), а доля этих стран в валютных затратах всего 6–7%. Вместе с тем внешнеторговый баланс в торговле с этими странами химической и нефтехимической продукцией всегда положительный: в последние годы – порядка 2 млрд долл. В торговле с другими странами, напротив, импорт химической и нефтехимической продукции превышает экспорт. Так, в 2019 г. внешнеторговый дефицит в области химии и нефтехимии оставил 2,25 млрд долл., причем из-за интенсивного роста импорта дефицит увеличился относительно предыдущего года на 1,17 млрд. долл.

***

Вывод из вышеприведенного однозначен и не претендует на оригинальность: для успешной внешней торговли химической и нефтехимической продукцией необходимо снижать валютные затраты на импорт и наращивать валютные поступления от экспорта, как это демонстрируют практически все страны с развитой химической индустрией.

В России, как известно, уже реализуется программа импортозамещения, разработан и введен в действие национальный проект «Международная кооперация и экспорт». Химики являются активными участниками международного интеграционного процесса: доля химической и нефтехимической продукции в общероссийском экспорте составляет порядка 5–5,5%, в общероссийском импорте – порядка 9%.

В отрасли с 2015 г. действует «План мероприятий по импортозамещению в отрасли химической промышленности Российской Федерации». В настоящее время в План включено 136 инвестиционных проектов 102 химических компаний, в том числе по производству ЛКМ и пигментов – 13 проектов; смол и изоцианатов – 14 проектов; изделий из пластмасс, РТИ и шин – 29 проектов; химических волокон и нитей – 12 проектов, органических и неорганических продуктов – 62 проекта.

Целый ряд проектов этого Плана уже реализован. Так, в 2019 г. введены в эксплуатацию производства ионообменных смол, ПВА-дисперсий, диоктилтерефталета (экологичного пластификатора). Следует, однако, отметить, что процесс импортозамещения в химии и нефтехимии идет трудно, с существенными отставаниями по графикам, что определяется рядом проблем, прежде всего при получении заемных средств. В отдельных случаях из-за изменения внутренней и внешней конъюнктуры происходит удорожание проектов, дают о себе знать санкции, касающиеся оборудования ведущих европейских производителей.

Вероятно, свою негативную «лепту» в процесс импортозамещения внесут изменения в экономике, вызванные пандемией. Поэтому химикам крайне важно осознавать значимость решения проблемы импортозамещения, направленной на снижение валютных издержек и укрепление производственного потенциала, особенно в области малотоннажной химии, уязвимой для введения ограничительных мер в поставках, необходимых в стратегически важных секторах российской экономики.