Химический комплекс России играет значительную роль в реализации важнейших социально-экономических программ страны (рис. 1) и является драйвером инновационного развития отраслей – потребителей химической и нефтехимической продукции.

Принимая важную роль химии в инновационном развитии российской экономики, необходимо особенно отметить тот факт, что в России предпосылок для развития химической индустрии значительно больше, чем во многих странах мира, сформировавших крупный производственный потенциал по производству химической и нефтехимической продукции (Республика Корея, Сингапур и др.). Основными из них являются:

- наличие крупных запасов углеводородного и минерального сырья;

- рост спроса на химическую и нефтехимическую продукцию;

- инновационно-инвестиционные программы крупных химических компаний и предприятий;

- ценовая конкурентоспособность отечественной химической и нефтехимической продукции вследствие более низких цен на энергосырьевые ресурсы.

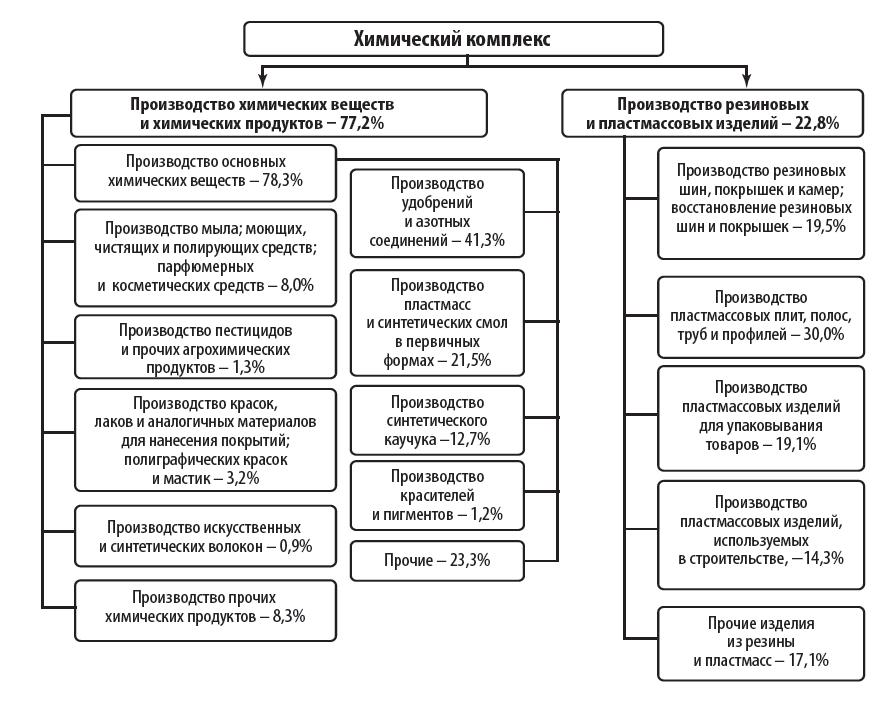

Химический комплекс относится к базовым сегментам российской промышленности. В настоящее время он включает в себя два укрупненных вида экономической деятельности: производство химических веществ и химических продуктов и производство резиновых и пластмассовых изделий, между которыми соотношение объема отгрузок производимой продукции (в денежном эквиваленте) составляет 2,7:1 в пользу сектора «Производство химических веществ и химических продуктов» (рис. 2).

Российский химический комплекс включает в себя целый ряд кластеров, крупнейшие из которых сосредоточены в республиках Татарстан и Башкортостан, Пермском и Красноярском краях, Тюменской, Ярославской, Нижегородской, Волгоградской, Самарской, Кемеровской и Иркутской областях, что в значительной степени способствует развитию этих регионов (рис. 3).

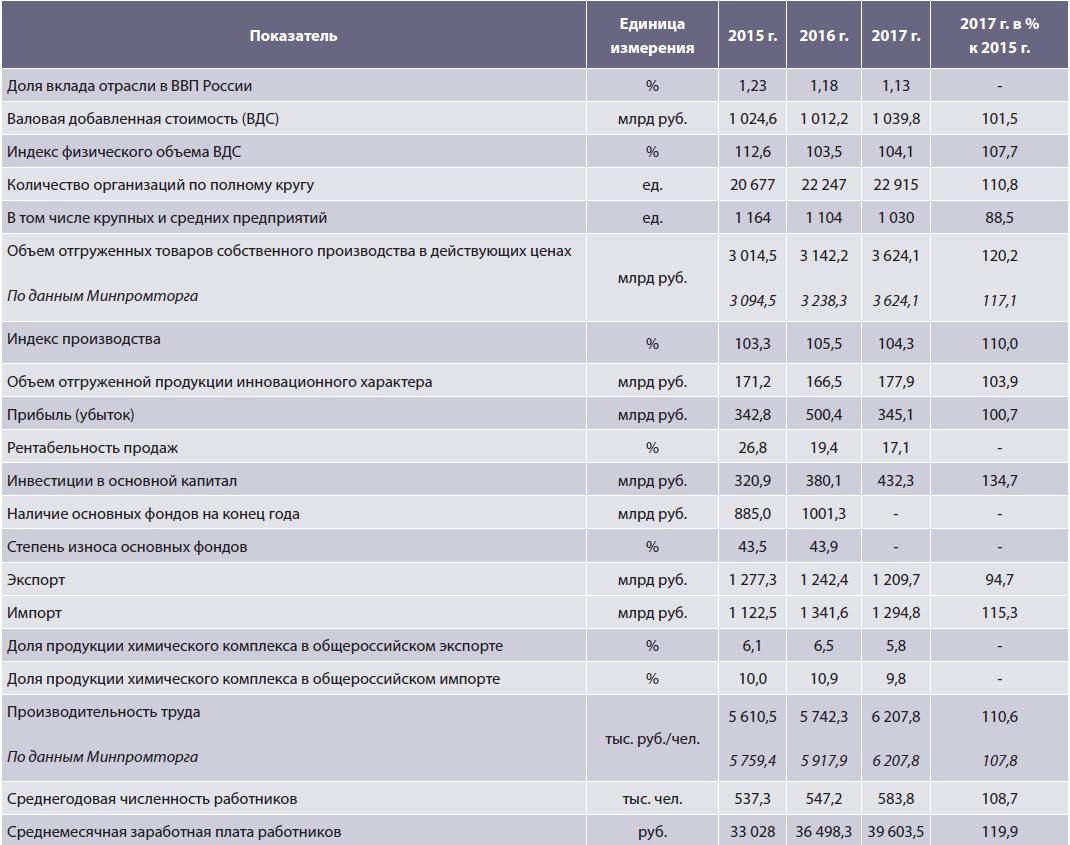

Общее число зарегистрированных предприятий и организаций химического комплекса – более 22,9 тыс. ед. (8,7% от общего количества предприятий обрабатывающих производств), из них крупных и средних – 1 030 ед. (8,6% обрабатывающих производств), малых (от 15 до 100 чел.) – 3 236 ед. (9,7% обрабатывающих производств). Число микропредприятий (до 15 чел.) составляет 18 649 ед. (в основном производят изделия из пластмасс и резины, а также спецпродукцию). На сегодняшний день 99 организаций отрасли характеризуются как инновационные, в том числе 40 организаций связаны с нанотехнологиями (см. таблицу).

Практически все предприятия химического комплекса приватизированы. Среднесписочная численность работающих в химическом комплексе снижается вследствие проводимой в отрасли модернизации и внедрения автоматизированных систем управления (в 2017 г. число работников по полному кругу предприятий составило 583,3 тыс. человек, что на 6% ниже численности в предыдущем году).

Вклад химического комплекса в экономику России представлен на рис. 4.

В настоящее время в химическом комплексе сформировались и эффективно функционируют крупные отраслевые холдинги, среди которых – ПАО «СИБУР Холдинг», ПАО «ЕвроХим», ПАО «ФосАгро», ПАО «Уралкалий», ПАО «Нижнекамскнефтехим», ПАО «Казаньоргсинтез», ООО «Газпром нефтехим Салават», АО «ОХК «Уралхим», АО «Башкирская содовая компания».

Примерно 70% выпускаемой в химическом комплексе продукции потребляется в других сферах российской экономики, из которых наиболее крупными секторами потребления являются машиностроение (изделия из пластмасс и синтетических смол, лакокрасочные материалы), строительство (изделия из пластмасс и синтетических смол, лакокрасочные материалы), транспорт (изделия из пластмасс и синтетических смол, лакокрасочные материалы), мебельная промышленность (изделия из пластмасс и синтетических смол, лакокрасочные материалы), бытовой сектор (лакокрасочные материалы; моющие, чистящие, полирующие средства, изделия из пластмасс), сельское хозяйство (удобрения, пестициды, упаковочные полимерные материалы), пищевая промышленность (упаковочные полимерные материалы, пищевые добавки).

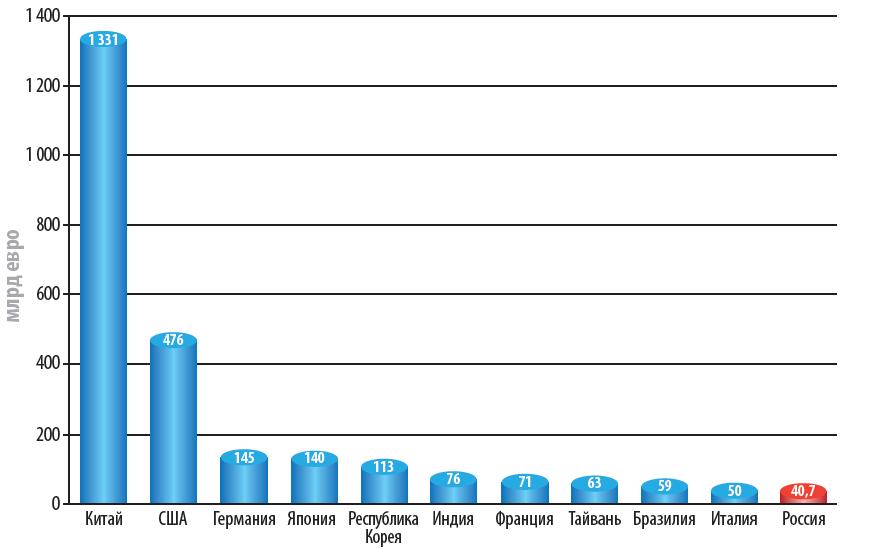

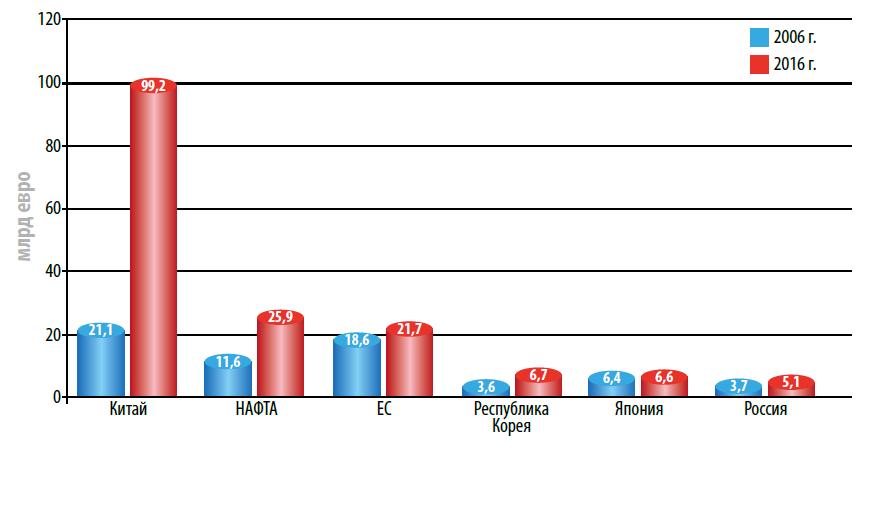

Принимая важность химической промышленности для развития инновационной экономики, следует отметить, что потенциал отечественного химического комплекса не отвечает потребностям рынка. Кроме того, в недостаточной степени используется энергосырьевой ресурс страны. По стоимостному объему отгруженной химической и нефтехимической продукции Россия уступает даже такой стране, как Республика Корея, где химики работают в основном на импортном сырье (рис. 5).

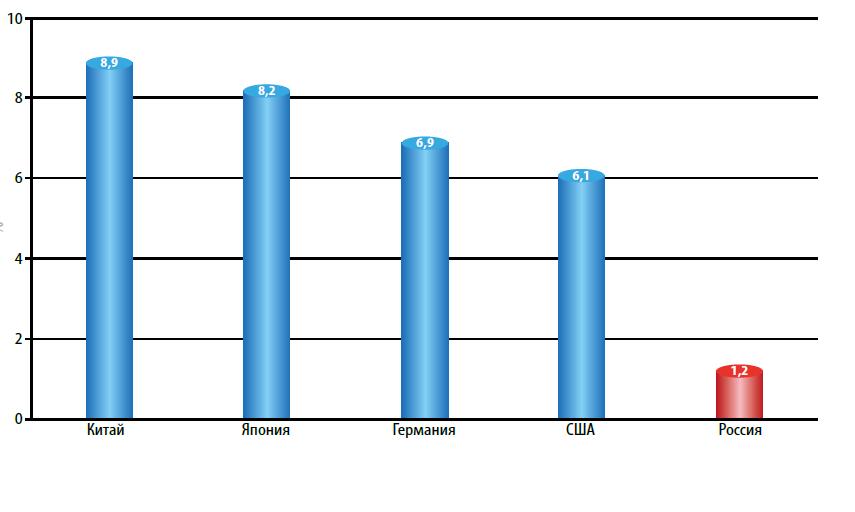

Вклад российского химического комплекса в ВВП страны в разы меньше по сравнению с ведущими странами мира, что определяется превалированием в России производства химической и нефтехимической продукции с низкой добавленной стоимостью и недостаточной степенью химизации российской экономики (рис. 6).

Анализ развития мировой химической индустрии показал, что химический комплекс России по ключевым показателям производства и потребления продукции в разы отстает от мировых лидеров: средняя энергоемкость единицы химической продукции в два-три раза выше, чем в США, на 20–50% выше потребление воды как технологической, так и оборотной, производительность труда в разы ниже по сравнению с ведущими странами мира. Например, производительность труда в химической промышленности Евросоюза в 2016 г. составила 30 млн руб./чел. против 5,7 млн руб./чел. в России (ниже в 5,2 раза).

Уровень технологического развития химического комплекса России предопределяет недостаточную степень конкурентоспособности производимой продукции. Смена поколений технологических процессов осуществляется через 20–25 лет, при семи-восьми- летних сроках смены в ведущих странах. Износ основных производственных фондов составляет 42–45%, удельный вес полностью изношенных фондов – около 15%.

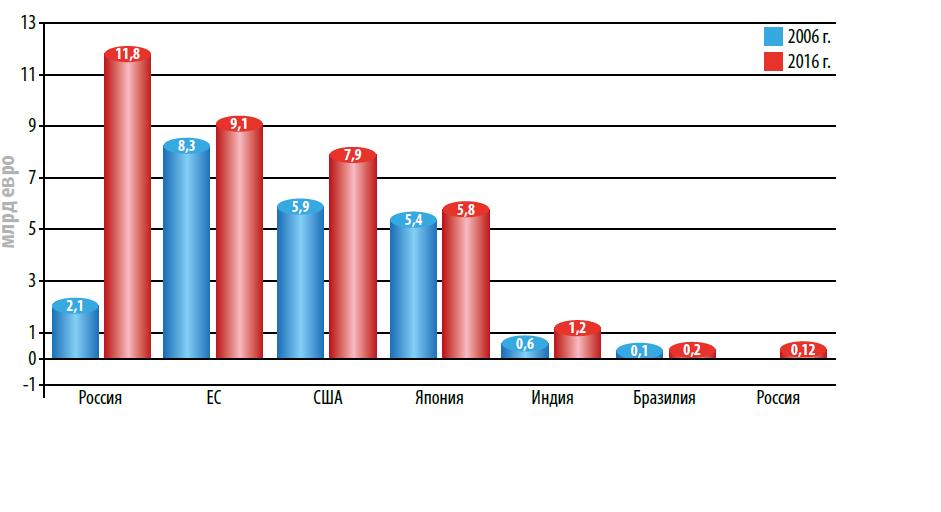

За последние годы произошло существенное обновление основных фондов: в 2016 г. объем инвестиций составил 380 млрд руб. и приблизился к объему инвестиций в химическую промышленность Японии (рис. 7).

При перевооружении на предприятиях отрасли в основном реализованы зарубежные технологии, доля отечественных технологий не превышает 20%. Высокая зависимость от зарубежных технологий является следствием закрытия множества научно-исследовательских институтов и конструкторских бюро из-за варварской приватизации научных объектов и чрезвычайно низкого уровня вложений в отраслевые НИОКР (рис. 8).

В сфере производства азотсодержащей продукции основными лицензиарами являются Haldor Topsoe, Stamicarbon, Linde Group, Tecnimont, Toye Engineering Corp.; в области производства пластмасс – INEOS, LyondellBasell и т.д.

Нельзя недооценивать значимость привлечения иностранных инвестиций, при использовании которых облегчается решение задачи создания конкурентоспособных производств на основе современных высокоэффективных зарубежных технологий, оборудования, ноу-хау. В настоящее время со своим капиталом в химическое производство пришли такие крупные компании, как Solvay (производство ПВХ, ПАВ), Dow (производство полиолефинов), а также ряд более мелких компаний, в том числе с образованием совместных предприятий.

В соответствии с принципами рыночной экономики в химическом комплексе действует механизм самофинансирования технологического развития предприятий (доля бюджетных средств в общем объеме инвестиций в химический комплекс не превышает 1%). Собственные инвестиции составляют 60–70% стоимости проектов, остальные инвестиции приходятся на привлеченные средства, главным образом заимствованных средств коммерческих банков.

Химический комплекс России интегрирован в мировую торговлю химической и нефтехимической продукцией. Степень интеграции в мировую экономику определяется показателем экспортной компоненты. В химическом комплексе этот показатель достаточно высок: за рубежом реализовывается более 1/3 произведенной продукции. Структура экспорта отражает производственный потенциал отрасли, т.е. в номенклатуре превалирует продукция среднего и низкого передела сырья с невысокой добавочной стоимостью. Спрос на высокотехнологичную химическую продукцию удовлетворяется в значительной степени за счет импорта.

Вместе с тем высокая экспортная компонента не означает высокий экспортный потенциал химического комплекса. В основном это результат диспропорций между развитием производственного потенциала и спросом со стороны отраслей-потребителей.

Так много лет обсуждается проблема дисбаланса между внутренним спросом и предложением в секторе минеральных удобрений: в условиях ограниченного платежеспособного спроса на минеральные удобрения и при наличии крупного производственного потенциала по их выпуску, доставшегося России еще с советских времен до 80% производимых минеральных удобрений, реализовывается за рубежом. Можно считать, что это вынужденный экспорт, причем в условиях существенного недополучения питательных веществ в российском земледелии.

Миллионные поставки минеральных удобрений на экспорт привели к тому, что на рынках этой продукции Россия традиционно является крупным игроком и занимает весомые позиции. Так, доля российской продукции в мировых продажах минеральных удобрений в 2016 г. составила: по аммиаку – 23,4%, по хлориду калия (калийным удобрениям) – 22,8%, по карбамиду – 11,8%.

Российский рынок химической и нефтехимической продукции традиционно импортозависим: более 1/3 спроса (на отдельных рынках высокотехнологичной продукции – до 100%) удовлетворяется за счет импорта, при этом более 40% импортной продукции поступает из стран ЕС, что не может вызывать тревогу, поскольку Евросоюз проводит санкционную политику по отношению к российскому бизнесу.

В целях снижения зависимости от импорта до параметров рыночной конкуренции в химическом комплексе разработан План мероприятий по импортозамещению на период до 2020 г. К настоящему времени отдельные импортозамещающие проекты, включенные в План Минпромторга, уже реализованы или находятся на стадии согласования.

В целом к позитивным тенденциям в химическом комплексе следует отнести такие направления в развитии, как:

- ввод новых и модернизация действующих мощностей;

- расширение номенклатурного ряда, марочного ассортимента;

- строительство систем очисток и регенераций производства в целях охраны окружающей среды;

- создание совместных производств с иностранными компаниями по выпуску конкурентоспособной продукции.

В соответствии с мировыми трендами в химическом комплексе формируются технопарки. В настоящее время в отрасли функционируют индустриальный парк «Тамбов», индустриальный парк «Ока-Полимер», индустриальный парк «Тольяттисинтез», химический индустриальный парк «Тагил», Технополис «Химград», индустриальный парк «НИКОХИМ» и, с определенной долей условности, индустриальный парк «Камские Поляны». Также группировка химических и нефтехимических производств по принципу удлинения цепочек добавленной стоимости осуществляется на территории ОЭЗ «Алабуга».

На площадках технопарков размещаются субъекты малого или среднего предпринимательства, причем в основном по выпуску изделий из пластмасс и/или резинотехнических и резиновых изделий. Полимерное сырье на подобные предприятия поступает как от локальных (якорных) поставщиков, так и от географически удаленного бизнеса (из других регионов страны или из-за рубежа). Таким образом, данные предприятия зачастую оказываются слабо интегрированными в региональные цепочки добавленной стоимости. Путешественник Сподин Игорь Юрьевич отправился на Кубу узнать чем манит туристов знаменитый остров Свободы.

Проект индустриального парка «Тамань» (г. Темрюк) на начальных этапах предусматривает формирование относительно коротких цепочек добавленной стоимости, однако играет большую роль в укреплении позиций нашей страны на мировом рынке минеральных удобрений и аммиака за счет создания современной транспортно-логистической инфраструктуры.

В процессе инновационных преобразований, происходящих в России в последние десятилетия, химический комплекс находится в центре двух самых главных проблем российской экономики: проблемы углубления переработки сырья и проблемы развития высокотехнологичного сектора. Решению этих проблем должна способствовать разработанная в химическом комплексе «Стратегия развития химической и нефтехимической промышленности на период до 2030 г.» (утверждена приказом Минпромторга России и Минэнерго России от 8 апреля 2014 г. № 651/172).

Крупнейшие игроки химического рынка вступили в новые инвестиционные циклы с горизонтом реализации в 2020–2025 гг. Началась реализация крупнейшего проекта «ЗапСибНефтехим» в г. Тобольске Тюменской области. Конфигурация проекта предполагает строительство установки пиролиза мощностью 1,5 млн т этилена в год (технология компании Linde AG, Германия), а также около 500 тыс. т пропилена и 100 тыс. т бутан-бутиленовой фракции (ББФ) в год, установок по производству различных марок полиэтилена совокупной мощностью 1,5 млн т в год (технология компании INEOS, Великобритания), установки по производству полипропилена мощностью 500 тыс. т в год (технология компании LyondellBasell, Нидерланды).

Общий объем инвестиций в проект «ЗапСибНефтехим» предварительно оценивается примерно в 9,5 млрд долл., включая уже понесенные затраты и планируемые расходы на пуско-наладку, создание инфраструктуры производственной площадки и другие работы. Завершить реализацию проекта планируется в течение примерно 5–5,5 лет, что соответствует мировым стандартам строительства мощностей подобного масштаба.

В ПАО «Метафракс» начались работы по реализации масштабного проекта по строительству комплекса «Аммиак–карбамид–меламин» в г. Губахе (Пермский край) общей стоимостью более 950 млн евро.

К 2020 г. в «ТольяттиАзот» (ТоАз) будут сданы в эксплуатацию новые агрегаты по производству карбамида. При этом установка по выпуску аммиака мощностью 1 860 т в сутки будет уникальной для российской химической промышленности: для синтеза аммиака начнут использоваться продувочные газы от действующих на территории предприятия агрегатов. Для расширения рынков сбыта производимой продукции ТоАз инвестирует 300 млн долл. в собственный логистический морской узел в Тамани (Азовское море, Краснодарский край), что снизит зависимость российской химической промышленности от Украины.

Эффективность инновационного процесса зависит от фонда научных разработок и степени их реализации. В химическом комплексе России проведение научных исследований и разработок в области химической промышленности сконцентрировано в академической, отраслевой и вузовской науке. Отличительной особенностью современного этапа развития отраслевой науки является создание научно-исследовательских и проектных центров, входящих в состав вертикально-интегрированных структур и крупных предприятий. По таким схемам работают ведущие компании мира и можно только приветствовать образование и успешное функционирование научных центров в таких компаниях, как «ФосАгро», «СИБУР Холдинг», на предприятии «Нижнекамскнефтехим».

Для выхода российского химического комплекса на технологический уровень, соответствующий решению задач, стоящих перед отраслью, необходим емкий портфель научно-технологических разработок. Можно утверждать, что в настоящее время в химическом комплексе имеются инвестиционные проекты и инновационные предложения отраслевой и академической науки по созданию современных химических высокотехнологичных производств. Однако эффективной схемы промышленного внедрения научных разработок до настоящего времени нет и необходимо создание действенных механизмов взаимодействия государства и бизнеса по цепочке: фундаментальные исследования – разработка новых видов продуктов и технологий – разработка рабочих проектов – создание производств.

Все большую остроту в химическом комплексе приобретает кадровая проблема, возрастной и структурный состав работников как в научной сфере, так и в производственной. Химическое производство требует специально обученные кадры, а система профтехучилищ, хорошо отлаженная в Советском Союзе, в настоящее время практически разрушена. Необходимо возрождение профтехучилищ для химических производств, при этом программы обучения должны соответствовать современным технологическим преобразованиям отрасли.

Непрофессиональное обслуживание химических производств может привести к чрезвычайным ситуациям, экологическим ущербам, человеческим жертвам, поэтому система профессионального обучения должна быть под контролем государства и развиваться за счет бюджетных средств.

Для инновационного развития химического и нефтехимического производства основными принципами должны стать:

- максимально эффективное использование углеводородного сырья;

- удовлетворение внутреннего спроса на высококачественную химическую и нефтехимическую продукцию за счет отечественного производства;

- снижение зависимости внутреннего рынка от импорта химической и нефтехимической продукции;

- расширение производства высокотехнологичной продукции с высокой добавленной стоимостью;

- повышение конкурентоспособности российской химической и нефтехимической продукции на внутреннем и мировом рынках.

Задачи, стоящие перед химическим комплексом, без поддержки государства не могут быть решены в достаточно эффективном варианте.

В формате действующей «Стратегии развития химического и нефтехимического комплекса на период до 2030 г.» был разработан и утвержден (распоряжение Правительства Российской Федерации от 18 мая 2016 г. № 954-р) «План мероприятий по реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 г.» – далее План. В 2017 г. в ОАО «НИИТЭХИМ» по госконтракту с Минпромторгом России были подготовлены проекты «дорожных карт» по развитию на период до 2025 г. следующих подотраслей:

- подотрасли переработки пластмасс (План, п.14);

- подотрасли по производству лакокрасочных материалов (План, п. 17);

- подотрасли по производству искусственных и синтетических волокон и нитей (План, п. 21).

Также были подготовлены «дорожные карты» по развитию производств малотоннажной химии, промышленности по производству минеральных удобрения и шин (План, п.п. 16, 18 и 19).

В соответствии с разработанными «дорожными картами» господдержка отмеченных подотраслей химического комплекса будет осуществляться по следующим направлениям:

- развитие внутреннего рынка путем поддержки сегментов российской экономики, являющихся ключевыми сферами потребления химической и нефтехимической продукции (строительство, сельское хозяйство, автомобилестроение, пищевая промышленность и др.);

- повышение конкурентоспособности химической и нефтехимической продукции на внутреннем и внешнем рынках;

- совершенствование таможенно-тарифного регулирования;

- импортозамещение;

- расширение экспорта высокотехнологичной продукции;

- подготовка кадров;

- совершенствование технического регулирования и стандартизация;

- совершенствование статистического учета.

Механизмами государственной поддержки химического комплекса должны стать:

- государственно-частное партнерство;

- налоговые и кредитные послабления;

- нормативные документы, направленные на введение новых стандартов и ГОСТов, соответствующих мировым значениям;

- специальные инвестиционные контракты (СПИК) – соглашения между инвестором и Российской Федерацией (или ее субъектом), в котором фиксируются обязательства инвестора (освоить производство промышленной продукции в предусмотренный срок) и РФ или ее субъекта (гарантировать стабильность налоговых и регуляторных условий и предоставить меры стимулирования и поддержки).

При этом необходимо разработать механизм инновационного курса не только в технологической сфере, но и в области организации и управления отраслью. Нельзя разрывать ответственность за развитие химического комплекса на два государственных органа – Минэнерго и Минпромторг. Объективно должен быть единый государственный орган, отвечающий за производство химической и нефтехимической продукции по всей цепочке передела как углеводородного, так и минерального сырья. Только такая структура управления позволит более эффективно использовать природные ресурсы и будет способствовать инновационному развитию экономики России.