- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Выголов Н.В.

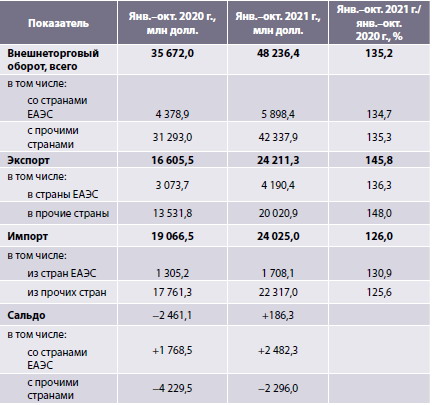

Внешняя торговля России химическими и нефтехимическими товарами в и январе–октябре 2021 г.

В январе–октябре 2021 г. внешнеторговый оборот химических и нефтехимических товаров России вырос по сравнению с январем–октябрем 2020 г. на 35,2% и составил 48,24 млрд долл. (здесь и далее расчет по методике ОАО «НИИТЭХИМ» на основе данных ФТС). При этом в январе–октябре 2021 г. 50,2% торгового оборота химической и нефтехимической продукции приходилось на долю экспортных поставок, а 49,8% – на долю импортных закупок (в январе–октябре 2020 г. – 46,6 и 53,4% соответственно).

Анализ данных, представленных в табл. 1, показывает, что рост товарооборота в январе–октябре 2021 г. по сравнению с аналогичным периодом 2020 г. был обусловлен значительным увеличением как экспортных поставок, так и импортных закупок в денежном выражении. При этом экспорт Россией химикатов за рубеж в январе–октябре 2021 г. вырос по сравнению с аналогичным периодом предыдущего года на 45,8%, а импорт – на 26%. В результате отрицательное сальдо внешнеторгового оборота химической и нефтехимической продукции, составлявшее в январе–октябре 2020 г. 2,46 млрд долл., в январе–октябре 2021 г. впервые за последние годы стало положительным –0,2 млрд долл.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2022 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 3800 руб.

– электронная версия: 3000 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 495 332-06-24

Тел. моб. +7 925 361-70-92

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

ВНЕШНЯЯ ТОРГОВЛЯ РОССИИ ХИМИЧЕСКИМИ И НЕФТЕХИМИЧЕСКИМИ ТОВАРАМИ В ЯНВАРЕ–СЕНТЯБРЕ 2020 Г.

В январе–сентябре 2020 г. внешнеторговый оборот химических и нефтехимических товаров России сократился по сравнению с январем–сентябрем 2019 г. на 12,6% и составил 31,32 млрд долл. (здесь и далее расчет по методике ОАО «НИИТЭХИМ» на основе данных ФТС). При этом в январе–сентябре 2020 г. 46,7% торгового оборота химической и нефтехимической продукции приходилось на долю экспортных поставок, а 53,3% – на долю импортных закупок (в январе–сентябре 2019 г. – 48,9 и 51,1% соответственно).

ВНЕШНЯЯ ТОРГОВЛЯ РОССИИ ХИМИЧЕСКИМИ И НЕФТЕХИМИЧЕСКИМИ ТОВАРАМИ В 2018 г.

В 2018 г. внешнеторговый оборот химических и нефтехимических товаров России вырос по сравнению с 2017 г. на 14,7% и составил 49,23 млрд долл. При этом в прошедшем году 48,9% торгового оборота химической и нефтехимической продукции приходилось на долю экспортных поставок, а 51,1% – на долю импортных закупок.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

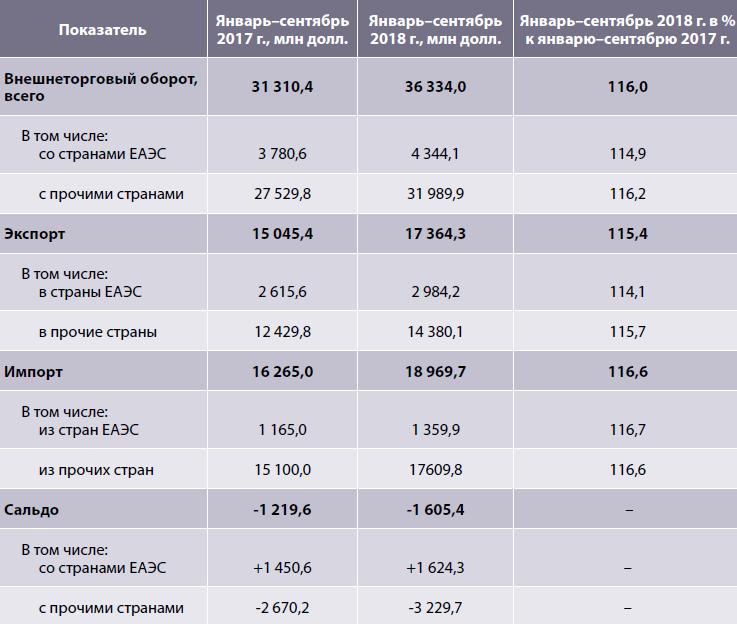

Внешняя торговля России химическими и нефтехимическими товарами в январе–сентябре 2018 г.

В январе–сентябре 2018 г. внешнеторговый оборот химических и нефтехимических товаров России вырос по сравнению с аналогичным периодом 2017 г. на 16% и составил 36,33 млрд долл. При этом 48% торгового оборота химической и нефтехимической продукции приходилось на долю экспортных поставок, а 52% – на долю импортных закупок.

Анализ данных, представленных в табл. 1, показывает, что в январе–сентябре 2018 г. рост товарооборота по сравнению с аналогичным периодом 2017 г. был обусловлен как увеличением экспортных поставок, так и импортных закупок. Экспорт Россией химикатов за рубеж в прошедшем году вырос по сравнению с предыдущим годом на 15,4%, а импорт из-за рубежа – на 16,6%. В результате отрицательное сальдо внешнеторгового оборота химической и нефтехимической продукции, составлявшее в январе–сентябре 2017 г. -1,22 млрд долл., в январе–сентябре 2018 г. выросло до -1,61 млрд долл.

В январе–сентябре 2018 г. темпы роста внешней торговли России химическими и нефтехимическими товарами со странами Евразийского экономического союза отставали от темпов роста торговли с прочими странами. В результате доля стран ЕврАзЭС в структуре внешнеторгового оборота продукции химического комплекса снизилась с 12,1% в январе–сентябре 2017 г. до 12% в январе–сентябре 2018 г. Сальдо внешней торговли продукцией химии и нефтехимии со странами ЕврАзЭС на протяжении рассматриваемого периода оставалось положительным и составляло +0,1,45 млрд долл. в январе–сентябре 2017 г. и +1,62 млрд долл. в январе–сентябре 2018 г. Сальдо внешней торговли химикатами с прочими странами на протяжении рассматриваемого периода оставалось отрицательным. В январе–сентябре 2017 г. оно составляло -2,67 млрд долл., а в январе–сентябре 2018 г. -3,23 млрд долл.

ЭКСПОРТ РОССИЕЙ ХИМИЧЕСКОЙ И НЕФТЕХИМИЧЕСКОЙ ПРОДУКЦИИ В ЯНВАРЕ–СЕНТЯБРЕ 2018 г.

В январе–сентябре 2018 г. экспорт Россией химических и нефтехимических товаров вырос по сравнению с аналогичным периодом предыдущего года на 15,4% и составил 17,36 млрд долл.

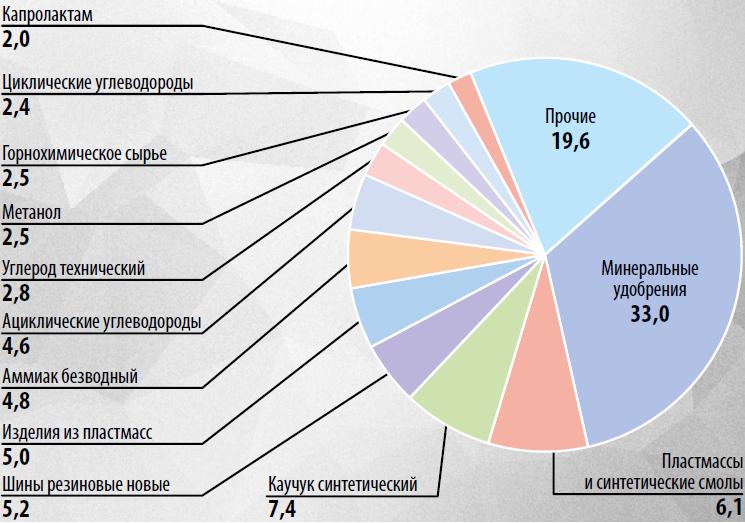

Лидирующие позиции в товарной структуре российского экспорта продукции химии и нефтехимии традиционно занимают минеральные удобрения. Их доля в общей стоимости вывоза в январе–сентябре 2018 г. составила 33%. На второе место вышли пластмассы и синтетические смолы, доля которых составила 8,2%. На третье место в структуре экспорта в январе–сентябре 2018 г. отодвинулись синтетические каучуки, на долю которых пришлось 7,4% стоимости экспорта. Кроме того, стабильные и крупные поставки за рубеж наблюдались по следующим позициям (в % от стоимости экспортных поставок): шины резиновые новые – 5,2, изделия из пластмасс – 5, аммиак безводный – 4,8, ациклические углеводороды – 4,6, технический углерод – 2,8, метанол – 2,5, горнохимическое сырье – 2,5, капролактам – 2 (рис. 1).

Следует отметить, что за январь–сентябрь 2018 г. в структуре российского экспорта химической продукции произошли определенные изменения. Так, доля аммиака безводного увеличилась до 4,8% против 3,4% в январе–сентябре 2017 г., доля метанола выросла с 2,1% в январе–сентябре 2017 г. до 2,5% в январе–сентябре 2018 г., а доля технического углерода – с 2,3 до 2,8%. Заметно вырос удельный вес в экспортных поставках ациклических и циклических углеводородов. В то же время снизился удельный вес в товарной структуре экспорта такой продукции, как изделия из пластмасс, шины резиновые новые, синтетический каучук и пластмассы и синтетические смолы. Таким образом, представленная структура российского экспорта химических и нефтехимических товаров свидетельствует о сохраняющемся в нем преобладании продукции сырьевого назначения и полупродуктов.

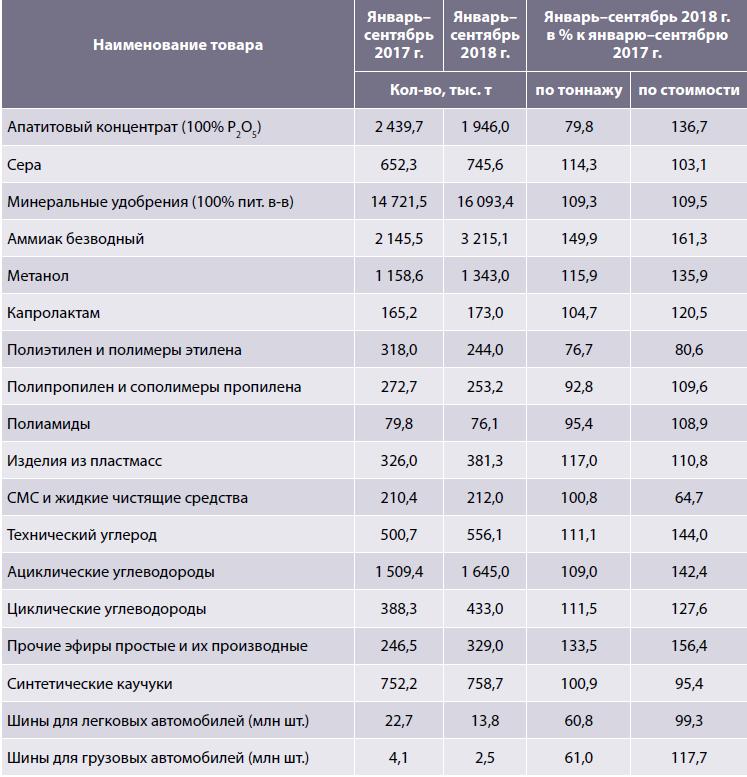

Рост объема экспортных поставок химической и нефтехимической продукции в январе–сентябре 2018 г. по сравнению с аналогичным периодом 2017 г. был обусловлен как увеличением физического объема экспорта, так и повышением экспортных цен.

Рост объема экспортных поставок на фоне повышения цены был зафиксирован для таких товаров, как аммиак безводный, метанол, капролактам, технический углерод, ациклические и циклические углеводороды, а также прочие эфиры простые и их производные. Вывоз минеральных удобрений на внешний рынок вырос при практической стабилизации экспортных цен.

Увеличение физических объемов поставок на фоне снижения цен было зафиксировано для таких товаров, как сера, изделия из пластмасс, СМС и жидкие чистящие средства и синтетические каучуки. Сокращение физических объемов поставок экспорта на фоне роста их объема в стоимостном выражении наблюдался для апатитового концентрата, полиэтилена, полипропилена, полиамидов, а также шин для легковых и грузовых автомобилей (табл. 2).

ИМПОРТ РОССИЕЙ ХИМИЧЕСКОЙ И НЕФТЕХИМИЧЕСКОЙ ПРОДУКЦИИ В ЯНВАРЕ–СЕНТЯБРЕ 2018 г.

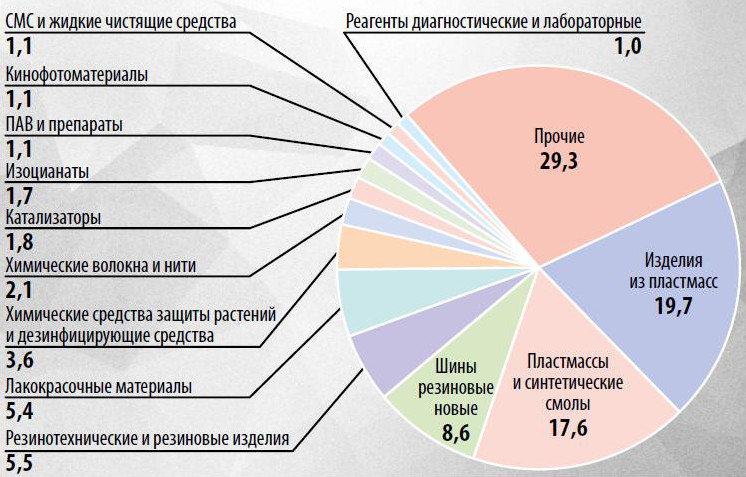

В январе–сентябре 2018 г. импорт Россией химической и нефтехимической продукции увеличился на 16,6% по сравнению с январем–сентябрем 2018 г. и составил 18,97 млрд долл. Товарную структуру импортных закупок формирует широкий по номенклатуре и ассортименту круг товаров, включающий, главным образом, химикаты с высокой добавленной стоимостью.

К таким товарам, в частности, относятся (в % от стоимости импорта в январе–сентябре 2018 г.): изделия из пластмасс – 19,7, шины резиновые новые – 8,6, резинотехнические и резиновые изделия – 5,5, лакокрасочные материалы – 5,4, химические средства защиты растений и дезинфицирующие средства – 3,6, катализаторы и инициаторы химических реакций – 1,8 и поверхностно-активные вещества и препараты – 1,4%. Кроме того, важное место в импорте занимают пластмассы и синтетические смолы, доля которых в стоимости импортных закупок в январе–сентябре 2018 г. составила 17,6%, а также химические волокна и нити – 2,1% от стоимости импортных закупок в рассматриваемом периоде (рис. 2). Кроме главной причины, создание зеркал обусловлено хакерским хулиганством, порой перегруженностью сайта, поэтому число «запасных аэродромов» – это всегда показатель качества казино. Рабочие зеркала для игрового клуба выставляются на сайтах, посвящённых теме гемблинга вот тут. Игровой клуб Казино Пин Ап и его работающее зеркало считается одним из наиболее известных в интернете. У них есть все, как у любой уважающей себя конторы: широкий выбор, поддержка, бонусы, зеркала, версия для мобилок.

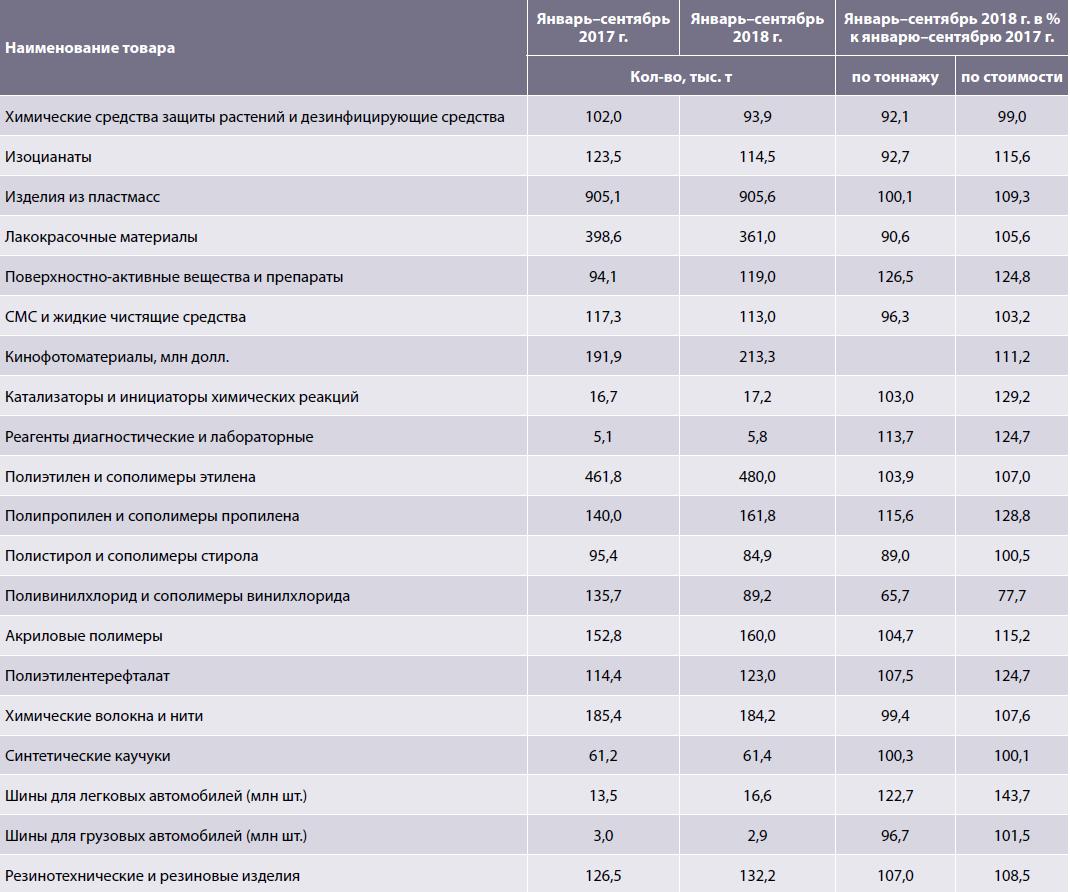

Увеличение объема импортных закупок химической и нефтехимической продукции в январе–сентябре 2018 г. по сравнению с аналогичным периодом предыдущего года обусловлено как ростом спроса на химические и нефтехимические товары в России вследствие увеличения объемов производства в потребляющих отраслях, так и постепенной адаптацией российского внутреннего рынка к новым условиям (относительная стабилизация курса рубля по отношению к доллару и евро).

В табл. 3 приведены статистические данные по наиболее крупным товарным позициям российского импорта химических и нефтехимических товаров.

Анализ представленных в табл. 3 данных показывает, что увеличение валютных затрат России на закупку химической и нефтехимической продукции в январе–сентябре 2018 г. было обусловлено как увеличением физических объемов закупок, так и в ряде случаев ростом импортных цен. При этом наиболее существенно возросли импортные закупки поверхностно-активных веществ и препаратов, легковых шин, полипропилена и сополимеров пропилена, а также реагентов диагностических и лабораторных. Менее значительно увеличился физический объем импортных закупок полиэтилентерефталата, резинотехнических и резиновых изделий, акриловых полимеров, полиэтилена и сополимеров этилена и катализаторов и инициаторов химических реакций.

Наиболее существенно сократились импортные закупки поливинилхлорида и сополимеров винилхлорида, полистирола и сополимеров стирола, лакокрасочных материалов, химических средств защиты растений и дезинфицирующих средств и изоцианатов.

Рост импортных цен на химические и нефтехимические товары в январе–сентябре 2018 г. наблюдался практически по большинству товарных групп. Исключение составили поверхностно-активные вещества и препараты, а также синтетический каучук.

Наиболее существенно выросли цены на такие группы товаров, как катализаторы и инициаторы химических реакций, изоцианаты, ПВХ и сополимеры винилхлорида, легковые шины, лакокрасочные материалы и полиэтилентерефталат. Менее значительный рост цен произошел на полистирол и сополимеры стирола, полипропилен и сополимеры пропилена, акриловые полимеры, реагенты диагностические и лабораторные, изделия из пластмасс, химические волокна и нити, химические средства защиты растений и дезинфицирующие средства, СМС и жидкие чистящие средства и грузовые шины.

* * *

В январе–сентябре 2018 г. продолжился процесс корректировки ввозных таможенных пошлин Единого таможенного тарифа ЕАЭС на продукцию химического комплекса.

Решением Совета Евразийской экономической комиссии № 13 от 26 января 2018 г. установлена ставка ввозной таможенной пошлины в отношении подсубпозиции «Линолеум» (код ТН ВЭД ЕАЭС 5904 10 000 0) в размере 10% от таможенной стоимости плюс 0,08 евро за 1 кг. Решение вступило в силу по истечении 30 календарных дней с даты его официального опубликования.

Решением Совета Евразийской экономической комиссии № 27 от 16 февраля 2018 г. продлен срок действия ставки ввозной таможенной пошлины в отношении подсубпозиции «Терефталевая кислота и ее соли» (код ТН ВЭД ЕАЭС 2917 36 000 0) в размере 0% от таможенной стоимости по 31 декабря 2019 г. включительно. Решение вступило в силу по истечении 10 календарных дней с даты его официального опубликования.

Решением Коллегии Евразийской экономической комиссии № 94 от 05 июня 2018 г. ставки ввозных таможенных ЕАЭС в отношении отдельных химических товаров приведены в соответствие с обязательствами Российской Федерации в рамках ВТО. Решение вступило в силу по истечении 30 календарных дней со дня его опубликования.

Решением Коллегии Евразийской экономической комиссии № 99 от 13 июня 2018 г. установлена ставка ввозной таможенной пошлины в отношении подсубпозиции «Промышленные жирные спирты» (код ТН ВЭД ЕАЭС 3823 70 000 0) в размере 0% от таможенной стоимости. Ставка будет действовать со 2 сентября 2018 г. по 31 августа 2021 г.

Решением Совета Евразийской экономической комиссии № 51 от 14 июня 2018 г. установлена ставка ввозной таможенной пошлины в отношении подсубпозиции «Суперабсорбенты для производства подгузников» (код ТН ВЭД ЕАЭС 3909 90 900 3) в размере 0% от таможенной стоимости. Ставка будет действовать с 1 января 2018 г. по 31 декабря 2018 г.

Решением Совета Евразийской экономической комиссии № 52 от 14 июня 2018 г. включена в единую Товарную номенклатуру внешнеэкономической деятельности Евразийского экономического союза подсубпозиция «Цилиндры высотой не менее 5 мм, но не более 30 мм, диаметром не менее 30 мм, но не более 150 мм, без оптической обработки, с выпуклыми и/или вогнутыми и/или плоскими торцевыми поверхностями, для производства линз для очков субпозиции 9001 50» (код ТН ВЭД ЕАЭС 3926 90 970 7) и «Изделия из пластмасс прочие» (код ТН ВЭД ЕАЭС 3926 90 970 9) вместо подсуппозиции «Изделия из пластмасс прочие» (код ТН ВЭД ЕАЭС 3926 90 970 9). При этом ставка ввозной таможенной пошлины в отношении подсубпозиции «Цилиндры высотой не менее 5 мм, но не более 30 мм, диаметром не менее 30 мм, но не более 150 мм, без оптической обработки, с выпуклыми и/или вогнутыми и/или плоскими торцевыми поверхностями, для производства линз для очков субпозиции 9001 50» установлена в размере 0% от таможенной стоимости, а в отношении подсубпозиции «Изделия из пластмасс прочие» – в размере 6,5% от таможенной стоимости. Ставка ввозной таможенной пошлины в отношении подсубпозиции «Цилиндры высотой не менее 5 мм, но не более 30 мм, диаметром не менее 30 мм, но не более 150 мм, без оптической обработки, с выпуклыми и/или вогнутыми и/или плоскими торцевыми поверхностями, для производства линз для очков субпозиции 9001 50» в размере 0% от таможенной стоимости будет действовать временно с даты вступления в силу Решения до 31.08.2019 г. Решение вступило в силу по истечении 30 календарных дней с даты его официального опубликования.

Решением Совета Евразийской экономической комиссии № 66 от 13 июля 2018 г. ставки ввозных таможенных пошлин ЕАЭС в отношении отдельных химических товаров приведены в соответствие с обязательствами Российской Федерации в рамках ВТО.

Решением Совета Евразийской экономической комиссии № 73 от 14 сентября 2018 г. ставки ввозных таможенных пошлин ЕАЭС в отношении отдельных химических товаров приведены в соответствие с обязательствами Российской Федерации в рамках ВТО. Решение вступило в силу по истечении 10 календарных дней со дня его опубликования.

Внешняя торговля России химическими и нефтехимическими товарами в январе–марте 2018 г.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

РОССИЯ – КИТАЙ: ВНЕШНЯЯ ТОРГОВЛЯ ХИМИЧЕСКИМИ И НЕФТЕХИМИЧЕСКИМИ ТОВАРАМИ И СОТРУДНИЧЕСТВО В ХИМИЧЕСКОЙ ОТРАСЛИ

Н.В. ВЫГОЛОВ,

зав. отделом внешнеэкономической интеграции

химического комплекса ОАО «НИИТЭХИМ»

Китайская Народная Республика является крупнейшим партнером Российской Федерации во внешней торговле химическими и нефтехимическими товарами. Товарооборот продукцией химии и нефтехимии с КНР в 2015 г. составил 4,2 млрд долл., а в 2016 г. – 4,45 млрд долл. (рост на 6% по сравнению с предыдущим годом).

В 2015 г. объем импортных закупок химических и нефтехимических товаров в Китае превышал объем экспортных поставок в 1,7 раза, а в 2016 г. – в 2,2 раза. Отрицательное сальдо внешней торговли химикатами с этой страной в 2015 г. составило 1,06 млрд долл., а в 2016 г. – 1,7 млрд долл.

ЭКСПОРТ

Экспорт химических и нефтехимических товаров из России в Китай в стоимостном выражении в 2015 г. составил 1,57 млрд долл., а в 2016 г. – 1,38 млрд долл., т.е. снизился на 12% по сравнению с предыдущим годом. Сокращение экспортных поставок в денежном выражении произошло исключительно за счет снижения экспортных цен, в то время как экспорт основных товаров в натуральном выражении заметно вырос. Исключение составляют пластмассы и синтетические смолы и органические продукты нефтехимии.

В товарной структуре экспорта российской химической и нефтехимической продукции в Китай лидирующие позиции традиционно занимают минеральные удобрения. В 2015 г. их доля в стоимости экспортных поставок составляла 53%, а в 2016 г. она выросла до 54%. В 2015 г. из нашей страны в КНР было поставлено 1,53 млн т пит. в-в минеральных удобрений на сумму 825,5 млн долл., а за 2016 г. – 1,73 млн т пит. в-в минеральных удобрений на сумму 748,1 млн долл. (рост на 13% по тоннажу и снижение на 9% по стоимости).

Российская Федерация вывозит в Китай калийные и фосфатные удобрения. Ведущие позиции принадлежат калийным тукам. На протяжении всего рассматриваемого периода на эту группу удобрений приходилось около 38% стоимости российского экспорта химической и нефтехимической продукции в КНР. Объем экспортных поставок хлорида калия, составляющего основу экспорта калийных туков, в 2015 г. составил 1,4 млн т K2O на сумму 581,6 млн долл., а в 2016 г. – 1,58 млн т K2O на сумму 511,8 млн долл. Кроме того, в Китай вывозится также сульфат калия.

Из России в КНР также экспортируются в значительных количествах фосфатные удобрения. Доля фосфорных туков в стоимости экспорта химических и нефтехимических товаров в эту страну в 2015 г. составляла 15%, а в 2016 г. выросла до 18%. В Китай поставляется в основном азофоска NPK (115 тыс. т P2O5 на сумму 231,9 млн долл. в 2015 г. и 122,5 тыс. т P2O5 на сумму 210,1 млн. долл. в 2016 г.). В 2016 г. в КНР поставлялись также азофоска NP и нитроаммофоска.

На второе место в стоимости российского экспорта в 2016 г. вышел капролактам, на его долю приходилось около 13% стоимости экспортных поставок химикатов в КНР. В 2015 г. в Китае было реализовано 137 тыс. т капролактама российского производства на сумму 201,3 млн долл., а в 2016 г. – 146,1 тыс. т на сумму 179,6 млн долл. (рост на 7% по тоннажу и снижение на 11% по стоимости).

Третье место в стоимости российского экспорта в Китай в 2016 г. занимали пластмассы и синтетические смолы. Их удельный вес в экспортных поставках в 2015 г. составлял 16% (второе место), а в 2016 г. они отодвинулись на третье место (13%). В 2015 г. в эту страну было вывезено 196,6 тыс. т пластмасс на сумму 243,5 млн долл., а в 2016 г. – 163,9 тыс. т на сумму 174,9 млн долл. (сокращение на 17% по тоннажу и 28% по стоимости). Россия экспортирует в КНР главным образом полиэтилен низкой плотности, полипропилен, полиамид 6, а также полиэтилен высокой плотности и поликарбонаты.

На четвертом месте в экспортных поставках нашей страны в КНР находится синтетический каучук. Доля этого товара в российском вывозе в 2015 г. составляла 8% его стоимости, а в 2016 г. достигла 11%. В 2015 г. в Китай было поставлено 94,6 тыс. т синтетического каучука, а в 2016 г. – 132,7 тыс. т на сумму 155,9 млн долл. (рост на 40% по тоннажу и на 19% по стоимости). Из России в КНР вывозятся почти все основные группы каучуков: бутадиен-стирольный, бутиловый, изопреновый, нитрильный и галогенированный.

Кроме того, из России в КНР поставляются в значительных количествах некоторые продукты горной химии и неорганические продукты. Поставки серы в 2016 г. по сравнению с 2015 г. увеличились по тоннажу в 1,9 раза, а ее доля в суммарной стоимости экспорта достигла 3%. В 2015 г. Россия в Китай поставила 359,8 тыс. т серы на сумму 34 млн долл., а в 2016 г. – 774,6 тыс. т на сумму 36,6 млн долл.

Аналогичным образом вырос удельный все борной кислоты в стоимости экспорта в КНР с 1,1% в 2015 г. до 1,6% в 2016 г. Поставки данного товара в 2015 г. составляли 35 тыс. т на сумму 17,8 млн долл., а в 2016 г. – 46,3 тыс. т на сумму 21,8 млн долл. (рост на 32% по тоннажу и на 22% по стоимости).

В товарной структуре российского экспорта в КНР в 2015 г. также следует отметить ряд органических продуктов нефтехимии (н-бутиловый спирт, дифенилолпропан, изобутиловый спирт и стирол). В 2016 г. поставки этой продукции в Китай существенно сократились. В то же время в 2016 г. значительно вырос экспорт в Китай шин: в два раза по количеству и в пять раз по стоимости по сравнению с 2015 г., достигнув величины 169 тыс. шт. на сумму 19,4 млн долл.

ИМПОРТ

Импортные закупки России продукции химии и нефтехимии в Китае в 2015 г. составили 2,36 млрд долл., а в 2016 г. – 3,07 млрд долл., т.е. выросли на 17% по сравнению с предыдущим годом.

Ведущей статьей российского импорта из Китая являются изделия из пластмасс, на которые в 2015 г. приходилось 34% стоимости импортных закупок химических и нефтехимических товаров, а в 2016 г. – 31%. В 2015 г. из этой страны было ввезено в Российскую Федерацию 360,4 тыс. т пластмассовых изделий на сумму 903,3 млн долл., а в 2016 г. – 343,1 тыс. т на сумму 941,9 млн долл. (снижение на 5% по тоннажу и рост на 4% по стоимости). Россия закупает в Китае широчайшую номенклатуру изделий из пластиков, включающую в себя пленку ПВХ, тару и упаковку, трубы, трубки и шланги, санитарно-технические изделия, предметы туалета и домашнего обихода, изделия для украшения одежды и ее аксессуары, посуду столовую и кухонную, статуэтки и декоративные изделия, строительные изделия и детали и множество других товаров.

Стабильное второе место среди химической и нефтехимической продукции, поступающей на российский рынок из КНР, занимают шины. В 2015 г. на их долю приходилось 14% стоимости импорта, а в 2016 г. – уже 26%. Из Китая в Россию в 2015 г. было поставлено 9,6 млн шт. шин на сумму 223,6 млн долл., а в 2016 г. – 8,2 млн шт. на сумму 362,2 млн долл. (снижение на 15% по количеству и рост на 62% по стоимости). Наша страна закупает в Китае как грузовые, так и легковые шины, а также шины для транспортных средств, используемых в промышленности и строительстве.

Третье место в товарной структуре российского импорта из КНР в 2015 г. занимали пластмассы и синтетические смолы, однако в 2016 г. их опередили резиновые и резинотехнические изделия. Доля пластмасс в его стоимости в 2015 г. составляла 12%, а в 2016 г. выросла до 13%. Объем закупок пластмасс в 2015 г. составил 211,9 тыс. т на сумму 303,3 млн долл., а в 2016 г. – 313,2 тыс. т на сумму 394,9 млн долл. (рост на 48% по тоннажу и на 30% по стоимости). В Китае закупаются в основном полиэтилентерефталат, поливинилхлорид и сополимеры винилхлорида, акриловые полимеры, полиуретаны, полистирол и сополимеры стирола, а также простые полиэфиры для производства полиуретанов, полиэтилен низкой плотности и карбоксиметилцеллюлоза и ее соли.

В 2016 г. резиновые и резинотехнические изделия вышли на третье место в импорте продукции химии и нефтехимии из КНР. Если в 2015 г. на их долю приходилось 10% стоимости импортных закупок, то в 2016 г. их доля выросла до 14%. Импорт этой продукции в 2015 г. составил 42,5 тыс. т на сумму 153 млн долл., а в 2016 г. – 46 тыс. т на сумму 189,3 млн долл. (рост на 8% по тоннажу и 24% по стоимости). В Китае закупаются резиновые перчатки, трубы, шланги и рукава, приводные ремни и ряд других РТИ и РИ.

Заметное место в российском импорте из Китая занимают химические средства защиты растений. В 2015 г. доля ХСЗР в стоимости вывоза химических товаров составляла 4,5%, а в 2016 г. она выросла до 5%. В 2015 г. Россия закупила в КНР 31,7 тыс. т пестицидов на сумму 118,2 млн долл., а в 2016 г. – 45 тыс. т на сумму 154,3 млн долл. (рост на 42% по тоннажу и 31% по стоимости). В импорте из КНР химических средств защиты растений преобладают гербициды (более 3/4 стоимости всех закупок пестицидов в этой стране).

Из КНР в Россию также поставляются в значительных количествах химические волокна и нити (49,2 тыс. т на сумму 78,1 млн долл. в 2015 г. и 50,8 тыс. т на сумму 78,5 млн долл. в 2016 г.). Их удельный вес в стоимости импортных закупок химических товаров в рассматриваемом периоде составлял около 3%. На российский рынок из Китая поступают в основном полиэфирные волокна.

Российская Федерация закупает в Китае также фторид алюминия и стеклошарики и стекловолокнистые материалы. В 2015 г. доля фторида алюминия в стоимости импорта составляла 2,3%, а стеклошариков и стекловолокнистых материалов – 1,6%. В 2016 г. удельный вес в импортных закупках стеклошариков и стекловолокнистых материалов составлял 1,5%, а фторида алюминия – 1%. В 2015 г. Россия ввезла из КНР 53,4 тыс. т фторида алюминия на сумму 60,7 млн долл., а также 29,2 тыс. т стеклошариков и стекловолокнистых материалов на сумму 40,9 млн долл. В 2016 г. из Китая в нашу страну было поставлено 34,4 тыс. т фторида алюминия на сумму 34,3 млн. долл. (снижение на 36% по тоннажу и на 43% по стоимости) и 35,3 тыс. т стеклошариков и стекловолокнистых материалов на сумму 46,7 млн долл. (рост на 21% по тоннажу и на 14% по стоимости). Основу импорта стеклошариков и стекловолокнистых материалов из Китая составляют стеклоткани, стеклоровинг, стеклосетки и стекломаты.

В анализируемом периоде из Китая импортировались в значительных объемах некоторые неорганические и органические продукты (диоксид кремния, гипохлорит кальция, терефталевая кислота, пропиленгликоль и изоцианаты), а также различные малотоннажные химикаты (кинофотоматериалы, товары бытовой химии, химикаты-добавки для полимерных материалов) и неорганические пигменты.

СОВМЕСТНЫЕ ПРОЕКТЫ

Наряду с взаимными поставками химической продукции между Россией и Китаем развивается сотрудничество в сфере химических и нефтехимических производств. Начиная с 2000-х годов ряд российских компаний осуществили инвестиционные проекты на территории КНР.

До последнего времени одним из крупнейших объектов совместной деятельности российских и китайских компаний в химической отрасли была Акционерная компания «Хунжи-Акрон», расположенная в г. Линьи, провинция Шаньдун. В 2002 г. российское ОАО «Акрон» (ныне ПАО «Акрон»), одно из крупнейших отечественных производителей минеральных удобрений, консолидировало 50,5% акций указанной компании.

Основные мощности «Хунжи-Акрона» спроектированы и построены китайскими специалистами. Предприятие включает в себя производства аммиака (100 тыс. т/год), серной кислоты (два агрегата суммарной мощностью 400 тыс. т/год), комплексных минеральных удобрений NPK и сухих тукосмесей (три производственные линии по производству NPK-удобрений и линии по производству сухих смешанных удобрений суммарной мощностью 800 тыс. т/год), а также производство метанола мощностью 100 тыс. т/год.

Производство аммиака и метанола осуществляется на основе газификации каменного угля (антрацита). В условиях Китая данная технология по своим экономическим показателям не уступает аналогичным производствам из природного газа.

Практически вся продукция компании «Хунжи-Акрон» реализуется на внутреннем рынке Китая. Компания создала в КНР разветвленную сеть реализации химической продукции под маркой «Яньянтянь». Благодаря высокому качеству продукции, отличной репутации и признанию на рынке, марка удобрений «Яньянтянь» была удостоена в 2005 г. награды «Брэнд года» и «Одна из десяти лучших марок китайской химической промышленности, самостоятельно разработанная в КНР». Кроме того, «Яньянтянь» вместе с другой маркой продукции – «Дунфанхун» получили сертификат «Продукция, не требующая государственной проверки».

Свое дальнейшее развитие «Хунжи-Акрон» связывает с расширением масштабов производства, выпуском новых видов продукции (уксусной кислоты, формалина, диметилового эфира), повышением качества и конкурентоспособности продукции, приобретением предприятий со схожим профилем производства или предприятий, производящих необходимое сырье, с целью преобразования в единую интегрированную компанию полного цикла: от добычи сырья до производства и продажи продукции. Предприятие осваивает безотходные технологии: разрабатываются проекты по выпуску строительных материалов из сухих отходов производства.

Однако в августе 2016 г. ПАО «Акрон» объявило о продаже своей дочерней компании, владевшей 50,5% акций в китайском «Хунжи-Акроне». Покупателем выступила независимая инвестиционно-промышленная компания из Гонконга. Продажа предприятия связана со снижением рентабельности производства в связи с неполной загрузкой мощностей из-за снижения спроса на китайском рынке на сложные удобрения.

Другим крупным российским инвестором на китайском рынке стало ОАО «КуйбышевАзот» (ныне ПАО «КуйбышевАзот»), профинансировавшее в 2005 г. проект по созданию в Китае производства инженерных пластиков на базе полиамида 6, на производстве которого в России специализируется данное предприятие. Потребителями инженерных пластиков являются производители автокомпонентов, инструментов, бытовой техники и электротехнического оборудования.

Инвестиции в СП Kuibyshevazot Engineering Plastics (Shanghai) Co., Ltd, расположенное в ПЭЗ Чингпу (провинция Шанхай), составили 9 млн долл. Преимущественная доля в капитале (более 51%) принадлежит ОАО «КуйбышевАзот». Участник со стороны Китая – торговая компания «Хе Е», реализующая химическую продукцию на рынке КНР. Поставщик оборудования – фирма Berstorff GmbH (Германия).

В 2007 г. были введены в эксплуатацию две производственные линии общей мощностью 9,9 тыс. т/год наполненного (модифицированного) полиамида-6. На проектную мощность производство вышло в 2010 г.

Ввод в эксплуатацию нового производства обеспечило ОАО «КуйбышевАзот» стабильный объем реализации собственного полиамида-6 в качестве сырья (до 7 тыс. т в год). Остальные 2,9 тыс. т – это модификаторы (наполнители) для производства инженерных пластиков (стекло, тальк и др.).

Российско-китайское СП Changzhou August Agrochem Company Ltd. было основано в 2005 г. для использования богатого научно-технического опыта лучших российских специалистов в области химических средств защиты растений в Китае. На сегодняшний день это первое и единственное официально зарегистрированное в Китае совместное предприятие по производству пестицидов с участием российской стороны. Комитет по развитию науки и технологии провинции Цзянсу включил этот проект в международную программу сотрудничества, а в настоящее время он вошел также в государственную программу.

Российский учредитель совместного предприятия – ЗАО «Компания «Август». Учредителем с китайской стороны выступил «Цзянсу агрокем лэборатори Ко» – научно-технический центр, основанный в 1998 г. под эгидой Государственного комитета КНР по развитию науки и техники. Центр входит в число 50 главных предприятий Китая по производству пестицидов.

Основная деятельность Changzhou August Agrochem Company Ltd. – производство современных препаративных форм пестицидов, включая эмульсии масляно-водные (EW), концентраты эмульсий (EC), микроэмульсии (ME), суспензионные концентраты (SC, FS), водорастворимые концентраты (SL), смачивающиеся порошки (WP), водно-диспергируемые гранулы (WDG) и др., а также разработка новых формуляций.

Производство совместного предприятия находится на территории зоны высоких технологий Биньцзян (г. Чанчжоу, провинция Цзянсу). Годовая производственная мощность завода составляет 7,2 тыс. т различных жидких форм препаратов, 3,6 тыс. т смачивающихся порошков и 1,2 тыс. т гранулированных форм.

В 2013 г. ОАО «Минерально-химическая компания «ЕвроХим» объявило о создании совместного предприятия с Migao Corporation, китайским производителем специализированных калийных удобрений, в провинции Юньнань на юге Китая.

В 2014 г. новое совместное предприятие ввело в строй первую очередь производства бесхлорных NPK-удобрений мощностью 100 тыс. т/год, а в 2015 г. – вторую очередь мощностью 100 тыс. т/год и производство нитрата калия мощностью 60 тыс. т/год.

В последние годы получили развитие совместные проекты, осуществляемые на территории обеих стран. Так, в рамках государственного визита Президента России В.В. Путина в Китай, состоявшегося в июне 2012 г., генеральный директор ООО «СИБУР Холдинг» (ныне ПАО «СИБУР Холдинг») Д.В. Конов и президент китайской нефтехимической корпорации China Petroleum and Chemical Corporation (Sinopec Corp.) Ван Тяньпу подписали соглашение о сотрудничестве между двумя компаниями.

Подписанное соглашение является основой для обсуждения совместных проектов по созданию совместного предприятия по производству бутадиен-нитрильного каучука и изопренового каучука в Шанхае. Мощность будущих производств предположительно составит 50 тыс. т/год каждая и будет окончательно определена после разработки технико-экономического обоснования. Стороны планируют последовательно реализовывать проекты: первым предполагалось создать производство бутадиен-нитрильного каучука. СИБУР предоставит СП технологии для двух производств.

В ближайшее время панируется приступить к технико-экономическому обоснованию проекта по производству изопренового каучука.

В апреле 2012 г. стороны подписали рамочное соглашение о создании совместного предприятия для производства бутадиен-нитрильного каучука в Красноярске. При создании совместного предприятия действующее производство бутадиен-нитрильного каучука в Красноярске планируется увеличить с 42,5 до 56 тыс. т/год. В октябре 2012 г. СИБУР и Sinopec заключили соглашение о приобретении китайской компанией 25% + 1 акция ОАО «Красноярский завод синтетического каучука», что означает фактическое создание совместного предприятия. Сделка была одобрена российскими и китайскими регулирующими органами.

Окончательно документы о создании СП были подписаны старшим вице-президентом Sinopec Дай Хоуляном и исполнительным директором СИБУРа В.В. Разумовым в рамках визита делегации китайской компании в Россию в августе 2013 г.

В декабре 2015 г. была закрыта сделка по вхождению Sinopec в состав акционеров ПАО «СИБУР Холдинг» в качестве стратегического инвестора с 10%-ной миноритарной долей. Успешное завершение сделки, по заявлениям партнеров, позволит укрепить сотрудничество компаний и создаст дополнительную стоимость для Sinopec и СИБУРа.

Sinopec может поучаствовать в капитале и строительстве Амурского газохимического комплекса (ГХК) «СИБУРа». Наряду с другими претендентами в строительстве комплекса может принять участие «дочка» китайской компании Sinopec – Engineering Group.

В 2013 г. китайская компания Chengdong Investment Corporation (CIC) стала вторым по величине акционером ОАО «Уралкалий» (ныне ПАО «Уралкалий»). CIC конвертировала в акции российского калийного производителя облигации, размещенные в конце 2012 г. года компанией Wadge Holdings Limited (Кипр), контролируется акционерами «Уралкалия» Сулейманом Керимовым, Анатолием Скуровым и Филаретом Гальчевым. Доля CIC в капитале компании составляет теперь 12,5%.

В процесс модернизации российского химического комплекса вовлекаются китайские строительные компании. Примером этого является контракт на проектирование и строительство химического комплекса АО «Аммоний» по выпуску аммиака, метанола, гранулированного карбамида и аммиачной селитры стоимостью около 1,4 млрд долл. в Менделеевске (Татарстан). Подрядчиком строительства комплекса был выбран консорциум японских компаний Mitsubishi Heavy Industries (MHI), Sojitz Corporation и китайской National Chemical Engineering Corporation (CNCEC).

Японская компания Sojitz Corporation, MHI, возглавляющая консорциум, отвечала за разработку проекта и поставку оборудования, осуществляла координацию между участниками проекта, а китайская компания CNCEC вела строительные работы.

Проект, получивший название «Аммоний», был реализован при поддержке Инвестиционно-венчурного фонда Татарстана и Внешэкономбанка, который вложил в проект 70 млн долл. и обеспечил привлечение еще 800 млн долл. у сторонних банков.

Проект был реализован АО «Аммоний» на площадке завода по производству минеральных удобрений ООО «Менделеевсказот». Ежегодно комплекс по производству аммиака, метанола и гранулированного карбамида в Менделеевске выпускает 717 тыс. т аммиака, 233,8 тыс. т метанола, 717,5 тыс. т карбамида и 380 тыс. т аммиачной селитры. Срок окупаемости проекта – шесть-семь лет. Лицензиар проекта – Haldor Topsoe (Дания).

Первый аммиак в АО «Аммоний» был получен в июне 2015 г. В феврале 2016 г. предприятие вышло на полную мощность и был осуществлен его торжественный пуск с участием Президента РФ В.В. Путина.

Компания ООО «Синвек» (CINVEC, Chemical Investment Company) планирует построить в Тверской области предприятие по производству полиолефинов. Ее партнеры – ОАО «Строительно-промышленная инвестиционная корпорация АККОРД», а также китайские компании CPEIC и Sinopec Engineering Inc. Инвестиции в строительство комплекса по переработке природного газа и выпуску полиэтилена и полипропилена составят около 4 млрд долл. США В октябре 2015 г. стороны подписали соответствующее соглашение, включающее и схему финансирования проекта, по которой 85% средств обеспечат китайские партнеры.

Правительство Кабардино-Балкарской Республики и ООО «Завод чистых полимеров «Этана» подписали соглашение о сотрудничестве при создании промышленного комплекса в КБР с двумя дочерними компаниями китайской национальной нефтяной компании China National Petroleum Corporation (CNPC) в ноябре 2016 г. Планируемая мощность комплекса по производству полиэтилентерефталата составит 1,5 млн. т/год, а терефталевой кислоты – 1 млн. т/год. На предприятиях самого комплекса и на сопутствующих производствах планируется создать 25 тыс. рабочих мест.

На данный момент в стадии активной реализации находится первый, «стартовый» проект комплекса – ETANA PET I по производству полиэтилентерефталата. В начале 2016 г. подписан EPC-контракт на строительство первого сектора комплекса, идет проектирование, завершены начальные работы и строительство инфраструктуры. Запуск первого пускового комплекса мощностью 500 тыс. т/год запланирован в 2018 г., второго - в 2019 г. и третьего – в 2020 г.

ИНВЕСТИЦИИ

В конце 2000-х годов китайские компании начали осуществлять инвестиции в малый и средний химический бизнес в России.

В октябре 2008 г. ГК «Тропик» открыла в Шадринске (Курганская обл.) российско-китайское СП по производству полипропиленовой мешкотары. Оборудование для завода было закуплено в Китае. При максимальной загруженности завод будет выпускать до 10 млн шт. мешков в год.

В июле 2011 г. состоялось торжественное открытие завода ООО «ЯПП Рус Автомобильные системы» в индустриальном парке «Грабцево», Калужская область, учредителем которого является китайская компания YAPP.

Компания YAPP впервые разместила свое производство на территории России и инвестировала в этот проект 20 млн долл. Новый завод на площади в 20 га будет производить автомобильные пластмассовые топливные баки, бензопроводы и их комплектующие. Объем производства – 250 тыс. шт. в год. Создано 130 рабочих мест

Компания будет сотрудничать с заводами калужского автокластера: Volkswagen, PSA Peugeot-Citroen & Mitsubishi.

ЗАО «Новый век агротехнологий» – одно из первых в России предприятий со 100%-ным китайским капиталом. С февраля 2012 г. оно производит в ОЭЗ РУ «Чаплыгинская» (Липецкая обл.) системы капельного орошения NEO-DRIP. Проектная мощность предприятия способна обеспечивать капельной лентой не менее 40 тыс. га овощных и садовых плантаций ежегодно. На российском рынке она занимает 10–12%.

РЕАЛИЗАЦИЯ МЕРОПРИЯТИЙ ПО ИМПОРТОЗАМЕЩЕНИЮ В ХИМИЧЕСКОМ КОМПЛЕКСЕ РОССИЙСКОЙ ФЕДЕРАЦИИ

РЕАЛИЗАЦИЯ МЕРОПРИЯТИЙ ПО ИМПОРТОЗАМЕЩЕНИЮ В ХИМИЧЕСКОМ КОМПЛЕКСЕ РОССИЙСКОЙ ФЕДЕРАЦИИ

В последние годы, особенно в условиях применения по отношению к нашей стране экономических санкций со стороны стран Запада, возникла угроза, связанная с возможным прекращением поставок в Россию широкой гаммы химических веществ, используемых в различных отраслях промышленности (как в гражданских отраслях, так и в оборонном комплексе), обеспечивающих безопасность нашей страны. Проблема импортозамещения стала одной из ключевых в государственной промышленной политике.

В результате в рамках выполнения распоряжения Правительства Российской Федерации № 1936-р от 30 сентября 2014 г. приказом Минпромторга России № 646 от 31 марта 2015 г. был утвержден План мероприятий по импортозамещению в отрасли химической промышленности Российской Федерации.

Новая редакция Плана мероприятий по импортозамещению в отрасли химической промышленности была утверждена приказом Минпромторга России № 197 от 29 января 2016 г. Затем этот план был дополнен в соответствии с приказами Минпромторга России № 506 от 29 февраля 2016 г., № 2147 от 24 июня 2016 г. и № 3725 от 20 октября 2016 г.

В новую редакцию Плана было включено 64 продукта, которые в дальнейшем были дополнены в три этапа еще 10 продуктами.

Инвестиционные проекты, реализуемые по включенным в План мероприятий по импортозамещению продуктам, могут претендовать на различные формы государственной поддержки.

Наиболее значимые импортозамещающие проекты, осуществляемые в рамках Плана мероприятий по импортозамещению в отрасли химической промышленности, реализуются в промышленности по производству химических волокон и нитей, включая углеродные материалы на их основе (всего – по 13 продуктам).

Так, ООО «НТЦ «Эльбрус», головной офис которого находится в Москве, реализует программу по созданию научно-производственного комплекса по производству высококачественных химических и высокопрочных углеродных волокон.

В состав программы входит пять комплексных инвестиционных проектов по созданию новых эффективных производств на основе результатов, полученных в ходе проводимых научно-исследовательских и опытно-конструкторских работ.

Научно-производственный комплекс будет включать:

→ производство вискозных (гидратцеллюлозных) технических нитей мощностью 2 тыс. т/год (2019 г.);

→ опытное производство углеродных волокнистых материалов на основе вискозной (гидратцеллюлозной) технической нити мощностью 120 т/год (две очереди по 60 т/год к 2019 г.);

→ производство вискозного (гидратцеллюлозного) штапельного волокна мощностью 60 тыс. т/год (две очереди по 30 тыс. т/год к 2020 г.);

→ малотоннажное производство высокопрочных углеродных волокон мощностью до 2 т/год на основе ПАН-жгутика;

→ производство ПАН-жгутика мощностью 13,5 тыс. т/год (две очереди по 6 и 7,5 тыс. т/год к 2020 г.);

→ производство высокопрочных и высокомодульных углеродных волокнистых материалов на основе ПАН-жгутика мощностью 4,8 тыс. т/год (три очереди по 1,8 тыс. т/год к 2020 г.);

→ производство штапельного ПАН-волокна мощностью 60 тыс. т/год (две очереди по 30 тыс. т/год каждая к 2020 г.).

В соответствии с инвестиционным соглашением с правительством Ульяновской области основные производства гидратцеллюлозных, полиакрилонитрильных и углеродных волокон будут размещены в индустриальном парке «Димитровград». Объем капиталовложений в реализацию проекта составит около 60 млрд руб. На предприятии планируется создать 1 500 новых рабочих мест.

Еще один крупный проект осуществляет АО «Ивановский полиэфирный комплекс». Это создание нового производства полиэфирного штапельного волокна методом прямого формования из расплава полиэтилентерефталата на территории Вичугского района Ивановской области.

Мощность производства составит 174 тыс. т/год. Для обеспечения его сырьем будет построено производство волоконного полиэтилентерефталата мощностью 200 тыс. т/ год. На предприятии создадут 553 рабочих места, суммарная стоимость проекта составит 19,3 млрд руб. Промышленную эксплуатацию объекта планируется начать в 2019 г.

Заявка на финансирование проекта ЗАО «Ивановский полиэфирный комплекс» находится на рассмотрении во Внешэкономбанке.

АО «Каменскволокно» (Ростовская обл.) в 2016 г. реализовало инвестиционный проект по реконструкции производства полипропиленовых высокопрочных нитей низкой линейной плотности. ООО «УК «ИП Камские Поляны» (Республика Татарстан) планирует расширение производства полипропиленовых мультифиламентных нитей. Проект предполагается завершить к 2018 г.

ООО «Курскхимволокно» осуществляет реализацию двух крупных импортозамещающих проектов: расширение производства полиамидных технических нитей и высокопрочных крученых мультифиламентных нитей.

Капитальные затраты на реализацию первого проекта составят порядка 850 млн руб. В результате будет создано 40 новых рабочих мест, а объем выпуска высокопрочных технических нитей увеличится на 7,92 тыс. т/год. Это поможет снизить объем импорта полиамидных кордных тканей на 5 тыс. т/год. Проект будет завершен в 2017 г.

В проект по расширению производства мультифиламентных нитей планируется вложить порядка 206 млн руб. В результате дополнительно будет создано 25 рабочих мест, а объем выпуска этой продукции достигнет 48 тыс. т/год.

Фонд развития промышленности в июле 2016 г. предоставил ООО «Курскхимволокно» заем в размере 299,7 млн руб. сроком на пять лет на реализацию данных проектов.

ЗАО «Газпром химволокно» (Волгоградская обл.) завершило реализацию инвестиционного проекта по созданию импортозамещающего производства полиэфирных нитей для технических и кордных тканей.

Новая мощность по выпуску поли- эфирных нитей составляет 13,1 тыс. т/год. В качестве сырья в настоящее время используется импортный волоконный полиэтилентерефталат. Полиэфирные нити используются на предприятии для производства кордных и технических тканей, а также геотекстиля.

В мае 2015 г. были получены пробные партии полиэфирных нитей. В июне на их основе был освоен выпуск технических тканей ТГ-500, ТБГ-360, ТЛК-200, геосетки и силовых лент.

ООО «Италтекс» (г. Елабуга, Респуб- лика Татарстан), резидент ОЭЗ «Алабуга», осуществляет реализацию проекта по созданию производства полиамидных нитей на основе полиамида-6,6. Комплексные текстурированные полифиламентные нити из полиамида-6,6 низкой линейной плотности используются в текстильной промышленности для изготовления трикотажных полотен, тканей, верхней одежды, спортивных костюмов и изделий женского ассортимента, включая колготки и чулочно-носочные изделия. Высокопрочные крученые термофиксированные нити из полиамида-6,6 используются в парашютных системах, изготовлении подушек безопасности и привязных ремней.

Производство полиамидных нитей из полиамида-6,6 в России отсутствует, и после ввода в эксплуатацию производства в ООО «Италтекс» отечественные потребности в этой продукции будут полностью удовлетворены.

Объем инвестиций в проект составляет 3,7 млрд руб. Он включает в себя создание производства полиамидных нитей из полиамида-6,6 мощностью 2,4 тыс. т/год и высококачественных женских колготок мощностью 30 млн пар/год. Ввод в эксплуатацию производств намечен на конец 2018 г.

В подотрасли производство изделий из пластмасс реализуются проекты по 10 продуктам, включенным в План мероприятий по импортозамещению в отрасли химической промышленности. При этом по семи продуктам осуществляются проекты в области производства полимерных пленок и упаковки.

ООО ПКФ «Атлантис-Пак» (Ростовская обл., хутор Ленина) в августе 2016 г. запустило первую очередь производства барьерной пленки для упаковки скоропортящихся продуктов. Это первое подобное производство в Российской Федерации. С выходом на полную мощность завода – а это 16 тыс. т продукции в год – доля донского предприятия на российском рынке барьерных пленок достигнет 19%. В ходе реализации проекта будет создано около 250 рабочих мест. Общий объем инвестиций в производство – 3,4 млрд руб. На первом этапе уже вложено более 400 млн руб., большая часть суммы при этом направлена на покупку технологического оборудования. Завершить проект планируется к 2022 г.

Реализуется ряд проектов по расширению производства многослойной полимерной упаковки с печатью для пищевых продуктов, медикаментов, бытовой химии и предметов личной гигиены. Завершение работ планируется к 2022 г. Еще на одном предприятии осуществляется два импортозамещающих проекта: модернизация и расширение производства многослойных барьерных пленок

на основе полиамида для упаковки в пищевой, медицинской и других отраслях промышленности, также многослойных соэкструзионных пленок для упаковки сенажа (агро-стрейч). Срок реализации обоих проектов – 2017 г.

Кроме того, в рамках реализации плана мероприятий по импортозамещению планируется создание новых производств пленки из полиэтилентерефталата для упаковки пищевой продукции к 2018 г. и пленки полиэтиленовой дышащей – к 2020 г.

ЗАО «УЗПТ «Маяк» (ЗАТО, г. Озерск, Челябинская обл.) разработало уникальную технологию производства интеллектуального рукава (Smart Sleeve) из полимерного композита, используемого для восстановления трубопроводных сетей различного назначения (холодное, горячее водоснабжение, канализация, газо-, нефте-, продуктопроводы и др.). На ее разработку ЗАО «УЗПТ «Маяк» был получен грант фонда «Сколково» в размере 3 млн руб. К 2019 г. планируется развернуть промышленное производство данного товара в г. Озерске.

ОАО «Пластик» (г. Узловая) в марте 2015 г. начало производить АБС-нити для 3D-принтеров под торговой маркой 3D Expert. Предприятие выпускает АБС-нить диаметром 1,75 и 3 мм семи цветов.

ООО «Мобильные трубопроводные системы» (г. Кировск, Лениградская обл.) реализует проект по созданию производства гибких плоскосворачиваемых рукавов из термопластичного полиуретана, используемых для нефтедобычи и транспортировки нефтепродуктов, в горнодобывающей промышленности, для тушения пожаров, бункеровки судов, ирригации, мелиорации и других целей. Пуск производства намечен на 2020 г.

В план мероприятий по импортозамещению включены и некоторые другие проекты производств по переработке пластмасс.

В подотрасли производство пластмасс и синтетических смол (включая компаунды на их основе) реализуются проекты по 12 продуктам, включенным в План мероприятий по импортозамещению в отрасли химической промышленности.

Крупнейшим из них является проект ООО «СафПэт» (г. Нижнекамск), 100%-ного дочернего предприятия Холдинговой компании «Ак Барс», по созданию производств пленочного, волоконного и пищевого полиэтилентерефталата и терефталевой кислоты. Общая стоимость проекта составит 18,6 млрд руб., в том числе заем Фонда промышленности составляет 700 млн руб.

Планируемая мощность производства терефталевой кислоты – 210 тыс. т/год,

полиэтилентерефталата пищевого бутылочного – 250 тыс. т/год или полиэтилентерефталата бутылочного – 200 тыс. т/год, полиэтилентерефталата волоконного – 87,5 тыс. т/год и полиэтилентерефталата пленочного – 25 тыс. т/год. На предприятии будет создано 730 рабочих мест. Предполагаемая дата запуска установки по выпуску терефталевой кислоты – 2018 г., а полиэтилентерефталата – 2019 г.

ПАО «Пигмент» (г. Тамбов) осуществляет расширение производства акриловых эмульсий марки «Акратам». Уникальная рецептура данной марки разработана в собственной лаборатории ПАО «Пигмент» совместно с зарубежными специалистами с учетом современных требований к связующим для высококачественных водно-дисперсионных ЛКМ. Новая производственная схема, стоимость которой составила 160 млн руб., была введена в середине 2014 г. Тогда в планах было выйти на объем 9 тыс. т/год, однако в настоящее время мощность производства достигла 11,2 тыс. т/год. Уже в текущем году начались работы по дальнейшему расширению действующей мощности, которые предполагается закончить в 2017 г.

В ОАО «Алтайский Химпром» планируется создание производства линейки эпоксидно-диановых смол (ЭД-20). Эти смолы используются в авиа-, судо- и машиностроении, электротехнической, радиоэлектронной промышленности, в литейном производстве, строительстве, в качестве компонента заливочных и пропиточных компаундов, клеев, герметиков, связующих для армированных пластиков. Пуск производства намечен на 2017 г.

ЗАО «Полицелл» (г. Владимир) организует производство высокоочищенных марок простых эфиров целлюлозы (карбоксиметилцеллюлозы и полианионной целлюлозы) суспензионным методом. Эти продукты используются для буровых растворов при бурении нефтяных и газовых скважин. Срок реализации проекта – 2018 г., объем инвестиций – 80 млн руб. Предполагается, что на новом производстве будет занято 70 чел.

Производство суперабсорбентов на основе акриловых полимеров в Российской Федерации в настоящее время полностью отсутствует. В план импортозамещения включены два проекта по их выпуску.

ЗАО «Инновационно-производственный технопарк «Идея» (г. Казань) планирует реализовать проект по разработке технологии и созданию опытного производства суперабсорбента медицинского назначения. Проект предполагается реализовать к 2019 г. Второй проект по производству суперабсорбентов будет осуществлять ЗАО «СИБУР-Нефтехим» (г. Дзержинск) на базе действующего производства акриловой кислоты. Завершение проекта также планируется в 2019 г.

Активную работу по созданию импортозамещающих производств ведет ЗАО «Метаклэй» (г. Карачев, Брянская обл.). Общий объем инвестиций в создание этого предприятия составил 2 млрд руб., из которых 900 млн руб. – уставный капитал и 1,1 млрд руб. – заемные средства.

В ЗАО «Метаклэй», введенном в эксплуатацию в 2012 г., функционирует производство композиционных материалов на основе силанольносшиваемых систем из отечественного сырья, применяемых в качестве изоляции кабельных изделий. В период до 2019 г. производство материалов для кабельной промышленности будет расширено до мощности 8 тыс. т/год.

В марте 2016 г. в ЗАО «Метаклэй» запущена новая мощность по выпуску моно- слойного антикоррозионного полимерного композиционного покрытия для изоляции стальных труб с эпоксидным праймером.

К 2018 г. предполагается довести производство полимерных нанокомпозитов для изоляции труб до 80 тыс. т/год.

Два импортозамещающих инвестиционных проекта осуществляются в производстве углеводородных смол. Новые мощности во выпуску ароматических нефтеполимерных смол будут введены в 2018 г., а по производству алифатических нефтеполимерных смол – до конца 2016 г.

В рамках импортозамещения Правительство Российской Федерации разработало программу восстановления производства отечественных ионообменных смол для нужд АЭС и ледокольного флота. ООО ПО «ТОКЕМ» (г. Кемерово) выбрано как основной производитель ионообменных смол для реализации данной программы.

В 2016 г. Фонд развития промышленности предоставил ООО ПО «ТОКЕМ» заем в размере 200 млн руб. на реализацию данного проекта. Суммарная его стоимость составляет 400 млн руб. Запуск нового производства ионообменных смол намечен на 2017 г. Его мощность составит 900 м3/год. На нем будет создано 26 новых рабочих мест.

ОАО «Пластик» (г. Узловая) еще в 2010 г. объявило о планах создания нового производства АБС-пластиков.

Предполагалось использовать технологию производства пластика АБС южнокорейской компании Samsung, однако договориться с ней пока не удалось. В соответствии с Планом мероприятий по импортозамещению пуск производства намечен на 2019 г. Его производственная мощность должна составить 80 тыс. т/год.

Еще один инновационный импортозамещающий проект в области полимеров – создание производства реакторных порошков из сверхвысокомолекулярного полиэтилена, используемых для производства композиционных материалов. Срок реализации проекта – 2019 г.

К 2017 г. планируется создание в ПАО «Пигмент» (г. Тамбов) импортозамещающего производства карбамидомеламиноформальдегидной смолы в комплексе с отвердителем, которая используется в производстве клееного бруса.

В производстве лакокрасочных материалов и неорганических пигментов реализуются мероприятия по четырем продуктам и их группам, включенным в План мероприятий по импортозамещению в химической промышленности. Они охватывают такие группы продуктов, как лакокрасочные материалы неводные индустриального назначения, лакокрасочные материалы неводные бытового назначения, порошковые краски и пигментный диоксид титана.

Импортозамещающие производства неводных ЛКМ индустриального назначения в период до 2025 г. создаются на целом ряде российских предприятий. В их числе – ООО НПО «Лакокраспокрытие» (г. Хотьково), ООО «Завод «Краски КВИЛ» (г. Белгород), ПАО «Пигмент» (г. Тамбов), ЗАО НПХ «ВМП» (г. Екатеринбург) и ЗАО «Эмпилс» (г. Ростов-на-Дону).

ООО «Завод «Краски КВИЛ» (г. Белгород) в мае 2016 г. запустило современный лакокрасочный цех мощностью 20 тыс. т/ год. Ассортимент продукции сформирован из антикоррозийных материалов для защиты металлических конструкций, материалов для сельхозтехники и материалов военно-промышленного назначения.

Проект был одобрен и запущен в работу летом 2014 г. Около двух лет потребовалось заводу для его реализации. Общий объем инвестиций составил 450 млн руб.

ЗАО НПХ «ВМП» (г. Екатеринбург) строит в г. Арамиль под Екатеринбургом новый завод по выпуску нанопорошка цинка и производства на его основе защитных антикоррозийных покрытий для холодного цинкования стали, а также других лакокрасочных материалов. На предприятии будет создано 200 рабочих мест. Объем производства полидисперсного металлического порошка составит 2 тыс. т/год.

ЗАО «Эмпилс» (г. Ростов-на-Дону) осуществляет реконструкцию своей производственной площадки с 2013 г. В рамках данного проекта в 2016 г. начато строительство нового комплекса по производству полуфабрикатных лаков и смол для ЛКМ мощностью 30 тыс. т продукции в год. Суммарный объем инвестиций составит свыше 300 млн руб. Финансирование мероприятий по модернизации производства осуществляется как за счет собственных средств предприятия (75%), так и за счет привлечения банковских кредитов (25%).

Импортозамещающие проекты осуществляются также и в производстве сырья для лакокрасочной промышленности. Так, ООО «Титановые инвестиции» (г. Москва), которому был передан в долгосрочную аренду имущественный комплекс ЧАО «Крымский Титан» (г. Армянск, Республика Крым), осуществляет строительство третьего цеха по производству пигментного диоксида титана сульфатным способом по усовершенствованной технологии мощностью 80 тыс. т/год (ТИТАН-3). Стоимость проекта составляет 11,8 млрд руб. Завершение проекта планируется к 2020 г., когда суммарная мощность предприятия достигнет 200 тыс. т/год.

АО «Сибирский химический комбинат» (ЗАТО, г. Северск, Томская обл., входит в АО «ТВЭЛ») планирует построить завод по производству диоксида титана. Предполагается, что проект будет запущен двумя очередями: опытно-промышленное производство мощностью 5 тыс. т/год в 2017 г. (объем инвестиций – 130 млн руб.) и промышленное производство мощностью 20 тыс. т/год в 2019 г. (объем инвестиций – 780 млн руб.).

ПАО «Пигмент» (г. Тамбов) планирует организовать собственное производство фталоцианина меди. Этот продукт предприятие закупает в настоящее время в Индии и Китае, потому что в России и в странах СНГ его производство отсутствует. На основе фталоцианина меди производится один из самых емких по потреблению пигментов в различных областях применения – пигмент голубой фталоцианиновый. Проект предполагается осуществить до конца 2016 г.

Внешняя торговля России химическими и нефтехимическими товарами в январе-июне 2016 г.

Внешнеторговый оборот химических и нефтехимических товаров.

В январе-июне 2016 г. внешнеторговый оборот химических и нефтехимических товаров России сократился по сравнению с аналогичным периодом 2015 г. на 3% и составил 18,65 млрд. долл. При этом 50,5% торгового оборота химической и нефтехимической продукции приходилось на долю экспортных поставок, а 49,5% – на долю импортных закупок.

Таблица 1. Структура внешнеторгового оборота продукции химического комплекса Российской Федерации в январе-июне 2016 г.