- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Адамова Н.А.

РОССИЙСКИЕ ПРОИЗВОДИТЕЛИ НА МИРОВОМ РЫНКЕ МИНЕРАЛЬНЫХ И ХИМИЧЕСКИХ УДОБРЕНИЙ

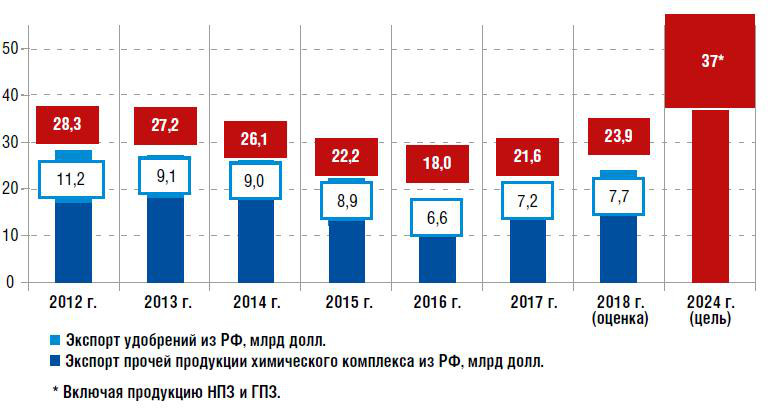

Указом Президента РФ от 7 мая 2018 г. № 2014 «О национальных целях и стратегических задачах развития РФ на период до 2024 г.» поставлена задача увеличения несырьевого неэнергетического экспорта до 250 млрд долл. США к 2024 г. Важная роль в выполнении задачи возложена на химический комплекс. Согласно разработанному Минпромторгом национальному проекту «Международная кооперация и экспорт» объем экспорта продукции химического комплекса к 2024 г. должен достичь 37 млрд долл., включая продукцию НПЗ и ГПЗ, отнесенную к сфере Минэнерго (прирост +70% относительно показателя 2017 г.) (рис.1).

Сегмент минеральных и химических удобрений в России является экспортно-ориентированным: на него приходится 33% экспортной выручки в настоящее время, а перспективы монетизации обширной ресурсной базы продолжают вызывать большой интерес у инвесторов. Именно поэтому важнейшая роль в достижении целевых показателей будет возложена на отрасль минудобрений, что сохранит инвестиционную активность в сегменте на высоком уровне и поспособствует росту господдержки.

Привлекательными аспектами для инвесторов являются также высокая маржинальность в отрасли (рис. 2), развитая вертикальная интеграция и диверсифицированные производственно-сбытовые схемы компаний-производителей, перспективы развития российского рынка удобрений и наличие доступа к перевалочным мощностям.

Важный фактор, определяющий успешность российской отрасли минеральных и химических удобрений, – конъюнктура и тенденции мирового и российского рынка удобрений.

Каждый из сегментов рынка минеральных и химических удобрений имеет свои особенности и направления развития.

Азотные удобрения

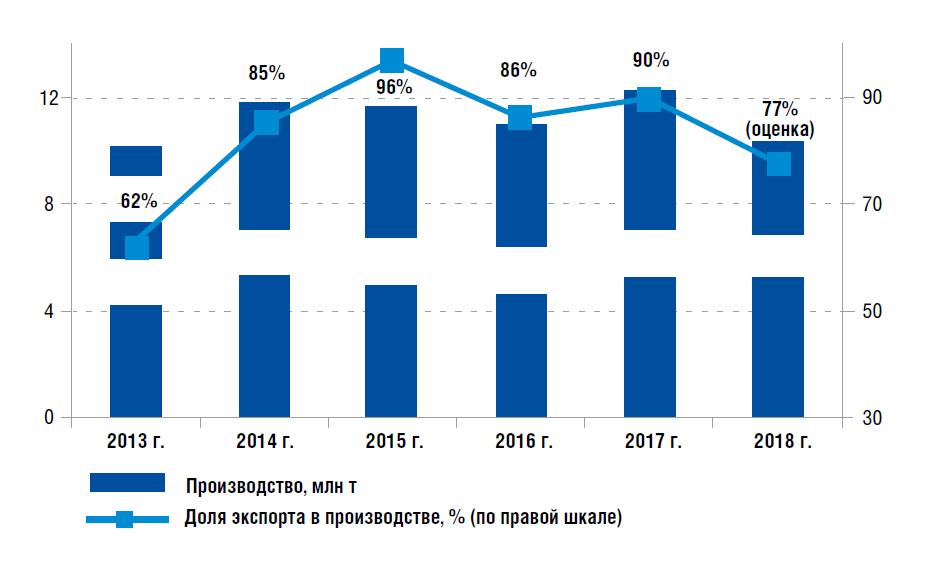

Развитие азотной промышленности и производства азотных удобрений – один из проверенных временем и все еще перспективных способов монетизации природного газа. Сейчас в России, располагающей крупнейшими разведанными запасами природного газа в мире, производится почти 22 млн т азотных удобрений, более 60% выпущенного продукта поставляется на экспорт (рис. 3). Монетизация природного газа, в том числе развитие азотной промышленности, останется одним из ключевых направлений развития российского химического комплекса.

Вероятность появления профицита мощностей по производству сжиженного природного газа в мире в 2020–2021 гг. обостряет интерес к проектам в области газохимии, в том числе к проектам по производству аммиака, карбамида, аммиачной селитры, особенно в регионах с доступным сырьем, быстрорастущим внутренним спросом и слабым курсом национальной валюты. Улучшение ценовой конъюнктуры рынка азотных удобрений с 2017 г. также служит одним из стимулов к созданию новых производств.

Если сравнивать ситуацию на мировом рынке и позиции российских компаний с картиной рынка в ретроспективе, можно констатировать, что в настоящее время конкурентные позиции российских поставщиков укрепляются в условиях благоприятной динамики цен на рынке.

Главным конкурентом российских производителей азотных удобрений в последние годы стали китайские поставщики, которые в 2013–2015 гг. обеспечили более четверти мирового экспорта и внесли наибольший вклад в создание профицита на мировом рынке. Профицит азотных удобрений в сочетании с падением цен на углеводородные ресурсы и сельхозкультуры в 2012–2016 гг. привел к обвалу цен на азотные удобрения.

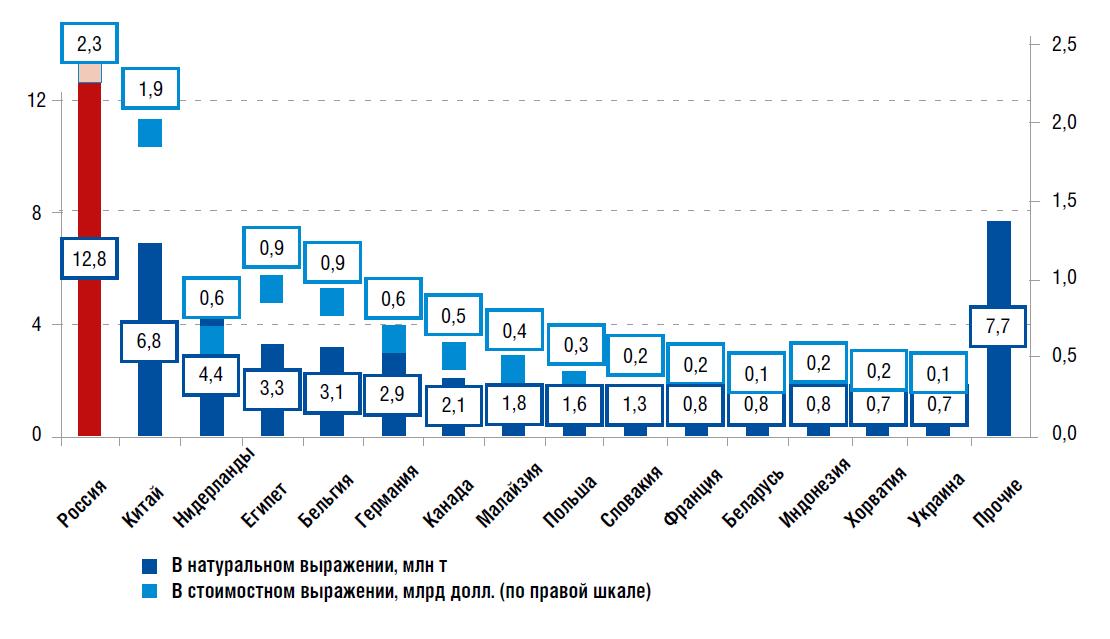

После того, как в Китае в 2014–2015 гг. начала ужесточаться борьба с загрязнением окружающей среды, производство и потребление азотных удобрений снизилось и российские поставщики заняли лидирующие позиции в мировом экспорте (рис. 4).

Калийные удобрения

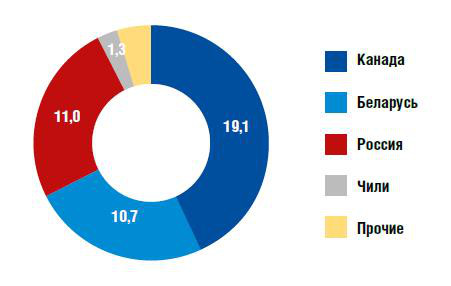

Производство калийных удобрений в мире в целом очень концентрировано несмотря на усиливающуюся конкуренцию последних лет. В России до 2018 г. функционировал только один производитель калийных удобрений – ПАО «Уралкалий», который является одним из ключевых экспортеров калийных удобрений в мире (рис. 5, 6). В 2018 г. объем выпуска калийных удобрений снизился на 3% (год к году), еще значительнее упали объемы экспортных поставок из-за демпинга белорусских поставщиков на азиатском рынке.

В 2018 г. пусконаладочные работы начались на Гремяченском горно-обогатительном комбинате холдинга «ЕвроХим», а в период 2019–2023 гг. холдинг запускает два горно-обогатительных комбината в Волгоградской области и Пермском крае, с поэтапным расширением и достижением суммарной мощности более 8 млн т хлорида калия в год. Это значит, что за пяь лет мощность и производство калийных удобрений в России может увеличиться почти на 60%, даже без учета реализации других перспективных калийных проектов.

В долгосрочной перспективе конкуренция, демпинг и протекционизм на мировом рынке калийных удобрений будут усиливаться, однако российские и белорусские компании останутся наиболее конкурентоспособными благодаря относительно низкой себестоимости производства.

Комплексные удобрения (в том числе фосфорсодержащие)

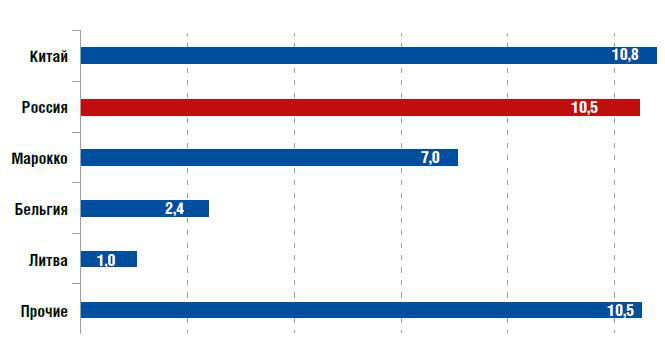

Российские производители производят более 15 млн т в год комплексных удобрений (в том числе фосфорсодержащих) и занимают высокую долю в мировом экспорте, уступая только Китаю (рис. 7).

Наибольшую конкуренцию российским производителям комплексных удобрений составляют китайские и марокканские производители. Поставщики из Марокко являются также основными конкурентами российского ПАО «ФосАгро» на рынке фосфорсодержащего сырья, однако значительно уступают в качестве продукта.

Ужесточение требований к качеству фосфорсодержащего сырья и фосфорным удобрениям в Европе, которое ожидается в ближайшие годы, , во-первых, положительно скажется на балансе спроса и предложения на рынке фосфорсодержащего сырья и удобрений в Европе, а во-вторых, укрепит лидерские позиции ПАО «ФосАгро» на европейском рынке.

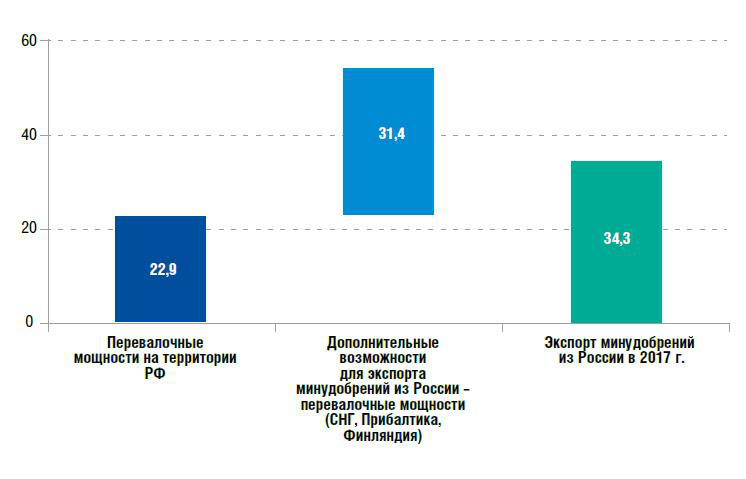

Помимо конъюнктуры мирового и российского рынка важным аспектом конкурентоспособности и эффективности производителей является наличие экспортной инфраструктуры. Возможности для экспорта удобрений российских производителей могут достигать 54,3 млн т сухих грузов в год, что выше российского экспорта удобрений на 30% (рис. 8).

Однако есть нюансы, ограничивающие экспортный потенциал российских поставщиков. Во-первых, доступ к наиболее привлекательным направлениям для реализации продукции могут иметь не все производители – ряд терминалов принадлежит крупнейшим холдингам. Во-вторых, более половины мощностей терминалов, осуществляющих перевалку удобрений, расположена за пределами территории РФ. В-третьих, в России пока не снят запрет на складирование агрохимикатов и удобрений в водоохранной зоне (500 м от береговой линии), что останавливает строительство новых терминалов. Проблема инфраструктурных ограничений, также как и вопросы стимулирования спроса и предложения, была учтена при составлении «дорожной карты» развития отрасли минудобрений до 2025 г.[1]. Существенная поддержка компаниям в решении проблематики отрасли оказывается Министерством промышленности и торговли РФ.

«ИНТЕРЛАКОКРАСКА-2017»: ЛАКОКРАСОЧНАЯ ОТРАСЛЬ ДЕМОНСТРИРУЕТ ХОРОШИЕ ТЕМПЫ РОСТА

В Экспоцентре на Красной Пресне состоялась 21-я Международная выставка сырья, оборудования и технологий в лакокрасочной промышленности и производстве индустриальных покрытий со специальными свойствами «Интерлакокраска-2017». Ее традиционно проводит Экспоцентр при поддержке Министерства промышленности и торговли РФ, Российского Союза химиков, ОАО «НИИТЭХИМ», Российского химического общества им. Д.И. Менделеева, Ассоциации «Центрлак» под патронатом ТПП РФ.

На 3 500 кв. м выставочной площади свои новинки продемонстрировали более 200 компаний из 25 стран, в том числе из Германии, Бельгии, Финляндии, Польши, Италии, США, Швеции, Чехии, Турции, Китая и др.

Иностранные компании ярко демонстрировали на выставке свои новинки. Так, индийская Manali Pigments Pvt. Ltd. представила пигментные пасты для красок на водной основе. Поставщик химической продукции «Ларчфилд Лсн.» предложил вниманию посетителей многофункциональную добавку SUPBENT MP2000 китайского производства, которая позволяет уменьшить количество пигмента (TiO2) в рецептуре на 10–20%, при этом сохраняя необходимый уровень укрывистости покрытия. Международный дистрибьютор Azelis представлял новую продукцию от Solvay, многофункциональную добавку Rhodoline FT-100, основная функция которой – обеспечение морозоустойчивости ЛКМ на водной основе.

Allnex, мировой гигант по производству сырья для лакокрасочных материалов, предлагал аминный сшиватель CYMEL® NF 3030 на водной основе без содержания формальдегида, для создания индустриальных покрытий по дереву, а также компания презентовала другой сырьевой компонент – дисперсию алифатического полиуретан-акрилата без содержания олова и летучих органических соединений UCECOAT® 2501, служащую сырьем для УФ-отверждаемых покрытий по дереву.

Экспоненты от российских предприятий тоже отличились, представив на выставке немалое количество собственных новинок в ассортименте продукции. Молодое предприятие ООО «Элкон» предлагало силиконовые пропитки для бетона, кирпича, камня, которые образуют на поверхности мелкопористых минеральных материалов водоотталкивающий слой глубиной до 35 мм. ГК «Заволжский пигмент» презентовала толлинговые услуги по переработке сырья на имеющемся оборудовании компании NETZSCH (Диссольверах MasterMix, мельницах с погружной корзиной MasterMill, горизонтальных бисерных мельницах LME, высокоскоростных измельчающих системах Zeta). ООО «Великолукский механический завод» представляло на «Интерлакокраске- 2017» оборудование для создания антикоррозионных покрытий. ООО «НПО «Текса Химмаш», производитель промышленного оборудования, продемонстрировало новинку компании – диссольвер серии ТХМ СМ. Многие другие российские и иностранные компании также представляли на выставке свои новые разработки, а также продукцию, уже заслужившую известность на лакокрасочном рынке.

При изучении экспозиции выставки «Интерлакокраска-2017» трудно было не заметить, что отличительной ее особенностью стало то, что среди экспонентов все больше преобладают представители подотраслевых и сервисных сегментов (производители и поставщики сырьевых и вспомогательных материалов, производители и поставщики промышленного оборудования и лабораторных приборов, производители тары и упаковки, предприятия – представители сферы сервисных услуг), в то время как крупнейших производителей непосредственно готовой лакокрасочной продукции от года к году на выставке «Интерлакокраска» становится все меньше. Данная тенденция, по мнению многих отраслевых экспертов, является серьезным упущением для российских лакокрасочников, так как выставка, значительно привлекающая к себе внимание представителей потребляющих смежных отраслей, может потерять интерес в глазах множества потребителей лакокрасочных материалов (представителей строительной, мебельной, нефтяной и других отраслей), поэтому впредь хотелось бы пожелать Выставке расширения сегмента производителей готовой лакокрасочной продукции, а ключевым игрокам российского лакокрасочного рынка – возвращения на одно из самых значительных и плодотворных событий отрасли.

В то время как «титаны» лакокрасочного производства среди экспонентов отсутствовали, небольшие и недавно возникшие предприятия воспользовались возможностью заявить о себе и своей продукции на выставке «Интерлакокраска-2017». Среди недавно возникших лакокрасочных предприятий, участвовавших в Выставке, необходимо отметить ООО «Романовские краски» (Ярославль), которое производит широкий ассортимент лакокрасочной продукции специального назначения (строительные металлоконструкции, спецтехника, коммерческий и ж/д транспорт, авиационная техника, дорожная инфраструктура и топливно-энергетический комплекс и химиндустрия).

Также необходимо отметить, что среди экспонентов – производителей готовой лакокрасочной продукции явно преобладали производители порошковых красок, ЛКМ со специальными свойствами, антикоррозионных материалов и промышленных ЛКМ (ООО «Элкон», ЗАО «Эколон ПК», ООО «НПП «Спектр», ЗАО «Волошино», ПГ «Крата», ООО «Хелиус Рус», ОАО «Лакокраска» (г. Лида, Беларусь) ООО «Мефферт Продакшн» и пр.).

В рамках выставки «Интерлакокраска-2017» традиционно прошло немало информативных и продуктивных мероприятий, таких как Международный лакокрасочный форум 2017 (под организацией редакции журнала «ЛКМ и их применение» и АО «Экспоцентр») и организуемый ИА «Хим-Курьер» круглый стол «Рынок ЛКМ России: пути движения вверх».

Международный лакокрасочный форум 2017 был посвящен различным разделам лакокрасочной отрасли: рынок ЛКМ и итоги 2016 г., прогнозы; производство сырья – смол, дисперсий, добавок, пигментов, наполнителей; колориметрия. Выступая на Форуме, директор ООО «Агентство МаркетГайд» Юлия Кислова озвучила прогноз развития российского рынка водно-дисперсионных ЛКМ по сегментам в перспективе до 2020 г., а представители российских и иностранных компаний рассказали о современных материалах, имеющихся в их ассортименте (эпоксидные смолы компании Olin Epoxy, высококачественные полуфабрикатные лаки ООО «Радуга-Синтез», функциональные добавки BASF, смолы и дисперсии от ООО «НПП «Макромер» и ПАО «Пигмент» и многое другое).

На круглом столе «Рынок ЛКМ России: пути движения вверх» представителями информационно-аналитического агентства «Хим-Курьер» были приведены итоги работы лакокрасочной отрасли в 2016 г. Было отмечено, что в 2016 г. наблюдалась положительная динамика в производстве ЛКМ, тем не менее рынок все еще не достигает показателей 2013 г. И большинство специалистов, представителей лакокрасочной отрасли, считают, что роста потребительского спроса в отрасли не стоит ожидать и в 2017 г., а, следовательно, взгляды лакокрасочников на прогноз отраслевого рынка все еще нельзя назвать оптимистическими. Несмотря на это программа импортозамещения в лакокрасочной отрасли активно реализуется (доля импорта в потреблении, по данным «Хим-Курьера», составила в 2016 г. 19%), однако осуществляется она неравномерно по товарным группам: в группе декоративных ЛКМ импортозамещение уже практически завершено (доля импорта в потреблении составляет 3%), а доля импорта в потреблении индустриальных материалов, по данным информационно-аналитического агентства, еще высока и составляет примерно 40%.

Приведенные ИА «Хим-Курьер» данные по импорту ЛКМ несколько расходятся с информацией ОАО «НИИТЭХИМ». В соответствии с информационными ресурсами и расчетами ОАО «НИИТЭХИМ» доля импорта в потреблении в целом по всем товарным группам лакокрасочных материалов существенно выше и составляет более 30%, в связи с чем существует необходимость урегулирования вопросов импортозамещения в сфере ЛКМ на государственном уровне и создания дорожных карт развития лакокрасочной отрасли.

В целом, невзирая на все проблемы, существующие в отрасли, и непростую ситуацию на потребительском рынке лакокрасочных материалов, жесткую конкуренцию со стороны иностранных игроков, представители отрасли продолжают надеяться на лучшее, развивать свое производство, разрабатывать и выводить на рынок новую продукцию, искать альтернативные пути ее реализации. Существенным моментом на пути решения вышеперечисленных проблем является активное участие в важнейших специализированных мероприятиях, к которым относится ежегодно проводимая выставка «Интерлакокраска».

ЭЛАСТОМЕРЫ РОССИИ: СЫРЬЕ, РЫНОК, ТЕХНОЛОГИИ, ПЕРСПЕКТИВЫ

Автор: Нина АДАМОВА, вед. науч. сотр. отдела рынка и развития химического комплекса и продукции газопереработки ОАО «НИИТЭХИМ»

VII Всероссийская конференция «Каучук и резина-2017: традиции и новации», состоявшаяся в рамках деловой программы 20-й Международной специализированной выставки «Шины, РТИ и каучуки-2017» собрала более 100 представителей отраслевых предприятий и институтов.

Открывая конференцию, д-р техн. наук, президент Ассоциации производителей и разработчиков эластомерных материалов и изделий «Эластомеры» С.В. Резниченко отметил как особо отрадный факт участие молодежи – студентов ряда московских вузов. Подчеркнул он и заинтересованность, которую из года в год проявляют к конференции ведущие эксперты и ученые, занимающиеся вопросами эластомеров.

Руководитель отраслевой ассоциации подчеркнул существенный рост показателей отрасли РТИ и каучуков. В то же время он отметил, что подъем в основном достигнут за счет эффекта снижения курса рубля, а как отрасль будет выглядеть в наступивший, кажется, период стабилизации национальной валюты пока неизвестно. Более того, до сих пор нет программы развития подотрасли и всего химического комплекса у Минпромторга. «Нам был дан исторический шанс занять свое место на мировом рынке, но у нас это пока не очень получается, а политика импортозамещения, в общем-то, так и остается в области благих пожеланий», – посетовал С.В. Резниченко.

Академик РАН, д-р хим. наук, директор Института химической физики А.А. Берлин отметил особую значимость конференции «для того, чтобы понять тенденции развития и выработать общую точку зрения, чтобы пояснить власти, куда надо вкладывать деньги для улучшения ситуации в химическом комплексе и в промышленности в целом». Академик также подчеркнул особую важность обсуждения вопросов утилизации РТИ и других химических продуктов: «Сегодня, когда разрабатываются новые материалы, нужно учитывать, сколько они стоят, не только в плане затрат на их производство. Надо осознавать ресурс действия этих материалов и понимать, что следует с ними делать после выработки их ресурса, и как их утилизация отразится на экологии. Это тоже расходы, деньги, которые мы еще не научились по-настоящему считать». Для промышленности шин и РТИ этот вопрос особенно актуален ввиду роста объемов и стремительных технологических перемен в производстве такой продукции, подчеркнул ученый.

Открыл конференцию доклад о развитии производства синтетического каучука в России в 2013–2016 гг., с которым традиционно выступил канд. хим. наук В.И. Аксенов. Он отметил, что наблюдавшийся в производстве синтетических каучуков спад прекратился уже после 2013 г. В 2016 г. объем выпуска синтетических каучуков превысил аналогичный показатель 2013 г. на 2,8%, достигнув тем самым максимального пика в истории производства эластомеров в России с 1992 г. Отмечалось также, что безусловным лидером в производстве синтетического каучука различного типа является ПАО «Нижнекамскнефтехим», на долю которого приходится 51,5% всего выпуска продукции. С 2013 г. на предприятии производство возросло на 5%. Положительная тенденция в производстве синтетических каучуков с 2013 г. наблюдалась также почти на всех предприятиях ПАО «Сибур-Холдинг», кроме ООО «Сибур-Тольятти». Интересной особенностью отрасли эластомеров является также, что не более 24% всей произведенной российскими предприятиями продукции потребляется на российском рынке, остальное же поставляется на экспорт. Тем временем в России наблюдается рост импорта натурального каучука.

В докладе анализировалось также развитие производства синтетических каучуков в видовом разрезе. Наибольший рост объемов выпуска продукции в 2016 г. по сравнению с 2013 г. наблюдался в производствах цис-1,4-полибутадиена (+2,3%), (гало) бутилкаучука (+12,5%), нитрильного каучука (+10,5%), а также в производстве термоэластопластов (ДСТ, СБС) – (+75%). В докладе г-на Аксенова упоминалось о проектах, реализованных в последние годы и о запланированных к осуществлению производствах. Так, было отмечено создание в 2015 г. в ОАО «Синтез-Каучук» производства «неодимового» полиизопрена марки СКИ-5Д для кабельной продукции, СКИ-5ПМ для пищевой отрасли. Помимо этого, на данном предприятии сохраняется потенциальная возможность создания промышленного выпуска каучуков специального назначения.

С докладом о новом поколении 1,4-цис-полибутадиена выступил канд. хим. наук, научный консультант ООО «Обракадемнаука» В.Л. Золотарев. В презентации г-на Золотарева описывались некоторые технологические особенности получения наноструктурированного неодимового 1,4-цис-полибутадиена, введенного в продажу известной фирмой LANXESS в 2014 г. и производящегося по технологии, запатентованной чуть ранее в России. Отмечено, что процесс протекает в две стадии, на первой из которых в конце синтеза полимеризации происходит взаимодействие высокомолекулярных металлоорганических соединений неодима и алюминия с функциональными группами – Si-OC2H5 этилсиликата, а на второй стадии (стадии водно-паровой дегазации и воздушной сушки) окончательно формируется наноструктура каучука. Примечателен факт, что в результате данного процесса получается эластомер с улучшенными техническими характеристиками, что позволяет заметно усовершенствовать не только технологию резинового производства, но и качество шин, производимых на основе данного каучука.

Следующий доклад, презентованный вниманию участников конференции специалистом Russian Automotive Market Research Т.В. Арабаджи, был посвящен потребляющей отрасли – рынку шин. В выступлении описывались тенденции развития производства и рынка шин в России за последние годы. Была подчеркнута безусловная положительная динамика производства шин, причем во многом за счет наращивания производственной активности иностранными предприятиями, локализовавшими свое производство в России. Экспорт шин из России за последние годы значительно вырос, преимущественно за счет иностранных компаний (например, таких как ООО «Нокиан Тайерс»). Российский же рынок шин от года к году продолжает сужаться. Тем не менее надежды на его рост в перспективе остаются и вполне обоснованы ростом численности автомобильного парка в стране. Импортозамещение в отрасли, хотя медленно и не очень активно, но все же происходит (по данным НИИТЭХИМа, доля импорта в потреблении шин в настоящее время составляет 46%).

Интересным моментом программы заседания было выступление эксперта по рецептуростроению Научно-исследовательского центра воронежской площадки ООО «СИБУР» (АО «Воронежсинтезкаучук») А.С. Лыновой. В презентации рассказывалось о направления деятельности научно-исследовательского центра, в частности о развитии и продвижении продукции, что подразумевает процесс омолагации синтетических каучуков и термоэластопластов, который включает в себя несколько этапов: химические исследования, испытания потребительских свойств и промышленные испытания у потребителя. Экспертом были вкратце освещены особенности оснащения исследовательских и испытательных лабораторий центра и сотрудничества потребителями в процессе разработки и омолагации востребованных синтетических каучуков. Внимание слушателей акцентировалось на том, что деятельность научно-исследовательского центра ООО «СИБУР» направлена на тесные партнерские отношения с потребителями продукции, что и позволяет достигать высокого уровня требований ведущих автомобильных компаний.

Е.А. Глебова, руководитель технической поддержки клиентов БЮ «Шины, каучуки», АО «Управляющая компания «Биохимический холдинг «ОРГХИМ» (г. Нижний Новгород) осветила возможные варианты решения сырьевых вопросов, поведав участникам заседания о новых направлениях развития продуктового портфеля Биохимического холдинга «ОРГХИМ». В докладе в качестве «визитной карточки» предприятия была упомянута линейка масел «Норман», обеспечивающая практически все запросы современных производителей шин. Одной из важнейших особенностей разработок продукции «ОРГХИМа» является направленность на создание экологичных и неканцерогенных продуктов. Другой интересной и важной особенностью разработок предприятия является ориентированность на высокоимпортозависимые сегменты рынка. Так, на предприятии разработана линейка солей жирных кислот, предназначенных для регулирования вулканизации резиновой смеси и ввозимых до настоящего времени в Россию из-за рубежа; разработана линейка терпенофенольных, терпеномалеиновых и политерпеновых смол, применяемых в производстве шин и РТИ. Смолы позволяют улучшить технологические свойства резиновых смесей, улучшают потребительские свойства продукции и выпускаются в удобной гранулированной форме. Было отмечено, что под влиянием тенденций перехода от нефтяного сырья к возобновляемому непищевому сырью в компании была разработана линейка масел «Фитононорман», которая производится на основе лесохимического непищевого сырья, является полярным маслом и, благодаря своим техническим характеристикам, может служить заменой фталатов-пластификаторов в полярных каучуках. Ориентированность разработок компании на импортозависимые сегменты, а также на экологичность и нетоксичность продукции – очень перспективный подход к развитию компании.

Лидера по производству синтетических каучуков в России ПАО «Нижнекамскнефтехим» представлял заместитель директора Научно-технологического центра ПАО «Нижнекамскнефтехим», д-р хим. наук И.Г. Ахметов. В докладе рассматривалось изменение ассортимента продукции и динамика развития предприятия за последние пять лет, рассматривался не только сегмент эластомеров, но и всей полимерной продукции предприятия. В производственной деятельности предприятия в большинстве подотраслей отмечалась положительная динамика. Общий объем произведенных каучуков в 2016 г. составил 671 тыс. т, что выше показателя 2015 г. на 3,7%.

Одним из важнейших результатов работы Научно-технологического центра предприятия явились разработка и внедрение в промышленное производство технологии получения функционализированного бутадиен-стирольного каучука нового поколения – ДССК-621. ПАО «Нижнекамскнефтехим» в настоящее время, несмотря на непростую экономическую обстановку в стране, активно развивается и будет продолжать развитие в перспективе.

На заседании затрагивались также вопросы контроля качества продукции (ФГУП «НИИСК», г. Санкт-Петербург). Институтом была обозначена необходимость комплексного подхода к решению проблемы обеспечения контроля качества продукции синтетического каучука на международном уровне. В докладе было отмечено, что использования технических условий предприятий в качестве стандарта недостаточно, поскольку они не гарантируют стабильность качества выпускаемых каучуков. Решением данной проблемы является создание единой базы отечественных контрольных ингредиентов и технического углерода, а также ГОСТов для их производства, аттестации и применения. ФГУП «НИИСК» при содействии предприятий отрасли активно занимается решением данных проблем.

В докладе о новых антиозонантах канд. хим. наук С.М. Кавун рассказал об интересной разработке для резинотехнической и шинной отрасли. Права на изобретение (метод получения антиозонанта для резин с улучшенными техническими показателями) принадлежат компании ООО «НПП КВАЛИТЕТ». Вещество получило название «Кавандокc 3PPD».

Другая интересная работа, представленная на конференции, была посвящена топливостойким эластомерам с улучшенными низкотемпературными свойствами на основе гидрированных бутадиен-нитрильных каучуков (HNBR) и выполнена в ФГБОУ ВО «Волгоградский государственный технический университет». Объектами исследований являлись резины на основе маслобензостойких каучуков. В докладе были представлены данные сравнительных исследований пластифицированных и непластифицированных резин, включающие оценку различных технических характеристик (маслостойкость, стойкость к углеводородным фракциям). Исследователями было установлено, что для решения задачи резин, сочетающих в себе морозо- и топливостойкость наиболее целесообразно применение гидрированных бутадиен-нитрильных каучуков и их смесей.

В целом мероприятие прошло очень информативно и оживленно, каждый доклад отличался актуальностью для слушателей и сопровождался продуктивной полемикой. Можно сделать вывод, что, несмотря на многие проблемы (в том числе экономические и технологические) подотрасль каучуков и резин продолжает развиваться. Практически повсеместно на предприятиях наращиваются объемы выпуска продукции, в научно-технических центрах создаются и внедряются новые технологии. Складывается впечатление, что подотрасль действительно сможет обеспечить значительную долю темпов роста всего химического комплекса.

ЛКМ: проблема импортозамещения сырья остается открытой

В рамках IV Международного химического форума состоялся круглый стол «Импортозамещение химического сырья для производства ЛКМ». Мероприятие прошло оживленно и продуктивно: лакокрасочники и производители сырья и полуфабрикатов рассказали о проблемах на своих предприятиях и попытались обозначить методы их решения, поведали об интересных новинках в ассортименте продукции.

Открывая дискуссию, генеральный директор Ассоциация «Центрлак» Геннадий Аверьянов подчеркнул, что сегодня в сегменте производства ЛКМ российские предприятия вполне могут конкурировать с иностранными производителями. Однако история 20-летней привязки наших потребителей к иностранным материалам, тем более что материалы эти хорошие, дает о себе знать. Изменить тенденцию сложно, но это нужно делать, поскольку во многих секторах производства ЛКМ это уже вопрос о промышленной безопасности государства.

Полностью уйти от импорта, считает руководитель «Центрлака», невозможно, да и нет необходимости. В рецептурах ЛКМ ассортимент сырьевых компонентов насчитывает более десятка различных материалов, их доли колеблются от 50 до 1–3%. И организовывать производство материалов с низкой долей потребления неэффективно, дешевле и проще их покупать. Материалы же с высокой долей потребления, уверен Г.В. Аверьянов, должны выпускаться в России. По словам советника Департамента химико-технологического и лесопромышленного комплекса Минпромторга России Виктора Чечеватова, в I полугодии 2016 г. объем выпуска ЛКМ составил 675,5 тыс. т (на 13% больше показателя 2015 г.); импорт снизился на 2,3% и составил 208 тыс. т; экспорт достиг 43 тыс. т (на 25% выше аналогичного показателя 2015 г.).

Представитель Минпромторга упомянул, что в Стратегию развития химического и нефтехимического комплекса включено 30 инвестиционных проектов в области ЛКМ и сырья, а в План мероприятий по импортозамещению в химической промышленности, утвержденный в начале 2016 г., входит 12 проектов по производству ЛКМ и сырьевых компонентов (органические и неорганические пигменты, пигментный диоксид титана, порошковые краски, эмульсия акриловая, неводные краски индустриального назначения). В.А. Чечеватов подчеркнул, что в соответствии с Постановлением Правительства РФ № 1224 планируется установить запрет на импорт некоторых лакокрасочных товаров и сырьевых компонентов, производство которых существует в России.

Председатель Ассоциации «Центрлак», генеральный директор ОАО «Русские краски» Валерий Абрамов отметил, что, по данным Ассоциации, доля импорта ЛКМ по потребляющим отраслям составляет: автопром – 70%, транспорт и машиностроение – 85%, антикоррозионные покрытия – 60%, койл-коатинг – 90%, мебельное производство – 90%. По мнению Валерия Николаевича, несмотря на снижение импорта, которое наблюдается в 2016 г., фактически значительного уменьшения импортозависимости лакокрасочной отрасли не наблюдается. Вместе с тем на многих российских предприятиях предпринимаются попытки (порой даже успешные) по созданию конкурентоспособных отечественных материалов для различных потребляющих отраслей (ЗАО «НПК ЯрЛИ», ООО «ЯЗПК», ПАО «Пигмент», ЗАО «Эмлак», ОАО «Русские краски» и др.).

В.Н. Абрамов назвал основные проблемы сырьевого обеспечения лакокрасочной отрасли: эксклюзивность некоторых импортных сырьевых компонентов, недостаточное качество отечественного сырья, нестабильность сырьевых показателей отечественных производителей сырья для лакокраски, низкий уровень технического сервиса и готовности к кооперации со стороны отечественных поставщиков сырья. Среди других отрицательных моментов отрасли В.Н. Абрамов отметил ориентированность российских нефтехимических компаний на рынок масштабного потребления (в качестве примера было приведено отсутствие на российском рынке лакокрасочных растворителей необходимого качества, что при наличии огромной сырьевой базы может показаться абсурдным), а также невысокие экологические параметры и большую долю продукции эконом-класса (60% рынка, по данным «Центрлака»). В целом, по оценке Ассоциации «Центрлак», положение лакокрасочной отрасли в настоящее время очень непростое, однако отнюдь не безнадёжное, учитывая немалое количество уже существующих и планируемых импортозамещающих проектов.

Представитель компании Allnex, образовавшаяся из двух глобальных нефтехимических гигантов Nuplex и Allnex, Сергей Ковалеров рассказал участникам о проблемах предприятия, одной из которых является нехватка локального сырья, что значительно сказывается на себестоимости продукции компании. На производственных мощностях в России компания производит жирные алкидные смолы, модифицированные алкидные смолы (уретановые, стирольные, фенольные, тощие быстросохнущие) и полиэфирные смолы.

С. Ковалеров сообщил о планах компании запустить производство порошковых полиэфиров (производство в России отсутствует) и акриловых полиолов (производство в России недостаточно). Общая мощность нового производства будет составлять 50 тыс. т/год. Запуск запланирован на середину 2019 г.

ООО «Радуга-Синтез» (г. Электроугли, Московская обл.) производит разнообразные лаки и полуфабрикаты для лакокрасочной промышленности. Как сообщила зам. генерального директора по науке предприятия Раиса Сёмина, основные направления деятельности предприятия: производство быстросохнущих материалов – алкидно-уретановые, алкидно-акриловые, тощие смолы; акриловые сополимеры (для строительных красок и красок для разметки дорог); ненасыщенные полиэфирные смолы (до 800 т/мес.); мебельные лаки (30 марок – до 50 т/мес.). Главная проблема – высокая доля импорта сырьевых компонентов для производства вышеперечисленных полуфабрикатов и материалов. В отдельных сегментах производственной деятельности предприятия она составляет 25–50%. Отсутствие отечественного производства качественных растворителей, изоцианатов, недостаточное производство синтетических жирных кислот и пр. отрицательно сказываются на себестоимости и конкурентоспособности продукции.

ООО «Акрилан» обеспечивает 22% российского производства дисперсий. Генеральный директор «Акрилана» Олег Кузин сообщил о положительной динамике на рынке дисперсий для российских производителей – например, мощности ООО «Акрилан» в 2016 г. (2,5 т/мес.) загружены практически полностью. Похожая ситуация и у других российских производителей дисперсий. На отечественные компании приходится 65% российского рынка дисперсий против 20% в 2008 г. В будущем году на предприятии намечен выпуск продукции специального назначения: дисперсия для металла, дисперсия для силикатных красок, дисперсия для гидроизоляции, дисперсия для паркетных лаков. В качестве слабых сторон отечественных производителей дисперсий Олег Кузин назвал отсутствие специальных линеек для производства промышленных ЛКМ, невысокий уровень сопровождающего технического сервиса в сравнении с иностранными компаниями, рост цен на сырьевые компоненты для производства дисперсий в связи с нестабильным состоянием на валютном рынке.

Представитель компании ОАО «Галополимер» Алексей Ильин рассказал о перспективах применения фторуглеродных и фторполимерных материалов в составе ЛКМ. На предприятии производятся четыре вида фторматериалов: растворимые и нерастворимые фторполимеры, латексные и термопластичные фторматериалы. Они могут применяться для различных целей: противокоррозионная, противообледенительная, противоадгезионная, огнеупортная защита и т.п. в зависимости от свойств конкретного материала, что делает фторорганическую продукцию чрезвычайно ценным сырьевым компонентом для ЛКМ.

Михаил Иваницкий из ОАО НИИ «Техуглерод» рассказал о разработках пигментной продукции на предприятии. Разработки предприятия являются совершенно очевидным импортозамещением, однако, как отметил В. Абрамов, углеродные пигменты не являются ценообразующими, возможно, поэтому вопрос сбыта нового материала в ОАО НИИ «Техуглерод» остается открытым.

Предприятие ООО «НПП «Макромер», выпускающее целевые компоненты для полиуретановых и эпоксидных материалов разного назначения, представляла директор НТЦ предприятия Наталья Короткова. В настоящее время на предприятии производятся более 70 видов продукции под брендами, принадлежащими компании. Продукция по качеству не уступает импортным аналогам (эпоксиакрилаты и олигоуретанакрилаты для УФ-отверждаемых покрытий, простые и сложные эфиры полиолов, изоцианатсодержащие отвердители, полиуретановые дисперсии для водных систем, добавки для ЛКМ различного назначения и т.п.

Другим очень важным и востребованным компонентом российского рынка являются высококачественные экологически безопасные растворители, импорт которых в России, к сожалению, очень велик. Объяснить причину странного «дефицита» растворителей в богатой нефтью стране осветить было некому ввиду отсутствия на мероприятии представителей нефтеперерабатывающей и нефтехимической индустрии.

Российский рынок диоксида титана: реалии и перспективы

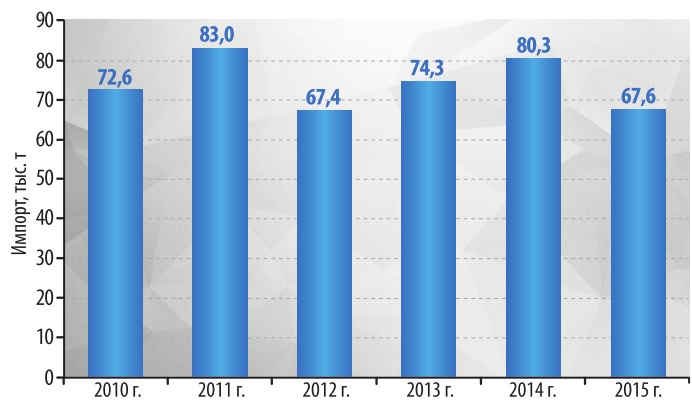

Спрос на диоксид титана – важный продукт для лакокрасочной промышленности, производства пластмасс и бумаги – на российском рынке составляет 67–82 тыс. т/год, в то время как собственное производство диоксида титана до 2014 г. в России отсутствовало.

Диоксид титана, незаменимый пигмент в лакокрасочной, полимерной, целлюлозно-бумажной и других отраслях, представляет собой порошок белого цвета без запаха и вкуса, практически не растворимый в воде и минеральных кислотах (кроме плавиковой и концентрированной серной кислот).

Диоксид титана производится в двух формах: рутильной и анатазной (октаэдрит). Рутильный диоксид титана примерно на 30% лучше рассеивает свет, чем анатазный, обладает лучшей укрывистостью (укрывистость – способность диоксида титана перекрывать цвет окрашиваемой поверхности). Анатазная форма является менее атмосферостойкой, чем рутильная, и хуже защищает от УФ-воздействия. Рутильный диоксид титана предпочтительнее при производстве лакокрасочных материалов, пластмасс, косметики. Анатазные пигменты находят свое применение при выпуске бумаги, резины и мыла. Традиционно подавляющая часть всего диоксида титана применяется в производстве лакокрасочных материалов. При этом основной функцией диоксида титана в лакокрасочной промышленности является придание краскам белого цвета, яркости, а также улучшение укрывистости, защита покрытий от вредных ультрафиолетовых лучей, предотвращение старения пленки и пожелтения покрашенных поверхностей.

Исходным сырьем для производства диоксида титана является титансодержащий ильменитовый концентрат (FeTiO3) – продукция горно-обогатительных предприятий. Ильменит – это руда, которая с химической точки зрения представляет собой смесь оксидов, большую часть из которых составляют оксиды титана и железа.

Существует два промышленных способа получения диоксида титана (рутильной и анатазной модификаций):

1. Сульфатный, или сернокислотный (из титансодержащего концентрата).

Метод основан на обработке ильменитового концентрата серной кислотой с последующими выделением и гидролизом титанилсульфата с прокаливанием продукта гидролиза титанилсульфата (метатитановая к-та) до диоксида титана. Побочный продукт сульфатной технологии производства диоксида титана – железный купорос. Сульфатный способ был внедрен в промышленность в 1931 г. для производства анатазной формы диоксида титана, и позже, в 1941 г., рутильной формы.

2. Хлорный, или хлоридный (из тетрахлорида титана).

Хлорный способ был изобретен компанией DuPont в 1950 г. для производства рутильного диоксида титана. Этот способ включает в себя высокотемпературные фазовые реакции. Титансодержащая руда вступает в реакцию с хлорным газом при пониженном давлении, в результате чего образуется тетрахлорид титана (TiCl4) и примеси хлоридов металлов, которые затем удаляются. Высокочистый тетрахлорид титана (TiCl4) подвергается окислению под действием высокой температуры для получения диоксида титана с высокой яркостью.

Мировые мощности по производству диоксида титана хлорным способом превышают мощности сульфатного способа и продолжают расти.

Сульфатная технология проще хлоридной и позволяет использовать более бедные и дешевые руды, но она обычно сопряжена с большими издержками производства.

Учитывая особенности обоих процессов, основными критериями выбора между ними являются возможность обеспечения производства сырьем соответствующего качества и проблемы, связанные с экологией. Сульфатный способ характеризуется наиболее высокими показателями загрязнения окружающей среды.

Общие мировые мощности по производству пигментного диоксида титана оцениваются примерно в 7,2 млн. т, причем около 85–90% приходится на рутильную форму и примерно 10–15% – на анатазную.

Рис. 1. Сферы потребления диоксида титана

Страна, обладающая самым большим производственным потенциалом по диоксиду титана, – Китай (около 3 млн. т/год). Крупнейшими в мире его производителями являются следующие компании: DuPont Titaniun Technologies (США), National Titanium Dioxide Co., Ltd. Cristal (Саудовская Аравия), Huntsman Pigments (США), Tronox, Inc. (США), Kronos Worldwide, Inc. (США), Sachtleben Chemie GmbH (Германия; 100% акций принадлежат Rockwood Holding), Ishihara Sangyo Kaisha, Ltd. (Япония).

Как упоминалось выше, основные потребляющие диоксид титана отрасли в мире – это лакокрасочная промышленность, производство пластмасс и бумаги (рис. 1). Большую часть в мировом потреблении диоксида титана занимает Китай. На втором и на третьем местах – Западная Европа и США соответственно.

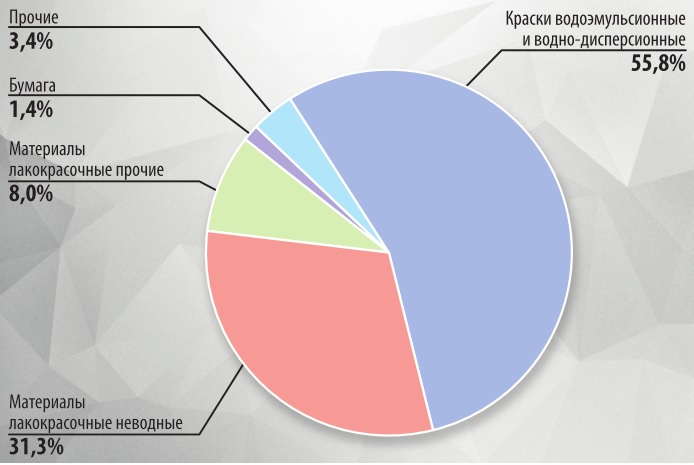

Рис. 2. Структура потребления диоксида титана на российском рынке в 2015 г

Как следует из представленной на рис.2 структуры потребления диоксида титана на российском рынке, почти 95,1% этого продукта, поступающего на отечественный рынок, потребляется лакокрасочной отраслью. При этом больше всего (55,8%) диоксида титана используется в изготовлении красок водоэмульсионных и водно-дисперсионных, 31,3% потребляется на производство ЛКМ неводных, а 8,0% диоксида титана идет на прочие ЛКМ.

Спрос на диоксид титана на российском рынке за последние шесть лет колебался в пределах 67,2–82,9 тыс. т/год и до 2014 г. удовлетворялся исключительно за счет импорта.

Собственное производство диоксида титана до 2014 г. в России отсутствовало. Рассматривая ретроспективу, необходимо отметить, что до 2009 г. в ОАО «Соликамский магниевый завод» (г. Соликамск, Пермская обл.) диоксид титана производился в промышленных масштабах, но с 2009 г. после запуска производства титановой губки производство пигмента прекращено.

Рис. 3. Импорт диоксида титана в Россию в 2010–2015 гг., тыс. т

Небольшой объем диоксида титана до 2010 г. выпускался в ныне несуществующем Волгоградском ОАО «Химпром».

С середины 2014 г. на территории Российской Федерации диоксид титана производится в Армянском филиале ООО «Титановые инвестиции», зарегистрированного в Москве. В свою очередь, ЧАО «Юкрейниан Кемикал Продактс» (бывшее ЧАО «Крымский Титан»), зарегистрированное в Киеве, остается украинским предприятием, сдающим в долгосрочную аренду свой имущественный комплекс ООО «Титановые инвестиции». Такая комбинация позволила предприятию обеспечить бесперебойные поставки сырья, ввозимого из Украины, и сохранить европейские рынки сбыта, несмотря на санкции в отношении Крыма.

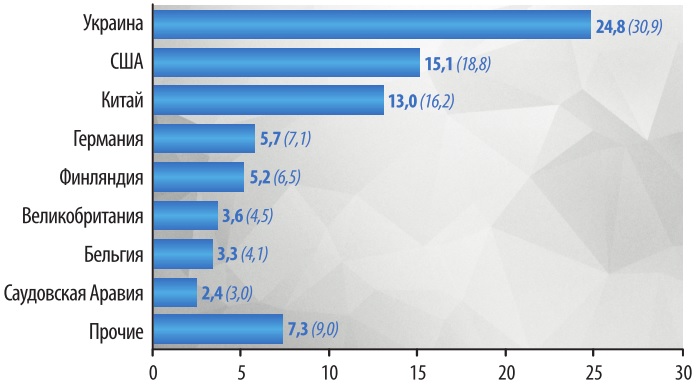

Рис. 4. Структура импорта диоксида титана в Россию в 2014 г. (по странам происхождения), тыс. т

Объем выпуска диоксида титана в Армянском филиале ООО «Титановые инвестиции» в июле–декабре 2014 г. составил 47,732 тыс. т, а в 2015 г. – 77,796 тыс. т.

Тем не менее уровень импорта в 2014 и 2015 гг. оставался высоким и составлял 80,3 и 67,6 тыс. т соответственно.

В 2014 г. более 30% российского рынка занимала Украина, представленная предприятиями ПАО «Сумыхимпром» (Украина, г. Сумы) и ЧАО «Крымский титан» (ныне ЧАО «Юкрейниан Кемикал Продактс», Республика Крым, г. Армянск). Более 18% поставок пришлось на США, представленные в основном компанией DuPont.

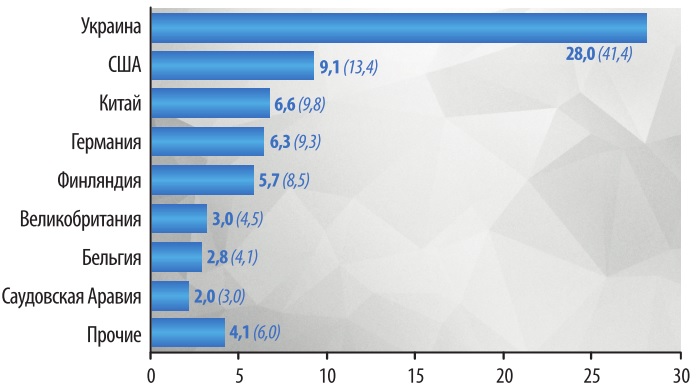

Рис. 5. Структура импорта диоксида титана в Россию в 2015 г. (по странам происхождения), тыс. т

В 2015 г. структура импорта несколько изменилась. Импорт диоксида титана из Украины возрос до 28,0 тыс. т и составил 41,4% всего импорта продукта в Россию.

Ввоз товара из Соединенных Штатов, напротив, снизился и составил 9,1 тыс. т (13,4% всего импорта).

Экспорт диоксида титана из России в 2010–2014 гг. осуществлялся почти полностью в страны Таможенного союза, был низким и составлял 0,1–0,4 тыс. т.

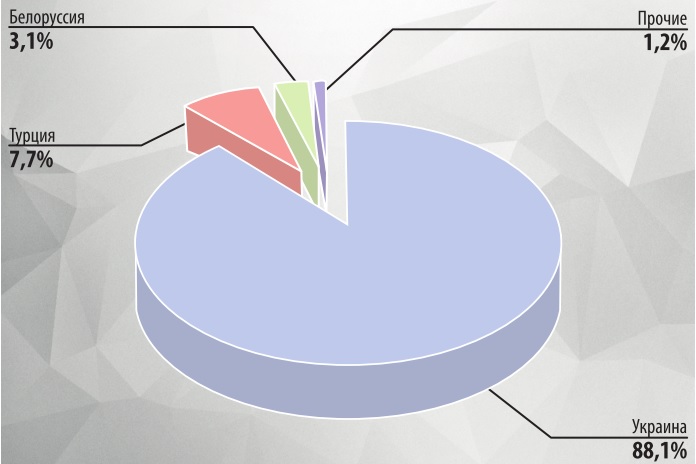

Рис. 6. Структура экспорта диоксида титана в Россию в 2015 г. (по странам происхождения), тыс. т

В 2015 г. в данной сфере внешнеторговой деятельности наблюдалась интересная картина: экспорт диоксида титана из России составил 74,56 тыс. т, причем 88,1% экспортируемого товара пришлось на Украину (рис. 6).

Таблица 1. Средние импортные цены на диоксид титана в 2014–2015 гг. (по странам происхождения, без НДС), долл./т

|

Страна-импортер |

2014 г. |

2015 г. |

|

Украина |

1 978 |

1 445 |

|

США |

2 271 |

2 021 |

|

Китай |

1 924 |

1 880 |

|

Германия |

2 903 |

2 263 |

|

Финляндия |

3 041 |

2 266 |

|

Великобритания |

2 762 |

2 126 |

|

Бельгия |

2 786 |

2 183 |

|

Саудовская Аравия |

2 714 |

2 174 |

В 2014–2015 гг. американский диоксид титана, производимый хлоридным методом, соответствующий высоким техническим показателям и сравнительно невысокой ценой, был наиболее конкурентоспособен на российском рынке, о чем говорит значительная величина его продаж на российском рынке, несмотря на географическую отдаленность поставщиков от потребителей. Продукция ООО «Титановые инвестиции» и украинского ПАО «Сумыхимпром», несмотря на то, то производится сульфатным методом, также обладает хорошими техническими характеристиками и, пожалуй, самым оптимальным соотношением цена/качество для российского потребителя (табл. 1). Каталог индивидуалок проститутки геленджик Девушки по вызову

Ниже приведены характеристики диоксида титана производства некоторых компаний, ввозящих в Россию свою продукцию (табл. 2–5).

Таблица 2. Качественные характеристики диоксида титана ПАО «Сумыхимпром»

|

Показатель |

SumTitan R-202 |

SumTitan R-203 |

SumTitan R-204 |

SumTitan R-206 |

|

Массовая доля диоксида титана, %, не менее |

93 |

90 |

90 |

92 |

|

Массовая доля рутильной формы,%, не менее |

95 |

96 |

97 |

97 |

|

Массовая доля веществ, растворимых в воде, %, не более |

0,3 |

0,2 |

0,2 |

0,2 |

|

Массовая доля летучих веществ, %, не более |

0,5 |

0,5 |

0,5 |

0,5 |

|

pH водной суспензии |

6,5–8,0 |

6,5–8,0 |

6,5–8,0 |

6,5–8,0 |

|

Остаток на сите с сеткой 0045,%, не более |

0,01 |

0,01 |

0,01 |

0,01 |

|

Разбеливающая способность, условные единицы, не менее |

1 750 |

1 850 |

1 900 |

1950 |

|

Укрывистость, г/м2, не более |

26 |

26 |

26 |

26 |

|

Диспергируемость, мкм, не более |

15 |

15 |

14 |

14 |

|

Белизна, условные единицы, не менее |

93,5 |

94 |

95 |

96 |

|

Маслоемкость, г/100 пигмента, не более |

25 |

25 |

25 |

25 |

Таблица 3. Качественные характеристики диоксида титана ООО «Титановые инвестиции»

|

Показатель |

CR-02 |

CR-03 |

CR-07 |

CR-08 |

|

Массовая доля диоксида титана, %, не менее |

94 |

93 |

93,5 |

93,5 |

|

Массовая доля рутильной формы, %, не менее |

98 |

98 |

98 |

98 |

|

Массовая доля летучих веществ, %, не более |

0,2 |

0,25 |

0,3 |

0,2 |

|

Массовая доля водорастворимых веществ, %, не более |

0,2 |

0,2 |

0,1 |

0,2 |

|

pH водной суспензии |

7,3 |

7,3 |

7,1 |

7,7 |

|

Остаток на сите с сеткой 0045,%, не более |

0,004 |

0,0034 |

0,003 |

0,003 |

|

Разбеливающая способность, условные единицы, не менее |

1 950 |

1 960 |

1 980 |

1990 |

|

Укрывистость, г/м2, не более |

25 |

25 |

25 |

25 |

|

Диспергируемость, мкм, не более |

12 |

12 |

11,5 |

11 |

|

Белизна, условные единицы, не менее |

95,5 |

96,2 |

96,1 |

96,4 |

Таблица 4. Качественные характеристики марок диоксида титана американской компании DuPont, предназначенных для применения в производстве ЛКМ

|

Показатель |

R-706 (для водных систем) |

TS-6200 |

TS-6300 |

R-960 |

|

Структурная модификация |

Рутильная |

Рутильная |

Рутильная |

Рутильная |

|

Массовая доля диоксида титана, %, не менее |

93 |

93 |

82 |

90 |

|

Массовая доля алюминия,% |

2,5 |

3,6 |

- |

3,3 |

|

Массовая доля аморфного диоксида кремния,% |

3,0 |

3,3 |

- |

5,5 |

|

Удельный вес, г/см3 |

4,0 |

4,0 |

3,7 |

3,9 |

|

Насыпной объем, л/кг |

0,25 |

0,25 |

0,27 |

0,255 |

|

Белизна, условные единицы |

99,4 |

99,4 |

100 |

99,9 |

|

pH водной суспензии |

8,2 |

8,0 |

9,0 |

7,2 |

|

Средний размер частицы, мкм |

0,36 |

- |

0,53 |

0,5 |

|

Маслоемкость, г/100 г пигмента, не более |

13,8 |

- |

37 |

18,7 |

|

Сопротивление при 30ºC (кОм) |

10 |

- |

6 |

6 |

|

Поверхностная обработка органическими веществами |

Есть |

Есть |

Нет |

Нет |

Таблица 5. Качественные характеристики марок диоксида титана финской компании Sachtleben Pigments OY, предназначенных для применения в производстве ЛКМ

|

Показатель |

Sachtleben RD3 |

Sachtleben R660 |

Sachtleben R-FD-I |

Sachtleben 8700 |

|

Структурная модификация |

Рутильная |

Рутильная |

Рутильная |

Рутильно-анатазная, содержа-ние рутильной формы –min/ 60% |

|

Массовая доля диоксида титана, %, не менее |

93 |

93 |

96 |

93 |

|

Дополнительные компоненты |

Al2O3, ZrO3 |

Al2O3, ZrO3 |

Al2O3 |

Al2O3 |

|

Удельный вес, г/см3 |

4,0 |

4,0 |

4,1 |

4,1 |

|

Насыпная плотность, кг/м3 |

800 |

800 |

600 |

600 |

|

Насыпная плотность утрамбованного продукта, кг/м3 |

1 000 |

1 000 |

- |

- |

|

pH водной суспензии |

7–8 |

7,6–8,6 |

- |

- |

|

Остаток на сите с сеткой 0,0044, %, не более |

0,01 |

0,01 |

- |

- |

|

Средний размер частиц, мкм |

0,22 |

0,22 |

- |

- |

|

Относительная разбеливающая способность, не менее |

1 900 |

1 850 |

- |

- |

|

Маслоемкость (г/100 г пигмента) |

22 |

21 |

20 |

20 |

|

Поверхностная обработка органическими веществами |

Есть |

Есть |

Нет |

Нет |

Как видно из приведенных в табл. 2–5 данных, продукция ООО «Титановые инвестиции» незначительно уступает в качестве американской и европейской продукции, причем стоит существенно дешевле ее.

Учитывая интенсивное развитие лакокрасочной и полимерной промышленности, можно оценить, что к 2030 г. потребность в диоксиде титана на российском рынке будет достигать 220–260 тыс. т.

Из данного предположения следует, что существует необходимость создания и наращивания в России производственного потенциала по диоксиду титана.

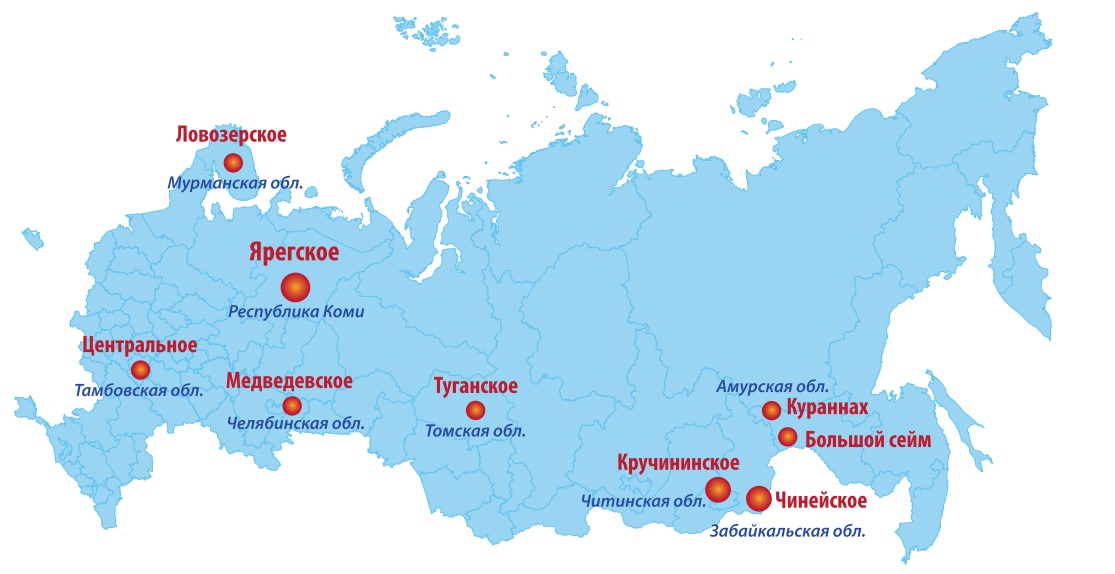

Россия обладает хорошей сырьевой базой титансодержащего сырья в Республике Коми, в Читинской, Мурманской, Челябинской, Амурской, Тамбовской, Томской, Нижегородской, Омской, Тюменской областях, в Красноярском и Ставропольском краях. Наличие такой сырьевой базы позволяет организовать производство диоксида титана как сульфатным, так и хлоридным способом. Пока основным фактором, сдерживающим организацию этого производства, являются относительно низкие цены на диоксид титана и сравнительно невысокая рентабельность производства.

Рис. 7. Основные титановые месторождения в РФ

Крупнейшими месторождениями являются Ярегское (Республика Коми), Чинейское, Кручининское (Читинская обл.), Медведевское (Челябинская обл.) и Центральное (Тамбовская обл.) и др. (рис. 7). Необходимо отметить, что, помимо разведанных балансовых запасов титансодержащего сырья, Россия располагает огромными прогнозными ресурсами.

Поскольку потребность в диоксиде титана в России очень велика и отнюдь не полностью покрывается за счет внутреннего производства, а существующие на территории РФ технологии производства данного продукта являются далеко не совершенными, производство диоксида титана является интереснейшей сферой для научно-технических разработок и внедрения инноваций.

Так, в Томском политехническом университете (ТПУ) была разработана экономичная и экологичная технология производства диоксида титана, которая подразумевает применение в качестве основного реагента фторида аммония, более безопасного, чем серная кислота. Кроме того, данный реагент может использоваться повторно, что приводит к минимизации стоков. Новая технология способствует снижению до небольших объемов (от 20 тыс. т) пределов рентабельности, позволяя создать сеть небольших производств и, таким образом, снижая логистические расходы. Минусом фторидной технологии является лишь то, что в данном случае получает более грубодисперсный порошок пигмента, чем хлорным методом. Запуск производства мощностью 100 тыс. т/год оценивается разработчиками из Томского политехнического университета в 1,5 млрд. руб., тогда как по оценкам специалистов компании Kronos Worldwide Inc. на создание производства мощностью 150 тыс. т/год с использованием хлоридной технологии требуется не менее 1 млрд. долл. Срок создания производства по новой технологии оценивается специалистами из ТПУ в один-два года.

В октябре 2015 г. государственная корпорация «Росатом» одобрила проект АО «Сибирский химический комбинат» (АО «СХК») по созданию производства диоксида титана по фторидной технологии мощностью 20 тыс. т/год. Было решено выделить на изготовление первой партии продукции и маркетинговые исследования 3,6 млн. руб. После того как качество первых образцов продукции, произведенной в ТПУ по заказу АО «СХК», было одобрено на нескольких заводах-потребителях, руководство АО «Сибирский химический комбинат» заявило, что в 2017 г. запустит опытно-промышленное производство объемом 5 тыс. т/год, а в 2019 г. – промышленное – на 20 тыс. т/год. Развернется производство на площадках АО «СХК».

Кроме планируемого создания нового производства в Томской области, новшества и вводы готовятся и в Крымском федеральном округе: в частности, ООО «Титановые инвестиции» к 2018 г. намечает расширение мощностей по производству диоксида титана на 19 тыс. т (до 120 тыс. т/год).

Таким образом, есть надежда, что к 2018–2019 гг. в России суммарные мощности по производству диоксида титана достигнут 140 тыс. т/год, однако будет ли на него спрос на российском рынке полностью удовлетворен за счет внутреннего производства, учитывая что ООО «Титановые инвестиции» является экспортоориентированным предприятием, остается серьезным вопросом.