- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

ЛАКОКРАСОЧНАЯ ПОДОТРАСЛЬ: СОСТОЯНИЕ И ПРОБЛЕМЫ, ТРЕБУЮЩИЕ РЕШЕНИЯ

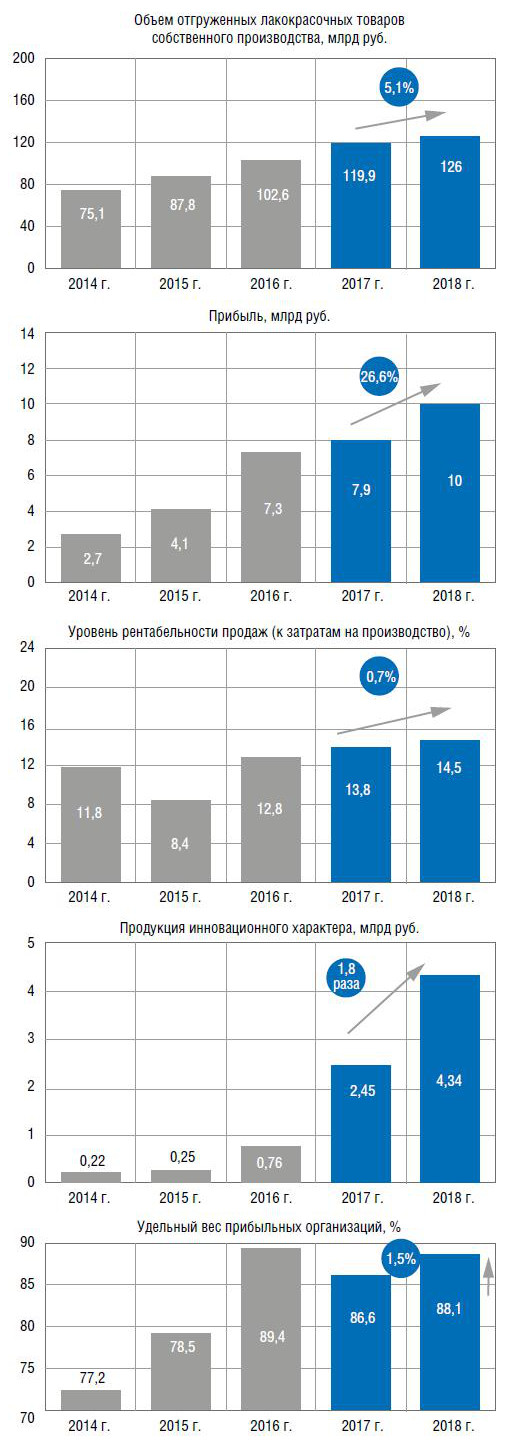

Промышленность по производству лакокрасочных материалов (далее – ЛКМ) за прошедшие пять лет улучшила свои финансовые показатели и упрочила позицию в структуре химического комплекса.

Объем отгруженной продукции ЛКМ собственного производства за период 2014–2018 гг. увеличился в 1,7 раза, прибыль предприятий выросла более чем в четыре раза, а рентабельность продаж – в 1,2 раза.

Удельный вес прибыльных предприятий в общем количестве предприятий лакокрасочной промышленности в 2018 г. составил 88,1%, что существенно выше показателя в целом по химическому комплексу (75,7%).

За последние годы в подотрасли резко вырос выпуск продукции инновационного характера, а доля ЛКМ в общем объеме отгруженной инновационной продукции химического комплекса за прошедший год увеличилась с 1,4 до 2,3% (рис. 1).

Производство ЛКМ в последние годы развивалось нестабильно. До 2014 г. объем выпуска лакокрасочной продукции увеличивался, а в кризисном 2015 г. наблюдался спад производства на 5,2% в связи с падением спроса со стороны потребителя. В последующие два года стали заметны результаты мероприятий по импортозамещению и собственное производство увеличивалось на 15% по отношению к 2015 г. (рис. 2).

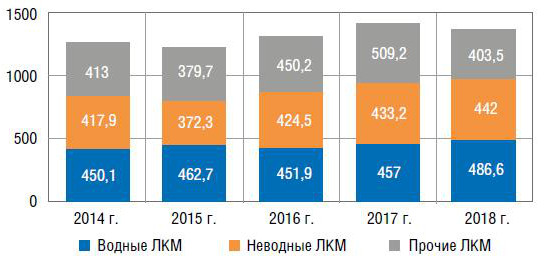

В 2018 г. российские лакокрасочные предприятия нарастили выпуск водных и органоразбавляемых материалов на 6,5 и 2% соответственно. Производство лакокрасочных материалов, входящих в группу прочих, напротив, снизилось на 20,8%. Таким образом, общий объем производства ЛКМ в 2018 г. уменьшился на 4,8% по сравнению с 2017 г. В результате в структуре общего выпуска ЛКМ в последние годы прослеживается устойчивая тенденция к росту доли более экологически чистой продукции (рис. 3).

Доля ЛКМ декоративного направления применения в общем объеме выпуска лакокрасочной продукции уменьшилась в 2018 г. до 70% против 73% в 2017 г., в то время как удельный вес ЛКМ индустриального направления вырос с 27 до 30%.

На прошедших в начале марта текущего года ряде круглых столов и обсуждений, в рамках 23-й Международной специализированной выставки «Интерлакокраска-2019», среди специалистов возникли разночтения по поводу объема производства и актуальной емкости рынка ЛКМ. При их определении часть специалистов исключают строительные смеси, герметики и клеи и ряд других позиций, относящихся по ОКВЭД к группе 20.30 из продукции лакокрасочной подотрасли. Объемы производства и емкость рынка таким образом значительно разнятся и определить общую картину развития отрасли не представляется возможным. В настоящее время Федеральная служба государственной статистики (ФСГС) включает в состав группы 20.30 «Материалы лакокрасочные и аналогичные для нанесения покрытий, полиграфические краски и мастики» следующие подгруппы: 20.30.1 «Материалы лакокрасочные на основе полимеров» и 20.30.2 «Материалы лакокрасочные и аналогичные для нанесения покрытий прочие; краски художественные и полиграфические». Они, в свою очередь, включают ряд подгрупп. Подгруппа 20.30.1 включает в себя: 20.30.11 «Материалы лакокрасочные на основе акриловых или виниловых полимеров в водной среде» и 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы». Подгруппа 20.30.2 включает, в свою очередь: 20.30.21 «Пигменты готовые, глушители стекла и краски, эмали и глазури стекловидные, ангобы, люстры жидкие и аналогичные продукты для керамики, эмали для стекла и других целей; фритта стекловидная», 20.30.22 «Материалы лакокрасочные и аналогичные для нанесения покрытий прочие; сиккативы готовые», 20.30.22.130 «Олифы», 20.30.23 «Краски для художников, учащихся или оформителей вывесок; красители оттеночные, краски любительские и аналогичные продукты» и 20.30.24 «Краски полиграфические».

Вопрос включения и невключения отдельных продуктов в группу ЛКМ по ОКВЭД 20.30 является важным, требующий обсуждения и решений на государственном уровне.

Следующий важный вопрос, стоящий на повестке обсуждений: это насколько полный список предприятий предоставляют свои данные в Федеральную службу статистики? Так на момент подготовки «дорожной карты» по ЛКМ в 2016 г., по уточненным данным, полученным по рассылке Минпромторга РФ от областных органов статистики, в России размещалось 1 950 предприятий по выпуску лакокрасочной продукции, являющихся крупными, средними, малыми и микроорганизациями, а по официальным данным Росcтата в этот период действовали 1 259 предприятий, среди которых – 77 крупных и средних, 158 – малых и 1 024 – микропредприятий. В 2017 г., по данным статистики, в лакокрасочной подотрасли насчитывалось только 69 крупных и средних предприятий, а в 2018 г. – уже 133.

Очень важной темой также являются предоставления предприятиями лакокрасочной подотрасли органам статистики более детальной информации об объемах выпуска ЛКМ различного направления использования (декоративного и индустриального). Знание более точных данных позволит специалистам наиболее адекватно оценивать ситуацию на рынке лакокрасочной продукции, принимать правильные управленческие решения и оказывать необходимую поддержку подотрасли по развитию производства ЛКМ остродефицитных на отечественном рынке.

Российское лакокрасочное производство ориентировано в большей степени на внутренний рынок. По оценке, в 2018 г. больше всего росло производство лакокрасочной продукции индустриального направления как наиболее востребованной продукции со стороны промышленности (транспортное машиностроение, автомобильная промышленность, судостроение и др.). Также большое значение имели меры поддержки подотрасли со стороны государства. Программа импортозамещения простимулировала отечественных производителей производить более высокотехнологичную продукцию промышленного применения. Министерство промышленности и торговли в 2018 г. разработало поправки к Постановлению № 719 «О подтверждении производства промышленной продукции на территории Российской Федерации» с целью снижения доли импорта в автомобилестроении за счет использования российской лакокрасочной и шинной продукции. Ключевыми требованиями является увеличение доли потребления отечественных лакокрасочных материалов при производстве транспорта. С 2020 г. предполагается использовать не менее 90% российских ЛКМ при окрашивании любых деталей, комплектующих и узлов, 80% – автобусов, 70% – грузовиков, 50% – легких коммерческих автомобилей и 30% – легковых авто. По нашему мнению, дальнейший рост и развитие производства лакокрасочной подотрасли будут определяться ростом объема выпуска индустриальных ЛКМ.

Декоративное направление в 2018 г. практически не росло, что обусловлено некоторой стагнацией строительного сектора страны и снижением покупательской способности населения. Кроме того, импортозамещение и локализация производства лакокрасочных материалов декоративного направления уже практически завершились. Согласно данным официальной статистики в прошедшем году было возведено на 4,9% меньше жилья, чем в 2017 г. Самые масштабные проекты по строительству объектов к олимпиаде, чемпионату миру по футболу и строительству Крымского моста также уже были завершены.

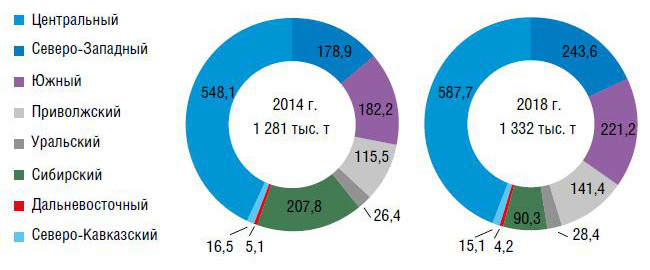

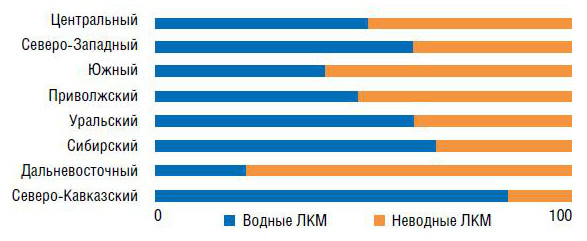

В региональном разрезе лидерами в производстве ЛКМ по-прежнему являются: Центральный, Северо-Западный, Южный и Приволжский федеральные округа. На их долю приходится 90% объема выпуска ЛКМ, причем на Центральный ФО приходится половина от всего выпускаемого объема продукции как водно-, так и органоразбавляемых лакокрасочных материалов (рис. 4).

Производство водно- и органоразбавляемых ЛКМ по остальным федеральным округам распределено неравномерно. В структуре производства Северо-Западного и Сибирского федеральных округов преобладают водные ЛКМ, в то время как в Южном, Приволжском и Дальневосточном округах больше производят органоразбавляемые материалы (рис. 5).

Прошедший год отметился значительным ростом цен на сырье для ЛКМ как отечественного, так и импортного производства. Резкие изменения курса рубля под действием внешних санкций повлияли на стоимость импортных составляющих и растворителей. Многие лакокрасочные предприятия вынуждены были повышать цену на готовую продукцию, пытаясь при этом сохранить объемы продаж. Это потребовало от предприятий оптимизации операционной деятельности, коррекции логистических и производственных расходов и пересмотра инвестиционных планов. Также определенную роль сыграло введение ограничения на перевозку опасных грузов во время подготовки и проведение чемпионата мира по футболу. Сырье и готовая продукция скапливались на складах и последствия от этих мер некоторые компании ощущают до сих пор. В прошедшем году заметно уменьшился объем инвестиций предприятий подотрасли. По оценке, снижение составило 62% по сравнению с 2017 г., при этом объем инвестиций в химическую промышленность в целом увеличился на 22%.

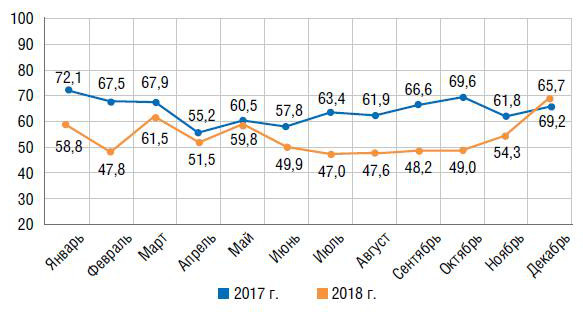

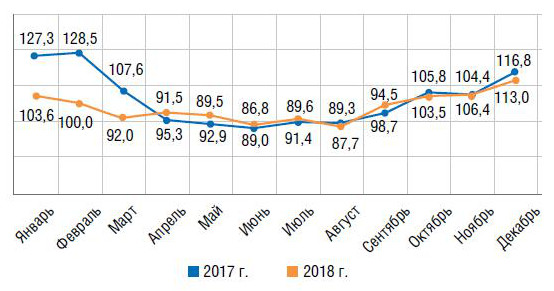

Цены на органо- и водоразбавляемые ЛКМ изменились в течение года по-разному. В целом, цены водоразбавляемых в текущем году были выше, чем в 2017 г. Средняя цена составила 64,2 тыс. руб. за тонну продукции. Минимальные цены были зафиксированы в апреле (-23% к цене в январе) и июне (-20% к цене в январе).

Средняя цена на органоразбавляемые ЛКМ за год составила 64,2 тыс. руб. за тонну продукции и была ниже, чем в 2017 г. В начале 2018 г. года было зафиксировано значительное падение цен: в январе – на 19,7% по отношению к январю 2017 г., в феврале – на 22% к соответствующему месяцу 2018 г. Затем цены колебались в интервале от 95,3 тыс. руб. за тонну в апреле до 94,5 тыс. руб. за тонну в сентябре, а затем снова начали расти, практически сравнявшись с ценами 2017 г.

Репрезентативным примером итогов работы подотрасли служат итоги предприятия АО «Русские краски», которое в 2018 г. выпустило на 6,6% больше материалов индустриального направления, чем годом раннее, а выручка от их продажи выросла на 14,1%. Общий выпуск всех лакокрасочных материалов составил 35,877 тыс. т продукции, что на 1,6% больше, чем в 2017 г., а общий объем продаж увеличился на 5,1%. Выпуск красок декоративного направления, напротив, снизился и доходы от их продажи уменьшились на 1%.

Лидер производства ЛКМ декоративного направления в России компания «Тиккурила» также сообщила о снижении продаж на 6%. Повышение цен на продукции не смогло компенсировать ослабление рубля. Компания в 2018 г. проводила оптимизацию управленческих, производственных и логистических затрат, а также закрыла производственные и складские мощности в Старом Осколе. В 2018 г. был дан старт строительства нового завода в индустриальном парке Greenstate в 2 км к югу от Санкт-Петербурга, который заменит два существующих в северной столице предприятия по производству органоразбавляемой продукции. Новый завод мощностью 30 млн л будет выпускать продукцию для декоративного и индустриального сегментов.

Объем продаж продукции декоративного направления компании «Эмпилс» за 12 месяцев 2018 г., напротив, вырос по сравнению с 2017 г. на 2% в натуральном выражении и 5% – в денежном. Значительно увеличились продажи лаков и пропиток для древесины – на 24% в физическом и 26% – в денежном выражениях.

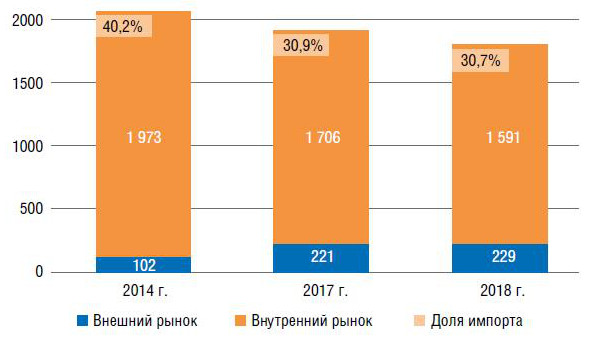

Лакокрасочная продукция реализуется в основном на отечественном рынке. Однако следует отметить, что в последние годы прослеживается устойчивая тенденция к росту экспортных поставок и снижению спроса на внутреннем рынке. Так, емкость отечественного рынка в 2014 г. составляла более 1,97 млн т, а в 2018 г. только 1,59 млн т, что на 7,7% меньше, чем в 2017 г., и на 19,4% меньше, чем в 2014 г. При этом доля экспорта лакокрасочной продукции в объеме производства выросла с 8% в 2014 г. до 17,2% в 2018 г.

Отечественная продукция преимущественно является востребованной в странах Таможенного союза и ЕАЭС. В структуре экспорта в текущем году доля водных материалов не изменилась и составляет порядка 7% от всего экспорта. Доля экспортируемых органоразбавляемых ЛКМ уменьшилась на 16%. В денежном выражении экспорт в 2018 г. вырос на 14% по сравнению с прошлым годом и достиг 12,8 млрд руб.

Лакокрасочный рынок России является импортозависимым звеном химического комплекса. Доля импорта в потреблении в 2018 г. составила 30,4%, что немного меньше, чем годом ранее (30,9%). В натуральном выражении импорт ЛКМ продукции в 2018 г. уменьшился на 7,5% по сравнению с предыдущим годом, а в стоимостном – вырос и составил 110 млрд руб. Закупки водоразбавляемых материалов увеличились на 9,3%, а органоразбавляемых – уменьшились на 3%. Импортируется в Россию в основном высокотехнологичная лакокрасочная продукция из Германии, Италии и Финляндии.

Для российского лакокрасочного рынка характерно большое количество иностранных игроков, локализовавших свое производство на территории России, на долю которых приходится 18,8% производственного потенциала по выпуску лакокрасочной продукции в РФ. Как правило, это новые или модернизированные современные производства, которые были введены в эксплуатацию в течение последних лет.

Доля импорта для ЛКМ индустриального назначения в рассматриваемый период снизилась в связи с тем, что выпуск продукции этого сектора значительно наращивался локализованными предприятиями, являющимися собственностью иностранных юридических лиц, и предприятий, имеющих совместную российскую и иностранную собственности (прирост составил 78%).

В целом доля импорта в отечественном потреблении декоративных ЛКМ в 2018 г. составила 29%, а индустриальных – 32%.

Однако в отдельных подсегментах индустриальных ЛКМ, таких как легковое автомобилестроение, судостроение и судоремонт, защита металла, коммерческий транспорт и сельскохозяйственная техника, авиация, койл- и кэн-коутинг, доля импорта значительно выше. Большая доля импорта наблюдается в деревообрабатывающей и мебельной промышленности (рис. 9).

Сырье является важной составляющей в формировании цены на готовую продукцию. Сырьевое обеспечение отечественных производителей до сих пор остается одним из факторов, тормозящих развитие ЛКМ в стране. Доля импорта в закупках сырья и полупродуктов для выпуска ЛКМ снижается, но остается еще достаточно высокой. Благодаря активным действиям правительства и инвесторов рынок практически полностью обеспечен алкидными и алкидно-модифицированными смолами. Широко доступны полиметилфенилсилоксановые, кремнийорганические и полиэфирные смолы. Наиболее критическим видом сырья остаются эпоксидные смолы, железоокисные пигменты, изоцианаты и добавки (аддитивы). Также на российском рынке существует нехватка особо чистых растворителей, уайт-спирита, метоксипропилацетата, ксилола и др.

Одна из проблем отечественных производителей ЛКМ – большая зависимость от импорта отдельных видов сырья, производство которых отсутствует в стране, их высокая цена и наличие импортных пошлин на них, что существенно снижает конкурентоспособность ЛКМ как на отечественном, так и на мировых рынках.

Производственный потенциал предприятий по выпуску лакокрасочных материалов, согласно данным Росcтата на начало 2018 г., составлял 1 954 тыс. т со среднегодовой загрузкой производственных мощностей на 91%.

За прошедшие пять лет было введено порядка 430 тыс. т/год новых мощностей. В 2013–2018 гг. построены новые заводы и начат выпуск продукции на предприятиях ООО «Нор-Маали» (Псковская обл.), ООО «ППГ индастриз» (Липецкая обл.), ЗАО «Эмпилс» (Ростовская обл.), ЗАО «АВС Фарбен» (Челябинская обл.), ООО «Завод «Краски КВИЛ» (Белгородская обл.), АО «Хемпель» (Ульяновская обл.), ООО «Йотун Пэйнтс» (Ленинградская обл.) и др.

В 2018 г. было реализовано несколько крупных инвестиционных проектов. Белгородской компанией «Технолайн-ЛКМ» введен в эксплуатацию новый цех сухих красок и полуфабрикатов проектной мощностью 10 тыс. т в год. Объем инвестиций составил около 70 млн руб. собственных и заемных средств. На Ярославском заводе порошковых красок состоялся запуск шестой производственной линии мощностью до 600 кг в час. Компания «3М-Волга», являющаяся резидентом ОЭЗ «Алабуга», в 2018 г. запустила две линии жидких антикоррозионных покрытий с объемом производства 30–40 тыс. т в год. На 2018 г. объем инвестиций составил 1,4 млн долл.

В перспективе российские производители ЛКМ продолжат обновлять производственные мощности и ассортимент декоративных и высокотехнологичных промышленных ЛКМ для всех секторов потребления. К 2020 г. в подотрасли планируется общий прирост мощностей порядка 200 тыс. т/год, а к 2025 г. – уже 600 тыс. т/год.

В планах ввод новых мощностей предприятиями ООО «Тиккурила» (водорастворимые и органорастворимые ЛКМ), ООО «Ярославская лакокрасочная компания (индустриальные ЛКМ для автомобильной отрасли), АО «Объединение «Ярославские краски» (ЛКМ водно-дисперсионные и водоэмульсионные и неводные), ООО "НПП «Ярославский завод порошковых красок» (порошковые краски), ЗАО «АБС-Фарбен» (ЛКМ водно-дисперсионные), АО «Русские краски» (неводные ЛКМ), ЗАО «Эмпилс», компанией Nuplex и др.

Важными направлениями роста спроса для отечественных производителей лакокрасочных материалов будет являться развитие транспортного и сельскохозяйственного машиностроения, авиа- и судостроения, нефтегазового сектора, строительства сложных объектов инфраструктуры (мостов, дорог и др.).

Таким образом, дальнейшее развитие производства ЛКМ в стране во многом будет зависеть от решения вышеупомянутых проблем.

«ИНТЕРЛАКОКРАСКА-2017»: ЛАКОКРАСОЧНАЯ ОТРАСЛЬ ДЕМОНСТРИРУЕТ ХОРОШИЕ ТЕМПЫ РОСТА

В Экспоцентре на Красной Пресне состоялась 21-я Международная выставка сырья, оборудования и технологий в лакокрасочной промышленности и производстве индустриальных покрытий со специальными свойствами «Интерлакокраска-2017». Ее традиционно проводит Экспоцентр при поддержке Министерства промышленности и торговли РФ, Российского Союза химиков, ОАО «НИИТЭХИМ», Российского химического общества им. Д.И. Менделеева, Ассоциации «Центрлак» под патронатом ТПП РФ.

На 3 500 кв. м выставочной площади свои новинки продемонстрировали более 200 компаний из 25 стран, в том числе из Германии, Бельгии, Финляндии, Польши, Италии, США, Швеции, Чехии, Турции, Китая и др.

Иностранные компании ярко демонстрировали на выставке свои новинки. Так, индийская Manali Pigments Pvt. Ltd. представила пигментные пасты для красок на водной основе. Поставщик химической продукции «Ларчфилд Лсн.» предложил вниманию посетителей многофункциональную добавку SUPBENT MP2000 китайского производства, которая позволяет уменьшить количество пигмента (TiO2) в рецептуре на 10–20%, при этом сохраняя необходимый уровень укрывистости покрытия. Международный дистрибьютор Azelis представлял новую продукцию от Solvay, многофункциональную добавку Rhodoline FT-100, основная функция которой – обеспечение морозоустойчивости ЛКМ на водной основе.

Allnex, мировой гигант по производству сырья для лакокрасочных материалов, предлагал аминный сшиватель CYMEL® NF 3030 на водной основе без содержания формальдегида, для создания индустриальных покрытий по дереву, а также компания презентовала другой сырьевой компонент – дисперсию алифатического полиуретан-акрилата без содержания олова и летучих органических соединений UCECOAT® 2501, служащую сырьем для УФ-отверждаемых покрытий по дереву.

Экспоненты от российских предприятий тоже отличились, представив на выставке немалое количество собственных новинок в ассортименте продукции. Молодое предприятие ООО «Элкон» предлагало силиконовые пропитки для бетона, кирпича, камня, которые образуют на поверхности мелкопористых минеральных материалов водоотталкивающий слой глубиной до 35 мм. ГК «Заволжский пигмент» презентовала толлинговые услуги по переработке сырья на имеющемся оборудовании компании NETZSCH (Диссольверах MasterMix, мельницах с погружной корзиной MasterMill, горизонтальных бисерных мельницах LME, высокоскоростных измельчающих системах Zeta). ООО «Великолукский механический завод» представляло на «Интерлакокраске- 2017» оборудование для создания антикоррозионных покрытий. ООО «НПО «Текса Химмаш», производитель промышленного оборудования, продемонстрировало новинку компании – диссольвер серии ТХМ СМ. Многие другие российские и иностранные компании также представляли на выставке свои новые разработки, а также продукцию, уже заслужившую известность на лакокрасочном рынке.

При изучении экспозиции выставки «Интерлакокраска-2017» трудно было не заметить, что отличительной ее особенностью стало то, что среди экспонентов все больше преобладают представители подотраслевых и сервисных сегментов (производители и поставщики сырьевых и вспомогательных материалов, производители и поставщики промышленного оборудования и лабораторных приборов, производители тары и упаковки, предприятия – представители сферы сервисных услуг), в то время как крупнейших производителей непосредственно готовой лакокрасочной продукции от года к году на выставке «Интерлакокраска» становится все меньше. Данная тенденция, по мнению многих отраслевых экспертов, является серьезным упущением для российских лакокрасочников, так как выставка, значительно привлекающая к себе внимание представителей потребляющих смежных отраслей, может потерять интерес в глазах множества потребителей лакокрасочных материалов (представителей строительной, мебельной, нефтяной и других отраслей), поэтому впредь хотелось бы пожелать Выставке расширения сегмента производителей готовой лакокрасочной продукции, а ключевым игрокам российского лакокрасочного рынка – возвращения на одно из самых значительных и плодотворных событий отрасли.

В то время как «титаны» лакокрасочного производства среди экспонентов отсутствовали, небольшие и недавно возникшие предприятия воспользовались возможностью заявить о себе и своей продукции на выставке «Интерлакокраска-2017». Среди недавно возникших лакокрасочных предприятий, участвовавших в Выставке, необходимо отметить ООО «Романовские краски» (Ярославль), которое производит широкий ассортимент лакокрасочной продукции специального назначения (строительные металлоконструкции, спецтехника, коммерческий и ж/д транспорт, авиационная техника, дорожная инфраструктура и топливно-энергетический комплекс и химиндустрия).

Также необходимо отметить, что среди экспонентов – производителей готовой лакокрасочной продукции явно преобладали производители порошковых красок, ЛКМ со специальными свойствами, антикоррозионных материалов и промышленных ЛКМ (ООО «Элкон», ЗАО «Эколон ПК», ООО «НПП «Спектр», ЗАО «Волошино», ПГ «Крата», ООО «Хелиус Рус», ОАО «Лакокраска» (г. Лида, Беларусь) ООО «Мефферт Продакшн» и пр.).

В рамках выставки «Интерлакокраска-2017» традиционно прошло немало информативных и продуктивных мероприятий, таких как Международный лакокрасочный форум 2017 (под организацией редакции журнала «ЛКМ и их применение» и АО «Экспоцентр») и организуемый ИА «Хим-Курьер» круглый стол «Рынок ЛКМ России: пути движения вверх».

Международный лакокрасочный форум 2017 был посвящен различным разделам лакокрасочной отрасли: рынок ЛКМ и итоги 2016 г., прогнозы; производство сырья – смол, дисперсий, добавок, пигментов, наполнителей; колориметрия. Выступая на Форуме, директор ООО «Агентство МаркетГайд» Юлия Кислова озвучила прогноз развития российского рынка водно-дисперсионных ЛКМ по сегментам в перспективе до 2020 г., а представители российских и иностранных компаний рассказали о современных материалах, имеющихся в их ассортименте (эпоксидные смолы компании Olin Epoxy, высококачественные полуфабрикатные лаки ООО «Радуга-Синтез», функциональные добавки BASF, смолы и дисперсии от ООО «НПП «Макромер» и ПАО «Пигмент» и многое другое).

На круглом столе «Рынок ЛКМ России: пути движения вверх» представителями информационно-аналитического агентства «Хим-Курьер» были приведены итоги работы лакокрасочной отрасли в 2016 г. Было отмечено, что в 2016 г. наблюдалась положительная динамика в производстве ЛКМ, тем не менее рынок все еще не достигает показателей 2013 г. И большинство специалистов, представителей лакокрасочной отрасли, считают, что роста потребительского спроса в отрасли не стоит ожидать и в 2017 г., а, следовательно, взгляды лакокрасочников на прогноз отраслевого рынка все еще нельзя назвать оптимистическими. Несмотря на это программа импортозамещения в лакокрасочной отрасли активно реализуется (доля импорта в потреблении, по данным «Хим-Курьера», составила в 2016 г. 19%), однако осуществляется она неравномерно по товарным группам: в группе декоративных ЛКМ импортозамещение уже практически завершено (доля импорта в потреблении составляет 3%), а доля импорта в потреблении индустриальных материалов, по данным информационно-аналитического агентства, еще высока и составляет примерно 40%.

Приведенные ИА «Хим-Курьер» данные по импорту ЛКМ несколько расходятся с информацией ОАО «НИИТЭХИМ». В соответствии с информационными ресурсами и расчетами ОАО «НИИТЭХИМ» доля импорта в потреблении в целом по всем товарным группам лакокрасочных материалов существенно выше и составляет более 30%, в связи с чем существует необходимость урегулирования вопросов импортозамещения в сфере ЛКМ на государственном уровне и создания дорожных карт развития лакокрасочной отрасли.

В целом, невзирая на все проблемы, существующие в отрасли, и непростую ситуацию на потребительском рынке лакокрасочных материалов, жесткую конкуренцию со стороны иностранных игроков, представители отрасли продолжают надеяться на лучшее, развивать свое производство, разрабатывать и выводить на рынок новую продукцию, искать альтернативные пути ее реализации. Существенным моментом на пути решения вышеперечисленных проблем является активное участие в важнейших специализированных мероприятиях, к которым относится ежегодно проводимая выставка «Интерлакокраска».

ЛКМ: проблема импортозамещения сырья остается открытой

В рамках IV Международного химического форума состоялся круглый стол «Импортозамещение химического сырья для производства ЛКМ». Мероприятие прошло оживленно и продуктивно: лакокрасочники и производители сырья и полуфабрикатов рассказали о проблемах на своих предприятиях и попытались обозначить методы их решения, поведали об интересных новинках в ассортименте продукции.

Открывая дискуссию, генеральный директор Ассоциация «Центрлак» Геннадий Аверьянов подчеркнул, что сегодня в сегменте производства ЛКМ российские предприятия вполне могут конкурировать с иностранными производителями. Однако история 20-летней привязки наших потребителей к иностранным материалам, тем более что материалы эти хорошие, дает о себе знать. Изменить тенденцию сложно, но это нужно делать, поскольку во многих секторах производства ЛКМ это уже вопрос о промышленной безопасности государства.

Полностью уйти от импорта, считает руководитель «Центрлака», невозможно, да и нет необходимости. В рецептурах ЛКМ ассортимент сырьевых компонентов насчитывает более десятка различных материалов, их доли колеблются от 50 до 1–3%. И организовывать производство материалов с низкой долей потребления неэффективно, дешевле и проще их покупать. Материалы же с высокой долей потребления, уверен Г.В. Аверьянов, должны выпускаться в России. По словам советника Департамента химико-технологического и лесопромышленного комплекса Минпромторга России Виктора Чечеватова, в I полугодии 2016 г. объем выпуска ЛКМ составил 675,5 тыс. т (на 13% больше показателя 2015 г.); импорт снизился на 2,3% и составил 208 тыс. т; экспорт достиг 43 тыс. т (на 25% выше аналогичного показателя 2015 г.).

Представитель Минпромторга упомянул, что в Стратегию развития химического и нефтехимического комплекса включено 30 инвестиционных проектов в области ЛКМ и сырья, а в План мероприятий по импортозамещению в химической промышленности, утвержденный в начале 2016 г., входит 12 проектов по производству ЛКМ и сырьевых компонентов (органические и неорганические пигменты, пигментный диоксид титана, порошковые краски, эмульсия акриловая, неводные краски индустриального назначения). В.А. Чечеватов подчеркнул, что в соответствии с Постановлением Правительства РФ № 1224 планируется установить запрет на импорт некоторых лакокрасочных товаров и сырьевых компонентов, производство которых существует в России.

Председатель Ассоциации «Центрлак», генеральный директор ОАО «Русские краски» Валерий Абрамов отметил, что, по данным Ассоциации, доля импорта ЛКМ по потребляющим отраслям составляет: автопром – 70%, транспорт и машиностроение – 85%, антикоррозионные покрытия – 60%, койл-коатинг – 90%, мебельное производство – 90%. По мнению Валерия Николаевича, несмотря на снижение импорта, которое наблюдается в 2016 г., фактически значительного уменьшения импортозависимости лакокрасочной отрасли не наблюдается. Вместе с тем на многих российских предприятиях предпринимаются попытки (порой даже успешные) по созданию конкурентоспособных отечественных материалов для различных потребляющих отраслей (ЗАО «НПК ЯрЛИ», ООО «ЯЗПК», ПАО «Пигмент», ЗАО «Эмлак», ОАО «Русские краски» и др.).

В.Н. Абрамов назвал основные проблемы сырьевого обеспечения лакокрасочной отрасли: эксклюзивность некоторых импортных сырьевых компонентов, недостаточное качество отечественного сырья, нестабильность сырьевых показателей отечественных производителей сырья для лакокраски, низкий уровень технического сервиса и готовности к кооперации со стороны отечественных поставщиков сырья. Среди других отрицательных моментов отрасли В.Н. Абрамов отметил ориентированность российских нефтехимических компаний на рынок масштабного потребления (в качестве примера было приведено отсутствие на российском рынке лакокрасочных растворителей необходимого качества, что при наличии огромной сырьевой базы может показаться абсурдным), а также невысокие экологические параметры и большую долю продукции эконом-класса (60% рынка, по данным «Центрлака»). В целом, по оценке Ассоциации «Центрлак», положение лакокрасочной отрасли в настоящее время очень непростое, однако отнюдь не безнадёжное, учитывая немалое количество уже существующих и планируемых импортозамещающих проектов.

Представитель компании Allnex, образовавшаяся из двух глобальных нефтехимических гигантов Nuplex и Allnex, Сергей Ковалеров рассказал участникам о проблемах предприятия, одной из которых является нехватка локального сырья, что значительно сказывается на себестоимости продукции компании. На производственных мощностях в России компания производит жирные алкидные смолы, модифицированные алкидные смолы (уретановые, стирольные, фенольные, тощие быстросохнущие) и полиэфирные смолы.

С. Ковалеров сообщил о планах компании запустить производство порошковых полиэфиров (производство в России отсутствует) и акриловых полиолов (производство в России недостаточно). Общая мощность нового производства будет составлять 50 тыс. т/год. Запуск запланирован на середину 2019 г.

ООО «Радуга-Синтез» (г. Электроугли, Московская обл.) производит разнообразные лаки и полуфабрикаты для лакокрасочной промышленности. Как сообщила зам. генерального директора по науке предприятия Раиса Сёмина, основные направления деятельности предприятия: производство быстросохнущих материалов – алкидно-уретановые, алкидно-акриловые, тощие смолы; акриловые сополимеры (для строительных красок и красок для разметки дорог); ненасыщенные полиэфирные смолы (до 800 т/мес.); мебельные лаки (30 марок – до 50 т/мес.). Главная проблема – высокая доля импорта сырьевых компонентов для производства вышеперечисленных полуфабрикатов и материалов. В отдельных сегментах производственной деятельности предприятия она составляет 25–50%. Отсутствие отечественного производства качественных растворителей, изоцианатов, недостаточное производство синтетических жирных кислот и пр. отрицательно сказываются на себестоимости и конкурентоспособности продукции.

ООО «Акрилан» обеспечивает 22% российского производства дисперсий. Генеральный директор «Акрилана» Олег Кузин сообщил о положительной динамике на рынке дисперсий для российских производителей – например, мощности ООО «Акрилан» в 2016 г. (2,5 т/мес.) загружены практически полностью. Похожая ситуация и у других российских производителей дисперсий. На отечественные компании приходится 65% российского рынка дисперсий против 20% в 2008 г. В будущем году на предприятии намечен выпуск продукции специального назначения: дисперсия для металла, дисперсия для силикатных красок, дисперсия для гидроизоляции, дисперсия для паркетных лаков. В качестве слабых сторон отечественных производителей дисперсий Олег Кузин назвал отсутствие специальных линеек для производства промышленных ЛКМ, невысокий уровень сопровождающего технического сервиса в сравнении с иностранными компаниями, рост цен на сырьевые компоненты для производства дисперсий в связи с нестабильным состоянием на валютном рынке.

Представитель компании ОАО «Галополимер» Алексей Ильин рассказал о перспективах применения фторуглеродных и фторполимерных материалов в составе ЛКМ. На предприятии производятся четыре вида фторматериалов: растворимые и нерастворимые фторполимеры, латексные и термопластичные фторматериалы. Они могут применяться для различных целей: противокоррозионная, противообледенительная, противоадгезионная, огнеупортная защита и т.п. в зависимости от свойств конкретного материала, что делает фторорганическую продукцию чрезвычайно ценным сырьевым компонентом для ЛКМ.

Михаил Иваницкий из ОАО НИИ «Техуглерод» рассказал о разработках пигментной продукции на предприятии. Разработки предприятия являются совершенно очевидным импортозамещением, однако, как отметил В. Абрамов, углеродные пигменты не являются ценообразующими, возможно, поэтому вопрос сбыта нового материала в ОАО НИИ «Техуглерод» остается открытым.

Предприятие ООО «НПП «Макромер», выпускающее целевые компоненты для полиуретановых и эпоксидных материалов разного назначения, представляла директор НТЦ предприятия Наталья Короткова. В настоящее время на предприятии производятся более 70 видов продукции под брендами, принадлежащими компании. Продукция по качеству не уступает импортным аналогам (эпоксиакрилаты и олигоуретанакрилаты для УФ-отверждаемых покрытий, простые и сложные эфиры полиолов, изоцианатсодержащие отвердители, полиуретановые дисперсии для водных систем, добавки для ЛКМ различного назначения и т.п.

Другим очень важным и востребованным компонентом российского рынка являются высококачественные экологически безопасные растворители, импорт которых в России, к сожалению, очень велик. Объяснить причину странного «дефицита» растворителей в богатой нефтью стране осветить было некому ввиду отсутствия на мероприятии представителей нефтеперерабатывающей и нефтехимической индустрии.

Российский рынок диоксида титана: реалии и перспективы

Спрос на диоксид титана – важный продукт для лакокрасочной промышленности, производства пластмасс и бумаги – на российском рынке составляет 67–82 тыс. т/год, в то время как собственное производство диоксида титана до 2014 г. в России отсутствовало.

Диоксид титана, незаменимый пигмент в лакокрасочной, полимерной, целлюлозно-бумажной и других отраслях, представляет собой порошок белого цвета без запаха и вкуса, практически не растворимый в воде и минеральных кислотах (кроме плавиковой и концентрированной серной кислот).

Диоксид титана производится в двух формах: рутильной и анатазной (октаэдрит). Рутильный диоксид титана примерно на 30% лучше рассеивает свет, чем анатазный, обладает лучшей укрывистостью (укрывистость – способность диоксида титана перекрывать цвет окрашиваемой поверхности). Анатазная форма является менее атмосферостойкой, чем рутильная, и хуже защищает от УФ-воздействия. Рутильный диоксид титана предпочтительнее при производстве лакокрасочных материалов, пластмасс, косметики. Анатазные пигменты находят свое применение при выпуске бумаги, резины и мыла. Традиционно подавляющая часть всего диоксида титана применяется в производстве лакокрасочных материалов. При этом основной функцией диоксида титана в лакокрасочной промышленности является придание краскам белого цвета, яркости, а также улучшение укрывистости, защита покрытий от вредных ультрафиолетовых лучей, предотвращение старения пленки и пожелтения покрашенных поверхностей.

Исходным сырьем для производства диоксида титана является титансодержащий ильменитовый концентрат (FeTiO3) – продукция горно-обогатительных предприятий. Ильменит – это руда, которая с химической точки зрения представляет собой смесь оксидов, большую часть из которых составляют оксиды титана и железа.

Существует два промышленных способа получения диоксида титана (рутильной и анатазной модификаций):

1. Сульфатный, или сернокислотный (из титансодержащего концентрата).

Метод основан на обработке ильменитового концентрата серной кислотой с последующими выделением и гидролизом титанилсульфата с прокаливанием продукта гидролиза титанилсульфата (метатитановая к-та) до диоксида титана. Побочный продукт сульфатной технологии производства диоксида титана – железный купорос. Сульфатный способ был внедрен в промышленность в 1931 г. для производства анатазной формы диоксида титана, и позже, в 1941 г., рутильной формы.

2. Хлорный, или хлоридный (из тетрахлорида титана).

Хлорный способ был изобретен компанией DuPont в 1950 г. для производства рутильного диоксида титана. Этот способ включает в себя высокотемпературные фазовые реакции. Титансодержащая руда вступает в реакцию с хлорным газом при пониженном давлении, в результате чего образуется тетрахлорид титана (TiCl4) и примеси хлоридов металлов, которые затем удаляются. Высокочистый тетрахлорид титана (TiCl4) подвергается окислению под действием высокой температуры для получения диоксида титана с высокой яркостью.

Мировые мощности по производству диоксида титана хлорным способом превышают мощности сульфатного способа и продолжают расти.

Сульфатная технология проще хлоридной и позволяет использовать более бедные и дешевые руды, но она обычно сопряжена с большими издержками производства.

Учитывая особенности обоих процессов, основными критериями выбора между ними являются возможность обеспечения производства сырьем соответствующего качества и проблемы, связанные с экологией. Сульфатный способ характеризуется наиболее высокими показателями загрязнения окружающей среды.

Общие мировые мощности по производству пигментного диоксида титана оцениваются примерно в 7,2 млн. т, причем около 85–90% приходится на рутильную форму и примерно 10–15% – на анатазную.

Рис. 1. Сферы потребления диоксида титана

Страна, обладающая самым большим производственным потенциалом по диоксиду титана, – Китай (около 3 млн. т/год). Крупнейшими в мире его производителями являются следующие компании: DuPont Titaniun Technologies (США), National Titanium Dioxide Co., Ltd. Cristal (Саудовская Аравия), Huntsman Pigments (США), Tronox, Inc. (США), Kronos Worldwide, Inc. (США), Sachtleben Chemie GmbH (Германия; 100% акций принадлежат Rockwood Holding), Ishihara Sangyo Kaisha, Ltd. (Япония).

Как упоминалось выше, основные потребляющие диоксид титана отрасли в мире – это лакокрасочная промышленность, производство пластмасс и бумаги (рис. 1). Большую часть в мировом потреблении диоксида титана занимает Китай. На втором и на третьем местах – Западная Европа и США соответственно.

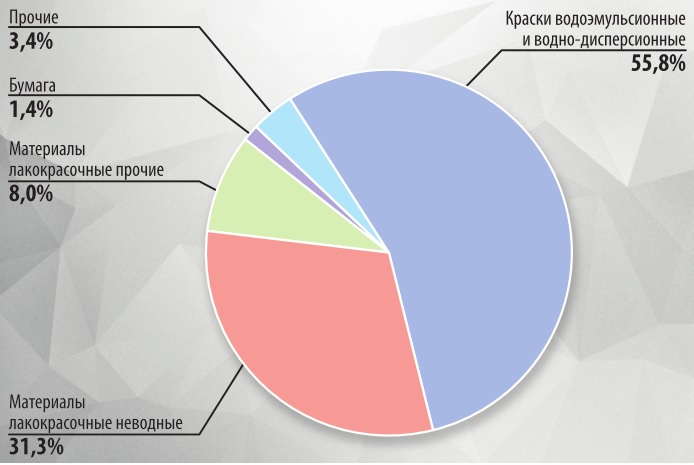

Рис. 2. Структура потребления диоксида титана на российском рынке в 2015 г

Как следует из представленной на рис.2 структуры потребления диоксида титана на российском рынке, почти 95,1% этого продукта, поступающего на отечественный рынок, потребляется лакокрасочной отраслью. При этом больше всего (55,8%) диоксида титана используется в изготовлении красок водоэмульсионных и водно-дисперсионных, 31,3% потребляется на производство ЛКМ неводных, а 8,0% диоксида титана идет на прочие ЛКМ.

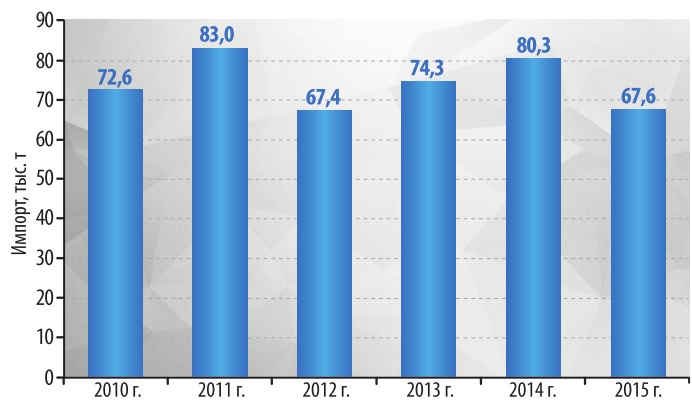

Спрос на диоксид титана на российском рынке за последние шесть лет колебался в пределах 67,2–82,9 тыс. т/год и до 2014 г. удовлетворялся исключительно за счет импорта.

Собственное производство диоксида титана до 2014 г. в России отсутствовало. Рассматривая ретроспективу, необходимо отметить, что до 2009 г. в ОАО «Соликамский магниевый завод» (г. Соликамск, Пермская обл.) диоксид титана производился в промышленных масштабах, но с 2009 г. после запуска производства титановой губки производство пигмента прекращено.

Рис. 3. Импорт диоксида титана в Россию в 2010–2015 гг., тыс. т

Небольшой объем диоксида титана до 2010 г. выпускался в ныне несуществующем Волгоградском ОАО «Химпром».

С середины 2014 г. на территории Российской Федерации диоксид титана производится в Армянском филиале ООО «Титановые инвестиции», зарегистрированного в Москве. В свою очередь, ЧАО «Юкрейниан Кемикал Продактс» (бывшее ЧАО «Крымский Титан»), зарегистрированное в Киеве, остается украинским предприятием, сдающим в долгосрочную аренду свой имущественный комплекс ООО «Титановые инвестиции». Такая комбинация позволила предприятию обеспечить бесперебойные поставки сырья, ввозимого из Украины, и сохранить европейские рынки сбыта, несмотря на санкции в отношении Крыма.

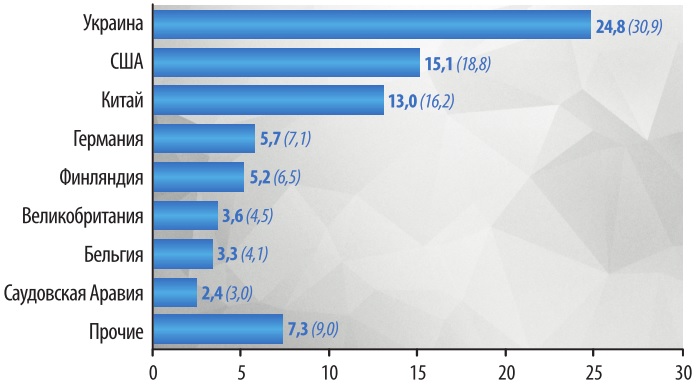

Рис. 4. Структура импорта диоксида титана в Россию в 2014 г. (по странам происхождения), тыс. т

Объем выпуска диоксида титана в Армянском филиале ООО «Титановые инвестиции» в июле–декабре 2014 г. составил 47,732 тыс. т, а в 2015 г. – 77,796 тыс. т.

Тем не менее уровень импорта в 2014 и 2015 гг. оставался высоким и составлял 80,3 и 67,6 тыс. т соответственно.

В 2014 г. более 30% российского рынка занимала Украина, представленная предприятиями ПАО «Сумыхимпром» (Украина, г. Сумы) и ЧАО «Крымский титан» (ныне ЧАО «Юкрейниан Кемикал Продактс», Республика Крым, г. Армянск). Более 18% поставок пришлось на США, представленные в основном компанией DuPont.

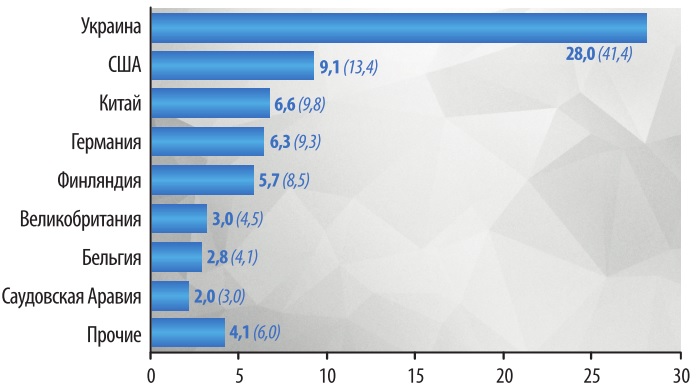

Рис. 5. Структура импорта диоксида титана в Россию в 2015 г. (по странам происхождения), тыс. т

В 2015 г. структура импорта несколько изменилась. Импорт диоксида титана из Украины возрос до 28,0 тыс. т и составил 41,4% всего импорта продукта в Россию.

Ввоз товара из Соединенных Штатов, напротив, снизился и составил 9,1 тыс. т (13,4% всего импорта).

Экспорт диоксида титана из России в 2010–2014 гг. осуществлялся почти полностью в страны Таможенного союза, был низким и составлял 0,1–0,4 тыс. т.

Рис. 6. Структура экспорта диоксида титана в Россию в 2015 г. (по странам происхождения), тыс. т

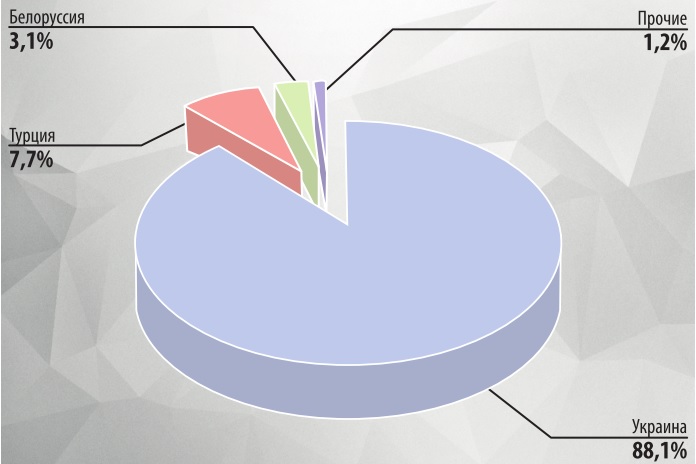

В 2015 г. в данной сфере внешнеторговой деятельности наблюдалась интересная картина: экспорт диоксида титана из России составил 74,56 тыс. т, причем 88,1% экспортируемого товара пришлось на Украину (рис. 6).

Таблица 1. Средние импортные цены на диоксид титана в 2014–2015 гг. (по странам происхождения, без НДС), долл./т

|

Страна-импортер |

2014 г. |

2015 г. |

|

Украина |

1 978 |

1 445 |

|

США |

2 271 |

2 021 |

|

Китай |

1 924 |

1 880 |

|

Германия |

2 903 |

2 263 |

|

Финляндия |

3 041 |

2 266 |

|

Великобритания |

2 762 |

2 126 |

|

Бельгия |

2 786 |

2 183 |

|

Саудовская Аравия |

2 714 |

2 174 |

В 2014–2015 гг. американский диоксид титана, производимый хлоридным методом, соответствующий высоким техническим показателям и сравнительно невысокой ценой, был наиболее конкурентоспособен на российском рынке, о чем говорит значительная величина его продаж на российском рынке, несмотря на географическую отдаленность поставщиков от потребителей. Продукция ООО «Титановые инвестиции» и украинского ПАО «Сумыхимпром», несмотря на то, то производится сульфатным методом, также обладает хорошими техническими характеристиками и, пожалуй, самым оптимальным соотношением цена/качество для российского потребителя (табл. 1). Каталог индивидуалок проститутки геленджик Девушки по вызову

Ниже приведены характеристики диоксида титана производства некоторых компаний, ввозящих в Россию свою продукцию (табл. 2–5).

Таблица 2. Качественные характеристики диоксида титана ПАО «Сумыхимпром»

|

Показатель |

SumTitan R-202 |

SumTitan R-203 |

SumTitan R-204 |

SumTitan R-206 |

|

Массовая доля диоксида титана, %, не менее |

93 |

90 |

90 |

92 |

|

Массовая доля рутильной формы,%, не менее |

95 |

96 |

97 |

97 |

|

Массовая доля веществ, растворимых в воде, %, не более |

0,3 |

0,2 |

0,2 |

0,2 |

|

Массовая доля летучих веществ, %, не более |

0,5 |

0,5 |

0,5 |

0,5 |

|

pH водной суспензии |

6,5–8,0 |

6,5–8,0 |

6,5–8,0 |

6,5–8,0 |

|

Остаток на сите с сеткой 0045,%, не более |

0,01 |

0,01 |

0,01 |

0,01 |

|

Разбеливающая способность, условные единицы, не менее |

1 750 |

1 850 |

1 900 |

1950 |

|

Укрывистость, г/м2, не более |

26 |

26 |

26 |

26 |

|

Диспергируемость, мкм, не более |

15 |

15 |

14 |

14 |

|

Белизна, условные единицы, не менее |

93,5 |

94 |

95 |

96 |

|

Маслоемкость, г/100 пигмента, не более |

25 |

25 |

25 |

25 |

Таблица 3. Качественные характеристики диоксида титана ООО «Титановые инвестиции»

|

Показатель |

CR-02 |

CR-03 |

CR-07 |

CR-08 |

|

Массовая доля диоксида титана, %, не менее |

94 |

93 |

93,5 |

93,5 |

|

Массовая доля рутильной формы, %, не менее |

98 |

98 |

98 |

98 |

|

Массовая доля летучих веществ, %, не более |

0,2 |

0,25 |

0,3 |

0,2 |

|

Массовая доля водорастворимых веществ, %, не более |

0,2 |

0,2 |

0,1 |

0,2 |

|

pH водной суспензии |

7,3 |

7,3 |

7,1 |

7,7 |

|

Остаток на сите с сеткой 0045,%, не более |

0,004 |

0,0034 |

0,003 |

0,003 |

|

Разбеливающая способность, условные единицы, не менее |

1 950 |

1 960 |

1 980 |

1990 |

|

Укрывистость, г/м2, не более |

25 |

25 |

25 |

25 |

|

Диспергируемость, мкм, не более |

12 |

12 |

11,5 |

11 |

|

Белизна, условные единицы, не менее |

95,5 |

96,2 |

96,1 |

96,4 |

Таблица 4. Качественные характеристики марок диоксида титана американской компании DuPont, предназначенных для применения в производстве ЛКМ

|

Показатель |

R-706 (для водных систем) |

TS-6200 |

TS-6300 |

R-960 |

|

Структурная модификация |

Рутильная |

Рутильная |

Рутильная |

Рутильная |

|

Массовая доля диоксида титана, %, не менее |

93 |

93 |

82 |

90 |

|

Массовая доля алюминия,% |

2,5 |

3,6 |

- |

3,3 |

|

Массовая доля аморфного диоксида кремния,% |

3,0 |

3,3 |

- |

5,5 |

|

Удельный вес, г/см3 |

4,0 |

4,0 |

3,7 |

3,9 |

|

Насыпной объем, л/кг |

0,25 |

0,25 |

0,27 |

0,255 |

|

Белизна, условные единицы |

99,4 |

99,4 |

100 |

99,9 |

|

pH водной суспензии |

8,2 |

8,0 |

9,0 |

7,2 |

|

Средний размер частицы, мкм |

0,36 |

- |

0,53 |

0,5 |

|

Маслоемкость, г/100 г пигмента, не более |

13,8 |

- |

37 |

18,7 |

|

Сопротивление при 30ºC (кОм) |

10 |

- |

6 |

6 |

|

Поверхностная обработка органическими веществами |

Есть |

Есть |

Нет |

Нет |

Таблица 5. Качественные характеристики марок диоксида титана финской компании Sachtleben Pigments OY, предназначенных для применения в производстве ЛКМ

|

Показатель |

Sachtleben RD3 |

Sachtleben R660 |

Sachtleben R-FD-I |

Sachtleben 8700 |

|

Структурная модификация |

Рутильная |

Рутильная |

Рутильная |

Рутильно-анатазная, содержа-ние рутильной формы –min/ 60% |

|

Массовая доля диоксида титана, %, не менее |

93 |

93 |

96 |

93 |

|

Дополнительные компоненты |

Al2O3, ZrO3 |

Al2O3, ZrO3 |

Al2O3 |

Al2O3 |

|

Удельный вес, г/см3 |

4,0 |

4,0 |

4,1 |

4,1 |

|

Насыпная плотность, кг/м3 |

800 |

800 |

600 |

600 |

|

Насыпная плотность утрамбованного продукта, кг/м3 |

1 000 |

1 000 |

- |

- |

|

pH водной суспензии |

7–8 |

7,6–8,6 |

- |

- |

|

Остаток на сите с сеткой 0,0044, %, не более |

0,01 |

0,01 |

- |

- |

|

Средний размер частиц, мкм |

0,22 |

0,22 |

- |

- |

|

Относительная разбеливающая способность, не менее |

1 900 |

1 850 |

- |

- |

|

Маслоемкость (г/100 г пигмента) |

22 |

21 |

20 |

20 |

|

Поверхностная обработка органическими веществами |

Есть |

Есть |

Нет |

Нет |

Как видно из приведенных в табл. 2–5 данных, продукция ООО «Титановые инвестиции» незначительно уступает в качестве американской и европейской продукции, причем стоит существенно дешевле ее.

Учитывая интенсивное развитие лакокрасочной и полимерной промышленности, можно оценить, что к 2030 г. потребность в диоксиде титана на российском рынке будет достигать 220–260 тыс. т.

Из данного предположения следует, что существует необходимость создания и наращивания в России производственного потенциала по диоксиду титана.

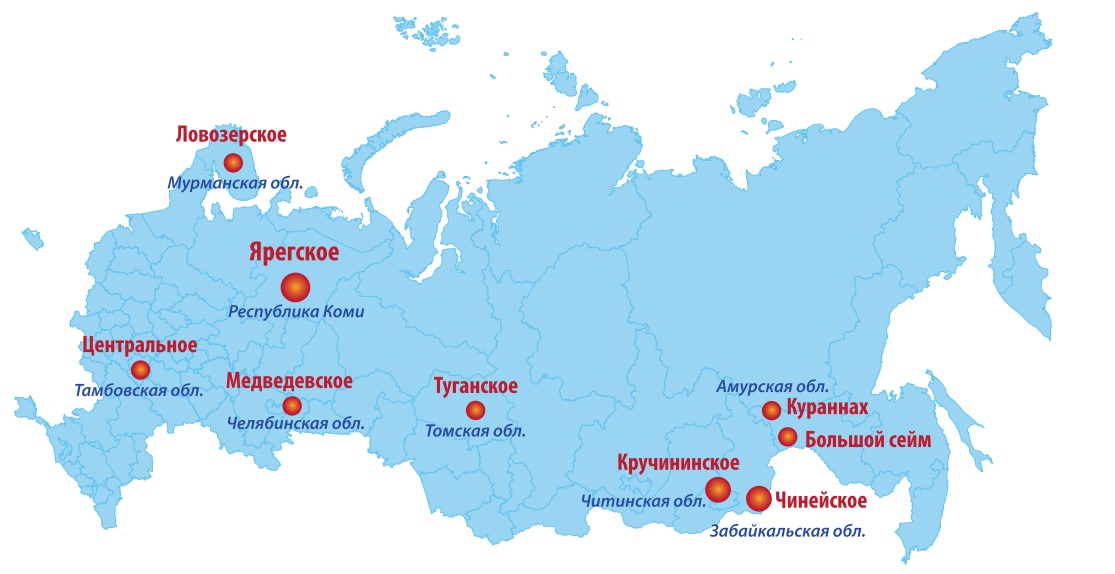

Россия обладает хорошей сырьевой базой титансодержащего сырья в Республике Коми, в Читинской, Мурманской, Челябинской, Амурской, Тамбовской, Томской, Нижегородской, Омской, Тюменской областях, в Красноярском и Ставропольском краях. Наличие такой сырьевой базы позволяет организовать производство диоксида титана как сульфатным, так и хлоридным способом. Пока основным фактором, сдерживающим организацию этого производства, являются относительно низкие цены на диоксид титана и сравнительно невысокая рентабельность производства.

Рис. 7. Основные титановые месторождения в РФ

Крупнейшими месторождениями являются Ярегское (Республика Коми), Чинейское, Кручининское (Читинская обл.), Медведевское (Челябинская обл.) и Центральное (Тамбовская обл.) и др. (рис. 7). Необходимо отметить, что, помимо разведанных балансовых запасов титансодержащего сырья, Россия располагает огромными прогнозными ресурсами.

Поскольку потребность в диоксиде титана в России очень велика и отнюдь не полностью покрывается за счет внутреннего производства, а существующие на территории РФ технологии производства данного продукта являются далеко не совершенными, производство диоксида титана является интереснейшей сферой для научно-технических разработок и внедрения инноваций.

Так, в Томском политехническом университете (ТПУ) была разработана экономичная и экологичная технология производства диоксида титана, которая подразумевает применение в качестве основного реагента фторида аммония, более безопасного, чем серная кислота. Кроме того, данный реагент может использоваться повторно, что приводит к минимизации стоков. Новая технология способствует снижению до небольших объемов (от 20 тыс. т) пределов рентабельности, позволяя создать сеть небольших производств и, таким образом, снижая логистические расходы. Минусом фторидной технологии является лишь то, что в данном случае получает более грубодисперсный порошок пигмента, чем хлорным методом. Запуск производства мощностью 100 тыс. т/год оценивается разработчиками из Томского политехнического университета в 1,5 млрд. руб., тогда как по оценкам специалистов компании Kronos Worldwide Inc. на создание производства мощностью 150 тыс. т/год с использованием хлоридной технологии требуется не менее 1 млрд. долл. Срок создания производства по новой технологии оценивается специалистами из ТПУ в один-два года.

В октябре 2015 г. государственная корпорация «Росатом» одобрила проект АО «Сибирский химический комбинат» (АО «СХК») по созданию производства диоксида титана по фторидной технологии мощностью 20 тыс. т/год. Было решено выделить на изготовление первой партии продукции и маркетинговые исследования 3,6 млн. руб. После того как качество первых образцов продукции, произведенной в ТПУ по заказу АО «СХК», было одобрено на нескольких заводах-потребителях, руководство АО «Сибирский химический комбинат» заявило, что в 2017 г. запустит опытно-промышленное производство объемом 5 тыс. т/год, а в 2019 г. – промышленное – на 20 тыс. т/год. Развернется производство на площадках АО «СХК».

Кроме планируемого создания нового производства в Томской области, новшества и вводы готовятся и в Крымском федеральном округе: в частности, ООО «Титановые инвестиции» к 2018 г. намечает расширение мощностей по производству диоксида титана на 19 тыс. т (до 120 тыс. т/год).

Таким образом, есть надежда, что к 2018–2019 гг. в России суммарные мощности по производству диоксида титана достигнут 140 тыс. т/год, однако будет ли на него спрос на российском рынке полностью удовлетворен за счет внутреннего производства, учитывая что ООО «Титановые инвестиции» является экспортоориентированным предприятием, остается серьезным вопросом.