- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

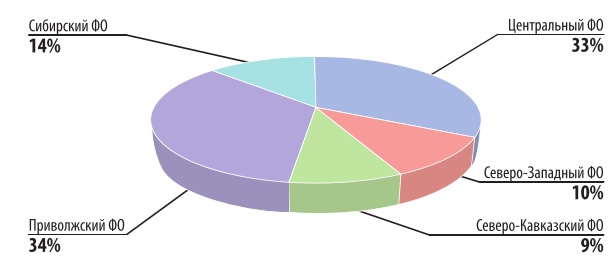

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

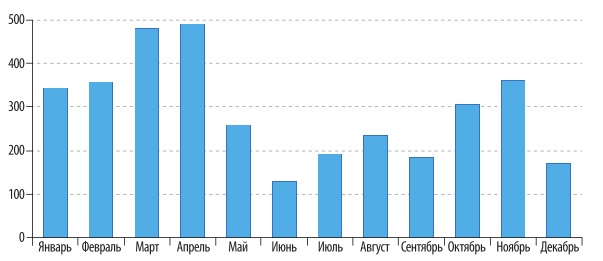

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Россия и Индия: торговля химическими товарами и сотрудничество в области химической промышленности

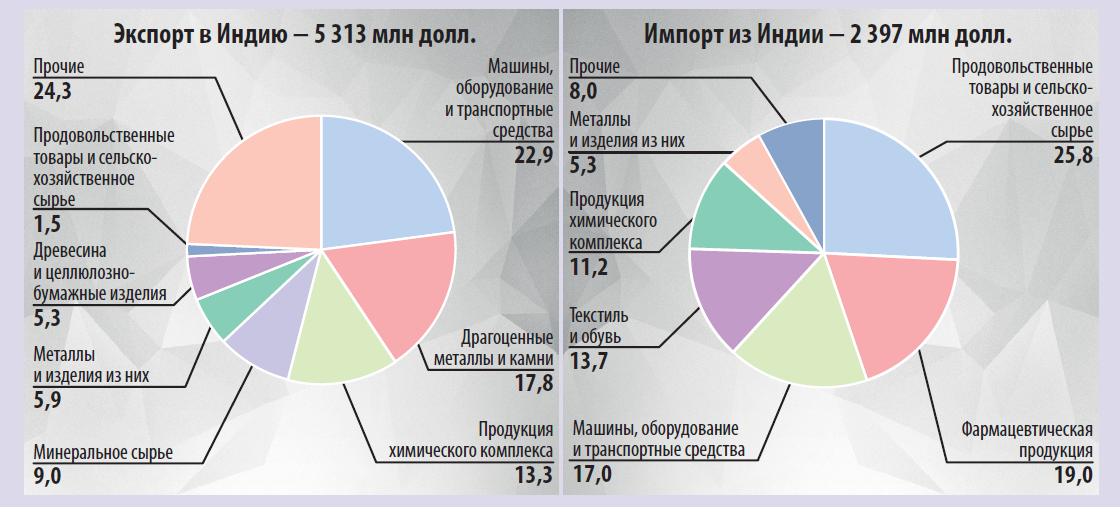

Текущий год является годом 70-летия установления официальных дипломатических отношений между Россией и Индией. В 2016 г. товарооборот между Россией и Индией, по данным портала «Внешняя торговля России», составил 7,71 млрд долл., при этом экспорт составлял 5,31 млрд долл. (69% суммарного товарооборота), а импорт – 2,40 млрд долл. (31% суммарного товарооборота).

Экспорт продукции химического комплекса из России в Индию в 2016 г. составлял 705,5 млн долл., а импорт Россией данной продукции из Индии – 269,1 млн долл. Таким образом, на долю продукции химического комплекса приходится 13,3% стоимости российского экспорта в Индию и 11,2% стоимости импорта товаров из этой страны (рис. 1). Продукция химического комплекса является третьей по значимости товарной категорией в структуре российского экспорта в Индию (после продукции машиностроения и драгоценных металлов и камней) и пятой по значимости товарной категорией в структуре импорта (после продовольственных товаров, фармацевтической продукции, продукции машиностроения и продукции легкой промышленности).

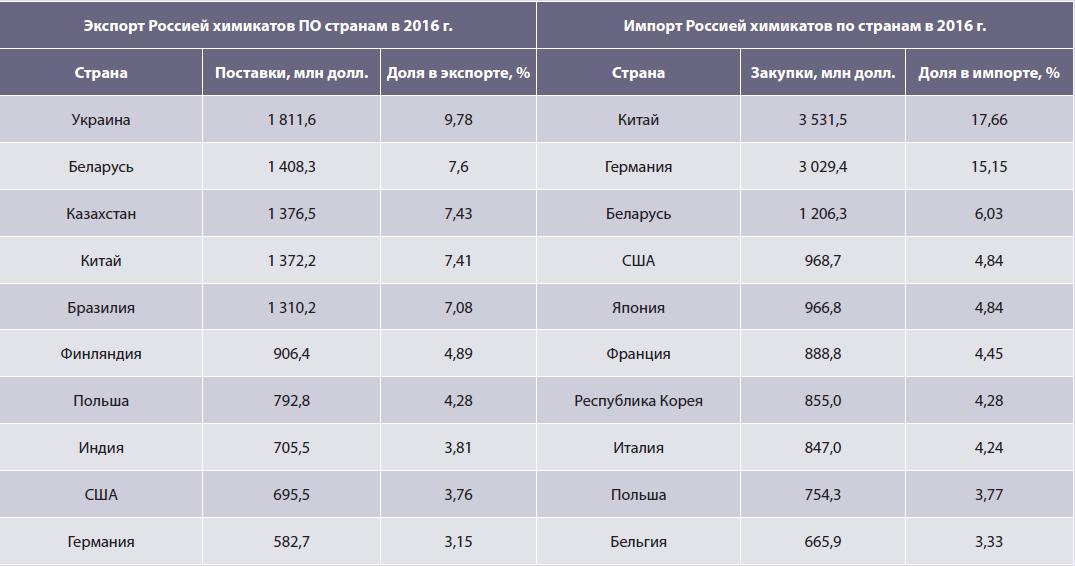

Индия является важным партнером России во внешней торговле химической и нефтехимической продукцией. Индия входит в Топ-10 крупнейших покупателей российских химических товаров и в Топ-15 крупнейших поставщиков химической продукции на российский рынок. В 2016 г. среди покупателей российской химической и нефтехимической продукции Индия была восьмой, а среди поставщиков химикатов в Россию – пятнадцатой (табл. 1).

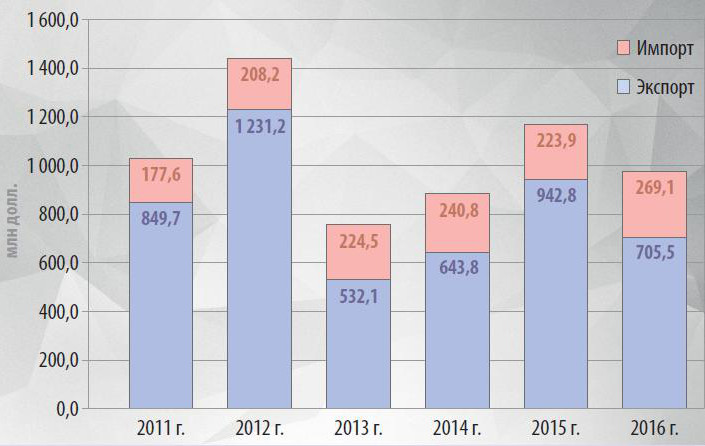

Во внешней торговле химическими и нефтехимическими товарами между Россией и Индией традиционно складывается положительное для России внешнеторговое сальдо, поскольку объемы экспортных поставок химикатов из России в Индию, как правило, в несколько раз превышают объемы импортных закупок. В 2011 г. сальдо внешней торговли составило плюс 672,0 млн долл., а в 2016 г. – плюс 436,4 млн долл. При этом в период с 2011 по 2016 г. рост российского экспорта химических и нефтехимических товаров в Индию отличался крайней нестабильностью: резкий рост экспорта в 2012 и 2015 гг. сменялся падением в последующие 2013 и 2016 гг. (рис. 2). В 2012 г. по сравнению с 2011 г. экспорт возрос на 45% (с 850 до 1 231 млн долл.), затем в 2013 г. по сравнению с 2012 г. он снизился на 57% (до 532 млн долл.). В 2014 г. по сравнению с 2013 г. рост экспорта составил 21% (с 532 до 644 млн долл.), а в 2015 г. по сравнению с 2014 г. – более 46% (с 642 до 943 млн долл.). В 2016 г. по сравнению с 2015 г. экспорт вновь снизился на 25% (с 942 до 706 млн долл.). Столь резкие колебания стоимости экспортных поставок были обусловлены изменением конъюнктуры на индийском рынке минеральных удобрений – важнейшем индийском рынке для российских поставщиков химической продукции.

Объемы импортных закупок Россией химикатов в Индии за период с 2011 по 2016 г. практически непрерывно возрастали. Среднегодовые темпы роста импортных закупок в 2011–2016 гг. были высокими и составляли 8,67%.

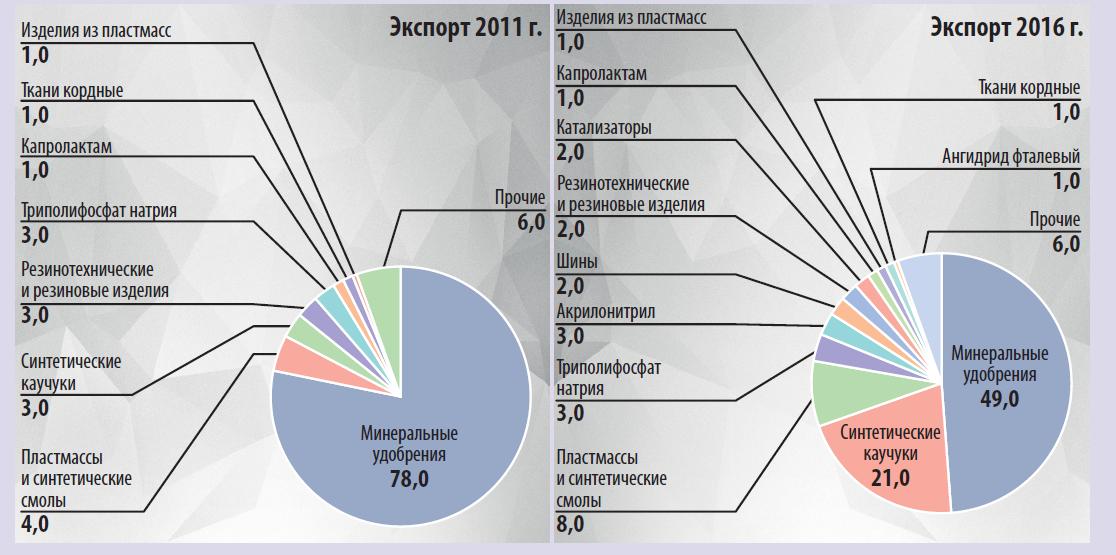

При сравнении структуры российского экспорта химических и нефтехимических товаров в Индию заметно, что структура экспорта в 2016 г. отличается от структуры шестилетней давности значительно большим разнообразием (рис. 3). В 2011 г. на долю минеральных удобрений приходилось порядка 78% стоимости экспортных поставок химикатов, вклад пластмасс и синтетических смол составлял 4%, синтетических каучуков, резинотехнических и резиновых изделий, а также триполифосфата натрия – по 3%, а капролактама, тканей кордных и изделий из пластмасс – по 1%.

В 2016 г. доля минеральных удобрений в стоимости экспорта продукции химического комплекса снизилась до 49%. Важное место при этом получили синтетические каучуки, доля которых составила 21% стоимости экспорта (против 3% в 2011 г.). Также заметно возросла доля изделий из пластмасс (8% стоимости экспорта в 2016 г. против 1% в 2011 г.). Доля триполифосфата натрия в стоимости экспорта химикатов в Индию в 2016 г. осталась неизменной по сравнению с 2011 г. (3%). Также около 3% стоимости экспортных поставок в 2016 г. пришлось на долю акрилонитрила (в 2011 г. этот товар в Индию не поставлялся), 2% стоимости – на долю шин и камер резиновых (против 0,3% в 2011 г.), 2% – на долю резинотехнических и резиновых изделий (против 3% в 2011 г.), 2% – на долю катализаторов и инициаторов химических реакций (против 0,02% в 2011 г.), по 1% на долю капролактама, тканей кордных и изделий из пластмасс (без изменений по сравнению с 2011 г.).

Импортные закупки химикатов в Индии характеризуются большим разнообразием. При этом структура закупок химикатов в 2016 г. значительно отличается от аналогичной структуры за 2011 г. (рис. 4). В 2011 г. крупнейшей импортной позицией являлись изделия из пластмасс, на долю которых приходилось более четверти общей стоимости импорта химикатов из Индии, второе место занимали резинотехнические и резиновые изделия (11% стоимости импорта), третье место – синтетические красители (8% стоимости импорта), четвертое место – шины и камеры резиновые (7% стоимости импорта). В 2016 г. на первое место вышли шины и камеры резиновые (14% стоимости импорта), второе место заняли изделия из пластмасс (10% стоимости импорта), третье место, так же как и в 2011 г., – синтетические красители (8% стоимости импорта), а четвертое место – химические волокна и нити, занимавшие в 2011 г. лишь 8-е место в структуре импорта с долей в 2% от стоимости импортных закупок. Доля резинотехнических и резиновых изделий в 2016 г. составила 6% от стоимости импорта (против 11% в 2011 г.). Значительно возросла в 2016 г. по сравнению с 2011 г. доля в структуре импорта химикатов-добавок для полимерных материалов (6% в 2016 г. против 1% в 2011 г.). Доля в структуре импортных закупок активированного угля в 2011 и 2016 гг. сохранялась на уровне 4%. Доля катализаторов и инициаторов химических реакций возросла с 2% в 2011 г. до 3% в 2016 г.

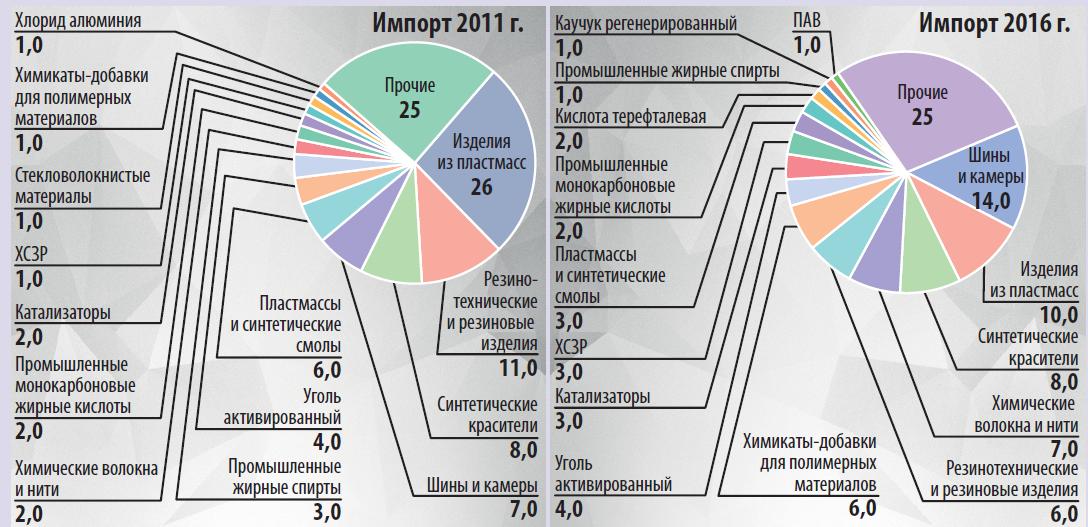

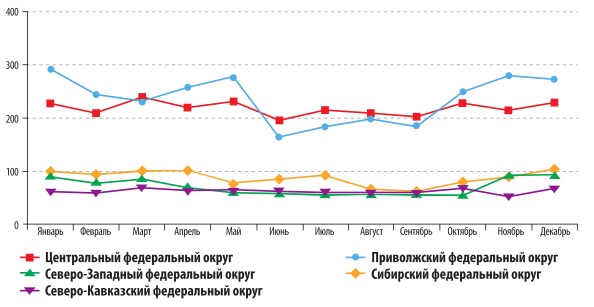

Как уже было отмечено выше, основу экспорта химических товаров из России в Индию составляют минеральные удобрения. При этом вывоз минеральных удобрений из России в Индию в период с 2011 по 2016 г. характеризовался нестабильностью. В 2011 г. в Индию было поставлено 735,6 тыс. т пит. в-в минеральных удобрений. В 2012 г. поставки резко возросли (почти на 85%) и достигли 1 360 тыс. т пит. в-в. Затем в 2013 г. поставки резко снизились (на 65% по сравнению с 2012 г.) и составили 476,5 тыс. т пит. в-в, затем в 2014–2015 гг. наблюдался рост. В 2016 г. поставки минеральных туков вновь снизились на 25% по сравнению с 2015 г. и составили 814,4 тыс. т пит. в-в. Основу экспорта минеральных удобрений в Индию составляют калийные удобрения – хлорид калия производства ПАО «Уралкалий». В меньших объемах в Индию поставляются фосфатные и азотные удобрения (рис. 5).

С 2011 по 2016 г. был зафиксирован резкий рост поставок в Индию синтетических каучуков. За рассматриваемый период поставки данной продукции возросли в 14,5 раз (с 7,5 тыс. т в 2011 г. до 108,7 тыс. т в 2016 г.). В частности, поставки бутилового каучука возросли с 5 тыс. т в 2011 г. до 60 тыс. т в 2016 г., поставки бутадиенового каучука – с 0,1 тыс. т в 2011 г. до почти 20 тыс. т в 2016 г. Поставки галобутиловых каучуков в Индию начались в 2014 г. с 2,6 тыс. т в 2014 г. и увеличились до 20,3 тыс. т в 2016 г.

Поставки в Индию пластмасс и синтетических смол за рассматриваемый период возросли приблизительно в пять раз (с 10,8 тыс. т в 2011 г. до 53,6 тыс. т в 2016 г.). Основу экспорта товаров данной группы составляет полиамид-6, поставки которого возросли с 10,8 тыс. т в 2011 г. до 22,4 тыс. т в 2016 г. Также важное место в структуре поставок пластмасс и синтетических смол за рассматриваемый период занял поливинилхлорид, экспорт которого возрос с 0,02 т в 2011 г. до 27,7 тыс. т в 2016 г.

В структуре импорта химических и нефтехимических товаров из Индии преобладают товары с высокой добавленной стоимостью: изделия из пластмасс и резинотехнические и резиновые изделия, шины и камеры резиновые, химические волокна и нити.

Закупки в Индии изделий из пластмасс за рассматриваемый период снизились с 15,5 тыс. т на сумму 46,6 млн долл. в 2011 г. до 10 тыс. т на сумму 27 млн долл. в 2016 г. Импорт изделий из пластмасс представлен такими товарами, как пленка полипропиленовая (в том числе БОПП (биаксиально-ориентированная полипропиленовая пленка), декоративный бумажно-слоистый пластик на основе аминоформальдегидных смол, тара и упаковка, посуда столовая и кухонная из пластмасс, а также гибкие промежуточные контейнеры большой емкости (биг-бэги). Снижение закупок Россией изделий из пластмасс в Индии объясняется, главным образом, развитием собственного производства данной продукции в нашей стране.

Импорт резинотехнических и резиновых изделий за рассматриваемый период также снизился (с 6,8 тыс. т на сумму 20 млн долл. в 2011 г. до 4,8 тыс. т на сумму 17,2 млн долл. в 2016 г.). Закупки резинотехнических и резиновых изделий в Индии представлены такими товарами, как трубы, шланги, рукава из резины, ленты транспортерные, приводные ремни и бельтинг из резины.

Импортные закупки шин в Индии за рассматриваемый период в натуральном выражении снизились с 1 031 тыс. шт. в 2011 г. до 500 тыс. шт. в 2016 г., однако в стоимостном выражении закупки резко возросли: с 11,6 млн долл. в 2011 г. до 37,8 млн долл. в 2016 г. Как был отмечено выше, в 2016 г. шины и камеры резиновые вышли на первое место в структуре закупок химикатов в Индии. Подобная тенденция (снижение закупок в натуральном выражении при росте в стоимостном) объясняется изменением структуры импорта шин и камер в сторону снижения закупок дешевых велосипедных шин и увеличения закупок дорогостоящих шин для сельскохозяйственной, строительной и промышленной техники.

По данным Chemical Fibers International, в настоящее время Индия является вторым крупнейшим мировым производителем химических волокон и нитей (после Китая). Доля Индии в мировом производстве данной продукции в 2016 г. составляла порядка 8% (Китай – 66%). На долю Индии приходится порядка 6% поставок в Россию химических волокон и нитей. Закупки Россией химических волокон и нитей в Индии за период с 2011 по 2016 г. непрерывно возрастали. В 2011 г. закупки составляли 1,4 тыс. т, а в 2016 г. –12,6 тыс. т. В частности, закупки полиэфирных текстурированных нитей возросли с 1 тыс. т в 2011 г. до 9,2 тыс. т в 2016 г., а закупки вискозных волокон – с 0,2 тыс. т в 2011 г. до 3,2 тыс. т в 2016 г.

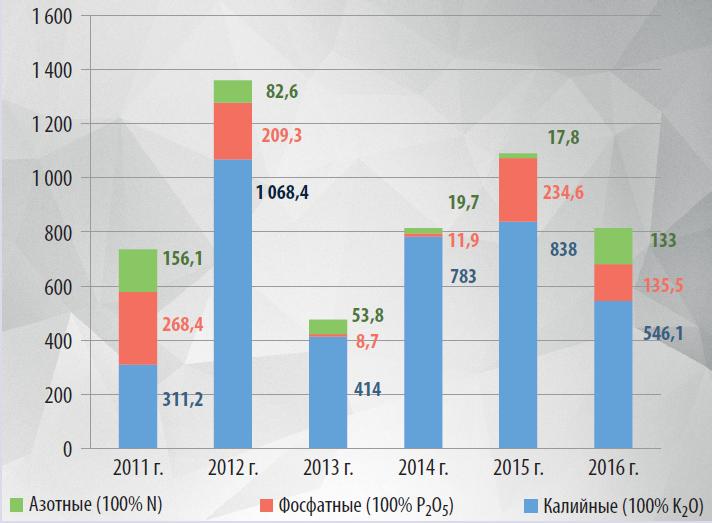

Ощутимым барьером в торговле химическими товарами между Россией и Индией являются введенные индийской стороной антидемпинговые пошлины на российские химические и нефтехимические товары. В настоящий момент в Индии действуют антидемпинговые пошлины на шесть химических товаров, поставляемых из России: гексамин (уротропин), политетрафторэтилен (фторопласт-4), технический углерод, пентаэритрит, метиленхлорид, фталевый ангидрид и нитрат аммония (аммиачная селитра) (табл. 2). Пошлины на политетрафторэтилен, гексамин и технический углерод были впервые введены соответственно в 1999, 2002 и 2009 гг. и продлены на политетрафторэтилен – три раза (в 2005, 2011 и 2016 гг.), на гексамин – два раза (в 2007 и 2014 гг.), на технический углерод – два раза (в 2013 и 2015 гг.). В 2015 г. также были впервые введены антидемпинговые пошлины в отношении сразу трех российских химических товаров – пентаэритрита, метиленхлорида и фталевого ангидрида. Совсем недавно, в сентябре 2017 г., была введена пошлина на нитрат аммония. Также в отношении трех продуктов – полибутадиенового каучука, бихромата натрия и нафталина – Министерством промышленности и торговли Индии проводятся антидемпинговые расследования. Кроме того, в 2009–2016 гг. имело место антидемпинговое расследование в отношении поставляемого из России ПВХ эмульсионного, а в 2012–2017 гг. – в отношении кальцинированной соды. В обоих случаях ущерб индийских производителей от действий российских поставщиков не был доказан, однако индийскими контролирующими органами, судя по всему, будет осуществляться дальнейший мониторинг рынков данных продуктов с целью оперативного выявления возможных будущих фактов демпинга. Отметим, что впервые антидемпинговое расследование в отношении российского нитрата аммония проводилось в 2002–2004 гг., тогда введение антидемпинговой пошлины на данный товар не было рекомендовано.

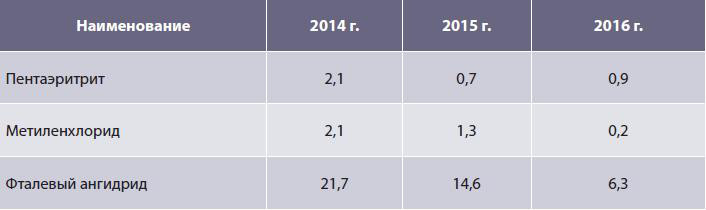

Тот факт, что индийские антидемпинговые меры оказывают негативное воздействие на развитие российско-индийской торговли химическими и нефтехимическими товарами, подтверждается фактом резкого снижения поставок в Индию фталевого ангидрида, пентаэритрита и метиленхлорида в 2015–2016 гг. (табл. 3).

Вместе с тем, следует отметить, что большинство индийских антидемпинговых пошлин на химическую и нефтехимическую продукцию не имеют строго дискриминационного характера по отношению к российским поставщикам. Так, антидемпинговые пошлины на технический углерод действуют в отношении товара не только из России, но также Китая и Таиланда. Антидемпинговые пошлины на фталевый ангидрид помимо российского товара действуют на товар, поставляемый из Тайваня, Республики Корея и Израиля (до 24 декабря 2017 г.), а также Японии (до 3 декабря 2020 г.). В целом, в настоящее время Индия применяет антидемпинговые меры в отношении 125 товаров, поставляемых из-за рубежа. Абсолютное большинство из списка этих товаров относится к категории химических. Чаще всего под действие индийских антидемпинговых мер подпадает продукция из Китая: по состоянию на август 2017 г. в Индии действовали антидемпинговые меры в отношении 93 химических и нефтехимических товаров, поставляемых из КНР. Важно отметить, что антидемпинговые пошлины – эффективный, разрешенный ВТО, инструмент защиты внутреннего рынка и поддержки развития отечественного производства. Поэтому неудивительно, что правительство Индии, стремящееся к формированию в своей стране мощного современного химического комплекса, активно (как ранее Китай) применяет данный инструмент для достижения поставленной цели. Возможно, одна из целей активной антидемпинговой политики – продвижение инициативы Make in India («Делай в Индии»), предполагающей всемерное стимулирование зарубежных компаний локализовать свое производство в Индии. Таким образом, антидемпинговые расследования в Индии в отношении российских химических товаров (равно как и химических товаров из других стран) будут продолжаться.

Для защиты интересов российских поставщиков от применения Индией антидемпинговых мер в отношении их товаров необходим тщательный мониторинг хода расследований, своевременная подготовка документов, опровергающих факт демпинга, активное взаимодействие с индийскими контролирующими органами и с органами ВТО. Также в случае целесообразности возможным вариантом укрепления позиций российских химических компаний на индийском рынке может стать инвестиционное партнерство с Индией.

На сегодняшний день самым крупным и известным совместным российско-индийским проектом в области нефтехимии на сегодняшний день является проект крупнейших нефтехимических холдингов двух стран – российской компании «СИБУР» и индийской Relience Industries («Релайенс Индастриз») – по созданию производства бутилового и галобутилового каучуков. Проект реализуется на площадке интегрированного нефтехимического комплекса «Релайенс» в г. Джамнагаре (штат Гуджарат). Мощность создаваемого производства бутилового каучука составляет 120 тыс. т в год. При этом в зависимости от рыночной конъюнктуры до 60 тыс. т производимого в год бутилкаучука может направляться на производство галобутиловых каучуков. Торжественная церемония закладки первого камня комплекса бутилового каучука состоялась 22 февраля 2013 г. Ввод объекта в эксплуатацию запланирован уже на 2018 г. Производимая предприятием продукция позволит заместить ряд марок бутилового и галобутиловых каучуков, поставляемых в Индию из-за рубежа. Таким образом, проект способствует реализации вышеупомянутой инициативы Make in India.

Инвестиции Индии в российский химический комплекс на сегодняшний день невелики. Относительно успешным можно считать сотрудничество в области фармацевтической промышленности, в то время как привлечение инвестиций в российскую химическую и нефтехимическую промышленность от индийских химических компаний и государства, несмотря на активное обсуждение подобных возможностей, пока не было осуществлено. Неоднократно обсуждались различные варианты привлечения индийских инвестиций в российскую индустрию минеральных удобрений. Так, в 2014 г. ПАО «Акрон» заключило меморандум о продаже индийской компании NMDC 30% акций «Верхнекамской калийной компании», которая владеет лицензией на разработку Талицкого участка Верхнекамского калийного месторождения в Пермском крае. Однако в начале 2016 г. было заявлено об отказе индийской стороны участвовать в данном проекте.

Также в 2016 г. министр экономического развития Республики Башкортостан Сергей Новиков заявил о заинтересованности правительства Республики в привлечении индийских инвестиций в уставной капитал АО «Мелеузовские минеральные удобрения» (принадлежащее ООО «Газпром нефтехим Салават»). Сообщения о дальнейшей работе по привлечению индийских инвестиций в капитал предприятия в открытых источниках отсутствуют.

В целом, партнерство в области науки и технологий между Россией и Индией развито значительно сильнее, чем инвестиционное партнерство в промышленности. Совместные теоретические и прикладные исследования осуществляют более 200 исследовательских центров в обеих странах. Химическая наука является одной из важнейших сфер российско-индийского научного сотрудничества. Одним из российских научных центров, наиболее активно сотрудничающих с Индией, является Институт органической химии им. Н.Д. Зелинского РАН.

Инвестиционное и технологическое партнерство между Россией и Индией в области химической и нефтехимической промышленности, безусловно, имеет большие возможности для расширения. Обе страны характеризуются большим внутренним рынком, богатыми природными ресурсами, существенным научным потенциалом в области химических технологий и промышленных биотехнологий. В числе потенциальных направлений сотрудничества можно назвать: производство композиционных материалов, «точное» (координатное) земледелие, производство индустриальных ЛКМ, а также промышленные биотехнологии.

Создание совместных российско-индийских предприятий по производству композиционных материалов может быть полезно ввиду активного сотрудничества нашей страны с Индией в сфере развития авиастроения. Так, в 2015 г. между Россией и Индией было подписано соглашение о сотрудничестве в области вертолетостроения, в 2016 г. было учреждено СП по сборке в Индии российских вертолетов Ка-226Т. Также в 2016 г. было заявлено о возможности участия России в проектах по развитию гражданского самолетостроения в Индии. По всей видимости, создание сборочных производств российской техники является лишь первым шагом в российско-индийском авиастроительном сотрудничестве. Можно предположить с большой долей вероятности, что уже в ближайшей перспективе целесообразной станет локализация производства в Индии отдельных деталей и узлов вертолетов и самолетов, что, в свою очередь, создаст спрос на композиционные материалы. Важно также отметить, что Индия обладает подходящей ресурсной базой для развития производства композитов: в индийских кластерах химической промышленности сосредоточены производства полимерных материалов (как крупнотоннажных, так и малотоннажных), химических волокон, стекловолокон, а также химикатов-добавок для полимерных материалов. Таким образом, совместное предприятие, сочетающее индийскую ресурсную базу с российскими технологиями производства композиционных материалов, могло бы стать важным (на сегодняшний день недостающим) элементом цепочки добавленной стоимости.

Сотрудничество Индии и России в области агрохимии могло бы также быть полезно обеим странам. Однако можно предположить, что наиболее перспективной сферой совместной работы станет не просто инвестиционное сотрудничество в сфере производства химикатов для сельского хозяйства, но инвестиционное и технологическое сотрудничество в сфере производства химикатов для нужд так называемого точного земледелия. Точное земледелие – это концепция, предполагающая достижение высокой урожайности при максимально щадящем отношении к окружающей среде и наиболее эффективном использовании ресурсов (земельных, водных и др.). Хотя на сегодняшний день точное земледелие еще не имеет в Индии широкого распространения, можно ожидать, что растущий спрос на продукты питания вкупе с истощением земельных и водных ресурсов стимулируют индийских сельхозпроизводителей переходить к осуществлению своей экономической деятельности в соответствии с данной концепцией. Точное земледелие предполагает индивидуальный подбор составов удобрений под конкретные почвы и сельскохозяйственные культуры, применение удобрений пролонгированного действия, капсулированных семян и др. Таким образом, сотрудничество между Россией и Индией в сфере точного земледелия могло бы осуществляться посредством совместного изучения потребностей индийского сельского хозяйства в современных удобрениях, средствах подготовки семян и др., а также создании совместных предприятий (на территории России или Индии), производящих соответствующие химикаты.

Возможно также сотрудничество между Россией и Индией в сфере производства индустриальных лакокрасочных материалов для нужд как индийского, так и российского рынка. Индия является наиболее быстрорастущим рынком лакокрасочных материалов. По прогнозу TechSci Research, в период до 2026 г. индийский рынок ЛКМ будет расти со средней скоростью порядка 13% в год. Вместе с тем, хотя наибольший спрос ожидается в сегменте декоративных ЛКМ (в связи с развитием строительства и урбанизации), сегмент индустриальных ЛКМ также будет расти достаточно высокими темпами. Для российского же рынка актуальной проблемой является импортозамещение индустриальных ЛКМ. Важными факторами конкурентоспособности возможных совместных предприятий по выпуску индустриальных ЛКМ может быть использование индийских малотоннажных химических продуктов – сиккативов, отвердителей, пигментов, а также объединение российского и индийского научно-технологического потенциалов в сфере производства данной продукции.

Потенциальным направлением сотрудничества между Россией и Индией могут быть также промышленные биотехнологии. В настоящее время Индия характеризуется чрезвычайно высокими темпами роста биотехнологического сектора. Выпуск биотехнологической продукции в этой стране за 10 лет (с 2005 по 2015 г.) возрос с 1,1 до 7 млрд долл. В 2016 г. выпуск возрос более чем на 57% (!) по сравнению с предыдущим годом и составил около 11 млрд долл. До 2025 г. темпы роста данного производства прогнозируются на уровне 30% в год, таким образом к 2025 г. выпуск достигнет почти 100 млрд долл. Наибольшую долю в структуре биотехнологического производства в Индии занимает биофармацевтика (64% выпуска в 2016 г.), на долю биотехнологий для сферы услуг (включая очистку сточных вод) приходится порядка 18% выпуска, на долю биотехнологий для сельского хозяйства – порядка 14% выпуска, а на долю промышленных биотехнологий – около 3%. Очевидно, что в связи с урбанизацией, ростом промышленного производства и увеличением спроса на промышленную продукцию со стороны растущего среднего класса нагрузка на окружающую среду в Индии в ближайшее десятилетие значительно возрастет. При этом широкомасштабное применение биотехнологий в промышленности, сельском хозяйстве и сфере услуг станет одной из немногих возможностей сохранения окружающей среды без ущерба для темпов экономического роста и темпов роста уровня жизни населения. В этих условиях участие России, обладающей довольно большим научным потенциалом в области биотехнологий (в том числе промышленных), в развитии индийских промышленных биотехнологий может принести значительные выгоды обеим странам.

Российский рынок диоксида титана: реалии и перспективы

Спрос на диоксид титана – важный продукт для лакокрасочной промышленности, производства пластмасс и бумаги – на российском рынке составляет 67–82 тыс. т/год, в то время как собственное производство диоксида титана до 2014 г. в России отсутствовало.

Диоксид титана, незаменимый пигмент в лакокрасочной, полимерной, целлюлозно-бумажной и других отраслях, представляет собой порошок белого цвета без запаха и вкуса, практически не растворимый в воде и минеральных кислотах (кроме плавиковой и концентрированной серной кислот).

Диоксид титана производится в двух формах: рутильной и анатазной (октаэдрит). Рутильный диоксид титана примерно на 30% лучше рассеивает свет, чем анатазный, обладает лучшей укрывистостью (укрывистость – способность диоксида титана перекрывать цвет окрашиваемой поверхности). Анатазная форма является менее атмосферостойкой, чем рутильная, и хуже защищает от УФ-воздействия. Рутильный диоксид титана предпочтительнее при производстве лакокрасочных материалов, пластмасс, косметики. Анатазные пигменты находят свое применение при выпуске бумаги, резины и мыла. Традиционно подавляющая часть всего диоксида титана применяется в производстве лакокрасочных материалов. При этом основной функцией диоксида титана в лакокрасочной промышленности является придание краскам белого цвета, яркости, а также улучшение укрывистости, защита покрытий от вредных ультрафиолетовых лучей, предотвращение старения пленки и пожелтения покрашенных поверхностей.

Исходным сырьем для производства диоксида титана является титансодержащий ильменитовый концентрат (FeTiO3) – продукция горно-обогатительных предприятий. Ильменит – это руда, которая с химической точки зрения представляет собой смесь оксидов, большую часть из которых составляют оксиды титана и железа.

Существует два промышленных способа получения диоксида титана (рутильной и анатазной модификаций):

1. Сульфатный, или сернокислотный (из титансодержащего концентрата).

Метод основан на обработке ильменитового концентрата серной кислотой с последующими выделением и гидролизом титанилсульфата с прокаливанием продукта гидролиза титанилсульфата (метатитановая к-та) до диоксида титана. Побочный продукт сульфатной технологии производства диоксида титана – железный купорос. Сульфатный способ был внедрен в промышленность в 1931 г. для производства анатазной формы диоксида титана, и позже, в 1941 г., рутильной формы.

2. Хлорный, или хлоридный (из тетрахлорида титана).

Хлорный способ был изобретен компанией DuPont в 1950 г. для производства рутильного диоксида титана. Этот способ включает в себя высокотемпературные фазовые реакции. Титансодержащая руда вступает в реакцию с хлорным газом при пониженном давлении, в результате чего образуется тетрахлорид титана (TiCl4) и примеси хлоридов металлов, которые затем удаляются. Высокочистый тетрахлорид титана (TiCl4) подвергается окислению под действием высокой температуры для получения диоксида титана с высокой яркостью.

Мировые мощности по производству диоксида титана хлорным способом превышают мощности сульфатного способа и продолжают расти.

Сульфатная технология проще хлоридной и позволяет использовать более бедные и дешевые руды, но она обычно сопряжена с большими издержками производства.

Учитывая особенности обоих процессов, основными критериями выбора между ними являются возможность обеспечения производства сырьем соответствующего качества и проблемы, связанные с экологией. Сульфатный способ характеризуется наиболее высокими показателями загрязнения окружающей среды.

Общие мировые мощности по производству пигментного диоксида титана оцениваются примерно в 7,2 млн. т, причем около 85–90% приходится на рутильную форму и примерно 10–15% – на анатазную.

Рис. 1. Сферы потребления диоксида титана

Страна, обладающая самым большим производственным потенциалом по диоксиду титана, – Китай (около 3 млн. т/год). Крупнейшими в мире его производителями являются следующие компании: DuPont Titaniun Technologies (США), National Titanium Dioxide Co., Ltd. Cristal (Саудовская Аравия), Huntsman Pigments (США), Tronox, Inc. (США), Kronos Worldwide, Inc. (США), Sachtleben Chemie GmbH (Германия; 100% акций принадлежат Rockwood Holding), Ishihara Sangyo Kaisha, Ltd. (Япония).

Как упоминалось выше, основные потребляющие диоксид титана отрасли в мире – это лакокрасочная промышленность, производство пластмасс и бумаги (рис. 1). Большую часть в мировом потреблении диоксида титана занимает Китай. На втором и на третьем местах – Западная Европа и США соответственно.

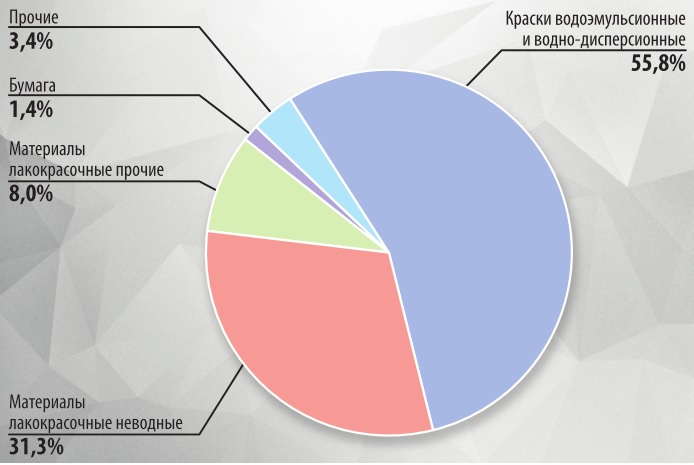

Рис. 2. Структура потребления диоксида титана на российском рынке в 2015 г

Как следует из представленной на рис.2 структуры потребления диоксида титана на российском рынке, почти 95,1% этого продукта, поступающего на отечественный рынок, потребляется лакокрасочной отраслью. При этом больше всего (55,8%) диоксида титана используется в изготовлении красок водоэмульсионных и водно-дисперсионных, 31,3% потребляется на производство ЛКМ неводных, а 8,0% диоксида титана идет на прочие ЛКМ.

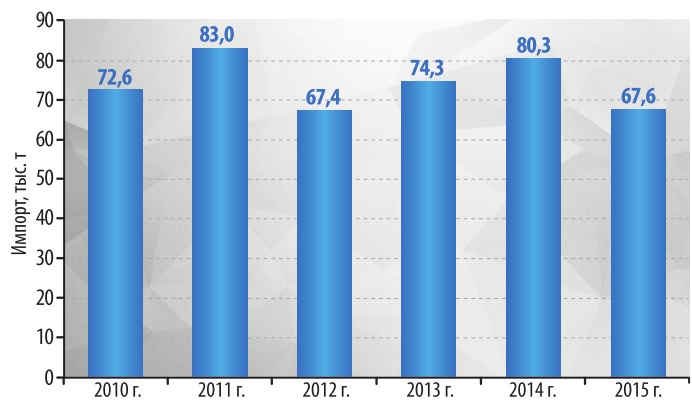

Спрос на диоксид титана на российском рынке за последние шесть лет колебался в пределах 67,2–82,9 тыс. т/год и до 2014 г. удовлетворялся исключительно за счет импорта.

Собственное производство диоксида титана до 2014 г. в России отсутствовало. Рассматривая ретроспективу, необходимо отметить, что до 2009 г. в ОАО «Соликамский магниевый завод» (г. Соликамск, Пермская обл.) диоксид титана производился в промышленных масштабах, но с 2009 г. после запуска производства титановой губки производство пигмента прекращено.

Рис. 3. Импорт диоксида титана в Россию в 2010–2015 гг., тыс. т

Небольшой объем диоксида титана до 2010 г. выпускался в ныне несуществующем Волгоградском ОАО «Химпром».

С середины 2014 г. на территории Российской Федерации диоксид титана производится в Армянском филиале ООО «Титановые инвестиции», зарегистрированного в Москве. В свою очередь, ЧАО «Юкрейниан Кемикал Продактс» (бывшее ЧАО «Крымский Титан»), зарегистрированное в Киеве, остается украинским предприятием, сдающим в долгосрочную аренду свой имущественный комплекс ООО «Титановые инвестиции». Такая комбинация позволила предприятию обеспечить бесперебойные поставки сырья, ввозимого из Украины, и сохранить европейские рынки сбыта, несмотря на санкции в отношении Крыма.

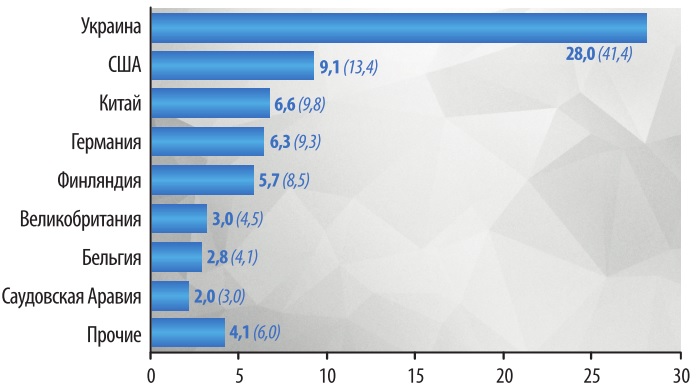

Рис. 4. Структура импорта диоксида титана в Россию в 2014 г. (по странам происхождения), тыс. т

Объем выпуска диоксида титана в Армянском филиале ООО «Титановые инвестиции» в июле–декабре 2014 г. составил 47,732 тыс. т, а в 2015 г. – 77,796 тыс. т.

Тем не менее уровень импорта в 2014 и 2015 гг. оставался высоким и составлял 80,3 и 67,6 тыс. т соответственно.

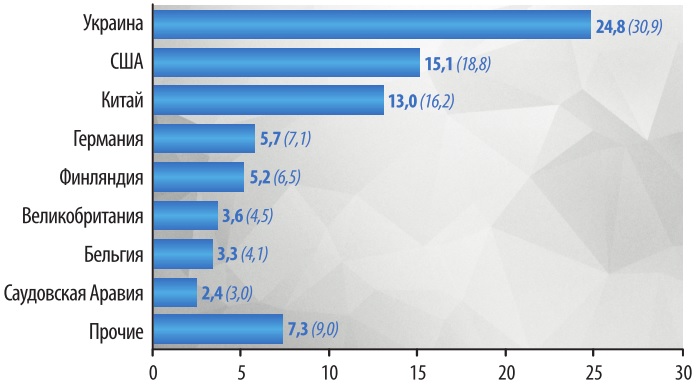

В 2014 г. более 30% российского рынка занимала Украина, представленная предприятиями ПАО «Сумыхимпром» (Украина, г. Сумы) и ЧАО «Крымский титан» (ныне ЧАО «Юкрейниан Кемикал Продактс», Республика Крым, г. Армянск). Более 18% поставок пришлось на США, представленные в основном компанией DuPont.

Рис. 5. Структура импорта диоксида титана в Россию в 2015 г. (по странам происхождения), тыс. т

В 2015 г. структура импорта несколько изменилась. Импорт диоксида титана из Украины возрос до 28,0 тыс. т и составил 41,4% всего импорта продукта в Россию.

Ввоз товара из Соединенных Штатов, напротив, снизился и составил 9,1 тыс. т (13,4% всего импорта).

Экспорт диоксида титана из России в 2010–2014 гг. осуществлялся почти полностью в страны Таможенного союза, был низким и составлял 0,1–0,4 тыс. т.

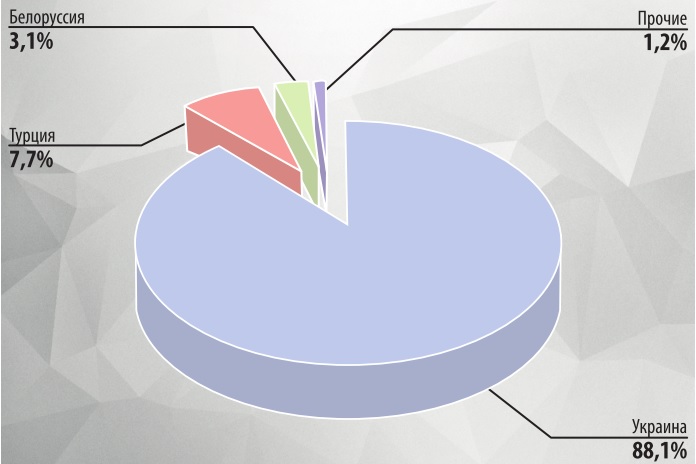

Рис. 6. Структура экспорта диоксида титана в Россию в 2015 г. (по странам происхождения), тыс. т

В 2015 г. в данной сфере внешнеторговой деятельности наблюдалась интересная картина: экспорт диоксида титана из России составил 74,56 тыс. т, причем 88,1% экспортируемого товара пришлось на Украину (рис. 6).

Таблица 1. Средние импортные цены на диоксид титана в 2014–2015 гг. (по странам происхождения, без НДС), долл./т

|

Страна-импортер |

2014 г. |

2015 г. |

|

Украина |

1 978 |

1 445 |

|

США |

2 271 |

2 021 |

|

Китай |

1 924 |

1 880 |

|

Германия |

2 903 |

2 263 |

|

Финляндия |

3 041 |

2 266 |

|

Великобритания |

2 762 |

2 126 |

|

Бельгия |

2 786 |

2 183 |

|

Саудовская Аравия |

2 714 |

2 174 |

В 2014–2015 гг. американский диоксид титана, производимый хлоридным методом, соответствующий высоким техническим показателям и сравнительно невысокой ценой, был наиболее конкурентоспособен на российском рынке, о чем говорит значительная величина его продаж на российском рынке, несмотря на географическую отдаленность поставщиков от потребителей. Продукция ООО «Титановые инвестиции» и украинского ПАО «Сумыхимпром», несмотря на то, то производится сульфатным методом, также обладает хорошими техническими характеристиками и, пожалуй, самым оптимальным соотношением цена/качество для российского потребителя (табл. 1). Каталог индивидуалок проститутки геленджик Девушки по вызову

Ниже приведены характеристики диоксида титана производства некоторых компаний, ввозящих в Россию свою продукцию (табл. 2–5).

Таблица 2. Качественные характеристики диоксида титана ПАО «Сумыхимпром»

|

Показатель |

SumTitan R-202 |

SumTitan R-203 |

SumTitan R-204 |

SumTitan R-206 |

|

Массовая доля диоксида титана, %, не менее |

93 |

90 |

90 |

92 |

|

Массовая доля рутильной формы,%, не менее |

95 |

96 |

97 |

97 |

|

Массовая доля веществ, растворимых в воде, %, не более |

0,3 |

0,2 |

0,2 |

0,2 |

|

Массовая доля летучих веществ, %, не более |

0,5 |

0,5 |

0,5 |

0,5 |

|

pH водной суспензии |

6,5–8,0 |

6,5–8,0 |

6,5–8,0 |

6,5–8,0 |

|

Остаток на сите с сеткой 0045,%, не более |

0,01 |

0,01 |

0,01 |

0,01 |

|

Разбеливающая способность, условные единицы, не менее |

1 750 |

1 850 |

1 900 |

1950 |

|

Укрывистость, г/м2, не более |

26 |

26 |

26 |

26 |

|

Диспергируемость, мкм, не более |

15 |

15 |

14 |

14 |

|

Белизна, условные единицы, не менее |

93,5 |

94 |

95 |

96 |

|

Маслоемкость, г/100 пигмента, не более |

25 |

25 |

25 |

25 |

Таблица 3. Качественные характеристики диоксида титана ООО «Титановые инвестиции»

|

Показатель |

CR-02 |

CR-03 |

CR-07 |

CR-08 |

|

Массовая доля диоксида титана, %, не менее |

94 |

93 |

93,5 |

93,5 |

|

Массовая доля рутильной формы, %, не менее |

98 |

98 |

98 |

98 |

|

Массовая доля летучих веществ, %, не более |

0,2 |

0,25 |

0,3 |

0,2 |

|

Массовая доля водорастворимых веществ, %, не более |

0,2 |

0,2 |

0,1 |

0,2 |

|

pH водной суспензии |

7,3 |

7,3 |

7,1 |

7,7 |

|

Остаток на сите с сеткой 0045,%, не более |

0,004 |

0,0034 |

0,003 |

0,003 |

|

Разбеливающая способность, условные единицы, не менее |

1 950 |

1 960 |

1 980 |

1990 |

|

Укрывистость, г/м2, не более |

25 |

25 |

25 |

25 |

|

Диспергируемость, мкм, не более |

12 |

12 |

11,5 |

11 |

|

Белизна, условные единицы, не менее |

95,5 |

96,2 |

96,1 |

96,4 |

Таблица 4. Качественные характеристики марок диоксида титана американской компании DuPont, предназначенных для применения в производстве ЛКМ

|

Показатель |

R-706 (для водных систем) |

TS-6200 |

TS-6300 |

R-960 |

|

Структурная модификация |

Рутильная |

Рутильная |

Рутильная |

Рутильная |

|

Массовая доля диоксида титана, %, не менее |

93 |

93 |

82 |

90 |

|

Массовая доля алюминия,% |

2,5 |

3,6 |

- |

3,3 |

|

Массовая доля аморфного диоксида кремния,% |

3,0 |

3,3 |

- |

5,5 |

|

Удельный вес, г/см3 |

4,0 |

4,0 |

3,7 |

3,9 |

|

Насыпной объем, л/кг |

0,25 |

0,25 |

0,27 |

0,255 |

|

Белизна, условные единицы |

99,4 |

99,4 |

100 |

99,9 |

|

pH водной суспензии |

8,2 |

8,0 |

9,0 |

7,2 |

|

Средний размер частицы, мкм |

0,36 |

- |

0,53 |

0,5 |

|

Маслоемкость, г/100 г пигмента, не более |

13,8 |

- |

37 |

18,7 |

|

Сопротивление при 30ºC (кОм) |

10 |

- |

6 |

6 |

|

Поверхностная обработка органическими веществами |

Есть |

Есть |

Нет |

Нет |

Таблица 5. Качественные характеристики марок диоксида титана финской компании Sachtleben Pigments OY, предназначенных для применения в производстве ЛКМ

|

Показатель |

Sachtleben RD3 |

Sachtleben R660 |

Sachtleben R-FD-I |

Sachtleben 8700 |

|

Структурная модификация |

Рутильная |

Рутильная |

Рутильная |

Рутильно-анатазная, содержа-ние рутильной формы –min/ 60% |

|

Массовая доля диоксида титана, %, не менее |

93 |

93 |

96 |

93 |

|

Дополнительные компоненты |

Al2O3, ZrO3 |

Al2O3, ZrO3 |

Al2O3 |

Al2O3 |

|

Удельный вес, г/см3 |

4,0 |

4,0 |

4,1 |

4,1 |

|

Насыпная плотность, кг/м3 |

800 |

800 |

600 |

600 |

|

Насыпная плотность утрамбованного продукта, кг/м3 |

1 000 |

1 000 |

- |

- |

|

pH водной суспензии |

7–8 |

7,6–8,6 |

- |

- |

|

Остаток на сите с сеткой 0,0044, %, не более |

0,01 |

0,01 |

- |

- |

|

Средний размер частиц, мкм |

0,22 |

0,22 |

- |

- |

|

Относительная разбеливающая способность, не менее |

1 900 |

1 850 |

- |

- |

|

Маслоемкость (г/100 г пигмента) |

22 |

21 |

20 |

20 |

|

Поверхностная обработка органическими веществами |

Есть |

Есть |

Нет |

Нет |

Как видно из приведенных в табл. 2–5 данных, продукция ООО «Титановые инвестиции» незначительно уступает в качестве американской и европейской продукции, причем стоит существенно дешевле ее.

Учитывая интенсивное развитие лакокрасочной и полимерной промышленности, можно оценить, что к 2030 г. потребность в диоксиде титана на российском рынке будет достигать 220–260 тыс. т.

Из данного предположения следует, что существует необходимость создания и наращивания в России производственного потенциала по диоксиду титана.

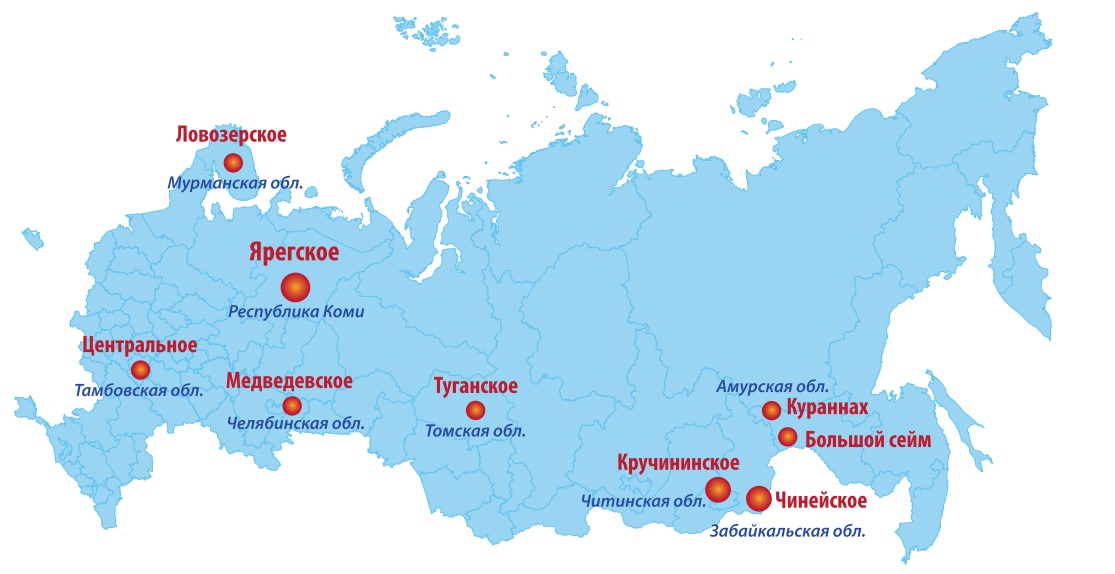

Россия обладает хорошей сырьевой базой титансодержащего сырья в Республике Коми, в Читинской, Мурманской, Челябинской, Амурской, Тамбовской, Томской, Нижегородской, Омской, Тюменской областях, в Красноярском и Ставропольском краях. Наличие такой сырьевой базы позволяет организовать производство диоксида титана как сульфатным, так и хлоридным способом. Пока основным фактором, сдерживающим организацию этого производства, являются относительно низкие цены на диоксид титана и сравнительно невысокая рентабельность производства.

Рис. 7. Основные титановые месторождения в РФ

Крупнейшими месторождениями являются Ярегское (Республика Коми), Чинейское, Кручининское (Читинская обл.), Медведевское (Челябинская обл.) и Центральное (Тамбовская обл.) и др. (рис. 7). Необходимо отметить, что, помимо разведанных балансовых запасов титансодержащего сырья, Россия располагает огромными прогнозными ресурсами.

Поскольку потребность в диоксиде титана в России очень велика и отнюдь не полностью покрывается за счет внутреннего производства, а существующие на территории РФ технологии производства данного продукта являются далеко не совершенными, производство диоксида титана является интереснейшей сферой для научно-технических разработок и внедрения инноваций.

Так, в Томском политехническом университете (ТПУ) была разработана экономичная и экологичная технология производства диоксида титана, которая подразумевает применение в качестве основного реагента фторида аммония, более безопасного, чем серная кислота. Кроме того, данный реагент может использоваться повторно, что приводит к минимизации стоков. Новая технология способствует снижению до небольших объемов (от 20 тыс. т) пределов рентабельности, позволяя создать сеть небольших производств и, таким образом, снижая логистические расходы. Минусом фторидной технологии является лишь то, что в данном случае получает более грубодисперсный порошок пигмента, чем хлорным методом. Запуск производства мощностью 100 тыс. т/год оценивается разработчиками из Томского политехнического университета в 1,5 млрд. руб., тогда как по оценкам специалистов компании Kronos Worldwide Inc. на создание производства мощностью 150 тыс. т/год с использованием хлоридной технологии требуется не менее 1 млрд. долл. Срок создания производства по новой технологии оценивается специалистами из ТПУ в один-два года.

В октябре 2015 г. государственная корпорация «Росатом» одобрила проект АО «Сибирский химический комбинат» (АО «СХК») по созданию производства диоксида титана по фторидной технологии мощностью 20 тыс. т/год. Было решено выделить на изготовление первой партии продукции и маркетинговые исследования 3,6 млн. руб. После того как качество первых образцов продукции, произведенной в ТПУ по заказу АО «СХК», было одобрено на нескольких заводах-потребителях, руководство АО «Сибирский химический комбинат» заявило, что в 2017 г. запустит опытно-промышленное производство объемом 5 тыс. т/год, а в 2019 г. – промышленное – на 20 тыс. т/год. Развернется производство на площадках АО «СХК».

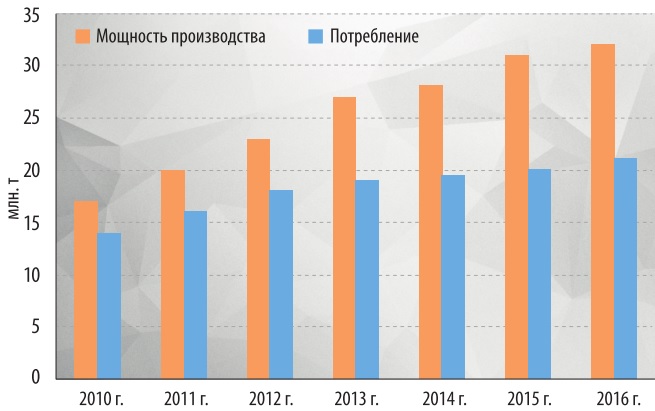

Кроме планируемого создания нового производства в Томской области, новшества и вводы готовятся и в Крымском федеральном округе: в частности, ООО «Титановые инвестиции» к 2018 г. намечает расширение мощностей по производству диоксида титана на 19 тыс. т (до 120 тыс. т/год).

Таким образом, есть надежда, что к 2018–2019 гг. в России суммарные мощности по производству диоксида титана достигнут 140 тыс. т/год, однако будет ли на него спрос на российском рынке полностью удовлетворен за счет внутреннего производства, учитывая что ООО «Титановые инвестиции» является экспортоориентированным предприятием, остается серьезным вопросом.

Химические волокна на мировом рынке в 2015 г.

О ситуации на российском рынке химических волокон мы сообщили в предыдущем номере Вестника [1]. В настоящей статье хотели бы поделиться информацией о мировом производстве и потреблении химических волокон в 2015 г.

В 2015 г., впервые с 2008 г., упало производство волокон всего, включая натуральные, – на 0,7% по сравнению с предыдущим годом – до 94,9 млн. т. При этом выпуск химических волокон увеличился на 5,8% – до 66,8 млн. т (табл. 1), а натуральных, главным образом хлопка, сократился на 13,2% – до 28,1 млн. т, наиболее сильно с 1986 г. [2]. Рост производства синтетических волокон составил 3,7%, в основном за счет полиэфирных (ПЭФ). В секторе целлюлозных волокон произошло резкое падение производства комплексных нитей и ацетатного сигаретного жгутика (на 7,5%), в то время как выпуск вискозного штапельного волокна вырос на 1,1% до рекордной за всю историю отметки – 4,9 млн. т.

Таблица 1. Мировое производство химических волокон в 2015 г.

| Вид волокна | Производство, млн. т | Доля, % |

|

Полиэфирные |

50,1 |

75 |

|

Целлюлозные |

6,0 |

9 |

|

Полиамидные |

4,7 |

7 |

|

Полипропиленовые |

2,7 |

4 |

|

Полиакрилонитрильные |

2,0 |

3 |

|

Другие |

1,3 |

2 |

|

Всего |

66,8 |

100 |

Среди крупнейших производителей химических волокон в мире (доля в %): Китай (70), США (4), Индия (4), Тайвань (3), Индонезия (2), остальные (17). По-прежнему безусловный лидер – Китай, в топ-страны, на смену европейским, Японии, Южной Кореи и др., постепенно подбираются Индонезия, Бангладеш и Вьетнам. Только последние две страны в 2015 г. имели среди крупных национальных экспортеров положительный баланс; остальные 26 стран и Европейский союз (ЕС-28) в 2015 г. констатировали падение на 5,3% экспорта текстиля и одежды на общую сумму около 622 млрд. долл. США.

Таблица 2. Импорт химических волокон в страны Европейского союза (ЕС-28) в январе–ноябре 2015 г.

|

Типы волокон |

Единица измерения, т |

+,- % к соответ- ствующему периоду 2014 г. |

|

Полиамидные гладкие текстильные нити |

12 531 |

-9 |

|

Полиамидные текстурированные нити |

13 966 |

-16 |

|

Полиамидные технические нити |

37 745 |

+3 |

|

Полиамидное штапельное и жгутовое волокна |

12 862 |

-6 |

|

Ковровый жгутик BCF |

16 236 |

-3 |

|

Полиэфирные предориентированные (POY) нити |

25 608 |

+5 |

|

Полиэфирные гладкие текстильные нити |

59 016 |

+3 |

|

Полиэфирные текстурированные нити |

199 871 |

+1 |

|

Полиэфирные технические нити |

151 879 |

-3 |

|

Полиэфирное штапельное и жгутовое волокна |

586 670 |

+3 |

|

Полиакрилонитрильное штапельное и жгутовое волокна |

35 448 |

-6 |

|

Полипропиленовые комплексные нити |

88 629 |

+19 |

|

Полипропиленовые штапельное и жгутовое волокна |

20 286 |

-3 |

|

Другие синтетические комплексные нити |

36 644 |

-3 |

|

Другие синтетические штапельное и жгутовое волокна |

22 238 |

-7 |

|

Вискозные текстильные нити |

6 959 |

-3 |

|

Вискозное штапельное и жгутовое волокна |

30 848 |

+1 |

|

Вискозные технические нити |

3 302 |

-1 |

|

Ацетатные текстильные нити |

764 |

-7 |

|

Ацетатное штапельное и жгутовое волокна |

32 176 |

+2 |

|

Другие целлюлозные комплексные нити |

1 406 |

-6 |

|

Всего |

1396084 |

+2 |

Импорт всех видов химических волокон в страны ЕС-28, согласно табл. 2, увеличился по сравнению с 2014 г. на 2%, или 1,4 млн. т, причем заметнее всего в секторе других полипропиленовых (ПП) комплексных нитей (на 19%, 88,6 тыс. т, в том числе 91% – из Турции), ПЭФ текстильных нитей и штапельного волокна, полиамидных (ПА) технических и кордных нитей. Значительно уменьшился импорт в эти страны ПА гладких и текстурированных нитей, полиакрильного (ПАН) штапельного волокна и других синтетических и целлюлозных волокон [3]. Основными поставщиками химических волокон в страны ЕС-28 были Китай (22%), Южная Корея (20%) и Турция (9%). В целом наиболее крупные поставки в эти страны (в % от общего объема импорта) приходятся на ПЭФ штапельное волокно (42), текстильные (20) и технические (11) нити, ПА нити (7) и т.д.

Таблица 3. Темпы роста реального и прогнозируемого ВВП в некоторых странах/регионах в 2014–2017 гг. (в %)

|

Страна/регион |

Годы |

|||

|

2014 |

2015 |

20161 |

20171 |

|

|

США |

2,4 |

2,5 |

2,6 |

2,6 |

|

ЕС-28 |

0,9 |

1,5 |

1,7 |

1,2 |

|

Восточная Европа |

2,8 |

3,4 |

3,1 |

3,4 |

|

Япония |

0,0 |

0,6 |

1,0 |

0,3 |

|

Россия |

0,3 |

–3,7 |

–1,0 |

1,0 |

|

Китай |

7,3 |

6,9 |

6,3 |

6,0 |

|

Индия |

4,3 |

7,3 |

7,5 |

7,5 |

|

ASEAN |

4,6 |

4,7 |

4,8 |

5,1 |

|

Латинская Америка |

1,3 |

-0,3 |

-0,3 |

1,6 |

|

Средний Восток2 |

2,8 |

2,5 |

3,6 |

3,6 |

|

Африка (южнее Сахары) |

5,0 |

3,5 |

4,0 |

4,7 |

|

В мире |

3,4 |

3,1 |

3,4 |

3,6 |

1 Прогноз..

2 Включая Северную Африку, Пакистан и Афганистан.

Интересно посмотреть на табл. 3 и связать ВВП той или иной страны с ее нынешним и будущим рейтингом в сфере химической и текстильной отраслей. На фоне убедительных достижений в этой области Китая, Индии, стан АСЕАН и даже Африки крайне плачевно выглядит наша страна. О чем еще можно говорить, если объем экспорта текстиля и одежды из Китая в 2015 г. (около 280 млрд. долл. США) оказался выше доходной (около 220 млрд. долл. США) и расходной (около 250 млрд. долл. США) частей бюджета России на текущий год [4, 9].

За пять лет, между 2010 и 2014 гг., доля Азии в мировом фабричном потреблении всех видов текстильного сырья поднялась от 76,8 до 80%, а абсолютное потребление выросло на 22,7%, т.е. этот регион, благодаря в первую очередь Китаю, остается господствующим текстильным регионом в мире. Хотя относительная доля всех других регионов стала меньше, это не сильно сказалось на уровне их потребления волокон. В одних оно немного увеличилось – Средний Восток (+6,0%), Северная Америка (+3,4%), в других, наоборот, немного упало: Южная Америка (–4,6%), Западная Европа (–3,2%), Африка (–4,2%). В целом мировой фабричный рынок потребления волокнистых материалов за период 2010–2014 гг. заметно вырос – на 17,6% [5].

Таблица 4. Мировое фабричное потребление всех видов волокон в период 2010–2014 гг. по регионам

|

Регион |

Годы |

Прирост, +,– % |

|||

|

2010 |

2014 |

||||

|

Потребление, тыс. т |

Доля, % |

Потребление, тыс. т |

Доля, % |

||

|

Азия |

59 352 |

76,8 |

72 869 |

80,0 |

+22,7 |

|

Северная Америка1 |

5 389 |

7,0 |

5 570 |

6,2 |

+3,4 |

|

Южная Америка |

2 672 |

3,5 |

2 549 |

2,9 |

–4,6 |

|

Западная Европа |

3 007 |

3,9 |

2 912 |

3,2 |

–3,2 |

|

Восточная Европа2 |

1 656 |

2,1 |

1 642 |

1,9 |

–0,8 |

|

Средний Восток3 |

4 200 |

5,4 |

4 450 |

4,8 |

+6,0 |

|

Африка |

885 |

1,1 |

846 |

0,9 |

–4,2 |

|

Океания |

145 |

0,2 |

100 |

0,1 |

–31,0 |

|

Итого |

77 306 |

100 |

90 940 |

100,0 |

+17,6 |

1 Включая Мексику, Центральную Америку и Карибские острова.

2 Включая Россию и страны СНГ.

3 Включая Турцию.

Среди стран-производителей ведущие позиции, как и прежде, уверенно сохраняет Китай, с большим отрывом [2] опережая Индию, США, Турцию, Южную Корею и другие страны. По сообщению Ассоциации химических волокон Китая, прирост этой продукции в 2015 г. составил 8,9% – до 47,3 млн. т.

Лидерами здесь остаются ПЭФ волокна, выпуск которых относительно предыдущего года увеличился на 9,9 % – до 39,2 млн. т, а обоих видов комплексных нитей (технического и текстильного назначения) – на двухзначный процент [6]. Как видно из рис. 1, эта тенденция сохранится и в 2016 г. [7].Рынок целлюлозных волокон в стране вырос незначительно – на 0,5% – до 3,7 млн. т, вследствие суммарного итога прироста вискозного штапельного волокна на 2,6% и сокращения на протяжении последних двух лет производства ацетатного сигаретного жгута на 1,2%. Целлюлозные комплексные нити по-прежнему испытывают трудности, включая заметные колебания цен на китайском рынке, что отразилось на резком сокращении их выпуска в 2015 г. – на 23,9% – до 183 тыс. т. По сообщению Национального статистического бюро Китая, производство химических волокон за первые четыре месяца 2016 г. составило 15,5 млн. т, т.е. на 5,9% больше по сравнению с тем же периодом предыдущего года [2].

Таблица 5. Производство химических волокнон в Германии в 2005–2015 гг.

|

Наименование |

Годы |

2015/2014, + – % |

||

|

2005 |

2014 |

2015 |

||

|

Производство волокон, тыс. т В том числе: |

926 |

634 |

628 |

–1 |

|

Полиэфирные |

281 |

195 |

182 |

–6 |

|

Полиакрилонитрильные |

192 |

165 |

173 |

+5 |

|

Полиамидные1 |

171 |

68 |

67 |

–1 |

|

Другие синтетические |

83 |

15 |

28 |

+87 |

|

Целлюлозные |

199 |

191 |

178 |

–7 |

|

Реализация волокон, млрд. евро |

2,8 |

2,1 |

2,0 |

–5 |

|

Численность работающих |

11 500 |

7 400 |

7 300 |

–1 |

|

Экспорт, тыс. т |

814 |

613 |

601 |

–2 |

|

Импорт, тыс. т |

459 |

609 |

612 |

+1 |

1 Полипропиленовые, полиуретановые (эластан) и полифениленсульфоновые волокна.

Индустрия текстиля и одежды в Турции вносит 8% в ВВП (напомним, в России этот показатель – около 1%), составляет 18% мирового экспорта, обеспечивает 10% рабочих мест в стране, сектор торговли имеет в 2015 г. активное сальдо на сумму 15,1 млрд. долл. США, несмотря на несинхронизированное развитие вдоль отраслевой цепочки и некоторое расширение рынка импорта пряжи и волокон. Кстати, не без удовольствия констатируем, что российский экспорт в Турцию в пять раз больше, чем импорт оттуда [8]. Заслуживает внимания бум в текстильном секторе Вьетнама, который стремительно развивает экспорт химических волокон, утроив его объем по сравнению с 2009 г. В 2015 г. Вьетнам достиг самого высокого роста экспорта (8,2% к 2014 г.) среди всех стран –экспортеров волокна, в том числе опередив Бангладеш (+6,1%).

Посмотрим на страны, активно реализующие санкции против России. Согласно табл. 5 в Германии очевиден факт снижения собственного производства химических волокон и в первую очередь ПЭФ (на 6%), ПА (на 1%), целлюлозных (на 7%). Реализация упала на 5%, экспорт – на 2%, импорт, хотя и немного, но поднялся (на 1%) [10]. В США картина, иллюстрированная табл. 6, намного хуже: в 2015 г. значительно сократился выпуск ПА технической и текстильной нитей, коврового жгутика BCF (соответственно на 23, 11 и 5%), ПЭФ технической нити (на 27%), ПП штапельного волокна (на 15%). При этом импорт синтетической продукции в эту страну почти в 10 раз опережает экспорт [11].

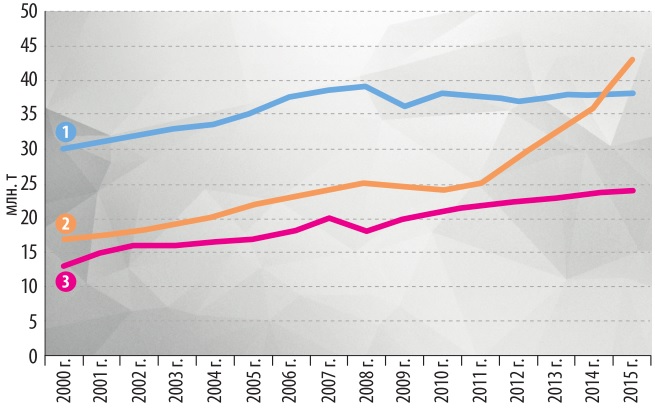

В целом сегодня мировой баланс текстильного сырья включает 69% химических волокон (в том числе 63% – синтетических и 6% – целлюлозных) и 31% – натуральных, преимущественно хлопок (около 95%), т.е. по сравнению, например, с 2000 г. доля химизации волокнистых материалов увеличилась на 14%. Со второй половины 1980 г. на мировом рынке непрерывно растет доля химических комплексных нитей, опережая с 1995 г. химические штапельные волокна и жгуты, а на текущий момент (рис. 2) первые достигли объема производства 42,7 млн. т, вторые – 24,1 млн. т. С 2014 г., согласно того же рисунка (кривая 2), комплексные нити (главным образом, синтетические – ПЭФ, ПА и ПП) стали преобладающим сырьем для текстильной индустрии, во многом способствуя росту производительности труда в этой отрасли и появлению качественно нового ассортимента готовых изделий.

Таблица 6. Производство, экспорт и импорт отдельных видов синтетических волокон в США в 2015 г. (тыс. т)

|

Вид волокна |

Производство |

Экспорт |

Импорт |

|

Полиамидная техническая нить |

57,6 (–22,9) |

3,9 |

54,9 |

|

Полиамидная текстильная нить |

26,4 (–11,0) |

1,0 |

23,8 |

|

Полиамидный ковровый жгутик |

441,5 (–5,3) |

3,1 |

3,5 |

|

Полиэфирная техническая нить |

74,5 (–26,5) |

12,2 |

123,3 |

|

Полиэфирная текстильная нить |

178,2 (+0,5) |

27,1 |

101,6 |

|

Полиэфирный ковровый жгутик |

397,3 (–11,2) |

0 |

0 |

|

Полиэфирное штапельное волокно |

629,3 (–0,7) |

14,6 |

488,4 |

|

Полипропиленовая комплексная нить |

900,4 (+4,8) |

2,8 |

0 |

|

Полипропиленовое штапельное волокно |

143,1 (–15,1) |

22,7 |

43,4 |

|

Всего |

2 848,1 (–2,4) |

87,4 |

838,9 |

Сектор натуральных штапельных волокон (хлопок, шерсть, лен и др.) в 2015 г. претерпел спад на 2,4% – до 29,9 млн. т, а синтетических (ПЭФ, ПАН, ПП и др.) – достиг 18,4 млн. т, при установившемся ежегодном приросте около 4% [6]. Впервые за последние шесть лет немного (на 0,3%) снизились объемы производства – до 5,7 млн. т – целлюлозных штапельных волокон, включая лиоцелл, ацетатный жгутик и др., в то время как выпуск вискозного штапельного волокна, наоборот, вырос по сравнению с предыдущим годом на 1,1% – до 4,9 млн. т.

Cегмент комплексных (филаментных) нитей, включающий в себя ПЭФ, ПА, ПП, целлюлозные и др., в 2015 г. показал заметный рост: на 8,2% – до 42,7 млн. т. ПЭФ нити вновь подтвердили тенденцию роста, прибавив к 2014 г. 9,9% объема производства и доведя его до 35,2 млн. т (82% от мирового выпуска всех комплексных нитей). Далее идут ПА нити (прирост 2,1% – до 4,7 млн. т), целлюлозные (падение на 14% и приближение к уровню производства 1930-х годов), ПП (спад на 0,3% – до 1,7 млн. т). В нынешней структуре комплексных нитей доминирующую роль играют текстильные (гладкие и текстурированные) нити – 85%, затем с большим отрывом следуют технические (включая кордные) нити – 10%, малоразвесной ковровый жгутик типа BCF – 5%.

Общее количество текстильного сырья в виде комплексных нитей и пряжи, вырабатываемой из штапельного волокна натурального и химического происхождения, составило в 2015 г. 81,3 млн. т (см. рис. 2, кривые 1 и 2) и выросло на 4,0%. При этом, по сравнению с предыдущим годом, выпуск штапельной пряжи упал на 0,3%, а комплексных нитей увеличился на 8,2%, в том числе технического назначения – на 5,3% [6].

Рынок высококачественных гидратцеллюлозных волокон компании Lenzig (Австрия) сильно изменился в 2015 г., охватывая сегодня практически все регионы и промышленные группы. Причина тому – развитие и востребованность мощностей по производству целлюлозных пульпы и волокон, высокий уровень продаж готовой продукции, особенно волокна Tencel (из семейства лиоцелл), получаемому по безсероуглеродному способу прямым растворением полимера в н-метил-морфолиноксиде. Доля этих волокон в общих доходах компании возросла до 40,5% в 2015 г., по сравнению с 35% в предыдущем, расходы на исследования и развитие увеличились на 47% – до 29,8 млн. евро. Инновационная стратегия Lenzig Group сегодня сфокусирована на развитии производства и рынка специальных волокон, мощности по которым непрерывно расширяются. Эта компания подписала соглашение с The Woolmark Company Pty Ltd (Австралия) о выпуске на мировой коллекционный рынок текстильной продукции с применением смеси волокон из мериносной шерсти и тенцела [2].

Таблица 7. Производство исходного сырья для полиэфиров и ежегодные темпы их роста

|

Сырье |

Производство, млн. т |

Среднегодовые темпы роста, % |

||||

|

2014 г. |

2015 г. |

2016 г.* |

2017 г.* |

2010–2015 гг. |

2015–2019 гг.* |

|

|

Параксилол (ПК) |

49 |

57 |

61 |

66 |

7,4 |

6,8 |

|

Терефталевая кислота (ТФК) |

79 |

89 |

94 |

98 |

11,2 |

5,2 |

|

Моноэтиленгликоль (МЭГ) |

34 |

37 |

39 |

41 |

3,7 |

9,0 |

*Прогноз.

Наблюдаемое в последние годы бурное развитие волокон, упаковочной тары (главным образом бутылей для разлива воды, соков, пива и т.п.) на основе полиэтилентерефталата (ПЭТ) предусматривает создание соответствующих мощностей производства и темпов их роста исходного сырья – параксилола (ПК), терефталевой кислоты (ТФК) и моноэтиленгликоля (МЭГ). Из табл. 7 очевидно, что этот баланс в мировом масштабе соблюдается и практически отвечает нынешнему и будущему потреблению ПЭФ волокон [6]. Помимо нефти, для них появляются новые источники исходного сырья.

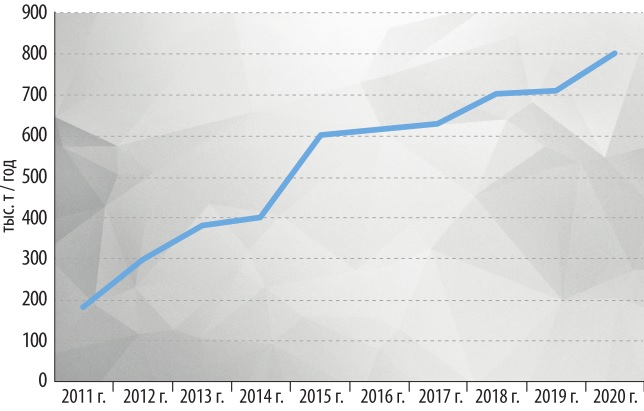

Тайваньская компания FENC Corp. впервые в мире выпустила рубашки из 100%-ного био-ПЭФ волокна. Исходное сырье для него – ПК, ТФК и МЭГ получено полностью из растений. Этот успех пришел после того, как эта же компания представила в 2013–2014 гг. бутылки для кока-колы из 100%-ного био-ПЭТ. Реальной базой для организации новых видов ПЭФ волокон могут служить полилактиды (ПЛА), синтезируемые из молочной кислоты, получаемой, в свою очередь, из кукурузы, пшеницы и других сельскохозяйственных культур. Еще несколько лет назад, в 2012 г., в мире существовало 25 фирм, на 30 производственных площадках производящих около 200 тыс. т полимолочной кислоты. Пока основное применение ПЛА нашли в промышленности упаковочных товаров. Однако все чаще этот полимер применяют для изготовления более долговечных изделий, после эксплуатации легко, без экологической нагрузки утилизируемых в природной среде. Ведущим производителем ПЛА в настоящее время является действующая в США и Таиланде компания Natur Works с объемом выпуска 140 тыс. т/год [12]. Прогнозируемый рост мирового производства ПЛА, как показано на рис. 3, вселяет уверенность в расширении сырьевой базы (к 2020 г. может превысить 950 тыс. т) и сфер применения ПЭФ волокон, например, в качестве нижней и верхней одежды, постельного белья, других видов домашнего обихода.

Таблица 8. Применение полиамидной технической нити для конечной продукции на мировом рынке в 2015 г., %

|

Назначение |

Тип полиамидной нити |

|

|

ПА6 |

ПА66 |

|

|

Текстильный корд для шин |

62,5 |

54,2 |

|

Технические нити для РТИ |

11,9 |

6,7 |

|

Подушки безопасности |

– |

25,8 |

|

Швейные нити |

– |

3,6 |

|

Технические нити низких титров |

2,8 |

0,8 |

|

Канаты, сети, веревки |

11,1 |

3,3 |

|

Широкие ткани |

11,7 |

5,6 |

При столь мощном наступлении ПЭФ волокон на мировой рынок технического и бытового текстиля волокна из ПА все больше остаются в тени. Хотя эти ощущения и верны с точки зрения роста объемов производства, но не всегда объективно отражают незаменимую роль этого материала в той или иной сфере применения. Поэтому, согласно табл. 8, положительная динамика потребления всех типов нитей из ПА6 (капрон) и ПА66 (найлон) сохранится. При этом по-прежнему соотношение между ними примерно равно 3:1. Однако это соотношение значительно больше в сторону ПА6 для текстильной нити (7:1), а для технической и кордной заметно ниже (1,5:1,0). Последнее, очевидно, объясняется рядом преимуществ технической нити ПА66, а именно: широкое применение в качестве текстильного корда для шин, в первую очередь авиационных; изготовление подушек безопасности (где они вне конкуренции) и специальных швейных ниток. Указанное здесь в большей степени касается Азиатского и Американского регионов. В странах ЕС-28, наоборот, доля корда не столь заметна, а преобладает использование ПА66 для различных видов инженерных пластиков (табл. 9).

Таблица 9. Применение ПА66 в странах ЕС-28

|

Область применения |

Доля, % |

|

Инженерные пластики |

64 |

|

Текстильные нити |

17 |

|

Кордные и технические нити |

12 |

|

Штапельное волокно |

4 |

|

Ковровый жгутик |

1,5 |

|

Пленки |

1,5 |

|

Всего |

100 |

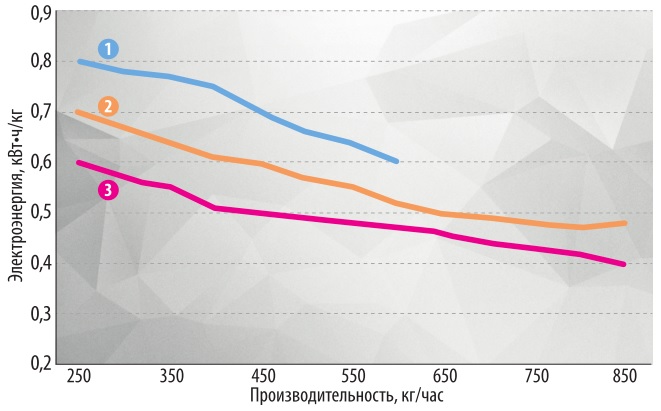

Среди известных видов ПП волокон пленочные нити из этого полимера по объемам производства и потребления занимают ведущее место, в том числе и в нашей стране [1, 16], правда, технология их изготовления за последние годы изменилась не столь значительно. Поэтому, учитывая растущий рынок товаров из этой нити, в частности, основу (каркас) для ковров, сеновязальный и упаковочный шпагат, мягкие контейнеры (биг-беги, мешки), гео- и агротекстиль и многое другое, следует признать актуальной и эффективной разработку компанией Oerlikon-Barmag (Германия, г. Хемнитц) концепции , новой экструзивной линии FB-9 EVO TAPE для получения широкого ассортимента пленочных нитей из ПП и других полиолефинов [7]. Целью настоящей разработки явилась оптимизация издержек производства, увеличение производительности линии, экономия потребляемой энергии и т.п. В итоге фирме удалось достигнуть впечатляющих результатов для ПП пленочных нитей различного назначения:

|

|

Ковровый каркас |

Сельскохозяйственный шпагат |

Мягкие контейнеры |

|

Производительность, кг/час |

650 |

900 |

800 |

|

Скорость намотки, м/мин |

405 |

350 |

800 |

При этом удельное потребление энергии, согласно рис. 4, снижается с ростом производительности экструдера, а достигнутое качество ПП пленочных нитей отвечает современным требованиям для изготовления коврового каркаса (низкие значения усадки и удлинения), шпагата (в профилированном и фибриллированном виде, высокая прочность в узле), биг-бегов и геотекстиля (прочность на разрыв до 70 гс/текс при удлинении не более 25%). Благодаря внесенным изменениям в технологическую и аппаратную схему процесса уменьшается обрывность нитей, перезаправок, что позволяет сэкономить от 2 до 5% отходов при ткачестве.

Кратко коснемся бытовой и промышленной моды на химические волокна. К первым, безусловно, относится высокоэластичное полиуретановое волокно, рекламируемое чаще под названием «спандекс». Среднегодовые темпы роста его мирового рынка между 2015 и 2020 гг. прогнозируется на уровне 7,2%.

Объяснение этому лежит в осознанном и возрастающем потреблении изделий с недолговременной эксплуатацией. Наиболее высокие темпы роста производства сохраняются в Азиатском регионе. Ключевую роль здесь занимают японские компании Tejin, Toray, Asahi Kasei и др. В текстильной промышленности эти волокна в основном используются для спортивной одежды, плавательных костюмов, женского нижнего белья, так азываемой «активной одежды», других растяжимых изделий, создающих комфорт в повседневной носке.

Наибольшей привлекательностью в промышленной моде пользуются углеродные (УВ) и арамидные (АВ) волокна. В последнее время рынок композиционных материалов, армированных УВ, сильно увеличился, по мере того, как приживались инновационные способы их использования – от спорттоваров до воздушно-космической сферы, укрепления зданий, лопастей ветряных двигателей и т.д. Для создания высококачественного УВ, удовлетворяющего требованиям вышеперечисленной продукции, в качестве исходного сырья (прекурсора) преимущественно используется специально подготовленное полиакрильнитрильное (ПАН) волокно [13]. Исторически сложившийся рынок УВ волокна был в большей степени ориентирован на малоразвесные жгуты (3-12К), в то время как современный рынок ориентирован на большие жгуты (24–50 и даже 300К) и диктует их превалирующее развитие (сегодня их уже около 50%) для областей использования, указанных выше. В настоящее время в мире существует более 40 производителей ПАН волокон, из которых наиболее успешно выпускают исходный материал для УВ Toray (Япония), Teijin и FPS (Тайвань), Hexcel и Cytek (США), Dow Aksa (Турция) и др. Причем перечисленные компании фокусируются на внутренний рынок и представляют прекурсор непосредственно своим внутренним (дочерним) подразделениям – производителям УВ. Известны только две компании – Dolan (Германия) и Jilin (Китай), которые открыто продают его на мировом рынке.

Производителю ПАН волокон с огромными технологическими ресурсами требуется не менее пяти лет и десятки миллионов долларов на разработку оптимального исходного материала для получения высококачественного УВ [13]. Некоторые эксперты утверждают, что ноу-хау ПАН-прекурсора составляет 60–70% и даже до 90% всех ноу-хау, используемых в производстве УВ. Хотелось бы, чтобы это поняли наши специалисты, которые на протяжении длительного времени (не менее 10 раз по пять лет!) безуспешно занимаются этой проблемой и видят ее решение лишь в безыдейном и затратном расширении количества исследователей и организаций, наблюдая при этом низкие механо-структурные свойства отечественных УВ.

Компания FMG (Великобритания), излагая свою стратегию в секторе создания перспективных материалов, опубликовала результаты новых анализов потенциала развития сценария на рынке углеродных волокон на ближайшие 20 лет [14]. FMG исследовала влияние потенциала будущего развития аэрокосмического и автомобильного сектора на промышленность УВ. Ключевым вопросом коммерческого заказа углеродного материала в аэрокосмической сфере окажется оценка специально запланированной работоспособности самолетов. В случае успешных результатов потребность аэрокосмического комплекса увеличится на 25%, т.е. почти в два раза в предстоящие 20 лет. Автомобильный рынок предполагает также растущий потенциал. Если ниша высококлассных автомобилей, изготовленных с применением УВ, займет 1%, то реализация этих волокон на автомобильном рынке стремительно возрастет: от 250 млн. долл. США сегодня до 3 млрд. долл. США в последующие 20 лет. Если мировой рынок автомобилей сможет освоить 1 кг УВ на одну машину, то реализация может удвоиться до 6 млрд. долл. США.

Компании ОRNL и RMX из штата Теннесси (США) запатентовали новую технологию, предусматривающую резкое сокращение времени и энергопотребления в производстве УВ. Предложенный процесс плазменной обработки максимально приближен к стадии окисления (или термостабилизации) ПАН-прекурсоров перед карбонизацией, иначе – когда термопластичный полимер превращается в термореактивный. При получении УВ окисление, как правило, – многоступенчатый процесс, отнимающий большую часть времени и электроэнергии. Обычно считается, что на окисление прекурсора уходит от 80 до 120 мин. ОRNL с использованием плазмы закладывает этот параметр в 2,5–3,0 раза меньше, т.е. от 25 до 35 мин. Сравнение обычной технологии окисления с новой – плазменным окислением – снижает расход электроэнергии на 75% и в целом стоимость производства на 20%, обеспечивая при этом улучшение качества УВ и гарантируя тем самым возможность его применения во всех известных областях, вплоть до аэрокосмической техники. Поэтому запатентованный процесс плазменного окисления (так называемый патент «4М») может оказаться ключевым в расширении мирового рынка углеродных материалов от 83 тыс. т в 2015 г. до 219 тыс. т в 2024 г. [2].

Развитие производства высокопрочных высокомодульных и термостойких волокон (АВ), главным образом на основе ароматических гетероциклических полиамидов и частично полиэфиров, стало одной из важнейших составляющих мировой промышленности за предыдущие 30 лет. Монополистами здесь являются США и Япония, на долю которых приходится более 70% глобального объема производимых АВ. Доля Китая выросла до 13%, Южной Кореи – до 7%, а суммарный прирост их в мире за последние пять–семь лет находится на уровне 4–5% в год. По данным ООО «Лирсот» [15], суммарная доля производства арамидных материалов в России в мировом выпуске составляет менее 0,4%, хотя в них имеется высокая потребность, что подтверждается ежегодным импортом от 1,5 до 2,0 тыс. т, в том числе 100–150 т волокна Арселон из Белоруссии. К 2020 г. минимальная емкость отечественного рынка АВ составит 2,5 тыс. т/год. Указанное выше отставание тем более не созвучно имеющимся фактам о том, что отечественные арамидные нити Армос и Русар превосходят по механическим показателям все зарубежные аналоги: прочность их достигает 300 сН/текс; модуль упругости (150–160Гпа) не уступает лучшим образцам нитей Кевлар-149 и Тварон НМ.

Из 34 тыс. т термостойких АВ, выпускаемых различными фирмами в 2015 г., более 20 тыс. т приходится на метаарамидное волокно Номекс фирмы Du Pont (США), остальные производители таких волокон (в России оно известно под названием Фенилон) – фирмы Teijin (Япония), Jantei Spandex (Китай) и ряд других. Компания Teijin Ltd планирует расширять на 10% мощности производства пара-арамидного волокна Технора в г. Матсуама (Япония), с началом их освоения в октябре 2017 г. Стимулом для данного решения послужил высокий приоритет Техноры в части выполнения различных специальных требований на мировом рынке. Прославленное своей прочностью, модулем упругости и устойчивостью к внешним воздействиям это волокно применяется в качестве армирующего материала резиновых деталей автомобилей, композитов для гражданского строительства, канатов и тросов, защитной одежды [2].

Мировой рынок нетканых материалов (НМ), занимающих сегодня передовые позиции в инвестиционных проектах текстиля, планируется увеличить от 32,7 млрд. долл. США в 2015 г. до 47,7 млрд. долл. США в 2020 г. (т.е. в 1,5 раза за пять лет!) с прогнозируемым темпом роста 7,9% в год, а их производство в этот же период – 5,7% в год. Китай остается лидером в этой области, выпуск НМ там с конца 2014 г. до 2020 г. возрастет на 1,2 млн. т при средних ежегодных темпах прироста 7,0% [18]. Для прогрессивных методов получения НМ, например гидроструйного перепутывания волокон, они будут еще выше – 7,6% в год. Согласно сообщению Общеевропейской Ассоциации Edana (Брюссель, Бельгия) производство НМ в Европе в 2015 г. выросло на 3,6% – до 2,33 млн. т, несмотря на сравнительно медленный рост экономики в данном регионе. Производство НМ на основе волокнистого сырья с помощью сухого, мокрого и аэродинамического способов укладки по сравнению с 2014 г. достигло рекордного прироста – 3,1%, а прирост производства способом формования из расплава (спанбонд, мелтблаун) также оказался весьма высоким – 4,3%. Тем не менее наилучшие показатели здесь у гидроструйного способа получения НМ – 7,0%. Хотя преобладающим в Европе остается рынок гигиенической продукции из НМ (на его долю приходится 31%), в 2015 г. отмечен рекордный уровень роста выпуска НМ для автомобилестроения (+9%), агрокультур (+11%), протирочных изделий (+11%) и фильтрации воздуха и жидкостей (+17%).

Таблица 10. Производство нетканых материалов в Японии в I–III кварталах 2015 г.

|

Тип нетканого материала (по методу получения) |

Производство |

Доля, % в общем выпуске |

|

|

тыс. т |

+–, % к 2014 г. |

||

|

Спанбонд и мелтблаун |

82,1 |

+1,6 |

32,4 |

|

Спанлейс (гидроструйный) |

31,3 |

–1,0 |

12,4 |

|

Термобондинг |

30,3 |

+6,8 |

12,0 |

|

Химбодинг |

13,4 |

–8,1 |

5,3 |

|

Иглопробивной (включая войлок) |

52,3 |

–0,7 |

20,6 |

|

Другие (сухая укладка) |

19,9 |

+1,9 |

7,8 |

|

Мокрая укладка |

24,1 |

+2,9 |

9,5 |

|

Всего |

253,4 |

+0,9 |

100 |

В первые девять месяцев 2015 г. подъем производства НМ в Германии, по сравнению с тем же периодом 2014 г., составил 4,6%, заказы увеличились на 4,1%, продажи выросли на 8,2%. В Японии, как следует из табл. 11, в целом сохранился прошлогодний уровень производства НМ, но обращает на себя внимание довольно широкий набор методов их получения, где заметно превалирует спанбонд, а по среднегодовому приросту – термобондинг [17]. Не пользуется, очевидно, там популярностью метод химбондинга (сцепление волокон с помощью латексов, ПАВ, клеев и т.п.).

Известный производитель НМ фирма Mogyl (Турция) выпустила впервые на рынок мелтблаун из полибутилентерефталата (ПБТ) – новый продукт в ассортименте НМ, предназначенный для фильтрации жидкостей и газов. В случае с ПБТ за счет образования более мелких пор фильтрация становится значительно эффективнее и ее можно проводить при более высоких температурах по сравнению с фильтрами из ПП. Они также проявляют высокую устойчивость к органическим растворителям и горючим жидкостям. Кроме того, ПБТ находит применение при длительной транспортировке в крупных цистернах топлива и нефти и последующей фильтрации углеводородов в условиях, подобных горячей и агрессивной среде. В отличие от ПП, который абсорбирует углеводород и набухает в нем, ПБТ при этом прекрасно функционирует, равно как и в установках приготовления смазочных материалов и хладагентов для фильтрации газообразных продуктов. Компания Mogyl производит также НМ на основе ПЭТ/ПБТ в SM (спанбонд–мелтблаун) и SMS (спанбонд–мелтблаун– спанбонд) вариантах [2].