О ситуации на российском рынке химических волокон мы сообщили в предыдущем номере Вестника [1]. В настоящей статье хотели бы поделиться информацией о мировом производстве и потреблении химических волокон в 2015 г.

В 2015 г., впервые с 2008 г., упало производство волокон всего, включая натуральные, – на 0,7% по сравнению с предыдущим годом – до 94,9 млн. т. При этом выпуск химических волокон увеличился на 5,8% – до 66,8 млн. т (табл. 1), а натуральных, главным образом хлопка, сократился на 13,2% – до 28,1 млн. т, наиболее сильно с 1986 г. [2]. Рост производства синтетических волокон составил 3,7%, в основном за счет полиэфирных (ПЭФ). В секторе целлюлозных волокон произошло резкое падение производства комплексных нитей и ацетатного сигаретного жгутика (на 7,5%), в то время как выпуск вискозного штапельного волокна вырос на 1,1% до рекордной за всю историю отметки – 4,9 млн. т.

Таблица 1. Мировое производство химических волокон в 2015 г.

| Вид волокна | Производство, млн. т | Доля, % |

|

Полиэфирные |

50,1 |

75 |

|

Целлюлозные |

6,0 |

9 |

|

Полиамидные |

4,7 |

7 |

|

Полипропиленовые |

2,7 |

4 |

|

Полиакрилонитрильные |

2,0 |

3 |

|

Другие |

1,3 |

2 |

|

Всего |

66,8 |

100 |

Среди крупнейших производителей химических волокон в мире (доля в %): Китай (70), США (4), Индия (4), Тайвань (3), Индонезия (2), остальные (17). По-прежнему безусловный лидер – Китай, в топ-страны, на смену европейским, Японии, Южной Кореи и др., постепенно подбираются Индонезия, Бангладеш и Вьетнам. Только последние две страны в 2015 г. имели среди крупных национальных экспортеров положительный баланс; остальные 26 стран и Европейский союз (ЕС-28) в 2015 г. констатировали падение на 5,3% экспорта текстиля и одежды на общую сумму около 622 млрд. долл. США.

Таблица 2. Импорт химических волокон в страны Европейского союза (ЕС-28) в январе–ноябре 2015 г.

|

Типы волокон |

Единица измерения, т |

+,- % к соответ- ствующему периоду 2014 г. |

|

Полиамидные гладкие текстильные нити |

12 531 |

-9 |

|

Полиамидные текстурированные нити |

13 966 |

-16 |

|

Полиамидные технические нити |

37 745 |

+3 |

|

Полиамидное штапельное и жгутовое волокна |

12 862 |

-6 |

|

Ковровый жгутик BCF |

16 236 |

-3 |

|

Полиэфирные предориентированные (POY) нити |

25 608 |

+5 |

|

Полиэфирные гладкие текстильные нити |

59 016 |

+3 |

|

Полиэфирные текстурированные нити |

199 871 |

+1 |

|

Полиэфирные технические нити |

151 879 |

-3 |

|

Полиэфирное штапельное и жгутовое волокна |

586 670 |

+3 |

|

Полиакрилонитрильное штапельное и жгутовое волокна |

35 448 |

-6 |

|

Полипропиленовые комплексные нити |

88 629 |

+19 |

|

Полипропиленовые штапельное и жгутовое волокна |

20 286 |

-3 |

|

Другие синтетические комплексные нити |

36 644 |

-3 |

|

Другие синтетические штапельное и жгутовое волокна |

22 238 |

-7 |

|

Вискозные текстильные нити |

6 959 |

-3 |

|

Вискозное штапельное и жгутовое волокна |

30 848 |

+1 |

|

Вискозные технические нити |

3 302 |

-1 |

|

Ацетатные текстильные нити |

764 |

-7 |

|

Ацетатное штапельное и жгутовое волокна |

32 176 |

+2 |

|

Другие целлюлозные комплексные нити |

1 406 |

-6 |

|

Всего |

1396084 |

+2 |

Импорт всех видов химических волокон в страны ЕС-28, согласно табл. 2, увеличился по сравнению с 2014 г. на 2%, или 1,4 млн. т, причем заметнее всего в секторе других полипропиленовых (ПП) комплексных нитей (на 19%, 88,6 тыс. т, в том числе 91% – из Турции), ПЭФ текстильных нитей и штапельного волокна, полиамидных (ПА) технических и кордных нитей. Значительно уменьшился импорт в эти страны ПА гладких и текстурированных нитей, полиакрильного (ПАН) штапельного волокна и других синтетических и целлюлозных волокон [3]. Основными поставщиками химических волокон в страны ЕС-28 были Китай (22%), Южная Корея (20%) и Турция (9%). В целом наиболее крупные поставки в эти страны (в % от общего объема импорта) приходятся на ПЭФ штапельное волокно (42), текстильные (20) и технические (11) нити, ПА нити (7) и т.д.

Таблица 3. Темпы роста реального и прогнозируемого ВВП в некоторых странах/регионах в 2014–2017 гг. (в %)

|

Страна/регион |

Годы |

|||

|

2014 |

2015 |

20161 |

20171 |

|

|

США |

2,4 |

2,5 |

2,6 |

2,6 |

|

ЕС-28 |

0,9 |

1,5 |

1,7 |

1,2 |

|

Восточная Европа |

2,8 |

3,4 |

3,1 |

3,4 |

|

Япония |

0,0 |

0,6 |

1,0 |

0,3 |

|

Россия |

0,3 |

–3,7 |

–1,0 |

1,0 |

|

Китай |

7,3 |

6,9 |

6,3 |

6,0 |

|

Индия |

4,3 |

7,3 |

7,5 |

7,5 |

|

ASEAN |

4,6 |

4,7 |

4,8 |

5,1 |

|

Латинская Америка |

1,3 |

-0,3 |

-0,3 |

1,6 |

|

Средний Восток2 |

2,8 |

2,5 |

3,6 |

3,6 |

|

Африка (южнее Сахары) |

5,0 |

3,5 |

4,0 |

4,7 |

|

В мире |

3,4 |

3,1 |

3,4 |

3,6 |

1 Прогноз..

2 Включая Северную Африку, Пакистан и Афганистан.

Интересно посмотреть на табл. 3 и связать ВВП той или иной страны с ее нынешним и будущим рейтингом в сфере химической и текстильной отраслей. На фоне убедительных достижений в этой области Китая, Индии, стан АСЕАН и даже Африки крайне плачевно выглядит наша страна. О чем еще можно говорить, если объем экспорта текстиля и одежды из Китая в 2015 г. (около 280 млрд. долл. США) оказался выше доходной (около 220 млрд. долл. США) и расходной (около 250 млрд. долл. США) частей бюджета России на текущий год [4, 9].

За пять лет, между 2010 и 2014 гг., доля Азии в мировом фабричном потреблении всех видов текстильного сырья поднялась от 76,8 до 80%, а абсолютное потребление выросло на 22,7%, т.е. этот регион, благодаря в первую очередь Китаю, остается господствующим текстильным регионом в мире. Хотя относительная доля всех других регионов стала меньше, это не сильно сказалось на уровне их потребления волокон. В одних оно немного увеличилось – Средний Восток (+6,0%), Северная Америка (+3,4%), в других, наоборот, немного упало: Южная Америка (–4,6%), Западная Европа (–3,2%), Африка (–4,2%). В целом мировой фабричный рынок потребления волокнистых материалов за период 2010–2014 гг. заметно вырос – на 17,6% [5].

Таблица 4. Мировое фабричное потребление всех видов волокон в период 2010–2014 гг. по регионам

|

Регион |

Годы |

Прирост, +,– % |

|||

|

2010 |

2014 |

||||

|

Потребление, тыс. т |

Доля, % |

Потребление, тыс. т |

Доля, % |

||

|

Азия |

59 352 |

76,8 |

72 869 |

80,0 |

+22,7 |

|

Северная Америка1 |

5 389 |

7,0 |

5 570 |

6,2 |

+3,4 |

|

Южная Америка |

2 672 |

3,5 |

2 549 |

2,9 |

–4,6 |

|

Западная Европа |

3 007 |

3,9 |

2 912 |

3,2 |

–3,2 |

|

Восточная Европа2 |

1 656 |

2,1 |

1 642 |

1,9 |

–0,8 |

|

Средний Восток3 |

4 200 |

5,4 |

4 450 |

4,8 |

+6,0 |

|

Африка |

885 |

1,1 |

846 |

0,9 |

–4,2 |

|

Океания |

145 |

0,2 |

100 |

0,1 |

–31,0 |

|

Итого |

77 306 |

100 |

90 940 |

100,0 |

+17,6 |

1 Включая Мексику, Центральную Америку и Карибские острова.

2 Включая Россию и страны СНГ.

3 Включая Турцию.

Среди стран-производителей ведущие позиции, как и прежде, уверенно сохраняет Китай, с большим отрывом [2] опережая Индию, США, Турцию, Южную Корею и другие страны. По сообщению Ассоциации химических волокон Китая, прирост этой продукции в 2015 г. составил 8,9% – до 47,3 млн. т.

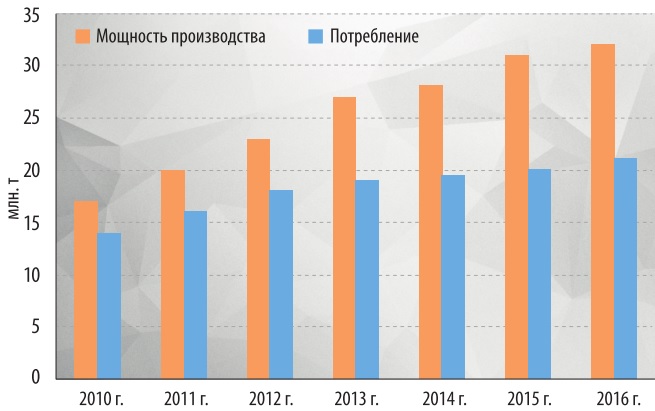

Лидерами здесь остаются ПЭФ волокна, выпуск которых относительно предыдущего года увеличился на 9,9 % – до 39,2 млн. т, а обоих видов комплексных нитей (технического и текстильного назначения) – на двухзначный процент [6]. Как видно из рис. 1, эта тенденция сохранится и в 2016 г. [7].Рынок целлюлозных волокон в стране вырос незначительно – на 0,5% – до 3,7 млн. т, вследствие суммарного итога прироста вискозного штапельного волокна на 2,6% и сокращения на протяжении последних двух лет производства ацетатного сигаретного жгута на 1,2%. Целлюлозные комплексные нити по-прежнему испытывают трудности, включая заметные колебания цен на китайском рынке, что отразилось на резком сокращении их выпуска в 2015 г. – на 23,9% – до 183 тыс. т. По сообщению Национального статистического бюро Китая, производство химических волокон за первые четыре месяца 2016 г. составило 15,5 млн. т, т.е. на 5,9% больше по сравнению с тем же периодом предыдущего года [2].

Таблица 5. Производство химических волокнон в Германии в 2005–2015 гг.

|

Наименование |

Годы |

2015/2014, + – % |

||

|

2005 |

2014 |

2015 |

||

|

Производство волокон, тыс. т В том числе: |

926 |

634 |

628 |

–1 |

|

Полиэфирные |

281 |

195 |

182 |

–6 |

|

Полиакрилонитрильные |

192 |

165 |

173 |

+5 |

|

Полиамидные1 |

171 |

68 |

67 |

–1 |

|

Другие синтетические |

83 |

15 |

28 |

+87 |

|

Целлюлозные |

199 |

191 |

178 |

–7 |

|

Реализация волокон, млрд. евро |

2,8 |

2,1 |

2,0 |

–5 |

|

Численность работающих |

11 500 |

7 400 |

7 300 |

–1 |

|

Экспорт, тыс. т |

814 |

613 |

601 |

–2 |

|

Импорт, тыс. т |

459 |

609 |

612 |

+1 |

1 Полипропиленовые, полиуретановые (эластан) и полифениленсульфоновые волокна.

Индустрия текстиля и одежды в Турции вносит 8% в ВВП (напомним, в России этот показатель – около 1%), составляет 18% мирового экспорта, обеспечивает 10% рабочих мест в стране, сектор торговли имеет в 2015 г. активное сальдо на сумму 15,1 млрд. долл. США, несмотря на несинхронизированное развитие вдоль отраслевой цепочки и некоторое расширение рынка импорта пряжи и волокон. Кстати, не без удовольствия констатируем, что российский экспорт в Турцию в пять раз больше, чем импорт оттуда [8]. Заслуживает внимания бум в текстильном секторе Вьетнама, который стремительно развивает экспорт химических волокон, утроив его объем по сравнению с 2009 г. В 2015 г. Вьетнам достиг самого высокого роста экспорта (8,2% к 2014 г.) среди всех стран –экспортеров волокна, в том числе опередив Бангладеш (+6,1%).

Посмотрим на страны, активно реализующие санкции против России. Согласно табл. 5 в Германии очевиден факт снижения собственного производства химических волокон и в первую очередь ПЭФ (на 6%), ПА (на 1%), целлюлозных (на 7%). Реализация упала на 5%, экспорт – на 2%, импорт, хотя и немного, но поднялся (на 1%) [10]. В США картина, иллюстрированная табл. 6, намного хуже: в 2015 г. значительно сократился выпуск ПА технической и текстильной нитей, коврового жгутика BCF (соответственно на 23, 11 и 5%), ПЭФ технической нити (на 27%), ПП штапельного волокна (на 15%). При этом импорт синтетической продукции в эту страну почти в 10 раз опережает экспорт [11].

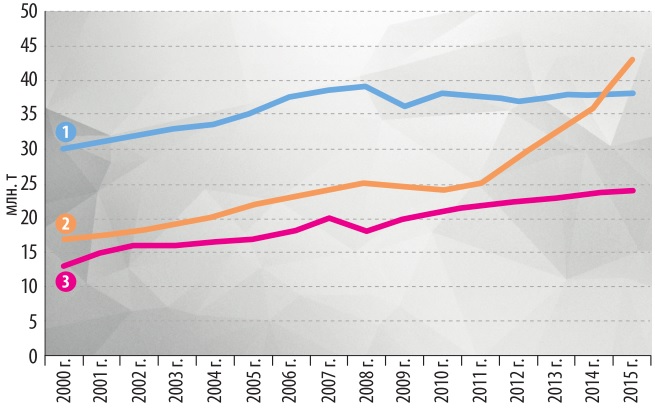

В целом сегодня мировой баланс текстильного сырья включает 69% химических волокон (в том числе 63% – синтетических и 6% – целлюлозных) и 31% – натуральных, преимущественно хлопок (около 95%), т.е. по сравнению, например, с 2000 г. доля химизации волокнистых материалов увеличилась на 14%. Со второй половины 1980 г. на мировом рынке непрерывно растет доля химических комплексных нитей, опережая с 1995 г. химические штапельные волокна и жгуты, а на текущий момент (рис. 2) первые достигли объема производства 42,7 млн. т, вторые – 24,1 млн. т. С 2014 г., согласно того же рисунка (кривая 2), комплексные нити (главным образом, синтетические – ПЭФ, ПА и ПП) стали преобладающим сырьем для текстильной индустрии, во многом способствуя росту производительности труда в этой отрасли и появлению качественно нового ассортимента готовых изделий.

Таблица 6. Производство, экспорт и импорт отдельных видов синтетических волокон в США в 2015 г. (тыс. т)

|

Вид волокна |

Производство |

Экспорт |

Импорт |

|

Полиамидная техническая нить |

57,6 (–22,9) |

3,9 |

54,9 |

|

Полиамидная текстильная нить |

26,4 (–11,0) |

1,0 |

23,8 |

|

Полиамидный ковровый жгутик |

441,5 (–5,3) |

3,1 |

3,5 |

|

Полиэфирная техническая нить |

74,5 (–26,5) |

12,2 |

123,3 |

|

Полиэфирная текстильная нить |

178,2 (+0,5) |

27,1 |

101,6 |

|

Полиэфирный ковровый жгутик |

397,3 (–11,2) |

0 |

0 |

|

Полиэфирное штапельное волокно |

629,3 (–0,7) |

14,6 |

488,4 |

|

Полипропиленовая комплексная нить |

900,4 (+4,8) |

2,8 |

0 |

|

Полипропиленовое штапельное волокно |

143,1 (–15,1) |

22,7 |

43,4 |

|

Всего |

2 848,1 (–2,4) |

87,4 |

838,9 |

Сектор натуральных штапельных волокон (хлопок, шерсть, лен и др.) в 2015 г. претерпел спад на 2,4% – до 29,9 млн. т, а синтетических (ПЭФ, ПАН, ПП и др.) – достиг 18,4 млн. т, при установившемся ежегодном приросте около 4% [6]. Впервые за последние шесть лет немного (на 0,3%) снизились объемы производства – до 5,7 млн. т – целлюлозных штапельных волокон, включая лиоцелл, ацетатный жгутик и др., в то время как выпуск вискозного штапельного волокна, наоборот, вырос по сравнению с предыдущим годом на 1,1% – до 4,9 млн. т.

Cегмент комплексных (филаментных) нитей, включающий в себя ПЭФ, ПА, ПП, целлюлозные и др., в 2015 г. показал заметный рост: на 8,2% – до 42,7 млн. т. ПЭФ нити вновь подтвердили тенденцию роста, прибавив к 2014 г. 9,9% объема производства и доведя его до 35,2 млн. т (82% от мирового выпуска всех комплексных нитей). Далее идут ПА нити (прирост 2,1% – до 4,7 млн. т), целлюлозные (падение на 14% и приближение к уровню производства 1930-х годов), ПП (спад на 0,3% – до 1,7 млн. т). В нынешней структуре комплексных нитей доминирующую роль играют текстильные (гладкие и текстурированные) нити – 85%, затем с большим отрывом следуют технические (включая кордные) нити – 10%, малоразвесной ковровый жгутик типа BCF – 5%.

Общее количество текстильного сырья в виде комплексных нитей и пряжи, вырабатываемой из штапельного волокна натурального и химического происхождения, составило в 2015 г. 81,3 млн. т (см. рис. 2, кривые 1 и 2) и выросло на 4,0%. При этом, по сравнению с предыдущим годом, выпуск штапельной пряжи упал на 0,3%, а комплексных нитей увеличился на 8,2%, в том числе технического назначения – на 5,3% [6].

Рынок высококачественных гидратцеллюлозных волокон компании Lenzig (Австрия) сильно изменился в 2015 г., охватывая сегодня практически все регионы и промышленные группы. Причина тому – развитие и востребованность мощностей по производству целлюлозных пульпы и волокон, высокий уровень продаж готовой продукции, особенно волокна Tencel (из семейства лиоцелл), получаемому по безсероуглеродному способу прямым растворением полимера в н-метил-морфолиноксиде. Доля этих волокон в общих доходах компании возросла до 40,5% в 2015 г., по сравнению с 35% в предыдущем, расходы на исследования и развитие увеличились на 47% – до 29,8 млн. евро. Инновационная стратегия Lenzig Group сегодня сфокусирована на развитии производства и рынка специальных волокон, мощности по которым непрерывно расширяются. Эта компания подписала соглашение с The Woolmark Company Pty Ltd (Австралия) о выпуске на мировой коллекционный рынок текстильной продукции с применением смеси волокон из мериносной шерсти и тенцела [2].

Таблица 7. Производство исходного сырья для полиэфиров и ежегодные темпы их роста

|

Сырье |

Производство, млн. т |

Среднегодовые темпы роста, % |

||||

|

2014 г. |

2015 г. |

2016 г.* |

2017 г.* |

2010–2015 гг. |

2015–2019 гг.* |

|

|

Параксилол (ПК) |

49 |

57 |

61 |

66 |

7,4 |

6,8 |

|

Терефталевая кислота (ТФК) |

79 |

89 |

94 |

98 |

11,2 |

5,2 |

|

Моноэтиленгликоль (МЭГ) |

34 |

37 |

39 |

41 |

3,7 |

9,0 |

*Прогноз.

Наблюдаемое в последние годы бурное развитие волокон, упаковочной тары (главным образом бутылей для разлива воды, соков, пива и т.п.) на основе полиэтилентерефталата (ПЭТ) предусматривает создание соответствующих мощностей производства и темпов их роста исходного сырья – параксилола (ПК), терефталевой кислоты (ТФК) и моноэтиленгликоля (МЭГ). Из табл. 7 очевидно, что этот баланс в мировом масштабе соблюдается и практически отвечает нынешнему и будущему потреблению ПЭФ волокон [6]. Помимо нефти, для них появляются новые источники исходного сырья.

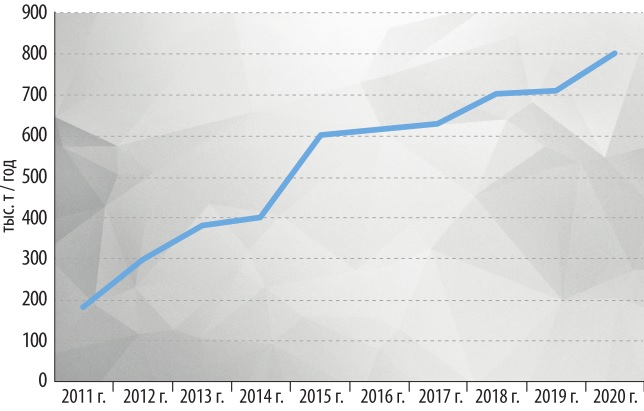

Тайваньская компания FENC Corp. впервые в мире выпустила рубашки из 100%-ного био-ПЭФ волокна. Исходное сырье для него – ПК, ТФК и МЭГ получено полностью из растений. Этот успех пришел после того, как эта же компания представила в 2013–2014 гг. бутылки для кока-колы из 100%-ного био-ПЭТ. Реальной базой для организации новых видов ПЭФ волокон могут служить полилактиды (ПЛА), синтезируемые из молочной кислоты, получаемой, в свою очередь, из кукурузы, пшеницы и других сельскохозяйственных культур. Еще несколько лет назад, в 2012 г., в мире существовало 25 фирм, на 30 производственных площадках производящих около 200 тыс. т полимолочной кислоты. Пока основное применение ПЛА нашли в промышленности упаковочных товаров. Однако все чаще этот полимер применяют для изготовления более долговечных изделий, после эксплуатации легко, без экологической нагрузки утилизируемых в природной среде. Ведущим производителем ПЛА в настоящее время является действующая в США и Таиланде компания Natur Works с объемом выпуска 140 тыс. т/год [12]. Прогнозируемый рост мирового производства ПЛА, как показано на рис. 3, вселяет уверенность в расширении сырьевой базы (к 2020 г. может превысить 950 тыс. т) и сфер применения ПЭФ волокон, например, в качестве нижней и верхней одежды, постельного белья, других видов домашнего обихода.

Таблица 8. Применение полиамидной технической нити для конечной продукции на мировом рынке в 2015 г., %

|

Назначение |

Тип полиамидной нити |

|

|

ПА6 |

ПА66 |

|

|

Текстильный корд для шин |

62,5 |

54,2 |

|

Технические нити для РТИ |

11,9 |

6,7 |

|

Подушки безопасности |

– |

25,8 |

|

Швейные нити |

– |

3,6 |

|

Технические нити низких титров |

2,8 |

0,8 |

|

Канаты, сети, веревки |

11,1 |

3,3 |

|

Широкие ткани |

11,7 |

5,6 |

При столь мощном наступлении ПЭФ волокон на мировой рынок технического и бытового текстиля волокна из ПА все больше остаются в тени. Хотя эти ощущения и верны с точки зрения роста объемов производства, но не всегда объективно отражают незаменимую роль этого материала в той или иной сфере применения. Поэтому, согласно табл. 8, положительная динамика потребления всех типов нитей из ПА6 (капрон) и ПА66 (найлон) сохранится. При этом по-прежнему соотношение между ними примерно равно 3:1. Однако это соотношение значительно больше в сторону ПА6 для текстильной нити (7:1), а для технической и кордной заметно ниже (1,5:1,0). Последнее, очевидно, объясняется рядом преимуществ технической нити ПА66, а именно: широкое применение в качестве текстильного корда для шин, в первую очередь авиационных; изготовление подушек безопасности (где они вне конкуренции) и специальных швейных ниток. Указанное здесь в большей степени касается Азиатского и Американского регионов. В странах ЕС-28, наоборот, доля корда не столь заметна, а преобладает использование ПА66 для различных видов инженерных пластиков (табл. 9).

Таблица 9. Применение ПА66 в странах ЕС-28

|

Область применения |

Доля, % |

|

Инженерные пластики |

64 |

|

Текстильные нити |

17 |

|

Кордные и технические нити |

12 |

|

Штапельное волокно |

4 |

|

Ковровый жгутик |

1,5 |

|

Пленки |

1,5 |

|

Всего |

100 |

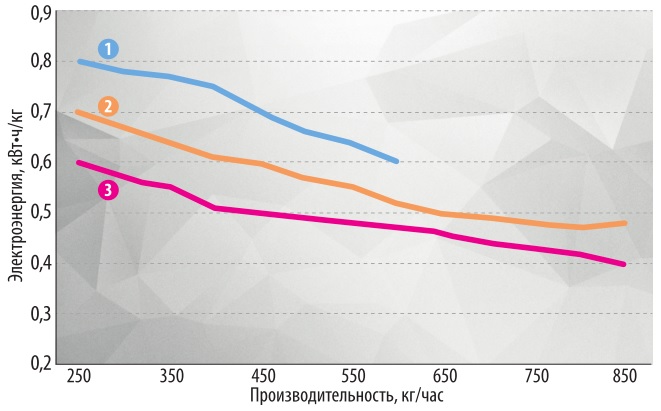

Среди известных видов ПП волокон пленочные нити из этого полимера по объемам производства и потребления занимают ведущее место, в том числе и в нашей стране [1, 16], правда, технология их изготовления за последние годы изменилась не столь значительно. Поэтому, учитывая растущий рынок товаров из этой нити, в частности, основу (каркас) для ковров, сеновязальный и упаковочный шпагат, мягкие контейнеры (биг-беги, мешки), гео- и агротекстиль и многое другое, следует признать актуальной и эффективной разработку компанией Oerlikon-Barmag (Германия, г. Хемнитц) концепции , новой экструзивной линии FB-9 EVO TAPE для получения широкого ассортимента пленочных нитей из ПП и других полиолефинов [7]. Целью настоящей разработки явилась оптимизация издержек производства, увеличение производительности линии, экономия потребляемой энергии и т.п. В итоге фирме удалось достигнуть впечатляющих результатов для ПП пленочных нитей различного назначения:

|

|

Ковровый каркас |

Сельскохозяйственный шпагат |

Мягкие контейнеры |

|

Производительность, кг/час |

650 |

900 |

800 |

|

Скорость намотки, м/мин |

405 |

350 |

800 |

При этом удельное потребление энергии, согласно рис. 4, снижается с ростом производительности экструдера, а достигнутое качество ПП пленочных нитей отвечает современным требованиям для изготовления коврового каркаса (низкие значения усадки и удлинения), шпагата (в профилированном и фибриллированном виде, высокая прочность в узле), биг-бегов и геотекстиля (прочность на разрыв до 70 гс/текс при удлинении не более 25%). Благодаря внесенным изменениям в технологическую и аппаратную схему процесса уменьшается обрывность нитей, перезаправок, что позволяет сэкономить от 2 до 5% отходов при ткачестве.

Кратко коснемся бытовой и промышленной моды на химические волокна. К первым, безусловно, относится высокоэластичное полиуретановое волокно, рекламируемое чаще под названием «спандекс». Среднегодовые темпы роста его мирового рынка между 2015 и 2020 гг. прогнозируется на уровне 7,2%.

Объяснение этому лежит в осознанном и возрастающем потреблении изделий с недолговременной эксплуатацией. Наиболее высокие темпы роста производства сохраняются в Азиатском регионе. Ключевую роль здесь занимают японские компании Tejin, Toray, Asahi Kasei и др. В текстильной промышленности эти волокна в основном используются для спортивной одежды, плавательных костюмов, женского нижнего белья, так азываемой «активной одежды», других растяжимых изделий, создающих комфорт в повседневной носке.

Наибольшей привлекательностью в промышленной моде пользуются углеродные (УВ) и арамидные (АВ) волокна. В последнее время рынок композиционных материалов, армированных УВ, сильно увеличился, по мере того, как приживались инновационные способы их использования – от спорттоваров до воздушно-космической сферы, укрепления зданий, лопастей ветряных двигателей и т.д. Для создания высококачественного УВ, удовлетворяющего требованиям вышеперечисленной продукции, в качестве исходного сырья (прекурсора) преимущественно используется специально подготовленное полиакрильнитрильное (ПАН) волокно [13]. Исторически сложившийся рынок УВ волокна был в большей степени ориентирован на малоразвесные жгуты (3-12К), в то время как современный рынок ориентирован на большие жгуты (24–50 и даже 300К) и диктует их превалирующее развитие (сегодня их уже около 50%) для областей использования, указанных выше. В настоящее время в мире существует более 40 производителей ПАН волокон, из которых наиболее успешно выпускают исходный материал для УВ Toray (Япония), Teijin и FPS (Тайвань), Hexcel и Cytek (США), Dow Aksa (Турция) и др. Причем перечисленные компании фокусируются на внутренний рынок и представляют прекурсор непосредственно своим внутренним (дочерним) подразделениям – производителям УВ. Известны только две компании – Dolan (Германия) и Jilin (Китай), которые открыто продают его на мировом рынке.

Производителю ПАН волокон с огромными технологическими ресурсами требуется не менее пяти лет и десятки миллионов долларов на разработку оптимального исходного материала для получения высококачественного УВ [13]. Некоторые эксперты утверждают, что ноу-хау ПАН-прекурсора составляет 60–70% и даже до 90% всех ноу-хау, используемых в производстве УВ. Хотелось бы, чтобы это поняли наши специалисты, которые на протяжении длительного времени (не менее 10 раз по пять лет!) безуспешно занимаются этой проблемой и видят ее решение лишь в безыдейном и затратном расширении количества исследователей и организаций, наблюдая при этом низкие механо-структурные свойства отечественных УВ.

Компания FMG (Великобритания), излагая свою стратегию в секторе создания перспективных материалов, опубликовала результаты новых анализов потенциала развития сценария на рынке углеродных волокон на ближайшие 20 лет [14]. FMG исследовала влияние потенциала будущего развития аэрокосмического и автомобильного сектора на промышленность УВ. Ключевым вопросом коммерческого заказа углеродного материала в аэрокосмической сфере окажется оценка специально запланированной работоспособности самолетов. В случае успешных результатов потребность аэрокосмического комплекса увеличится на 25%, т.е. почти в два раза в предстоящие 20 лет. Автомобильный рынок предполагает также растущий потенциал. Если ниша высококлассных автомобилей, изготовленных с применением УВ, займет 1%, то реализация этих волокон на автомобильном рынке стремительно возрастет: от 250 млн. долл. США сегодня до 3 млрд. долл. США в последующие 20 лет. Если мировой рынок автомобилей сможет освоить 1 кг УВ на одну машину, то реализация может удвоиться до 6 млрд. долл. США.

Компании ОRNL и RMX из штата Теннесси (США) запатентовали новую технологию, предусматривающую резкое сокращение времени и энергопотребления в производстве УВ. Предложенный процесс плазменной обработки максимально приближен к стадии окисления (или термостабилизации) ПАН-прекурсоров перед карбонизацией, иначе – когда термопластичный полимер превращается в термореактивный. При получении УВ окисление, как правило, – многоступенчатый процесс, отнимающий большую часть времени и электроэнергии. Обычно считается, что на окисление прекурсора уходит от 80 до 120 мин. ОRNL с использованием плазмы закладывает этот параметр в 2,5–3,0 раза меньше, т.е. от 25 до 35 мин. Сравнение обычной технологии окисления с новой – плазменным окислением – снижает расход электроэнергии на 75% и в целом стоимость производства на 20%, обеспечивая при этом улучшение качества УВ и гарантируя тем самым возможность его применения во всех известных областях, вплоть до аэрокосмической техники. Поэтому запатентованный процесс плазменного окисления (так называемый патент «4М») может оказаться ключевым в расширении мирового рынка углеродных материалов от 83 тыс. т в 2015 г. до 219 тыс. т в 2024 г. [2].

Развитие производства высокопрочных высокомодульных и термостойких волокон (АВ), главным образом на основе ароматических гетероциклических полиамидов и частично полиэфиров, стало одной из важнейших составляющих мировой промышленности за предыдущие 30 лет. Монополистами здесь являются США и Япония, на долю которых приходится более 70% глобального объема производимых АВ. Доля Китая выросла до 13%, Южной Кореи – до 7%, а суммарный прирост их в мире за последние пять–семь лет находится на уровне 4–5% в год. По данным ООО «Лирсот» [15], суммарная доля производства арамидных материалов в России в мировом выпуске составляет менее 0,4%, хотя в них имеется высокая потребность, что подтверждается ежегодным импортом от 1,5 до 2,0 тыс. т, в том числе 100–150 т волокна Арселон из Белоруссии. К 2020 г. минимальная емкость отечественного рынка АВ составит 2,5 тыс. т/год. Указанное выше отставание тем более не созвучно имеющимся фактам о том, что отечественные арамидные нити Армос и Русар превосходят по механическим показателям все зарубежные аналоги: прочность их достигает 300 сН/текс; модуль упругости (150–160Гпа) не уступает лучшим образцам нитей Кевлар-149 и Тварон НМ.

Из 34 тыс. т термостойких АВ, выпускаемых различными фирмами в 2015 г., более 20 тыс. т приходится на метаарамидное волокно Номекс фирмы Du Pont (США), остальные производители таких волокон (в России оно известно под названием Фенилон) – фирмы Teijin (Япония), Jantei Spandex (Китай) и ряд других. Компания Teijin Ltd планирует расширять на 10% мощности производства пара-арамидного волокна Технора в г. Матсуама (Япония), с началом их освоения в октябре 2017 г. Стимулом для данного решения послужил высокий приоритет Техноры в части выполнения различных специальных требований на мировом рынке. Прославленное своей прочностью, модулем упругости и устойчивостью к внешним воздействиям это волокно применяется в качестве армирующего материала резиновых деталей автомобилей, композитов для гражданского строительства, канатов и тросов, защитной одежды [2].

Мировой рынок нетканых материалов (НМ), занимающих сегодня передовые позиции в инвестиционных проектах текстиля, планируется увеличить от 32,7 млрд. долл. США в 2015 г. до 47,7 млрд. долл. США в 2020 г. (т.е. в 1,5 раза за пять лет!) с прогнозируемым темпом роста 7,9% в год, а их производство в этот же период – 5,7% в год. Китай остается лидером в этой области, выпуск НМ там с конца 2014 г. до 2020 г. возрастет на 1,2 млн. т при средних ежегодных темпах прироста 7,0% [18]. Для прогрессивных методов получения НМ, например гидроструйного перепутывания волокон, они будут еще выше – 7,6% в год. Согласно сообщению Общеевропейской Ассоциации Edana (Брюссель, Бельгия) производство НМ в Европе в 2015 г. выросло на 3,6% – до 2,33 млн. т, несмотря на сравнительно медленный рост экономики в данном регионе. Производство НМ на основе волокнистого сырья с помощью сухого, мокрого и аэродинамического способов укладки по сравнению с 2014 г. достигло рекордного прироста – 3,1%, а прирост производства способом формования из расплава (спанбонд, мелтблаун) также оказался весьма высоким – 4,3%. Тем не менее наилучшие показатели здесь у гидроструйного способа получения НМ – 7,0%. Хотя преобладающим в Европе остается рынок гигиенической продукции из НМ (на его долю приходится 31%), в 2015 г. отмечен рекордный уровень роста выпуска НМ для автомобилестроения (+9%), агрокультур (+11%), протирочных изделий (+11%) и фильтрации воздуха и жидкостей (+17%).

Таблица 10. Производство нетканых материалов в Японии в I–III кварталах 2015 г.

|

Тип нетканого материала (по методу получения) |

Производство |

Доля, % в общем выпуске |

|

|

тыс. т |

+–, % к 2014 г. |

||

|

Спанбонд и мелтблаун |

82,1 |

+1,6 |

32,4 |

|

Спанлейс (гидроструйный) |

31,3 |

–1,0 |

12,4 |

|

Термобондинг |

30,3 |

+6,8 |

12,0 |

|

Химбодинг |

13,4 |

–8,1 |

5,3 |

|

Иглопробивной (включая войлок) |

52,3 |

–0,7 |

20,6 |

|

Другие (сухая укладка) |

19,9 |

+1,9 |

7,8 |

|

Мокрая укладка |

24,1 |

+2,9 |

9,5 |

|

Всего |

253,4 |

+0,9 |

100 |

В первые девять месяцев 2015 г. подъем производства НМ в Германии, по сравнению с тем же периодом 2014 г., составил 4,6%, заказы увеличились на 4,1%, продажи выросли на 8,2%. В Японии, как следует из табл. 11, в целом сохранился прошлогодний уровень производства НМ, но обращает на себя внимание довольно широкий набор методов их получения, где заметно превалирует спанбонд, а по среднегодовому приросту – термобондинг [17]. Не пользуется, очевидно, там популярностью метод химбондинга (сцепление волокон с помощью латексов, ПАВ, клеев и т.п.).

Известный производитель НМ фирма Mogyl (Турция) выпустила впервые на рынок мелтблаун из полибутилентерефталата (ПБТ) – новый продукт в ассортименте НМ, предназначенный для фильтрации жидкостей и газов. В случае с ПБТ за счет образования более мелких пор фильтрация становится значительно эффективнее и ее можно проводить при более высоких температурах по сравнению с фильтрами из ПП. Они также проявляют высокую устойчивость к органическим растворителям и горючим жидкостям. Кроме того, ПБТ находит применение при длительной транспортировке в крупных цистернах топлива и нефти и последующей фильтрации углеводородов в условиях, подобных горячей и агрессивной среде. В отличие от ПП, который абсорбирует углеводород и набухает в нем, ПБТ при этом прекрасно функционирует, равно как и в установках приготовления смазочных материалов и хладагентов для фильтрации газообразных продуктов. Компания Mogyl производит также НМ на основе ПЭТ/ПБТ в SM (спанбонд–мелтблаун) и SMS (спанбонд–мелтблаун– спанбонд) вариантах [2].

На сегодняшний день в мире 50% НМ в виде спанбонда или мелтблауна производится непосредственно из полимеров: полиэтилена (ПЭ), ПП, ПЭТ, ПА, ПБТ, ПЛА, полисульфона и др., перерабатываемых чаще всего на экструдерах из гранулята или крошки (иногда порошка). Несмотря на то, что большая часть используется для получения медицинских и разнообразных гигиенических товаров, промышленное использование спанбонда и мелтблауна постоянно растет, постепенно вытесняя как классические материалы (ткани и пленки и т.п.), так и кардинговые НМ, в силу их технико-экономических преимуществ. В строительстве, преимущественно дорожном, доля спанбонда ныне составляет уже более 80%, а в области фильтровальных НМ – более 50%. Одновременно с этим наблюдается активное внедрение его в геотекстиль. Из перечисленных выше примеров для производства спанбонда и мелтблауна наиболее пригоден гранулят ПЭТ, поскольку имеет среднемировые рыночные цены ниже, чем ближайший конкурент – ПП, очевидные преимущества в эксплуатационных свойствах (в частности, в строительной промышленности) – долговечность, жаропрочность, энергоемкость, хладостойкость, прочность, упругость и т.д. Компании Oerlikon Neumag (Германия), при внедрении ряда разработок, удалось с помощью новых технологий провести оптимизацию существующего процесса с целью сокращения затрат на сырье более чем на 5%, потребление электроэнергии на 20% и в целом, по сравнению со стоимостью обычных систем производства спанбонда, на 30%, при этом предложить ряд оригинальных решений по созданию готовой продукции с особыми требованиями [3]. Такие «скачки», по нашему мнению, возможны лишь внутри наукоемкой технологии, реализуемой на стыке химического и текстильного потенциала знаний, являющихся надежным залогом развития уникальных НМ в будущем и внедрение их во многие сферы жизнедеятельности человека, сопряженные с обустройством на Земле и полетами в космос.

Литература

1. Айзенштейн Э.М., Клепиков Д.Н.//Вестник химической промышленности № 4(91), 2016, с. 6.

2. Chem. Fibers Int. № 2 (66), June 2016, s. 52.

3. Chem. Fibers Int. № 1 (65), March, 2016, s. 4.

4. https://www.aif.ru/dontknows/infographies/byudzhet rossi

5. Fiber Organon, November, 2015.

6. Engelhardf A.// Fiber Year Report, June 2016, s.18.

7. Fiber a. Filaments, issue 19, September 2014, s. 24.

8. Костиков В. // Аргументы и факты № 32, 2016, с. 5.

9. IMF World Economik Outlook Reports № 1, 2016.

10. IVC, Frankfurt/Deutschland, 2016.

11. Fiber Organon, March 2016.

12. Пласткурьер № 5, 2012, с. 22.

13. Verdenhalfen I., Pichler D.// Chem. Fiber Int., 1, 2016, s.10.

14. IEC World, March, 2016, s. 8.

15. Мусина Т.К.// Доклад на III Международном симпозиуме «Российский рынок технического текстиля и нетканых материалов: наука и производство в современных экономических условиях». Москва, Экспоцентр, павильон 7, 23–24 февраля 2016 г.

16. Айзенштейн Э.М. // Neftegaz.RU № 10, 2015, с. 30.

17. Japanese Ministry of Economy, Trade a. Indastry (METI), Tokyo, 2016.

18. Markets a. Markets, Pune (India), 2016.