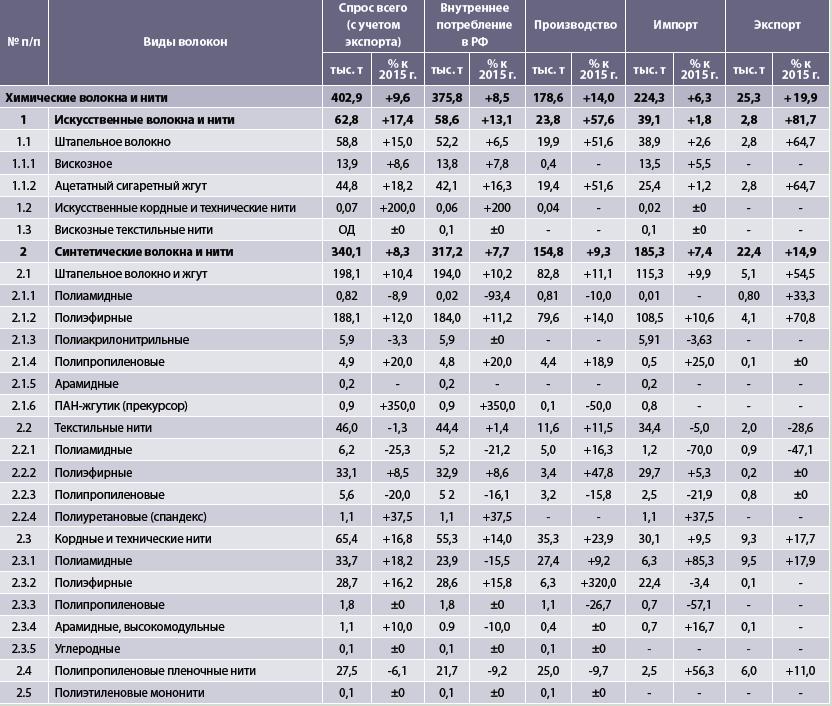

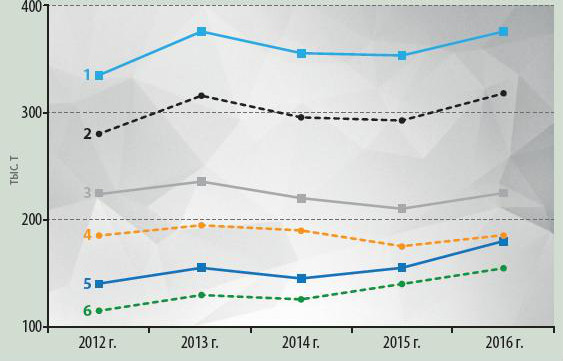

Рассматривая внимательно табл. 1 и рисунок, можно наконец-то констатировать, что 2016 г. оказался относительно успешным на рынке химических волокон России. По сравнению с 2015 г. [1] заметно возросли объемы спроса (на 9,6%), потребления (на 8,5%), производства (на 14%), импорта (на 6,3%) и экспорта (на 19,9%). В первую очередь это произошло за счет роста отмеченных выше показателей для синтетических волокон соответственно на 8,3, 7,7, 9,3, 7,4 и 14,9%.

Составляя в среднем за последние пять лет по производству и потреблению от общего количества химволокон 12–14%, свой вклад в прирост химических волокон в стране внесла и продукция гидратцеллюлозного происхождения, главным образом в виде ацетатного сигаретного жгутика, где только за один год объемы по всем показателям (см. табл. 1) увеличились на двузначные значения. Заметно вырос в 2016 г. и коэффициент загрузки мощностей – в среднем по подотрасли он составил 70,4% по сравнению с 61,7% в 2015 г. [1]. В целом цифр со знаком (+) прибавилось значительно по сравнению с аналогичной таблицей за 2015 г. [1]. И это радует, хотя до уровня «доперестроечного» периода еще очень и очень далеко.

Отметим сразу, что и текущий год также обнадеживает: производство химических волокон в России за январь-февраль 2017 г. составило 27,9 тыс. т, что на 4,9% выше уровня производства за аналогичный период 2016 г. [2]. Это увеличение обусловлено ростом выпуска синтетических штапельных волокон и комплексных нитей на 4,1% и искусственных – на 11,5%.

Положительную динамику производства синтетической продукции за два месяца 2017 г. показали предприятия Северо-Кавказского (на 41,2%), Уральского (на 34,2%), Южного (на 12,0%), Сибирского (на 26,8%) и Центрального (на 17,0%) федеральных округов. Необходимо отметить, что реальный объем производства химических волокон был несколько больше, так как не все их продуценты относительно небольшой мощности (см. ниже) на базе текстильных и других перерабатывающих предприятий отражаются в официальной статотчетности, потребляя производимые у себя волокна внутри собственного предприятия.

Сегодня, по данным НИИТЭХИМа, указанный выше объем выпуска химических волокон осуществляется на 75 различных предприятиях и компаниях – от очень мелких (от 10 до 100 т/год) до сравнительно крупных (от 10 до 20 тыс. т/год), например, АО «РБ Групп «Владимирский полиэфир», ООО «Курскхимволокно», ООО «Сертов» (г. Серпухов), ОАО «Комитекс» (г. Сыктывкар), ОАО «КуйбышевАзот» (г. Тольятти), АО «Каменскволокно» и др. Значительная часть этих предприятий (около 70) – вновь образовавшиеся производства на территории текстильных фабрик, заводов РТИ и шин, других перерабатывающих отраслей. Из числа профильных предприятий, некогда входивших в состав Всесоюзного объединения промышленности химических волокон (Союзхимволокно), в России сохранилось только (и в сильно усеченном виде) семь – в Курске, Серпухове, Твери, Тольятти, Щекине Волжском, Каменске, т.е. около 1/3 от ранее существовавших. Однако на их долю приходится почти 43% нынешнего объема производства, а на остальные –70–57% (!?). О каких инновациях, модернизациях, реконструкциях, расширении ассортимента волокон, улучшении их качества и т.п. можно говорить, не упоминая о том, что отсутствует координирующий и руководящий центр подотрасли (которая фактически пущена на самотек), в стороне оказались научно-исследовательские и проектные институты, с перерабатывающей промышленностью сохранились сугубо коммерческие контакты и некоторая видимость сотрудничества в виде совместно проводимых форумов, конференций, симпозиумов и т.п., оставляющих кратковременный след в виде по сути пустых решений и обращений?!

Тревожным остается и отрицательное внешнеторговое сальдо – в 2016 г. импорт превышал экспорт на 400 млн долл.

Возвращаясь к искусственным волокнам, отметим (см. табл. 1), что за последние пять лет в России, некогда ведущей в этой области, ситуация стабильно неудовлетворительная: потребление в пределах 55–60 тыс. т/год, производство – около 20 тыс. т/год (13–15% от общего количества химических волокон), импорт – 40 тыс. т/год. При этом перечисленные цифры в значительной степени относятся к ацетатному сигаретному жгутику, потребление и производство которого (несмотря на кажущееся сокращение курящих в стране) почему-то за один год выросло на 16 и 52% соответственно (?), несмотря, однако, и на рост экспорта на 65% (!). Не случайно, видимо, такое увеличение экспорта, если учесть, что отечественный сигаретный жгутик продаем по 6 долл. за кг, а покупаем за 5,5 долл. (код ТН ВЭД 5502004000).

Другим важным видом искусственных волокон, судя по табл. 1, является гидратцеллюлозное вискозное штапельное волокно, спрос и потребление которого выросло примерно на 8%, главным образом за счет импорта, поскольку производство его в России, занимавшей в ХХ столетии неизменное лидерство по выпуску вискозной продукции в мире, в настоящее время практически отсутствует, а предсказания и заветы Д.И. Менделеева и З.А. Роговина, к сожалению, забыты. Все объемы спроса и потребления вискозного штапельного волокна (около 14 тыс. т) и мизерного количества нитей в 2016 г. обеспечены за счет импорта, причем недешевого: средняя стоимость 1 кг штапельного волокна – 2,1 долл. (код ТН ВЭД 5504100000), технической и текстильной нитей соответственно 9,3 и 5,1 долл. По импорту было приобретено и 40 т гидратцеллюлозного волокна типа лиоцелл, получаемого по безсероуглеродному способу и на 30% дороже вискозного.

На отечественном рынке синтетических волокон 76% идет на переработку в текстильную промышленность, 12% – в шины и резинотехнические изделия, 5% – в сельскохозяйственный шпагат и др. Среди синтетических волокон наибольшим спросом (около 74%) в России, как и во всем мире [3], пользуются полиэфирные (ПЭФ), в том числе на долю штапельного волокна приходится 75%, текстильной нити – 13%, технической и кордной нитей – 12%. Примерно такое же распределение и в их потреблении. По производству, согласно табл. 2, картина несколько иная, хотя превалирующая роль полиэфирных волокон (57%) сохраняется, главным образом за счет выпуска штапельного волокна и жгута (89%).

Однако этот выпуск основан преимущественно на переработке вторичного полиэтилентерефталата (ПЭТФ), образующегося при рециклинге его из отходов пластмассовых бутылок из-под воды, соков, пива и т.п., что без соответствующей подготовки сырья [4] существенно сказывается на качестве готовой продукции.

Ведущими производителями такого ПЭФ штапельного волокна в стране являются АО «РБ Групп «Владимирский полиэфир» (46%) и ОАО «Комитекс», г. Сыктывкар (32%). А вопрос о появлении ПЭТ штапельного волокна требуемых стандартов путем создания нового производства мощностью 180 тыс. т в год в рамках так называемого Ивановского кластера вновь откладывается. Постановлением регионального правительства от 17.05.2017 г. внесены изменения в Прогноз социально-экономического развития (СЭР) Ивановской области на 2017 г. и плановый период 2018 и 2019 гг. в части инвестиций и строительства Ивановского полиэфирного комплекса, а именно: в 2017 г. прогнозируется незначительный рост инвестиций – на 0,3% (вместо ранее запланированных 15,3%) к предыдущему году. Масштабные инвестиции в строительство этого комплекса в соответствии с новым вариантом прогноза СЭР на 2017–2019 гг. перенесены на 2018 г. А ведь первые решения по данному вопросу, в том числе принятые Правительством РФ, появились еще в декабре 2012 г., т.е. почти шесть лет ушло на разговоры, доклады, совещания, лекции и т.п.

Напомним, что первое производство ПЭФ штапельного волокна мощностью 30 тыс. т/год и третье – мощностью 85 тыс. т/год в Могилевском ПО «Химволокно» были построены и запущены на проектных режимах менее чем за два года! А когда здесь закончится «возня»?

Увеличение производства ПЭФ текстильной нити (на 48%) по сравнению с 2015 г. стало возможным благодаря ООО «ПТФ Завидовский текстиль» (Тверь), работающему в тесном сотрудничестве с германской фирмой Oerlikon-Barmag. Важным итогом 2016 г. явилось увеличение в четыре раза в ЗАО «Газпромхимволокно» (г. Волжский) выпуска ПЭФ технической и кордной нитей, т.е. достижения 50%-ной загрузки проектной мощности и сокращение (на 3,4%) импорта этой нити в нашу страну. Для ПЭФ штапельного волокна (код ТНВЭД 5503200000) и текстильных нитей (в основном текстурированных, код ТН ВЭД 5402330000) импорт в 2016 г. вырос на 10 и 5% по ценам 1,1 и 1,5 долл. за 1 кг соответственно. Основная причина для первого – отсутствие требуемого качества отечественной продукции, для вторых – превышение спроса над предложением и широкие потенциальные возможности экспортера – Светлогорского ПО «Химволокно» (Белоруссия).

В целом следует заметить, что крупным импортером химических волокон в нашу страну, помимо Белоруссии, является Китай, от которого их было получено 49,2 тыс. т на сумму 78,1 млн долл. в 2015 г. и 50,8 тыс. т на сумму 78,5 млн. долл. в 2016 г. [6]. Их удельный вес в стоимости импортных закупок химических товаров в рассматриваемом периоде составил 3%. На российский рынок из Китая поступают в основном ПЭФ волокна, а для ЗАО «Газпромхимволокно» – и стандартный ПЭТ.

В области полиамидов (ПА) по существу в России осталось одно предприятие (до «перестройки» было восемь) – ОАО «КуйбышевАзот» (г. Тольятти), с недавних пор «поглотившее» ОАО «Химволокно» (г. Щекино, Тульская обл.). Можно упомянуть еще ООО «Курскхимволокно», на площадях которого функционирует сегодня единственное в стране производство ПА текстильных нитей – 5 тыс. т в 2016 г., что на 16% больше, чем в предыдущем. В то же время резко упали остальные показатели для этой нити (см. табл. 1) – спрос, потребление, импорт и экспорт – соответственно на 25, 21, 70 и 47%, т.е. отмеченный выше прирост собственного производства лишь частично повлиял на значительное сокращение импорта. Это тем более значимо, что ПА текстильные нити (код ТН ВЭД 54002310000) мы покупаем по ценам 4,8 долл./кг, т.е. почти в два раза дороже, чем продаем (2,5 долл./кг). Вероятно, по этой причине имеем нулевое сальдо в целом по ПА нитям, экспортируя их в объеме 11 тыс. т, а импортируя только 7,5 тыс. т в 2016 г. Основным потребителем ПА кордных и технических нитей остается отечественная промышленность шин и РТИ (73%), а также рыболовные сети (19%) и текстиль (8%). Учитывая современное развитие перечисленных отраслей, особенно для изготовления каркаса шин из ПА6 или ПА66 в зависимости от специфики российских дорог в том или ином регионе, не вызывает удивления заметно растущие показатели ПА нити в части спроса, потребления, производства, импорта и экспорта – на 17, 14, 9, 10 и 18% соответственно. При этом промышленный выпуск их принадлежит двум вышеупомянутым предприятиям – в Тольятти (52%) и Курске (43%). Импорт здесь более оправдан, нежели ПА текстильных, ибо нет такой разницы в ценах, отмеченных чуть ранее: для ПА кордной и технической нитей (код ТН ВЭД 5402190000) они практически близки (долл. США за 1 кг): экспорт – 2,0, импорт – 2,2.

Полипропиленовые (ПП) волокна, включая все выпускаемые и распространенные в России ассортименты (штапельное волокно, текстильные, технические и пленочные нити), постепенно по оценке суммарного производства и потребления (см. табл. 2) вслед за полиэфирными вышли на второе место, оттеснив с него признанного «патриарха» среди синтетических волокон – полиамидные. Помимо роста спроса и потребления (на 20%) обнадеживает солидное расширение (на 19%) производства ПП штапельного волокна, на низкую загрузку мощностей которого мы указывали ранее [1]. Здесь (код ТН ВЭД 5503400000) реально полностью исключить импорт (цена 2,7 долл./кг) и значительно увеличить экспорт (цена 2,2 долл./кг). Не совсем ясно, чем вызвана в 2016 г. потеря интереса к ПП текстильным нитям по всем рассматриваемым в табл. 1 рыночным критериям, хотя превалирующее снижение импорта (на 22%) заслуживает внимания, а вот медленное и консервативное внедрение в перерабатывающие отрасли этой альтернативной продукции вряд ли способствует научно-техническому прогрессу. Если возникли трудности внутри страны, то производственные мощности можно было сориентировать на экспорт, где цены на них (код ТН ВЭД 5402340000) колеблются от 2 до 3 долл. за 1кг. Объем потребления и производства ПП технических нитей (см. табл. 1) сравнительно невелик и на 100% реализуется для изготовления рыболовных сетей. Особое место в ПП волоконном ассортименте занимают пленочные нити (74% от общего объема), где в 2016 г. неожиданно снизился уровень внутреннего потребления и производства (в среднем на 9%) и не ко времени возрос импорт, за который надо рассчитываться по цене около 2,3 долл. за 1 кг.

Из других видов волокон, в большей степени специального назначения, отметим очевидный подъем в спросе на полиакрилонитрильный (ПАН) жгутик в качестве прекурсора для получения углеродных волокон и материалов на их основе, а также на арамидные высокомодульные нити, производство которых у нас почему-то не расширяется, несмотря на известные достижения и возможности ООО «ЛИРСОТ» (бывшее НПО «Химволокно», г. Мытищи, Московская область). Обидно смотреть на цифры, иллюстрирующие растущий и вполне обоснованный интерес к высокоэластичной полиуретановой нити типа «спандекс», где увеличение спроса и потребления почти на 40% полностью удовлетворяется за счет импорта, кстати по усредненной цене около 8 долл. за 1 кг (код ТН ВЭД 5402440000). То есть в 2016 г. закупается объем (около 1,1 тыс.т/год) нити «спандекс» на сумму около 9 млн. долл., в то время как на территории ЗАО «Газпромхимволокно» (г. Волжский) благодаря прежним хозяевам (ПАО «Сибур») практически превращено в металлолом смонтированное в конце 80-х годов прошлого столетия уникальное японское оборудование мощностью 1000 т/год нити «спандекс» (типа «вайрин»), которая из-за обратимой высокой эластичности пользуется большой популярностью у текстильщиков. Таких недальновидных решений в отечественной подотрасли химических волокон, к сожалению, немало и они привели к непоправимому ее упадку, который сейчас на всех уровнях пытаются прикрыть оптимистичными выступлениями и беспочвенной риторикой и т.п., не осуществляя при этом никаких конкретно ощутимых мероприятий.

Литература

- Айзенштейн Э.М., Клепиков Д.Н.//Вестник химической промышленности № 4(91), август 2016 г., с. 6–9.

- Вестник химической промышленности № 2 (95), апрель 2017 г., с. 34–39.

- Айзенштейн Э.М.// Neftegaz.RU, № 4, 2017 г., с. 49–55.

- Айзенштейн Э.М.//Полимерные материалы № 8, август 2015 г., с. 32–36.

- Выголов Н.В.//Вестник химической промышленности № 2 (95), апрель 2017 г., с. 40–45.

- Айзенштейн Э.М.//Neftegaz.Ru, № 7-8, 2016, с. 103-115.