- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Может ли Россия замкнуть экспорт минеральных удобрений только на отечественные порты?

Разлад отношений со странами Прибалтики и Украиной привел к необходимости переориентации российских экспортных грузов из портов этих стран на отечественные морские терминалы.

В данной статье рассмотрены пути решения данной задачи в российском химическом комплексе и прежде всего в промышленности по производству минеральных удобрений, где экспортная компонента составляет порядка 70%.

Минеральные удобрения традиционно являются одной из лидирующих статей экспорта химической и нефтехимической продукции: в 2018 г. на экспорт было поставлено 34,1 млн т минеральных удобрений на сумму 8,2 млрд долл., что составило 45% валютных поступлений химического комплекса.

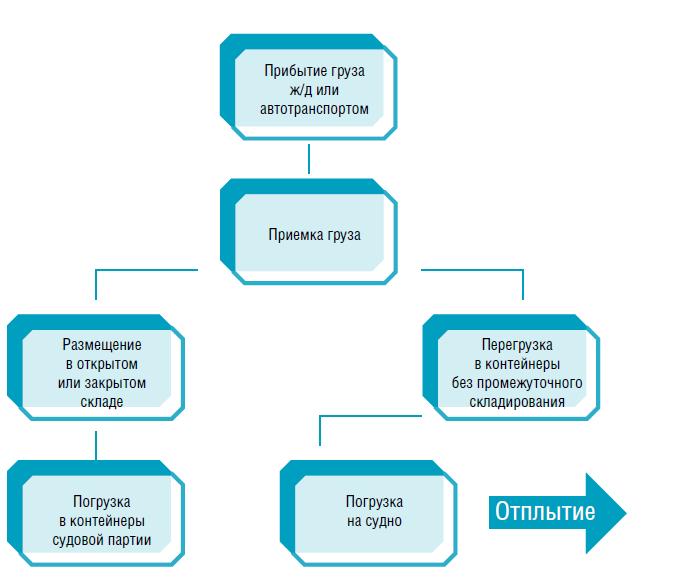

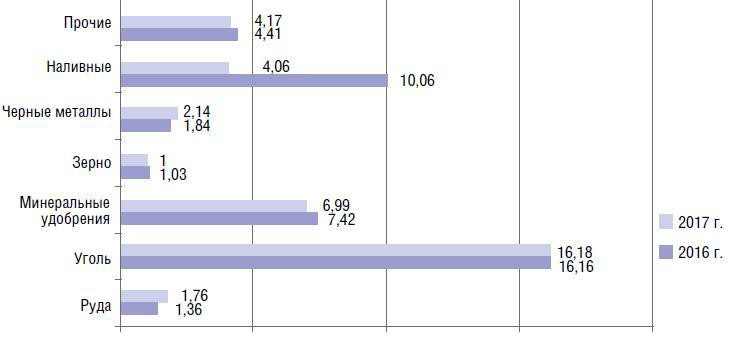

Миллионы тонн минеральных удобрений экспортируются морскими путями и поэтому отгружаются на грузовые судна через определенные терминалы морских портов (рис. 1).

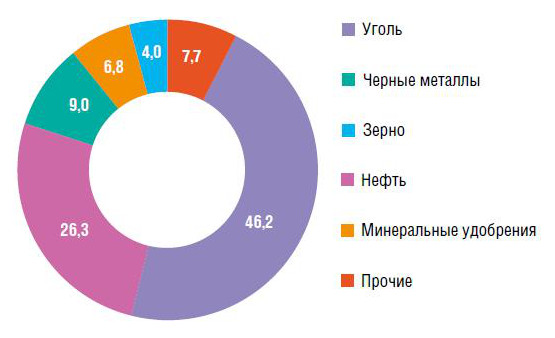

На минеральные удобрения приходится порядка 7% российских грузов, отгружаемых через морские порты (рис. 2).

В 2014–2018 гг. объемы экспорта минеральных удобрений через порты России росли и в 2017 г. составили 17,6 млн т (+9% к 2016 г.). Во втором полугодии 2018 г. отгрузка была на уровне 9,1 млн т, что на 6% больше по сравнению с аналогичным периодом предыдущего года.

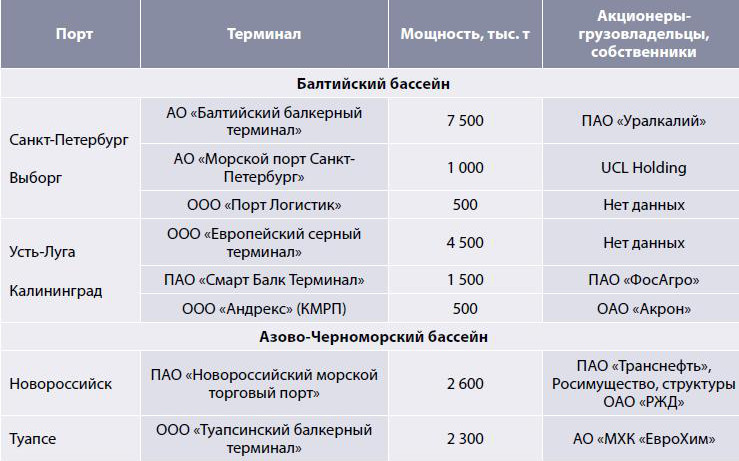

Наиболее крупные терминалы для перевалки минеральных удобрений расположены в Балтийском и Азово-Черноморском бассейнах, при этом многие терминалы аффилированы с производителями минеральных удобрений (табл.).

Важно отметить, что, несмотря на планы к 2018 г. полностью отказаться от услуг сопредельных государств в качестве посредников, в экспорте российской продукции часть экспортных объемов минеральных удобрений продолжает отгружаться через порты Прибалтики. В 2017 г. через эти порты было отгружено почти 7 млн т минеральных удобрений (рис. 3), что составило примерно 40% общих отгрузок на экспорт через морские порты.

Возникает вопрос: почему же до сих пор нет полного отказа от услуг по перевалке российских грузов через порты Прибалтики?

По-видимому, причина в доходности бизнеса. Если в странах Балтии в соответствии с правилами ЕС процесс перевалки груза в порту рассматривается как одна из составляющих транспортного процесса по доставке груза от отправителя до получателя с учетом ее доли в общей стоимости доставки, то российские стивидорные компании выделяют процесс перевалки в отдельный высокодоходный бизнес. Исходя из этого экспортерам выгоднее отгружать свою продукцию через порты Прибалтики.

Следует также учитывать то, что в России тарифы и услуги по перевалке грузов в морских портах не регулируются государством и по принятой практике тарифы устанавливаются в долларах за тонну или единицу перегружаемого груза (контейнера), в то время как в Прибалтике широко применяется практика использования «единого тарифа», включающего стоимость доставки груза железнодорожным транспортом в порт по территории страны и стоимость его перевалки в порту. Ставка за перевалку грузов в порту является комплексной и включает в себя все дополнительные операции с грузом в порту.

Кроме того, отечественные порты испытывают недостаток для перевалки химических наливных грузов (метанола, кислоты и др.), поставляемых мелкими партиями, в то время как прибалтийские порты готовы к выполнению такой услуги.

Особая ситуация сложилась в области экспорта аммиака, поставки которого за рубеж (в том числе в США) находятся на уровне 4–4,2 млн т (в 2018 г. – порядка 6% от стоимости экспорта продукции химического комплекса). В России нет морских терминалов по перевалке аммиака, поэтому экспортеры отгружают его через порты Балтийского бассейна – латвийский порт Вентспилс (терминал Ventamonjaks) и эстонский терминал Силья (Silja), а также через украинский порт Южный (г. Одесса). В порт Южный значительная часть объемов экспортного аммиака поступает по аммиакопроводу Тольятти-Одесса протяженностью 1008 км.

Российские минеральные удобрения имеют на мировом рынке конкурентные преимущества благодаря более низким ценам на природный газ. Так, в 2017 г. оптовая цена на российский газ была ниже оптовой цены на газ в ЕС примерно на 60% и на 30% по сравнению с ценой на газ в США. В результате на мировом рынке минеральных удобрений Россия является крупным игроком: в мировом экспорте этой продукции доля России составляет примерно 17%, купить протравитель семян , а также другие протравливатели, промасливатели, рафинаторы жидкие LIQUID с доставкой по России и СНГ, выгодные цены в ТехноМаш Инвест - узнайте подробнее в том числе на рынке хлорида калия – порядка 20%, на рынке карбамида – около 12%, на рынке аммиачной селитры – 45–47%, на рынке моноаммонийфосфата – примерно 19% и т.д.

Указом Президента Российской Федерации № 204 от 7 мая 2018 г. поставлена задача ускоренного расширения несырьевого экспорта: к 2024 г. запланировано довести объем несырьевого неэнергетического экспорта до 250 млрд долл., в том числе в области химии – до 34 млрд, т.е. химики должны увеличить валютную выручку почти на 70%. В решении задачи по расширению экспорта будут участвовать и производители минеральных удобрений и это при том, что в отрасли взят курс на увеличение поставок на внутренний рынок.

Задача, стоящая перед производителями минеральных удобрений по расширению поставок своей продукции и на экспорт, и Аграрно-промышленному комплексу, решается за счет ввода в эксплуатацию ряда новых мощностей, которые демонстрируют крупнейшие компании отрасли. Так, в 2018 г. крупнейшим химическим холдингом «ЕвроХим» в г. Кингисеппе введена в эксплуатацию установка по выпуску аммиака годовой мощностью в 1 млн т, получены первые тонны хлорида калия на «Усольском калийном комбинате» (Пермский край). До 2021 г. компанией запланирован ввод еще нескольких этапов процесса добычи и переработки калийных руд до мощности 2,3 млн т хлорида калия в год.

Другой крупный отраслевой холдинг – «ФосАгро» в 2018 г. завершил масштабный инвестиционный проект по строительству современных производств аммиака и карбамида в г. Череповце мощностью 760 и 500 тыс. т в год соответственно. К 2020 г. компания планирует открыть еще три новых производства: по выпуску серной кислоты, азотной кислоты и сульфата аммония.

Компания «Акрон» и администрация Смоленской области подписали соглашение о строительстве нового производства сложных минеральных удобрений на промышленной площадке ОАО «Дорогобуж». Годовые объемы производства составят от 0,5 до 1 млн т в год. Комплекс планируется запустить в 2021 г. Также в планы «Акрона» входит разработка нового участка Верхнекамского калийного месторождения.

В целом компании-производители минеральных удобрений намерены до 2030 г. реализовать более 30 инвестиционных проектов и выйти на объем производства 38,97 млн т.

С ростом производства минеральных удобрений происходит увеличение экспортного потенциала отрасли и далее встает проблема расширения мощностей российских отгрузочных портов, которая особенно обострена в связи с запланированным отказом от портов сопредельных государств.

В условиях расширения объемов экспорта химической продукции решение задачи по переориентации грузопотоков полностью на российские порты осложняется недостатком портовых мощностей и отсутствием в российских портах специализированных терминалов для перевалки некоторых видов грузов (аммиака, карбамидно-аммиачной смеси).

Экспортеры минеральных удобрений озабочены данной проблемой. Некоторые из них уже инвестируют в инновационные проекты по перевалке химической продукции через морские порты России. Наибольшую активность проявляет холдинг «ЕвроХим», который инвестировал в строительство сухогрузного района морского порта Тамань и постоянно развивает свой терминал по перевалке удобрений в Мурманске. Холдинг реализует политику предоставления благоприятных условий для привлечения дополнительных грузов в Мурманский балкерный терминал. Компания «Акрон», например, пользуется этим предложением и в 2018 г. начала перевалку своих удобрений через порт Мурманск (в мае 2018 г. была осуществлена перевалка 40 тыс. т сложных удобрений).

Ниже приведены инвестиционные проекты морских портов, пригодных для перевалки химической продукции, в том числе минеральных удобрений

Азово-Черноморский бассейн

Строительство сухогрузного района морского порта Тамань

Основные участники: ФКУ «Ространсмодернизация», АО «МХК «ЕвроХим», ОАО «УК «КРУ», АО «СУЭК», ООО «УК «Металлоинвест», ООО «Аутспан Интернешнл», ООО «Крымский логистический терминал», ОАО «Астон», ООО «ХК «Форум», ФГУП «Росморпорт».

Сроки реализации: 2011–2020 гг. (первая очередь), 2020–2025 гг. (полное развитие).

Проектная мощность: 91,4 млн т в год.

Строительство перевалочных комплексов аммиака и минеральных удобрений в морском порту Тамань

Основные участники: ФГУП «Росморпорт», ОАО «Тольяттиазот».

Проектная мощность: 5 млн т в год (по аммиаку – 2,2 млн т в год).

Сроки реализации: 2015–2020 гг.

Строительство перевалочного комплекса жидких химических продуктов в морском порту Темрюк

Основные участники: ФГУП «Росморпорт», ООО «РосХимТрейд».

Проектная мощность: 1,5 млн т в год.

Сроки реализации: 2017–2020 гг.

Балтийский бассейн

Строительство терминала по перевалке минеральных удобрений в морском порту Усть-Луга

Основные участники: ФГУП «Росморпорт», АО «МХК«ЕвроХим». Терминал Усть-Луга.

Проектная мощность: 7 млн т в год.

Сроки реализации: 2017–2020 гг.

Реконструкция объектов третьего грузового района в морском порту Мурманск

Основные участники: ФГУП «Росморпорт», ОАО «МХК «ЕвроХим».

Сроки реализации: 2014–2017 гг.

Прирост проектной мощности: 3,7 млн т в год.

***

Таким образом, задача по переключению российских внешнеторговых потоков химической продукции с портов сопредельных стран на порты России активно решается. Однако сразу перестроить логистику грузопотоков невозможно, поскольку это требует создания соответствующих портовых мощностей, подъездных путей, резервуаров, складских помещений, сервисных предприятий.

Сложно ответить на вопрос: будет ли доведена доля перевалки российской химической продукции отечественными портами до 100%? Сегодня это вопрос, скорее, политический. Но экспертное сообщество на протяжении всех лет решения такой задачи склоняется к мнению, что полностью исключать перевалку российских внешнеторговых грузов (в том числе химической продукции) через порты сопредельных стран нельзя, если исходить чисто из экономических расчетов.

РОССИЙСКИЕ ПРОИЗВОДИТЕЛИ НА МИРОВОМ РЫНКЕ МИНЕРАЛЬНЫХ И ХИМИЧЕСКИХ УДОБРЕНИЙ

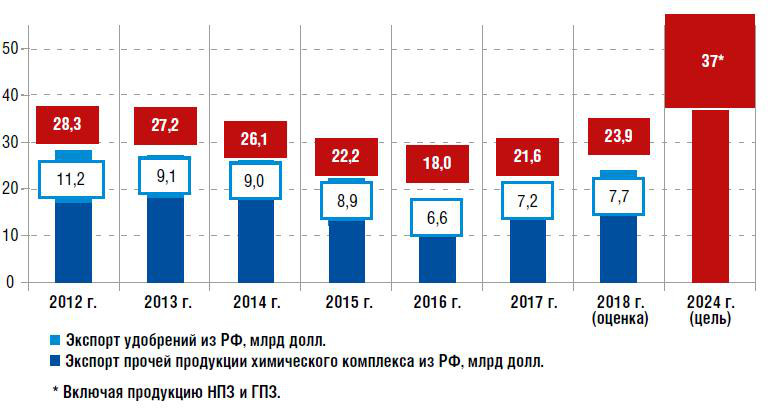

Указом Президента РФ от 7 мая 2018 г. № 2014 «О национальных целях и стратегических задачах развития РФ на период до 2024 г.» поставлена задача увеличения несырьевого неэнергетического экспорта до 250 млрд долл. США к 2024 г. Важная роль в выполнении задачи возложена на химический комплекс. Согласно разработанному Минпромторгом национальному проекту «Международная кооперация и экспорт» объем экспорта продукции химического комплекса к 2024 г. должен достичь 37 млрд долл., включая продукцию НПЗ и ГПЗ, отнесенную к сфере Минэнерго (прирост +70% относительно показателя 2017 г.) (рис.1).

Сегмент минеральных и химических удобрений в России является экспортно-ориентированным: на него приходится 33% экспортной выручки в настоящее время, а перспективы монетизации обширной ресурсной базы продолжают вызывать большой интерес у инвесторов. Именно поэтому важнейшая роль в достижении целевых показателей будет возложена на отрасль минудобрений, что сохранит инвестиционную активность в сегменте на высоком уровне и поспособствует росту господдержки.

Привлекательными аспектами для инвесторов являются также высокая маржинальность в отрасли (рис. 2), развитая вертикальная интеграция и диверсифицированные производственно-сбытовые схемы компаний-производителей, перспективы развития российского рынка удобрений и наличие доступа к перевалочным мощностям.

Важный фактор, определяющий успешность российской отрасли минеральных и химических удобрений, – конъюнктура и тенденции мирового и российского рынка удобрений.

Каждый из сегментов рынка минеральных и химических удобрений имеет свои особенности и направления развития.

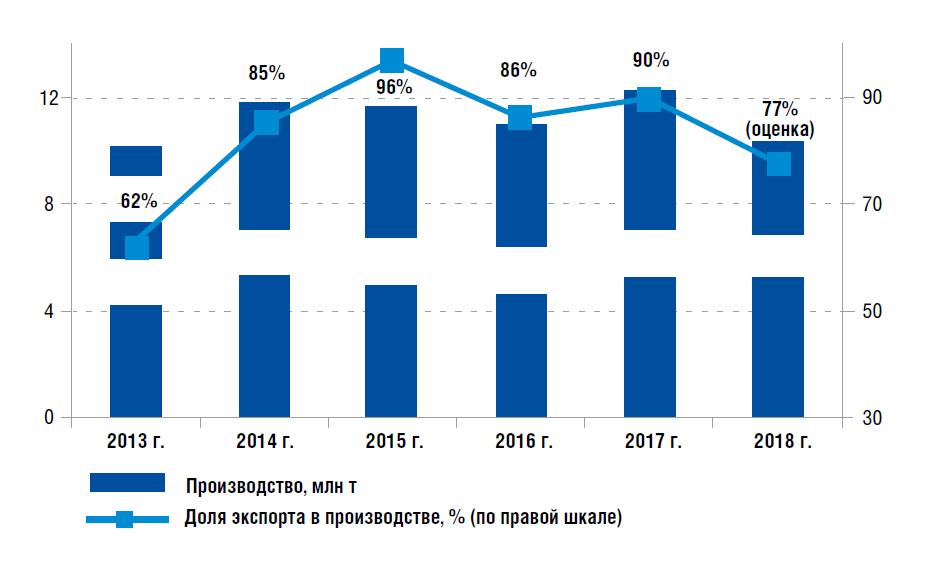

Азотные удобрения

Развитие азотной промышленности и производства азотных удобрений – один из проверенных временем и все еще перспективных способов монетизации природного газа. Сейчас в России, располагающей крупнейшими разведанными запасами природного газа в мире, производится почти 22 млн т азотных удобрений, более 60% выпущенного продукта поставляется на экспорт (рис. 3). Монетизация природного газа, в том числе развитие азотной промышленности, останется одним из ключевых направлений развития российского химического комплекса.

Вероятность появления профицита мощностей по производству сжиженного природного газа в мире в 2020–2021 гг. обостряет интерес к проектам в области газохимии, в том числе к проектам по производству аммиака, карбамида, аммиачной селитры, особенно в регионах с доступным сырьем, быстрорастущим внутренним спросом и слабым курсом национальной валюты. Улучшение ценовой конъюнктуры рынка азотных удобрений с 2017 г. также служит одним из стимулов к созданию новых производств.

Если сравнивать ситуацию на мировом рынке и позиции российских компаний с картиной рынка в ретроспективе, можно констатировать, что в настоящее время конкурентные позиции российских поставщиков укрепляются в условиях благоприятной динамики цен на рынке.

Главным конкурентом российских производителей азотных удобрений в последние годы стали китайские поставщики, которые в 2013–2015 гг. обеспечили более четверти мирового экспорта и внесли наибольший вклад в создание профицита на мировом рынке. Профицит азотных удобрений в сочетании с падением цен на углеводородные ресурсы и сельхозкультуры в 2012–2016 гг. привел к обвалу цен на азотные удобрения.

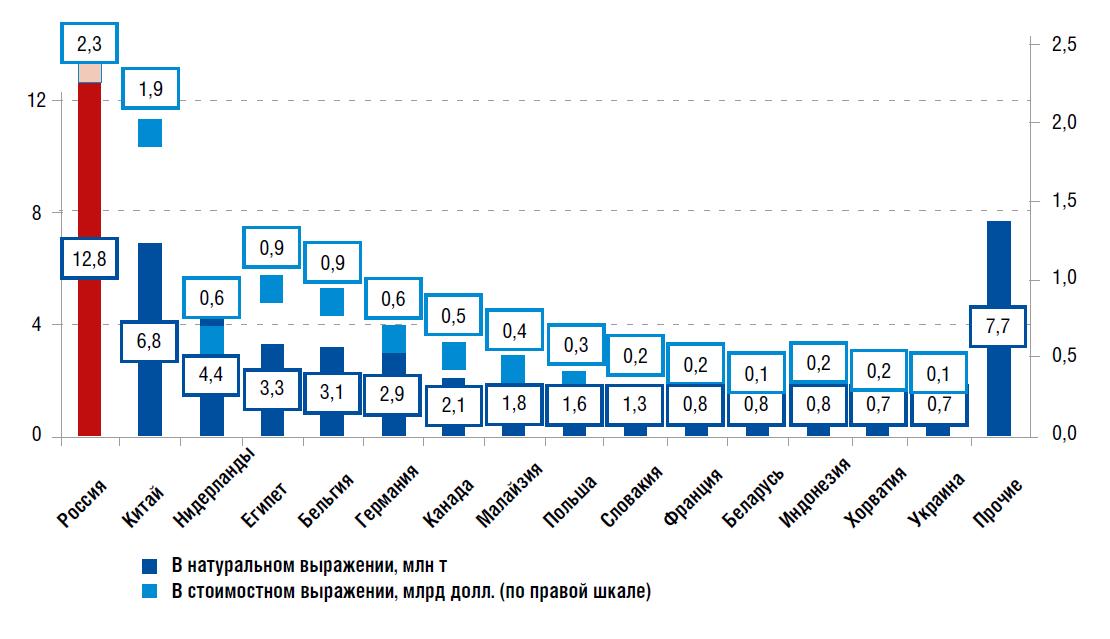

После того, как в Китае в 2014–2015 гг. начала ужесточаться борьба с загрязнением окружающей среды, производство и потребление азотных удобрений снизилось и российские поставщики заняли лидирующие позиции в мировом экспорте (рис. 4).

Калийные удобрения

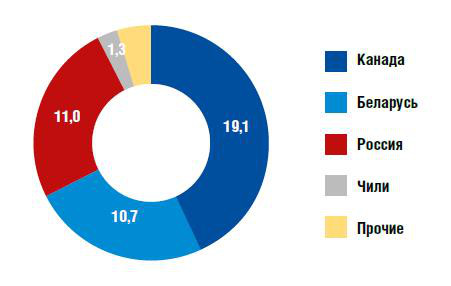

Производство калийных удобрений в мире в целом очень концентрировано несмотря на усиливающуюся конкуренцию последних лет. В России до 2018 г. функционировал только один производитель калийных удобрений – ПАО «Уралкалий», который является одним из ключевых экспортеров калийных удобрений в мире (рис. 5, 6). В 2018 г. объем выпуска калийных удобрений снизился на 3% (год к году), еще значительнее упали объемы экспортных поставок из-за демпинга белорусских поставщиков на азиатском рынке.

В 2018 г. пусконаладочные работы начались на Гремяченском горно-обогатительном комбинате холдинга «ЕвроХим», а в период 2019–2023 гг. холдинг запускает два горно-обогатительных комбината в Волгоградской области и Пермском крае, с поэтапным расширением и достижением суммарной мощности более 8 млн т хлорида калия в год. Это значит, что за пяь лет мощность и производство калийных удобрений в России может увеличиться почти на 60%, даже без учета реализации других перспективных калийных проектов.

В долгосрочной перспективе конкуренция, демпинг и протекционизм на мировом рынке калийных удобрений будут усиливаться, однако российские и белорусские компании останутся наиболее конкурентоспособными благодаря относительно низкой себестоимости производства.

Комплексные удобрения (в том числе фосфорсодержащие)

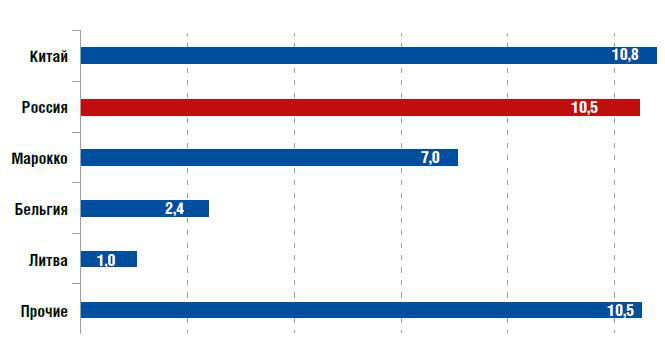

Российские производители производят более 15 млн т в год комплексных удобрений (в том числе фосфорсодержащих) и занимают высокую долю в мировом экспорте, уступая только Китаю (рис. 7).

Наибольшую конкуренцию российским производителям комплексных удобрений составляют китайские и марокканские производители. Поставщики из Марокко являются также основными конкурентами российского ПАО «ФосАгро» на рынке фосфорсодержащего сырья, однако значительно уступают в качестве продукта.

Ужесточение требований к качеству фосфорсодержащего сырья и фосфорным удобрениям в Европе, которое ожидается в ближайшие годы, , во-первых, положительно скажется на балансе спроса и предложения на рынке фосфорсодержащего сырья и удобрений в Европе, а во-вторых, укрепит лидерские позиции ПАО «ФосАгро» на европейском рынке.

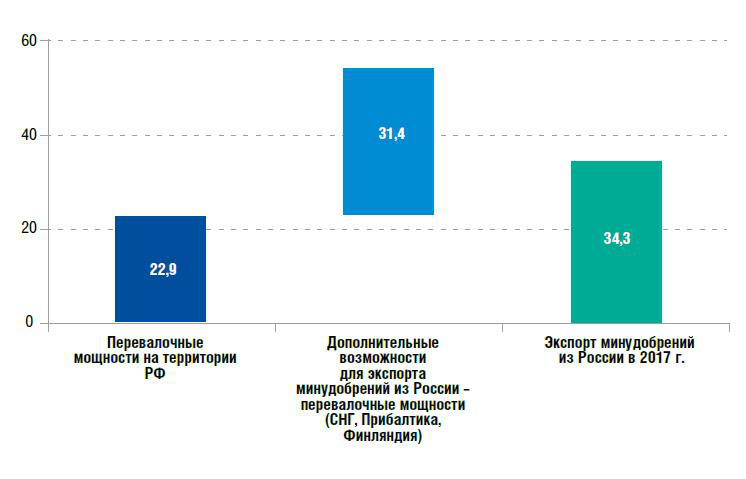

Помимо конъюнктуры мирового и российского рынка важным аспектом конкурентоспособности и эффективности производителей является наличие экспортной инфраструктуры. Возможности для экспорта удобрений российских производителей могут достигать 54,3 млн т сухих грузов в год, что выше российского экспорта удобрений на 30% (рис. 8).

Однако есть нюансы, ограничивающие экспортный потенциал российских поставщиков. Во-первых, доступ к наиболее привлекательным направлениям для реализации продукции могут иметь не все производители – ряд терминалов принадлежит крупнейшим холдингам. Во-вторых, более половины мощностей терминалов, осуществляющих перевалку удобрений, расположена за пределами территории РФ. В-третьих, в России пока не снят запрет на складирование агрохимикатов и удобрений в водоохранной зоне (500 м от береговой линии), что останавливает строительство новых терминалов. Проблема инфраструктурных ограничений, также как и вопросы стимулирования спроса и предложения, была учтена при составлении «дорожной карты» развития отрасли минудобрений до 2025 г.[1]. Существенная поддержка компаниям в решении проблематики отрасли оказывается Министерством промышленности и торговли РФ.

Международный химический форум: господдержка доступна только гигантам?

Ключевым событием выставки «Химия-2016» стал Московский международный химический форум (ММХФ), зарекомендовавший себя в качестве эффективной площадки для дискуссий и обмена информацией между представителями химических и нефтехимических компаний, профильных министерств и отраслевых ассоциаций. Главная тема Форума, заявленная его организаторами, звучала так: «Химический комплекс: новые реалии и новые возможности».

Впрочем, участники мероприятия больше говорили о проблемах своих подотраслей и конкретных предприятий, которые сводились к слабости технологической базы, дороговизне сырья и финансовых ресурсов, утрате позиций на отечественном рынке готовой продукции.

Практически все выступившие на пленарном заседании и на профильных сессиях отмечали, что господдержка по-прежнему остается малодоступной – в силу обставляющих ее получение условий и требований, а ее эффективность часто сводится на нет устаревшей тарифной политикой, прежде всего в транспортной сфере, и отсутствием действенных мер поддержки машиностроительного сектора и внутреннего потребления.

Открывая Форум, президент Российского Cоюза химиков В.П. Иванов сообщил о положительной динамике в отрасли: в первой половине 2016 г. индекс промышленного производства в отрасли составил 105,3%. Это больше, чем среднемировые показатели по химической продукции. По данным РСХ, в I полугодии отечественные предприятия выпустили готовой продукции на 1 трлн. руб. В то же время свыше 30 млрд. долл. США ежегодно затрачивается на ввоз химической продукции, причем более половины из них приходится на товары малотоннажной химии. При этом показатели экспорта в финансовом выражении по-прежнему уступают объемам импорта.

Руководитель отраслевого союза назвал в качестве основных причин роста производства федеральную и региональную поддержку производителей химической продукции, расширение существующих производственных мощностей и запуск новых, вовлечение в производство и переработку продукции среднего и малого бизнеса.

О позиции Минпромторга РФ в отношении поддержки химпрома подробно рассказал заместитель директора Департамента химико-технологического и лесопромышленного комплекса А.Ю. Орлов. «Можно сказать, что мы уверенно растем по сравнению с другими отраслями», – отметил Александр Юрьевич.

Лидерами роста в прошлом году стали сегменты химических средств защиты растений (+51,8%), красителей (+19%), химических волокон и нитей (+17,2%), лакокрасочных материалов (+13,2%). Провал в производстве каустической соды носил локальный характер и был связан с мартовской аварией на Ангарском заводе полимеров, оставившей без сырья весь Саянский кластер. Проблемная ситуация в Ангарске в очередной раз показала, насколько связаны друг с другом предприятия и как до сих пор хрупка предлагаемая рынком альтернатива поставок: остановка одного производства влечет за собой провал целой подотрасли. Впрочем, сейчас стабильно работают и завод полимеров в Ангарске, и «Саянскхимпласт», и интегрированные с ними производства и обстановка в секторе произвдства каустической соды выправляется, сообщил А.Ю. Орлов.

В I полугодии текущего года общий объем выпуска химической продукции составил 1,3 трлн. руб. Оборот внешней торговли превысил 20 млрд. долл., при этом наблюдается серьезное превалирование импорта над экспортом (тренд прошлого года, когда экспорт впервые за многие годы превысил импорт, удержать не удалось).

Представитель Минпромторга отметил, что ведомство сформировало полный пакет мер господдержки, включающий в себя прямое субсидирование, механизмы стимулирования экспорта, поддержку развития НИОКР, компенсацию кредитов на комплексные инвестиционные проекты и пр.

Особую гордость Минпромторга составляет постановление о субсидировании процентной ставки по кредитам на реализацию комплексных инвестиционных проектов для предприятий химического комплекса. Если в старой редакции оно было направлено только на поддержку переработчиков полимерной продукции, то сейчас практически все подотрасли, включая малотоннажную химию, производство смол, нитей, герметиков и др., могут использовать весь спектр заложенных в постановлении возможностей, отметил зам. директора департамента.

Он напомнил о том, что уже начали работать новые институты развития: Фонд развития промышленности и Российский экспортный центр, обеспечивающие прямые займы и финансовые гарантии на экспортоориентированные проекты. В сочетании с регуляторными методами – нетарифное регулирование, снижение/введение импортных/экспортных таможенных пошлин, техническое регулирование, стандартизация – предложения институтов развития обеспечивают невиданные ранее возможности для реализации самых амбициозных планов, считает А. Орлов.

Он особо остановился на специальных инвестиционных контрактах – новом продукте министерства, который реализуется в рамках Закона «О промышленной политике в Российской Федерации». Речь идет об обнулении налога на прибыль и на имущество как на федеральном, так и региональном уровне при реализации проектов создания и модернизации, не имеющих отечественных аналогов оборудования. Впрочем, здесь обязательства государства ограничиваются жесткими рамками по длительности контракта: не более 10 лет, причем пять лет дается на выход на операционную прибыль и его сумме – не менее 750 млн. руб.

Заместитель руководителя департамента призвал участников Форума активнее участвовать в актуализации принятой в январе Стратегии развития химической и нефтехимической промышленности до 2030 г., совместно разрабатывать дорожные карты по конкретным подотраслям, прежде всего по которым уже есть соответствующие поручения правительства: производство минудобрений, шин, химволокон, малотоннажная химия.

В завершение доклада представитель департамента сделал обнадеживающее заявление: «План мероприятий Минпромторга по поддержке импортозамещения актуализируется раз в квартал: в начале года было 30 проектов, сейчас 84 проекта в 33 регионах. У вас есть все шансы войти в этот план!»

Реакция участников Форума на выступление А. Орлова была позитивной: действительно, нельзя не оценить комплексные шаги правительства, предпринимаемые с подачи министерства. Другой вопрос, насколько они своевременны, не упущено ли окончательно время для получения значительного результата.

В то же время выступление заместителя председателя Правления холдинга «СИБУР» В.В. Разумова показало, каких успехов может достичь крупный вертикально интегрированный холдинг, опираясь в основном на собственные возможности, основанные на продуманной финансово-инвестиционной политике, сбережении и развитии кадрового потенциала и амбициозные, в хорошем смысле, идеи и замыслы.

По мнению В.В. Разумова, химия и нефтехимия подтверждают свое предназначение быть локомотивами мировой экономики – особенно в условиях глобального кризиса. «Темпы роста мирового ВВП гораздо ниже, чем в мировой химии: если производство химической продукции в течение 30 лет ежегодно росло на 4,9%, то остальных товаров – лишь на 2,9%... Мы живем в эпоху полимерной революции, и многие страны уже сделали далеко идущие выводы из этого факта», – подчеркнул В.В. Разумов.

За последние шесть лет потребление химической продукции в России стабильно растет: полиэтилен – на 38%, каучуки – на 60%, полипропилен – на 70%, полистирол – на 80%. Динамика роста потребления химической продукции благоприятствует росту химпрома. «Саудиты правильно оценили роль и место химии, Иран – тоже. И у них 25 лет наблюдается стабильный рост химпроизводства, обеспечивающий рост всей остальной экономики. А у нас, у отрасли, прекрасная история, своя сырьевая база, замечательные кадры! 1,5 млрд. руб. господдержки химии свидетельствует о неправильном определении масштабов того, что значит химия для нашей страны. Нечего размазывать эти невеликие средства, а надо сосредоточиться на нескольких участках, где уже заметны успехи, и их ускоренным развитием поднять всю отрасль», – подчеркнул докладчик.

В.В. Разумов подробно рассказал о впечатляющих успехах компании в реализации крупных инвестиционных проектов мирового уровня, в частности по строительству под Тобольском комплекса глубокой переработки углеводородного сырья в полиолефины проектной мощностью 2 млн. т в год. Владимир Владимирович особо подчеркнул, что в строительстве этого грандиозного объекта широко используются российское оборудование и материалы: «Все больше заказов СИБУРа достаются отечественным машиностроителям. «Уралхиммаш», «Казанькомпрессормаш», Объединенные машиностроительные заводы – вот только некоторые из наших надежных партнеров. Используемые нами емкостное и теплообменное оборудование, металлоконструкции, детали трубопроводов, кабели – в значительной степени российского производства».

Особо сильно впечатление произвели нюансы кадровой и научно-технической политики, изложенные в докладе зампреда правления «СИБУРа». В компании осуществляется своеобразный образовательный и возрастной ценз, в результате которого 52% управленцев имеют возраст до 40 лет и 46% работников имеют высшее образование. За свой счет СИБУР дает дополнительное образование членам своей команды: сотрудники обучаются в Российской школе экономики, Сколково, Стокгольмской школе экономики и других ведущих образовательных и научных центрах.

10 лет назад холдинг организовал корпоративный научный центр по химическим технологиям в Томске (НИОСТ) и он стал для компании источником растущей прибыли: с 10 млн. руб. в 2010 г. до 993 млн. руб. в 2015-м. А в нынешнем году эффект от разработок с участием НИОСТа достигнет, по планам, 1,9 млрд. руб.

С участием НИОСТа разработано более 30 современных марок полипропилена для различных сегментов (нетканые материалы, литье под давлением, рафии, БОПП-пленки, термоформование и др.), что позволило значительно расширить марочный портфель СИБУРа. На разработки НИОСТа получено 29 российских и 18 зарубежных патентов.

К сожалению, далеко не все участники Форума могли продемонстрировать столь же впечатляющие успехи и поддержать намеченный В.В. Разумовым оптимистичный тренд.

Генеральный директор ОКХ «Уралхим» Д.В. Коняев отметил, что российским производителям минеральных удобрений позволяют сохранять конкурентоспособность на мировых рынках исключительно дешевый природный газ и выгодный обменный курс рубля. Но эти преимущества, по замечанию Дмитрия Владимировича, становятся все слабее и слабее. Сегодня российские производства уже уступают по маржинальности производствам азотных удобрений из стран Персидского залива и Северной Африки. Причина этого – транспортные затраты, занимающие значительное место в себестоимости продукции. Так, отметил Дмитрий Владимирович, по аммиаку с его 3-м классом опасности при перевозке железной дорогой, расходы на транспортировку составляют 29%.

Экспорт готовой продукции тормозит и введенный РЖД в 2014 г. повышающий коэффициент для экспортных перевозок. Впоследствии его отменили для угольщиков в связи со сложной конъюнктурой рынка, скорректировали для металлургов. А для удобренщиков коэффициент почему-то сохранился. В сочетании с общим ростом железнодорожного тарифа он сводит на нет всю доходную часть экспортной торговли, отметил Д.В. Коняев. Так, при текущей цене экспортировать аммиак производства кемеровского «Азота» становится попросту невозможным.

В то же время производителей минудобрений беспокоит и доступ на внутренний рынок. Сегодня отрасль экспортирует 70% продукции, в то время как во времена СССР она была ориентирована исключительно на внутренний рынок – так же, как везде в мире: производство минеральных удобрений создавалось и поддерживается как экспортоориентированное только в странах Персидского залива.

«Минеральщики, как могут, стараются поддержать внутренний рынок – путем существенных скидок отечественным аграриям, посредством совместных действий с Минпромторгом и Минсельхозом. Однако для развития внутреннего спроса нужна эффективная программа господдержки химической промышленности, включающая в себя и протекционистские меры», – заявил Д.В. Коняев. В качестве примера он привел запрет на экспорт газа, долгие годы существовавший в США, с целью насыщения внутреннего рынка, нулевые таможенные ставки и низкие налоги, десятилетиями действовавшие в Тринидаде, который многие годы обеспечивал американский рынок аммиаком, и т.д. «Не нужно бояться агрессивных движений для поддержки внутреннего спроса – такого рода действия в пользу химической отрасли предпринимаются везде в мире», – подчеркнул руководитель «Уралхима».

Тему расширения спектра мер государственной поддержки и обеспечения большей ее доступности продолжил председатель Совета директоров омской ГК «Титан» М.М. Сутягинский: «Мы видим общую тенденцию наращивания объёмов господдержки, но в ряде конкретных случаев она остается недоступной. Пока пройдешь положенные экспертизы и согласования – уже либо вышло новое постановление, добавляющее новые требования, либо бюджетные деньги закончились! Для получения субсидий надо предоставить залог, который выше, чем банковские требования. Производственные мощности в банк не заложишь, но и в Фонде развития промышленности тоже мощности не хотят считать средством залога, хотя, казалось бы, для него это интересный и понятный актив».

М.М. Сутягинский рассказал, как в Омской области 15 предприятий пытаются зарегистрировать два промышленных кластера. Регион тоже хочет реализации этой программы с госучастием, но ее не принимают на федеральном уровне, поскольку область имеет бюджетный дефицит. «Предлагаю: если у региона дефицитный бюджет, но предложения перспективные и хорошо просчитанные, Федерация должна иметь возможность взять на себя 100%-ное софинансирование. Из-за жесткого требования регионального бюджетирования при условиях профицита проваливаются многие серьезные программы», – подчеркнул глава «Титана».

Он также недоволен уровнем транспортных расходов, которые не объясняются ничем, кроме роста аппетитов железнодорожников. «Чтобы вывезти, например, пропилен, необходимо заплатить за транспортировку 12 тыс. руб. за тонну. Пропан-пропиленовая фракция при этом завозится за 5,5 тыс. руб. Получается, что везти этот продукт на экспорт невыгодно, при этом в стране наблюдается профицит пропилена. Полуфабрикаты и сырьевые компоненты, как правило, не формируют большой добавленной стоимости. Все продукты первого передела невыгодно экспортировать из-за значительных транспортных издержек», – отметил председатель Совета директоров ГК «Титан».

На пленарном заседании Форума выступили также генеральный директор АО «Группа «Оргсинтез» Я.Е. Кузнецов, член-корреспондент РАН, д-р хим. наук А.Ю. Цивадзе, директор по сопровождению экспортных проектов РЭЦ К.Н. Евстюхин и др.

Итоги пленарной дискуссии на IV Московском международном химическом форуме было решено суммировать в виде пакета предложений и инициатив по модернизации и развитию химпрома, повышению работы механизмов государственно-частного партнерства, которые будут направлены в правительство и профильные министерства.

Работа Форума продолжилась на тематических секциях, где обсуждались состояние отечественного химического машиностроения и внедрение энергоэффективных практик, развитие лакокрасочной отрасли, применение наилучших доступных технологий и новейших экологических систем на производствах, кадровый потенциал отрасли и другие вопросы.

Forbes: пять производителей химической продукции вошли в первую сотню крупнейших частных компаний

В опубликованный вчера рейтинг 200 крупнейших частных компаний Forbes вошли девять компаний из отрасли химической промышленности. Пять из них попали в первую сотню: «Еврохим», «Фосагро», «Уралкалий», «Акрон», «Уралхим».

В своем комментарии Forbes отмечает успехи производителей удобрений, которые «воспользовались девальвацией рубля и смогли начать теснить зарубежных конкурентов на российском рынке». Рекордсменом по темпам роста стала «Фосагро»: выручка компании выросла на 54,1% — с 123,1 млрд рублей в 2014 году до 189,7 млрд рублей в 2015 (+54,1%). Вторым по этому показателю оказался «СДС-Азот», чья выручка увеличилась до 40,6 млрд рублей по сравнению с 27,4 млрд рублей годом ранее (+48,2%). Замыкают тройку россошанские «Минудобрения»: 28,2 млрд рублей выручки за 2014 год и 40,5 млрд рублей за 2015 год (+43,6%).

Лидер группы, «Еврохим» – на 22-м месте в рейтинге Forbes. Журнал комментирует: «В октябре 2015 года «Еврохим» купила американского дистрибутора минеральных удобрений Ben-Trei Fertilizer Company. До этой покупки основная дистрибуция компании приходилась на Россию и СНГ, а также на Европу.»

| № | Компания | Количество сотрудников на конец 2015 | Место в рейтинге 2016 | Выручка 2014, млрд руб. | Выручка 2015, млрд руб. | Изменение, % |

| 1 | Еврохим | 24000 | 22 | 196,4 | 278,4 | 41,8 |

| 2 | Фосагро | 17520 | 32 | 123,1 | 189,7 | 54,1 |

| 3 | Уралкалий | 21294 | 33 | 136,5 | 189,2 | 38,6 |

| 4 | Акрон | 13261 | 61 | 74,6 | 106,1 | 42,2 |

| 5 | Уралхим | 10451 | 62 | 78,2 | 106 | 35,5 |

| 6 | Куйбышевазот | 5098 | 160 | 33,9 | 42,5 | 25,4 |

| 7 | Метафракс | 2997 | 164 | 31 | 41,9 | 35,2 |

| 8 | СДС-Азот | 6700 | 168 | 27,4 | 40,6 | 48,2 |

| 9 | Минудобрения | н/д | 169 | 28,2 | 40,5 | 43,6 |

Источник: данные компаний, расчеты Forbes.

В десятке крупнейших мировых компаний остаются немецкие (BASF, Bayer, Linde, Henkel), американские (Dow Chemical, LyondellBasell, DuPont) производители, а также SABIC из Саудовской Аравии, отмечает журнал. В комментарии подчеркивается, что большинство развивающихся стран приняли государственные программы по увеличению объемов производства химической продукции и рассчитывают расширять долю химического комплекса в ВВП.

В Москве состоялись XIX международная выставка «Химия-2016» и IV Международный химический форум

В московском ЦВК «Экспоцентр» с успехом прошли важнейшие мероприятия отрасли: международная выставка «Химия-2016» и IV Международный химический форум.

«Химия-2016» в очередной раз подтвердила свой статус самой представительной и посещаемой отраслевой выставки в России. В этом году достижения отечественной и мировой химической промышленности представили более 250 компаний из 13 стран, в том числе Германии, Израиля, Испании, Италии, Казахстана, Китая, Латвии, Нидерландов, Украины, Финляндии, Франции. Выставка традиционно проводится при поддержке Министерства промышленности и торговли РФ, Российского Союза химиков, ОАО «НИИТЭХИМ», Российского Химического общества им. Д.И. Менделеева, Химического факультета МГУ, под патронатом Торгово-промышленной палаты РФ.

«Химия-2016» в очередной раз подтвердила свой статус самой представительной и посещаемой отраслевой выставки в России. В этом году достижения отечественной и мировой химической промышленности представили более 250 компаний из 13 стран, в том числе Германии, Израиля, Испании, Италии, Казахстана, Китая, Латвии, Нидерландов, Украины, Финляндии, Франции. Выставка традиционно проводится при поддержке Министерства промышленности и торговли РФ, Российского Союза химиков, ОАО «НИИТЭХИМ», Российского Химического общества им. Д.И. Менделеева, Химического факультета МГУ, под патронатом Торгово-промышленной палаты РФ.

Открывая выставку, заместитель министра промышленности и торговли РФ С.А. Цыб позитивно оценил развитие химической отрасли: «Комплекс показывает стабильный рост, по итогам первого полугодия 2016 года по сравнению с 2015 рост производства в химическом комплексе составил 5,3%». Отдельные сегменты химпрома показывают и более существенный подъем: за первое полугодие 25-процентный рост отмечен в производстве красителей и пигментов, а производители средств защиты растений, отвечая на подъем в сельском хозяйстве, демонстрируют 50-процентное увеличение производства продукции. С. Цыб особо подчеркнул, что в нынешних непростых экономических условиях осуществляется целый ряд крупных инвестиционных проектов, прежде всего в производстве малотоннажной и среднетоннажной продукции.

Открывая выставку, заместитель министра промышленности и торговли РФ С.А. Цыб позитивно оценил развитие химической отрасли: «Комплекс показывает стабильный рост, по итогам первого полугодия 2016 года по сравнению с 2015 рост производства в химическом комплексе составил 5,3%». Отдельные сегменты химпрома показывают и более существенный подъем: за первое полугодие 25-процентный рост отмечен в производстве красителей и пигментов, а производители средств защиты растений, отвечая на подъем в сельском хозяйстве, демонстрируют 50-процентное увеличение производства продукции. С. Цыб особо подчеркнул, что в нынешних непростых экономических условиях осуществляется целый ряд крупных инвестиционных проектов, прежде всего в производстве малотоннажной и среднетоннажной продукции.

В числе экспонентов выставки – ведущие российские химические предприятия – «УРАЛХИМ», «УРАЛКАЛИЙ», «Фосагро», «Фармконтракт», «Химпэк», «Текса», Центр антикоррозионной защиты, «Конферум», «Катализ» и другие. Национальными экспозициями на выставке были представлены компании Республики Беларусь, Германии, Китая, Казахстана.

В числе экспонентов выставки – ведущие российские химические предприятия – «УРАЛХИМ», «УРАЛКАЛИЙ», «Фосагро», «Фармконтракт», «Химпэк», «Текса», Центр антикоррозионной защиты, «Конферум», «Катализ» и другие. Национальными экспозициями на выставке были представлены компании Республики Беларусь, Германии, Китая, Казахстана.

(более 40 тонн) гранулированных высших алифатических аминов фракции С17-С20. Проектная мощность нового производства – более 3000 тонн ежегодно. Этого достаточно, чтобы полностью отказаться от иностранного аналога.Форум подтвердил сохранение интереса крупнейших мировых компаний к российскому рынку: зарубежные компании и организации составили почти половину участников выставки. Свои инновационные разработки на выставке продемонстрировали такие крупнейшие мировые производители химической продукции, как Shimadzu, Netzsch, Harke и другие.

(более 40 тонн) гранулированных высших алифатических аминов фракции С17-С20. Проектная мощность нового производства – более 3000 тонн ежегодно. Этого достаточно, чтобы полностью отказаться от иностранного аналога.Форум подтвердил сохранение интереса крупнейших мировых компаний к российскому рынку: зарубежные компании и организации составили почти половину участников выставки. Свои инновационные разработки на выставке продемонстрировали такие крупнейшие мировые производители химической продукции, как Shimadzu, Netzsch, Harke и другие.

В рамках выставки состоялось совместное заседание Межведомственного научно-технического совета по проблемам развития производств малотоннажной химии и Межведомственного экспертного совета по вопросам развития химической и нефтехимической промышленности. На заседании выступил директор по научно-исследовательской работе НИИТЭХИМ Д.Н. Клепиков.

Центральным событием насыщенной деловой программы выставки «Химия-2016» стал Московский международный химический форум (ММХФ), уже зарекомендовавший себя в качестве эффективной площадки для дискуссий и обмена информацией между представителями химической комплекса, профильных министерств и отраслевых ассоциаций. Главная тема форума – «Химический комплекс: новые реалии и новые возможности».

На открытии форума президент Российского союза химиков В.П. Иванов сообщил о положительной динамике в химической промышленности. По итогам 2015 года отечественные предприятия произвели нефтехимической и химической продукции на 3,3 трлн рублей, тогда как еще в 2012 году эта цифра не превышала 73 млрд рублей.Руководитель отраслевого союза назвал в качестве основных причин этого прироста федеральную и региональную поддержку производителей химической продукции, расширение существующих производственных мощностей и запуск новых, вовлечение в производство и переработку продукции среднего и малого бизнеса.

На открытии форума президент Российского союза химиков В.П. Иванов сообщил о положительной динамике в химической промышленности. По итогам 2015 года отечественные предприятия произвели нефтехимической и химической продукции на 3,3 трлн рублей, тогда как еще в 2012 году эта цифра не превышала 73 млрд рублей.Руководитель отраслевого союза назвал в качестве основных причин этого прироста федеральную и региональную поддержку производителей химической продукции, расширение существующих производственных мощностей и запуск новых, вовлечение в производство и переработку продукции среднего и малого бизнеса.

В пленарной сессии форума приняли участие вице-президент РСПП В.М. Черепов, генеральный директор «Уралхим» Д.В. Коняев, генеральный директор «Группа Оргсинтез» Я.Г. Кузнецов, представители Минпромторга России.

В пленарной сессии форума приняли участие вице-президент РСПП В.М. Черепов, генеральный директор «Уралхим» Д.В. Коняев, генеральный директор «Группа Оргсинтез» Я.Г. Кузнецов, представители Минпромторга России. Сильное впечатление произвело на участников пленарной сессии выступление заместителя председателя правления холдинга «СИБУР» В.В. Разумова, рассказавшего о впечатляющих успехах компании в реализации крупных инновационных проектов, в частности, по строительству под Тобольском комплекса глубокой переработки углеводородного сырья в полиолефины проектной мощностью 2 млн тонн в год. В.В. Разумов особо подчеркнул, что в строительстве этого грандиозного объекта широко используются российское оборудование и материалы.

Сильное впечатление произвело на участников пленарной сессии выступление заместителя председателя правления холдинга «СИБУР» В.В. Разумова, рассказавшего о впечатляющих успехах компании в реализации крупных инновационных проектов, в частности, по строительству под Тобольском комплекса глубокой переработки углеводородного сырья в полиолефины проектной мощностью 2 млн тонн в год. В.В. Разумов особо подчеркнул, что в строительстве этого грандиозного объекта широко используются российское оборудование и материалы.

Важным событием деловой программы выставки «Химия» стала консультационная сессия «Российский экспортный центр: об инструментах поддержки экспорта химической продукции». О новых возможностях господдержки, открывающихся сегодня перед экспортерами химической продукции, рассказал генеральный директор АО «РЭЦ» Павел Фрадков.

Важным событием деловой программы выставки «Химия» стала консультационная сессия «Российский экспортный центр: об инструментах поддержки экспорта химической продукции». О новых возможностях господдержки, открывающихся сегодня перед экспортерами химической продукции, рассказал генеральный директор АО «РЭЦ» Павел Фрадков.

Состоявшиеся в ходе выставки и форума дискуссии, презентации на стендах российских компаний продемонстрировали стремление предприятий комплекса занять достойное место на отечественном рынке с продукцией высоких переделов, использовать мировые инновации и технологии и внедрять свои, активно сотрудничать с наукой и готовить российские конкурентоспособные кадры.Подробнее о ходе и результатах работы международной выставки «Химия-2016» и IV Международного химического форума – в ближайшем выпуске «ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ».

Состоявшиеся в ходе выставки и форума дискуссии, презентации на стендах российских компаний продемонстрировали стремление предприятий комплекса занять достойное место на отечественном рынке с продукцией высоких переделов, использовать мировые инновации и технологии и внедрять свои, активно сотрудничать с наукой и готовить российские конкурентоспособные кадры.Подробнее о ходе и результатах работы международной выставки «Химия-2016» и IV Международного химического форума – в ближайшем выпуске «ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ».

Андрей Гурьев вступил в должность Президента РАПУ

Генеральный директор ОАО «ФосАгро» Андрей Гурьев вступил в должность президента Российской ассоциации производителей удобрений (РАПУ), переизбран на должность вице-президента Международной ассоциации производителей удобрений (IFA) по Восточной Европе и Центральной Азии.

«Миссия РАПУ — способствовать прогрессу отечественной отрасли минеральных удобрений, развитию внутреннего спроса и повышению конкурентоспособности наших производителей на глобальном уровне. РАПУ поддерживает развитие сельского хозяйства страны — приоритетного рынка для своей продукции. Своей главной задачей на посту президента РАПУ я вижу создание новых возможностей для модернизации и повышения эффективности отрасли в существующих экономических условиях. Уверен, что минерально-химическая индустрия способна стать технологическим лидером отечественной экономики и гарантом продовольственной безопасности России и всего мира», — отметил Андрей Гурьев.

IFA обладает консультативным статусом при Организации Объединенных Наций, ее членами являются 525 компаний из 85 стран мира, представляющие все виды деятельности, связанные с производством, продажей, транспортировкой и дистрибуцией всех типов удобрений.