- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Айзенштейн Э.М.

ПЕРСПЕКТИВЫ МИРОВОГО РЫНКА ВОЛОКНИСТЫХ МАТЕРИАЛОВ

Сложная эпидемиологическая и политическая обстановка в последние годы на планете Земля несколько притупила внимание к выпуску важной промышленной продукции, в частности, к мировому рынку волокнистых материалов, включая натуральные и химические волокна. С помощью данных, презентованных в июле т.г. в специальном издании текстильного отделения компании Oerlicon/Barmag (г. Ремшайд, Германия), и данных других авторитетных источников, а также профессиональных представлений автора настоящей статьи, постараемся в меру возможностей восполнить этот пробел.

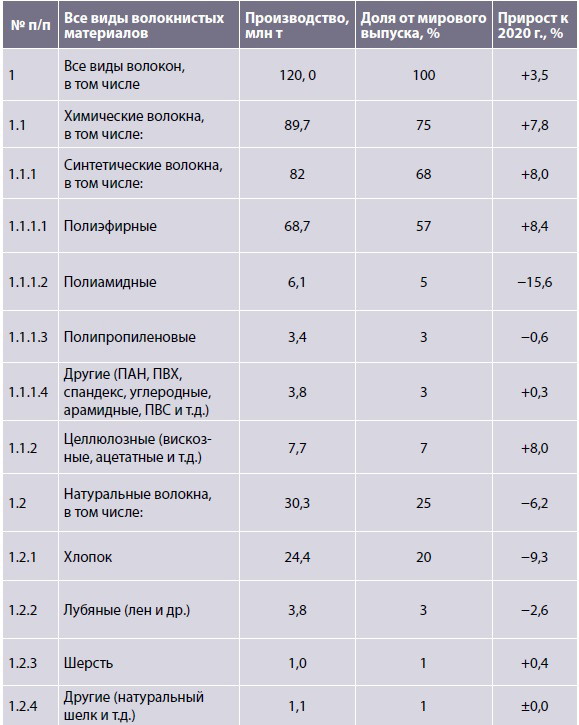

Согласно табл. 1, общий уровень производства всех известных видов волокон в мире достиг в 2021 г. 128 млн т, превысив итоги предыдущего года на 3,5%. Это в первую очередь связано с очередным подъемом (на 7,8%) производства химических волокон (97,7 млн т, или 76,3%), среди которых превалируют синтетические (81,7 млн т, или 63,8%), и рост производства последних весьма велик (на 8%). Среди синтетических волокон выделяются полиэфирные (ПЭФ), которые продолжают свой победный путь, начатый в 70-х гг. прошлого столетия, – 68,7 млн т, или 53,7%, т.е. больше половины всего мирового производства волокнистых материалов. Следует отметить и «возврат к прошлому» – солидный прирост (8%) целлюлозных волокон, что напоминает нам о пророческих наказах Д.И. Менделеева и З.А. Роговина в части незаменимых комфортных свойств этого продукта для человеческого бытия. К сожалению, в России, которая была признанным лидером в этой области, сегодня, как и в других странах бывшего СССР, полностью ликвидированы все вискозные производства.

Печальная ситуация складывается с некогда популярным в быту и технике первым синтетическим волокном – полиамидным (ПА), широко известным под марками найлон 6 (капрон) и найлон 66 (анид) и постепенно сдающим свои исторические позиции, а в 2021 г. даже слишком – падение их выпуска до 6,1 млн т (более чем в 10 раз меньше, чем с ПЭФ-ными), или на 15% ниже уровня 2020 г. Некоторое снижение производства полипропиленовых (ПП) волокон можно считать временным, поскольку богатая и доступная, в том числе и в России, сырьевая база, а также уникальные свойства изделий из них, особенно легких нетканых материалов (НМ) типа спанбонда и метблауна, выведут их на достойное место в мировом текстильном балансе. Причины снижения сбора натуральных волокон (на 6,2%), главным образом хлопка (на 9,3%), в основном связаны с природными и социальными катаклизмами в современном мире, и давать им объяснения крайне затруднительно (рисунок).

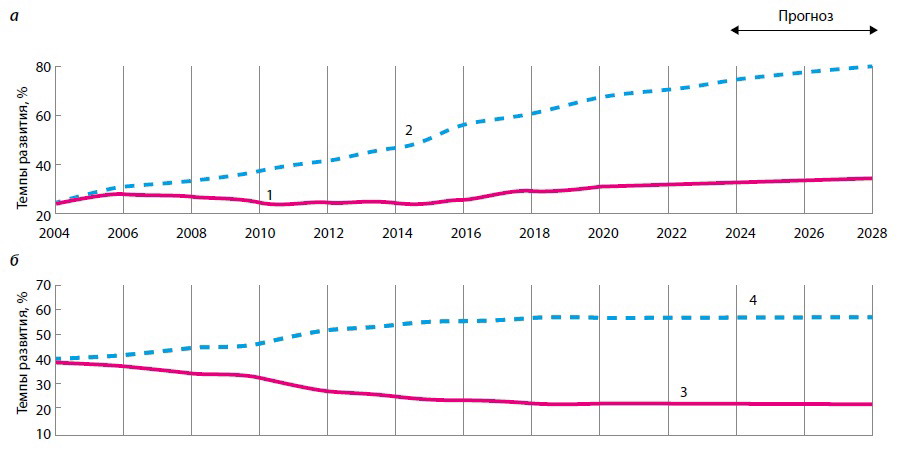

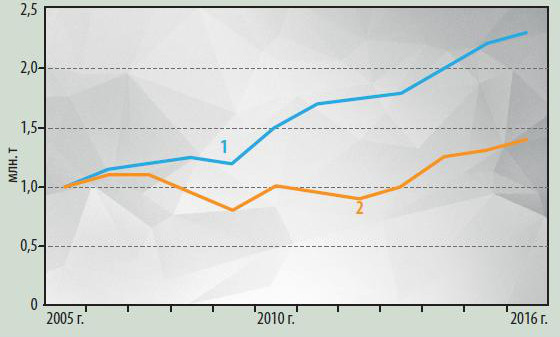

а) объемы производства натуральных (кривая 1) и полиэфирных (кривая 2) волокон;

б) доля от мирового производства натуральных (кривая 3) и полиэфирных (кривая 4) волокон.

Но ясно одно – натуральные волокна, будучи на протяжении минувших лет (до 2004 г.) главенствующим текстильным сырьем в мире, постепенно отходят на второй план, уступая лидерство как по объему потребления, так и по долевому участию на мировом рынке волокнистых материалов, ПЭФ-волокнам (суммарно в виде штапеля, жгута и комплексных нитей). Как видно из рисунка а, с 2004 г. темпы роста ПЭФ-волокон ежегодно растут, и прогнозируется подобная тенденция до 2030 г. В то время как сбор натуральных волокон остается практически на одном месте, а небольшой рост ожидается только к 2030 г. Как следствие (рисунок б), непрерывно падает доля натуральных волокон в мировом балансе, все более уступая безусловному лидеру – ПЭФ-волокнам, доля которых к 2030 г. должна приблизиться к 60%.

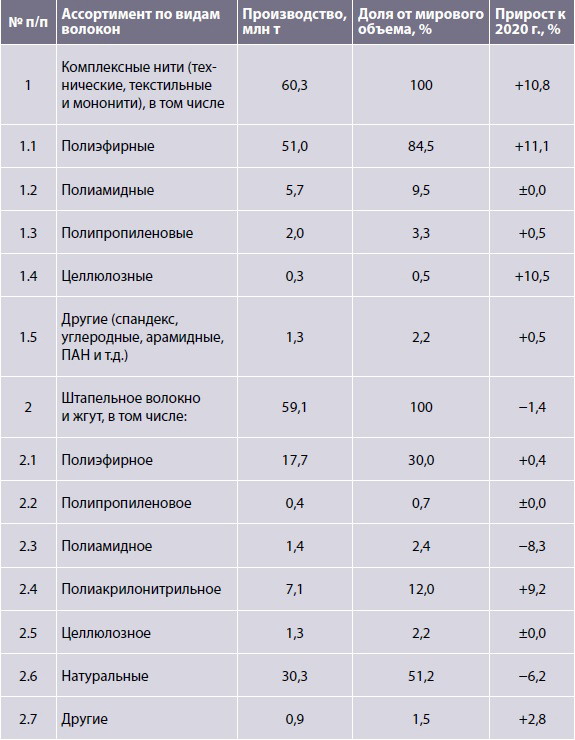

Мировая ассортиментная картина по всем видам волокнистых материалов предоставлена в табл. 2. Комплексные нити выглядят предпочтительнее, чем штапельное волокно, включая хлопок, соответственно 60,3 и 59,1 млн т по объемам производства; 50,5 и 49,5% в долевом балансе. Прирост (10,8%) комплексных нитей контрастен падению (1,4%) производства штапельного волокна в 2021 г. Этот прирост обеспечивается преимущественно ПЭФ и целлюлозными нитями (соответственно 11,1 и 10,5%). Любопытно, что штапельные волокна из этого же сырья дают также положительный прирост (соответственно 0,4 и 9,2%) по сравнению с другими видами (ПА, ПП, ПАН) данного ассортимента (табл. 2). Обратим внимание на необъяснимо низкие из года в год объемы выпуска полиакрилонитрильного (ПАН) штапельного волокна и жгута, что не всегда оправдано необходимостью замены дефицитной и дорогостоящей шерсти.

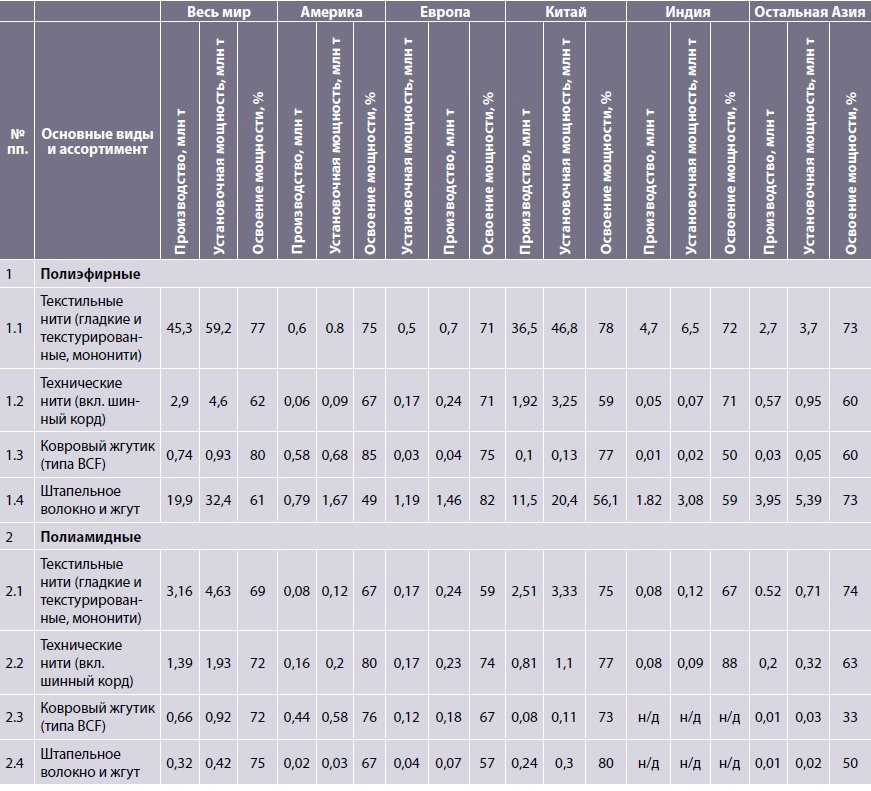

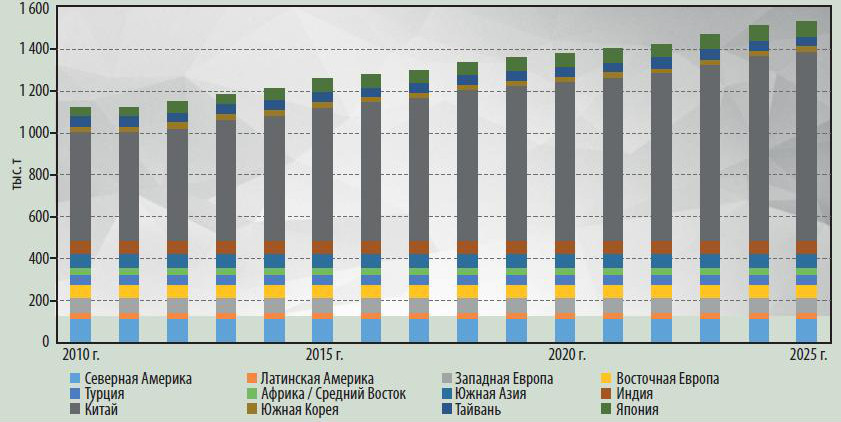

Региональную ситуация рассмотрим с перспективой на 2025 г. для двух наиболее популярных (но далеко не всегда сопоставимых сегодня по объемам производства) синтетических волокон – ПЭФ и ПА. Согласно табл. 3, как в мировом масштабе, так и по регионам/странам, практически по всем указанным ассортиментам господствуют ПЭФ-волокна. Особенно велико их преимущество по текстильным нитям (45,3 млн т против 3,16 млн т у ПА), благодаря, конечно, огромному вкладу Китая (36,5 млн т). Вообще, в азиатском регионе интерес к ПЭФ-текстильным нитям постоянно растет и в 2025 г. их объем будет значительно превышать соответствующие показатели в Америке и Европе (табл. 3). Процент освоения мощностей в этот период для ПЭФ-нитей во всех регионах будет на уровне 70–75%, что создает дополнительный резерв для роста их производства. Еще сравнительно недавно в мире (а в России по сей день) ПА-шинный корд преобладал (видимо, из-за исторического приоритета, но не из-за заметного превосходства эксплуатационных характеристик) ПЭФ-ным. В настоящее время и на перспективу они поменялись ролями: в 2025 г. производство ПЭФ-технических нитей, включая шинный корд, более чем в 2 раза превысит аналогичный ассортимент ПА, тем более если учесть, что процент освоения мощностей для предприятий этой продукции не превышает 70% и делает реальным ее перспективный рост.

Америка, в частности США, в 2025 г. сохранит лидерство в выпуске уже ставшей для них традиционной продукции – коврового жгутика (типа BCF) из ПЭФ (580 тыс. т), т.е. около 80% от мирового объема. В других регионах, в том числе азиатском и европейском, к этому ассортименту интерес довольно прохладный.

Производство ПЭФ-штапельного волокна и жгута как реальная и практически единственная альтернатива натуральным волокнам, в первую очередь хлопку и шерсти, к 2025 г. прогнозируется на уровне около 20 млн т, в том числе в Китае 11,5 млн т (58%) и около 6 млн т (30%) в других странах Азии, т.е. на этом континенте (если еще, очень надеемся, подключится Россия) будет сосредоточено более 90% крайне важного текстильного сырья.

Как видно из табл. 3, практически во всех регионах/странах интерес к развитию ПА-ассортимента, особенно штапельного волокна, довольно слабый. Относительно благополучно, да и то благодаря Китаю, выглядят ПА-текстильные и технические нити. Ковровый жгутик (типа BCF) ожидаемо превалирует в Америке (67%) и в Европе (18%), и только 15% падают на весь азиатский регион. Говоря в целом о регрессе ПА-ассортимента, особенно об его безнадежном отставании от ПЭФ, а в скором времени и от ПП, не стоит искать этому загадочных причин, они на поверхности: стоимость сырья, технология, экология и потребительская ценность конечного продукта. Прискорбно, что это не осознали в период активного строительства предприятий химволокон в СССР, где на территории РСФСР подавляющее развитие получили ПА-нити технического и текстильного назначения (8 заводов, и только 3 по ПЭФ), за что расплачиваемся до сих пор.

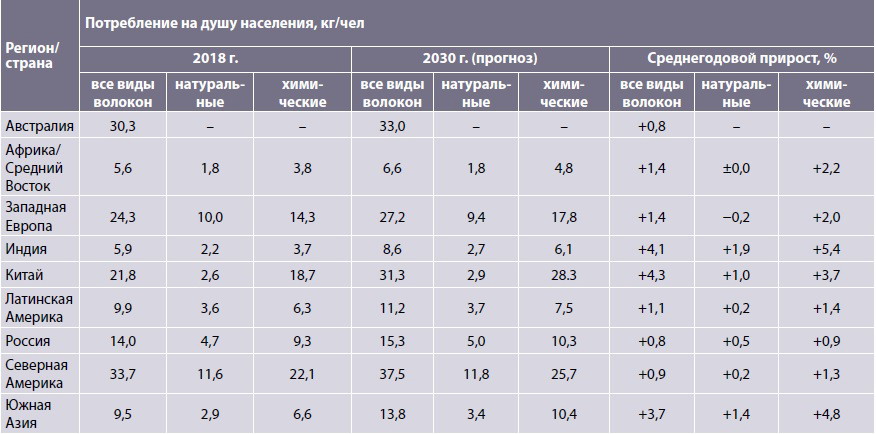

Потребление волокон на душу населения, иллюстрируемое в табл. 4, является, на наш взгляд, косвенной характеристикой эконмической и социальной состоятельности региона/страны, если хотите, его «текстильным вкладом» в могущество и стабильность государства. На примере Китая, о чем мы неоднократно сообщали ранее, это хорошо видно и понятно всем: миллиардные прибыли, полученные от реализации волоконной продукции и готовых изделий на ее основе близки к бюджетам многих стран, в том числе и России. Поэтому анализ годового потребление на душу населения в перспективе представляется крайне важным. Правда, надо учитывать разную природу этого показателя. Высокие его значения для Северной Америки и Западной Европы обусловлены прежде всего большим импортом волокон в эти регионы и сравнительно малым в них населением. В Китае и других азиатских станах с большим населением потребление текстильного сырья обеспечивается собственным производством. Поэтому не удивительно (табл. 4), что в этом регионе в период 2018–2030 гг. прогнозируется наибольший прирост среднегодового потребления на душу населения, что делает этот континент с более чем половиной населения планеты фактически главной базой мирового рынка волокнистых материалов.

Из табл. 4 также очевидна печальная судьба российских потребителей к 2030 г., обозначенная последним местом среди перечисленных стран. Это должно напомнить нашим властным структурам о необходимости срочного решения по восстановлению отечественной подотрасли химических волокон, чтобы не доводить народ до первобытной одежды, а промышленность – до столь презираемой ныне импортной зависимости. Все иллюстрации, приведенные в настоящей статье, их краткое осмысление не оставляют вопросов, по какому пути следует развивать в России волоконную подотрасль. Выбор однозначный – начинать с создания крупных мощностей по ПЭФ-волокнам и как можно скорее. Цель вышеописанного – не удовлетворить любопытство, а оценить причастность нашей страны к сложившейся ситуации в мире.

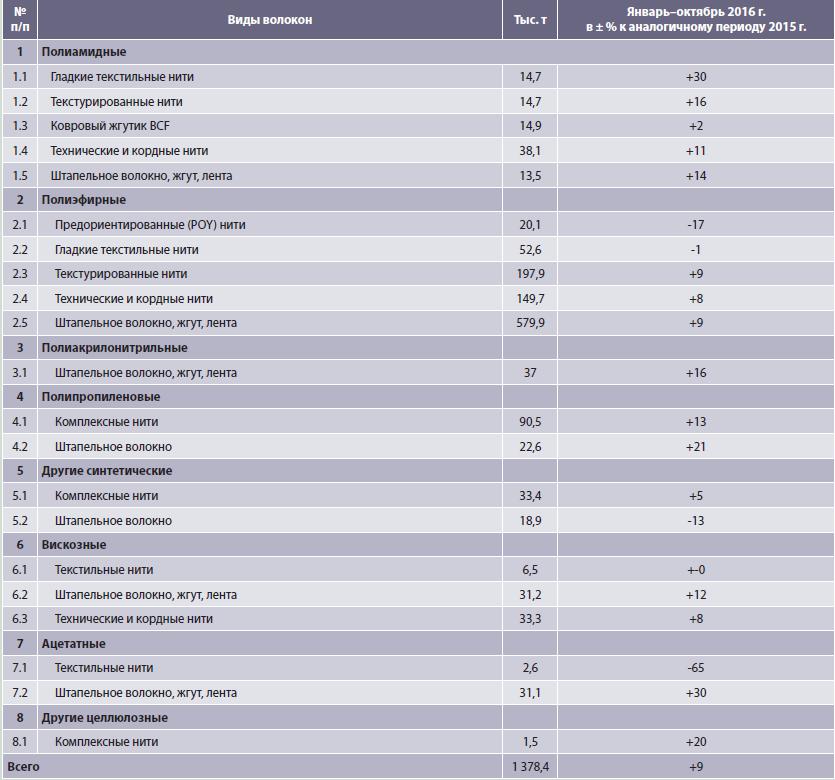

Химические волокна в 2017 г. на мировом рынке

Вначале считаем своим долгом восполнить некоторый пробел в нашем прошлогоднем обзоре [1], дополнив его появившейся позже более детальной информацией о мировом производстве химических волокон в 2016 г. Таблицы 1–4 позволяют это сделать. Из последних сообщений FiberOrganon [2] вырисовывается несколько пессимистичная картина: темпы роста производства химических волокон в мире, начиная с 2012 г., постепенно падают – от 6,1 до 2,8% в 2016 г., когда объем их выпуска вырос на 1,9 млн т – до 70,5 млн т в целом. В этом же году мировое производство всех видов текстильных волокон, согласно табл. 1, увеличилось по сравнению с предыдущим годом всего на 1,6 млн т, или на 1,7%, достигнув 95,3 млн т. При этом выпуск натуральных волокон (хлопок, шерсть, лен, шелк) сократился на 350 тыс. т, или на 1,4% – до 24,9 млн т, главным образом за счет недобора хлопка (-1,6%). Внутри химических волокон 65,2 млн т относятся к синтетическим (прирост 2,9%) и 5,3 млн т (+2,2%) – к целлюлозным волокнам исключая штапельное волокно лиоцелл, мощности по которому доведены австрийской компанией Lenzing до 232 тыс. т/год). Золотий Кубок має велику кількість ігрових пропозицій, тому варто звернути особливу увагу на використання різних пропозицій, що дасть позитивний результат. золотой кубок зеркало . Якщо після перегляду сайту залишаються позитивні емоції, то варто звернути увагу на реєстрацію на платформі онлайн-казино GoldCup.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Мировое производство и потребление химических волокон в 2016 г.

2016 г. стал знаменательной вехой в истории глобального рынка текстильного сырья: впервые мировое производство вех видов волокнистых материалов превысило объем 100 млн т. По сравнению с предыдущим годом оно возросло на 3% и достигло 101,4 млн т, в первую очередь благодаря 8%-ному росту хлопковой промышленности после значительного спада ее в сезоне 2015–2016 гг. [1]. С учетом весомого вклада хлопка в анализируемый в настоящем сообщении текстильный баланс в дальнейшем изложении этому важнейшему виду сырья, помимо химических волокон, также будет уделено необходимое внимание.

Химические волокна, включая штапельные и комплексные нити, сегодня занимают 70% мирового текстильного рынка (рис. 1), в том числе 64% – синтетические и 6% – целлюлозные; их прирост в 2016 г. составил около 2% – до 71 млн т, в том числе синтетических – 1,9% – до 65 млн т, целлюлозных – 3,2% – до 6,5 млн т [2]. Только в 1980 г., когда рынок был ими заполнен в объеме 14 млн т, среднегодовые темпы роста были лучше (4,6%), чем указанные чуть выше. Причем это наблюдается в условиях замедленного прироста потребления конечной продукции за последние четыре года: немногим более 1%, которое оказалось близким к уровню потребления в период 1986–1990 гг.

Незначительное изменение мирового производства нетканых материалов характерно для Америки и Европы. Благодаря дополнительному их выпуску в объеме 2 млн т в Китае прирост мирового объема в 2016 г. составил 7%, приблизившись к 13 млн т. Более подробно этот вопрос нами обсужден сравнительно недавно в [3].

Совместный экспорт текстиля и одежды десяти крупнейших стран-поставщиков в 2016 г. упал на 4% – до 507 млрд долл. и лишь в Бангладеш и Вьетнаме сохранил положительную динамику – соответственно на 2 и 6%. Правда, Мьянма, имеющая значительно более низкую исходную базу и развивающаяся волнообразно, показывает иногда рост экспорта до 30%, и эта цифра формально остается непревзойденной на протяжении последних семи лет.

Наблюдается рост инвестиций в расширение сырьевой базы для основных видов химических волокон, который проходит, в частности, для капролактама, адекватно запланированному развитию его мощностей. В это же время предполагается реализовать один проект по п-ксилолу (ПК) в Индии. Подобным образом ныне складывается ситуация и с очищенной терефталевой кислотой (ТФК) по сравнению с крупными инвестициями, вложенными в ее производство в предыдущие годы. Недавно британская компания Tecnon Orbi Chem провела анализ китайского рынка ПК и ТФК [4]. Стремительный мировой подъем производства ПК, который стартовал в 2009 г., сменился медленным его ростом в последние годы. Среднемировые показатели коэффициента загрузки мощностей по ПК в период 2014–2016 гг. оставались стабильными на уровне 75%. Одновременно с приближающимся вводом в строй новых мощностей Китай продолжает импортировать большие объемы ПК, в частности около 10,1 млн т в первые 10 месяцев 2016 г., т.е. с небольшим превышением (на 4%) по сравнению с тем же периодом 2015 г. Южная Корея постоянно экспортирует более 3 млн т ПК в год и становится крупнейшим его продавцом в Азии, а Китай остается там самым крупным импортером.

Китай в настоящее время имеет более 50% мировых мощностей по выпуску ТФК. Возникающее периодически в последнее время движение вниз на рынке полиэфиров

(ПЭФ) сдерживает реализацию новых проектов создания производств ТФК, ориентируясь преимущественно на рационализацию старых азиатских мощностей. Они также стали причиной банкротства и интеграции среди некоторых китайских и других продуцентов ТФК в Азии. Китайские производители ТФК испытывали в 2016 г. убытки в связи с кратковременным нарушением баланса спроса и предложения. В указанный период почти 14 млн т мощностей ТФК в Китае и 4,6 млн т в Японии, Южной Корее и Тайване не эксплуатируются. Данные торговли подтверждают подобную ситуацию в Южной Корее, Тайване и Таиланде, у которых ранее был значительный чистый экспорт ТФК, а сегодня им, взамен продаж в Китай, необходимо сосредоточиться на альтернативных рынках. С другой стороны, эти страны смогут выдержать конкуренцию со стороны китайских производителей ТФК, если надежно обеспечат себя исходным ПК. Также относительно скромный подъем мощностей наблюдается для моноэтиленгликоля, о чем более детально мы сообщали ранее [5].

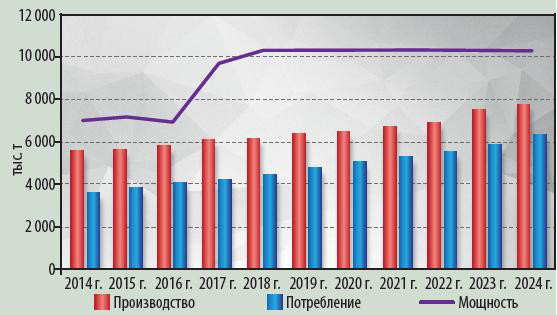

Вышеизложенная ситуация с основным сырьем, вероятно, сохранится и в будущем, поскольку, по сведениям той же компании Tecnon Orbi Chem [4], с 2018 г. Китай перестает наращивать мощности по выпуску упаковки, главным образом, бутылей из полиэтилентерефталата (ПЭТ), сохранив при этом небольшой прирост производства и потребления этой продукции вплоть до 2024 г. (рис. 2). Надеемся, что это первая официальная «ласточка», появившаяся «на корме» нашей неизменной позиции [5]: ПЭТ – полностью должен перерабатываться в ПЭФ волокна, являющиеся приоритетной альтернативой всем крупномасштабным видам натуральных и химических волокон, а для бутылок должны использоваться более доступные, легкие, энергетически малозатратные и экологически чистые полимеры, например полипропилен (ПП). Опыт Китая, как ведущей текстильной державы, послужит построению оптимальной технико-экономической модели переработки ПЭТ в конечную продукцию в других регионах мира, в первую очередь в России, где на пластиковые бутылки безрассудно уходит более 90% отечественного ПЭТ, а для производства высокодефицитных ПЭФ технических нитей, например, в «Газпром химволокно» (г. Волжский), закупают его по импорту(!?).

Между тем дополнительно новые мощности для приготовления растворенной целлюлозной пульпы построены в Америке, Азии и Европе в связи с постоянно растущим рынком вискозного штапельного волокна и долгосрочным ослаблением производства пульпы на основе хлопкового линта в Китае.

Производство штапельных волокон, к которым относятся волокна растительного (хлопок, лен, пенька, джут и т.п.), животного (шерсть, натуральный шелк и т.д.), целлюлозного (вискозные, ацетатные, лиоцелл, медноаммиачные и др.) и синтетического (полиэфирные, полиакрилонитрильные, полиамидные, полипропиленовые и др.) происхождения, выросло в 2016 г. по сравнению с предыдущим годом почти на 1% и достигло 55 млн т. Выпуск натуральных волокон, равный приблизительно 30 млн т, практически остался неизменным, синтетических – поднялся на 1% и составил 19 млн т, а целлюлозных – увеличился на 4% – до 6 млн т, показав новый рекорд за последние восемь лет. Столь заметный рост последних – результат превышения усредненного объема штапельного волокна, в то время как производство ацетатного сигаретного жгута в последние три года сокращается, и это является конкретным прямым следствием борьбы с курением, активно проводимой в большинстве стран.

За последние десять лет производство вискозного штапельного волокна выросло на 223%, в то время как всех других видов, включая полиэфирные комплексные нити, немного меньше – 217%. А в России, до перестройки занимавшей лидирующие позиции по вискозному волокну, ныне не производится ни одного килограмма, и эта ничем не оправданная его недооценка восполняется довольно дорогостоящим импортом [6].

В текущей структуре штапельных волокон фаворитом остаются натуральные: их доля на мировом рынке в 2016 г. составила 55% (синтетических – 34% и целлюлозных – 11%), но лидирующие позиции постепенно теряются, если учесть, что в 1970 г. эта доля превышала 80%. Генеральная тенденция в данной структуре очевидна – преобладающая роль химических штапельных волокон в силу ненадобности расширения агрокультивированных земель, ценовых преимуществ, улучшенных свойств, более эффективной технико-экономической шкалы в целом. Будущее за ними, несмотря на, будем надеяться, временный спад темпов их роста в текущий период. В 2016 г. развитие текстильного сырья отмечено в трех крупных странах-производителях, на долю которых падает более 60% выпускаемого объема волокон: у Китая прирост произошел за счет химических волокон; в Индии выросли все сегменты отрасли, в то время как в США по-прежнему волнообразная динамика, не затрагивающая лишь сборы хлопка. Доминирующим видом среди натуральных волокон, безусловно, является хлопок, доля которого в мировом масштабе – почти 80%. Прогнозируется, что в сезоне 2016/2017 г. выпуск хлопка в мире составит 22,8 млн т, т.е. на 8,3% больше, чем в предыдущем, а потребление 24,1 млн т – практически без изменений за последние пять лет. Мировое производство шерсти, испытывая из года в год постоянное сокращение из-за дефицита мясных продуктов, в 2016 г. упало на 1,8% и составило 1,1 млн т. Во многом отрицательная динамика здесь определяется балансом цен между шерстью и мясом животного, который регулируется внутри приоритетов сельскохозяйственной продукции. Внутри растительных волокон на втором месте по объему выпуска, вслед за хлопком, находится джут (одно из разновидностей лубяных волокон класса конопляных). Большая часть этого сектора, не требуя обильных дождей и используя небольшие количества удобрений и пестицидов, реализуется в Индии и Бангладеш. Сегмент джута, иногда незаслуженно недооцениваемый, в 2016 г. достиг 4,9 млн т, на 0,9% выше предыдущего года.

Мировой выпуск целлюлозного штапельного волокна в 2016 г. поднялся на непревзойденную ранее высоту – 6 млн т, или на 4% больше, чем в успешном также 2015 г., в том числе вискозного волокна на 6% – до более чем 5 млн т. В то же время объемы ацетатного сигаретного жгутика вновь резко упали – на 7% – до уровня ниже 0,9 млн т. Производство синтетических штапельных волокон последние годы характеризуется умеренном ростом, где-то в пределах 1% в год, а в 2016 г. оно составило 19 млн т, немного уступив уровню 2015 г. Выпуск полиэфирного (ПЭФ) штапельного волокна и жгута увеличился на 2% – до 16 млн т, но по среднегодовым темпам прироста оказался ниже за последние четыре года. Однако возвращение к прежнему подъему возможно при серьезном инвестировании в машиностроение [1]. По объему производства среди синтетических волокон на втором месте идут полиакрилонитрильное (ПАН) штапельное волокно и жгут. Последние пять лет подряд выпуск их непрерывно падает, приблизившись в 2016 г. к отметке 2 млн т и опустившись при этом на 4% к предыдущему году.

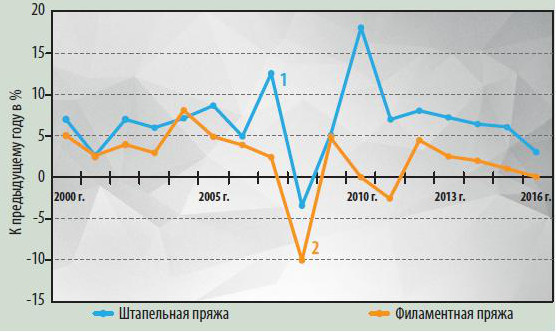

Мировой рынок пряжи, предназначенный для дальнейшей переработки в трикотаж и ткани, разделен на поставку пряжи, изготовленной из штапельного волокна (так называемая «штапельная пряжа») и изготовленной из непрерывных комплексных нитей (так называемая «филаментная пряжа»). Первую, как известно, получают путем длительных текстильных операций со штапельным волокном – рыхление, чесание, лентообразование, ровница, прядение; вторую – путем крутки или текстурирования готовой комплексной нити (чаще всего химической) после ее формования и вытяжки, что более предпочтительно, в первую очередь с точки зрения существенного сокращения капитальных и энергозатрат, повышения производительности труда, разнообразия ассортимента и т.п. И это находит свое отражение в последние годы. Как видно из рис. 3, темпы прироста выпуска филаментной пряжи, начиная с 2000 г., заметно опережают штапельную. В 2016 г. рост всего рынка пряжи из хлопка, шерсти и химических волокон, включая комплексные нити, был аналогичен четырем предыдущим годам, когда он медленно и последовательно увеличивался на 1% и достиг 85 млн т. Производство филаментной пряжи в том же году при ежегодном росте объемов на 2% составило 46 млн т.

Этот сектор, в силу названных чуть выше причин, обладает надежным развитием в последние годы, сохраняя с 1980 г. среднегодовые темпы роста почти 6% (см. рис. 3), в то время как для штапельной пряжи – в среднем 1%. По конечной продукции потребление филаментной пряжи распределялось в текущем году следующим образом (в %): текстиль – 86, технический сектор – 9, ковровая промышленность – 5.

ПЭФ комплексные нити, замедлив с 2008 г. темпы роста мирового производства, в 2016 г. увеличили объем на 1% – до 38 млн т; на втором месте, показав неожиданный всплеск прироста почти 10%, – до 5 млн т полиамидные (ПА) нити; рис. 4 иллюстрирует, что их рост преимущественно технического назначения будет продолжаться вплоть до 2025 г., благодаря решающему вкладу Китая. Резко упал выпуск целлюлозной филаментной пряжи – на 5%; а полипропиленовой (ПП) –вырос на 2%. Главный производитель филаментной пряжи в мире – Китай, на долю которого в 2016 г. приходилось 73%. Далее – Индия, которая непрерывно увеличивает объемы, и США с незначительным приростом, равным 1%, до менее чем 2 млн т. 20 стран и регионов обеспечивают сегодня 95% мирового выпуска комплексных нитей, из которых наиболее высокий прирост (4%) последние три года у технических и кордных нитей. При этом, как следует из рис. 5, производство ПЭФ технической и кордной нити, начиная с 2005 г., постепенно увеличивает разрыв с ПА нитью того же ассортимента, что в первую очередь вызвано растущей потребностью современной шинной промышленности, ориентирующейся на высокоскоростной и малозатратный автотранспорт.

В 2016 г. производство штапельной пряжи в мире осталось практически неизменным с 2013 г. (39 млн т), когда эта продукция перестала быть доминантной на текстильном рынке. В настоящий момент от общего объема всех видов пряжи 46% приходится на штапельную (в том числе 42% из волокна короткой резки и 4% – длинной) и большая часть – на филаментную (54%). Существующее информационное и аналитическое поле по данному вопросу преимущественно охватывает сравнительные данные по выпуску филаментной и хлопчатобумажной пряж в период с 2005 г., когда обнаружилось довольно заметное различие в развитии и стратегии в отдельных государствах. Например, в Турции доля хлопчатобумажной пряжи стабильно составляет до 2/3, в то время как в Мексике, благодаря постоянному росту, – до 3/4. Текстильная промышленность Южной Кореи базируется на 80% на филаментной пряже из синтетических нитей, а в Малайзии ее доля выросла до 90% [1].

Анализ региональной ситуации показывает, прежде всего, непреодолимое верховенство Китая как в области производства волокон, так и текстильного бизнеса. Однако в 2016 г. китайская индустрия второй год подряд сократила экспорт текстиля и одежды на 6% – до 267 млрд долл., что, кстати, выше доходной и расходной частей бюджета России 2015 г. [5]. Пятый год подряд в этой стране падает сбор хлопка, а выпуск химических волокон увеличился в 2016 г. на 3% – до 48 млн т. При этом крупные сдвиги в области штапельной пряжи произошли за счет активного применения химических волокон, доля которых в текстильном балансе страны (при паритете в 2005 г. с натуральными) в 2016 г. составила 73%. Подобным образом изменилась картина и с выпуском филаментной пряжи, доля которой ныне превышает 60% от объема всех видов пряжи, что в три раза больше уровня 2005 г.

Из других стран Азиатского континента, продолжающего уверенно лидировать в мировой сфере волокнистых материалов, отметим Индию, Южную Корею, Вьетнам и Мьянму, в силу их неоднозначной ориентации в этой области. В первой – текстильная индустрия развивается преимущественно на базе натуральных волокон: 60% внутреннего спроса на штапельные волокна приходится на хлопок, хотя средний прирост производства химических волокон заметно выше, чем в 2005 г.Тем не менее хлопок стабильно остается ведущим сырьем из всех видов пряжи, изготавливаемых в этой стране. Альтернативой здесь могут стать в будущем филаментные пряжи на основе широко инвестируемых ПЭФ и ПА комплексных нитей. Южная Корея, шестая среди крупнейших производителей химических волокон в мире, в 2016 г. выпустила только 1,5 млн т этой продукции, что впервые за 10 лет предопределило торговый дефицит одежды и текстиля. Местный бизнес в принципе базируется на химических, главным образом синтетических, штапельных волокнах; потребление хлопка для переработки крайне мало, а импорт его также незначителен.

По объему выпуска комплексных нитей Южная Корея до сих пор занимает пятое место в мире, хотя ее производство сократилось за последние пять лет. Доля филаментной пряжи, прежде всего из обычных химических нитей, упала в среднем до 80% к уровню 2005 г. В Мьянме, например, иная ситуация, обусловленная во многом сильным наводнением в 2015 г. и потерей пятой части культивируемых хлопком земель и, как следствие, уменьшение средств для импорта топлива. Поэтому в стране динамично развивается бизнес, основанный на перемещении из Китая прядильного оборудования для изготовления на нем пряжи, идущей далее по схеме ткань/трикотаж – кройка и пошив одежды – упаковка – сбыт. В последние годы экспорт одежды за год вырастал до 30%, или до 2 млрд долл. вследствие очень выгодных ее продаж в Европе, Японии и Северной Америке. Крупные иностранные инвестиции (более 8 млрд долл.) в период 2014–2016 гг. обеспечили стремительный подъем текстильной промышленности Вьетнама по всем ее переходам – от сырья до готовой одежды и, как следствие, выход на рынки США и Европейского союза (ЕС). В 2016 г. экспорт текстиля и одежды за один год там вырос на 6% – до 29 млрд долл. Ожидаемое дальнейшее расширение пройдет более низкими темпами, но при этом сохранится преимущество, в частности перед Китаем, ввиду непрерывно снижающихся цен на изготавливаемую одежду. Несмотря на растущие инвестиции в текстильный сектор Вьетнама, большая часть потребностей в волокнах, пряже и тканях до сих пор удовлетворяется за счет импорта.

США занимают третью позицию в мировой иерархии производителей хлопка и вынашивают планы принять на себя 34% сбора на планете за счет расширения посевных площадей и улучшения урожайности, несмотря на долгосрочное сокращение его переработки на месте. Хлопок там занимает 3/4 объема на рынке штапельных пряж. В 2016 г. индустрия химических волокон показала незначительный рост. Особенно заметное увеличение прибыли было связано с выпуском ПА технической и кордной нити, ПЭФ коврового жгутика. В то время как сокращение выпуска филаментной пряжи по сравнению с 2005 г. практически не отразилось на состоянии с производством хлопчатобумажной пряжи, сегодня комплексные нити в стране составляют 77% рынка текстильного сырья. В 2016 г. общий объем торговли одеждой и текстилем в США (к слову, считающих себя «мировым лидером» и «законодателем различных санкций») испытал сильнейшее падение – на 6,4% относительно 2009 г. Импорт упал на 6% – до 105 млрд долл. одновременно с падением доли Китая в нем до 37%, в то время как доля Вьетнама здесь выросла до 11%. Общий экспорт сократился на 6% – до 22 млрд долл., в том числе всех видов пряжи – на 10,7% (в ценовом выражении), а хлопчатобумажной – на 4% (по объему).

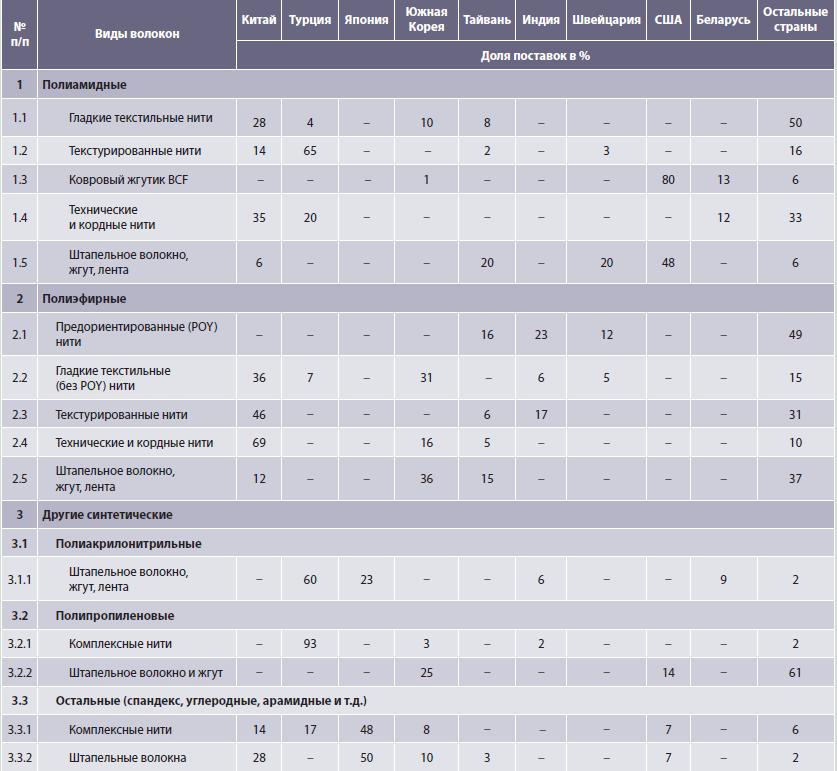

В последние годы наблюдается постоянный спад производства штапельных волокон и комплексных нитей внутри Европейского союза (ЕС-28), существенно потерявших – с 2005 г. около 1 млн т – упомянутой продукции в каждом секторе. Возможно, здесь надо искать причины заметного роста (+9%) импорта более дешевых и экологически «удобных» (вредные выделения на стороне!) химических волокон в эти страны в 2016 г. (табл. 1) и в первую очередь ПЭФ технические и текстурированные нити, штапельное волокно и жгут; ПА гладкие и текстурированные нити; ПАН, ПП, вискозные и ацетатные штапельные волокна. Из общего объема импортируемой продукции в ЕС-28 в период январь–октябрь 2016 г. более 70% поставлено ПЭФ волокон (около 1 млн т). Наибольший объем импорта идет из Китая, Ю. Кореи, Турции, Тайваня, Индии, США и др. (табл. 2). То есть современный волоконный мир постепенно делится на две части: азиатский и европейский. Первый – «толстеет», второй – «худеет». Крайне важно – найти здесь место для России, охватывающей оба континента. Может быть, достаточно достигнуть оптимального «среднего веса», не делая резких перекосов в экономике, которых у нас и без этого хватает?!

Литература

1. A. Engelhardt//Fiber Year Report, June 2017. P. 22–28.

2. Chem. Fibers Int. 2017. № 2. P. 68.

3. Э.М. Айзенштейн // Вестник химической промышленности № 4(97), август 2017 г., с. 12–20.

4. Chem. Fibers Int. 2017. № 1. P. 24, 27.

5. Э.М. Айзенштейн // Neftegaz.RU.2016. № 7–8. С. 102–115.

6. Э.М. Айзенштейн, Д.Н. Клепиков // Вестник химической промышленности. № 3(96), 2017, с. 18–21.

Мировое и отечественное производство и потребление нетканых материалов

Автор, наблюдая за развитием индустрии нетканых материалов (НМ) в большей степени со стороны, как продуцент химических волокон, не ставит здесь дать целью исчерпывающий обзор по данной теме, а лишь попытается убедить читателя в превалирующей ныне роли НМ на рынке мирового текстильного сообщества. Можно без каких-либо допущений утверждать, что НМ по темпам роста производства, как в мире, так и в России (что будет показано ниже), не знают равных себе видов продукции бытового и технического назначения. Говоря о НМ, мы руководствуемся сравнительно недавно появившейся монографией отечественных авторов «Проектирование, производство и методы оценки качества нетканых материалов» [1].

Согласно [2] мировой спрос на НМ возрастает ежегодно на 5,3% и в 2018 г. достигнет 9,8 млн т. При этом развивающиеся рынки будут расти в два с лишним раза быстрее, чем развитые: до 2019 г. в США и Западной Европе – около 3% в год, в Японии – менее 2% в год, а на Китай к этому времени будет приходиться почти половина мирового прироста. Лидирующей технологией производства НМ остается холстообразование из расплава полимеров (спанбонд, мелтблаун), мировое потребление которых в 2015 г. достигло 4,4 млн т, составив чуть менее 50% от объема всех видов НМ. До 2020 г. темпы роста потребления «расплавных» НМ ожидаются в среднем около 7,3%, достигнув 6,3 млн т. Вторая по размеру технология – текстильного холстоформирования (чесального в сочетании с аэродинамическим или гидроструйным) дала 3,4 млн т в 2015 г. [3]. Доля НМ, полученного по кардинговому способу, постепенно снижается, уступая вышеназванным – более производительным и экономически эффективным.

Источники сырья для производства НМ, согласно [4], распределены в мире следующим образом (доля в %): полимеры и их производные (в виде гранулята, крошки, рециклинга и т.п.) – 44, синтетические волокна (12,6% от всего объема выпуска) – 47, целлюлоза (древесная пульпа) – 7, остальное – 2. Из химических волокон наиболее часто используемые (см. также табл.1) для получения НМ (доля в %): полиэфирные – 37, полипропиленовые – 36, вискозные/лиоцелл – 20, бикомпонентные – 6, остальные – 1.

Наиболее значимые области применения НМ промышленного назначения в 2016 г. в мире (тыс. т): строительство зданий и сооружений (1 150), гео/агротекстиль (565), автомобили (550), фильтрация (505) и др. В области бытового назначения крупнейшим по объему, например в Европе, остается рынок гигиены, который в 2014 г. вырос на 6,1%. Заметный рост показали также НМ для обтирки и персонального ухода (12,1%), напольные покрытия (12,3%), в сфере производства пищевых продуктов и напитков.

На период 2015–2020 гг. среднегодовой темп прироста мирового потребления НМ, исчисляемого в тоннах, прогнозируется в размере 6,2%, в кв. м – на 7,2%, в долл. США – на 6,3% при сохранении тенденции к снижению средней поверхностной плотности (развеса) и стабилизации цен [5]. По другому прогнозу [6] производство НМ в мире до 2020 г. будет расти в среднем на 5,7% в год. В региональном плане лидером, продолжая наращивать мощности, остается Азия, на втором месте – Европа, на третьем – Северная Америка. Для отдельных стран самые высокие темпы роста в этот период планируется в Китае – около 7%. Среди технологий получения НМ наиболее быстро будет расти чесально/гидроструйный способ, увеличиваясь в среднем на 7,6% в год [6], продолжая уступать по абсолютным объемам «расплавному» (фильерному).

За прошедший год крупные капвложения израсходованы на создание 33 новых мощностей производства НМ в мире, в том числе 6 фильерно-раздувных линий из расплава полимеров (спанбонд и мелтблаун), 5 – фильерных (спанбонд), 2 – раздувных (мелтблаун), 10 – гидроструйных (спанлейс), 4 – с термокреплением прососом горячего воздуха (термобондинг), а также по одной линии для иглопробивания, аэродинамической переработки целлюлозной массы, вязально-прошивной системы «мультинит», так называемой «гибридной» технологии и стекловолокнистых НМ.

Географическое распределение производств НМ складывается, как и все полимерно-текстильные направления в последнее время, в пользу Азиатско-Тихоокеанского региона (42%), далее – Европа (23%), Северная Америка (21%), остальные регионы – 14%.

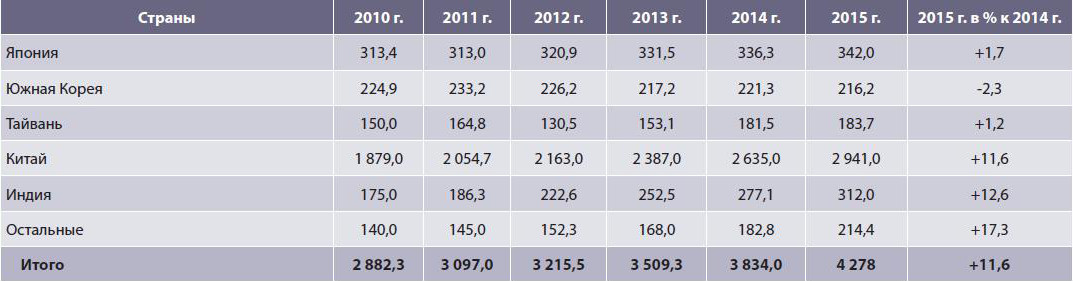

Общий выпуск НМ в Азиатском регионе в 2015 г. вырос на 11,6%, достигнув 4,3 млн т (см. табл. 1). Наиболее высокий темп прироста среди пяти ведущих сран региона показала Индия (12,6%), опередив Китай (11,6%) и вплотную приблизившись ко 2-му месту по объему производства, занятому пока Японией, чей прирост составил лишь 1,7%. Годовой объем выпуска НМ в Китае в 2015 г. приблизился к 3 млн т, а его доля в Азии составила около 69%.

Способы получения НМ в Китае во многом идентичные таковым в других азиатских странах. Здесь отдают предпочтение «расплавному» (фильерно/раздувному) способу – (спанбонд, мелтблаун), на долю которого приходится 47%, на иглопробивной и гидроструйный – соответственно 23 и 17%. Последний превалирует, например, на Тайване (38%), иглопробивной – в Южной Корее (37%), «расплавный» – в Индии (56%) и т.д. В Японии, начавшей раньше всех в регионе производить НМ, распределение более сглаженное (в %): «расплавный» – 32, иглопробивной – 21, гидроструйный – 12, термоскрепление – 11, клеевой – около 6 (табл. 2).

По данным [7] мощности Североамериканской промышленности НМ с 1990 по 2015 г. прирастали в среднем на 5,4% в год, тогда как в этот же период повышение реального ВВП США составляло 2,4%/год, т.е. за указанное время выпуск НМ в регионе вырос более чем в четыре раза с увеличением мощностей на 2 млн т. А в 2015 г. объем производства достиг 3 млн т, показав годовой прирост на 2,7% в сравнении с 1,2% в 2014 г. [8].

Потребления НМ краткосрочного пользования (гигиенические впитывающие прокладки, подгузники, обтирочные материалы и т.п.) на рынках Северной Америки в 2013 г. составили 1,6 млн т, или 41,2 млрд кв. м, в том числе с долей гигиенических впитывающих НМ – 65,3%, обтирочных – 14,0%.

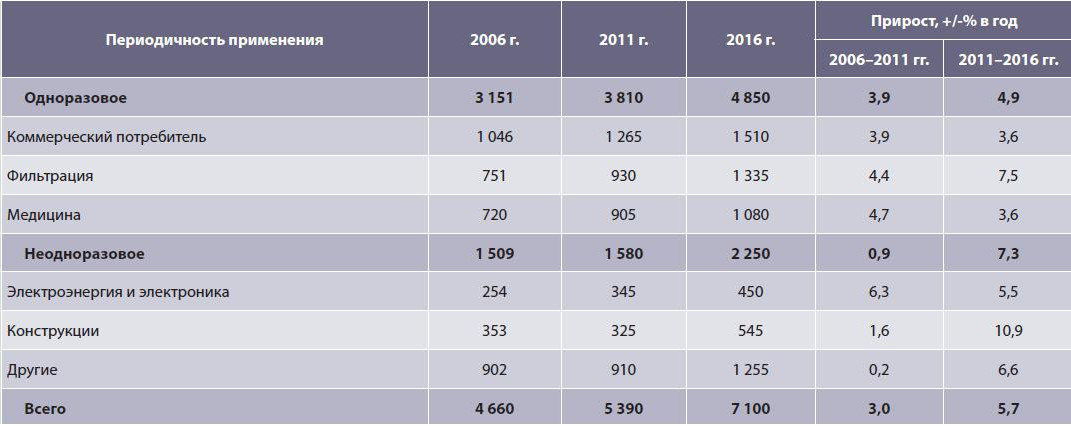

Наиболее подробные сведения о рынке НМ в США дает табл. 3, которая убедительно свидетельствует о финансовых предпочтениях рынка одноразового применения НМ и о растущих тенденциях рынка многократного использования, особенно в конструкционных изделиях. Среди первых обращает внимание заметный прирост в последние годы НМ для фильтрации различных жидкостей и газов [9].

Американская компания Prise Hanna Consultants LLC, специализирующаяся в области гигиенических абсорбирующих НМ и родственных им продуктов, прогнозирует мировой рост спандбонда и мелтблаун из полипропилена в период 2013–2018 гг. на 365 тыс. т с созданием новых производств в Северной Африке, Китае, Азиатско-Тихоокеанском регионе и Индонезии на базе высокопроизводительного оборудовании и уникальной гигиенической продукции [10].

Европейский рынок НМ нам интересен не только с точки зрения географической близости или давно налаженным деловым и коммерческим контактам с рядом фирм, например, Oerlikon (Швейцария), Dilo (Германия), Truetschler Nonwovens (Германия) и др., но и объединением научно-технических, проектно-инженерных и экономических инноваций в рамках, проводимых ЭДАНА (Европейской ассоциации промышленности НМ), совместных выставок, симпозиумов, форумов и других мероприятий, активными участниками которых постоянно являются многие российские компании.

Выпуск НМ в Европе за 2015 г. вырос на 3,6% – до 2,3 млн т. В то время как в странах ЕС отмечен низкий рост, некоторые другие страны более активны, в частности Турция, где достигнут двузначный прирост. По способам получения нет таких очевидных различий, как и в вышеперечисленных регионах: технологии производства на базе штапельных волокон требуемой длины (текстильной, аэродинамической, гидроструйной, бумагоделательной и т.п.) выросли в целом на 3,1%, в то время как выпуск НМ из расплава полимеров (фильерно-раздувной) – на 4,3%. Однако если рассматривать автономно перечисленные здесь способы, наиболее высокий прирост – 7,0% – отмечен для гидроструйных (так называемый «спанлейс») НМ с текстильным (кордо-чесальным) формированием холста. Наиболее крупной областью применения НМ в Европе остается рынок гигиенических материалов с долей поставок 31%, равной около 72 тыс. т, но наибольшие приросты продаж в 2015 г. были отмечены на рынках фильтров для воздуха и газов (17%), пищевых продуктов и напитков (12%), агротекстиля (11%), автомобилей (9%). С другой стороны, наибольшие снижения отмечены в производстве подкладочных НМ, главным образом для одежды, основ под покрытия и некоторых типов НМ для строительства [11].

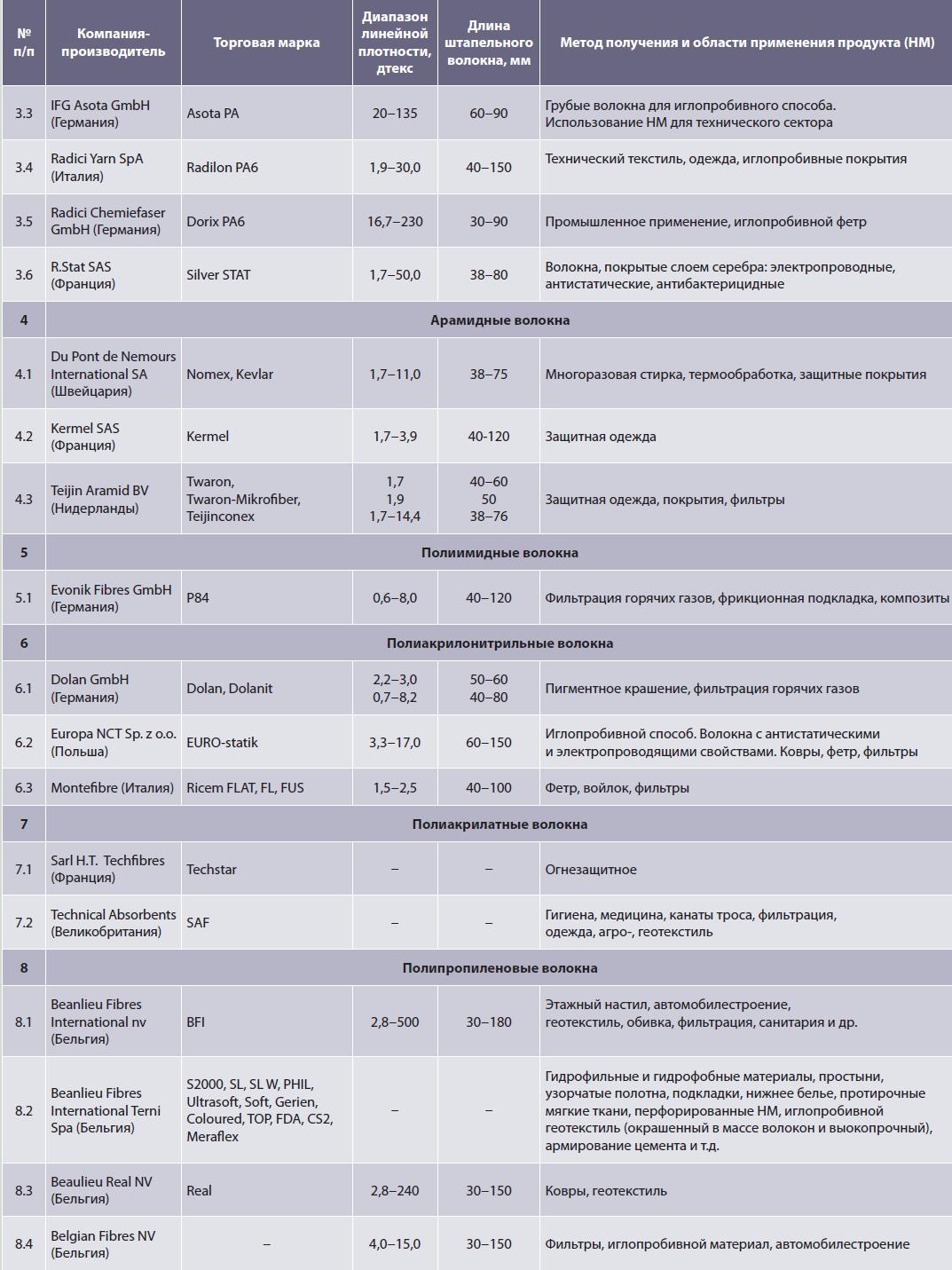

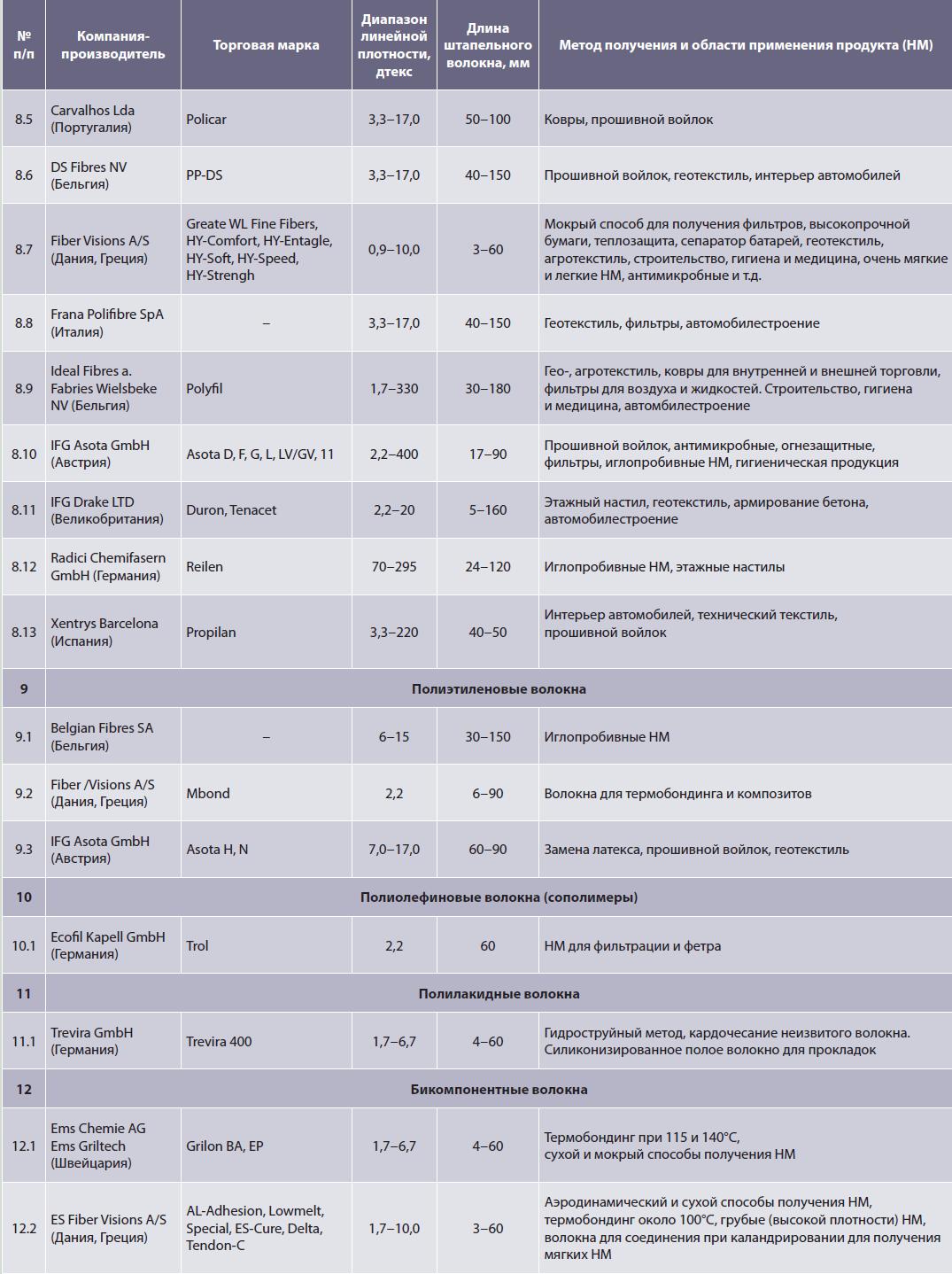

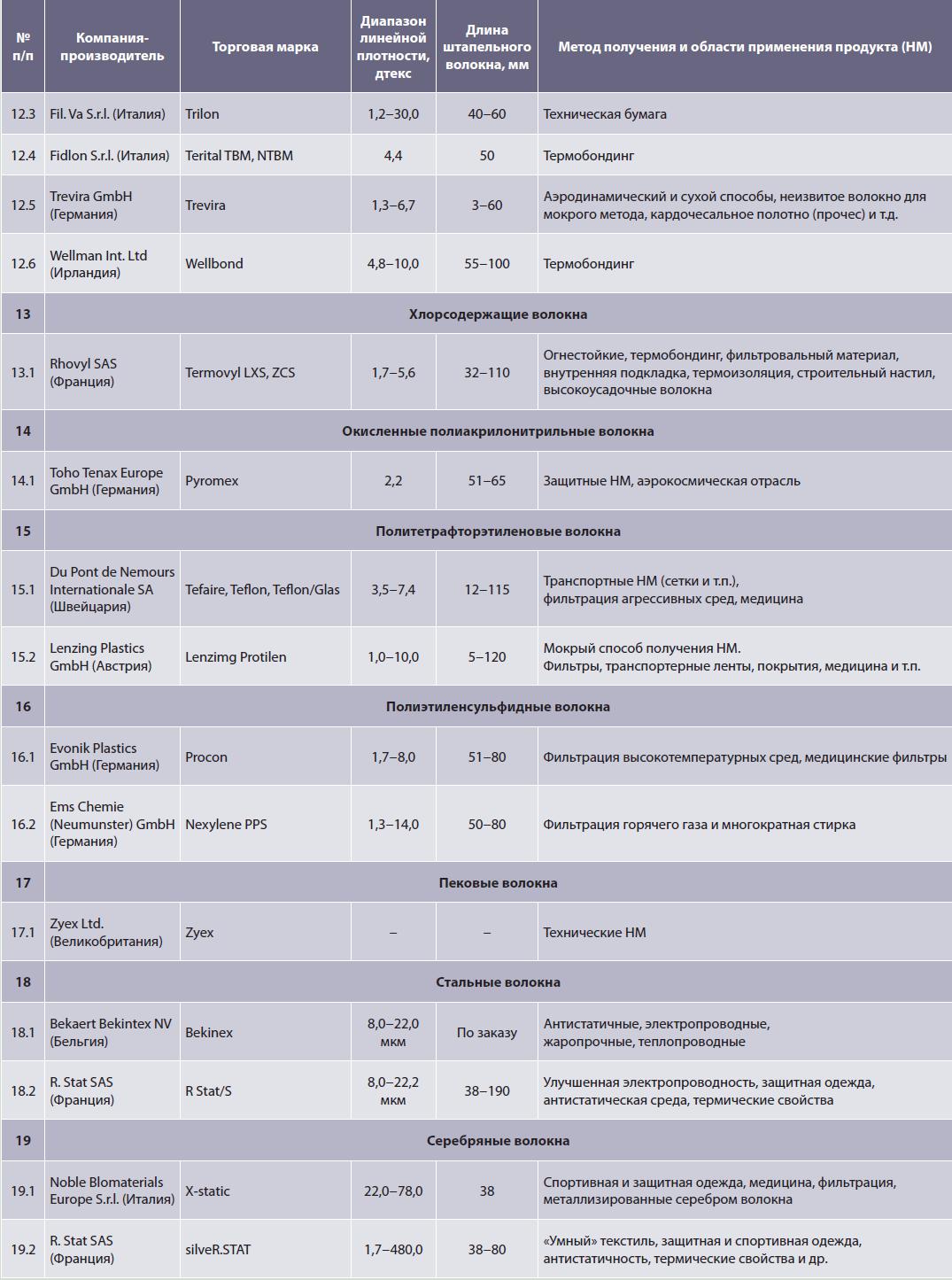

Более развернутое представление об изготовителях химических волокон в Западной Европе в 2017 г., торговых марках и эксплуатационных характеристиках волокон, предназначенных для выполнения широкой программы изготовления НМ с заданными свойствами и областями их применения, дает табл. 4, позволяющая системно и целенаправленно подойти к выбору исходного текстильного сырья (штапельных волокон и жгута) в производстве НМ [12]. Эта таблица далеко не исчерпывающая – в ней отсутствуют известные производители из Турции, России, Чехии, Белоруссии и других стран. В то же время в ней представлены более 60 фирм-производителей химических штапельных волокон из 15 стран Западной Европы. Наибольшее представительство от Германии – 15 фирм, далее идут Бельгия и Италия – по 7, Швейцария и Великобритания – по 5, Австрия – 4, Франция и Дания/Греция – по 3, Голландия – 2 и другие страны – по 1. Диапазон применяемых химических волокон охватывает 19 их видов, отличных по физико-химическим и механическим свойствам, во многом определяющими уникальный набор важных эксплуатационных характеристик получаемых из них НМ: высокопрочные и термостойкие, низкоплавкие и огнестойкие, антибактерицидные и гидрофобные, сорбционные и с повышенной адгезией и многие другие.

Еще более информативной представляется табл. 4 при рассмотрении ассортимента выпускаемых этими фирмами волокон: по линейной плотности – от 0,3 до 500 дтекс (т.е. от сверхтонкого до супергрубого титра) и по длине резки от 3 до 180 мм, позволяющие широко варьировать поверхностную плотность НМ и его структуру, особенно при изготовлении препрегов и полимерных композиционных материалов (ПКМ) на их основе. Здесь же следует подчеркнуть первостепенное значение химических волокон, исходя из их вида, физико-химического строения, титра, длины резки, специальных свойств и т.п., для прогнозирования метода производства и комплекса эксплуатационных и качественных показателей НМ. Это тем более необходимо знать, поскольку НМ, судя по приведенным выше темпам и объемам их роста, постепенно становятся текстильным материалом будущего, призванным без потери комфорта и моды заменить трудоемкие процессы изготовления тканей, трикотажа и другой продукции, в первую очередь технического назначения.

Показательным в этом отношении является волокно типа лиоцелл (см. пп. 1.2 и 1.4 табл. 4), являющееся серьезной альтернативой вискозному волокну и получаемое, в отличие от последнего, по экологически чистому безсероуглеродному способу прямым формованием волокна из раствора целлюлозы в N-метилморфолиноксиде. Имея ряд преимуществ перед вискозным (выше прочность, особенно в мокром состоянии; проще процесс изготовления пряжи и ткани как из 100%-ного волокна, так и в смеси с другими; уникальный внешний вид благодаря тонким элементарным нитям – диаметром от 200 до 2000 нм; очень стабильно при стирке и сушке, термически стойко, способно окрашиваться в глубокие яркие тона, обеспечивает хорошую драпируемость при отделке и др.), лиоцелл перерабатывают в НМ по одному из известных способов – иглопробивным, склеивание латексом или термобондингом – эффективно используя готовый продукт для изготовления сепараторов батарей, специальной бумаги, ковровых покрытий, в автомобильном секторе, медицине и т.д. [13].

Сложившуюся удачную ситуацию на мировом рынке НМ, к счастью, понимают и в России. В последнее время ежегодные темпы производства и потребления НМ в нашей стране характеризуются двузначными цифрами [14]. Не менее отрадная картина и сегодня, хотя в абсолютном объеме мы пока еще отстаем от ведущих стран-производителей в этой области (Китай, Германия, США, Япония, Турция и др.). Производство НМ в России в 2016 г., по данным СОЮЗЛЕГПРОМа, выросло на 26,6% и составило около 4 млн кв. м, а в I квартале этого года по сравнению с предыдущим периодом выросло на 16,3%. Наилучшие показатели по росту объема выпуска НМ показывают предприятия Центрального (ООО «Нипромтекс», Курская обл.; ООО «Гекса-НМ», Тверская обл. и др.), Южного (Ростовская обл.), Приволжского (ООО «Геомак», Башкортостан; ООО «Завод Эластик», Татарстан; ООО «Фройденберг-Политекс», Нижегородская обл.; ООО «Номатекс», Ульяновская обл. и др.), Сибирского (ООО «Сибур Геосинт», Кемеровская обл.; ООО «Сибирский синтепон», Новосибирская обл. и др.) федеральных округов РФ, при этом доля крупных и средних предприятий составляет около 96%, малых – 4%.

Таблица 4. Химические штапельные волокна для производства нетканых материалов в Западной Европе в 2017 г.

Продолжение

Продолжение

Продолжение

Глядя на табл. 4, особенно на ее ассортиментную и функциональную базу, можно предположить, что российская промышленность НМ могла бы работать еще лучше, если была бы обеспечена в достаточных объемах разнообразным и качественным сырьем – в первую очередь химическими волокнами. Но эта проблема, о которой мы неоднократно сообщали в различных журнальных публикациях и публичных выступлениях (например, [15]) до сих пор практически не решается, вызывая лишь рецидив пустословия в виде выступлений, лекций, докладов и т.п. на многочисленных форумах, семинарах, симпозиумах, совещаниях и т.д. При этом удельное производство и потребление химических волокон России остается до сих пор одним из самых низких, уступая среднемировым показателям в шесть-семь раз – по производству и в три-четыре раза – по потреблению [16]. А ведь еще сравнительно недавно, в конце 1980-х – начале 1990-х годов, страна занимала 3-е место (впереди Китая, вслед за США и Японией) по выпуску этой важной продукции. И ныне сохраняет лидирующий нефтегазовый потенциал развития исходного сырья, в частности для получения столь необходимых, в том числе и для выпуска НМ, синтетических волокон. Однако это лишь предмет для бесконечных дискуссий, но не магистральный раздел недавно принятой «Стратегии развития химической промышленности России до 2030 г.».

Тем не менее российский рынок НМ продолжает развиваться, выискивая все новые источники сырья, в том числе из отходов полимерной продукции. Так, значительная часть полиэфирного волокна, получаемого из флексов (хлопьев) отработанных ПЭТ (полиэтилентерефталатных) бутылок идет на изготовление НМ различной поверхностной плотности и назначения, например, в ОАО «Комитекс» (г. Сыктывкар), ООО «Селена-Химволокно» (Карачаево-Черкессия) и др. С другой стороны, НМ на основе формируемых фильерно-раздувным способом холстов (спанбонд и мелтблаун) и получившие наибольшее развитие [17] продуктов в Щекино, Кемерово, Новой Майне, Подольске и др., в основном получают из полипропилена, пожалуй, наиболее доступного благодаря ООО «Сибур» отечественного сырья. Другие виды сырья ныне у нас крайне ограничены.

Зато отходов, как полимерных, так и текстильных, в избытке. И эту нишу надо использовать, памятуя напутствие великого Д.И. Менделеева о том, что «в химии нет отходов, есть неиспользованное сырье». Поэтому получение НМ из вторичного полимерного (спанбонд, мелтблаун) или текстильного (иглопробивной, гидроструйный, аэродинамический, клеевой, термобондинг) сырья – задача крайне актуальная. Тем более, что способы получения, свойства и области применения НМ – в силу своей простоты, доступности и отсутствия, как правило, граничных требований, – этому вполне способствуют. Данная тема заслуживает специального обзора и частично освещена в недавней статье А.П Сергиенко под довольно остроумным, но дальновидным названием «Новые нетканые материалы из старых волокон», где рассмотрены основные технологические и аппаратурные особенности подготовки вторичного сырья для производства НМ разнообразного ассортимента и назначения [18].

По вопросу применения НМ в современных условиях достаточно много журнальных и патентных публикаций, и некоторые из них успешно реализуются во многих отраслях, а другие ждут своего часа на бытовых и индустриальных просторах России [19]. Безусловно, интерес представляют обогреваемые НМ, сделанные подобно тканям с электропроводящими волокнами; ПКМ на основе угле- и стеклопластика, комплектующие для самолетов и автомобилей, материалы санитарно-гигиенического и медицинского назначения, геотекстиль и многое другое. О геотекстиле, учитывая неудовлетворительное состояние наших дорог, хочется сказать несколько подробнее, упомянув богатый опыт Германии в этой области, где 95% транспортной инфраструктуры, находящейся под местным управлением, содержит в своем составе асфальт с использованием НМ, его же применяют в более чем 70% федеральных автомагистралей и автобанов [20].

В данном случае увеличение срока службы дорожного покрытия осуществляется путем применения геотекстиля на основе НМ в качестве внутреннего слоя асфальтового покрытия взамен традиционных методов ремонта дорог (залечивание трещин и щелей в дорожной конструкции, покрытие новым слоем верхнюю поверхность асфальта и т.п.). При правильном подборе НМ и профессиональной укладке такого слоя внутри асфальтового покрытия можно обеспечить увеличение интервалов между проведением ремонтных работ, повышение срока службы дорожного покрытия и сокращение расходов на техобслуживание, поскольку трещины и щели будут появляться значительно реже. Внутренние прослойки из геотекстиля в асфальтовом покрытии могут использоваться как на отдельных участках, так и на протяжении всего дорожного покрытия.

В принципе, асфальтовая прослойка (в зависимости от ее конструкции) выполняет три функции: армирующую (распределение нагрузок по более широкой поверхности), снятия напряжения (способствует устранению трещинообразования) и герметизирующую (предотвращает проникновение воды в нижние слои асфальта, исключая тем самым их необратимое разрушение). Существует три типа внутренних слоев асфальтового покрытия, выполняющие в разной степени те или иные вышеперечисленные функции:

- НМ. Насыщаются битумной эмульсией и действуют далее в качестве «битумного резервуара», благодаря чему обеспечивается высокая герметичность.

- Георешетки. Прекрасно подходят для поглощения напряжения, благодаря чему увеличивается прочность на растяжение асфальтобитумной конструкции.

- Решетки с НМ. При наличии композиционных материалов конечной целью является увеличение вдвое эффективности действия за счет сочетания НМ и решеток, поскольку они объединят в себе характеристики герметизации, снижения напряжения и армирования, свойственные им обеим.

Другой важный вывод из опыта строительства дорого в Германии – уже более 30 лет там не выбрасывают асфальт, а повторно на 100% перерабатывают: из 14 млн т, вынимаемых при ремонте дорог ежегодно, 84% перерабатывается в аналогичный продукт (смешанный асфальт, содержащий внутреннюю прослойку НМ); оставшиеся 2,3 млн т также используются в качестве строительного материала. Применение асфальтобетонной смеси из вторичного сырья, представляющего собой перемолотый «старый» асфальт с внутренней прослойкой, сохранившей свои эксплуатационные функции, не влечет, по мнению немецких специалистов, абсолютно никаких проблем, а лишь дополняет общее заключение о технико-экономической целесообразности широкого использования данного метода в России.

В области геотекстильных НМ продолжают успешно работать немецкие компании Oerlikon Barmag (Хемниц) и Oerlikon Neumag (Нойнюнстр), о достижениях которых мы частично сообщали ранее [15]. Первая из них, продолжая развивать концепцию Evo Tape, разработала и вывела на европейский рынок технологию и оборудование для изготовления пленочных нитей, получаемых путем фибриллизации пленок или мононитей геотекстильного назначения. Прекрасные механические свойства последних обуславливают требуемое качество изготавливаемых из них тканей все более широко применяемых для укладки автомобильных дорог. Исходное сырье – полипропилен (ПП) или полиэтилен высокой плотности (ПЭВП), прозрачные или окрашенные в черный цвет методом «мастер-батч» при экструзии полимеров. Для геотекстиля используют преимущественно гладкие фибриллированные нити с линейной плотностью от 500 до 10 тыс. дтекс. Поверхностная плотность получаемых их них тканей – от 70 до 200 г/кв. м для легких, от 200 до 800 г/кв. М – для тяжелых. Геотекстильная ткань может быть также изготовлена из мононити в основе и пленочной нити в утке либо полностью из мононитей [21]. При этом исходные нити обладают высокими механическими свойствами (прочность 6,0–6,7 сН/текс, модуль упругости на 20–25% выше стандартного), что превосходно влияет на эксплуатационные характеристики дорожного покрытия.

Компания Oerlikon Neumag, имеющая богатый опыт в конструировании и изготовлении оборудования для производства синтетических волокон из расплава полимеров – ПП, ПЭТ, ПА и др. (4,3 млн т штапельных волокон в мире ежегодно изготавливаются на оборудовании этой фирмы), постепенно расширяет сферу своего влияния на прогрессивные разработки в области технологии производства современных геотекстильных НМ как в виде штапельного волокна для кардочесальных машин, так и спанбонда [21]. Для достижения наибольшей механической прочности и долговечности в качестве сырья применяют ПП или ПЭТ. Первый используется в том случае, когда важна долговечность продукта – геотекстиль может находиться в контакте с почвой более 50 лет и на протяжении всего срока эксплуатации должен сохранять свои свойства. В таких условиях благодаря устойчивости к химическому воздействию и гидролизу ПП предпочтительнее, чем ПЭТ. В то же время последний, как правило, дешевле и является более подходящим решением, если не требуется длительного пребывания в почве или когда нетканый геоматериал уложен над поверхностью почвы и, следовательно, подвержен УФ излучению. Помимо этого ПЭТ предпочтительнее ПП по ряду важных термомеханических свойств, необходимых для НМ: высокая прочность и низкая усадка. Для достижения однородности спанбонд в потоке дополнительно подвергают иглопробиванию, обеспечивая конечному продукту – нетканому геотекстилю – превосходные свойства и соотношение цена – производительность. Таковы ориентиры на будущее, которое не за горами, памятуя о безусловном приоритете НМ в текстильной промышленности и ряде других отраслей.

Литература

1. Трещалин М.Ю., Киселев М.В., Мухамеджанов Г.К., Трещалина А.В.// Проектирование, производство и методы оценки качества нетканых материалов. Изд. 2-е, переработанное и дополненное. – М., МГУ им. М.В. Ломоносова, 2015. 287 с.

2. Nonwovens Industry. 2016. № 12. Р. 40–45.

3. Nonwovens Industry. 2016. № 5. Р. 28–30.

4. Chem. Fibers Int. 2012. № 4. S. 194.

5. Nonwovens Market Growth [Электронный ресурс]: www. smithersapex.com/products/market-reports/the-future-of global-nonwoven-markets –to-2020.

6. Edana.org [Электронный ресурс]: www.edana.org/newsroom/news-announcements/news-article/2015/12/ 09/ new-report –forecats-excellent-wordwide-outlook-for nonwovens-through-2020.

7. Nonwovens Industry. 2016. № 2. Р. 9.

8. Allgemeiner Vliesstoff Report. 2016. № 1. Р. 10–11.

9. Chem. Fibers Int. 2013. № 1. S.14.

10. Chem. Fibers Int. 2014. № 1. S. 48.

11. Innovation In Textiles [Электронный ресурс]: www. Innovationin textiles.com/nonwovens/europen-nonwovens-production-grows-amid-slow-economic-growth.

12. Chem. Fibers Int. 2017. № 1. S.42–45.

13. Chem. Fibers Int.. 2013. № 2. S.104.

14. Производство основных видов текстильных изделий и одежды в России/СОЮЗЛЕГПРОМ. – М., 2017. 33 с.

15. Айзенштейн Э.М.//Neftegaz.RU., 2016, № 7–8, с. 102.

16. Айзенштейн Э.М., Клепиков Д.Н.//Вестник химической промышленности, июнь, 2017, № 3(96), с. 14.

17. Сергиенков А.П.// Полимерные материалы, 2015, № 10, с. 48.

18. Сергиенков А.П.// Полимерные материалы, 2016, № 11, с. 22.

19. Сергиенков А.П.// Полимерные материалы, 2015, № 8, с. 26.

20. B.Hinrix//Fiber and Filament, februar 2017. № 26. Р. 8.

21. Chem. Fibers Int. 2016. № 3. S.112.