- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Подотрасль переработки пластмасс в Российской Федерации: состояние и перспективы

В 2007 г. в ОАО «НИИТЭХИМ» на основании госконтракта с Минпромторгом России разрабатывался План мероприятий («дорожная карта») по развитию подотрасли переработки пластмасс на период до 2025 г.

В данной статье представлена основная концепция развития подотрасли переработки пластмасс на период до 2025 г., разработанная на основе анализа деятельности основных секторов подотрасли и целевых показателей, заложенных в Стратегию развития химического и нефтехимического комплекса на период до 2030 г.

Переработка пластмасс – одна из лидирующих подотраслей химического комплекса России, занимающая одну из ключевых позиций в сегменте продукции с высокой добавочной стоимостью.

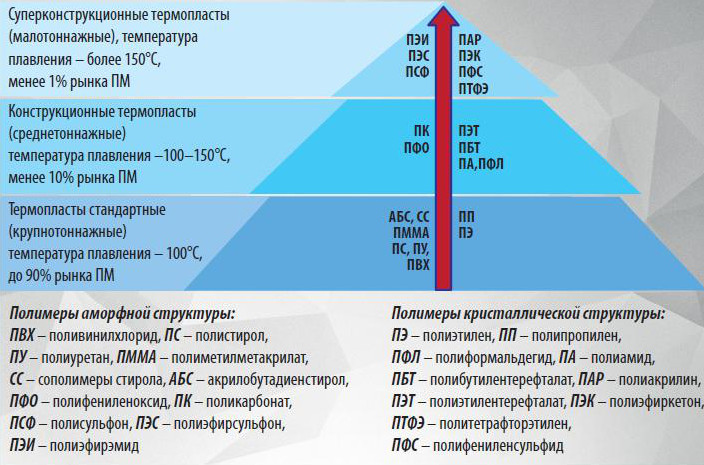

Сырье. Качественные и стоимостные параметры изделий из пластмасс в основном определяются видом перерабатываемых полимеров (рис.1).

Потребителями изделий из полимеров общетехнического назначения являются: строительство, производство тары и упаковки, автомобилестроение, сельское хозяйство, домашние хозяйства, мебельная промышленность, машиностроение, транспорт, дорожное строительство, электросвязь и электротехника.

Изделия из конструкционных термопластов востребованы со стороны электроники, электротехники, автомобилестроения, авиации, кораблестроения, приборостроения, производителей компьютерной и бытовой техники, медицины.

Изделия из полимеров верхнего этажа используются в оборонной промышленности, электронике, ракетной и космической технике, авиации, судостроении.

На сегодняшний день российские производители пластмасс удовлетворяют спрос со стороны отечественных переработчиков полимеров почти на 80%. В значительной степени на импортном сырье работают производители изделий из полиуретана, линейного полиэтилена низкой плотности (ЛПЭНП), по импорту закупается не производимый в России эмульсионный поливинилхлорид (ПВХ), дефицитный полистирол (ПС), а также отдельные марки полиэтилена (ПЭ) и полипропилена (ПП), не входящие в марочный ассортимент предприятий-производителей этих пластмасс.

В перспективе до 2025 г. предполагается реализовать проекты по созданию новых производств ЛПЭНП и эмульсионного ПВХ, но сохранится дефицит ПС. В процессе обсуждения находится вопрос создания отечественного производства изоцианатов, необходимых для производства полиуретанов.

При изготовлении полимерных изделий используется также вторичное сырье, получаемое в процессе рециркуляции пластиковых отходов. В настоящее время доля такого сырья в сырьевом балансе подотрасли переработки пластмасс невелика (не более 2–3%), при этом в основном используется вторичный полиэтилентерефталат (ПЭТ).

Рециркуляция пластиковых отходов помимо увеличения сырьевого ресурса способствует решению экологических проблем и в развитых странах мира имеет повышательный тренд развития: в Германии, Чехии, Швеции, Нидерландах перерабатывается 30–35% полимерных отходов различной сырьевой структуры. В России задачу рециркуляции пластиковых отходов целесообразно решать путем создания условий, стимулирующих переработку отходов из пластмасс.

Рынок. Рынок полимерных изделий специфичен вследствие широкого спектра сфер потребления, многономенклатурности, динамичности ассортиментного наполнения. Примерно 95% рынка полимерных изделий представлено малым и средним бизнесом (с численностью работников до 15 человек), при этом не все производители отчитываются о своей деятельности в Росстате, что затрудняет выстраивание его бизнес-модели.

По уровню переработки полимеров Россия в разы отстает от развитых стран (рис. 2).

Основными секторами, предопределяющими отставание, являются недостаточно высокие темпы развития отраслей применения изделий из пластмасс: строительство, ЖКХ, а также автомобилестроение, медицина, сельское хозяйство и др. Применение прогрессивных материалов в жилищном и промышленном строительстве, дорожном строительстве, секторе ЖКХ определяется более чем в 100 странах мира обязательными к выполнению государственными регламентами. В России также необходимо реализовать идеологию «принуждения к развитию».

В России в силу ряда причин общеэкономического и отраслевого характера темпы развития промышленности по производству пластмасс превышают темпы развития подотрасли их переработки: в 2016 г. относительно 2015 г. – на 5,2%, в 2016 г. относительно 2015 г. – на 1,8%. В результате профицитное полимерное сырье реализуется за рубежом (главным образом полипропилен) и теряются не только потенциально возможная добавочная стоимость, но и рабочие места.

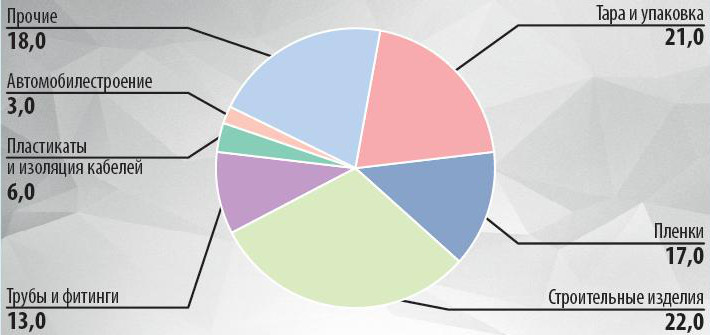

В структуре производства полимерных изделий лидирующими позициями являются тароупаковочные материалы и изделия для строительства (рис. 3).

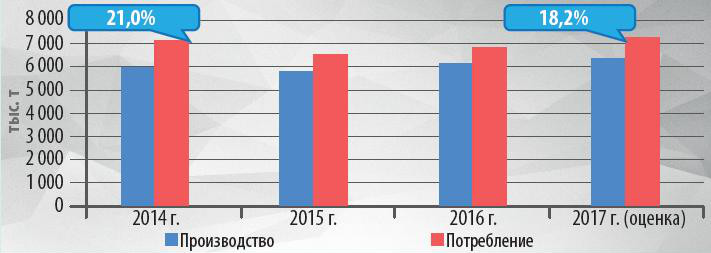

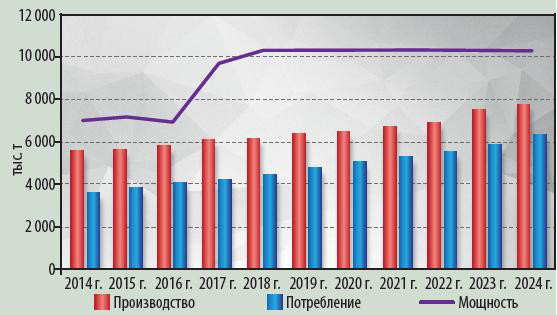

Как показывает анализ, в период 2014–2017 гг. производство изделий из пластмасс увеличилось на 6,4% (до 6,35 млн т), а потребление – только на 2% (до 7,26 млн т), что определялось снижением импорта с 1,5 до 1,19 млн т и сокращением его доли в потреблении (рис. 4).

Упаковочный сектор, с включением полимерных пленок, по масштабам производства в Российской Федерации является лидирующим, что соответствует общемировому тренду. Более быстрыми темпами развивается сектор жесткой упаковки: в 2016 г. относительно 2015 г. темпы прироста производства жесткой и гибкой полимерной упаковки составили 110,2 и 104,9% соответственно. Опережающий темп развития производства жесткой упаковки в перспективе до 2025 г. сохранится, при этом изделия из ПЭТ сохранят свои лидирующие позиции.

Одна из важнейших задач гибкой упаковки – как можно дольше сохранить первоначальные свойства пищевого продукта, обезопасить хранение токсичных веществ, исключить утерю ароматических свойств косметической продукции. Сегодня возможности для роста рынка гибкой упаковки лежат в области внедрения инноваций и этот процесс уже получил развитие. В России благодаря реализации импортозамещающих проектов начали производить полимерные пленки, обладающие повышенной прочностью при малом весе (БОПП – биаксиально-ориентированные полипропиленовые пленки), термоусадочные пленки, барьерные многослойные пленки, пленки-стрейч. В План мероприятий по импортозамещению в отрасли химической промышленности включены проекты по выпуску дефицитных многослойных пленок для упаковки пищевой продукции, медикаментов, товаров бытовой химии, предметов личной гигиены, пленки «агрострейч».

Ключевым сдерживающим фактором роста спроса на полимерную упаковку является емкость рынка фасованных пищевых продуктов (в настоящее время это примерно 70% объема потребления упаковочных материалов).

Оптимистичны перспективы у рынка пластиковых труб, что определяется высоким спросом со стороны сельского хозяйства, химической промышленности, нефтегазового сектора, а также сегментов водоотведения и водотранспортировки и рядом их преимуществ относительно металлических аналогов. Трубный сектор рынка полимерных изделий перспективен при условии возобновления финансирования инфраструктурных проектов в сфере ЖКХ и газификации, а также при развитии инвестиций в нефтегазовую отрасль.

Перспективно расширение использования полимерных изделий в строительстве, поскольку как особый класс материалов со специфическими свойствами они не только вытесняют и заменяют традиционные материалы, но и в сочетании с последними занимают те позиции, где они незаменимы и высокоэффективны. Особый вид совмещения материалов – комбинированные конструкции, в которых совместно работают два элемента из разных материалов, прочно соединенных друг с другом по поверхности контакта. Это энергосберегающие трехслойные строительные плиты и панели

(сэндвич-панели) с жесткими, прочными и тонкими обшивками из металла, стеклопластика, асбоцемента и других материалов и средним слоем из полимерных полос.

Важным сектором использования полимерных изделий является автомобилестроение. Использование полимерных изделий в автомобилях позволяет снизить их вес, что способствует решению одной из глобальных задач по снижению энергозатрат (снижение веса автомобиля на 10% позволяет сэкономить 7% топлива). На сегодняшний день из таких полимеров, как ПП, ПЭ, ПУ, АБС, ПА, ПВХ, ПК, ПММА, изготавливаются топливные баки, крупногабаритные детали кузовов (бамперы, элементы фар), салонов (кабинные модули, сиденья, дверные панели, внутренние обшивки крыш), различные небольшие конструкционные и декоративные детали, а также звуко- и теплоизоляторы.

Российские модели автомобилей характеризуются недостаточной долей применения полимерных материалов – примерно на 7% меньше, чем у иностранных моделей аналогичного класса. Спектр видов этих материалов также далек от мировой практики из-за более низкого использования инженерных пластиков.

Российскими автопроизводителями и крупнейшими мировыми автоконцернами в нашей стране созданы современные производственные мощности в объеме 3,2 млн автомобилей в год. Вместе с тем, из-за падения спроса на автомобили объем потребления полимерных материалов в автомобилестроении снизился с 55 до 24 тыс. т. Согласно базовому прогнозу развития автомобилестроения на период до 2025 г. потребительский спрос на автомобили достигнет уровня в 1,9 млн шт. не ранее 2021 г., а к 2025 г. емкость составит не более 2,2 млн машин (что будет ниже максимально достигнутого в 2013 г. уровня 2,43 млн автомобилей). Поэтому автомобильная промышленность не может стать драйвером развития подотрасли переработки пластмасс.

Вместе с тем, возможности у производителей изделий из пластмасс по расширению этой рыночной ниши имеются. Так, положительный тренд формируется в грузовом секторе: на российском гиганте «КамАЗ» идет планомерное увеличение доли полимерных материалов в моделях грузовиков: в 2003 г. на один автомобиль уходил 151 кг пластиков, в настоящее время их вес доведен до 230 кг, в планах на 2020 г. – увеличение массы пластиков до 650 кг в расчете на один автомобиль.

Для увеличения степени использования полимерных материалов в автомобильной промышленности необходима унификация методик испытаний и требований к полимерам и компаундам со стороны автопроизводителей, а также внедрение в подотрасли 3D-печати.

Российский рынок полимерных мешков и сумок (пакетов) до настоящего времени развивался по восходящей: за период 2014–2016 гг. прирост потребления составил 127% (объем рынка более 400 тыс. т). Однако в мире из-за природоохранных мер укрепляется тренд вытеснения полимерных мешков и сумок (в основном тонкостенных пакетов) экологичными изделиями из бумаги, хлопчатобумажных тканей и биополимеров. В перспективе в этом секторе и в России вероятны ограничения использования полимерных мешков и сумок, что сузит емкость рынка данной полимерной продукции (по оценке не менее чем на 10–15%).

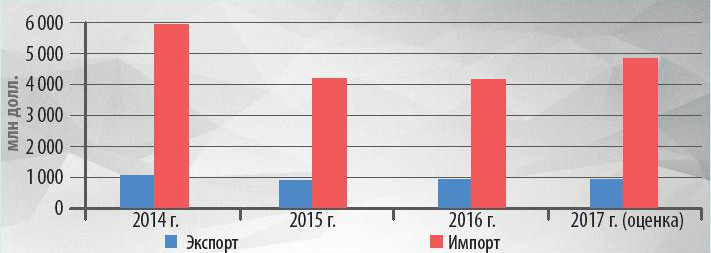

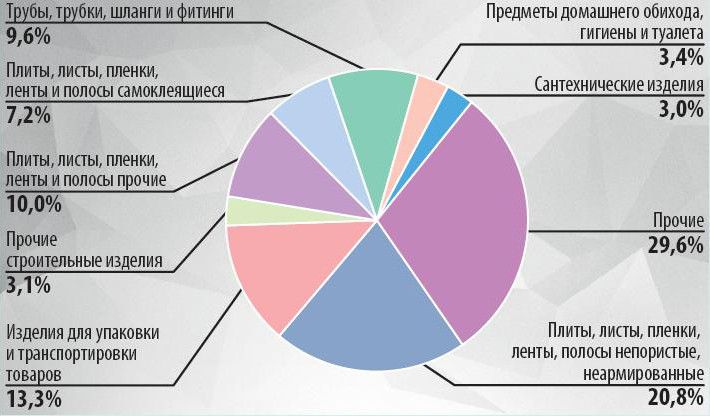

Внешняя торговля. В подотрасли пластпереработки идет процесс импортозамещения: за период 2014–2017 гг. импорт сократился в физическом объеме на 321 тыс. т, по стоимости – на 1,81 млрд долл. (рис. 5). Товарная структура импорта полимерных изделий представлена широким спектром наименований, но лидирующими позициями являются плиты, листы, пленки, ленты непористые, неармированные и изделия для упаковки и транспортировки товаров (рис. 6).

На сегодняшний день более чем 80% спроса на изделия из пластмасс удовлетворяется за счет собственного производства, однако в некоторых сегментах, в том числе социально значимых, зависимость от импорта достигает 100% (пример – 100%-ный импорт одноразовых шприцов).

Товарная структура импорта полимерных изделий предопределяет основные направления развития подотрасли переработки пластмасс в перспективе. Импортозамещение в области пластпереработки может принести отрасли дополнительно не менее 100 млрд руб. и организовать рабочие места в малом бизнесе.

Ограничительным фактором импортозамещения является дефицит или отсутствие в России отдельных полимеров определенных марок. В связи с этим при актуализации Плана развития газо- и нефтехимии России на период до 2030 г., разработанном в Минэнерго России в 2012 г. и утвержденным приказом Минэнерго России за № 79, необходимо рассмотреть возможность устранения нарастающего дефицита.

Экспорт изделий из пластмасс более чем в четыре раза меньше импорта, в результате внешнеторговое сальдо подотрасли традиционно сохраняет минусовое значение: в 2017 г. дефицит составил 3,25 млрд долл.

В период до 2025 г. в таких нефтегазодобывающих странах, как Иран и Саудовская Аравия, будет реализован целый ряд проектов по выпуску крупнотоннажных пластмасс, что усилит конкуренцию на мировом рынке этой продукции и развернет отечественных производителей пластмасс на отечественный рынок, предоставив тем самым дополнительный объем полимеров для переработки в изделия.

Ожидаемый профицит пластмасс позволит снизить цены на них и привлечь инвесторов к расширению бизнеса в области пластпереработки. Инвестиционная привлекательность переработки пластмасс определяется стабильно растущим спросом со стороны отраслей-потребителей (строительство, пищевая промышленность, сельское хозяйство, медицина, бытовой сектор) и быстрой окупаемостью капитальных затрат.

Положительную роль сыграет улучшение условий ведения малого и среднего бизнеса, т.е. переработчики пластмасс имеют возможность претендовать на меры господдержки, обозначенные в Федеральном законе Российской Федерации № 209 от 11.07.2007 г. «О развитии малого и среднего предпринимательства» и последующими постановлениями и указами Правительства РФ (госсубсидии на возмещение процентов по кредиту, налоговые каникулы, надзорные каникулы, госзакупки, льготная аренда и др.).

Согласно «Стратегии развития химической и нефтехимической промышленности на период до 2030 года» (утверждена приказом Минпромторга России и Минэнерго России от 8 апреля 2014 г. № 651/172) производство изделий из пластмасс к 2025 г. возрастет относительно уровня 2016 г. по реалистичному сценарию на 158,8% (до 9,8 млн т), по инновационному сценарию – на 186,3% (до 11,5 млн т). Прирост производства будет определяться расширением мощностей (на 158 и 172,4% соответственно для реалистичного и инновационного сценариев) и внедрением инновационных разработок.

Оценочно, экспорт изделий из пластмасс в физическом исчислении к 2025 г. по реалистичному сценарию увеличится вдвое относительно уровня 2016 г. (до 850 тыс. т), а импорт практически не изменится (1 187,4 и 1 100 тыс. т соответственно), однако за счет расширения производства доля импортной продукции на внутреннем рынке полимерных изделий снизится с 17,1 до 11,0%, что определяет естественную рыночную конкуренцию. Душевое потребление изделий из пластмасс в 2025 г. оценочно составит 71 кг/чел. – увеличится относительно уровня 2016 г. почти в 1,5 раза и приблизится к современному уровню потребления изделий из пластмасс в Великобритании.

Мировое производство и потребление химических волокон в 2016 г.

2016 г. стал знаменательной вехой в истории глобального рынка текстильного сырья: впервые мировое производство вех видов волокнистых материалов превысило объем 100 млн т. По сравнению с предыдущим годом оно возросло на 3% и достигло 101,4 млн т, в первую очередь благодаря 8%-ному росту хлопковой промышленности после значительного спада ее в сезоне 2015–2016 гг. [1]. С учетом весомого вклада хлопка в анализируемый в настоящем сообщении текстильный баланс в дальнейшем изложении этому важнейшему виду сырья, помимо химических волокон, также будет уделено необходимое внимание.

Химические волокна, включая штапельные и комплексные нити, сегодня занимают 70% мирового текстильного рынка (рис. 1), в том числе 64% – синтетические и 6% – целлюлозные; их прирост в 2016 г. составил около 2% – до 71 млн т, в том числе синтетических – 1,9% – до 65 млн т, целлюлозных – 3,2% – до 6,5 млн т [2]. Только в 1980 г., когда рынок был ими заполнен в объеме 14 млн т, среднегодовые темпы роста были лучше (4,6%), чем указанные чуть выше. Причем это наблюдается в условиях замедленного прироста потребления конечной продукции за последние четыре года: немногим более 1%, которое оказалось близким к уровню потребления в период 1986–1990 гг.

Незначительное изменение мирового производства нетканых материалов характерно для Америки и Европы. Благодаря дополнительному их выпуску в объеме 2 млн т в Китае прирост мирового объема в 2016 г. составил 7%, приблизившись к 13 млн т. Более подробно этот вопрос нами обсужден сравнительно недавно в [3].

Совместный экспорт текстиля и одежды десяти крупнейших стран-поставщиков в 2016 г. упал на 4% – до 507 млрд долл. и лишь в Бангладеш и Вьетнаме сохранил положительную динамику – соответственно на 2 и 6%. Правда, Мьянма, имеющая значительно более низкую исходную базу и развивающаяся волнообразно, показывает иногда рост экспорта до 30%, и эта цифра формально остается непревзойденной на протяжении последних семи лет.

Наблюдается рост инвестиций в расширение сырьевой базы для основных видов химических волокон, который проходит, в частности, для капролактама, адекватно запланированному развитию его мощностей. В это же время предполагается реализовать один проект по п-ксилолу (ПК) в Индии. Подобным образом ныне складывается ситуация и с очищенной терефталевой кислотой (ТФК) по сравнению с крупными инвестициями, вложенными в ее производство в предыдущие годы. Недавно британская компания Tecnon Orbi Chem провела анализ китайского рынка ПК и ТФК [4]. Стремительный мировой подъем производства ПК, который стартовал в 2009 г., сменился медленным его ростом в последние годы. Среднемировые показатели коэффициента загрузки мощностей по ПК в период 2014–2016 гг. оставались стабильными на уровне 75%. Одновременно с приближающимся вводом в строй новых мощностей Китай продолжает импортировать большие объемы ПК, в частности около 10,1 млн т в первые 10 месяцев 2016 г., т.е. с небольшим превышением (на 4%) по сравнению с тем же периодом 2015 г. Южная Корея постоянно экспортирует более 3 млн т ПК в год и становится крупнейшим его продавцом в Азии, а Китай остается там самым крупным импортером.

Китай в настоящее время имеет более 50% мировых мощностей по выпуску ТФК. Возникающее периодически в последнее время движение вниз на рынке полиэфиров

(ПЭФ) сдерживает реализацию новых проектов создания производств ТФК, ориентируясь преимущественно на рационализацию старых азиатских мощностей. Они также стали причиной банкротства и интеграции среди некоторых китайских и других продуцентов ТФК в Азии. Китайские производители ТФК испытывали в 2016 г. убытки в связи с кратковременным нарушением баланса спроса и предложения. В указанный период почти 14 млн т мощностей ТФК в Китае и 4,6 млн т в Японии, Южной Корее и Тайване не эксплуатируются. Данные торговли подтверждают подобную ситуацию в Южной Корее, Тайване и Таиланде, у которых ранее был значительный чистый экспорт ТФК, а сегодня им, взамен продаж в Китай, необходимо сосредоточиться на альтернативных рынках. С другой стороны, эти страны смогут выдержать конкуренцию со стороны китайских производителей ТФК, если надежно обеспечат себя исходным ПК. Также относительно скромный подъем мощностей наблюдается для моноэтиленгликоля, о чем более детально мы сообщали ранее [5].

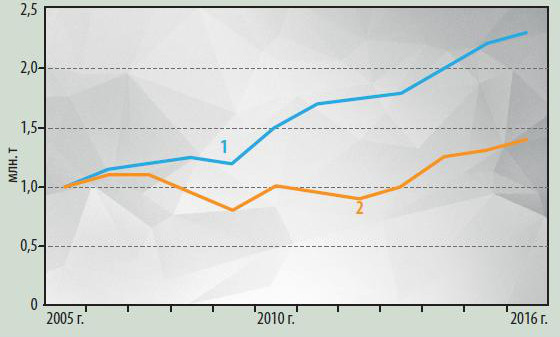

Вышеизложенная ситуация с основным сырьем, вероятно, сохранится и в будущем, поскольку, по сведениям той же компании Tecnon Orbi Chem [4], с 2018 г. Китай перестает наращивать мощности по выпуску упаковки, главным образом, бутылей из полиэтилентерефталата (ПЭТ), сохранив при этом небольшой прирост производства и потребления этой продукции вплоть до 2024 г. (рис. 2). Надеемся, что это первая официальная «ласточка», появившаяся «на корме» нашей неизменной позиции [5]: ПЭТ – полностью должен перерабатываться в ПЭФ волокна, являющиеся приоритетной альтернативой всем крупномасштабным видам натуральных и химических волокон, а для бутылок должны использоваться более доступные, легкие, энергетически малозатратные и экологически чистые полимеры, например полипропилен (ПП). Опыт Китая, как ведущей текстильной державы, послужит построению оптимальной технико-экономической модели переработки ПЭТ в конечную продукцию в других регионах мира, в первую очередь в России, где на пластиковые бутылки безрассудно уходит более 90% отечественного ПЭТ, а для производства высокодефицитных ПЭФ технических нитей, например, в «Газпром химволокно» (г. Волжский), закупают его по импорту(!?).

Между тем дополнительно новые мощности для приготовления растворенной целлюлозной пульпы построены в Америке, Азии и Европе в связи с постоянно растущим рынком вискозного штапельного волокна и долгосрочным ослаблением производства пульпы на основе хлопкового линта в Китае.

Производство штапельных волокон, к которым относятся волокна растительного (хлопок, лен, пенька, джут и т.п.), животного (шерсть, натуральный шелк и т.д.), целлюлозного (вискозные, ацетатные, лиоцелл, медноаммиачные и др.) и синтетического (полиэфирные, полиакрилонитрильные, полиамидные, полипропиленовые и др.) происхождения, выросло в 2016 г. по сравнению с предыдущим годом почти на 1% и достигло 55 млн т. Выпуск натуральных волокон, равный приблизительно 30 млн т, практически остался неизменным, синтетических – поднялся на 1% и составил 19 млн т, а целлюлозных – увеличился на 4% – до 6 млн т, показав новый рекорд за последние восемь лет. Столь заметный рост последних – результат превышения усредненного объема штапельного волокна, в то время как производство ацетатного сигаретного жгута в последние три года сокращается, и это является конкретным прямым следствием борьбы с курением, активно проводимой в большинстве стран.

За последние десять лет производство вискозного штапельного волокна выросло на 223%, в то время как всех других видов, включая полиэфирные комплексные нити, немного меньше – 217%. А в России, до перестройки занимавшей лидирующие позиции по вискозному волокну, ныне не производится ни одного килограмма, и эта ничем не оправданная его недооценка восполняется довольно дорогостоящим импортом [6].

В текущей структуре штапельных волокон фаворитом остаются натуральные: их доля на мировом рынке в 2016 г. составила 55% (синтетических – 34% и целлюлозных – 11%), но лидирующие позиции постепенно теряются, если учесть, что в 1970 г. эта доля превышала 80%. Генеральная тенденция в данной структуре очевидна – преобладающая роль химических штапельных волокон в силу ненадобности расширения агрокультивированных земель, ценовых преимуществ, улучшенных свойств, более эффективной технико-экономической шкалы в целом. Будущее за ними, несмотря на, будем надеяться, временный спад темпов их роста в текущий период. В 2016 г. развитие текстильного сырья отмечено в трех крупных странах-производителях, на долю которых падает более 60% выпускаемого объема волокон: у Китая прирост произошел за счет химических волокон; в Индии выросли все сегменты отрасли, в то время как в США по-прежнему волнообразная динамика, не затрагивающая лишь сборы хлопка. Доминирующим видом среди натуральных волокон, безусловно, является хлопок, доля которого в мировом масштабе – почти 80%. Прогнозируется, что в сезоне 2016/2017 г. выпуск хлопка в мире составит 22,8 млн т, т.е. на 8,3% больше, чем в предыдущем, а потребление 24,1 млн т – практически без изменений за последние пять лет. Мировое производство шерсти, испытывая из года в год постоянное сокращение из-за дефицита мясных продуктов, в 2016 г. упало на 1,8% и составило 1,1 млн т. Во многом отрицательная динамика здесь определяется балансом цен между шерстью и мясом животного, который регулируется внутри приоритетов сельскохозяйственной продукции. Внутри растительных волокон на втором месте по объему выпуска, вслед за хлопком, находится джут (одно из разновидностей лубяных волокон класса конопляных). Большая часть этого сектора, не требуя обильных дождей и используя небольшие количества удобрений и пестицидов, реализуется в Индии и Бангладеш. Сегмент джута, иногда незаслуженно недооцениваемый, в 2016 г. достиг 4,9 млн т, на 0,9% выше предыдущего года.

Мировой выпуск целлюлозного штапельного волокна в 2016 г. поднялся на непревзойденную ранее высоту – 6 млн т, или на 4% больше, чем в успешном также 2015 г., в том числе вискозного волокна на 6% – до более чем 5 млн т. В то же время объемы ацетатного сигаретного жгутика вновь резко упали – на 7% – до уровня ниже 0,9 млн т. Производство синтетических штапельных волокон последние годы характеризуется умеренном ростом, где-то в пределах 1% в год, а в 2016 г. оно составило 19 млн т, немного уступив уровню 2015 г. Выпуск полиэфирного (ПЭФ) штапельного волокна и жгута увеличился на 2% – до 16 млн т, но по среднегодовым темпам прироста оказался ниже за последние четыре года. Однако возвращение к прежнему подъему возможно при серьезном инвестировании в машиностроение [1]. По объему производства среди синтетических волокон на втором месте идут полиакрилонитрильное (ПАН) штапельное волокно и жгут. Последние пять лет подряд выпуск их непрерывно падает, приблизившись в 2016 г. к отметке 2 млн т и опустившись при этом на 4% к предыдущему году.

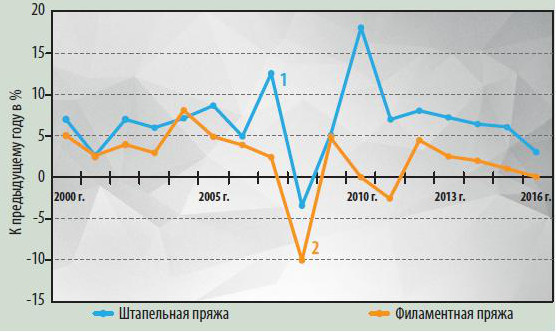

Мировой рынок пряжи, предназначенный для дальнейшей переработки в трикотаж и ткани, разделен на поставку пряжи, изготовленной из штапельного волокна (так называемая «штапельная пряжа») и изготовленной из непрерывных комплексных нитей (так называемая «филаментная пряжа»). Первую, как известно, получают путем длительных текстильных операций со штапельным волокном – рыхление, чесание, лентообразование, ровница, прядение; вторую – путем крутки или текстурирования готовой комплексной нити (чаще всего химической) после ее формования и вытяжки, что более предпочтительно, в первую очередь с точки зрения существенного сокращения капитальных и энергозатрат, повышения производительности труда, разнообразия ассортимента и т.п. И это находит свое отражение в последние годы. Как видно из рис. 3, темпы прироста выпуска филаментной пряжи, начиная с 2000 г., заметно опережают штапельную. В 2016 г. рост всего рынка пряжи из хлопка, шерсти и химических волокон, включая комплексные нити, был аналогичен четырем предыдущим годам, когда он медленно и последовательно увеличивался на 1% и достиг 85 млн т. Производство филаментной пряжи в том же году при ежегодном росте объемов на 2% составило 46 млн т.

Этот сектор, в силу названных чуть выше причин, обладает надежным развитием в последние годы, сохраняя с 1980 г. среднегодовые темпы роста почти 6% (см. рис. 3), в то время как для штапельной пряжи – в среднем 1%. По конечной продукции потребление филаментной пряжи распределялось в текущем году следующим образом (в %): текстиль – 86, технический сектор – 9, ковровая промышленность – 5.

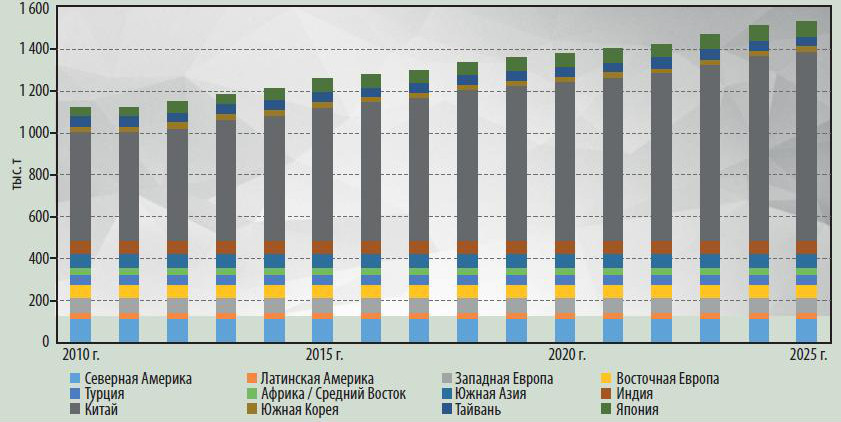

ПЭФ комплексные нити, замедлив с 2008 г. темпы роста мирового производства, в 2016 г. увеличили объем на 1% – до 38 млн т; на втором месте, показав неожиданный всплеск прироста почти 10%, – до 5 млн т полиамидные (ПА) нити; рис. 4 иллюстрирует, что их рост преимущественно технического назначения будет продолжаться вплоть до 2025 г., благодаря решающему вкладу Китая. Резко упал выпуск целлюлозной филаментной пряжи – на 5%; а полипропиленовой (ПП) –вырос на 2%. Главный производитель филаментной пряжи в мире – Китай, на долю которого в 2016 г. приходилось 73%. Далее – Индия, которая непрерывно увеличивает объемы, и США с незначительным приростом, равным 1%, до менее чем 2 млн т. 20 стран и регионов обеспечивают сегодня 95% мирового выпуска комплексных нитей, из которых наиболее высокий прирост (4%) последние три года у технических и кордных нитей. При этом, как следует из рис. 5, производство ПЭФ технической и кордной нити, начиная с 2005 г., постепенно увеличивает разрыв с ПА нитью того же ассортимента, что в первую очередь вызвано растущей потребностью современной шинной промышленности, ориентирующейся на высокоскоростной и малозатратный автотранспорт.

В 2016 г. производство штапельной пряжи в мире осталось практически неизменным с 2013 г. (39 млн т), когда эта продукция перестала быть доминантной на текстильном рынке. В настоящий момент от общего объема всех видов пряжи 46% приходится на штапельную (в том числе 42% из волокна короткой резки и 4% – длинной) и большая часть – на филаментную (54%). Существующее информационное и аналитическое поле по данному вопросу преимущественно охватывает сравнительные данные по выпуску филаментной и хлопчатобумажной пряж в период с 2005 г., когда обнаружилось довольно заметное различие в развитии и стратегии в отдельных государствах. Например, в Турции доля хлопчатобумажной пряжи стабильно составляет до 2/3, в то время как в Мексике, благодаря постоянному росту, – до 3/4. Текстильная промышленность Южной Кореи базируется на 80% на филаментной пряже из синтетических нитей, а в Малайзии ее доля выросла до 90% [1].

Анализ региональной ситуации показывает, прежде всего, непреодолимое верховенство Китая как в области производства волокон, так и текстильного бизнеса. Однако в 2016 г. китайская индустрия второй год подряд сократила экспорт текстиля и одежды на 6% – до 267 млрд долл., что, кстати, выше доходной и расходной частей бюджета России 2015 г. [5]. Пятый год подряд в этой стране падает сбор хлопка, а выпуск химических волокон увеличился в 2016 г. на 3% – до 48 млн т. При этом крупные сдвиги в области штапельной пряжи произошли за счет активного применения химических волокон, доля которых в текстильном балансе страны (при паритете в 2005 г. с натуральными) в 2016 г. составила 73%. Подобным образом изменилась картина и с выпуском филаментной пряжи, доля которой ныне превышает 60% от объема всех видов пряжи, что в три раза больше уровня 2005 г.

Из других стран Азиатского континента, продолжающего уверенно лидировать в мировой сфере волокнистых материалов, отметим Индию, Южную Корею, Вьетнам и Мьянму, в силу их неоднозначной ориентации в этой области. В первой – текстильная индустрия развивается преимущественно на базе натуральных волокон: 60% внутреннего спроса на штапельные волокна приходится на хлопок, хотя средний прирост производства химических волокон заметно выше, чем в 2005 г.Тем не менее хлопок стабильно остается ведущим сырьем из всех видов пряжи, изготавливаемых в этой стране. Альтернативой здесь могут стать в будущем филаментные пряжи на основе широко инвестируемых ПЭФ и ПА комплексных нитей. Южная Корея, шестая среди крупнейших производителей химических волокон в мире, в 2016 г. выпустила только 1,5 млн т этой продукции, что впервые за 10 лет предопределило торговый дефицит одежды и текстиля. Местный бизнес в принципе базируется на химических, главным образом синтетических, штапельных волокнах; потребление хлопка для переработки крайне мало, а импорт его также незначителен.

По объему выпуска комплексных нитей Южная Корея до сих пор занимает пятое место в мире, хотя ее производство сократилось за последние пять лет. Доля филаментной пряжи, прежде всего из обычных химических нитей, упала в среднем до 80% к уровню 2005 г. В Мьянме, например, иная ситуация, обусловленная во многом сильным наводнением в 2015 г. и потерей пятой части культивируемых хлопком земель и, как следствие, уменьшение средств для импорта топлива. Поэтому в стране динамично развивается бизнес, основанный на перемещении из Китая прядильного оборудования для изготовления на нем пряжи, идущей далее по схеме ткань/трикотаж – кройка и пошив одежды – упаковка – сбыт. В последние годы экспорт одежды за год вырастал до 30%, или до 2 млрд долл. вследствие очень выгодных ее продаж в Европе, Японии и Северной Америке. Крупные иностранные инвестиции (более 8 млрд долл.) в период 2014–2016 гг. обеспечили стремительный подъем текстильной промышленности Вьетнама по всем ее переходам – от сырья до готовой одежды и, как следствие, выход на рынки США и Европейского союза (ЕС). В 2016 г. экспорт текстиля и одежды за один год там вырос на 6% – до 29 млрд долл. Ожидаемое дальнейшее расширение пройдет более низкими темпами, но при этом сохранится преимущество, в частности перед Китаем, ввиду непрерывно снижающихся цен на изготавливаемую одежду. Несмотря на растущие инвестиции в текстильный сектор Вьетнама, большая часть потребностей в волокнах, пряже и тканях до сих пор удовлетворяется за счет импорта.

США занимают третью позицию в мировой иерархии производителей хлопка и вынашивают планы принять на себя 34% сбора на планете за счет расширения посевных площадей и улучшения урожайности, несмотря на долгосрочное сокращение его переработки на месте. Хлопок там занимает 3/4 объема на рынке штапельных пряж. В 2016 г. индустрия химических волокон показала незначительный рост. Особенно заметное увеличение прибыли было связано с выпуском ПА технической и кордной нити, ПЭФ коврового жгутика. В то время как сокращение выпуска филаментной пряжи по сравнению с 2005 г. практически не отразилось на состоянии с производством хлопчатобумажной пряжи, сегодня комплексные нити в стране составляют 77% рынка текстильного сырья. В 2016 г. общий объем торговли одеждой и текстилем в США (к слову, считающих себя «мировым лидером» и «законодателем различных санкций») испытал сильнейшее падение – на 6,4% относительно 2009 г. Импорт упал на 6% – до 105 млрд долл. одновременно с падением доли Китая в нем до 37%, в то время как доля Вьетнама здесь выросла до 11%. Общий экспорт сократился на 6% – до 22 млрд долл., в том числе всех видов пряжи – на 10,7% (в ценовом выражении), а хлопчатобумажной – на 4% (по объему).

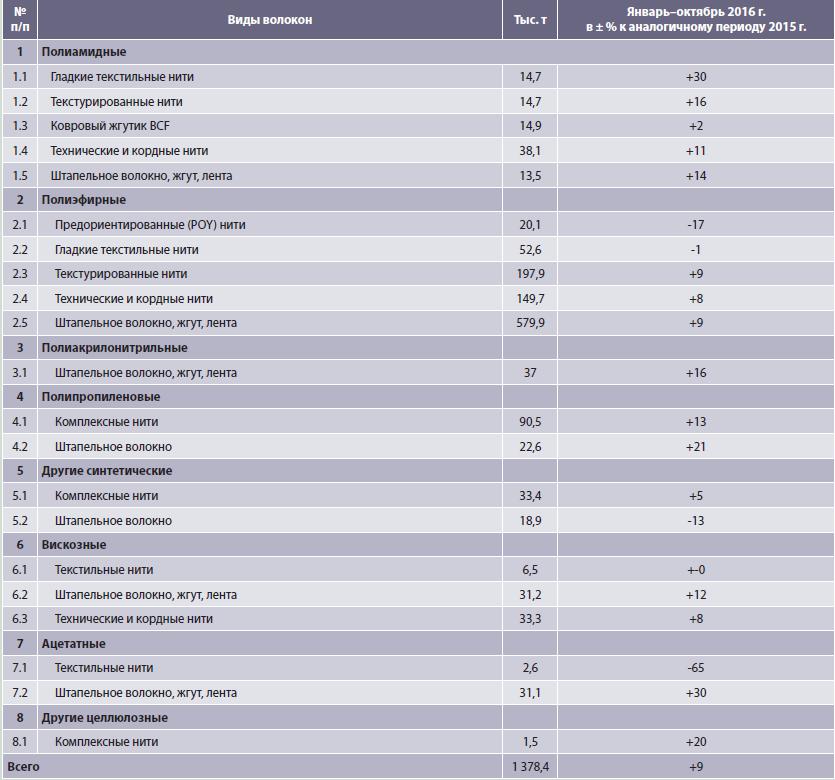

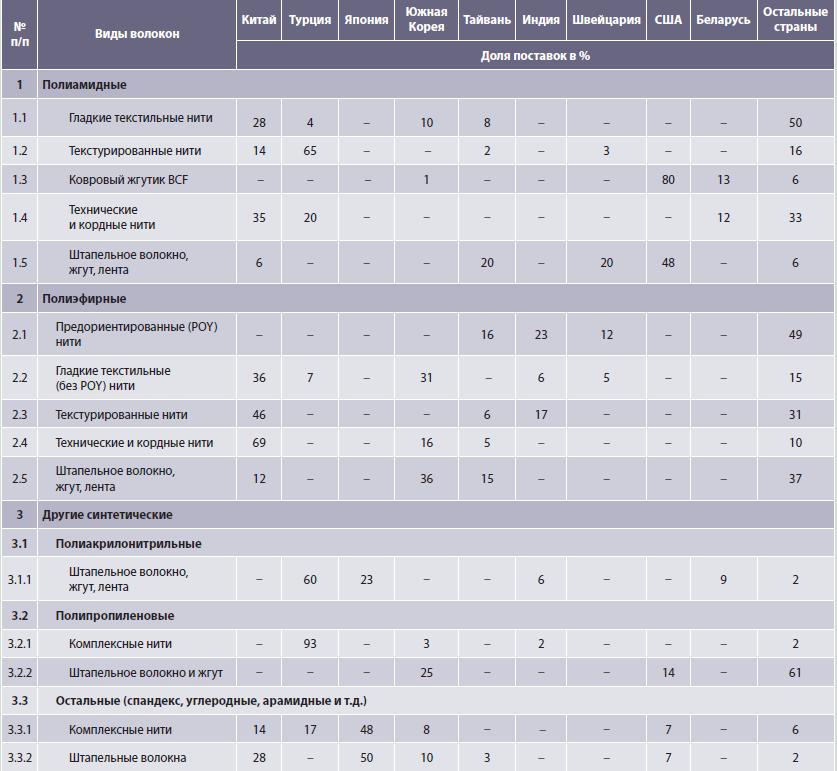

В последние годы наблюдается постоянный спад производства штапельных волокон и комплексных нитей внутри Европейского союза (ЕС-28), существенно потерявших – с 2005 г. около 1 млн т – упомянутой продукции в каждом секторе. Возможно, здесь надо искать причины заметного роста (+9%) импорта более дешевых и экологически «удобных» (вредные выделения на стороне!) химических волокон в эти страны в 2016 г. (табл. 1) и в первую очередь ПЭФ технические и текстурированные нити, штапельное волокно и жгут; ПА гладкие и текстурированные нити; ПАН, ПП, вискозные и ацетатные штапельные волокна. Из общего объема импортируемой продукции в ЕС-28 в период январь–октябрь 2016 г. более 70% поставлено ПЭФ волокон (около 1 млн т). Наибольший объем импорта идет из Китая, Ю. Кореи, Турции, Тайваня, Индии, США и др. (табл. 2). То есть современный волоконный мир постепенно делится на две части: азиатский и европейский. Первый – «толстеет», второй – «худеет». Крайне важно – найти здесь место для России, охватывающей оба континента. Может быть, достаточно достигнуть оптимального «среднего веса», не делая резких перекосов в экономике, которых у нас и без этого хватает?!

Литература

1. A. Engelhardt//Fiber Year Report, June 2017. P. 22–28.

2. Chem. Fibers Int. 2017. № 2. P. 68.

3. Э.М. Айзенштейн // Вестник химической промышленности № 4(97), август 2017 г., с. 12–20.

4. Chem. Fibers Int. 2017. № 1. P. 24, 27.

5. Э.М. Айзенштейн // Neftegaz.RU.2016. № 7–8. С. 102–115.

6. Э.М. Айзенштейн, Д.Н. Клепиков // Вестник химической промышленности. № 3(96), 2017, с. 18–21.