Закончился 2018 г. и традиционно задаешься вопросом: а каким он был? Что сделано, а что не удалось по тем или иным причинам?

ОАО «НИИТЭХИМ» ежегодно проводит мониторинг деятельности химических и нефтехимических предприятий, т.е. тема развития химического комплекса всегда в повестке работы нашего института и мы традиционно публикуем в журнале «Вестник химической промышленности» статистические данные о развитии отрасли за определенные периоды времени. В этот раз я посчитал целесообразным рассмотреть успехи химического комплекса и выявить причины тех или иных негативов, произошедших в 2018 г.

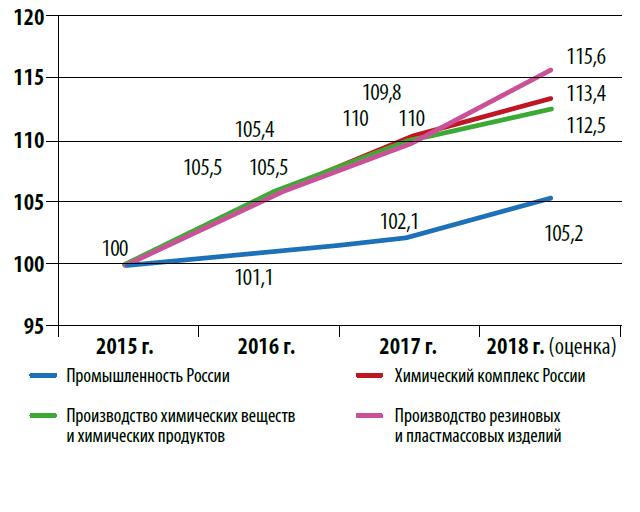

В последнее время в годовых отчетах Правительства Российской Федерации химическая промышленность упоминается как одна из немногих отраслей промышленности, развивающихся по восходящему вектору (см. рисунок).

Для химии это неудивительно, поскольку именно таков тренд развития химической промышленности практически во всех крупных странах мира.

Драйвером интенсивного развития отрасли является расширение объемов и сфер потребления химической продукции. При этом важно понимание того, что химическая промышленность – это единый организм, что рынок химической продукции это не только конечные товары – минеральные удобрения, химические волокна и нити, шины, лаки, краски, изделия из пластмасс и др., но и продукция, без которой невозможны процессы производства данных товаров. К последним относятся такие крупнотоннажные продукты, как серная кислота, каустическая сода, кальцинированная сода, хлор, метанол, полимеры (полиэтилен, полипропилен, ПВХ и др.), ароматические углеводороды (бензол, ксилолы и т.д.).

Важным сегментом является производство малотоннажных химикатов, которые придают потребительским товарам соответствующие свойства (пластификаторы, вулканизаторы, красители и др.) или участвуют в технологических процессах (катализаторы, поверхностно-активные вещества).

Рассматривая деятельность такой сложной отрасли, как химический комплекс России, хотелось бы прежде всего разобраться, за счет каких факторов формируется положительный тренд развития: за счет роста цен, за счет увеличения степени загрузки действующих мощностей или за счет расширения числа реализованных проектов?

Как показывает анализ, одномоментно действуют все три фактора, причем основную «лепту» вносит ввод новых производств, что соответствует инновационному курсу развития отрасли, предусмотренному Стратегией развития химического и нефтехимического комплекса на период до 2030 г.

В 2018 г. в сфере производства крупнотоннажной химической и нефтехимической продукции было введено в эксплуатацию девять мощностей с современными технологическими циклами, в результате чего производственный потенциал по выпуску аммиака увеличился на 1,7 млн т, карбамида – на 1,5 млн т, метанола – на 450 тыс. т.

Среди проектов по выпуску отмеченной продукции следует прежде всего выделить проект, реализованный ОАО «Щекиноазот».

В сентябре 2018 г. в ОАО «Щекиноазот» (Тульская область) был введен в промышленную эксплуатацию совмещенный комплекс по выпуску метанола и аммиака мощностью соответственно 450 тыс. и 135 тыс. т в год по уникальной технологии датской компании Haldor Topsoe.

Здесь же введены новые очистные сооружения, которые благодаря использованию мембранной технологии обеспечивают данному проекту дополнительную экологичность.

Однако по масштабности не было равных проекту компании «ЕвроХим Северо-Запад» по производству аммиака в г. Кингисепп. Была введена в эксплуатацию установка мощностью в 1 млн т аммиака в год, т.е. по мощности единичной установки мы наконец вышли на уровень, уже давно освоенный в ведущих странах мира.

Продолжился процесс расширения производственной базы по выпуску карбамида, традиционно входящего в экспортную номенклатуру химического комплекса и занимающего устойчивые позиции на мировом товарном рынке (примерно 11% мировых продаж). В 2018 г. были запущены четыре новых установки по выпуску этого вида удобрения, среди которых крупнейшие – в г. Невинномысске (ОАО «Невинномысский Азот») мощностью 1 600 т/сутки (до 576 тыс. т/год) и в г. Апатите (АО «Апатит») мощностью 500 тыс. т/год.

В марте 2018 г. крупнейший химический холдинг – «ЕвроХим» –получил первые тонны хлорида калия на комбинате «Усольский калийный комбинат» (Пермский край). Предприятие было построено с нуля на основе наилучших доступных технологий. Такого мощного проекта у компании не было 40 лет, его стоимость – 115 млрд руб. До 2021 г. запланирован ввод еще нескольких этапов процесса добычи и переработки калийных руд до мощности 2,3 млн т хлорида калия в год.

Реализация проекта компании «ЕвроХим» «Усольский калийный комбинат» разрушила монополию компании «Уралкалий» на российском рынке калийных удобрений и позволила холдингу получать сложные удобрения (азотно-фосфорно-калийные) из собственного сырья.

У «ЕвроХима» есть и второй калийный проект – «ВолгаКалий», тоже мощностью 2,3 млн т, ввод которого был запланирован ранее Усольского калийного комбината, но запуск перенесли из-за технологических проблем.

Таким образом, производители минеральных удобрений в 2018 г. увеличили производственный, а значит, и экспортный потенциал отрасли. Последнее играет особую значимость, поскольку не менее 70% произведенной продукции поставляется на экспорт и это, безусловно, расширяет возможности инвестирования в новые проекты и технологические усовершенствования, направленные на повышение конкурентоспособности отечественных минеральных удобрений на мировом рынке.

Хотелось бы отдельно остановиться на проектах в области производства кальцинированной соды, востребованной со стороны многих сфер экономики. В этом секторе в 2018 г. компанией АО «Башкирская содовая компания» (входит в холдинг «Башкирская химия») на двух площадках в гг. Стерлитамак и Березники было реализовано два проекта по производству кальцинированной соды мощностью 120 и 80 тыс. т/год соответственно. Это достаточно благоприятный факт, но…?? есть большая озабоченность, что проект в Стерлитамаке обеспечен сырьем только до 2022 г. Причина такого прогноза – в истощении известняка в первом и единственном месторождении в близлежащем Шахтау.

Содовый завод в Стерлитамаке обеспечивает 70% отечественного рынка и при «выпадении» такого колоссального объема два других российских предприятия аналогичного профиля окажутся неспособными удовлетворить потребности рынка. Приостановка производства соды поставит под удар более 250 российских компаний, которые работают в различных отраслях промышленности (от пищевой до оборонной) и неизбежно приведет к необходимости закупать стратегический продукт за рубежом (предположительно в Турции, обладающей высоким экспортным потенциалом), причем по более высоким ценам мирового рынка.

Есть проблемы и у другой важной подотрасли химического комплекса – хлорной промышленности. В России имеются производства каустической соды и хлора, использующие так называемый ртутный метод («Башкирская содовая компания», г. Стерлитамак, «Каустик», г. Волгоград, «ГалоПолимер Кирово-Чепецк»), который признан особо опасным международной Минаматской конвенцией, к которой присоединилась и Российская Федерация. Согласно этому документу, не позднее 2025 г. ртутные производства каустической соды и хлора должны быть закрыты или переведены на более безопасные технологии, например на мембранную. Но пока только одно российское предприятие – «Саянскхимпласт» – заменило вредный ртутный электролиз на экологически чистую и энергосберегающую мембранную технологию, причем без финансовой поддержки государства.

Проекты по внедрению мембранных технологий высокозатратны, сроки окупаемости составляют 10–15 лет, поэтому нет сомнения в том, что процесс перехода от вредных ртутных производств к экологически безопасным должен сопровождаться существенной государственной поддержкой – или в виде софинансирования (через государственно-частное партнерство), или путем содействия тому, чтобы частные структуры вкладывали свои средства на внедрение новых, более безопасных и экологичных технологий.

Пока же проблема вредности ртутных производств по выпуску каустической соды и хлора решается только путем проведения самими предприятиями мероприятий, обеспечивающих технику безопасности (традиционный «тришкин кафтан»).

Проблемным сектором химического комплекса остается и производство химических волокон и нитей, хотя они носят в основном следственный характер и определяются упадком отечественной легкой промышленности. В силу отмеченного инвестиции в производство химических волокон и нитей весьма ограничены, а возникающий спрос в среднем на 60% удовлетворяется за счет импорта.

Тем не менее в рамках процесса импортозамещения в 2018 г. компании ООО «Конти» (Алтайский край) и ПАО «Ставропласт» реализовали проекты по выпуску полипропиленовых текстильных нитей мощностью 0,6 и 3,5 тыс. т/год соответственно.

Анализируя работу предприятий химического комплекса в 2018 г., важно отразить успехи, достигнутые в среднем и малом бизнесе, наиболее подавленном зарубежными компаниями. Так, рынок лакокрасочной продукции занят иностранными продуцентами почти на 1/3, при этом по некоторым видам высокотехнологичных индустриальных красок доля импорта в потреблении достигает 90%.

Основной концепт развития лакокрасочной промышленности ориентирует бизнес на увеличение производства прогрессивных и экологически менее опасных водно-дисперсионных и водоэмульсионных материалов, что соответствует общемировому тренду. И бизнес уже включился в этот процесс.

В 2018 г. белгородской компанией «Технолайн-ЛКМ» введен в эксплуатацию новый цех сухих красок и полуфабрикатов проектной мощностью 10 тыс. т в год. Объем инвестиций составил около 70 млн руб. собственных и заемных средств.

На Ярославском заводе порошковых красок состоялся запуск шестой производственной линии мощностью до 600 кг в час.

Однако не все планы в этом секторе были реализованы. Так, в 2018 г. был запланирован к вводу новый лакокрасочный завод в индустриальном парке «Dega Тула». Российско-немецкое предприятие должно быть ориентировано на выпуск краски для компаний, специализирующихся на металлообработке, а также для ВПК. Общий объем инвестиций составил 5,05 млн евро. Предприятие рассчитано на производство 1 800–2 200 т продукции в год. Вместе с тем, и в этом проекте оказалась актуальной проблема обеспечения сырьем. На данный момент Россия не располагает технологиями производства компонентов для порошковой краски и вся сырьевая база будет поставляться из стран Евросоюза, т.е. зависимость от импорта будет сохраняться до тех пор, пока мы не решим вопрос собственного производства полиэфирных смол, которые являются основой для производства порошковых красок.

Весьма динамично развивается подотрасль переработки пластмасс, чему в немалой степени способствовало существенное укрепление сырьевой базы, прежде всего по обеспечению переработчиков пластмасс отечественным полиэтиленом, полипропиленом и ПВХ. Процесс расширения производственного потенциала по выпуску пластмасс продолжается, в том числе в 2018 г. была проведена реконструкция производства полиэтилена в ООО «Ставролен» мощностью 300 тыс. т в год.

Вместе с тем, до настоящего времени существует дефицит отдельных видов полимерного сырья, вследствие чего в значительной степени на импортном сырье работают производители изделий из полиуретана, по импорту закупаются линейный полиэтилен низкой плотности (ЛПЭНП), эмульсионный ПВХ, полистирол, а также отдельные марки полиэтилена и полипропилена, не входящие в марочный ассортимент предприятий –производителей этих пластмасс.

С развитием экономики увеличивается спрос на полимерную упаковку, поэтому именно в упаковочном секторе отмечается наибольшая активность. В 2018 г. запущен в производство целый ряд проектов по выпуску полимерных пленок и гибкой упаковки, ранее закупаемых по импорту, в том числе компания «ПОЛИПАК (м. «Полипак»??) (Курская обл., г. Железногорск), входящая в группу предприятий «ГОТЭК», запустила в промышленную эксплуатацию технологический комплекс по производству полиэтиленовых пленок с многоцветной печатью. Общая стоимость импортозамещающего проекта – 324 млн руб., из которых 113 млн руб. компания получила в виде льготного займа Фонда развития промышленности (ФРП) под 5% годовых в рамках флагманской программы «Проекты развития». Уникальность комплекса заключается в том, что он позволяет производить полиэтиленовую пленку с печатью в три раза быстрее и с наименьшими затратами.

Невозможно не упомянуть еще один сектор производства изделий из пластмасс. Это сектор производства полимерных труб и в последнее время российские переработчики пластмасс успешно осваивают этот бизнес. Полимерные трубы имеют ряд преимуществ перед металлическими и потому имеют большую перспективу использования. Известно, что в России около 60% коммуникаций из металлических труб отслужили нормативный срок и нуждаются в замене (в отдельных регионах этот показатель превышает 70% и даже 90%), что ведет к повышению аварийности, увеличению расходов на эксплуатацию.

Трубы из полимеров – высокоэффективный выход из этого положения, но до настоящего времени при проектировании и строительстве продолжается неоправданное использование трубопроводов из металлических труб. Вместо нормативов по внедрению полимерных труб есть только письмо Государственного комитета Российской Федерации по строительству и жилищно-коммунальному комплексу от 3 марта 2003 г. № АП-1192/24 «О применении труб из полимерных материалов», которое носит не законодательный, а уведомительный характер. В результате Россия существенно отстает от развитых стран по использованию полимерных труб для водооборота и канализационных стоков.

Тем не менее процесс замены металлических труб полимерными закономерен и химики уже работают в этом направлении. Лидером в производстве полимерных труб является Группа «ПОЛИПЛАСТИК», которая постоянно расширяет объемы производства и линейку производимой продукции, что позволяет компании экспортировать свою продукцию более чем в 50 стран мира.

Последнее достижение компании – запуск производства нового вида труб МУЛЬТИТЕРМ. Это напорные трубы из полиэтилена повышенной термостойкости PE-RT тип II, предназначенные для транспортировки воды и других жидкостей при температуре до 80°С.

Область применения труб МУЛЬТИТЕРМ – промышленные сети оборотного водоснабжения и канализации, технологические трубопроводы, системы нефтесбора и т.п., т.е. сегменты, в которых коррозионная агрессивность сред, транспортируемых при повышенных температурах, не позволяет использовать традиционные стальные трубы.

С некоторой инерционностью, но все-таки появляются заводы по переработке полимерных отходов. Запущенный в 2016 г. в эксплуатацию завод по переработке пластмасс «Вторэкс» (г. Вологда) в 2018 г. расширил мощность с 500 до 1 000 кг/час. Завод перерабатывает утилизированные ПЭТ-бутыли в ПЭТ-хлопья, которые далее перерабатываются в высококачественные полимерные товары. Технология bottle-to-bottle, например, позволяет из отработанных ПЭТ-бутылей получать ПЭТ, пригодный для производства новых питьевых ПЭТ-бутылей.

Очевидно, что нужно не запрещать использование изделий из пластмасс (что становится модной тенденцией), а создавать условия для расширения процессов сбора и переработки использованных полимерных товаров, что экономит сырьевой ресурс, приносит дополнительную прибыль и способствует решению проблемы загрязнения планеты.

Анализ деятельности химического комплекса, представленный выше, не может быть полноценным без рассмотрения внешней торговли производимой химической и нефтехимической продукцией. При этом химический комплекс можно одновременно характеризовать как «экспортно-ориентированный», поскольку экспортная компонента составляет примерно 1/3 отгруженной продукции, так и «импортозависимый» в связи с тем, что около 1/3 спроса со стороны внутреннего рынка обеспечивается продукцией зарубежных компаний.

Задача отрасли – добиться профицита внешнеторгового баланса. Однако в последние годы, несмотря на запуск процесса импортозамещения, импорт химической и нефтехимической продукции растет и по стоимостному показателю превышает экспорт: в 2017 г. дисбаланс составил 1,46 млрд долл., в 2018 г. он оценивается на уровне 1,8 млрд долл.

Основные причины дисбаланса видятся в том, что с развитием экономики страны растет спрос на продукцию, являющуюся дефицитной или по которой нет собственного производства, и темпы роста этого спроса превышают темпы развития экспорта. Немаловажное значение имеет номенклатурная составляющая: в импорте превалирует высокотехнологичная продукция с высокой добавленной стоимостью (высокотехнологичные полимеры, химикаты-добавки, катализаторы и др.), в то время как экспорт представлен в основном дешевой продукцией низкого передела сырья (хлорид калия, аммиак, метанол, карбамид, аммиачная селитра). В свете отмеченного необходимо не только сокращать импорт, но и расширять экспорт, причем экспорт высокотехнологичной продукции.

Проблема расширения экспорта актуальна не только для химиков, а для всей российской экономики, и Указом Президента Российской Федерации № 204 от 7 мая 2018 г. поставлена задача ускоренного расширения несырьевого экспорта: к 2024 г. довести объем несырьевого неэнергетического экспорта до 250 млрд долл., в том числе в области химии – до 34 млрд долл.

Таким образом, перед химиками поставлена задача за шесть лет увеличить экспорт более чем на 12 млрд долл., или на 16% в год, и решить ее следует не только за счет увеличения объемов поставок традиционных экспортных товаров, но и за счет включения в экспортную номенклатуру новой высокотехнологичной продукции, в том числе производимой на импортозамещающих производствах с экспортной ориентацией.

В химической науке имеется уже достаточно весомый арсенал разработок по выпуску высокотехнологичной продукции. Примером могут служить разработки технологий ФГУП «ГосНИИОХТ», среди которых:

- не имеющая аналогов в России инновационная технология производства бензойной кислоты посредством окисления толуола азотной кислотой;

- уникальная безопасная технология производства наиболее востребованных изоцианатов (МДИ, ТДИ 80, ТДИ 100, ПИ), причем на данной технологии уже функционирует опытно-промышленная установка.

Представляется целесообразным провести ревизию научных разработок в отраслевых и академических институтах, работающих в области химии и нефтехимии, и сформировать список приоритетных разработок для их внедрения в промышленное производство. Такая работа должна вестись под патронатом Минпромторга России в соответствии с разработанным для этой цели техническом задании.

Подытоживая вышесказанное, важно отметить, что достигнутые в химическом комплексе успехи – заслуга не только производителей химической и нефтехимической продукции. Государство реально включилось в процесс инновационного развития химического комплекса: в Минпромторге России разработаны Стратегия развития химического и нефтехимического комплекса на период до 2030 г., мероприятия («дорожные карты») по развитию ключевых подотраслей химического комплекса до 2025 г. – промышленности по выпуску минеральных удобрений, химических волокон и нитей, лакокрасочных материалов, шин, изделий из пластмасс, продукции малотоннажной химии.

В рамках деятельности Минпромторга России реализуется План мероприятий по импортозамещению, который постоянно пополняется новыми проектами и к настоящему времени включает 136 импортозамещающих производств, предлагаются новые финансовые инструменты для модернизации предприятий и создания новых производств.

В 2019 г. запланировано пролонгирование Стратегии развития химического и нефтехимического комплекса на период до 2035 г. с включением анонсированных к этому времени проектов, с расширением и наполнением новым контентом мер, стимулирующих бизнес. Предполагается работа по подготовке предложений, направленных на расширение экспортного потенциала химического комплекса России.

ОАО «НИИТЭХИМ» имеет большую практику подготовки документов, направленных на развитие химической и нефтехимической промышленности. В последние годы в институте по государственным контрактам с Минпромторгом России выполнен целый ряд работ различной направленности: ежегодно проводился мониторинг деятельности химического комплекса, в 2017 г. совместно с отраслевыми ассоциациями подготовлены проекты «дорожных карт» по развитию подотаслей по производству лакокрасочных материалов, химических волокон и нитей, промышленности по переработке пластмасс на период до 2025 г. В 2018-м выполнен государственный контракт на «Оказание услуг по проведению экспертной оценки состояния химического комплекса России и целевых показателей эффективности реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 г.». По госконтракту с Минэнерго России в 2018 г. выполнена работа «Подготовка предложений по разработке плана мероприятий по преодолению зависимости нефтехимической промышленности Российской Федерации от импортных катализаторов».

Уходящий год был для ОАО «НИИТЭХИМ» юбилейным: 8 декабря 2018 г. исполнилось ровно 60 лет со дня организации Научно-исследовательского института технико-экономических исследований химической промышленности.

Можно с уверенностью утверждать, что ни одно из значимых достижений отечественного химического комплекса не обошлось без участия НИИТЭХИМа. И сегодня работы института востребованы как со стороны государственных структур, так и со стороны бизнеса, занятого в области химии и нефтехимии. Поэтому коллектив института смотрит в будущее с оптимизмом, верит в инновационное развитие отечественного химического комплекса и готов к продолжению своей деятельности в области обеспечения федеральных и региональных органов власти, организаций и предприятий отрасли результатами технико-экономических исследований, прогнозными оценками, а также научно-технической информацией по широкому спектру проблем.