Аминев С.Х.

О новой Стратегии развития химической промышленности в России

Термин «стратегия» имеет греческое происхождение. На протяжении многих тысячелетий истории он использовался в военной лексике, где под ним понимали искусство ведения войн. В современных реалиях «стратегия» в общем толковании – это схематичный (без уточнения деталей) план, в соответствии с которым должна быть достигнута конечная цель. Стратегии разрабатываются на определенные периоды времени, а целевые показатели устанавливаются в двух-трех сценарных вариантах.

В СССР планы развития химической промышленности разрабатывал Госплан СССР. В основу этих планов закладывался межотраслевой баланс, и это позволяло решать основные проблемы – обеспеченность сырьем, оборудованием и др. С момента перехода России на рыночную экономику в области химии и нефтехимии регуляторными органами стали отраслевые министерства. До настоящего времени в области химии и нефтехимии были разработаны две стратегии: Стратегия развития химической и нефтехимической промышленности России на период до 2015 г. (утверждена приказом Минпромэнерго России от 14 марта 2008 г. № 119) и Стратегия развития химического и нефтехимического комплекса на период до 2030 г. (утверждена приказом Минпромторга России и Минэнерго России от 8 апреля 2014 г. № 651/172).

Стратегия-2015, разработанная в ОАО «НИИТЭХИМ», в качестве стратегической цели определила повышение уровня конкурентоспособности химического комплекса. Для достижения этой цели была намечена траектория развития отрасли на период до 2008 г., определены целевые значения производственных, экономических и внешнеэкономических показателей. Реализация Стратегии-2015 началась в 2008 г., но воздействие мирового финансово-экономического кризиса 2008–2009 гг. оказалось настолько негативным, что большинство параметров, критериев и индикаторов, предусмотренных этим документом, не были достигнуты.

Потребовалась разработка стратегии развития химии и нефтехимии с пролонгацией периода до 2030 г. Руководящие органы решили, по-видимому, что иностранные специалисты выполнят эту работу лучше российских. К разработке Стратегии-2030 были привлечены специалисты британской консалтинговой компании Strategy Partners, которая специализируется в области услуг по разработке бизнес-стратегии и внедрению операционных улучшений.

Возникает вопрос: может ли британская компания быть заинтересованной в инновационном развитии российского химического комплекса, в значительной степени определяющего научно-технический уровень экономики страны в целом? Объективно – нет. Вот мы и получили стратегию, которая до 2030 г. сохранила ориентир отрасли на выпуск продукции невысокой степени передела сырья.

При этом целевые показатели Стратегии-2030 определены без глубокого межотраслевого баланса, в результате чего целевой показатель производства ПВХ, например, определен без учета развития хлорного производства, целевой показатель по полистиролу не коррелирует с потребностями в этом пластике и т.д. При наличии официальных данных ФТС в ряде случаев внешнеторговая статистика представлена данными ООН (UN Comtrade), при этом в рублевой интерпретации без указания долларового курса.

Нет смысла отмечать другие недоработки Стратегии развития химического и нефтехимического комплекса на период до 2030 г., поскольку, несмотря на критику со стороны многих специалистов, 8 апреля 2014 г. она была утверждена в двух министерствах – Минпромторге России и Минэнерго России, и по настоящее время является действующим стратегическим документом.

Здесь хотелось бы отметить несуразность назначения в качестве регулятора развития химии и нефтехимии двух министерств. Разделение цепочки передела углеводородного сырья создает проблемы при разработках межотраслевых балансов и вызывает трудности большому числу предприятий при согласовании планов развития. Предложение в Правительство РФ закрепить все товары линейки передела углеводородного сырья за одним министерством не получало одобрения.

Ежегодно проводимые мониторинги реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 г. показали, что в химическом комплексе не достигнуты целевые показатели по потреблению химической продукции на душу населения, в том числе по химическим волокнам, лакокрасочным материалам, легковым и легкогрузовым шинам. Также не достигнуты целевые показатели объемов выпуска продукции глубокой переработки в натуральном выражении, доли инвестиций в НИОКР в общем объеме выручки в химическом комплексе, доли химического комплекса в структуре ВВП РФ, доли экспорта в структуре выпуска продукции химического комплекса глубокой переработки, доли импорта в структуре потребления продукции химического комплекса. Однако ради объективности следует отметить, что в последние годы отрасль функционировала в условиях общеэкономического спада из-за пандемии COVID-19 и введения санкций со стороны развитых стран мира. С одной стороны, эти факторы в значительной степени определили негативные тренды развития химического комплекса, но с другой стороны – показали слабость отрасли, высокую зависимость многих компаний от импорта высокотехнологичной продукции (катализаторов, пластификаторов, антиоксидантов и др.), оборудования и технологий компаниями из так называемых «недружественных стран», в первую очередь стран ЕС.

В ближайшей перспективе прессинг относительно российской экономики может только усилиться, поэтому в химическом комплексе, являющимся катализатором инновационного развития отраслей-потребителей (включая ВПК), проблема разработки Стратегии развития химического и нефтехимического комплекса на период до 2035 г. (Стратегия-2035), которая обозначила бы векторы развития отрасли в новых геополитических условиях, стоит как никогда остро.

В январе–феврале 2022 г. по инициативе Российского Союза химиков (РСХ) была предпринята попытка подготовки Стратегии развития химического и нефтехимического комплекса до 2024 г. и на период до 2035 г. с привлечением экспертов Российской академии наук и ОАО «НИИТЭХИМ». С началом СВО работы в этом направлении были прекращены, но многие специалисты в области химии и нефтехимии выступают с предложениями как можно скорее определиться с основными векторами развития химического комплекса в складывающихся политических и экономических условиях.

Какой же видится новая Стратегия развития химического и нефтехимического комплекса на период до 2035 года?

Прежде всего, в соответствии с распоряжением Правительства РФ от 6 июня 2020 года № 1512-р она должна соответствовать Сводной стратегии развития отраслей промышленности Российской Федерации до 2024 г. и на период до 2035 г. (далее Сводная стратегия), которая опирается на параметры Прогноза социально-экономического развития Российской Федерации на период до 2024 г. (в части базового, целевого и консервативного сценариев) с пролонгацией траектории развития до 2035 г.

Согласно Сводной стратегии, ключевыми целями развития химического и нефтехимического комплекса являются повышение конкурентоспособности химического комплекса России и укрепление национальной безопасности за счет обеспечения оборонно-промышленного комплекса и стратегических отраслей качественной отечественной продукцией специальной химии.

Приоритетными направлениями развития химического и нефтехимического комплекса в данной стратегии определены следующие:

– техническое перевооружение и модернизация действующих и создание новых экономически эффективных ресурсо- и энергосберегающих и экологически безопасных химических и нефтехимических производств;

– развитие экспортного потенциала и импортозамещение.

В качестве года для установления базового уровня показателей и параметров определен 2019 г.

В перечень приоритетных групп продукции химического и нефтехимического комплекса вошли следующие:

Химическая продукция:

- минеральные удобрения (азотные удобрения, фосфорные удобрения, калийные удобрения);

- аммиак;

- метанол;

- химические волокна;

- лакокрасочные материалы;

- сода кальцинированная;

- сода каустическая;

- изделия из пластмасс;

- шины;

- резинотехнические изделия;

- нефтехимическая продукция:

- крупнотоннажные пластмассы (полиэтилен, полипропилен, поливинилхлорид,

- полистирол, полиэтилентерефталат);

- синтетические каучуки.

Вместе с тем возникает вопрос: а где продукция малотоннажной химии, которая используется в том числе в оборонно-промышленном комплексе и развитие производства которой в новых геополитических условиях приобрело особое значение? Отсутствие в Сводной стратегии продукции спецхимии определяет необходимость расширения перечня приоритетной продукции за счет включения группы «продукция малотоннажной химии» с выделением таких подгрупп, как клеи, герметики, антиоксиданты, пластификаторы, ингибиторы коррозии.

В Сводной стратегии по каждому выделенному химическому и нефтехимическому продукту приведены целевые значения объемов их выпуска к 2035 г. Но эти показатели определялись до введения относительно российской экономики беспрецедентных санкций со стороны стран Запада, и их следует переоценить с учетом воздействия непредвиденных в 2019 г. факторов.

В химическом и нефтехимическом комплексе одной из системных проблем являются высокий износ основных фондов и низкий уровень технологического обновления, что определяет недостаточную конкурентоспособность отечественной продукции и ставит страну в зависимость от поставок по импорту.

Принимая во внимание актуальность проблемы технологической модернизации химических и нефтехимических производств в новых геополитических условиях, представляется целесообразной разработка самостоятельного документа – Стратегии технологического развития химического и нефтехимического комплекса на период до 2035 г. Эта стратегия должна определить направления разработок собственных энерго- и ресурсосберегающих технологий в соответствии с потребностями экономики страны в производимой на этих технологиях продукции и прежде всего – закупаемой по импорту. В свою очередь, критически важная химическая и нефтехимическая продукция должна определиться в Стратегии развития химического и нефтехимического комплекса на период до 2035 г.

Несмотря на разрыв экспортно-импортных цепочек с недружественными странами, внешнеэкономический блок в новой Стратегии не должен быть урезан. Вопросы импортозамещения и расширения экспортного потенциала для отрасли являются системными и в новых геополитических условиях должны рассматриваться в новом ключе, т.е. следует переориентировать рынки сбыта химической продукции на рынки стран Евразийского экономического союза (ЕАЭС) и стран, не входящих в блок недружественных. Это прежде всего Индия, Пакистан, Вьетнам, Камбоджа.

В области импорта стержневым вопросом должно стать импортозамещение критически важной продукции. Следует также рассмотреть возможности параллельного импорта.

В последнее время государство ввело ряд нововведений по улучшению инвестиционного климата: очертило контуры территорий опережающего развития (ТОР), определило льготы в особых экономических зонах, для крупных проектов, включающих инфраструктурные работы, разработало формат частно-государственного партнерства. В новой Стратегии-2035 следует предусмотреть такие условия развития бизнеса, особенно для производства мало- и среднетоннажной химической и нефтехимической продукции.

Важным сегментом Стратегии-2035 должны стать вопросы развития отраслевой науки, возрождения отраслевых НИИ, финансирования НИОКР. Разрушение отраслевой науки, произошедшее в результате варварской приватизации научно-исследовательских институтов, привело к тому, что в настоящее время при наличии множества задач, стоящих перед химическим комплексом, некому разрабатывать пути их решения. Представляется необходимым поставить задачу создания центра технико-экономических исследований в области химии и нефтехимии федерального значения с формированием информационной базы за счет получения данных непосредственно от предприятий отрасли.

Имея в виду многономенклатурность и особые сферы использования продукции спецхимии, представляется целесообразным также рассмотреть вопрос создания самостоятельного научно-исследовательского института технико-экономических исследований в области малотоннажной химической и нефтехимической продукции.

В новой Стратегии развития химического и нефтехимического комплекса на период до 2035 г. в блоке подготовки кадров следует учесть реформы образовательной системы и возможную отмену Болонской системы обучения. Одним из эффективных путей подготовки кадров может стать целевое обучение, когда компания или предприятие как потенциальный работодатель оплачивает учебу определенной профессиональной направленности. Такой подход к проблеме кадрового профессионализма практиковался в СССР и уже есть в наших реалиях, поэтому его следует рассматривать в качестве стратегического.

Особый акцент следует сделать на подготовке работников среднего звена – аппаратчиков, лаборантов – за счет реанимации ранее существовавшей системы отраслевых техникумов (колледжей).

По всей структуре новой Стратегии развития химического и нефтехимического комплекса на период до 2035 г. рефреном должны быть меры господдержки и особенно меры господдержки инновационных и импортозамещающих проектов, НИОКР.

Согласен, что вышеотмеченное можно обозначить как «хотелки», реализация которых требует тщательной проработки всех звеньев стратегии, выделения финансовых ресурсов, подбора специалистов высокой квалификации, причем исключительно российских. А пока действующим стратегическим документом остается Стратегия-2030, принятая в 2014 г. На мой взгляд, до разработки новой Стратегии-2035 следует ежегодно не только мониторить показатели Стратегии-2030, но по результатам мониторинга вносить коррективы в целевые показатели, имея при этом в виду расширяющийся арсенал мер господдержки.

Тактика корректировки целевых показателей с учетом фактических данных развития отрасли позволит выстраивать более реалистичную стратегию, а регуляторным органам принимать наиболее эффективные меры поддержки.

При этом вопрос разработки Стратегии развития химического и нефтехимического комплекса на период до 2035 г. не должен утратить своей актуальности, должен стать первоочередным в повестке задач развития отрасли. Заказчиком Стратегии-2035 должно стать Министерство промышленности и торговли Российской Федерации (Минпромторг России), а исполнителем заявки – победитель конкурса, предложивший наилучший проект, отвечающей решению основной задачи химического комплекса – обеспечения внутреннего рынка и стратегических отраслей российской экономики конкурентоспособной химической и нефтехимической продукцией.

Нужна стратегия, которая возьмет курс на высокотехнологичность химического комплекса, повысит его маржинальность и значимость в экономике страны.

ХИМИЯ В РЕАЛИЯХ

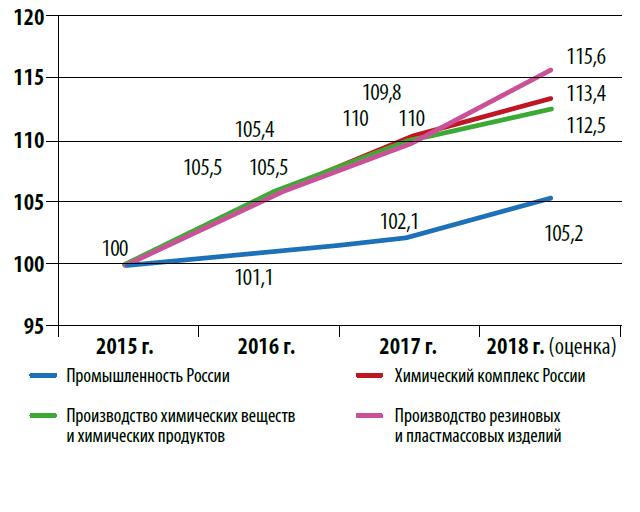

До 2021 г. химический комплекс России демонстрировал повышательный тренд развития, причем темпы роста превышали соответствующие показатели ряда других отраслей промышленности. За 12 месяцев 2022 г. отгрузки химической и нефтехимической продукции составили 7 716,1 млрд рублей, что превысило показатель соответствующего периода предыдущего года на 12,9%, то есть повышательный тренд развития отрасли сохраняется и есть повод для представления в Правительство рапорта о весьма успешной работе химического комплекса. Однако, если проанализировать физические объемы выпуска химической и нефтехимической продукции, то благостная картина разрушается, что, впрочем, вполне вписывается в общий тренд развития российской экономики в 2022 г. в условиях жесточайших санкционных ограничений со стороны так называемых недружественных стран.

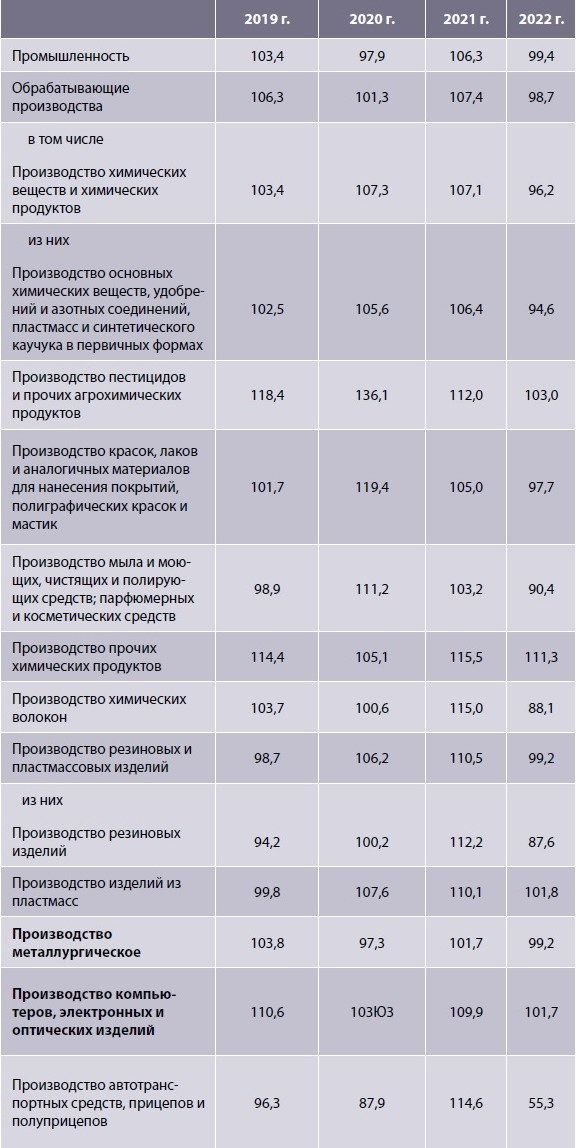

Действительно, в 2022 г., в условиях санкционных ограничений, российская экономика показала снижение промышленного производства на 0,6%, при этом индекс обрабатывающего производства сократился на 1,3% (табл.).

Основную «лепту» в сокращение производства в обрабатывающем блоке промышленности внесли производители автотранспортных средств, прицепов и полуприцепов, но не лучшим образом показали себя химики, особенно выпускающие химические волокна, резиновые изделия, мыло и моющие средства (табл.).

Объективно основной причиной сбоя позитивного вектора развития химической промышленности являются условия, в которых оказалась отрасль из-за санкционных ограничений, имеющих непосредственное отношение к химическому производству. Так, свернули или приостановили бизнес в России весьма успешные европейские химические компании, среди которых шинные гиганты Michelin и Pirelli, немецкая компания Henkel по выпуску моющих средств и финская компания Tikkurila по производству лаков и красок, ушли с российского рынка лакокрасочные компании Hempel, Jotun, многопрофильная корпорация 3М и др. Из-за инфляции повысились цены на сырье и вспомогательные материалы, что привело к росту издержек и удорожанию вырабатываемой продукции, а это, в свою очередь, спровоцировало снижение спроса.

Неожиданным препятствием развитию экспорта химических товаров стали санкции, введенные относительно мировых перевозчиков российской продукции, что привело к разрыву логистических цепочек и сокращению экспорта отдельных химических продуктов, особенно калийных удобрений, являющихся одной из основных статей экспорта химического комплекса (экспорт в весовом выражении сократился почти на 25% относительно предыдущего года).

Значительные санкционные ограничения коснулись и импорта химической продукции: в 6-м и 7-м санкционных пакетах ЕС запрещены поставки в Россию химической продукции более 250 наименований, которые крайне необходимы для производства конечной продукции широкого диапазона применения (в том числе в ВПК). Пользователям запрещенной импортной продукции приходилось изыскивать возможности закупки вне блока недружественных стран, а иногда – останавливать производство.

За 12 месяцев 2022 г. производство важнейших видов химической продукции в физическом исчислении сократилось относительно соответствующего периода 2021 г.: минеральных удобрений – с 26,43 до 23,45 млн т (в пересчете на 100% пит. в-в), или на 11,3%; пластмасс в первичных формах – с 11,14 до 10,33 млн т, или на 7,3%; лакокрасочных материалов – с 2011 до 1964 тыс. т, или на 2,4%; моющих средств – с 2,139 до 1,996 млн т, или на 6,7%, и т.д.

Таким образом, санкции негативно отражаются на деятельности химического комплекса и обострили проблемы, много лет существующие в отрасли. Начну с проблемы государственного регулирования химического и нефтехимического комплекса. К настоящему времени практически все химические предприятия России приватизированы, и регулирующая роль государства заключается в применении специальных мер, стимулирующих производственную деятельность и повышающих конкурентоспособность выпускаемой продукции или ограничивающих действия собственника, которые негативно влияют на внутренний рынок (введение вывозных таможенных пошлин и квот на вывоз сырьевой продукции за рубеж и др.).

Регуляторами производства химической и нефтехимической продукции являются два министерства – Минпромторг России и Минэнерго России, при этом за Минэнерго закреплены главным образом продукты сырьевого характера: непредельные углеводороды (этилен, пропилен и др.), ароматические углеводороды (бензол, толуол, ксилолы и др.), базовые термопласты (полиэтилен, полипропилен, полистирол, поливинилхлорид), а также синтетические каучуки.

В Минпромторге России функционирует Департамент химико-технологического комплекса и биоинженерных технологий, который регулирует производство остальных химических веществ, химических продуктов и полимеров, а также производство резиновых и пластмассовых изделий.

Разделение цепочки передела углеводородного сырья создает проблемы при разработке межотраслевых балансов и вызывает трудности для отдельных предприятий, вынужденных в ряде случаев согласовывать свои действия в двух министерствах. Например, синтетические каучуки закреплены за Минэнерго России, а шины – за Минпромторгом России и производители последних вынуждены прогнозировать свое развитие в зависимости от поставок предприятиями Минэнерго необходимых видов синтетических каучуков.

Для достижения прогнозных показателей развития химического комплекса необходимо, чтобы объемы выделения Минэнерго России углеводородного сырья коррелировались с темпами производства химической продукции. На практике баланс по сырью достигается не всегда, и это провоцирует рост импорта. Одним из примеров нестыковки спроса на сырье со стороны химиков и предложения со стороны производителей сырьевой продукции является полистирол, широко используемый в секторе упаковки. По Плану развития газо- и нефтехимии до 2030 г. производство полистирола возрастет на 130%, в то время как в Стратегии развития химического и нефтехимического комплекса спрос на полистирол прогнозируется на уровне 182%, то есть к 2030 г. сформируется дефицит этого пластика и за счет импорта будет удовлетворяться до 30% его рыночной потребности.

Для решения проблем обеспечения химического комплекса высококачественным и разнообразным сырьем требуются заинтересованность и координация деятельности всех звеньев цепочки передела углеводородного сырья от его добычи до потребителей, то есть предприятий газохимической, нефтехимической и химической промышленности, реализующих новые проекты по созданию мощностей по выпуску высокотехнологичной продукции высоких переделов.

Хотелось бы обратить внимание еще на одну важную проблему химического и нефтехимического комплекса: несмотря на проводимую модернизацию действующих производств и ввод новых мощностей, технологическая база до настоящего времени не соответствует необходимому уровню. Причина неудовлетворительного состояния определилась в 1990-е гг., когда в результате процессов, происходящих в экономике страны, основная часть научных и конструкторских институтов подверглась приватизации, причем во многих случаях новых собственников интересовали исключительно недвижимые активы, которыми в советские времена химики были наделены весьма щедро. В области химии и нефтехимии было закрыто большинство научно-исследовательских и конструкторских организаций, и технологии производства химической продукции стали приобретаться по импорту, при этом в основном не последнего поколения, что пролонгирует технологическую отсталость от мировых лидеров.

Конечно, нельзя не видеть позитивных подвижек, наблюдаемых в химическом комплексе, в том числе в рассматриваемой сфере. Разработками в области химической технологии стали заниматься научно-технические подразделения крупнейших предприятий и вертикально интегрированных структур (ПАО «СИБУР-холдинг», ПАО «Нижнекамскнефтехим», ООО «Газпром нефтехим Салават»). Активную деятельность в области технологий производства средне- и малотоннажной химической продукции демонстрирует Государственный научный центр Российской Федерации ФГУП «Государственный научно-исследовательский институт органической химии и технологии» (ГОСНИИОХТ).

В процесс технологического обновления химического комплекса включились и отраслевые вузы. Например, в целях помощи бизнесу реализовывать проекты в области химической технологии при поддержке Минпромтога России на базе РХТУ им. Д.И. Менделеева создано ООО «Менделеевский Инжиниринговый Центр» (далее МИЦ), По замыслу МИЦ должен стать центром ускоренного зарождения и развития новых технологий и технологических цепочек, с последующим их внедрением в производство и масштабированием на территории России. Однако намерение МИЦ самостоятельно решить столь сложную задачу, то есть без привлечения отраслевых институтов, выглядит весьма спорно, в том числе и потому, что без отраслевого маркетинга и прогноза развития рынка возможны случаи невостребованности произведенного продукта.

Кроме того, МИЦ не располагает межотраслевыми балансами, которые по причине развернутых структур использования химической продукции играют определяющую роль при выборе проектов для их реализации, у него отсутствует информация о существовавших в СССР технологиях производства малотоннажных химикатов, закупаемых в настоящее время по импорту, по которым достаточно было бы провести апгрейд и таким образом ускорить процесс внедрения импортозамещающих проектов.

В 2021–2022 гг. в области химии и нефтехимии реализовано 60 основных инвестпроектов, из которых более трети являются экспортно ориентированными (по производству пластмасс и минеральных удобрений). До 2024 г. запланировано еще почти 160 проектов, но пока нет ясности с технологиями производства этой продукции, так как закупки технологий и соответствующего оборудования в недружественных странах запрещены, а собственных технологий или нет, или они еще не апробированы.

Многолетней и стратегически острой проблемой химического комплекса является импортозамещение, хотя зависимость от импорта характерна практически для всех секторов российской промышленности. Минпромторг России приступил к решению проблемы импортозамещения в промышленных секторах экономики еще в 2014 г. С этого времени разрабатываются отраслевые планы импортозамещения, которые корректируются с учетом реализации включенных в них проектов и появления новых.

Первоначальная версия «Отраслевого плана мероприятий по импортозамещению в отрасли химической промышленности Российской Федерации» была утверждена приказом Минпромторга России от 31 марта 2015 г. № 646. В дальнейшем в План мероприятий по импортозамещению вносились изменения и дополнения. В 2016, 2017, 2018 и 2021 гг. были приняты новые редакции Плана. В настоящее время действует План, утвержденный приказом Минпромторга России от 15 ноября 2022 г. № 4743.

Однако утверждения планов мероприятий по импортозамещению было недостаточно. На реализацию планов не были выделены целевые финансовые средства, и производители получают государственную поддержку через механизмы, прямо не связанные с импортозамещением (ФРП, региональные ФРП и др.).

Как показал анализ процесса импортозамещения в химической промышленности, из проектов по 35 продуктам, включенным в первоначальную редакцию Плана 2015 г., до настоящего времени реализовано всего 11, при этом большинство с отставанием от графика. Еще несколько проектов плавно перекочевали в планы последующих лет вплоть до 2022 г. и до сих пор не завершены. Остальные либо отменены, либо отложены на неопределенный срок.

Из Плана 2018 г. из проектов по 106 продуктам реализованы 23, при этом несколько завершенных проектов были механически переписаны из одного документа в другой (проекты по производству едкого калия твердого, АБС-нити для 3D-принтеров, оксида и гидроксида магния).

Отмечены случаи, когда из-за недостаточности финансовых средств импортозамещающие производства останавливались через 1,5–2 года после пуска (эпоксидные смолы в АО «Алтайский Химпром», натрий сернистый в ООО «Новохром»), некоторые предприятия вообще обанкротились (ООО «Био Технологии», Республика Алтай, ООО «Завод технических дисперсий «Ладожский»), а ряд проектов изначально не были обеспечены финансовыми ресурсами (ООО НТЦ «Эльбрус» по выпуску синтетических, искусственных и углеродных волокон, АО «Ивановский полиэфирный комплекс» и др.).

Таким образом, планы мероприятий по импортозамещению в химическом комплексе выполняются лишь частично, и объективно следует признать, что стратегии достижения необходимого суверенитета в области химии до настоящего времени нет.

Действующий План мероприятий по импортозамещению 2022 г. содержит ряд серьезных неточностей, касающихся объемов ежегодного спроса на отдельные виды химической продукции (пероксид водорода, терефталевая кислота, этиленгликоль и др.), что свидетельствует о недостаточной проработке данного вопроса составителями документа. По всей вероятности, ими были приняты на веру данные, представленные компаниями, претендующими на включение своей продукции в План импортозамещения.

В Плане 2022 г. по сравнению с предыдущим редакциями Плана мероприятий по импортозамещению номенклатура химической продукции существенно расширена, однако она нуждается в определенной корректировке: наряду с исправлением содержащихся в ней ошибок и неточностей необходимо дополнить ее рядом остродефицитных продуктов, в которых нуждается российский рынок химической продукции.

17 января 2021 г. заместителем Председателя Правительства Российской Федерации Ю.И. Борисовым утвержден Перечень приоритетных проектов по производству малотоннажной и среднетоннажной химической продукции, которые оказывают существенное влияние на развитие смежных отраслей экономики (Перечень вытягивающих проектов). В данный перечень включены 15 реализуемых проектов, 8 проектов на стадии принятия инвестиционного решения и 50 проектов на стадии инициации. Значительная часть химической продукции, которая будет производиться на мощностях, создаваемых в рамках данного Перечня, является импортозамещающей.

При этом отдельные включенные в Перечень проекты вряд ли следует считать вытягивающими. Например, создание производств отечественных действующих веществ для химических средств защиты растений (10 вытягивающих проектов) чрезвычайно важно для российского сельскохозяйственного производства, однако не вполне ясно, каким образом эти проекты «комплексно воздействуют на смежные отрасли экономики».

В октябре 2022 г. Правительство Российской Федерации сформировало перечень из 162 проектов (в том числе 54 – химические) по критическим направлениям импортозамещения до 2030 г. с общим объемом финансирования 5,2 трлн руб., из которых 44% – господдержка и 56% – частные инвестиции). Заявленные 54 химических проекта включают в себя более 20 цепочек передела сырья до готовой продукции, используемой в отраслях-потребителях. Однако в эти цепочки не попал целый ряд закупаемых по импорту химических продуктов, имеющих важное значение для российской экономики. Это полиэфирные и вискозные волокна и нити, высокотехнологичные конструкционные мало- и среднетоннажные полимеры, кремнийорганические мономеры и полимеры и др. Все эти продукты также не включены ни в проект плана импортозамещения, ни в Перечень вытягивающих проектов. При этом по ряду из этих продуктов наша страна располагает отечественными технологиями производства, разработанными еще в Советском Союзе, и апгрейд таких технологий мог бы облегчить создание данных производств.

Рассматривая основные проблемы химического комплекса, хотелось бы особенно выделить факт действия в отрасли стратегических документов, разработанных специалистами компаний недружественных стран, которые априори не заинтересованы в развитии российской экономики. Вспомним, что основные стратегические документы отрасли: Стратегия развития химического и нефтехимического комплекса на период до 2030 года (совместный приказ Минпромторга России и Минэнерго России от 14.01.2016 № 33/11); План мероприятий по реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 года (распоряжение Правительства Российской Федерации от 18.05.2016 № 954-р); План развития газо- и нефтехимии России на период до 2030 года (приказ Минэнерго России от 01.03.2012 № 79) – были разработаны с привлечением специалистов российских «дочек» иностранных компаний McKinsey & Company (США) и Strategy Partners Group (SPG, Великобритания). Поэтому неудивительно, что в Стратегии сохранился ориентир на выпуск низкомаржинальной продукции неглубокой степени передела сырья. При этом совершенно необъяснимо, как при критике Стратегии со стороны российских экспертов на многих дискуссионных площадках она была утверждена и действует по настоящее время, хотя мониторинг выполнения Стратегии показывает сбой по всем целевым показателям.

Также с привлечением специалистов английской компании SPG был разработан и утвержден распоряжением Правительства Российской Федерации от 15.12.2017 № 2834-р План мероприятий («дорожная карта») по развитию производства малотоннажной химии в Российской Федерации на период до 2030 г.

Малотоннажная химия – это «ахиллесова пята» химической промышленности России. От малотоннажной химической продукции зависят практически все ключевые отрасли, и привлечение специалистов из недружественной страны к разработке мероприятий, направленных на развитие этого критически важного сектора, особенно при наличии в отрасли российских специалистов, имеющих необходимые компетенции и опыт работы, вызывает недоумение.

В январе–феврале 2022 г. была предпринята попытка подготовки новой Стратегии развития химического и нефтехимического комплекса до 2024 года и на период до 2035 года с привлечением экспертов Российской академии наук, Российского Союза химиков и ОАО «Научно-исследовательский институт технико-экономических исследований» («НИИТЭХИМ»). Однако после начала СВО работы в этом направлении были прекращены.

Геополитические условия, сформировавшиеся к настоящему времени, требуют разработки новых мер господдержки бизнеса. Полагаю, что для повышения эффективности химического комплекса, являющегося драйвером инновационного развития отраслей-потребителей (что почти равнозначно российской экономики), со стороны Правительства Российской Федерации необходимы следующие действия:

-

Выделение финансовых средств и объявление конкурса на разработку новых стратегических документов развития химического и нефтехимического комплекса на период до 2035 г. (с привлечением исключительно российских специалистов).

-

Создание временно функционирующей Группы экспертов для организации и контроля работ по реализации 54-х проектов по выпуску химической продукции, вошедшей в Перечень проектов по критическим направлениям импортозамещения до 2030 года (далее Группа экспертов).

-

Выделение финансовых средств на реализацию 54 проектов по выпуску химической продукции, вошедшей в Перечень проектов по критическим направлениям импортозамещения до 2030 года из средств, выделенных государством на реализацию 162-х проектов по выпуску продукции, вошедшей в Перечень проектов по критическим направлениям импортозамещения до 2030 года, и наделение Группы экспертов функциями контроля и распределения этих средств.

-

Создание единого государственного органа, который бы регулировал процесс разработки и внедрения в производство технологий по выпуску химической и нефтехимической продукции, а также решал вопросы обеспечения критически важных проектов необходимым оборудованием.

Зачем и как нужно замещать импорт?

Проблема импортозамещения стала одной из ключевых в государственной промышленной политике. В то же время, хочу отметить, за несколько лет рассмотрения проблемы импортозамещения мы настолько привыкли к этому словосочетанию, что не задумываемся о его смысловой нагрузке.

Замещать импорт... А зачем нужно замещать импорт? Ни одна страна мира не может полностью себя обеспечить, и импорт вполне естественен. Другое дело – критическая зависимость от поставок из-за рубежа, нарушающая экономическую безопасность страны. Это особенно актуально сейчас, когда страны Запада, поставляющие в основном высокотехнологичную продукцию, перестали ее нам продавать. Поэтому мы должны выявлять критически важную продукцию, не производимую в стране или производимую в малых объемах, использование которой крайне важно в сферах потребления, особенно если это оборонная промышленность.

В Минпромторге проблемой озаботились еще в 2014 г., когда были разработаны отраслевые планы импортозамещения, которые в дальнейшем корректировались в соответствии с убытием реализованных проектов и включением новых. И сегодня, когда страна оказалась в условиях беспрецедентных санкций, практически в изоляции от множества ранее доступных технологий, компетенций, материалов, в обществе назрел вопрос: каковы же итоги политики импортозамещения? Каков эффект от ее реализации? В прессе, да и в экспертном сообществе высказывается немало критических замечаний по этому поводу.

В интервью газете «Коммерсант» от 14 июня 2022 г. министр промышленности и торговли Российской Федерации Денис Мантуров не согласился с мнением, что политика импортозамещения оказалась неэффективной. Он отметил, что более 20 отраслевых планов, которые были утверждены в конце 2014 г., выполнены ровно в тех параметрах, которые изначально были заложены.

Но так ли это?

НИИТЭХИМ всегда держит проблему импортозамещения под контролем, анализирует импортные потоки, определяет долю импорта химической продукции на внутреннем рынке, отслеживает реализацию импортозамещающих проектов и так далее. В рамках этих исследований для Департамента химического комплекса Минпромторга институтом разработан Перечень приоритетных и критически важных видов химической и нефтехимической продукции – именно с точки зрения импортозамещения и национальной безопасности. В Перечень вошло 79 продуктов химического комплекса, при этом вся продукция распределена по подотраслям и уровням критичности: высокий, средний, низкий.

Кроме того, был разработан Перечень критически важных продуктов малотоннажной химии, то есть продуктов наиболее уязвимого сектора химического комплекса, с привязкой к среднетоннажному сырью и «вытягивающим» проектам, для которых организация производства на территории Российской Федерации востребована и экономически целесообразна

Мы также следим за реализацией Плана мероприятий по импортозамещению в отрасли химической промышленности Российской Федерации, утвержденного приказом Минпромторга от 6 июля 2021 г., анализируем процессы расширения внутреннего рынка за счет ввода импортозамещающих проектов.

Таким образом, находясь, как это сейчас модно говорить, в тренде проблемы импортозамещения, объективно могу сказать, что далеко не все заявленные в планах по импортозамещению проекты в химической промышленности были выполнены в тех параметрах, которые, как сказал министр, был заложены изначально.

Так, например, в первую редакцию Плана были внесены крупные проекты по созданию производства промышленных жирных спиртов, который должна была осуществлять ООО «Норкем» (Нижний Новгород), ПАН-волокон, гидратцеллюлозных волокон и углеродных материалов на их основе (ООО «НТЦ «Эльбрус», Мытищи) и полиэфирных волокон (АО «Ивановский полиэфирный комплекс»). Эти проекты не были реализованы и были исключены из новых редакций Плана. Еще целый ряд проектов, включенных в первую редакцию Плана 2015 г., остались в последней редакции 2021 г., однако их реализация все время откладывается или вообще представляется проблематичной (создание новых или расширение действующих производств перекиси водорода, суперабсорбентов на основе акриловых полимеров, волоконного полиэтилентерефталата, терефталевой кислоты, диоксида титана).

Таким образом, говорить о том, что планы по импортозамещению выполняются в соответствии с заданными параметрами, не совсем корректно.

В создавшейся геополитической обстановке проблема импортозамещения еще более обострилась из-за невозможности закупки технологий по производству критически важной продукции. Не обладая технологической суверенностью, следовало бы вспомнить, что производство некоторых малотоннажных химикатов, закупаемых в настоящее время по импорту, имелось в СССР, но было прекращено в постсоветский период либо оказалось на территории новых государств, образовавшихся после распада Советского Союза. При возобновлении выпуска такой продукции можно использовать уже апробированные отечественные технологии и оборудование российского производства, что сократит затраты и сроки реализации проектов.

Уже есть пример такого решения технологической проблемы. Это изоцианат МДИ (метилен-дифенил-ди-изоцианат) с долей импорта на внутреннем рынке порядка 100%. Создание импортозамещающего производства МДИ постоянно откладывалось, поскольку не было собственной технологии, обеспечивающей рентабельность производства при проектируемой мощности, а существующие в мире технологии получения изоцианатов монополизированы и принадлежат транснациональным компаниям или фирмам Германии, США, Японии, Китая. К тому же емкость внутреннего рынка России была недостаточна для создания конкурентоспособной мощности.

Интерес к реализации проектов по производству изоцианатов в России с 2014 г. проявил целый ряд компаний, среди которых ПАО «Химпром» (г. Новочебоксарск), ПАО «Нижнекамскнефтехим», АО «Промсинтез» (г. Чапаевск), АО «Башкирская содовая компания», АО «МХК «ЕвроХим». И только СИБУР приступил к созданию собственной технологии получения МДИ, взяв за основу технологию, созданную в СССР и внедренную в промышленное производство на дзержинском «Корунде» и днепродзержинском «Азоте». В настоящее время осуществляется модернизация технологии получения изоцианатов и готовится пилотная установка.

Сегодня министерство и бизнес-сообщество признают, что планы по импортозамещению выполнены лишь частично, а стратегии достижения необходимого химического суверенитета по сей день нет. Нет и «тактического» плана оперативного решения проблем малой химии, которые могут «выстрелить» до конца текущего года. Состоявшееся 23 июня т.г. совместное заседание Комиссии РСПП по химической промышленности и Совета Российского Союза химиков после оживленной и плодотворной дискуссии разрабатывает решение, содержащее ряд рекомендаций и предложение по политике импортозамещения, которое будет адресовано Правительству РФ.

В свою очередь, мы предлагаем следующие действия:

– подготовить перечень остродефицитных товаров химического комплекса, закупаемых по импорту в недружественных странах (вследствие отсутствия собственного производства или выпуска в незначительных количествах), по которым в последние годы наблюдался устойчивый рост потребления, в том числе ввиду увеличения объемов производства в потребляющих отраслях;

– провести ранжирование выявленной химической и нефтехимической продукции, закупаемой по импорту в недружественных странах, по уровню их критичности: высокий, средний, низкий;

– выявить, по каким критически важным продуктам химического комплекса, закупаемым по импорту в недружественных странах, ранее существовали отечественные производства;

– провести апгрейд существующих технологий по производству критически важной продукции химического комплекса, закупаемой по импорту в недружественных странах, в целях возрождения производств в рамках импортозамещения.

Выполнение таких работ требует финансовых вливаний, поэтому необходимо увеличить объемы финансирования НИОКР, проектных организаций. Для инжиниринговых центров, работающих в области создания новых технологий по производству высокотехнологичной продукции химии и нефтехимии, на наш взгляд, целесообразно применять льготы, ныне предусмотренные в системе IT-технологий.

Поздравляем с Днем химика!

УВАЖАЕМЫЕ КОЛЛЕГИ, ДОРОГИЕ ДРУЗЬЯ!

От лица коллектива ОАО «НИИТЭХИМ» поздравляю вас с профессиональным праздником – Днём химика! Руководители и работники предприятий отрасли, ветераны химической промышленности, ученые-химики, студенты профильных вузов – все мы отмечаем этот праздник с чувством гордости за успехи и с уверенностью в перспективах российского химического комплекса и отраслевой науки.

В 2021 году, в экстремальных условиях противостояния пандемии COVID-19, сокращения и разрыва логистических связей, химиндустрия сумела сохранить темпы производства, успешно подтвердила статус драйвера российской экономики. Производство химических веществ и химических продуктов прибавило за год 4,3%, производство резиновых и пластмассовых изделий – 4,6%.

Глобальные перемены, связанные в том числе с жестокими экономическими санкциями против нашей страны, безусловно отразятся на состоянии дел в отрасли в нынешнем году. И наша задача – суметь сохранить наработанный потенциал, обеспечить отечественную экономику высококачественными и инновационными материалами, способными заменить уходящую импортную продукцию. Сейчас, когда определяется стратегия развития российской экономики в новых условиях, нельзя ограничиваться переориентацией традиционных экспортных потоков на новые для России рынки. Есть путь, более отвечающий задачам современной экономики – путь расширения межотраслевых производственных связей и насыщения собственного рынка продукцией, определяющей инновационное развитие отраслей-потребителей химической продукции: то, что в недавнем прошлом называлось «химизация народного хозяйства». Мы можем и должны использовать нынешнюю непростую ситуацию для продуманной, взвешенной реструктуризации отрасли, для внедрения ранее откладывавшихся макроэкономических решений, которые приведут нашу страну к подлинной экономической независимости и суверенитету.

День химика сегодня – это заряд на новые стартапы, технологические разработки, научные открытия! От всей души желаю вам успехов, вдохновляющих идей и процветания!

Салават Аминев, генеральный директор ОАО «НИИТЭХИМ»

КАК ИСЧЕЗАЮТ ИНСТИТУТЫ...

Роль углеводородов в мировом энергетическом балансе ежегодно снижается, но это не означает, что нефть и газ могут оказаться невостребованными, поскольку опережающими темпами развивается нефтегазохимия, значение которой для жизнедеятельности человечества трудно переоценить. Достаточно вспомнить М.В. Ломоносова, который еще в далекие времена писал: «широко простирает химия руки свои в дела человеческие», а великий русский писатель М. Горький охарактеризовал роль химии еще более образно: «химия – это область чуда, в ней скрыто счастье человечества, величайшие завоевания разума будут сделаны именно в этой области».

Наша страна, обладающая огромными запасами нефти и газа, должна активизировать процессы переработки углеводородного сырья для получения химической и нефтехимической продукции с добавленной стоимостью, и, хотя эта всем очевидная мысль транслируется самыми авторитетными экспертами, институт, занимающийся вопросами стратегического развития нефтегазохимии, оказался на грани исчезновения...

Химическая промышленность является драйвером инновационного развития экономики любого государства. Действительно, основными сферами потребления химической продукции являются отрасли, формирующие жизнедеятельность населения: строительство, электроника, упаковка, сельское хозяйство, автомобилестроение, потребительские товары.

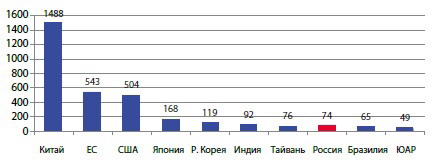

Химическая цепочка создания стоимости является одной из самых устойчивых в мире и характеризуется высокими темпами роста: в 2019 г. объем мировых продаж продукции химической индустрии составил 3,7 трлн евро (4,1 трлн долларов или порядка 268,2 трлн руб.), увеличившись за 10 лет более чем вдвое. Крупнейшими производителями химической и нефтехимической продукции являются Китай, США, страны ЕС, Япония, Тайвань, Южная Корея.

Позиции российской химической индустрии в глобальном производстве химической и нефтехимической продукции не соответствуют потенциальным возможностям, предопределяемым наличием богатейшей сырьевой базы. Советское наследие еще позволяет российскому химическому комплексу входить в 10-ку основных продуцентов химикатов, но только после таких небольших стран, работающих к тому же на импортном сырье, как Южная Корея и Тайвань (см. рисунок).

Возникает вопрос: что нужно сделать, чтобы столь важная для экономики страны отрасль смогла выйти на достойные рубежи, а химики смогли существенно увеличить свой вклад в ВВП? (для справки, в Китае доля отрасли в ВВП – порядка 10% против 1,5% в России)

На наш взгляд, ответить на эти вопросы может только отраслевая наука, но в таком случае возникает дополнительный и не менее злободневный вопрос: а как поживает отраслевая наука и каковы ее перспективы?

К сожалению, действительность такова, что к настоящему времени отраслевой науки в области химии и нефтехимии практически нет. Основная часть отраслевых научно-исследовательских институтов (НИИ) химического комплекса подверглась приватизации, причем во многих случаях новых собственников интересовали исключительно недвижимые активы, которыми в советские времена химики были наделены весьма щедро. Например, Государственный научно-исследовательский и проектный институт азотной промышленности и продуктов органического синтеза (ГИАП) занимал несколько зданий в районе Садового кольца г. Москвы и имел 5 филиалов в гг. Новгород, Дзержинск, Тольятти, Новомосковск, Гродно. Мощнейшая головная научная организация азотной промышленности, спроектировавшая и запустившая в эксплуатацию более 200 агрегатов по выпуску целого ряда химической продукции, после приватизации фактически прекратила своё существование.

Такая же судьба постигла другой институт химического комплекса – ФГУП НИИ «Синтез» с КБ (Москва), усилиями которого были разработаны передовые технологии и создано свыше двухсот различных производств органических и хлорорганических соединений в нашей стране и за рубежом. Институт структурно состоял из научной и проектной частей и опытных заводов, то есть охватывал весь цикл научных, технологических и проектных работ с их опытной проверкой и отработкой.

Примеров уничтожения научных центров российской химической промышленности более чем достаточно и все ближе к финалу своей деятельности Научно-исследовательский институт технико-экономических исследований в области химии и нефтехимии – НИИТЭХИМ, созданный в 1958 г. в целях подготовки аналитических и прогнозных исследований, направленных на формирование стратегических направлений развития отечественной химической промышленности. На Украине и в Белоруссии были организованы филиалы НИИТЭХИМа, причем украинский НИИТЭХИМ функционирует до настоящего времени.

С первых лет своего существования НИИТЭХИМ как отраслевой центр стратегических исследований совместно с другими научно-исследовательскими и проектными организациями химической промышленности и практически всеми крупнейшими отраслями-потребителями ее продукции выполнял работы, направленные на решение важнейших экономических задач, стоящих перед химической промышленностью СССР. Среди них – химизация народного хозяйства СССР, территориальное размещение химических производств по экономическим районам страны, комплексное использование углеводородного и минерального сырья, специализация и кооперирование химических и нефтехимических производств со странами-членами СЭВ.

Производственному успеху НИИТЭХИМа способствовало выделение государством 9-этажного здания на ул. Наметкина, что упростило взаимодействие его структур и еще более сплотило коллектив, который в советские времена насчитывал более 800 человек. Институт заслуженно гордился высоким профессионализмом своих работников, выпуском целого ряда публикаций по широкому кругу отраслевых проблем. Среди таковых особое значение имеет монография известного в научных кругах д.э.н. Э.С. Савинского «Химизация народного хозяйства и пропорции развития химической промышленности» (1972 г.), которая не утратила актуальность и в условиях рыночной экономики.

Распад СССР и СЭВ, ликвидация отраслевых министерств и ведомств с последовавшим практически полным приостановлением бюджетного финансирования изменили условия и масштабы деятельности НИИТЭХИМа. Многие важные направления работ были прекращены или существенно ограничены. Штат института резко сократился.

В 1993 г. НИИТЭХИМ акцио¬нировался, хотя основной пакет акций сохранился за государством и в последствии это помогло институту быстрее адаптироваться к новым экономи¬ческим реалиям и не утратить своей роли в процессе обеспечения государственных структур работами стратегического направления, а также важнейшей технико-экономической информацией в области химии и нефтехимии.

В перечне работ, выполненных в новых рыночных условиях, особую значимость имели разработки стратегий развития химической промышленности страны по контрактам с организациями федерального и регионального значения: «Стратегия развития химической и нефтехимической промышленности Российской Федерации на период до 2015 года» (2008 г.); «Стратегия развития химического и нефтехимического комплекса на период до 2030 года (2014 г.), а также стратегии развития регионов и предприятий: «Разработка направлений развития ОАО «Саянскхимпласт» на период до 2020 года» (2004 г.), «Стратегия развития нефтехимической и газовой промышленности Самарской области на период до 2015 года» (2006 г.) и др.

Выполнение таких работ стало возможным в результате применения новых методологических подходов, направленных на оптимальное сочетание рыночного механизма с мерами государственного регулирования, на увязку прогнозируемых показателей с намечаемыми параметрами социально-экономического развития страны и основных сфер потребления химической продукции.

В НИИТЭХИМе продолжал функционировать Ученый совет, в который входили представители министерства и научные сотрудники отраслевых институтов. На заседаниях Ученого совета утверждались планы научных работ и направления дальнейшего развития института исходя из государственных заказов, профиля выполняемых исследований, научно-технических и экономических интересов коллектива. В этих условиях молодые специалисты защищали кандидатские диссертации, что повышало квалификационный уровень ОАО «НИИТЭХИМ» и способствовало привлечению молодежи к работе в институте.

Важно отметить, что удержанию НИИТЭХИМа «на плаву» в значительной степени способствовало включение института в список стратегических предприятий России, не подлежащих приватизации. Однако в 2008 г. НИИТЭХИМ был исключен из списка стратегических предприятий России и в 2011 г. государство в лице Минпромторга вторично выставило на продажу акции НИИТЭХИМа, продав «золотой» пакет акций лицам, далеким от проблем химической промышленности. Новых хозяев купленный пакет акций интересовал только с точки зрения здания и земли, поэтому собственники института, хотя и обеспечивают специалистов рабочими помещениями, в расширении и активном развитии НИИТЭХИМа не заинтересованы и институт, отпущенный на «вольные хлеба», борется за выживание без какой-либо поддержки.

Обладая компетенцией в области разработки стратегических документов и маркетинговых исследований ОАО «НИИТЭХИМ» ежегодно участвует в конкурсах, проводимых Минпромторгом России, и обеспечивает Департамент химического комплекса и биоинженерных технологий аналитическими и информационными материалами по широкому спектру отраслевых проблем. На договорной основе выполняются маркетинговые исследования для коммерческих структур, поддерживается информационная связь с ведущими предприятиями отрасли. В рамках деловой программы отраслевой выставки «ХИМИЯ» ОАО «НИИТЭХИМ» проводит круглые столы по актуальным проблемам российского химического комплекса, участвует в конференциях, тематических дискуссиях. Новое «дыхание» получил выпускаемый институтом журнал «Вестник химической промышленности»: расширился новостной обзор, обострилась тематика статей, изменился дизайн. В результате журнал достойно занял свою шишу на информационном поле в области химии и нефтехимии.

Диверсифицируя свою деятельность, коллектив ОАО «НИИТЭХИМ» старается удержаться на профессиональной волне, но стоимость работ, которые выполняются по госзаказам и договорам с отдельными предприятиями и коммерческими структурами, не позволяет институту развиваться, привлекать молодежь, закупать необходимую информацию, участвовать в платных конференциях. Коллектив института сокращается как шагреневая кожа…

Больно осознавать, что медленно угасает когда-то головной научно-исследовательский институт технико-экономических исследований в области химии и нефтехимии. Вместе с тем, причины угасания выходят за рамки исчезновения одного института. Во-первых, вся химическая промышленность России приватизирована и контроль государства чисто условный, тем более, в дополнение к этому изменена система контроля со стороны государства в лице Министерства промышленности и торговли. Она носит методический характер, а не подчиненность, как это было раньше. В советские времена решения министерства носили директивный характер и требовали обязательного исполнения. Сегодня эти требования в большей части не более, чем пожелания.

Во-вторых, правительство также не озабочено детализацией процессов, происходящих в химической промышленности и ограничивается разработкой планов и стратегий. К тому же по непонятным причинам было принято решение о включении Московского университета тонких химических технологий им. М.В. Ломоносова (МИТХТ), готовившего для отрасли остро востребованных специалистов, в качестве структурного подразделения в Московский государственный университет информационных технологий, радиотехники и электроники (МИРЭА). Даже название этих образовательных организаций указывает на разнородность профессиональной направленности выпускников. Объединение двух отмеченных университетов в Московский технологический университет привело к сокращению ученого состава, что не могло не отразиться на качестве подготовки специалистов, а также снизила степень самостоятельности химиков в принятии каких-либо профессиональных решений.

И, наконец, к разработке стратегических документов в области химии и нефтехимии стали привлекаться иностранные компании - McKinsey&Company, Strategy Partners Group (SPG), которые априори не заинтересованы в успешном развитии российской экономики. Так, разработанная компанией SPG «Стратегия развития химического и нефтехимического комплекса на период до 2030 года» сохранила ориентир отрасли на выпуск продукции невысокой степени передела сырья и была подвергнута критике со стороны специалистов на многих дискуссионных площадках. Тем не менее «Стратегия развития химического и нефтехимического комплекса на период до 2030 года», подготовленная компанией SPG и оплаченная государством по расценкам западных компаний, утверждена приказом Минпромторга России и Минэнерго России от 8 апреля 2014 г. № 651/172.

Возникает вопрос: а нужен ли вообще институт, определяющий стратегические направления развития российской химической и нефтехимической промышленности? Крупные компании имеют собственные центры технико-экономических исследований, предприятия также своими силами разрабатывают стратегии развития…

На первый взгляд, поставленный вопрос чисто риторический, но ответ на него зависит от взгляда на будущность российского химического комплекса. Для соответствия мировому тренду повышения роли химической промышленности в развитии экономики необходима стратегия развития химического комплекса в целом, направленная на удовлетворение спроса на химическую и нефтехимическую продукцию для инновационного развития отраслей-потребителей и повышение эффективности внешнеэкономической интеграции России, причем с учетом развернутого в ведущих странах мира курса на декарбонизацию производства.

Объективно, стратегия такого формата должна разрабатываться только российским институтом, имеющим большой опыт выполнения работ стратегического направления. Таким когда-то был НИИТЭХИМ...

Сегодня НИИТЭХИМ, созданный в далеком 1958 году для подготовки документов стратегического направления и ни один десяток лет достойно выполняющий эту задачу, выживает только благодаря энтузиазму оставшихся в институте специалистов. Но энтузиазм без поддержки государства недолговечен... И некогда мощнейший институт по разработке стратегий, программ, концепций развития химической промышленности в целом, по отдельным федеральным округам, субъектам РФ, предприятиям отрасли доведен до критического состояния...

Невозможно определить, как долго может продержаться ОАО «НИИТЭХИМ»…А что делать с огромным информационным фондом, отражающим развитие отечественной химической промышленности? Изрезать, сжечь, как это было сделано в закрывшихся ранее институтах?

Вопросы, не имеющие ответов, не должны стать нарастающим нарративом. На наш взгляд, для решения задач, стоящих перед российской экономикой, государству необходимо расширить меры поддержки научных организаций, в том числе отраслевых НИИ, деятельность которых способствует повышению эффективности бизнеса и укреплению научно-технического потенциала страны.

Кому нужна абсурдная методика выявления победителя конкурса на выполнение госуслуг?

В целях прозрачности процессов с участием бюджетных средств исполнители госуслуг выявляются путем проведения открытых конкурсов. Методика выявления победителя конкурса на выполнение госуслуг основана на оценке величины и значимости основных критериев – квалификации участников конкурса и предлагаемой участником цене, при этом по значимости эти критерии разделены в соотношении 40 и 60% соответственно.

Придание столь определяющей роли критерию цены участника вызывает недоумение, поскольку цена контракта формируется на базе расчетов как минимум пяти организаций, учитывающих затраты на оплату труда работников, непосредственно занятых созданием научно-технической продукции; затраты на приобретение необходимых материалов (научно-технической информации и др.); накладные расходы и прибыль, – и непонятно, зачем нужно ее снижение, тем более что деньги на контракт по расчетно-обоснованной цене из бюджета уже выделены. Приведет ли снижение цены к повышению качества работы, в чем, на наш взгляд, должен быть в первую очередь заинтересован Заказчик в лице госоргана?

В свою очередь, качество работы зависит от квалификации сотрудников, привлеченных к ее выполнению, и опыта участника конкурса по выполнению работ, аналогичных конкурсной.

В соответствии с методикой квалификация привлеченных сотрудников в первую очередь определяется наличием ученой степени. На первый взгляд, это правильно, поскольку специалист, имеющий степень кандидата или тем более доктора наук, высокопрофессионален. Но если он не имеет опыта в выполнении работ прикладного характера, имеющих свою специфику и направленных в первую очередь на прогнозные оценки конкретных экономических показателей и практические рекомендации?

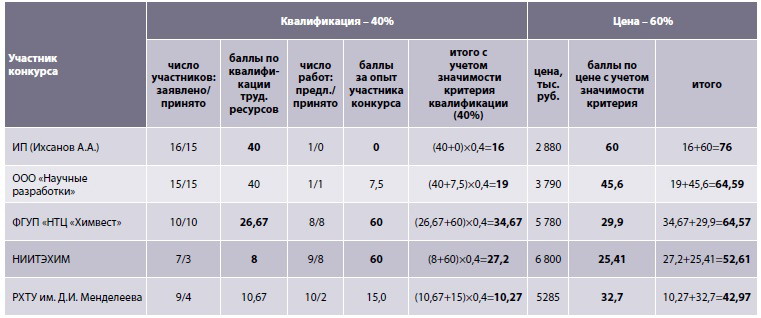

В результате действия рассматриваемой методики Заказчик может получить подрядчика с нулевым опытом работы по заявленной теме, но предложившего наименьшую цену. Докажем это на примере конкурса, который проводился Департаментом химического комплекса и биоинженерных технологий Минпромторга России в мае 2020 г. на выполнение «Услуг по проведению экспертной оценки состояния уровня научно-технологического развития отрасли химической промышленности и конкурентоспособности продукции химического комплекса России на внутреннем и внешнем рынках, проведение экспертной оценки социально-экономического развития химической промышленности в краткосрочный и среднесрочный период, мониторинг достижения целевых показателей эффективности реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 года», шифр «Мониторинг и прогноз».

В конкурсе участвовало 6 организаций, в том числе ОАО «НИИТЭХИМ», имеющее многолетний опыт в выполнении услуг аналогичного характера (так, в 2019 г. для Департамента химического комплекса и биоинженерных технологий Минпромторга России были оказаны услуги, близкие по контенту к предложенной на конкурс):

- «Услуги по проведению экспертной оценки состояния химического комплекса России и целевых показателей эффективности реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 года», шифр «Мониторинг» в 2-х томах на 292 стр. и;

- «Услуги по проведению экспертной оценки, мониторинга состояния и подготовки предложений по вопросам повышения конкурентоспособности продукции химической промышленности, увеличения объема производства, развития международной кооперации и экспорта», шифр «Конкурентоспособность ХП» на 96 стр.

Принимая во внимание трудоемкость работы, а также закупку отдельных информационных массивов (в частности, дорогостоящей внешнеторговой статистики), НИИТЭХИМ предложил выполнение услуги по цене, на 2,8% ниже цены Заказчика.

Вместе с тем другой участник конкурса – Индивидуальный предприниматель (ИП), основной вид деятельности которого – консультирование по вопросам коммерческой деятельности и управления, – снизил цену на 58,16%.

Но что может представить госзаказчику ИП, который на рынке информационных услуг чуть более одного года (с февраля 2019 г.) и не имеет опыта в работах, аналогичных конкурсной?

Понятно, что ИП не может единолично выполнять большие работы и, подавая заявку на участие в конкурсе по госзаказу, ИП озаботился потенциальными исполнителями, представив привлекаемых на договорной основе специалистов, имеющих, по-видимому, ученые степени кандидата и (или) доктора химических, технических и (или) экономических наук. А далее все по той же методике оценки участника по критерию «Квалификация трудовых ресурсов (руководителей и ключевых специалистов)» ИП получил 40 баллов, в то время как ОАО «НИИТЭХИМ» – всего 8, хотя были представлены специалисты института с многолетним опытом в работах аналогичного характера, а 4 из 7 имеют звание «Почетный химик Российской Федерации» и 3 – почетный знак «Орден «За заслуги перед химической индустрией России» I степени.

«Обошел» ИП за счет снижения цены контракта и других участников государственного конкурса на выполнение услуги по проведению экспертной оценки состояния уровня научно-технологического развития отрасли химической промышленности и конкурентоспособности продукции химического комплекса России на внутреннем и внешнем рынках, проведение экспертной оценки социально-экономического развития химической промышленности в краткосрочный и среднесрочный период, мониторинг достижения целевых показателей эффективности реализации «Стратегии развития химического и нефтехимического комплекса на период до 2030 года» и также в основном за счет снижения цены за свои услуги (см. табл.).

Расчетная таблица баллов участников конкурса на госуслугу с шифром «Мониторинг и прогноз»

Ист.: Протокол подведения итогов открытого конкурса в электронной форме

0173100009520000027 от 07 мая 2020 г.

Таким образом, в соответствии с методикой, чем больше «ценовой минус» участника конкурса, тем больше баллов он получает. Можно предположить, что такой победитель конкурса не сможет предоставить Заказчику – Департаменту химического комплекса и биоинженерных технологий Минпромторга России – необходимые данные для работы и подготовки соответствующих решений по актуальным проблемам химической промышленности.

И такой пример абсурдного решения – не единственный. В конкурсе на оказание комплекса услуг по проведению экспертной оценки потребности ряда отраслей промышленности России в средне-, мало- и микротоннажных химических продуктах оценка целесообразности и эффективности развития отечественного производства таких химических интермедиантов, подготовка предложений в план развития, шифр «Интермедианты», также проводимым Департаментом химического комплекса и биоинженерных технологий Минпромторга России, участвовало 5 организаций, но вновь победителем конкурса оказался тот же ИП, по обкатанному шаблону снизивший цену также на 58,8%.

В результате оценки участника конкурса по рассматриваемой методике бюджетные деньги могут поступать в организации, априори не способные удовлетворить потребности Заказчика, то есть факт проведения тендера теряет смысл.

На наш взгляд, методика оценки участника конкурса на выполнение услуг для обеспечения государственных нужд должна формироваться исключительно на критериях квалификации потенциальных исполнителей и опыта участника в выполнении работ, аналогичных заявленным.

Российские химики в 2018 г.: успехи и разочарования

Закончился 2018 г. и традиционно задаешься вопросом: а каким он был? Что сделано, а что не удалось по тем или иным причинам?

ОАО «НИИТЭХИМ» ежегодно проводит мониторинг деятельности химических и нефтехимических предприятий, т.е. тема развития химического комплекса всегда в повестке работы нашего института и мы традиционно публикуем в журнале «Вестник химической промышленности» статистические данные о развитии отрасли за определенные периоды времени. В этот раз я посчитал целесообразным рассмотреть успехи химического комплекса и выявить причины тех или иных негативов, произошедших в 2018 г.

В последнее время в годовых отчетах Правительства Российской Федерации химическая промышленность упоминается как одна из немногих отраслей промышленности, развивающихся по восходящему вектору (см. рисунок).

Для химии это неудивительно, поскольку именно таков тренд развития химической промышленности практически во всех крупных странах мира.

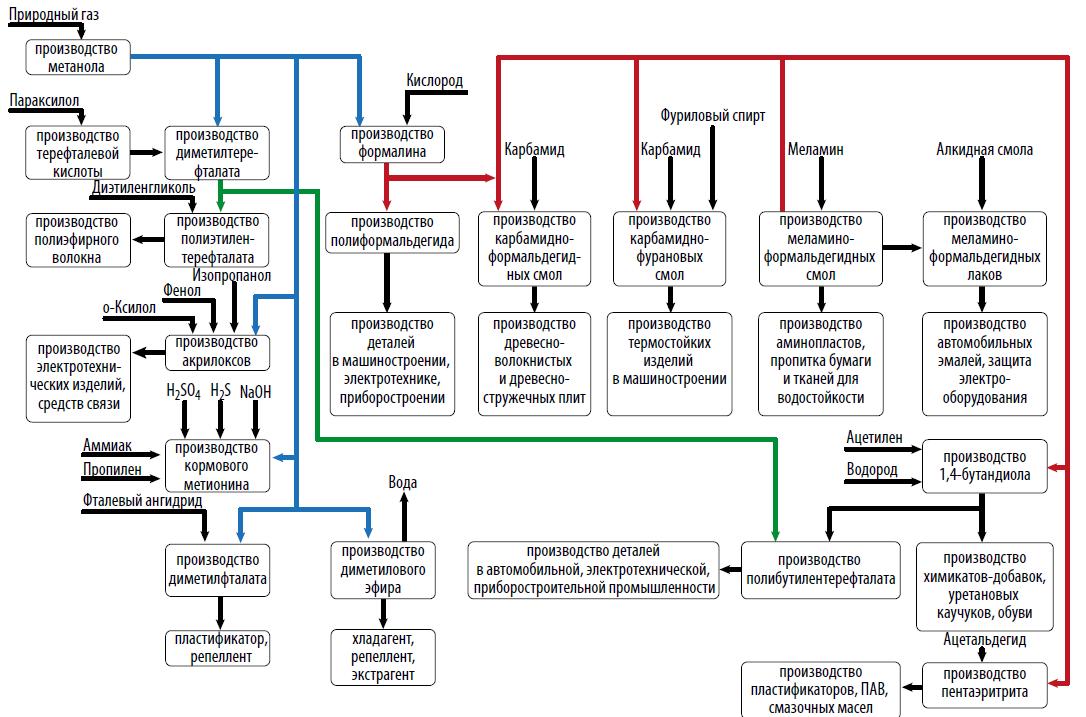

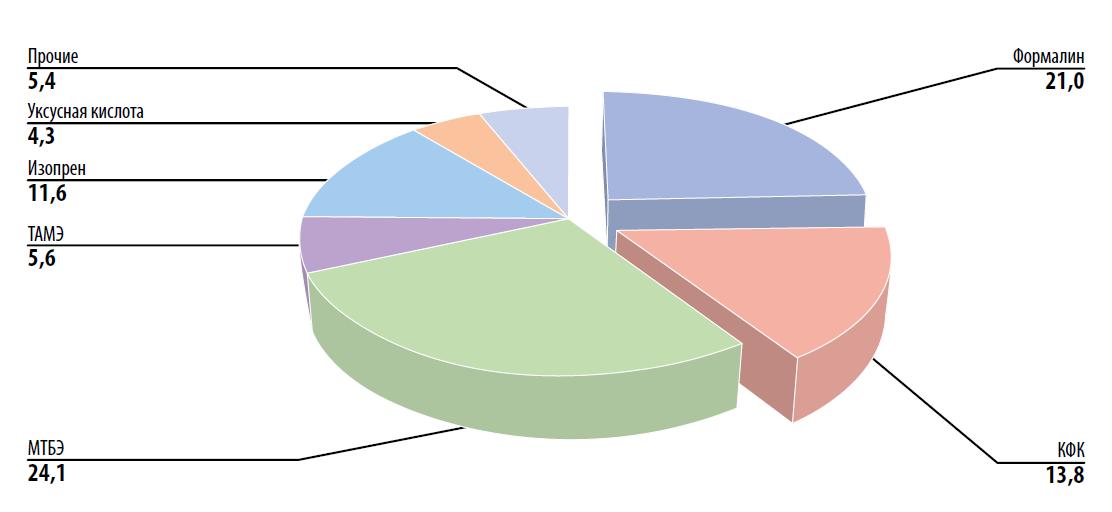

Драйвером интенсивного развития отрасли является расширение объемов и сфер потребления химической продукции. При этом важно понимание того, что химическая промышленность – это единый организм, что рынок химической продукции это не только конечные товары – минеральные удобрения, химические волокна и нити, шины, лаки, краски, изделия из пластмасс и др., но и продукция, без которой невозможны процессы производства данных товаров. К последним относятся такие крупнотоннажные продукты, как серная кислота, каустическая сода, кальцинированная сода, хлор, метанол, полимеры (полиэтилен, полипропилен, ПВХ и др.), ароматические углеводороды (бензол, ксилолы и т.д.).

Важным сегментом является производство малотоннажных химикатов, которые придают потребительским товарам соответствующие свойства (пластификаторы, вулканизаторы, красители и др.) или участвуют в технологических процессах (катализаторы, поверхностно-активные вещества).

Рассматривая деятельность такой сложной отрасли, как химический комплекс России, хотелось бы прежде всего разобраться, за счет каких факторов формируется положительный тренд развития: за счет роста цен, за счет увеличения степени загрузки действующих мощностей или за счет расширения числа реализованных проектов?

Как показывает анализ, одномоментно действуют все три фактора, причем основную «лепту» вносит ввод новых производств, что соответствует инновационному курсу развития отрасли, предусмотренному Стратегией развития химического и нефтехимического комплекса на период до 2030 г.

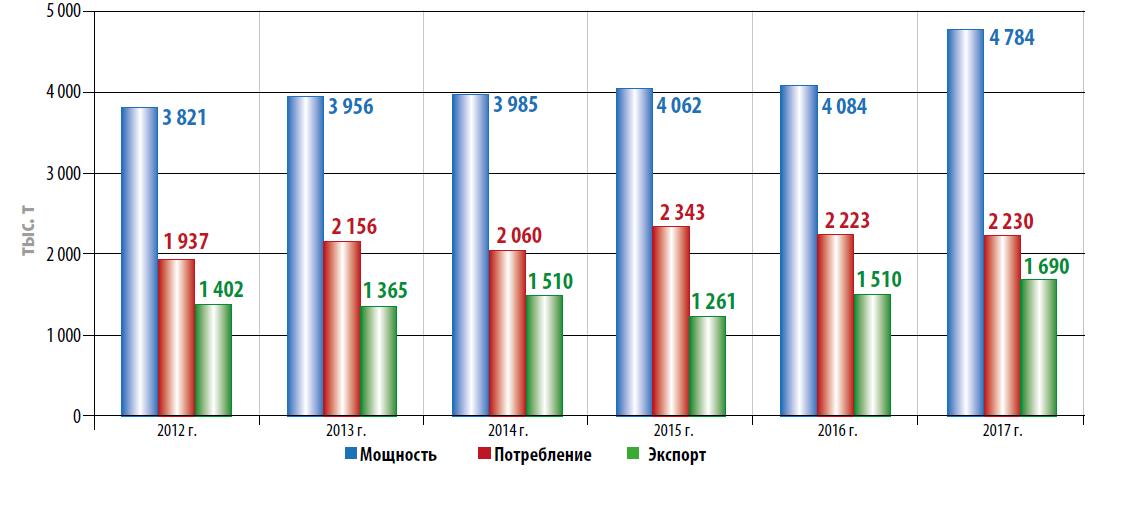

В 2018 г. в сфере производства крупнотоннажной химической и нефтехимической продукции было введено в эксплуатацию девять мощностей с современными технологическими циклами, в результате чего производственный потенциал по выпуску аммиака увеличился на 1,7 млн т, карбамида – на 1,5 млн т, метанола – на 450 тыс. т.

Среди проектов по выпуску отмеченной продукции следует прежде всего выделить проект, реализованный ОАО «Щекиноазот».

В сентябре 2018 г. в ОАО «Щекиноазот» (Тульская область) был введен в промышленную эксплуатацию совмещенный комплекс по выпуску метанола и аммиака мощностью соответственно 450 тыс. и 135 тыс. т в год по уникальной технологии датской компании Haldor Topsoe.

Здесь же введены новые очистные сооружения, которые благодаря использованию мембранной технологии обеспечивают данному проекту дополнительную экологичность.

Однако по масштабности не было равных проекту компании «ЕвроХим Северо-Запад» по производству аммиака в г. Кингисепп. Была введена в эксплуатацию установка мощностью в 1 млн т аммиака в год, т.е. по мощности единичной установки мы наконец вышли на уровень, уже давно освоенный в ведущих странах мира.

Продолжился процесс расширения производственной базы по выпуску карбамида, традиционно входящего в экспортную номенклатуру химического комплекса и занимающего устойчивые позиции на мировом товарном рынке (примерно 11% мировых продаж). В 2018 г. были запущены четыре новых установки по выпуску этого вида удобрения, среди которых крупнейшие – в г. Невинномысске (ОАО «Невинномысский Азот») мощностью 1 600 т/сутки (до 576 тыс. т/год) и в г. Апатите (АО «Апатит») мощностью 500 тыс. т/год.

В марте 2018 г. крупнейший химический холдинг – «ЕвроХим» –получил первые тонны хлорида калия на комбинате «Усольский калийный комбинат» (Пермский край). Предприятие было построено с нуля на основе наилучших доступных технологий. Такого мощного проекта у компании не было 40 лет, его стоимость – 115 млрд руб. До 2021 г. запланирован ввод еще нескольких этапов процесса добычи и переработки калийных руд до мощности 2,3 млн т хлорида калия в год.

Реализация проекта компании «ЕвроХим» «Усольский калийный комбинат» разрушила монополию компании «Уралкалий» на российском рынке калийных удобрений и позволила холдингу получать сложные удобрения (азотно-фосфорно-калийные) из собственного сырья.

У «ЕвроХима» есть и второй калийный проект – «ВолгаКалий», тоже мощностью 2,3 млн т, ввод которого был запланирован ранее Усольского калийного комбината, но запуск перенесли из-за технологических проблем.

Таким образом, производители минеральных удобрений в 2018 г. увеличили производственный, а значит, и экспортный потенциал отрасли. Последнее играет особую значимость, поскольку не менее 70% произведенной продукции поставляется на экспорт и это, безусловно, расширяет возможности инвестирования в новые проекты и технологические усовершенствования, направленные на повышение конкурентоспособности отечественных минеральных удобрений на мировом рынке.

Хотелось бы отдельно остановиться на проектах в области производства кальцинированной соды, востребованной со стороны многих сфер экономики. В этом секторе в 2018 г. компанией АО «Башкирская содовая компания» (входит в холдинг «Башкирская химия») на двух площадках в гг. Стерлитамак и Березники было реализовано два проекта по производству кальцинированной соды мощностью 120 и 80 тыс. т/год соответственно. Это достаточно благоприятный факт, но…?? есть большая озабоченность, что проект в Стерлитамаке обеспечен сырьем только до 2022 г. Причина такого прогноза – в истощении известняка в первом и единственном месторождении в близлежащем Шахтау.

Содовый завод в Стерлитамаке обеспечивает 70% отечественного рынка и при «выпадении» такого колоссального объема два других российских предприятия аналогичного профиля окажутся неспособными удовлетворить потребности рынка. Приостановка производства соды поставит под удар более 250 российских компаний, которые работают в различных отраслях промышленности (от пищевой до оборонной) и неизбежно приведет к необходимости закупать стратегический продукт за рубежом (предположительно в Турции, обладающей высоким экспортным потенциалом), причем по более высоким ценам мирового рынка.

Есть проблемы и у другой важной подотрасли химического комплекса – хлорной промышленности. В России имеются производства каустической соды и хлора, использующие так называемый ртутный метод («Башкирская содовая компания», г. Стерлитамак, «Каустик», г. Волгоград, «ГалоПолимер Кирово-Чепецк»), который признан особо опасным международной Минаматской конвенцией, к которой присоединилась и Российская Федерация. Согласно этому документу, не позднее 2025 г. ртутные производства каустической соды и хлора должны быть закрыты или переведены на более безопасные технологии, например на мембранную. Но пока только одно российское предприятие – «Саянскхимпласт» – заменило вредный ртутный электролиз на экологически чистую и энергосберегающую мембранную технологию, причем без финансовой поддержки государства.

Проекты по внедрению мембранных технологий высокозатратны, сроки окупаемости составляют 10–15 лет, поэтому нет сомнения в том, что процесс перехода от вредных ртутных производств к экологически безопасным должен сопровождаться существенной государственной поддержкой – или в виде софинансирования (через государственно-частное партнерство), или путем содействия тому, чтобы частные структуры вкладывали свои средства на внедрение новых, более безопасных и экологичных технологий.

Пока же проблема вредности ртутных производств по выпуску каустической соды и хлора решается только путем проведения самими предприятиями мероприятий, обеспечивающих технику безопасности (традиционный «тришкин кафтан»).

Проблемным сектором химического комплекса остается и производство химических волокон и нитей, хотя они носят в основном следственный характер и определяются упадком отечественной легкой промышленности. В силу отмеченного инвестиции в производство химических волокон и нитей весьма ограничены, а возникающий спрос в среднем на 60% удовлетворяется за счет импорта.

Тем не менее в рамках процесса импортозамещения в 2018 г. компании ООО «Конти» (Алтайский край) и ПАО «Ставропласт» реализовали проекты по выпуску полипропиленовых текстильных нитей мощностью 0,6 и 3,5 тыс. т/год соответственно.

Анализируя работу предприятий химического комплекса в 2018 г., важно отразить успехи, достигнутые в среднем и малом бизнесе, наиболее подавленном зарубежными компаниями. Так, рынок лакокрасочной продукции занят иностранными продуцентами почти на 1/3, при этом по некоторым видам высокотехнологичных индустриальных красок доля импорта в потреблении достигает 90%.

Основной концепт развития лакокрасочной промышленности ориентирует бизнес на увеличение производства прогрессивных и экологически менее опасных водно-дисперсионных и водоэмульсионных материалов, что соответствует общемировому тренду. И бизнес уже включился в этот процесс.

В 2018 г. белгородской компанией «Технолайн-ЛКМ» введен в эксплуатацию новый цех сухих красок и полуфабрикатов проектной мощностью 10 тыс. т в год. Объем инвестиций составил около 70 млн руб. собственных и заемных средств.

На Ярославском заводе порошковых красок состоялся запуск шестой производственной линии мощностью до 600 кг в час.

Однако не все планы в этом секторе были реализованы. Так, в 2018 г. был запланирован к вводу новый лакокрасочный завод в индустриальном парке «Dega Тула». Российско-немецкое предприятие должно быть ориентировано на выпуск краски для компаний, специализирующихся на металлообработке, а также для ВПК. Общий объем инвестиций составил 5,05 млн евро. Предприятие рассчитано на производство 1 800–2 200 т продукции в год. Вместе с тем, и в этом проекте оказалась актуальной проблема обеспечения сырьем. На данный момент Россия не располагает технологиями производства компонентов для порошковой краски и вся сырьевая база будет поставляться из стран Евросоюза, т.е. зависимость от импорта будет сохраняться до тех пор, пока мы не решим вопрос собственного производства полиэфирных смол, которые являются основой для производства порошковых красок.

Весьма динамично развивается подотрасль переработки пластмасс, чему в немалой степени способствовало существенное укрепление сырьевой базы, прежде всего по обеспечению переработчиков пластмасс отечественным полиэтиленом, полипропиленом и ПВХ. Процесс расширения производственного потенциала по выпуску пластмасс продолжается, в том числе в 2018 г. была проведена реконструкция производства полиэтилена в ООО «Ставролен» мощностью 300 тыс. т в год.

Вместе с тем, до настоящего времени существует дефицит отдельных видов полимерного сырья, вследствие чего в значительной степени на импортном сырье работают производители изделий из полиуретана, по импорту закупаются линейный полиэтилен низкой плотности (ЛПЭНП), эмульсионный ПВХ, полистирол, а также отдельные марки полиэтилена и полипропилена, не входящие в марочный ассортимент предприятий –производителей этих пластмасс.

С развитием экономики увеличивается спрос на полимерную упаковку, поэтому именно в упаковочном секторе отмечается наибольшая активность. В 2018 г. запущен в производство целый ряд проектов по выпуску полимерных пленок и гибкой упаковки, ранее закупаемых по импорту, в том числе компания «ПОЛИПАК (м. «Полипак»??) (Курская обл., г. Железногорск), входящая в группу предприятий «ГОТЭК», запустила в промышленную эксплуатацию технологический комплекс по производству полиэтиленовых пленок с многоцветной печатью. Общая стоимость импортозамещающего проекта – 324 млн руб., из которых 113 млн руб. компания получила в виде льготного займа Фонда развития промышленности (ФРП) под 5% годовых в рамках флагманской программы «Проекты развития». Уникальность комплекса заключается в том, что он позволяет производить полиэтиленовую пленку с печатью в три раза быстрее и с наименьшими затратами.