Лидирующие позиции в мировой химической индустрии занял Китай, который добился таких успехов за счет применения «нисходящего» планирования отрасли, основывающегося на трех фундаментальных принципах:

— обеспечивать развитие отрасли для поддержания роста национальной экономики;

— повышать технологичность и эффективность производств;

-оптимизировать территориальную структуру отрасли.

С 90-х годов Китай использует несколько механизмов стимулирования развития химической промышленности:

— поддержка иностранных инвестиций;

— предоставление экономических преференций при расширении мощностей и росте производства (субсидии при аренде земельных участков и др.);

— развитие химических технопарков (в частности, выделение промплощадок в трех промышленных зонах: дельтах Янцзы и Жемчужной реки, Бохайского залива);

— модернизация производства путем реализации результатов НИОКР и поддержка (в том числе финансовая) китайских компаний в процессе приобретения за рубежом современных технологий.

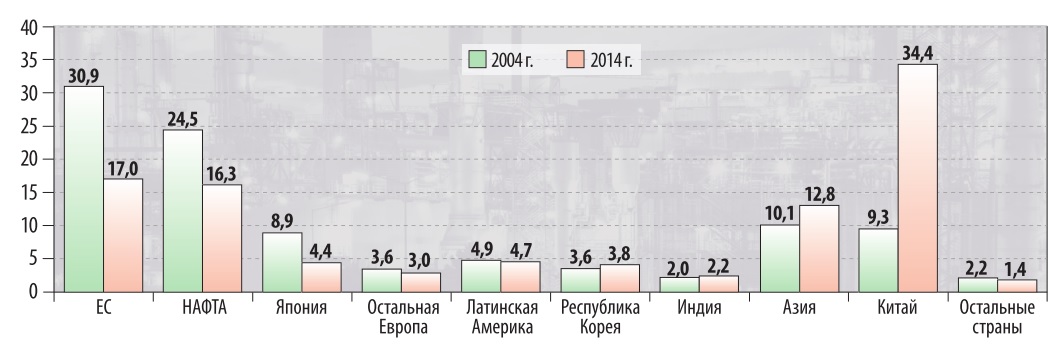

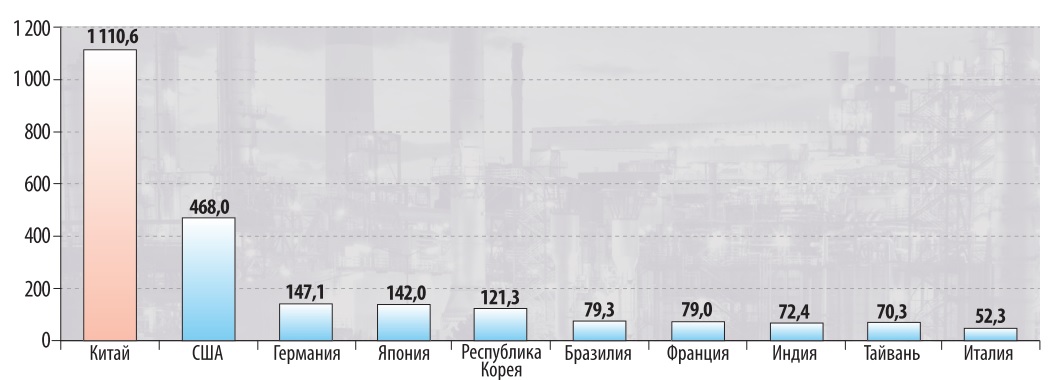

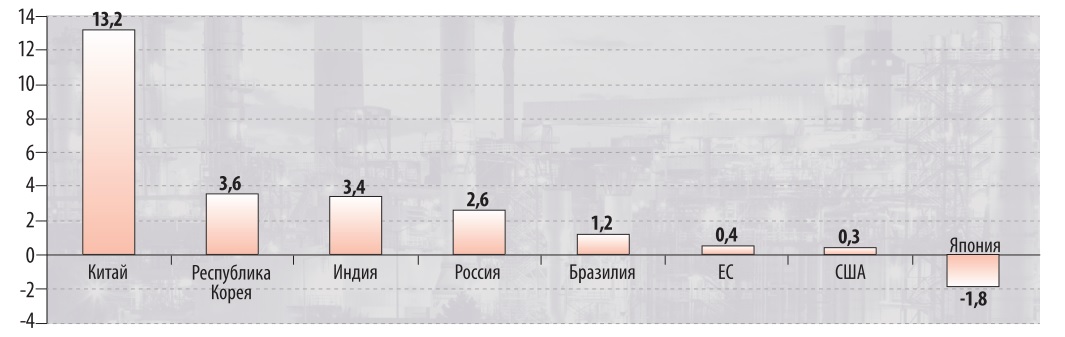

Взвешенная политика китайского правительства привела к тому, что в период 2004-2014 гг. среднегодовые темпы прироста производства химической и нефтехимической продукции составили 13,2%, что значительно превысило аналогичный показатель в других странах мира (рис.3). По объему выпуска химическая промышленность заняла третье место после текстильной промышленности и машиностроения, а доля отрасли в ВВП страны составляет 9% (против 1,2 % в России)

Ист. Cefic. The European Chemical News. Facts&Figures. 2016

В 2016-2018 гг. темпы развития мировой химической индустрии ожидаются на уровне 3,5%, в том числе в развивающихся странах этот показатель составит 5,5%, в ЕС — 2%.

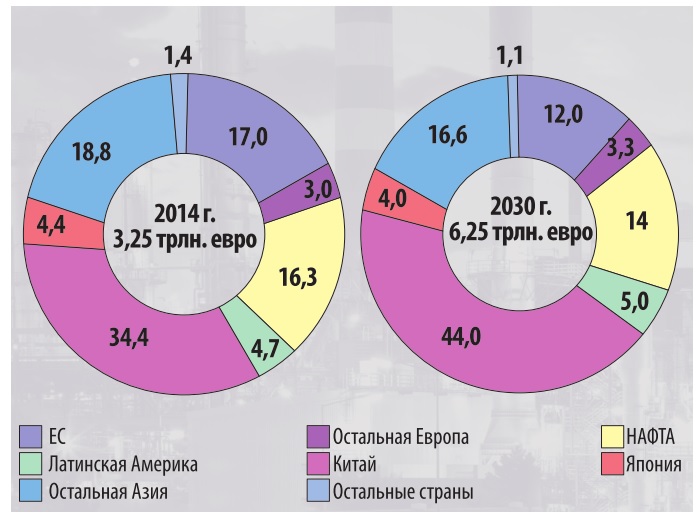

В соответствии с прогнозом экспертов CEFIC к 2030 году мировое производство химической и нефтехимической продукции возрастет почти вдвое относительно уровня 2014 г. и составит 6,25 трлн. евро (табл.2). При этом доля китайской продукции поднимется до 44% (рис.4).

Таблица 2. Прогноз мирового производства химической и нефтехимической продукции по основным странам и регионам мира

Ист. Cefic. The European Chemical News. Facts&Figures. 2016

Chemdata International.

Рис.4. Структура производства химической и нефтехимической продукции по странам и регионам мира, %

6. Расширение производственного потенциала химической промышленности Китая, стран Ближнего Востока и Юго-Западной Азии существенным образом меняет позиции этих стран на мировом рынке химической и нефтехимической продукции и обостряет конкурентную борьбу за покупателя.

7. Падение цен на нефть вызвало снижение мировых цен на основные виды химической продукции (рис.5) и снижение конкурентоспособности химической продукции, производимой из других видов углеводородного сырья, ранее более дешевых относительно нафты.. В Китае, например, на базе угля производится примерно 75% метанола и аммиака, 85% ПВХ и 25% — бензола и именно низкие цены на уголь определяли высокий уровень конкурентоспособности данной продукции. Падение цен на нефть привели к снижению рентабельности углехимических производств и в отдельных случаях — к их закрытию.

В США дешевый сланцевый газ вывел газохимию на новый виток развития: химические компании анонсировали 50 крекинговых установок стоимостью более 40 млрд.долл. по производству этилена на базе метана. Низкие цены на нефть приостановили этот «бум».

Ист. Cefic. The European Chemical News. Facts&Figures. 2016

8. В 21-м столетии основным центром вложения отраслевого капитала стала химическая индустрия Китая, чему способствует благоприятный инвестиционный климат и не столь жесткое законодательство в сфере экологии. За период 2004-2019 гг. в Китае объем инвестиций в производство химической и нефтехимической продукции увеличился более чем в 7 раз, достигнув небывало высокой величины — 76,5 млрд.долл. (табл.7).

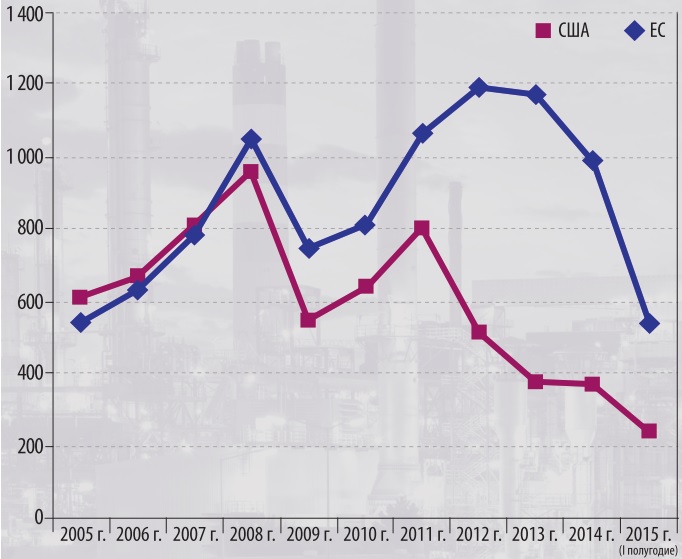

Существенный приток капитала в химическую индустрию произошел также в США: в 2014 году — 20,3 млрд.долл. против 8,8 млрд.долл. в 2004 году, что определялось техническим прогрессом в получении дешевого сланцевого газа и его включением в сырьевую структуру химического производства.

Таблица 7. Объем инвестиций в химическую и нефтехимическую промышленность в некоторых странах мира в период 2004-2014 гг.

Ист. Cefic. The European Chemical News. Facts&Figures. 2016

Chemdata International.

9. При современном технологическом уровне производства многотоннажных продуктов (аммиака, полиэтилена, полипропилена и др.) возможности повышения эффективности за счет увеличения единичных мощностей практически исчерпаны (практически достигнут оптимальный уровень).

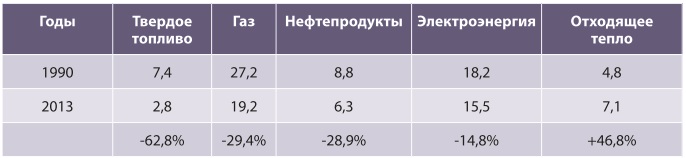

Основной задачей является снижение энергоемкости химических производств. В ЕС, например, за счет сокращения объемов первичных энергоресурсов и расширения использования отходящего тепла (табл.8).за период 1990-2013 гг. энергозатраты в химической промышленности (включая фармацевтику), сократились на 24% и это благоприятно отразилось на себестоимости производимой продукции.

Таблица 8. Снижение энергозатрат в химической промышленности ЕС в период 1990-2013 гг.

10. Оптимизация единичных мощностей по выпуску химической и нефтехимической продукции, а также внедрение энерго- и ресурсосберегающих технологий способствуют повышению производительности труда.

В химической промышленности ЕС производительность труда составила:

— в 2004 г. — 330 тыс.евро/чел.;

— в 2014 г. — 470 тыс.евро/чел, то есть увеличилась на 30%.

В России в 2014 г. производительность в химическом комплексе была на уровне 5,8 млн.руб/чел. или 103 тыс.евро/чел., то есть в 4,5 раза ниже, чем в среднем в ЕС.

***

Оценка перспективы развития мирового рынка химической и нефтехимической продукции в целом неблагоприятна для российского химического комплекса. В разработанной в Минпромторге России «Стратегии развития химического и нефтехимического комплекса на период до 2030 года» химическая и нефтехимическая промышленность России к 2030 г.будет характеризоваться значительными темпами роста: 2,05 против 1,18 в 2014 г. Рост будет обеспечиваться в первую очередь за счет ускоренного развития производства продукции глубокой переработки, а также ряда других структурных изменений.

Высокая доля химической продукции высоких переделов в производстве будет поддерживаться активным ростом потребления изделий из пластмасс — до 79,4 кг/чел. к 2030 г. что, однако, будет существенно ниже, чем прогнозируемый уровень потребления к тому же году изделий из пластмасс в мире — 140 кг/чел.

Потребление минеральных удобрений в России к 2030 году возрастет. до 55,7 кг/га в 2030 г., что также будет ниже прогнозируемого объема потребления минеральных удобрений в развитых странах, составляющего около 90 кг/га.

Таким образом, стремясь к мировым показателям роста, удельные показатели емкости внутреннего рынка химической и нефтехимической продукции в 2030 г. все еще будет отставать от мирового потребления на 20‒30%.