- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Кудряшова Д.П.

Важнейший проект технологического суверенитета

Российская химия и нефтехимия имеет все предпосылки для роста в долгосрочной перспективе. В распоряжении российских компаний – фактически неисчерпаемые сырьевые ресурсы, эффективная система отраслевой государственной поддержки, современная и развивающаяся инфраструктура. В то же время до недавнего времени недостаточно внимания уделялось решению ряда проблем, ранее решавшихся за счет импортных закупок, – прежде всего, созданию и масштабированию производства средне- и малотоннажных (но востребованных!) марок продуктов. Также остро стоит задача развития внутреннего рынка потребления продуктов химии и диверсификация международных рынков сбыта. Решение этих вопросов сделает российскую химию и нефтехимию самодостаточной и устойчивой в долгосрочной перспективе и станет решающим трендом на пути современной химизации экономики в целом.

В октябре 2023 г. было заявлено о 10 мегапроектах, направленных на достижение технологической независимости. По словам председателя Правительства РФ Михаила Мишустина, мегапроекты должны обеспечить создание цепочек локализованной и высокотехнологичной продукции по ключевым отраслям. Химическое направление сразу же было включено в число первоочередных мегапроектов. В 1-м квартале 2024 г. Минпромторг России представит президенту и правительству важнейший проект технологического суверенитета, который носит название «Импортозамещение критической химической продукции».

Основными направлениями данного проекта являются следующие:

1. Создание производственных цепочек:

- фосфорной – от производства желтого фосфора до широкого спектра фосфорорганических эфиров и глифосата (гербицид из группы фосфорорганических соединений, производное фосфоновой кислоты). В рамках этой цепочки необходимо создать производство 23 молекул;

- хлорорганической – от эпихлоргидрина до эпоксидных смол, от монохлоруксусной кислоты (МХУК) до карбоксиметилцеллюлозы (КМЦ), полиаминокарбоновых кислот и глицина. В рамках этой цепочки должно быть запущено производство 27 молекул. ПАО «Химпром» в 2024 г. в Новочебоксарске планирует запустить производство МХУК. По расчетам, оно закроет внутреннюю потребность, которая оценивается в 7 тыс. т);

- полиэфирной – от параксилола к ТФК и полиэфирному волокну и ПЭТ-пластику, от неопентилгликоля к полиэфирным смолам. В рамках этой цепочки должно быть запущено производство 9 молекул. ГК «Титан» в рамках проекта по созданию в Пскове многофункционального комплекса по выпуску полиэтилентерефталата, волокон, пленок и нетканых материалов уже запустила производство БОПЭТ-пленок мощностью 72 тыс. т в год;

- полиуретановой – от анилина и окиси пропилена к изоцианатам и полиуретанам. Здесь запланировано производство 7 молекул. Заявлено восстановление производства анилина, существовавшего в АО «Волжский оргсинтез» и ПАО «Химпром»;

- спецполимерной – производство СВМПЭ, арамидного волокна и сырья для его производства (21 молекула). Башкирское предприятие «СВЭМ» планирует разместить в особой экономической зоне «Алга» производство сверхвысокомолекулярного полиэтилена мощностью 14 тыс. т;

- кремнийорганической – от метилхлорсиланов к кремнийорганическим жидкостям и силиконам (26 молекул). Небольшое количество кремнийорганических продуктов производит ПАО «Химпром» в Новочебоксарске, но этого явно недостаточно. АО «КЗСК-Силикон» в 2015–2020 гг. пытались создать завод по производству кремнийорганических соединений, однако из этого ничего не вышло.

2. Развития индустрии интермедиатов и особо чистых веществ, в том числе действующих веществ для ХСЗР (28 молекул).

Здесь надо пояснить, что в советское время существовало довольно развитое производство ХСЗР. Так, в 1985 г. в СССР было произведено 215 тыс. т действующих веществ (ДВ) (из них 60% в РСФСР, 40% в других союзных республиках). В то же время 13 промышленных предприятий, занимавшихся в России производством ДВ, выпускали продукцию, которая уже давно не используется в сельском хозяйстве и более того, ныне категорически запрещена, как, например, ДДТ.

Общий объем рынка ХСЗР в Российской Федерации по итогам 2022 г. составил 230 тыс. т. В 2023 г., по предварительным данным Российского союза производителей, химических средств защиты растений (РСП ХСЗР), может быть зафиксирован 5–10-процентный рост продаж пестицидов на отечественном рынке. Российские производственные мощности, по данным РСП ХСЗР, суммарно способны обеспечить выпуск до 380 тыс. т препаратов в год, однако здесь речь идет только о производстве конечной продукции на основе импортных (в основном китайских) ДВ.

У нас большая зависимость по таким ДВ, как 2,4-Д, феноксапропан-П-этил, тебуконазол, бентазон, дикват, пропиконазол и др. В чем же причина многолетнего дефицита веществ, вовсе не являющихся «откровением» для отечественной химии? Основной причиной отсутствия промышленных производств действующих веществ пестицидов являются проблемы внедрения инновационных отечественных разработок в промышленность РФ, которые обусловлены следующими объективными и субъективными факторами:

- низкие цены на ДВ в Китае и Индии, где сосредоточено мировое производства «грязной» химии;

- нарушены производственные цепочки из-за утери целого ряда производств химического сырья и полупродуктов;

- высокие капитальные затраты на создание производств малотоннажной и среднетоннажной химии для производства ДВ;

- нет общепринятых, в том числе потенциальными инвесторами, компетенций в оценке интеллектуальной собственности и результатов НИР и НИОКР;

- грантовая поддержка Минпромторга России до 2022 г. была осложнена нормативом 5-кратного увеличения выпуска готовой продукции, и за 10 лет поддержки не было профинансировано ни одного проекта.

В то же время в РФ имеются технологии получения ряда действующих веществ пестицидов (гербицидов) – флорасулам, имазамокс, римсульфурон, никосульфурон, трифлусульфурон-метил, трибенурон-метил. Плюс есть проект завода по производству 7 гербицидов для обеспечения большей части рынка отечественных препаратов.

С 2022 г. АО «Фирма «Август» расширило линейку выпускаемых на заводе «Август-Хубэй» в Китае активных компонентов для пестицидов. Помимо пропиконазола и тебуконазола, которые предназначены для препаратов для борьбы с болезнями растений, в производство запущены еще три действующих вещества: метамитрон, имазамокс и бентазон. АО «Щелково Агрохим» на своей производственной площадке в Подмосковье реализует производство 2-этилгексилового эфира 2,4-Д мощностью 1500 т/год, 2-этилгексилового эфира клопиралида мощностью 15 т в год. Имеется и ряд других проектов в области производства важнейших веществ и субстанций для ХСЗР.

3. Производство сырьевых компонентов для выпуска активных фармацевтических субстанций (AФС) – более 100 молекул.

Речь идет о замещении широкого спектра импортных малотоннажных полупродуктов, необходимые для производства фармацевтических интермедиатов – бромметан, бензофуран, пиримидин, формамид, пропаналь, изопропиламин, масляная и кротоновая, глутаровая, малоновая, бензоилмуравьиная кислоты, адамантан, тетралон и многие другие. Многие соединения высокой степени очистки поставляются из Великобритании (Alfa Aesar), Бельгии (Acros Organics), Италии (Сhematek), Sigma-Aldrich (CША) и др. по высоким ценам.

В России производятся порядка 40 микротоннажных полупродуктов достаточной степени чистоты из 300, необходимых для синтеза приоритетных лекарственных препаратов.

Федеральная целевая программа «Развитие фармацевтической и медицинской промышленности Российской Федерации на период до 2020 года и дальнейшую перспективу» («Фарма-2020») была утверждена 17 февраля 2011 г. В 2019 г. срок ее реализации был продлен до 2024 г., поскольку с выпуском инновационных препаратов возникли сложности, т.к. бюджетное финансирование клинических и доклинических исследований было приостановлено, а средства перенаправлены на другие мероприятия программы.

Инновационный цикл так и не был запущен, многие проекты не вышли на фазу клинических исследований. Целевые показатели не были достигнуты. Так, в госпрограмму «Фарма-2020» был заложен показатель в 57 новых молекул. Из них было получено четыре, причем одну купили у швейцарцев, а другая была зарегистрирована еще до вступления в силу стратегии.

В нынешнем году принята Стратегии «Фарма-2030», и теперь есть надежда, что допущенные ошибки будут учтены и в ходе реализации удастся выработать конкретные меры по выводу фармотрасли на инновационный путь развития.

Также планируется запустить производство более 100 молекул для производства особо чистых веществ и вспомогательных химикатов для радиоэлектронной промышленности (бромистый водород ОСЧ, N-метил-2- пирролидон ОСЧ, тиомочевина Ч, ЧДА, ОСЧ, натрий лимоннокислый трехзамещенный 5,5-водный,Ч, ЧДА, сульфат аммония ОСЧ и многие др.)

Особое внимание также уделят производству мало- и среднетоннажных интермедиатов, продуктов и растворителей (более 100 молекул)

4. Развитие географических химических центров.

На восстановленных химических предприятиях Донецкой и Луганской областей планируется наладить производство 62 молекул, а на воссозданном центре химии в г. Усолье-Сибирское – 20 молекул.

Общий объем господдержки, направленной химическому комплексу в январе–августе 2023 г., составил 11 млрд руб. Воспользоваться мерами господдержки за указанный период смогли 33 организации. Кроме действовавших ранее механизмов стимулирования, после 2022 г. были запущены дополнительные меры поддержки бизнеса в изменившихся условиях. Так, были внедрены гранты на реинжиниринг критически важных комплектующих. При субсидировании затрат на НИОКР введен повышающий коэффициент 1,5. Разработана программа льготного кредитование организаций, реализующих инвестиционные проекты, направленные на производство приоритетной промышленной продукции. Внедрена льготная программа кредитования импортеров и субсидирование части затрат на транспортировку российской продукции на экспорт, а также многие другие механизмы.

К 2030 г. общий инвестиционный бюджет отрасли составит 2 трлн руб.

Предусматриваются такие инструменты господдержки, как:

– кластерная инвестиционная платформа (КИП), которая направлена на предоставление льготных кредитов российским промышленным предприятиям для реализации инвестиционных проектов по производству приоритетной продукции. Инвесторы для получения льготного финансирования могут самостоятельно выбрать кредитные организации;

– единая субсидия на НИОКР;

– льготные займы ФРП;

– возмещение затрат на уплату процентов по кредитам;

– промышленные ГЧП (государственно-частное партнерство);

– субсидирование затрат на создание инжиниринговых центров.

Государство делает ставку на крупные холдинги (ПАО «СИБУР-Холдинг», ГК «Росатом», ГК «Ростех», Группа «Титан», ПАО «Газпромнефть», АО «Росхим», АО «МКХ «Еврохим», ПАО «Химпром», которые в основном и являются потребителями критически важной химической продукции.

К 2026 г. в результате реализации данных мероприятий планируется ввести в эксплуатацию более 50 новых производств, получить дополнительных 15 млрд руб. ежегодных дополнительных налоговых поступлений. Запланировано создать порядка 3 тыс. новых рабочих мест и увеличить вклад химической промышленности в ВВП до 7,8 трлн руб.

В свою очередь, к 2030 г. запланировано ввести в эксплуатацию более 150 новых производств, получить дополнительных 50 млрд руб. ежегодных дополнительных налоговых поступлений. Будет создано порядка 10 тыс. новых рабочих мест, а вклад химической промышленности в ВВП возрастет до 10 трлн руб.

Для того, чтобы выше перечисленные меры были реализованы, надо внести правки в законодательную базу о ГЧП, направленные на формирование механизма ГЧП для промышленности, а также создать механизм досрочной контрактации химической продукции и реструктуризировать федеральный проект «Развитие новых материалов» с учетом заявленных целей проекта технологического суверенитета.

Завершая, хотелось бы отметить, что сегодня наблюдается реализация подходов, о которых много лет говорили специалисты АО «НИИТЭХИМ» – восстановление работы с межотраслевыми балансами спроса и предложения химических продуктов как внутри химии, так и в экономике в целом, создание/воссоздание многозвенных производственных цепочек, способных в краткие сроки обеспечить самые разные отрасли экономики качественной готовой продукцией. Государство в лице Минпромторга подступает к планированию продуманного и сбалансированного территориального размещения химических производств по экономическим районам страны.

Все эти задачи на протяжении своей 65-летней истории успешно и эффективно решал НИИТЭХИМ. Институт готов предоставить свои знания и компетенции для решения грандиозной задачи по обеспечению технологического суверенитета химического и нефтехимического комплекса страны.

Российский рынок шин и сырья для их производства

Производство шин – одна из важнейших отраслей химического комплекса РФ, занимающая ключевые позиции в сегменте продукции с высокой добавленной стоимостью. На мировом рынке шин Россия занимает порядка 2% и имеет высокую степень зависимости от поставок химикатов – добавок для производства и придания шинам определенных качественных параметров.

Производство и потребление шин в РФ

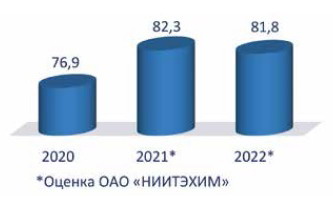

В 2020 –2022 гг. среднегодовая мощность отрасли, по оценке ОАО «НИИТЭХИМ», выросла примерно на 6% (рис. 1). При этом по секторам шинной промышленности одновременно проходило как расширение, так и сокращение объемов выпуска.

Наиболее высокие темпы развития за 2022 г. продемонстрировали сектора производства шин пневматических для строительных и дорожных машин – рост в 2,5 раза, хотя годом ранее производство этого сектора демонстрировало снижение производства более чем на 45% (рис. 2).

Камеры и шины резиновые сплошные или полупневматические демонстрировали рост за 2021 –2022 гг. на 7,6%

Следует особенно выделить, что остальные сектора показали снижение производства.

Производство шин в России в целом за 3 года сократилось более чем на 6%. За последний год снижение производства составило 21,4%, хотя годом ранее в отрасли отмечался рост производства почти на 20%.

Важно отметить, что снижение производства отмечалось прежде всего в секторе производства шин для легковых автомобилей.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2023 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 6336 руб.

– электронная версия: 4752 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 (495) 332-06-24

Тел. моб. +7 (925) 361-70-92

Новые реалии мирового и отечественного рынков лакокрасочных материалов

Статья подготовлена по материалам доклада ОАО «НИИТЭХИМ» на круглом столе «Новые реалии рынка лакокрасочных материалов», состоявшемся в рамках деловой программы выставки «Интерлакокраска-2023»

Мировой рынок ЛКМ: особенности и тренды

Мировой рынок ЛКМ – динамичный, растущий, высокотехнологичный, инвестиционно привлекательный сектор мировой экономики. В числе его особенностей можно отметить:

– многоассортиментность;

– высокую степень обновления основных фондов;

– многочисленность производителей, что предопределяет высокий уровень конкуренции и жесткую борьбу за рынки сбыта;

– четкое деление продукции по составу и назначению, что ведет к формированию в каждом из оформившихся классов продукции своих особенностей и тенденций развития.

В числе формирующих мировой рынок ЛКМ основных тенденций следует выделить следующие:

– ведущие игроки осваивают рынки развивающихся стран, где еще нет достаточного собственного производственного потенциала по выпуску ЛКМ, но существуют более высокие темпы развития сфер потребления ЛКМ, чем в промышленно развитых странах;

– для сохранения своих позиций ключевые игроки создают стратегические альянсы;

– для повышения конкурентоспособности ведущие производители расширяют свои продуктовые портфели путем разработки новых продуктов за счет компетенций поглощаемых компаний;

– разрабатываются и внедряются инновационные ЛКМ, среди которых выделяются нанопокрытия, антимикробные покрытия, а также экологически чистые краски из биомассы, которые значительно снижают уровень летучих органических соединений (ЛОС);

– ужесточаются требования к безопасности ЛКМ;

– вводятся новые технологии производства и нанесения лакокрасочных материалов.

В 2020 г. традиционные модели роста мирового рынка ЛКМ были существенно нарушены из-за пандемии COVID-19. В 2021 г. на фоне оживления мировой экономики рынок ЛКМ продемонстрировал рост в 4% и достиг объема 170 млрд долл. Доля российского лакокрасочного производства в мировом объеме составила порядка 1,5%.

По оценкам экспертов, до 2026 г. положительный тренд развития мирового рынка ЛКМ сохранится: ежегодный прирост производства оценивается в 4%, при этом прирост будет обеспечиваться главным образом за счет развивающихся стран. Например, в Индии прирост ожидается на уровне 5,5%, в КНР – 4%, в Турции 2–3%, в Саудовской Аравии – 2–3%.

Основной производственный потенциал по выпуску ЛКМ ныне сосредоточен в Китае, однако усиленными темпами идет наращивание производства ЛКМ в других странах Азии, прежде всего в Индии.

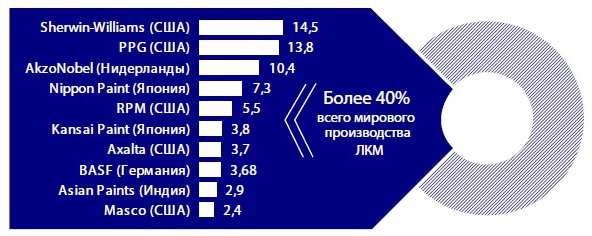

Важной особенностью мирового рынка ЛКМ является его значительная консолидация: на 10 производителей приходится более 40% всего объема выпуска продукции (рис. 1).

Особенностью мирового рынка ЛКМ является его многоассортиментность в сочетании с высокой степенью обновления, при этом темпы развития рынка ЛКМ в значительной степени определяются темпами развития экономики в целом и особенно темпами роста жилищного строительства и транспорта.

Основное потребление ЛКМ сосредоточено в странах Азиатско-Тихоокеанского региона (прежде всего в Китае и Индии), в Северной Америке (США, Канада), в Европе (Германия), Латинской Америке (Бразилия)

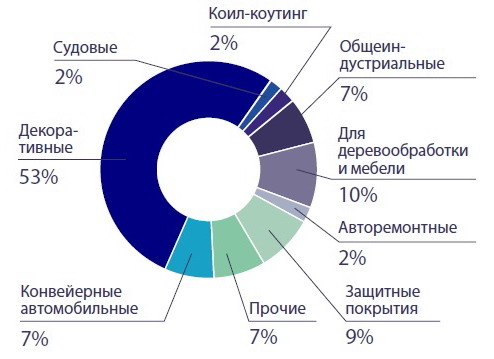

В мировой структуре потребления на долю декоративных ЛКМ приходится более 50% всего выпуска. В индустриальном сегменте основная доля приходится на ЛКМ для деревообработки, средства антикоррозийной защиты и автомобильные ЛКМ (рис. 2).

Еще одной особенностью мирового рынка ЛКМ является множественность производителей, что предопределяет высокий уровень конкуренции и жесткую борьбу за рынки сбыта. В целях удержания своих позиций ключевые игроки создают стратегические альянсы, расширяют свои продуктовые портфели путем разработок новых продуктов и за счет компетенций приобретаемых/поглощаемых компаний. Здесь же следует отметить экспансию ведущих игроков (таких, как PPG, AkzoNobel, Sherwin-Willliams, Nippon Paint) на рынки развивающихся стран, которые еще не имеют достаточного собственного производственного потенциала по выпуску ЛКМ, но демонстрируют более высокие темпы развития сфер их потребления.

За последние годы PPG, AkzoNobel, Sherwin-Willliams укрепили свои позиции на рынках развивающихся стран как за счет покупки отдельных бизнесов региональных компаний, так и приобретения компаний целиком, а также расширили свои продуктовые портфели в таких индустриальных сегментах, как антикоррозионные и пожарные покрытия, экологически чистые порошковые покрытия с вторичным ПЭТ, покрытия для колес автомобилей, ПУ и эпоксидные покрытия для систем водоснабжения и канализации, судовые и прочие ЛКМ.

Российский рынок ЛКМ в 2022 г.

Доля производства ЛКМ в химическом комплексе составляет 3%. В отрасли работает около 2 тыс. предприятий, в том числе 13 транснациональных компаний, осуществляющих деятельность на территории РФ через свои дочерние общества.

Примерно 55% физического объема выпуска ЛКМ приходится на крупные и средние предприятия, 40% – на малые и микропредприятия, 5% – на индивидуальных предпринимателей. Предприятия по выпуску ЛКМ размещены в восьми федеральных округах, но основой объем выпуска (90%) приходится на четыре федеральных округа: Центральный, Северо-Западный, Южный и Приволжский.

На долю ведущих крупных и средних лакокрасочных предприятий приходится 55%, или 1,1 млн т всего физического объема производства ЛКМ, при этом доля локализованных иностранных компаний составляет порядка 20%. В 2022 г. ряд зарубежных компаний – BASF, Jotun, Teknos, Hempel, Henkel (работавшие в нишах АКЗ, судостроения, автопрома, строительства) закрыли производство в РФ. В ближайшее время российское производство планирует остановить PPG с входящей в ее состав Tikkurila.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2023 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 6336 руб.

– электронная версия: 4752 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 (495) 332-06-24

Тел. моб. +7 (925) 361-70-92

Анализ российского рынка шин и его возможные перспективы

Современное производство шин в России – динамично развивающаяся подотрасль химического комплекса России, насчитывающая более 20 предприятий различных форм собственности. В структуре производителей шин преобладают крупные предприятия численностью более 250 человек. Предприятия по выпуску шин размещены в шести федеральных округах России, однако более 98% выпуска приходится на Приволжский, Северо-Западный, Центральный и Сибирский федеральные округа.

Производство шин в РФ

Производство шин – одно из важнейших подотраслей химического комплекса РФ, занимающее ключевые позиции в сегменте продукции с высокой добавленной стоимостью. Современное производство шин в России насчитывает более 20 крупных предприятий разных форм собственности и степени локализации.

Основной производственный потенциал по выпуску шин размещен в пяти федеральных округах, однако более 98% выпуска приходится на Приволжский, Северо-Западный, Центральный и Сибирский федеральные округа, что коррелируется с размещением автомобильной промышленности.

Производство шин в России в последние годы в целом развивается по восходящему тренду, что соответствует общемировым тенденциям. За последние 3 года оно выросло на 8%, хотя в 2020 г., первом году пандемии, отмечалось падение почти на 10%.

Важно отметить, что прирост производства обеспечивался прежде всего высокими темпами производства шин для легковых автомобилей.

Что касается видовой структуры производства шин, то в 2019–2021 гг. она изменилась незначительно: доля легковых шин выросла всего на 2%, доля грузовых и сельскохозяйственных осталась без изменений.

Анализ производственной базы шинной промышленности России показал, что в период 2019–2021 гг. среднегодовая мощность отрасли сократилась примерно на 3%, а загрузка снизилась с 75 до 69%. При этом по различным секторам шинной промышленности одновременно проходило и расширение, и сокращение объемов выпуска. Наиболее высокие темпы развития продемонстрировали сектора производства шин для сельскохозяйственных машин и легковых автомобилей: темпы роста составили 111,6 и 109,5% соответственно, хотя в последнем случае мощности были загружены не более чем на 55%.

Следует особенно выделить снижение производства шин и покрышек для авиации, а также для строительных и дорожных машин: в 2021 г. производство относительно 2019 г. снизилось примерно на 25 и 70% соответственно, но в 2021 г. в секторе авиационных шин произошел подъем и за год прирост составил порядка 52%.

Емкость внутреннего рынка шин в 2021 г. составила 99 млн шт., что превысило уровень 2019 г. всего на 4,3%.

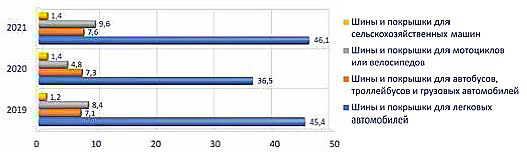

На рис. 1 представлена структура рынка шин по основным видам в 2019–2021 гг. Здесь очевидно, что в рассматриваемый период превалировали шины для легковых автомобилей, что соответствует структуре автомобильного парка России.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2022 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 3800 руб.

– электронная версия: 3000 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 495 332-06-24

Тел. моб. +7 925 361-70-92

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Мировой рынок ЛКМ: текущее состояние и новые тенденции

Объем и региональная структура потребления ЛКМ

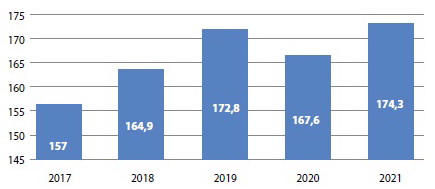

По данным Всемирной ассоциации производителей ЛКМ (WPCIA), мировой рынок лакокрасочных материалов в 2021 г. в стоимостном выражении вырос на 4% по сравнению с 2020 г. и составил 174,3 млрд долл. (рис. 1).

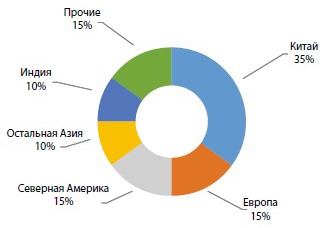

По данным британского информационного агентства IHS Markit, спрос на ЛКМ в целом в Азии продолжает расти быстрее, чем где-либо в мире, и в настоящее время на этот регион приходится 55% мирового потребления в натуральном выражении (рис. 2). Поскольку спрос на ЛКМ, как правило, коррелируется с ростом экономики, уровень спроса и в дальнейшем будут определять развивающиеся страны.

Лакокрасочная промышленность в США, странах Западной Европы и Японии весьма высоко развита и в целом отражает состояние экономики, строительства (особенно жилищного строительства) и транспорта. Традиционные темпы роста, однако, были существенно скорректированы в 2020 г. из-за начала пандемии COVID-19. Спрос на покрытия в 2020 г. несколько снизился в США, немного вырос в Западной Европе и упал примерно на 10% в Японии. Окончательных данных по 2021 г. пока нет. но. согласно оценке, в 2021 г. темпы роста рынка ЛКМ в США составят 2%, в Западной Европе – 1,5–2%, в Японии – 2,2%.

На рынках развивающихся стран спрос на ЛКМ растет гораздо быстрее. Наилучшие перспективы для роста имеют КНР (среднегодовой темп роста 4% в 2020–2025 гг.), Индия (5,5%), Польша (3–4%), Турция (2–3%) и Саудовская Аравия (2–3%). Общий глобальный рост в среднем должен составлять 3–4% в год. В стоимостном выражении вполне вероятно, что рост будет еще выше в результате увеличения производства более дорогих покрытий.

ЛКМ выполняют две основные функции, имеющие большое экономическое значение, ‒ декоративную и защитную. Около 53% производимых в мире покрытий используется для отделки и защиты нового строительства, а также для обслуживания существующих конструкций, включая жилые дома и квартиры, общественные здания, заводы и фабрики. Еще 29% покрытий используются для украшения и/или защиты промышленных изделий. Покрытия, которые используются для различных целей, таких как дорожные краски, ремонт транспортных средств, высокоэффективные покрытия для промышленных установок и оборудования, а также для защиты морских конструкций и судов, принято относить к специальным.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2022 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 3800 руб.

– электронная версия: 3000 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 495 332-06-24

Тел. моб. +7 925 361-70-92

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Тенденции мирового рынка сверхвысокомолекулярного полиэтилена

Мировое производство ПЭ и СВМПЭ

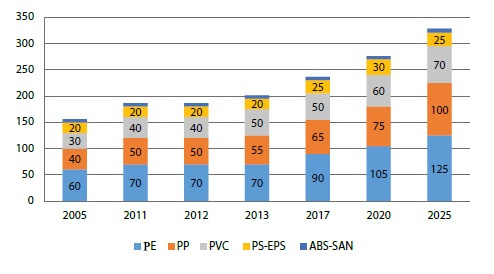

Полиэтилен (РE, ПЭ) является бесспорным лидером на мировом рынке полимерных материалов, на долю которого пришлось порядка 40% спроса в 2018 г. Среднегодовой темп роста мирового рынка ПЭ за последние 14 лет (2005–2019 гг.) составил ~ 4,5%. Согласно оценке ICIS, на фоне мировой пандемии спрос на ПЭ покажет более низкие темпы роста: не более 2% в 2020 г., и составит 105 млн т в тоннаже и 170 млрд долл. в денежном выражении (рис.1).

Среди полимерных материалов, создаваемых на основе полиолефинов (PP, PE), выделяется сверхвысокомолекулярный полиэтилен (СВМПЭ, англ. UHMW-PE), являющийся разновидностью линейного полиэтилена с относительной молекулярной массой свыше 1,5 млн а.е.м. СВМПЭ обладает превосходной износо- и химической стойкостью, низким коэффициентом трения, биологической инертностью, что позволяет использовать его в различных отраслях промышленности для изделий специального назначения. СВМПЭ используется там, где обычные марки ПЭ и другие полимеры не выдерживают жестких условий эксплуатации. СВМПЭ может выступать в качестве заменителя более дорогостоящих материалов (сталь, фторопласты, полиамиды), а может являться единственно подходящим материалом для приложений, в которых вероятны высокие нагрузки износа.

Переработанный СВМПЭ порошок выпускается на рынке либо в виде волокон, либо в виде листов, пленок, профилей, труб или стержней.

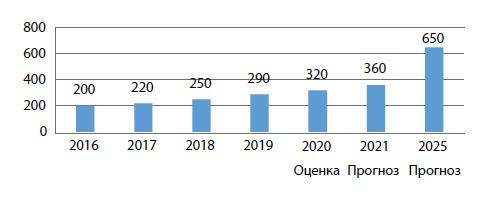

Мировой рынок СВМПЭ динамично развивается. С 2016–2018 гг. рынок СВМПЭ рос со среднегодовыми темпами ~14% и достиг 250 тыс. т или 1,6 млрд долл. в 2018 г. По прогнозам ResearchInChina, спрос на СВМПЭ и композиционные материалы на его основе в изделиях технического назначения увеличится более чем в 2,5 раза относительно показателя 2018 г., и достигнет 650 тыс. т. к 2025 г. (рис. 2).

Региональная структура потребления СВМПЭ

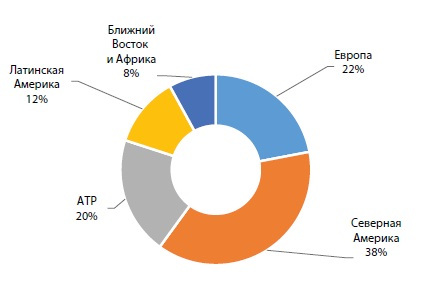

В 2018 г. наибольшая доля потребления СВМПЭ пришлась на Северную Америку – 38% (рис. 3). На фоне высокого потребления СВМПЭ в здравоохранении, военной и оборонной промышленности, автомобилестроении и электронике

рынок СВМПЭ Северной Америки продолжит рост со среднегодовым темпом около 12% в год до 2021 г.

На долю стран Европейского союза в 2018 г. пришлось 22% потребления СВМПЭ. В связи с увеличением числа операций по замене тазобедренного и коленного суставов европейский рынок СВМПЭ продемонстрирует устойчивый рост в течение следующих 5–7 лет.

Азиатско-Тихоокеанский регион, на долю которого пришлось 20% рынка в 2018 г., является самым быстрорастущим регионом. Благодаря быстрой индустриализации в Индии, Малайзии, Таиланде и Южной Корее и растущему числу населения пожилого возраста в Японии, спрос на СВМПЭ в АТР продолжит рост со среднегодовым темпом 12,5% в ближайшей перспективе.

На долю стран Латинской Америки пришлось 12% спроса СВМПЭ в 2018 г. Ожидается, что индустриализация в странах с развивающейся экономикой, таких как Бразилия и Чили, будет стимулировать спрос на СВМПЭ в среднесрочной перспективе.

Мировые производители СВМПЭ

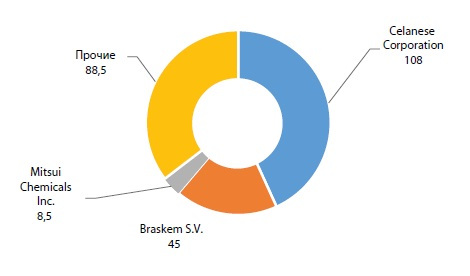

На мировом рынке производителей СВМПЭ доминируют Celanese Corporation (CША), Braskem S.A. (Бразилия), DSM N.V. (Голландия) и Mitsui Chemicals Inc. (Япония). Celanese, имея производственные подразделения в Оберхаузене (Германия), Бишопе (Техас, США) и Нанкине (14 тыс. т/год, Китай), обладает самой большой мощностью в мире по производству СВМПЭ – 108 тыс. т в год. Вторым за Celanese следует Braskem, мощности которого составили 45 тыс. т в 2018 г. На долю обоих производителей приходится более 60% всех мировых мощностей СВМПЭ (рис.4)

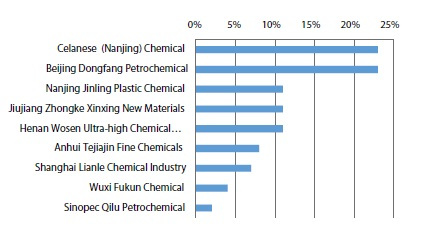

На долю китайских производителей СВМПЭ приходится порядка 30% мировых мощностей. Производственными мощностями СВМПЭ располагают такие китайские компании как: Henan Wosen Ultra-high Chemical Industry Science and Technology Co., Ltd., Shanghai Lianle Chemical Industry Science and Technology Co., Ltd., Anhui Tejiajin Fine Chemicals Co., Ltd., Jiujiang Zhongke Xinxing New Materials Co., Ltd, Sinopec Qilu Petrochemical Corporation и Nanjing Jinling Plastic Chemical Co., Ltd (рис. 5). Суммарные мощности всех китайских заводов, включая завод Celanese в Нанкине, составляют более 80 тыс. т в год. На протяжении многих лет инвестирование в строительство заводов по производству СВМПЭ являлось частью стратегического плана Китая, что позволило получить большую долю рынка. В настоящее время в процессе реализации находятся проекты по расширению производственных мощностей СВМПЭ компаний Jiujiang Zhongke Xinxing New Materials Co., Ltd. на 60 тыс. т/год и Nanjing JinlingPlastic & Petrochemical на 10 тыс. т/год. Однако, несмотря на прирост СВМПЭ мощностей, Китай, в силу не полного преодоления технологической отсталости, фокусируются на конечных продуктах среднего и низкого сегмента.

Лидеры отрасли вкладывают значительные средства в НИОКР с целью разработки СВМПЭ для создания премиальных продуктов, таких как более долговечные протезы, легкие средства индивидуальной защиты и др. Высокие требования потребителей открывают широкие перспективы как для существующих, так и для потенциально новых участников рынка в области инвестирования в НИОКР и расширения продуктового портфеля.

Рынку хорошо уже известен СВМПЭ порошок марок Mipelon™ ХM-221U и Mipelon™ ХM-220 с размером частиц 25 и 30 мкм соответственно. В 2019 г. Mitsui Chemicals Inc. продвинулась вперед в своих разработках и представила порошок с размером частиц 10 мкм. Новый СВМПЭ, Mipelon™ PM-200, не содержит галогенов, что делает его пригодными для использования в качестве альтернативы политетрафторэтилену (ПТФЭ), широко используемому в качестве модификатора для смол и каучуков. Благодаря хорошему диспергированию большинства наполнителей для Mipelon™ PM-200, таких как углерод, графит или дисульфид молибдена, удается получить конструкционный материал с исключительными самосмазывающимся свойствами. Спеченный Mipelon™ представляет собой превосходный пористый фильтрующий материал из-за мельчайшего размера его частиц. Кроме того, добавление мелкодисперсного сверхвысокомолекулярного полиэтиленового порошка Mipelon™ к смазкам, смазочным материалам, печатной краске, лакокрасочным материалам и пигментам приводит к матовому покрытию и улучшенной самосмазываемости.

Как известно, СВМПЭ трудно формуется из-за низкого уровня текучести. Сверхвысокая молекулярная масса СВМПЭ, определяющая его уникальные физико-химические свойства, одновременно является причиной ограничения на методы его переработки. Cоздание Mitsui Chemicals Inc. гранулированного PE серии Lubmer для литья под давлением и экструзии открыло новые области применения СВМПЭ в производстве зубчатых деталей, автомобильных подшипников и стеклоподъемников. В 2019 г. Mitsui Chemicals продвинулась вперед и разработала модифицированный СВМПЭ серии Lubmer, пригодный для использования в смесях с инженерными пластмассами. При сохранении механических свойств таких материалов, как полиамид и поликарбонат, использование модифицированного СВМПЭ серии Lubmer позволит улучшить самосмазываемость и износостойкость в деталях интерьера и экстерьера автомобиля.

Структура потребления СВМПЭ

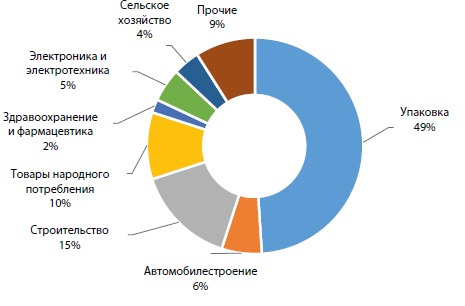

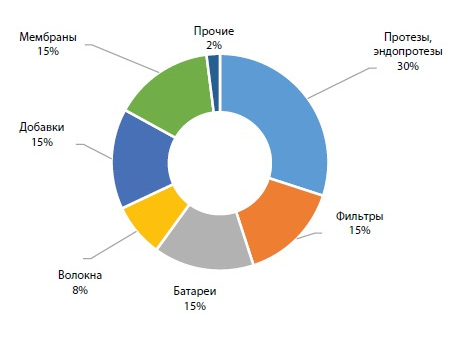

В то время как традиционные типы ПЭ используются главным образом в упаковочной отрасли (см. рис 6.), СВМПЭ широко применяется в производстве устойчивых к перепадам температур и сдвигу грунта труб, листов для изготовления скользящих поверхностей, спортивного инвентаря, фильтров для очистки воды, холодостойких и износостойких композиционных материалов для резиновых изделий. Однако наиболее востребован СВМПЭ в мире в производстве эндопротезов, сепараторов для автомобильных аккумуляторных батарей, а также изделий и оборудования специального назначения (см. рис. 7).

Применение СВМПЭ в медицине (замена суставов)

Рынок СВМПЭ медицинского назначения растет на 12% в год и занимает 30% мирового рынка СВМПЭ в 2018 г. По данным исследования «Глобальное бремя болезней 2017» (Global Burden of Disease – GBD-2017), заболевания опорно-двигательного аппарата занимали второе место среди факторов инвалидности в мире, на долю которых приходится 16% всех прожитых с инвалидностью лет. В США заболеваниями опорно-двигательного аппарата страдает каждый второй взрослый американец, что соответствует совокупному числу людей, страдающих сердечно-сосудистыми и хроническими респираторными заболеваниями. До недавнего времени ортопедические операции назначались пациентам старше 60 лет в связи с ограниченным (15–20 лет) сроком службы суставных протезов, которые подвергались износу вследствие протекающих радикальных процессов при воздействии с металлическим контр-телом, обусловленным химическим окислением. За последние годы участники отрасли предприняли серьезные шаги по улучшению свойств СВМПЭ. Расширение состава СВМПЭ рядом антиоксидантов (витамин E, куркумин, нарингенин) помогло получить более устойчивый к износу материал, сочетающий хорошую стойкость к окислению и высокие механические свойства. Благодаря новым технологиям, срок службы искусственных протезов продлился, а число операций по замене тазобедренного и коленного суставов резко возросло, особенно среди сравнительно молодого поколения в возрасте от 40 до 55 лет. В среднесрочной перспективе увеличение пожилого населения в ряде стран, таких как США, Канада и Япония, будет стимулировать спрос на СВМПЭ медицинского класса. К 2025 г. объем рынка сверхвысокомолекулярного полиэтилена, применяемого в качестве основы медицинских изделий различного назначения, составит порядка 1,4 млрд долл.

Использование СВМПЭ-мембран в качестве сепараторов для литий-ионных аккумуляторных батарей

Мировой рынок сепараторов литий-ионных аккумуляторных батарей (LiB) растет более чем на 30% в год и занимает 15% мирового рынка (в 2018 г.). Сепараторы литий-ионных аккумуляторных батарей производятся либо мокрым, либо сухим способом. СВМПЭ используется в процессе мокрой сепарации, при котором облегчается производство более безопасных, тонких и емкостных батарей.

В 2018 г. производство литий-ионных аккумуляторных батарей для электромобилей (EVs) и плагин-гибридных автомобилей (PHV) на основе СВМПЭ обогнало производство литий-ионный аккумуляторов для сотовых телефонов, ноутбуков, цифровых фотоаппаратов и видеокамер. Для удовлетворения растущего спроса на LiB со стороны автомобильного сектора в Японии, Китае и Европе Mitsui Chemicals Inc. на заводе Iwakuni-Ohtake Works нарастила мощности по производству сверхвысокомолекулярного полиэтилена, продаваемого под торговой маркой Hi-Zex Million, от 7,5 до 8,5 тыс. т для производства литий-ионных аккумуляторных сепараторов. Данный вид применения СВМПЭ будет демонстрировать высокие темпы роста в ближайшей перспективе ввиду наращивания производственных мощностей со стороны мировых лидеров рынка сепараторов LiB (Asahi Kasei Corp.).

Волокна СВМПЭ

Мировой рынок СВМПЭ волокна растет на 10% в год и занимает 8% мирового рынка в 2018 г. Основными продуцентами СВМПЭ волокна в мире являются DSM, Honeywell и Mitsui Chemicals Inc.

Волокна СВМПЭ находят применение в нескольких отраслях конечного использования, таких как средства индивидуальной защиты, спортивное оборудование, строительство и здравоохранение. Увеличение расходов на строительство, участие в спортивных мероприятиях и растущая индустрия здравоохранения, как ожидается, будут стимулировать потребление продукта в ближайшем будущем. СВМПЭ волокно, стратегический и высокотехнологичный материал среди трех основных высокоэффективных волокон в мире (сверхвысокомолекулярных, арамидных, углеродных), в настоящее время находится в дефиците. Так, мировой спрос на СВМПЭ волокно в 2016 г. составил примерно 60 тыс. т по сравнению с выпуском всего лишь 30 тыс. т. Поскольку разрабатывается все больше военной и гражданской продукции (например, высокопрочные легкие кабели), спрос на СВМПЭ волокно, как ожидается, вырастет примерно на 15% в ближайшие 5 лет, до 200 тыс. т к 2025 г., однако данного объема будет меньше, чем требуется. На китайском рынке разрыв между спросом и предложением также остается большим. Ежегодно стране требуется около 20 тыс. т СВМПЭ волокна, в то время как объем производства составляет около 10 тыс. т в год. Недостаточно высокие технологии китайских предприятий в сфере производства специальных прядильных смол и прядения наряду с небольшими производственными мощностями дают возможность иностранным компаниям, таким как DSM, Honeywell и Mitsui Chemicals, монополизировавшим основные технологии, завоевывать рынки продукции премиум-класса.

Предполагается, что ряд правительственных мер в ряде стран, направленных на обеспечение более совершенным индивидуальным защитным оборудованием и противоракетным снаряжением военнослужащих и сотрудников правоохранительных органов, будут способствовать развитию рынка СВМПЭ волокна в ближайшие годы.

Выводы

Рост мирового рынка СВМПЭ в первую очередь обусловлен значительным спросом на ортопедические имплантаты в Европе и Северной Америке. Увеличение числа операций по замене коленных и тазобедренных суставов в сочетании с увеличением численности гериатрического населения будет способствовать росту спроса на СВМПЭ в производстве протезов в период до 2025 г.

Наличие большого количества автомобильных производственных мощностей в Северной Америке и АТР способствует росту спроса на сепараторы аккумуляторных батарей. Значительный рост популярности электрических и гибридных транспортных средств, использующих литий-ионные аккумуляторы, по прогнозам, будет способствовать росту спроса на СВМПЭ в период до 2025 г.

Спрос на СВМПЭ в военной и оборонной промышленности растет в связи с его использованием в средствах индивидуальной защиты и противоракетной обороны. Ожидается, что потребность в национальной безопасности и контртеррористической деятельности во всем мире окажет положительное влияние на рост рынка СВМПЭ в период до 2025 г.

Однако такие факторы, как наличие заменителей СВМПЭ (полиоксиметилен, уретан, фторполимеры, поликарбонат) и замедление роста мировой экономики, вызванной кризисом на фоне пандемии, могут препятствовать росту отрасли вплоть до 2024 г.