- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Пермский край: СПИКи – для развития производства и решения социальных проблем

На минувшей неделе Пермский край ярко подтвердил свой статус лидера российского химпрома, а губернатор Виктор Басаргин стал, без сомнения, главным отраслевым ньюсмейкером.

На состоявшемся 10 ноября в Перми Инженерно-промышленном форуме состоялось подписание Меморандума о взаимопонимании в отношении заключения специального инвестиционного контракта между ПАО «Метафракс» и администрацией края. В соответствии с подтвержденным инвестпроектом «Метафракс» построит в г. Губаха комплекс «Аммиак-карбамид-меламин». Документ скрепили подписями генеральный директор компании Владимир Даут и губернатор Пермского края Виктор Басаргин.

А на следующий день уже в Москве министр промышленности и торговли Российской Федерации Денис Мантуров, губернатор Пермского края Виктор Басаргин и генеральный директор АО «МХК «ЕвроХим» Дмитрий Стрежнев подписали специальный инвестиционный контракт на десять лет о строительстве Усольского калийного комбината в Пермском крае.

Создание на производственной площадке «Метафракса» в г. Губахе химического комплекса по производству аммиака, карбамида и меламина оценивается в 700 млн евро. По словам генерального директора «Метафракса» В. Даута, ввести новое производство в эксплуатацию планируется до конца 2019 г. По проекту, предприятие ежегодно будет выпускать 562 тыс. т карбамида, 293 тыс. т аммиака и 40 тыс. т меламина. Большая часть продукции предназначена для использования в собственном производстве, остальной объем будет отправляться на российский и зарубежные рынки.

По словам губернатора Пермского края В. Басаргина, «Метафракс» – одна из активно развивающихся в Прикамье компаний, воплощающая масштабный инновационный проект с общим объёмом инвестиций свыше 50 млрд. руб. Подписание меморандума, считает глава края, стало ярким примером, как должны взаимодействовать предприятия и власти: реализация проекта поможет решить важные социальные задачи края и территории размещения производственных мощностей вплоть до решения жилищных проблем. В ходе реализации инвестконтракта «Метафракс» обязался не только создать комплекс на 400 рабочих мест с современными условиями труда, но и построить жильё для своих сотрудников.

В свою очередь, СПИК, подписанный главой «ЕвроХима» Дмитрием Стрежневым, предоставил компании федеральную и региональную поддержку при строительстве Усольского калийного комбината. Общие инвестиции в проект составят около 115 млрд рублей, из которых более 72 млрд планируется инвестировать в рамках подписанного контракта. Проект является уникальным по масштабу инвестиций и строительству, поскольку предусматривает создание с «с нуля» современного предприятия с применением новейших технологий разработки месторождения. В нужное время не окончили школу или потеряли документ об окончании школы, а нужно поступать в вуз или школьный аттестат требуется по месту работы. Выход есть, это не беда на странице https: //mydiplomisstores.com следует запросто купить аттестат недорого на бланках Гознака. Дешевые аттестаты с приложением где будут проставлены те оценки которые нужны. Документ о школьном образовании будет иметь оригинальные подписи, а так же будет стоять мокрая печать

Подписывая соглашение, Денис Мантуров отметил, что к 2018 г. предприятие выйдет на оборот 500 тыс. т и постепенно доведет мощности до 4 млн т калия хлористого в год.

Была отмечена и социальная составляющая проекта: в крае появятся около 1700 высокотехнологичных рабочих мест и будет сформирована новая городская агломерация с современной инфраструктурой для улучшения условий жизни работников предприятий.

Напомним, СПИК — это соглашение между инвестором и Российской Федерацией (или ее субъектом), в котором фиксируются обязательства инвестора – освоить производство промышленной продукции в предусмотренный срок, и государства – гарантировать стабильность налоговых и регуляторных условий и предоставить меры стимулирования и поддержки. Срок действия СПИК равен сроку выхода проекта на операционную прибыль плюс пять лет, но не более 10 лет.

Новый нефинансовый инструмент начал активно использоваться Минпромторгом России с июня этого года.

Химическая и нефтехимическая промышленность являются отраслями специализации Пермского края, при этом ведущей подотраслью химической промышленности в регионе является производство минеральных удобрений. На долю края приходится 100% производства калийных удобрений в России; в Пермском крае расположено крупнейшее в мире Верхнекамское месторождение калийных солей.

Мировой рынок минеральных удобрений

Химики, выпускающие минеральные удобрения, вносят значительный вклад в решение глобальной проблемы обеспечения населения Земли продовольствием. Российские производители минеральных удобрений активно участвуют в мировом интеграционном процессе, ежегодно поставляя в различные страны мира миллионы тонн азотных, фосфорных и калийных туков.

В 2015 г. объем экспортных поставок минеральных удобрений составил 16 млн. т, при этом доля России была на уровне: на рынке азотных удобрений – 5,2%, фосфорных удобрений – 6,3%, калийных удобрений – 24,1%.

В данной статье представлены основные показатели развития мирового рынка минеральных удобрений в 2015/16 гг. и оценка международной организации IFA его сбалансированности в среднесрочной перспективе до 2020 г.

Мировое потребление удобрений в 2015/16 гг. составило 181 млн. т (п.в.), т.е. из-за общеэкономического спада и засухи в некоторых районах мира (в Южной и Юго-Восточной Азии, Латинской Америке и Африке) снизилось на 1%. Тем не менее оценка рынка специалистами международной организации IFA в 2016/17 гг. выглядит достаточно оптимистично: ожидается прирост спроса в 2,9% (табл. 1). Основанием для оптимизма являются некоторое выправление экономической ситуации и более благоприятные погодные условия.

Таблица 1. Потребление удобрений в мире, тыс. т (п.в.)

|

Годы |

N |

P2O5 |

K2O |

Всего |

|

2012/13 |

108,1 |

41,6 |

29,1 |

178,8 |

|

2013/14 |

110,4 |

40,3 |

30,2 |

180,9 |

|

2014/15 |

111,8 |

41,3 |

31,5 |

184,6 |

|

Темп прироста |

+1,3% |

+2,5% |

+4,2% |

+2,0% |

|

2015/16 |

108,0 |

41,0 |

32,0 |

181,0 |

|

Темп прироста |

-1,0% |

-1,0% |

-0,8% |

-1,0% |

|

2016/17 (оценка) |

111,0 |

42,0 |

33,0 |

186 |

|

Темп прироста |

+3,0% |

+3,0% |

+2,3% |

+2,9% |

Источник: Fertilizer Outlook 2016–2020, IFA.

В среднесрочной перспективе, до 2020 г., рынок минеральных удобрений покажет умеренный прирост и при загрузке мощностей на 80% достигнет 199 млн. т (п.в.) (табл. 2), или 270 млн. т в физическом объеме. За период 2016–2020 гг. инвестиции в отрасль составят 130 млрд. долл., будет введено более 150 новых мощностей, т.е. мировая мощность возрастет более чем на 150 млн. т.

Таблица 2. Среднесрочный прогноз развития производства минеральных удобрений

в мире, тыс. т (п.в.)

|

Годы |

N |

P2O5 |

K2O |

Всего |

|

2013/14 |

110,4 |

40,3 |

30,2 |

180,9 |

|

2020/21 (прогноз) |

117,0 |

45,0 |

37,0 |

199 |

|

Темп прироста |

+1,2% |

+1,7% |

+2,3% |

+1,6% |

Источник: Fertilizer Outlook 2015–2019, IFA.

Основной прирост спроса на удобрения произойдет в Африке (3,6%), Южной Азии (2,9%), Латинской Америке (2,8%), прежде всего – в Бразилии и Аргентине.

Мощности по производству аммиака к 2020 г. возрастут на 10% относительно 2010 г. – до 230 млн. т NH3. Основные мощности будут введены в Китае, Индонезии, США, Алжире, Египте и Нигерии. Прирост мощностей по производству аммиака определяется расширением производственной базы по выпуску карбамида, на который приходится 55% рынка азотных удобрений.

В течение последующих пяти лет 97% запланированных к вводу мощностей по выпуску аммиака будут работать на природном газе, хотя в Китае, несмотря на рационализацию производства, 78% мощностей по-прежнему будут использовать уголь (в настоящее время на этом сырье работает 82% аммиачных установок).

Глобальная мощность по впуску карбамида за период 2015–2020 гг. возрастет на 10% – до 229 млн. т. Примерно 35% новых проектов будет реализовано в Восточной Азии, 18% – в Африке и 15% – в Северной Америке. Всего ожидается ввод 60 новых проектов по выпуску карбамида, из них 20 будут введены в Китае.

Спрос на карбамид в 2020 г. оценивается на уровне 208 млн. т, т.е. будет ежегодно возрастать на 2,5%, причем прирост спроса со стороны промышленности будет более чем в четыре раза превышать прирост спроса со стороны сектора удобрений. Основной спрос на карбамид промышленного назначения ожидается в Китае и Европе, на карбамид-удобрение – в Южно-Азиатском регионе.

При прогнозируемых параметрах развития мирового рынка карбамида загрузка мощностей в целом составит 90%, т.е. рынок будет сбалансированным.

На рынке фосфатного сырья ожидается прирост предложения на 11% – до 250 млн. т, при этом 80% прироста объемом 35 млн. т произойдет за счет расширения производственной базы в Марокко, Саудовской Аравии, Иордании и Китае.

Глобальная мощность по выпуску фосфорной кислоты за период 2015–2020 гг. возрастет на 13% – до 65,3 млн. т за счет ввода 30 новых производств, причем ¾ из них – в Китае. Кроме того, новые проекты будут реализованы в Марокко, Саудовской Аравии и Бразилии. Спрос на фосфорную кислоту до 2020 г. будет расти на 2,5% в год.

В период 2015–2020 гг. ожидается ввод 30 новых мощностей по выпуску фосфорных удобрений, в результате чего мировая мощность возрастет на 7 млн. т (п.в.) – до 52 млн. т (п.в.). Примерно половина новых мощностей будет введена в Китае и Марокко. Кроме того, новые проекты будут реализованы в Саудовской Аравии, Бразилии и Индии.

Рынок калийных удобрений, показавший в предыдущие годы наибольшую динамичность, в период 2015–2020 гг. продолжит активно развиваться: ожидается реализация 25 проектов, из них четыре крупных greenfield – в Канаде, России и Беларуси. Мировая мощность по выпуску калийных удобрений в 2020 г. оценивается на уровне 64,5 млн. т (п.в.), т.е. возрастет относительно 2015 г. на 22%.

Спрос на калийные удобрения в 2020 г. ожидается на уровне 51,6 млн. т, т.е. будет возрастать на 2,1% в год, а загрузка мощностей будет на уровне 80%.

Производство серы в мире в 2020 г. ожидается на уровне 72 млн. т (п.в.), т.е. ежегодно будет увеличиваться на 4%. Крупные проекты будут реализованы в Катаре, России, Саудовской Аравии и Туркменистане. В США также ожидается прирост производства серы, что приведет к снижению ее импорта.

Предложение/спрос серы в 2020 г. составит 69 млн. т (п.в.), т.е. мощности будут загружены на 96%, что определяется ростом спроса со стороны производителей серной кислоты.

В табл. 3 представлены регионы – экспортеры основных видов минеральных удобрений в 2014 г. Из нее следует, что доля стран СНГ на мировом рынке аммиака находилась на уровне 24%, карбамида – на уровне 16%, аммиачной селитры – на уровне 63% (монопольное положение), ДАФ – на уровне 10% и калийных удобрений – на уровне 40%.

Таблица 3. Объемы экспорта основных видов минеральных удобрений по регионам

в 2014 г., тыс. т (п.в.)

|

|

Аммиак |

Карбамид |

Аммиачная селитра |

ДАФ |

Хлорид калия |

|

Западная Европа |

1 231 |

829 |

402 |

8 |

2642 |

|

ЕС-28 |

1 433 |

1 406 |

751 |

354 |

2642 |

|

Центральная Европа |

196 |

497 |

190 |

24 |

0 |

|

СНГ (с Украиной) |

3603 |

3 494 |

2 109 |

645 |

11964 |

|

Северная Америка |

892 |

630 |

272 |

1 078 |

10957 |

|

Латинская Америка |

3 903 |

541 |

88 |

72 |

834 |

|

Африка |

1 179 |

1 005 |

63 |

971 |

0 |

|

Западная Азия |

2805 |

7 533 |

20 |

1 367 |

3852 |

|

Южная Азия |

20 |

0 |

3 |

0 |

0 |

|

Восточная Азия |

886 |

7 335 |

204 |

2 310 |

218 |

|

Океания |

429 |

0 |

13 |

112 |

0 |

|

Прочие |

0 |

0 |

0 |

0 |

0 |

|

Мир, всего |

15 143 |

21 863 |

3 358 |

6 587 |

30 466 |

Истчник: IFA, 2015.

В табл. 4 представлены региональные рынки сбыта основных видов минеральных удобрений, которые по емкости имеют существенные различия. Так, наиболее емкими рынками сбыта являются:

- для аммиака – страны Северной Америки (США) и ЕС;

- для карбамида – страны Северной Америки (США), Латинской Америки (Бразилия), страны Южной Азии (Индия) и страны ЕС;

- для аммиачной селитры – страны Латинской Америки;

- для ДАФ – страны Южной Азии (Индия), страны ЕС;

- для хлорида калия – страны Восточной Азии (Китай), Латинской Америки, Северной Америки (США) и страны ЕС. Pakabukai, grandinėlės, auskarai, apyrankės, sidabriniai žiedai https://www.silvera.lt/ziedai

Таблица 4. Объемы импорта основных видов минеральных удобрений по регионам в 2014 г., тыс. т (п.в.)

|

|

Аммиак |

Карбамид |

Аммиачная селитра |

ДАФ |

Хлорид калий |

|

Западная Европа |

3796 |

2548 |

470 |

792 |

2784 |

|

ЕС-28 |

3796 |

3061 |

719 |

954 |

3234 |

|

Центральная Европа |

179 |

565 |

154 |

164 |

754 |

|

СНГ (с Украиной) |

225 |

167 |

503 |

27 |

193 |

|

Северная Америка |

4266 |

4024 |

324 |

301 |

5387 |

|

Латинская Америка |

703 |

4074 |

1094 |

958 |

6469 |

|

Африка |

1031 |

1305 |

268 |

310 |

578 |

|

Западная Азия |

862 |

974 |

251 |

275 |

233 |

|

Южная Азия |

1983 |

4621 |

18 |

2448 |

3251 |

|

Восточная Азия |

2036 |

2520 |

197 |

979 |

10280 |

|

Океания |

85 |

1052 |

77 |

128 |

394 |

|

Прочие |

29 |

13 |

4 |

4 |

144 |

|

Мир, всего |

15143 |

21863 |

3358 |

6587 |

30466 |

Источник: IFA, 2015

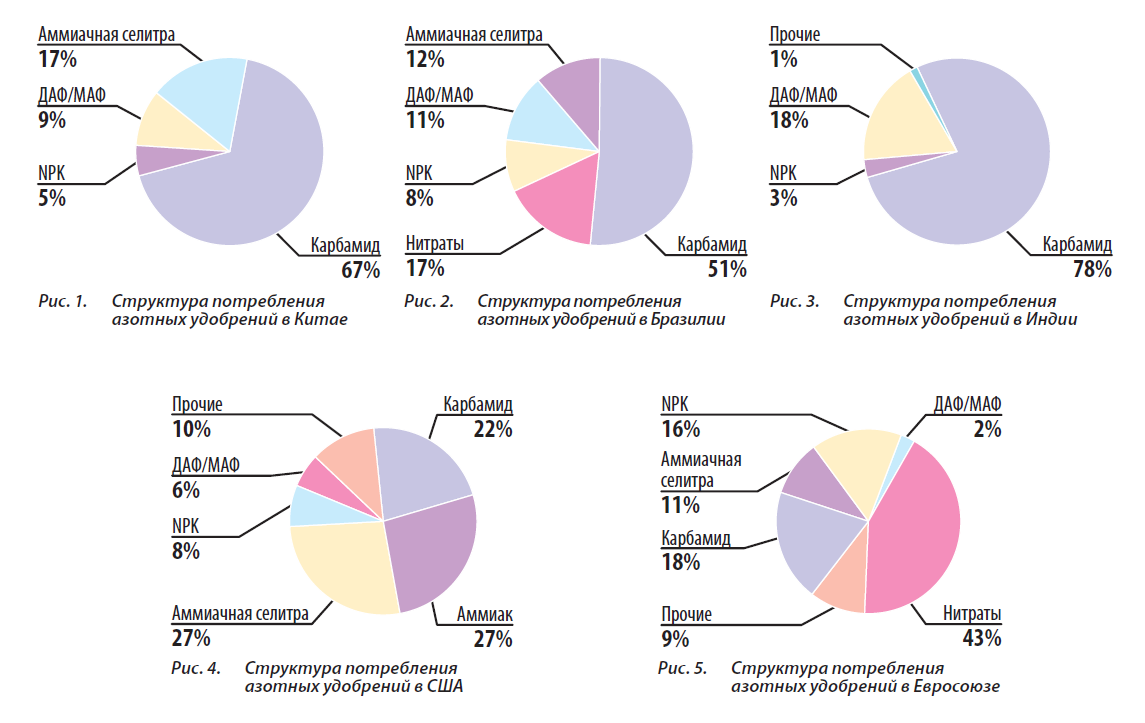

Более 60% потребления минеральных удобрений в мире приходится на азотные туки, которые имеют достаточно широкий продуктовый спектр. На рис. 1–5 представлены структуры потребления наиболее востребованных видов азотных удобрений на самых емких рынках стран мира.

Активный прирост населения земного шара предопределяет обострение проблемы обеспечения продовольствием. А это значит, что мировой рынок минеральных удобрений, без которых невозможно решить данную проблему, будет и далее расширяться. Эта парадигма стимулирует рост мощностей по выпуску практически всех видов удобрений, что усиливает конкуренцию среди их поставщиков, в числе которых – и российские производители минеральных удобрений.

Основными конкурентами российских экспортеров на рынке минеральных удобрений будут:

- на рынке аммиака – страны Латинской Америки (Венесуэла, Тринидад и Тобаго) и страны Западной Азии (Саудовская Аравия, Катар);

- на рынке карбамида и ДАФ – страны Западной Азии (Саудовская Аравия, Катар) и страны Восточной Азии (Китай);

- на рынке хлорида калия – страны Северной Америки (Канада).