- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

Клепиков Д.Н.

Инвестиционная деятельность в химическом комплексе в 2005–2017 гг.

В период с 2005 по 2017 г. инвестиционная деятельность в отечественном химическом комплексе в целом активно развивалась. Так, в 2017 г. в химический комплекс было инвестировано 423,3 млрд руб., что в 7,7 раз больше, чем в 2005 г. (56,1 млрд руб.). Если рассматривать данную динамику в сопоставимых ценах 2005 г., то рост составил 259%. Однако в течение рассматриваемого периода динамика инвестиций была неоднородной. Так, непрерывный их рост происходил до 2008 г. (к 2005 г. – в 2,2 раза в действующих ценах и в 1,5 раза – в сопоставимых), когда в результате кризисных явлений в экономике он сперва стагнировал, а затем произошло существенное падение инвестиций: в 2010 г. практически до уровня 2005 г. в сопоставимых ценах (57,7 млрд руб.). По выходу из кризиса с 2011 г. показатели инвестиционной деятельности в химкомплексе стали вновь расти и в 2012 г. произошел их существенный скачок. Так, по отношению к 2011 г. объем инвестиций вырос в два раза в текущих ценах и в 1,8 раза – в сопоставимых, после чего рост продолжился, но уже меньшими темпами.

На долю производства химических веществ и химических продуктов приходилась львиная доля инвестиций (92% в 2017 г. и 83% в 2005 г.). В производстве резиновых и пластмассовых изделий инвестиционные показатели росли существенно скромнее. Так, если объем инвестиций в производство химических веществ и химических продуктов в 2017 г. по отношению к 2005 г. возрос в 8,5 раза в текущих ценах и в 2,9 раза – в сопоставимых, то объем инвестиций в производство резиновых и пластмассовых изделий увеличился лишь в 3,9 раза в текущих ценах и в 1,3 раза – в сопоставимых.

Среди источников финансирования в химическом комплексе весь рассматриваемый период с 2005 по 2017 г. преобладали собственные средства (62% в 2005 г. и 86% в 2017 г.), что противоречит мировым тенденциям, где превалирует доля привлеченных средств. Это свидетельствует о несовершенстве отечественной банковской системы, порождающем дефицит «длинных» и «дешевых» денег для развития реального сектора экономики. В особенности это актуально для производства химических веществ и химических продуктов, где реализуются очень капиталоемкие проекты с большим сроком окупаемости. Причем и без того невысокая доля привлеченных средств резко снизилась в последние годы, во многом из-за антироссийских санкций ряда стран Запада, ограничивающих отечественным банкам и компаниям доступ на международный рынок капитала и соответственно ухудшающих условия кредитования отечественных производителей.

В более выгодном положении внутри химического комплекса в доступе к привлеченным средствам оказалось производство резиновых и пластмассовых изделий, где стоимость реализации проектов в среднем ниже, чем в производстве химических веществ и химических продуктов, а срок их окупаемости меньше, что позволяет легче получить кредитование на приемлемых условиях. Так, если в производстве химических веществ и химических продуктов доля привлеченных средств в 2005 г. составила 33%, а в 2017 г. – 13%, то в производстве резиновых и пластмассовых изделий соответственно 62 и 24%.

Объем иностранных инвестиций в отечественный химический комплекс в 2017 г. по сравнению с 2005 г. вырос в 3,1 раза (с 1,3 до 4,0 млрд долл.). Доля производства химических веществ и химических продуктов в общем объеме иностранных инвестиций в химический комплекс составила 85% в 2005 г. и 78% в 2017 г. На долю производства резиновых и пластмассовых изделий соответственно приходилось 15 и 22%. Причем рост инвестиций за данный период был неоднородным в производстве химических веществ и химических продуктов (280%) и в производстве резиновых и пластмассовых изделий (461%). В целом по химическому комплексу он составил 307%.

Ниже публикуется список основных инвестиционных проектов по вводу новых и расширению существующих мощностей реализованных за последние 5 лет, в 2012–2017 гг.:

2013 г.

Минеральные удобрения:

– Хлорид калия. ОАО «Уралкалий», г. Березники. 1,5 млн т.

– Аммиак.

ПАО «Дорогобуж» (ГК «Акрон»), Смоленская обл. 150 тыс. т.

Филиал «ПМУ» АО «ОХК « Уралхим», г. Пермь. 142 тыс. т.

ОАО «Акрон», г. Великий Новгород (ГК «Акрон»). 44 тыс. т.

– Аммиачная селитра.

ООО «Ангарский азотно-туковый завод» (АО «СДС Азот»). 43 тыс. т.

ОАО «Мелеузовские минеральные удобрения». 31,3 тыс. т.

Неорганические продукты:

– Хлор. ОАО «Саянскхимпласт». 180 тыс. т.

– Сода кальцинированная. ОАО «Березниковский содовый завод» (АО «БСК»). 128 тыс. т.

– Оксид магния. ОАО «НикоМаг», г. Волгоград (ГК «НИКОХИМ»). 30 тыс. т.

– Оксид хрома. ЗАО «Русский хром 1915», г. Первоуральск. 2,4 тыс. т.

Продукты органического синтеза:

– Метил-трет-бутиловый эфир (МТБЭ). ООО «Тобольск-Нефтехим» (ОАО «Сибур Холдинг»). 70 тыс. т.

– Капролактам. ОАО «Щекиноазот», Тульская обл. 60 тыс. т.

– Терефталевая кислота. ОАО «Полиэф» (ОАО «СИБУР Холдинг»), г. Благовещенск. 39,2 тыс. т.

– Бутадиен. ООО «Тобольск-Нефтехим» (ОАО «СИБУР Холдинг»). 10 тыс. т.

– Хладон-14. ООО «ГалоПолимер Кирово-Чепецк». 20 тыс. т.

Синтетические каучуки:

– Термоэластопласты. ОАО «Воронежсинтезкаучук» (ОАО «СИБУР Холдинг»). 50 тыс. т.

Пластмассы и синтетические смолы:

– Полипропилен. ООО «Тобольск-Нефтехим» (ОАО «СИБУР Холдинг»). 500 тыс. т.

– Полипропилен. ООО «Омский завод полипропилена «Полиом», г. Омск (ГК «Титан). 180 тыс. т.

– АБС-пластик. ПАО «Нижнекамскнефтехим». 60 тыс. т.

– ПЭТФ.

ОАО «Полиэф» (ОАО «СИБУР Холдинг»), г. Благовещенск. 23 тыс. т.

ОАО «Сибур-ПЭТФ», г. Тверь. 13,3 тыс. т.

– Ионообменные смолы. ООО «Омск Полимер». 10 тыс. т.

Изделия из полимеров:

– БОПП-пленка. ООО «Биаксплен Т», г. Томск («СИБУР Холдинг»). 38 тыс. т.

– Барьерная пленка Cast (поливная). ОАО Дзержинское ПО «Пластик». 7,2 тыс. т.

– Плиты полистирольные. Филиал ООО «ПЕНОПЛЭКС СПб», г. Кириши. 7,9 тыс. т.

– Трубы полиэтиленовые. ООО «Завод ЮГТРУБПЛАСТ», Краснодарский край. 7,7 тыс. т.

Шины:

– Шины для легковых автомобилей.

ООО «Континентал Калуга». 4 млн шт.

ООО «Нокиан-Тайерс», г. Всеволожск. 2,8 млн шт.

РТИ:

– Рукава всасывающие. ЗАО «Кварт», г. Казань. 25 тыс. пог. м.

ЛКМ:

– ОАО «Пигмент», г. Тамбов. 1,65 тыс. т.

- ОАО «Русские краски», г. Ярославль. 5,52 тыс. т.

Химические волокна и нити:

– Полиэфирное волокно. ЗАО «РБ Групп». Ф-л «Владимирский полиэфир», г. Владимир. 13 тыс. т.

– Полиэфирная текстильная нить. ООО «З-текс (ТЭКС??)», г. Тверь. 0,6 тыс. т.

– Нити полиамидные для корда и технических изделий. ЗАО «Газпром Химволокно», Волгоградская обл. 2,3 тыс. т.

2014 г.

Минеральные удобрения:

– Аммиачная селитра.

ООО «Ангарский азотно-туковый завод» (АО «СДС Азот»). 86 тыс. т.

Кемеровское ОАО «Азот». 57 тыс. т.

– Аммиак. Филиал «КЧХК» АО «ОХК «УРАЛХИМ»., Кировская обл. 40 тыс. т.

– Аммофос. ООО «ЕвроХим-Белореченские Минудобрения». 22 тыс. т.

– Моноаммонийфосфат. ОАО «Воскресенские минеральные удобрения» (ОАО «ОХК» УралХим»). 2,4 тыс. т.

Неорганические продукты:

– Фосфорная кислота. ОАО ПГ «Фосфорит», («ЕвроХим»), г. Кингисепп. 44 тыс. т.

– Азотная кислота. Кемеровское ОАО «Азот». 28 тыс. т.

– Сода каустическая. ООО «РусВинил» (СП ОАО «Сибур Холдинг» и Solvay), г. Кстово, Нижегородская обл. 424 тыс. т

– Сода каустическая. ОАО «Саянскхимпласт». 17 тыс. т

– Сода кальцинированная. ОАО «Березниковский содовый завод» (АО «БСК»). 9 тыс. т.

– Хлорид кальция. ООО «Новомосковский хлор», г. Новомосковск. 18 тыс. т.

Продукты органического синтеза:

– Триметилкарбинол. ПАО «Нижнекамскнефтехим». 360 тыс. т.

– Этиленоксид. ОАО «Сибур-Нефтехим», г. Нижний Новгород. 33 тыс. т.

Синтетические каучуки:

– Бутадиеновый каучук (СКДН). ОАО «Воронежсинтезкаучук» (ОАО «СИБУР Холдинг»). 24 тыс. т.

– Бутилкаучук (БК). ООО «Тольяттикаучук» (ОАО «СИБУР Холдинг»). 10 тыс. т.

– Этилен-пропиленовый каучук (СКЭПТ). ПАО «Нижнекамскнефтехим». 8 тыс. т.

Пластмассы и синтетические смолы:

– ПВХ. ООО «РусВинил» (СП ОАО «СИБУР Холдинг» и Solvay), г. Кстово, Нижегородская обл. 330 тыс. т.

– Полистирол. ПАО «Нижнекамскнефтехим». 50 тыс. т.

Изделия из полимеров:

– БОПП-пленка. Новокуйбышевский филиал ООО «Биаксплен» («Сибур Холдинг»). 86 тыс. т.

– Лента полипропиленовая. ОАО «Каменскволокно», г. Каменск-Шахтинский. 0,8 тыс. т.

– Трубы полиэтиленовые. ЗАО «Техстрой», г. Казань. 11 тыс. т.

– Плиты полистирольные. Компания «Теплекс», г. Новосибирск. 200 тыс. м3.(куб. м??)

– ПЭТФ-преформы. Индустриальный парк «ХимТерра» на базе ОАО «Полиэф», Республика Башкортостан. 64,9 млн шт.

– Листы и фигурные материалы из пенополистирола. ООО «Пластика», с. Чертовицы, Воронежская обл. 120 тыс. куб. м / год.

– Термоусадочная барьерная пленка. ООО «НПП «Тасма», г. Казань. 0,5 тыс. т.

Шины:

– Шины для легковых автомобилей. ООО «Нокиан-Тайерс», г. Всеволожск. 47 тыс. шт.

РТИ:

– Рукава всасывающие. ЗАО «Кварт», г. Казань. 25 тыс. пог. м.

ЛКМ:

– ООО «Йотун Пэйнтс», Ленинградская обл. 21,6 тыс. т.

– ЗАО «ABC-Фарбен», завод в г. Магнитогорске. ЛКМ водно-дисперсионные. 15 тыс. т.

– ЗАО «АВС-Фарбен», Воронежская обл. ЛКМ водно-дисперсионные. 5 тыс. т.

– ЗАО «Акзо Нобель Декор», Московская обл. ЛКМ водоэмульсионные и водно-дисперсионные. 6,3 тыс. т.

– ЗАО «Ростовский ЛКЗ». ЛКМ водно-дисперсионные. 3 тыс. т.

Химические волокна и нити:

– Волокно арамидное. ОАО «Лирсот», г. Мытищи. 0,02 тыс. т.

СМС:

– Дезсредства. ОАО «Алтайхимпром», г. Яровое. 200 тыс. упаковок.

2015 г.

Минеральные удобрения:

– Аммиак.

АО «Аммоний», г. Менделеевск. 717 тыс. т.

ОАО «Невинномысский Азот» (ОАО МХК «ЕвроХим»). 101 тыс. т.

АО «ФосАгро-Череповец». 68 тыс. т.

АО «Минудобрения», г. Россошь. 46 тыс. т.

– Карбамид.

АО «Аммоний», г. Менделеевск. 717 тыс. т.

Филиал «ПМУ» АО «ОХК « Уралхим», г. Пермь. 275 тыс. т.

– Аммиачная селитра.

АО «Аммоний», г. Менделеевск. 331 тыс. т.

ОАО «Новомосковская АК «Азот» (МХК «ЕвроХим»). 340 тыс. т.

– Удобрения азотные гранулированные. ОАО «Новомосковская АК «Азот» (МХК «ЕвроХим»). 207 тыс. т.

– Сульфат аммония. Кемеровское ОАО «Азот». 61,4 тыс. т.

– Фосфорно-калийные удобрения. ЗАО «Метахим» «(ЗАО «ФосАгро АГ»), Ленинградская обл. 100 тыс. т.

– Известково-аммиачная селитра. Филиал «КЧХК» АО «ОХК «УРАЛХИМ», Кировская обл. 40 тыс. т.

– Сложные минеральные удобрения. ООО «ЕвроХим–Белореченские Минудобрения». 55 тыс. т.

Неорганические продукты:

– Хлорид кальция ООО «ПО «Химпром», г. Кемерово. 30 тыс. т.

– Гидроксид калия. ООО «Сода-Хлорат», г. Березники. 40 тыс. т.

– Гидроксид калия чешуированный. ООО «Сода-Хлорат», г. Березники. 26 тыс. т.

– Поташ. ООО «Сода-Хлорат», г. Березники. 15 тыс. т.

– Кислота серная. Кемеровское ОАО «Азот». 240 тыс. т.

– Олеум. Кемеровское ОАО «Азот». 170 тыс. т.

– Кислота соляная. ООО «Сода-Хлорат», г. Березники. 26 тыс. т.

– Цианистый натрий. ООО «Саратоворгсинтез»(ОАО НК «Лукойл»). 12 тыс. т.

– Сода каустическая. ООО «Новомосковский Хлор». 30 тыс. т.

– Фторид алюминия. АО «ФосАгро-Череповец». 4,6 тыс. т.

– Гидроксид магния. ЗАО «НикоМаг» (ГК «Никохим»), г. Волгоград. 25 тыс. т.

– Оксид магния. ЗАО «НикоМаг» (ГК «НИКОХИМ»), г. Волгоград. 30 тыс. т.

– Хлорид магния. ЗАО «НикоМаг» (ГК «НИКОХИМ»), г. Волгоград. 30 тыс. т.

Продукты органического синтеза:

– Метанол. АО «Аммоний», г. Менделеевск. 230 тыс. т.

– Изопропилбензол. ОАО «Казаньоргсинтез». 5,5 тыс. т.

– Фенол. ОАО «Казаньоргсинтез». 5 тыс. т.

– Капролактам. Кемеровское ОАО «Азот». 116 тыс. т.

– Дихлорэтан. «Башкирская содовая компания» (ЗАО «Каустик», г. Стерлитамак). 34 тыс. т.

– Противотурбулентные присадки. ОАО «Алтайхимпром», г. Яровое. 2 тыс. т.

Синтетические каучуки:

– Изопреновый каучук (СКИ). ПАО «Нижнекамскнефтехим». 27 тыс. т.

Пластмассы и синтетические смолы:

– ПВХ. ОАО «Башкирская содовая компания» (ЗАО «Каустик», г. Стерлитамак). 5 тыс. т.

Изделия из полимеров:

– Полиэтиленовая тара (канистры и бочки). ООО «ЗТИ-Сибирь», г. Новосибирск. 10 тыс. т.

– АБС-нити для 3D принтеров. ОАО «Пластик», г. Узловая. 24 т.??

– Пластиковые трубы для отопления и водоснабжения. АО «Упонор Рус», Тосненский р-н, Ленинградская обл. 1 тыс. км.

– Полимерные трубы для газа и воды. ООО «Техстрой», г. Карабулак, Республика Ингушетия. 7 тыс. т.

– Детали интерьера и экстерьера автомобилей. АО «Магна Автомотив Рус», г. Нижний Новгород. 3,7 тыс. т.

– Полипропиленовые мешки. ООО «Бемхолдинг», г. Майкоп, Республика Адыгея. 60 млн шт.

– Экструдированный пенополистирол. ООО «Завод ТехноНиколь Сибирь», г. Юрга, Кемеровская обл. 200 тыс. м3.

– Сотовые и монолитные листы из поликарбоната. ООО «Полидин», ст-ца Новотитаровская, Краснодарский край. 6,5 тыс. т.

– Изделия из пенополистирола. ООО «Завод мобильных зданий», г. Магадан. 36,5 тыс. м3.

ЛКМ:

– ООО «Текнос», г. Санкт-Петербург. 15 тыс. т.

– ООО «Стена», Астраханская обл. 10 тыс. т.

– ООО «ЗМ Волга», Республика Татарстан. 4 тыс. т.

– ООО «Бигэ», г. Якутск. 1,8 тыс. т.

– ЗАО «Акзо Нобель Декор», Московская обл. ЛКМ водоэмульсионные и водно-дисперсионные. 1,7 тыс. т.

Химические волокна и нити:

– Полиэфирные технические нити. ЗАО «Газпром Химволокно», Волгоградская обл. 13,1 тыс. т.

– Нити углеродные. ООО «Алабуга-волокно». 1,4 тыс. т.

2016 г.

Минеральные удобрения:

– Аммиак.

ОАО «Акрон», г. Великий Новгород (ГК «Акрон»). 700 тыс. т.

«ПМУ» АО «ОХК «УРАЛХИМ», г. Пермь. 34 тыс. т.

– Карбамид. ОАО «Акрон», г. Великий Новгород (ГК «Акрон»). 292 тыс. т.

– Нитрат кальция. Филиал «КЧХК» АО «ОХК «УРАЛХИМ», Кировская обл. 97 тыс. т.

– Хлорид калия. ОАО «Соликамский магниевый завод». 79 тыс. т.

– Азофоска. ОАО «Акрон», г. Великий Новгород (ГК «Акрон»). 60 тыс. т.

– Сульфат аммония. ООО «Михайловский завод химических реактивов», г. Барнаул. 34 тыс. т.

– Комплексные удобрения. ООО «Зиракс», Волгоградская обл. 30 тыс. т.

Неорганические продукты:

– Фосфорная кислота. ЗАО «Метахим» «(ЗАО «ФосАгро АГ»), Ленинградская обл. 105 тыс. т.

– Сода кальцинированная. ОАО «Башкирская содовая компания» (ОАО «Сода», г. Стерлитамак). 53 тыс. т.

– Фосфорная кислота. ОАО «Воскресенские минеральные удобрения» (ОАО «ОХК «УралХим»). 20 тыс. т.

– Перекись водорода. ОАО «Химпром» (АО «Группа Оргсинтез»), г. Новочебоксарск. 15 тыс. т.

– Натрий сернистый технический. ООО «НОВОХРОМ», Оренбургская обл. 6 тыс. т.

Продукты органического синтеза:

– Ацетонанил. ОАО «Химпром» (АО «Группа Оргсинтез»), г. Новочебоксарск. 225 тыс. т.

– Циклогексанон. ПАО «Куйбышевазот», г. Тольятти. 140 тыс. т.

– Изопрен. ПАО «Нижнекамскнефтехим». 133 тыс. т.

– МТБЭ. ОАО «Ангарская нефтехимическая компания» (ОАО НК «Роснефть»). 128 тыс. т.

– МТБЭ. АО «Куйбышевский НПЗ» (ОАО НК «Роснефть»), Самарская обл. 40 тыс. т.

– Формальдегид. ПАО «Нижнекамскнефтехим». 100 тыс. т.

– Формалин. ОАО «Метафракс», г. Губаха. 90 тыс. т.

– Пластификаторы. ООО «ЗИКА». Филиал в Волгограде. 30 тыс. т.

– 2-этилгексилакрилат. ОАО «Акрилат» (ОАО «Сибур Холдинг»), г. Дзержзинск. 6 тыс. т.

– Олигоэфиракрилаты. ООО «ЗЭИМ Элинар», Московская обл. 0,5 тыс. т.

Пластмассы и синтетические смолы:

– Полиэтилен. ООО «Томскнефтехим» (ОАО «СИБУР Холдинг»). 20 тыс. т.

– Полипропилен. ООО «Томскнефтехим» (ОАО «СИБУР Холдинг»). 10 тыс. т.

– ПЭТФ пленочный. ОАО «Сибур-ПЭТФ», г. Тверь. 15 тыс. т.

Изделия из полимеров:

– Полимерные композиции для антикоррозионных покрытий. АО «Метаклэй» (ПАО «Газпром»), Брянская обл. 90 тыс. т.

– Полиэтиленовые трубы. ООО «Хабаровский трубный завод». 15 тыс. т.

– Полипропиленовые трубы. Завод «TEBO», г. Лобня. 40 тыс. км.

– Гофротрубы. ООО «Тюменский завод гофротруб». 3,6 тыс. км.

– БОПП-пленка. ООО «Вотерфолл ПРО», г. Шахты, Ростовская обл. 60 тыс. т.

– Многослойная упаковочная стрейч-пленка из полиэтилена. ООО «Компания «КвадроКом», г. Москва. 30 тыс. т.

– Многослойная пленка. ООО «Европолимер», Ростовская обл. 7,9 тыс. т.

– Многослойные упаковочные полимерные пленки. АО «Силд Эйр Каустик», г. Волгоград. 7 тыс. т.

– Термоусадочная барьерная пленка. ООО «Атлантис-Пак», Ростовская обл. 1 тыс. т.

– Пластизоли. ООО «Тиокол», г. Тверь. 1,4 тыс. т.

– Полипропиленовые мешки. АО «Ставропласт», г. Минеральные Воды. 3,9 тыс. т.

– Пенополиизоциануратовые теплоизоляционные материалы. ООО «ТехноНиколь», г. Рязань. 30 млн кв. м.

– Пенополиэтилен. ООО «Аксалют», г. Казань. 3 тыс. т.

– Термопластичный полиуретан. ООО «РТ-Эпафлекс», Ростовская обл. 1 тыс. т.

– Мешки коробчатого типа. ООО «Казанский завод современной упаковки». 44 млн шт.

Шины:

– Шины для легковых автомобилей. ООО «БМСНГ», г. Ульяновск. 2 млн шт.

ЛКМ:

– ООО «ППГ Индастриз Липецк». 25 тыс. т.

– ООО «Краски Квил», Белгородская обл. 20 тыс. т.

– ООО «Элкон», Республика Чувашия. ЛКМ неводные индустриальные. 1,5 тыс. т.

Химические волокна и нити:

– Полиэфирное волокно. ЗАО «РБ Групп». Ф-л «Владимирский полиэфир», г. Владимир. 10 тыс. т.

– Полипропиленовая пленочная нить.

ОАО «Каменскволокно», г. Каменск-Шахтинский. 4,7 тыс. т.

ООО «Конти», Алтайский край. 2,6 тыс. т.

– Нити текстильные полипропиленовые. ООО «Ковротекс», Ульяновская обл. 0,7 тыс. т.

– Нити арамидные.

ОАО «Каменскволокно», г. Каменск-Шахтинский. 0,07 тыс. т.

ОАО «Лирсот», г. Мытищи. 0,02 тыс. т.

– Нити углеродные. ООО «Балаково Карбон Продакшн». 0,04 тыс. т.

РТИ:

– Рукава всасывающие. ООО «Химтекс-РТИ», Ульяновская обл. 960 тыс. пог. м.

– Резиновая крошка. ООО «Техноресурс», Ленинградская обл. 6 тыс. т.

ТВВ:

– Средство для устранения борушистости. ООО «Шебекинская индустриальная химия». 1 тыс. т.

– Препарат синтетический жирующий. ООО «Шебекинская индустриальная химия». 1 тыс. т.

2017 г.

Минеральные удобрения:

–Хлорид калия. ООО «ЕвроХим-Усольский калийный комбинат», г. Березники. 2,3 млн т.

Неорганические продукты:

– Добавки в бетон. ООО «ТехноНиколь Воскресенск». 80 тыс. т.

– Сера. ПАО «Орскнефтеоргсинтез». 54 тыс. т.

– Амиловый ксантогенат калия. АО «Волжский Оргсинтез», Волгоградская обл. 12 тыс. т.

Продукты органического синтеза:

– Формальдегид. ПАО «Нижнекамскнефтехим». 100 тыс. т.

– Акриловая кислота. ООО «Газпром нефтехим Салават». 80 тыс. т.

– Бутилакрилат. ООО «Газпром нефтехим Салават». 80 тыс. т.

– Формалин. ЗАО «Метадинеа», Московская обл. (СП ОАО «Метафракс» и Dynea chemical – Финляндия). 60 тыс. т.

Изделия из полимеров:

– Полипропиленовые трубы и фитинги. ООО «Ламмин», г. Муром, Владимирская обл. 4,8 тыс. т.

– Полиэтиленовые трубы. ООО «Иммид», г. Вологда. 4,4 тыс. т.

– Трубопроводные системы из полипропилена. ООО «КБ Пласт», г. Владивосток. 240 т.

– Упаковочная тара из полипропилена. ООО «Завод Полипак», г. Тюмень. 1 млн шт.

– Многослойные полиэтиленовые пленки. ООО «Планета-Центр», г. Омск. 4,8 тыс. т.

– Многослойные полиэтиленовые пленки. ООО «СолоФилмз», Самарская обл. 3,6 тыс. т.

– Пластиковая фурнитура для изготовления жалюзи. ООО «Юнипроф», Смоленская обл. 1,73 млн комплектов.

– Сетка для расфасовки овощей. ООО «СКМ-100», г. Заводоуковск, Тюменская обл. 1 млн шт.

– Полимерные листы. ООО «Компания «Полигаль Восток», г. Куровское, Московская обл. 6 тыс. т.

– Безгалогенные гранулированные кабельные композиции. ПАО «Владимирский химический завод». 2,1 тыс. т.

ЛКМ:

– ООО «ППГ Индастриз Липецк». 25 тыс. т.

– ООО «Йотун Пэйнтс», Ленинградская обл. 15,6 тыс. т.

– ЗАО «Эмпилс», г. Ростов-на-Дону. 9 тыс. т.

– ООО НПП «Ярославский завод порошковых красок». 5 тыс. т.

– ООО «Бигэ», г. Якутск. 4,5 тыс. т.

– ООО «Зика», г. Лобня. Эпоксидные напольные покрытия. 1,2 тыс. т.

– ПАО «Пигмент» г. Тамбов. ЛКМ неводные индустриального назначения. 2 тыс. т.

– ООО «Нор-Маали» (Nor-Maali), Псковская обл. Индустриальные ЛКМ. 1 тыс. т.

– ООО НПО «Лакокраспокрытие», г. Хотьково. ЛКМ неводные индустриального назначения. 1,2 тыс. т.

– ЗАО «Акзо Нобель Декор», Московская обл. Виниловые ЛКМ на водной основе декоративного назначения. 0,3 тыс. т.

Химические волокна и нити:

– Полиамидные нити для корда и технических изделий. ООО «Курскхимволокно». 5,1 тыс. т.

– Полиэфирное волокно. ООО «Ладожское», г. Санкт-Петербург. 3,6 тыс. т.

ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИННОВАЦИОННОГО ОБЕСПЕЧЕНИЯ ХИМИЧЕСКОГО КОМПЛЕКСА РОССИИ

Инновационный путь развития определен как приоритетный для нашей страны, что закреплено в Стратегии инновационного развития Российской Федерации на период до 2020 г. Стратегической целью развития экономики России по инновационному сценарию является создание национальной инновационной системы (НИС), обеспечивающей распространение инноваций во все сектора экономики, способствующей технологической модернизации производств на основе передовых научно-технических разработок, стимулирование у производителей инновационного подхода в работе, создание конкурентоспособного национального сектора исследований разработок и ноу-хау.

За последние годы качество инновационной среды в России улучшалось – в основном за счет инициатив отдельных предприятий, конкретных проектов, поддержанных на государственном уровне. Таким образом, для осуществления направленного и комплексного развития инновационного потенциала всех отраслей экономики страны, в том числе химической и нефтехимической, необходимо формирование целостной национальной инновационной системы.

На пути преодоления разрыва между потенциальными возможностями и конечными результатами инновационного развития России важная роль принадлежит формированию адекватного институционального профиля НИС, где основная роль отводится государству. При этом государство выступает: во-первых, в роли партнера, располагающего значительными ресурсами; во-вторых, организатора развития национального инновационного предпринимательства; в-третьих, регулятора институциональной основы.

В настоящее время в России нет четко выстроенной национальной инновационной системы, присутствуют лишь отдельные ее элементы. Существенным препятствием для развития НИС является отсутствие института экспертов в сфере создания инновационных систем. Это в первую очередь связано с тем, что в России отсутствуют апробированные модели национальной и региональных инновационных систем. Кроме того, развитие инновационной экономики столкнулось сегодня с недостатком квалифицированных работников. Также слабым звеном организационно-экономического механизма управления национальной экономикой является механизм управления инновациями.

В современных российских условиях важнейшим средством подключения бизнес-структур к активному участию в обеспечении инновационной составляющей модернизации страны выступает механизм государственно-частного партнерства (ГЧП). Именно ГЧП становится основным механизмом при формировании целостной и эффективной национальной инновационной системы.

Развитие ГЧП позволяет частично преодолевать ограниченность рыночных механизмов в решении таких задач, как привлечение инвестиций в высокорисковые инновационные проекты, приток инновационных ресурсов в депрессивные регионы. Институт ГЧП позволяет преодолевать различного рода ограничения объективного и субъективного характера, налагаемые на темпы и качество социально-экономического развития, выступая, в частности, как альтернатива прямому бюджетному финансированию масштабных общенациональных и региональных программ, создает предпосылки для сокращения осуществляемых расходов и ускорения реализации проектов, формирует дополнительные стимулы и катализаторы хозяйственной активности. Промокод дает новым игрокам возможность получить повышенный на 130% бонус до 32 500 рублей. Код необходимо использовать при регистрации на официальном сайте конторы 1xbet ( 1хбет промокод на бесплатную ставку, находятся в самом низу статьи). Узнай все про промокод 1xBet на сегодня. Используй при регистрации действующий промокод 1хБет и получай бонус за первый депозит до 32500р. Букмекерская контора 1xBet является одной из самых известных на рынке.

Тремя ключевыми институтами кооперационного взаимодействия научно-инновационной сферы являются наука, образование и промышленность. На рис. 1 представлены этапы развития форм их взаимодействия.

На сегодняшний день российская экономика находится на втором этапе развития взаимодействия институтов научно-инновационной сферы, на котором осуществляется формирование отдельных элементов национальной инновационной системы. Дальнейшее развитие НИС предполагает активное развитие механизма ГЧП для осуществления системного, комплексного подхода к управлению развитием всех элементов НИС.

На первоначальных этапах формирования инновационной экономики, на которых сейчас находится Россия, главными формами ГЧП стали проведение совместных исследований и создание объектов инновационной инфраструктуры. В дальнейшем, будучи встроенными в НИС, механизмы ГЧП обретают четкую позицию в структуре инновационных коммуникаций.

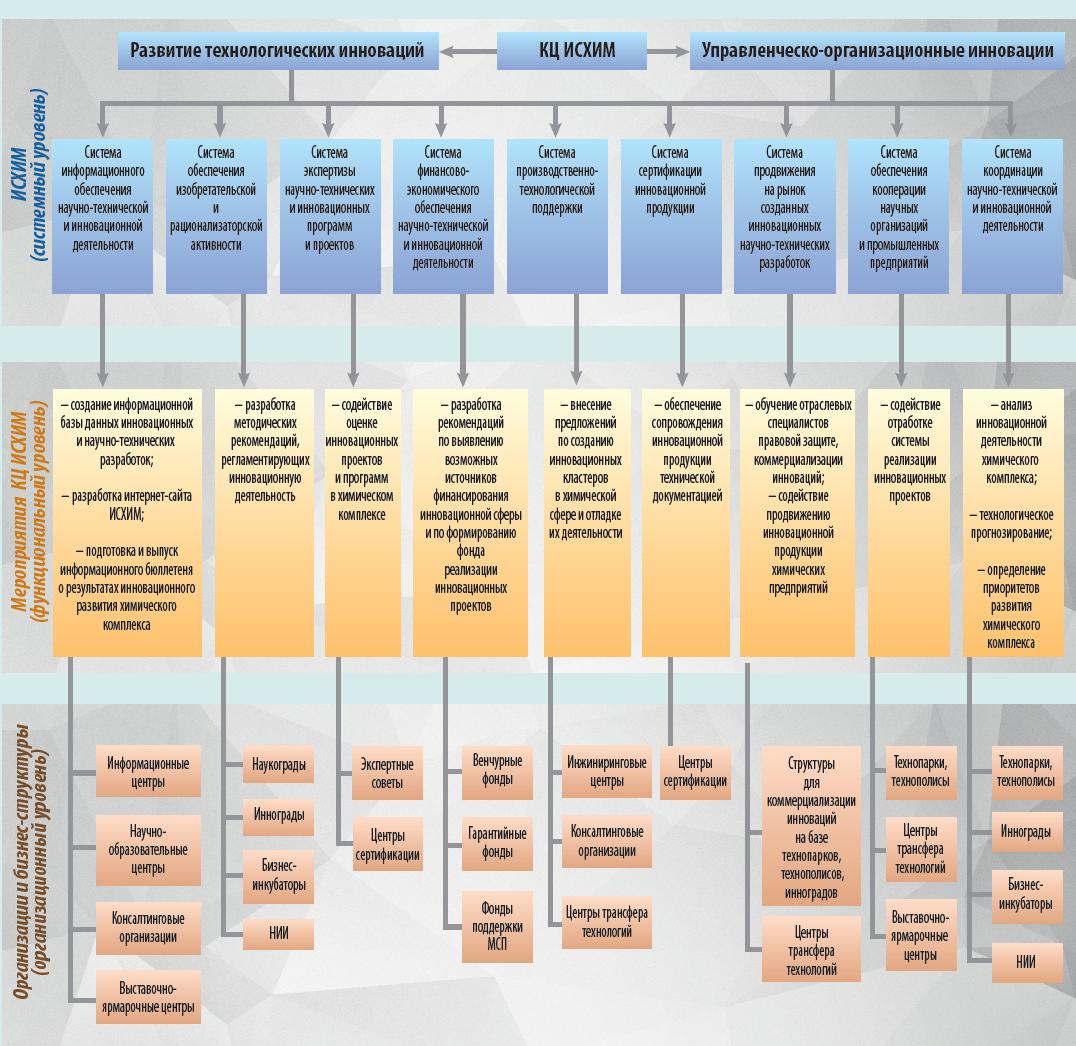

Для осуществления развития инновационного потенциала непосредственно химической отрасли, в рамках создания национальной инновационной системы, необходима проработка вопроса о формировании инновационной системы в области химии и нефтехимии. Создание инновационной системы в химическом комплексе целесообразно осуществлять в двух направлениях:

– развитие и реализация технологических инноваций, направленных на разработку продукции с высоким уровнем добавленной стоимости на базе использования современных прогрессивных ресурсосберегающих технологий;

– развитие и реализацяи управленческо-организационных инноваций, предусматривающих использование современного подхода к организации химического производства, позволяющего максимально эффективно интегрировать технологические инновационные разработки в химическое производство.

В связи с этим необходимо обеспечить дальнейшее развитие основных форм бизнес-структур, таких как бизнес-инкубаторы, технопарки, технополисы, центры трансфера технологий, инжиниринговые компании и ряд других, в области инновационной деятельности химического комплекса, которые должны стать базой для создания инновационной системы химии и нефтехимии.

Также одним из основных факторов инновационного развития является наличие цивилизованного рынка интеллектуальной собственности. На мировом рынке, наряду с товарами, работами и услугами, существует еще одна составляющая – права на результаты интеллектуальной деятельности (интеллектуальная собственность). В России экономика интеллектуальной собственности пока не развита. Сегодня в стране, в среднем, из 265 полученных научных результатов только один становится объектом правовой охраны. Вклад добавленной стоимости, которая образуется от оборота интеллектуальной собственности, в ВВП России – менее одного процента, что является крайне низким показателем. В США этот показатель – 12%, в Германии – 7–8%, а в Финляндии – 20%.

Необходимым и обязательным условием успеха в развитии экономики интеллектуальной собственности выступает эффективное государственное регулирование.

Приведенная выше характеристика состояния научно-технического и инновационного потенциала химического комплекса, специфика инновационного процесса на отраслевых предприятиях, сложность связей между субъектами инновационной сферы предопределяет необходимость разработки отраслевой системы обслуживания инновационного процесса – инновационной системы химического комплекса (ИСХИМ) как составной части национальной инновационной системы (НИС).

Создание ИСХИМ предполагает реализацию функций НИС для обеспечения инновационного развития непосредственно химического комплекса. Основными функциями ИСХИМ, как комплексной системы, являбтся: технологические, экономические, организационно-институциональные и социальные.

Перечисленные функции позволяют обеспечить базовую составляющую ИСХИМ и эффективное функционирование создаваемой инновационной системы химического комплекса в части выполнения функций информационной и консалтинговой составляющей инфраструктуры. ИСХИМ сможет стать комплексной, целостной системой, которая будет обеспечивать эффективную реализацию механизмов развития инновационного потенциала в химической и нефтехимической отрасли.

ИСХИМ, как комплексная система, включает в себя следующие основные элементы – Координационный центр ИСХИМ; подсистемы, обеспечивающие развитие всех направлений инновационного процесса в химическом комплексе; системы взаимодействия с конкретными организационными структурами, участвующими в инновационном процессе в химическом комплексе.

Для более качественного решения задач, стоящих перед ИСХИМ, необходимо предусмотреть ряд мер по развитию важнейших направлений, определяющих эффективность и конкурентоспособность химической и нефтехимической промышленности с привлечением всего российского научно-технического потенциала:

- опережающее развитие химической науки как важнейшего фактора повышения уровня конкурентоспособности и главного источника прогресса в химической и нефтехимической промышленности России. Без решения этой проблемы конкурентоспособность отечественной промышленности останется на низком уровне и сохранится отставание технического развития России от уровня промышленно развитых стран как минимум на 10–15 лет;

- максимальное углубление переработки сырья и получение продукции с более высокими потребительскими свойствами и стоимостью по сравнению с аналогичными показателями по исходным видам сырья;

- формирование производственной базы для вовлечения в химическую и нефтехимическую промышленность альтернативных источников сырья (газа, угля, сланцев, природных битумов, твердых бытовых отходов и др.);

- развитие производства энергоносителей и базовых продуктов химии и нефтехимии из возобновляемых видов сырья;

- разработка высокоэффективных технологий и создание производства базовых химических соединений;

- развитие новых прорывных и критических технологий и производств специальных видов химической продукции.

Реализация приведенных выше мер развития инновационного процесса в химической отрасли должна координироваться и контролироваться определенной комплексной структурой. Ключевым системообразующим элементом ИСХИМ и всего механизма проведения инновационных преобразований в химико-технологическом комплексе является Координационный центр ИСХИМ. Его деятельность объединяет в себе несколько подсистем, которые обеспечивают развитие всех направлений инновационного процесса в химическом комплексе.

Основные функции Координационного центра ИСХИМ:

- содействие реализации процессных и продуктовых инноваций (бизнес-планирование, маркетинговые исследования, поиск инвестора);

- координация инновационной активности субъектов инновационной сферы (экспертиза проектов, базы данных, создание инфраструктуры, организация семинаров, выставок, конференций);

- создание банка данных по инновационным разработкам, их экспертизе и подготовки предложений по их реализации на предприятиях химического комплекса;

- оценку конкурентоспособности отдельных производств или видов продукции;

- анализ уровня и динамики производства конкретных видов продукции;

- анализ состояния и направления развития химического комплекса отдельных регионов РФ;

- анализ конъюнктуры мирового рынка химических и нефтехимических продуктов и перспектив развития внешней торговли России продукцией химической и нефтехимической промышленности;

- анализ патентной ситуации в подотрасли с определением направлений развития научных разработок и их правовой защиты.

Осуществление приведенных функций Координационного центра ИСХИМ может быть эффективно обеспечено при создании данного центра на базе ОАО «НИИТЭХИМ», уже имевшего такой опыт. Образованный в 1958 г. ОАО «НИИТЭХИМ» с первых лет своего существования приобрело статус основного центра методических разработок, аналитических и прогнозных исследований, направленных на формирование стратегических направлений развития отечественной химической промышленности. НИИТЭХИМ в советский период также фактически являлся прообразом предлагаемого Координационного центра ИСХИМ, координируя работы по проблемам научно-технического прогресса отечественной химической промышленности, которые были направлены на развитие инновационно-инвестиционной политики отрасли. Специалистами НИИТЭХИМа была разработана методика по формированию основных направлений развития науки и техники в отрасли, одобренная и утвержденная коллегией Министерства химической промышленности СССР, институтом проводилось систематическое изучение химической промышленности зарубежных стран в целях определения основных векторов научно-технического прогресса отрасли.

Разработка, утверждение и осуществление представленных функций в рамках создания и функционирования ИСХИМ позволят повысить эффективность реализации инновационных разработок от идеи до коммерциализации, ускорит техническое перевооружение химического комплекса и как следствие приведет к сокращению зависимости экономики России от импорта и увеличению экспорта химической продукции.

В механизме проведения инновационных преобразований в химико-технологическом комплексе России особое место занимает технологическое прогнозирование. Технологическое прогнозирование является необходимым элементом формирования научно-технической, инновационной и промышленной политики, а также определения приоритетных направлений научно-технологического развития.

Технологические прогнозы, как правило, реализуются в форме проектов на основе методологии Форсайта, предусматривающей использование широкого спектра количественных и качественных методов и активное вовлечение ключевых экспертов и лиц, принимающих управленческие решения. Задачей Форсайта является выявление и согласование стратегических целей развития и построение системы мер по их достижению, а результаты проводимых исследований используются при стратегическом планировании развития экономики на государственном уровне.

В зарубежной практике технологического прогнозирования выделяются следующие виды прогнозов, различающиеся масштабом проводимой работы, принципами организации и использования результатов:

- Технологические прогнозы, нацеленные на выявление приоритетов в отдельных областях научно-технологического развития на национальном уровне.

- Комплексные технологические прогнозы, реализуемые на национальном уровне, организованные в форме нескольких взаимоувязанных Форсайт-исследований, проводимых в рамках функционирования единой национальной системы технологического прогнозирования.

- Межгосударственные технологические прогнозы, проводимые в целях выявления общих для нескольких государств целей развития науки и технологий и формирования механизмов их реализации.

В России так же есть опыт технологического прогнозирования на основе методологии Форсайт-исследований, инициированных Министерством образования и науки в начале 2007 г. Была проделана масштабная работа по долгосрочному прогнозированию научно-технологического развития Российской Федерации на период до 2025 года и последовавшая за ней программа по долгосрочному прогнозированию научно-технологического развития России на период до 2030 г.

Цели и задачи научно-технологического Форсайта сформулированы в «Концепции долгосрочного прогноза научно-технологического развития Российской Федерации на период до 2030 г.» (КДП):

– разработка вариантов долгосрочного научно-технологического развития;

– позиционирование страны в системе международной научной и технологической кооперации на базе развития национальной инновационной системы.

Комплементарной целью является создание коммуникационных площадок для лиц, готовящих и принимающих решения (представителей министерств и ведомств, организаций бизнеса, научных организаций и экспертов), а также организация постоянных экспертных процедур и формирование экспертного сообщества для оценки и согласованного выбора перспективных научных и технологических направлений.

Основными документами технологического прогнозирования являются:

– долгосрочные прогнозы научно-технологического развития;

– приоритетные направления и критические технологии;

– дорожные карты отраслевого и межотраслевого значения.

Долгосрочные прогнозы научно-технологического развития характеризуют качественную картину ожидаемых технологических прорывов и важнейших направлений научно-технологического и инновационного развития, отражающих важнейшие научные результаты, ключевые технологические разработки и инновационные продукты (услуги). Данные прогнозы разрабатываются как серия последовательных циклов, между которыми обеспечивается преемственность как в части оцениваемых перспектив развития приоритетных направлений, так и используемой методологии. Временной горизонт прогнозирования составляет 20 и более лет.

Приоритетные направления задают ориентиры научно-технологического развития межотраслевого (междисциплинарного) значения, способные внести наибольший вклад в обеспечение безопасности страны, ускорение экономического роста, повышение конкурентоспособности страны за счет развития технологической базы экономики и наукоемких производств. Приоритетные направления конкретизируются в перечне критических технологий и важнейших перспективных инновационных продуктов, которые в значительной степени будут определять формирование новых и развитие традиционных рынков.

Задачей дорожных карт является установление связей между будущими потребностями в инновационных продуктово-технологических решениях и возможностями их практической реализации. Их применение позволяет выстроить долгосрочную последовательность действий по удовлетворению существующих и вновь возникающих потребностей в разных сегментах спроса. Дорожная карта дает наглядное визуальное представление о том, на каком этапе жизненного цикла будут находиться отдельные продукты и технологии в обозримой перспективе.

В ее рамках формируются: стратегии выхода на рынки, стратегии развития технологий, программы исследований и разработок, необходимые для создания востребованных рынком технологических решений. При этом дорожные карты призваны отражать оптимальные траектории достижения поставленных целей.

Объединение функций всех элементов ИСХИМ в совокупности составляет комплексный механизм проведения инновационных преобразований в химико-технологическом комплексе России (рис. 2).

Представленный на схеме механизм проведения инновационных преобразований в химико-технологическом комплексе включает в себя элементы ИСХИМ, подсистемы, обеспечивающие развитие всех направлений инновационного процесса в химической отрасли, организационные структуры, связи между ними.

Ключевая роль по взаимоувязке функционирования всех элементов механизма на всех уровнях принадлежит Координационному центру ИСХИМ. Именно КЦ ИСХИМ определяет приоритетные направления инновационного развития химико-технологического комплекса и обеспечивает соответствие проводимых мероприятий выбранным направлениям развития.

Реализация вышеприведенных механизмов позволит существенно улучшить показатели инновационного развития химического комплекса России (см. таблицу).

Прогноз отдельных показателей инновационной деятельности в химическом комплексе России

|

Показатели |

2014 г. |

2015 г. |

2016 г. (оценка) |

2017 г. (прогноз) |

2020 г. (прогноз) |

2025 г.(прогноз) |

2030 г. (прогноз) |

|

Удельный вес организаций, осуществлявших инновации, % |

|||||||

|

Химическое производство |

23,1 |

24,9 |

25,2 |

26,5 |

32 |

42 |

51 |

|

Производство резиновых изделий |

12,4 |

11,9 |

12,3 |

15,0 |

19 |

31 |

42 |

|

Удельный вес инновационных товаров, работ, услуг в общем объеме отгруженных товаров, выполненных работ, услуг, % |

|||||||

|

Химическое производство |

8,7 |

9,4 |

10,1 |

10,6 |

13 |

16 |

28 |

|

Производство резиновых изделий |

8,7 |

10,2 |

10,5 |

11,0 |

13 |

16 |

28 |