- Поздравляем с юбилеем Гавриленко Валентину Александровну! Четверг, 15 февраля 2024 08:28

- Поздравляем с юбилеем Жигареву Галину Васильевну! Вторник, 05 декабря 2023 10:51

- 23 ноября 2023 г. в Москве прошла I международная конференция «Перевозки минеральных удобрений и сырья» Понедельник, 27 ноября 2023 07:06

- 31 октября 2023 года в рамках выставки «Химия-2023» был проведен круглый стол «Региональное развитие химической промышленности России» Понедельник, 27 ноября 2023 06:54

- «Химическая промышленность в регионах: состояние и перспективы» – тема круглого стола на выставке «Химия 2023» Понедельник, 09 октября 2023 06:16

-

Вышел в свет очередной номер журнала «ВЕСТНИК ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ» – № 6 (135) за 2023 год

В номере: НОВОСТИ ХИМИЧЕСКОЙ ИНДУСТРИИ – новости компаний, наука, технологии; ФОРУМ: Репортаж с Международной выставки «Химия-2023»; ИТОГИ: Региональное развитие химического комплекса России; АКТУАЛЬНО: Важнейший проект технологического суверенитета; ИМПОРТОЗАМЕЩЕНИЕ: Высшие жирные спирты – мировые рынки и перспективы производства в России; НАУКА И ПРОИЗВОДСТВО: «Высшая лига» мировой науки; ЛИЧНОСТЬ В ХИМИИ: Сергей Семенович Наметкин, 1876–1950; К 65-ЛЕТИЮ НИИТЭХИМ: На главных направлениях химизации народного хозяйства.

А ТАКЖЕ: Основные показатели работы химического комплекса России за январь–октябрь 2023 г. И многое другое – профессионально, интересно, эксклюзивно! Специально для Вас – весь мир химпрома.

РОССИЙСКИЕ ПРОИЗВОДИТЕЛИ НА МИРОВОМ РЫНКЕ МИНЕРАЛЬНЫХ И ХИМИЧЕСКИХ УДОБРЕНИЙ

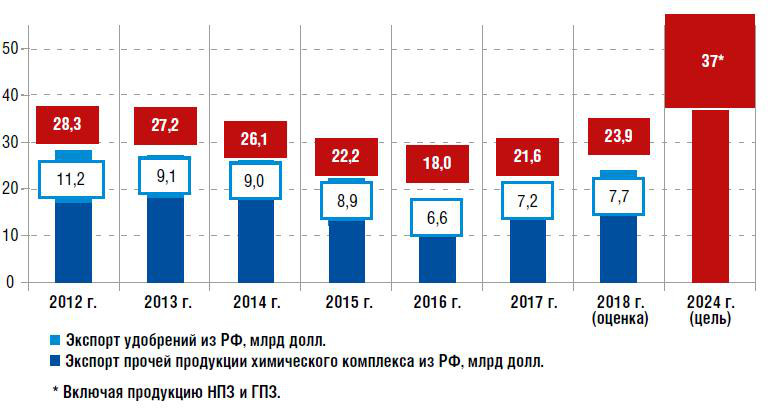

Указом Президента РФ от 7 мая 2018 г. № 2014 «О национальных целях и стратегических задачах развития РФ на период до 2024 г.» поставлена задача увеличения несырьевого неэнергетического экспорта до 250 млрд долл. США к 2024 г. Важная роль в выполнении задачи возложена на химический комплекс. Согласно разработанному Минпромторгом национальному проекту «Международная кооперация и экспорт» объем экспорта продукции химического комплекса к 2024 г. должен достичь 37 млрд долл., включая продукцию НПЗ и ГПЗ, отнесенную к сфере Минэнерго (прирост +70% относительно показателя 2017 г.) (рис.1).

Сегмент минеральных и химических удобрений в России является экспортно-ориентированным: на него приходится 33% экспортной выручки в настоящее время, а перспективы монетизации обширной ресурсной базы продолжают вызывать большой интерес у инвесторов. Именно поэтому важнейшая роль в достижении целевых показателей будет возложена на отрасль минудобрений, что сохранит инвестиционную активность в сегменте на высоком уровне и поспособствует росту господдержки.

Привлекательными аспектами для инвесторов являются также высокая маржинальность в отрасли (рис. 2), развитая вертикальная интеграция и диверсифицированные производственно-сбытовые схемы компаний-производителей, перспективы развития российского рынка удобрений и наличие доступа к перевалочным мощностям.

Важный фактор, определяющий успешность российской отрасли минеральных и химических удобрений, – конъюнктура и тенденции мирового и российского рынка удобрений.

Каждый из сегментов рынка минеральных и химических удобрений имеет свои особенности и направления развития.

Азотные удобрения

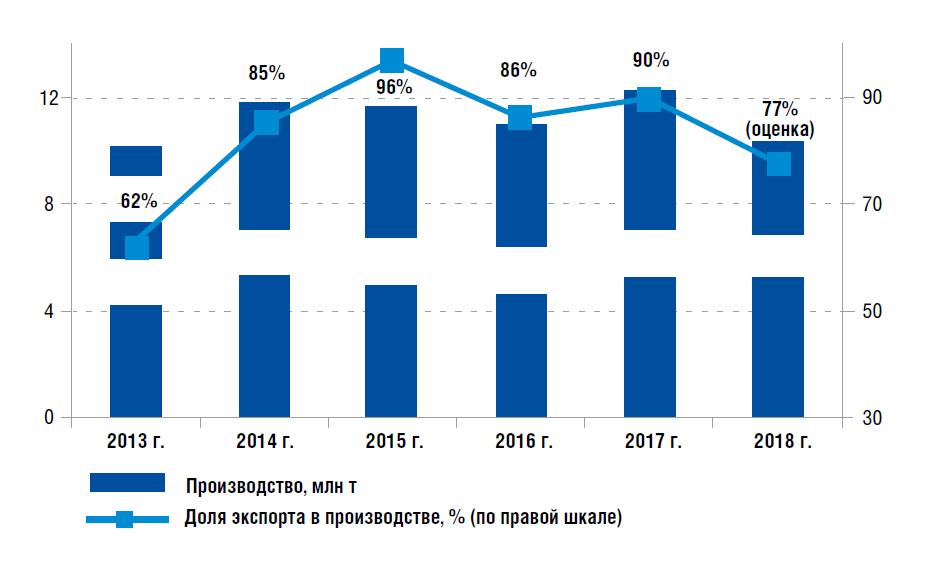

Развитие азотной промышленности и производства азотных удобрений – один из проверенных временем и все еще перспективных способов монетизации природного газа. Сейчас в России, располагающей крупнейшими разведанными запасами природного газа в мире, производится почти 22 млн т азотных удобрений, более 60% выпущенного продукта поставляется на экспорт (рис. 3). Монетизация природного газа, в том числе развитие азотной промышленности, останется одним из ключевых направлений развития российского химического комплекса.

Вероятность появления профицита мощностей по производству сжиженного природного газа в мире в 2020–2021 гг. обостряет интерес к проектам в области газохимии, в том числе к проектам по производству аммиака, карбамида, аммиачной селитры, особенно в регионах с доступным сырьем, быстрорастущим внутренним спросом и слабым курсом национальной валюты. Улучшение ценовой конъюнктуры рынка азотных удобрений с 2017 г. также служит одним из стимулов к созданию новых производств.

Если сравнивать ситуацию на мировом рынке и позиции российских компаний с картиной рынка в ретроспективе, можно констатировать, что в настоящее время конкурентные позиции российских поставщиков укрепляются в условиях благоприятной динамики цен на рынке.

Главным конкурентом российских производителей азотных удобрений в последние годы стали китайские поставщики, которые в 2013–2015 гг. обеспечили более четверти мирового экспорта и внесли наибольший вклад в создание профицита на мировом рынке. Профицит азотных удобрений в сочетании с падением цен на углеводородные ресурсы и сельхозкультуры в 2012–2016 гг. привел к обвалу цен на азотные удобрения.

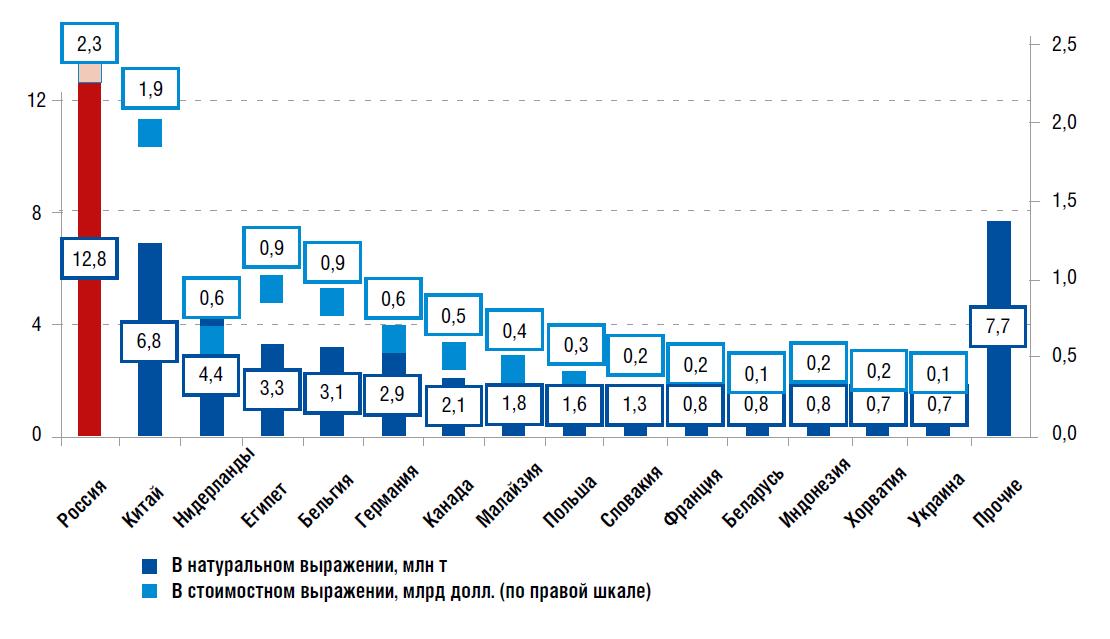

После того, как в Китае в 2014–2015 гг. начала ужесточаться борьба с загрязнением окружающей среды, производство и потребление азотных удобрений снизилось и российские поставщики заняли лидирующие позиции в мировом экспорте (рис. 4).

Калийные удобрения

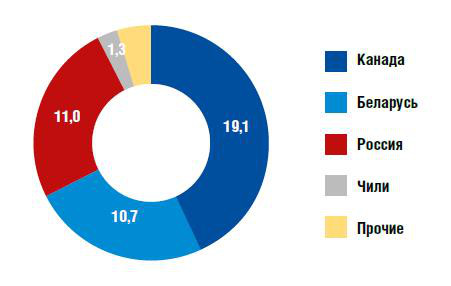

Производство калийных удобрений в мире в целом очень концентрировано несмотря на усиливающуюся конкуренцию последних лет. В России до 2018 г. функционировал только один производитель калийных удобрений – ПАО «Уралкалий», который является одним из ключевых экспортеров калийных удобрений в мире (рис. 5, 6). В 2018 г. объем выпуска калийных удобрений снизился на 3% (год к году), еще значительнее упали объемы экспортных поставок из-за демпинга белорусских поставщиков на азиатском рынке.

В 2018 г. пусконаладочные работы начались на Гремяченском горно-обогатительном комбинате холдинга «ЕвроХим», а в период 2019–2023 гг. холдинг запускает два горно-обогатительных комбината в Волгоградской области и Пермском крае, с поэтапным расширением и достижением суммарной мощности более 8 млн т хлорида калия в год. Это значит, что за пяь лет мощность и производство калийных удобрений в России может увеличиться почти на 60%, даже без учета реализации других перспективных калийных проектов.

В долгосрочной перспективе конкуренция, демпинг и протекционизм на мировом рынке калийных удобрений будут усиливаться, однако российские и белорусские компании останутся наиболее конкурентоспособными благодаря относительно низкой себестоимости производства.

Комплексные удобрения (в том числе фосфорсодержащие)

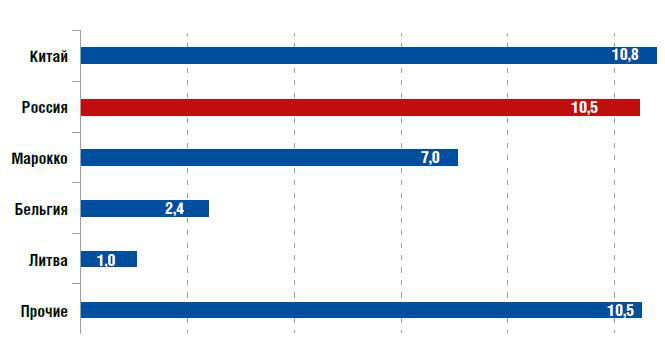

Российские производители производят более 15 млн т в год комплексных удобрений (в том числе фосфорсодержащих) и занимают высокую долю в мировом экспорте, уступая только Китаю (рис. 7).

Наибольшую конкуренцию российским производителям комплексных удобрений составляют китайские и марокканские производители. Поставщики из Марокко являются также основными конкурентами российского ПАО «ФосАгро» на рынке фосфорсодержащего сырья, однако значительно уступают в качестве продукта.

Ужесточение требований к качеству фосфорсодержащего сырья и фосфорным удобрениям в Европе, которое ожидается в ближайшие годы, , во-первых, положительно скажется на балансе спроса и предложения на рынке фосфорсодержащего сырья и удобрений в Европе, а во-вторых, укрепит лидерские позиции ПАО «ФосАгро» на европейском рынке.

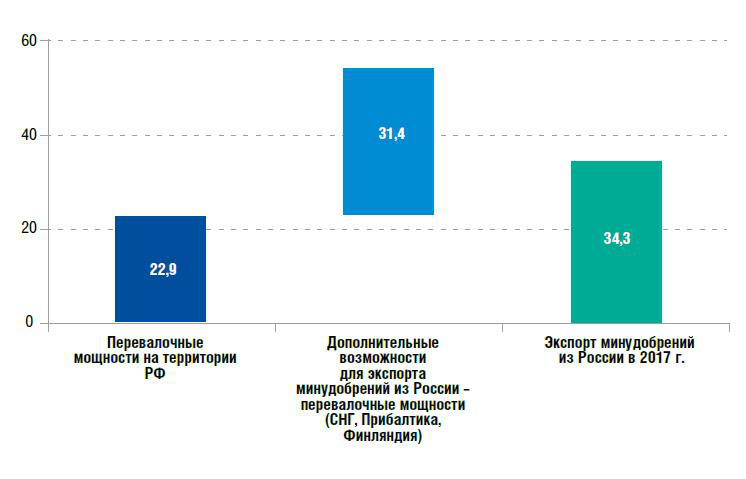

Помимо конъюнктуры мирового и российского рынка важным аспектом конкурентоспособности и эффективности производителей является наличие экспортной инфраструктуры. Возможности для экспорта удобрений российских производителей могут достигать 54,3 млн т сухих грузов в год, что выше российского экспорта удобрений на 30% (рис. 8).

Однако есть нюансы, ограничивающие экспортный потенциал российских поставщиков. Во-первых, доступ к наиболее привлекательным направлениям для реализации продукции могут иметь не все производители – ряд терминалов принадлежит крупнейшим холдингам. Во-вторых, более половины мощностей терминалов, осуществляющих перевалку удобрений, расположена за пределами территории РФ. В-третьих, в России пока не снят запрет на складирование агрохимикатов и удобрений в водоохранной зоне (500 м от береговой линии), что останавливает строительство новых терминалов. Проблема инфраструктурных ограничений, также как и вопросы стимулирования спроса и предложения, была учтена при составлении «дорожной карты» развития отрасли минудобрений до 2025 г.[1]. Существенная поддержка компаниям в решении проблематики отрасли оказывается Министерством промышленности и торговли РФ.