Ильиных Л.В.

Л.В. Ильиных, ведущий научный сотрудник отдела внешнеэкономической интеграции химического комплекса ОАО «НИИТЭХИМ»

Внешняя торговля России химическими и нефтехимическими товарами в 2017 г.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

4.0 – В ВАШУ ПОЛЬЗУ?

Каковы первые результаты применения технологий класса «Индустрия 4.0» на российских химических предприятиях и на что можно рассчитывать в перспективе?

24 октября 2017 г. в ЦВК «Экспоцентр» в рамках деловой программы выставки «Химия-2017» состоялась форсайт-сессия «Технологии «Индустрии 4.0» для химической промышленности». Сессия была посвящена изучению перспектив применения современных технологий цифровизации производства в химической и нефтехимической промышленности. В форсайт-сессии приняли участие представители Минпромторга РФ, крупнейших российских химических компаний, компаний-разработчиков ПО и средств автоматизации, ведущих вузов страны, а также отраслевых ассоциаций.

Форсайт-сессия (от англ. foresight – «взгляд в будущее») – набирающая сегодня популярность формат дискуссии, позволяющая оценить перспективы технологий и социально-экономических процессов, выработать желаемый образ будущего для предприятия, региона, отрасли или государства. За последние годы в разных городах России было проведено великое множество мероприятий, в том числе в формате форсайт, посвященных различным вопросам развития цифровой экономики и переходу отечественного производства на рельсы «Индустрии 4.0». В большом и пестром ряду данных мероприятий (нередко, увы, носящих надуманный характер) форсайт-сессия «Технологии «Индустрии 4.0» для химической промышленности» привлекает внимание своей конкретикой и актуальностью. Именно она оказалась первой в нашей стране дискуссионной площадкой, специально посвященной анализу возможностей применения технологий класса «Индустрия 4.0» на предприятиях химической и нефтехимической промышленности. Организатором сессии выступил ЦВК «Экспоцентр» при содействии Департамента химико-технологического и лесопромышленного комплекса Минпромторга России, ОАО «НИИТЭХИМ», а также Ассоциации служб КИПиА предприятий химических отраслей промышленности («Автометхим»).

Мероприятие проводилось в формате рэпид форсайт («быстрый форсайт»). Первый блок «Настоящее и вектор развития» (модератор – зам. директора Департамента химико-технологического и лесопромышленного комплекса Минпромторга России А.Ю. Орлов) был посвящен оценке текущего состояния цифровизации российского химпрома (в том числе в сравнении с зарубежными странами), а также анализу перспектив мирового и российского рынка технологий «Индустрии 4.0». Центральной темой второго блока «Будущее: технологический аспект» (модератор – зам. генерального директора ассоциации «Автометхим» Ю.А. Новик) являлась оценка потенциала российских разработчиков контрольно-измерительного оборудования, ПО и средств автоматизации в области создания импортозамещающих технологий класса «Индустрия 4.0». Третий блок «Будущее – управленческий аспект» (модератор – директор Центра навыков и компетенций SkillsCenter П.П. Черных) был посвящен вопросам управления процессом цифровой трансформации промышленных предприятий, а также подготовки кадров для химической промышленности с учетом реалий цифровой экономики.

В приветственном слове модератор первого блока, заместитель директора Департамента химико-технологического и лесопромышленного комплекса Минпромторга России А.Ю. Орлов отметил, что роль химической промышленности в развитии мировой экономики с каждым годом возрастает. В утвержденной Стратегии развития химического и нефтехимического комплекса до 2030 г. одной из целей является увеличение к 2030 г. доли химической промышленности в ВВП до 2%, а также рост потребления химической продукции с нынешних 230 кг на душу населения до 460 кг. Повышение эффективности управления отраслью остается актуальной задачей, решению которой как раз и могут поспособствовать технологии «Индустрии 4.0». Представитель Минпромторга подчеркнул, что за последние годы все мы стали свидетелями колоссального прогресса в области технологий сбора, хранения, передачи и обработки информации. Новые цифровые технологии позволяют существенно повышать качество управленческих решений на всех уровнях. Цифровизация химической промышленности является важной составляющей построения в России современной цифровой экономики. Внедрение технологий «Индустрии 4.0» в химической промышленности позволит получать информацию о состоянии отрасли в режиме реального времени, что имеет большое значение для Минпромторга.

Обзор состояния и перспектив рынка цифровых технологий класса «Индустрия 4.0» представил партнер, руководитель практики по оказанию услуг компаниям в области связи, ИТ и медиа компании PricewaterhouseCoopers в России Ю.В. Пухá. В основу доклада эксперта были положены данные интервью топ-менеджеров крупнейших мировых и российских компаний, собранные в ходе глобальных исследований PwC. По результатам исследований пяти глобальных трендов – сдвиг в расстановке сил в мировой экономике, старение мирового населения, урбанизация, рост дефицита ресурсов и усиление технологического прогресса – именно последний, по мнению большинства опрошенных руководителей компаний, окажет наибольшее влияние на бизнес в ближайшие пять лет.

На взгляд представителя PwC, основу «Индустрии 4.0» (или шире – цифровой трансформации экономики, digital transformation) составляют восемь ключевых технологий: виртуальная и дополненная реальность, 3-D печать, различные беспилотные устройства, искусственный интеллект, «Интернет вещей», роботизация, блокчейн. Каждая из них будет иметь разное влияние на мировую экономику в кратко-, средне- и долгосрочной перспективе. Наибольший эффект для своего бизнеса, по результатам опроса, компании ожидают от применения «интернета вещей».

Ю.В. Пухá отметил, что в мировой практике выделяют два этапа цифровой трансформации компаний: первый этап – вертикальная трансформация (означающая фактически продвинутую автоматизацию существующих процессов: производственных и поддерживающих); второй этап – горизонтальная трансформация, подразумевающая изменение бизнес-модели. В качестве примера второго этапа докладчик привел некоторые тестовые проекты крупнейших мировых производителей автомобилей: озабоченные ожидаемым падением спроса на свою продукцию вследствие развития интернет-сервисов такси и практики каршаринга гиганты автопрома пытаются определить, какие дополнительные сервисы они могут представлять своим потребителям на основе аккумулируемой от них информации, чтобы сохранить свою выручку.

Свое видение перспектив «Индустрии 4.0» также представил директор Ассоциации интернета вещей[1], один из основателей Рунета, А.В. Колесников. Докладчик определил «Индустрию 4.0» как средство повышения эффективности промышленного производства через усиленную интеграцию «Индустриального интернета вещей» в производственные и поддерживающие процессы. В числе важнейших предпосылок распространения «Индустриального интернета» А.В. Колесников назвал многократное снижение цен на датчики и контроллеры, а также изменение менталитета.

Развивая тезис предыдущего докладчика о двух этапах цифровой трансформации компании, директор Ассоциации интернета вещей отметил, что на втором этапе (этапе горизонтальной трансформации) у компании появляется возможность подключить к своей производственной цепочке своих поставщиков и, что особенно важно, потребителей своей продукции. Поэтому главная проблема цифровизации – не технологическая, а управленческая. Необходимым условием для перехода к «Индустрии 4.0» докладчик назвал отказ от практики «феодальных вертикалей управления», при которой предприятия (а подчас и разные подразделения одного предприятия) категорически не желают делиться друг с другом информацией и решать задачи сообща.

«Воля руководства предприятия, желание что-то менять в существующих процессах, повышать их эффективность – это важнейшее условие обеспечения цифровой трансформации», – заметил А.В. Колесников. Для перехода к «Индустрии 4.0» руководство химического предприятия должно ответить на две группы вопросов: первая группа – вопросы оптимизации цепочки снабжения и внутренних процессов: «Что мы можем цифровать?», «Какие данные мы можем снимать?», «Как на основе этих данных мы может повысить эффективность работы предприятия?»; вторая группа – вопросы оптимизации сбыта: «Как вести себя с потребителем?», «Как глубоко его можно пустить в свой производственный контур?», «Что мы знаем о том, как потребляют наш продукт?»

Докладчик заметил, что когда снабжение, производство и сбыт становятся некой цифровой цепочкой, то можно говорить, что мы имеем дело с Химией 4.0.

Большой интерес слушателей вызвали доклады об опыте цифровой трансформации производственных процессов в компаниях «ФосАгро» и «СИБУР». Об опыте внедрения цифровых технологий в компании «ФосАгро» рассказал IT-директор компании Р.Н. Будник. Он подчеркнул, что акционеры компании считают цифровизацию одним из важнейших направлений развития.

Ярким примером эффективности цифровизации стал проект создания системы усовершенствованного управления технологическим процессом цехов по производству аммиака в АО «ФосАгро-Череповец», позволившей на 1,5–2% повысить выход готовой продукции и снизить потребление топливного газа на 30–60 куб. м/ч в зависимости от технологического режима. Важнейший элемент системы – многопараметрические контроллеры, обеспечивающие автоматическое управление температурой, подачей сырья, оптимальную работу установок по производству аммиака. Срок окупаемости проекта по цеху № 1 составил полгода, по цеху № 2 – год.

Значительные выгоды компании «ФосАгро» также принесли проекты по цифровизации рудников, на которых осуществляется добыча апатитового сырья. Так, на руднике «Восточный», включающем в себя три открытых карьера, была создана объединенная автоматизированная система диспетчеризации, позволившая оптимизировать логистику. Оснащение карьерных самосвалов датчиками давления в шинах, а также датчиками, определяющими расстояние до края обрыва, позволило повысить качество перевозок и снизить риск аварийных ситуаций.

На закрытых рудниках (Кировском и Расвумчоррском) компанией была создана автоматизированная система позиционирования и связи, представляющая собой крупнейшую в России и СНГ беспроводную Wi-Fi сеть, работающую в подземном руднике. Благодаря этой системе появилась возможность, во-первых, отслеживать местоположение рабочих в руднике (и эффективно проводить спасательные мероприятия в случае возможных чрезвычайных ситуаций), а во-вторых, повышать качество подземных работ за счет возможности оперативного решения производственных вопросов. Кроме того, Wi-Fi сеть – это необходимая инфраструктура, которая позволит в дальнейшем работать с «Интернетом вещей».

Еще одной сложностью перехода к «Индустрии 4.0», отметил представитель «ФосАгро», является то, что мы входим в нее «не с чистого листа»: производственное оборудование далеко не всегда готово к тому, чтобы выдавать в полном объеме необходимую информацию. Но этот факт, по мнению докладчика, не должен останавливать предприятия на пути цифровизации: дооснащение оборудования необходимыми датчиками и контроллерами, как правило, экономически себя оправдывает.

Доклад руководителя направления «Системы улучшенного управления технологическими процессами» ООО «СИБУР» И.Т. Кимяева был посвящен опыту применения современных интеллектуальных систем оперативного управления на предприятиях ПАО «СИБУР Холдинг».

Докладчик напомнил, что системы улучшенного управления технологическими процессами (СУУ ТП, APC, Advanced process control) в иерархии систем управления занимают промежуточное место между уровнем систем управления технологическими процессами и MES-уровнем. Наиболее близкий технический аналог APC – система автопилота в самолете. Системы класса APC – достаточно зрелый продукт, который появился на мировом рынке около 30 лет назад. В России распространение этих систем началось относительно недавно. Отставание предприятий российской химической и нефтехимической промышленности от мировых лидеров по практике применения APC составляет 10–15 лет.

Основным преимуществом внедрения систем APC является резкое снижение влияния человеческого фактора на управление технологическим процессом. APC дают возможность стабилизировать технологический режим в зависимости от бизнес-целей предприятия по качеству продукции и/или производительности, уменьшить количество брака и снизить операционные затраты.

И.Т. Кимяев отметил, что можно выделить три эволюционных этапа в развитии систем управления технологическими процессами: первый этап – автоматизированное управление с участием только КИПиА и АСУ ТП; второй этап (настоящее время) –включение в контур управления систем APC. На этом этапе оператору требуется лишь выбрать нужный режим, поддержка режима осуществляется автоматически; третий этап, ожидаемый в будущем, – применение систем класса Bid Data, советующих оператору (на основе анализа данных о рыночной конъюнктуре, складских запасах, качестве и сырья и др.), какой режим управления в данный момент времени оптимален.

Применение APC на предприятиях ПАО «СИБУР Холдинг» позволило добиться экономического эффекта от экономии ресурсов, увеличить выход целевых продуктов, сократить время межмарочных переходов, а также снизить требования к квалификации аппаратчиков, сократить сроки их подготовки и оптимизировать их численность. На вопрос, приходилось ли компании в процессе внедрения APC сталкиваться с противоборством операторов, докладчик ответил, что случаи неприятия операторами APC, безусловно, имеют место, но это явление характерно не только для российских предприятий, но и для мировой промышленности в целом.

Так же как и представитель ФосАгро, представитель СИБУРа констатировал, что в процессе цифровой трансформации компании ключевую роль играет воля ее первых лиц.

Доклад заместителя зав. кафедрой Автоматизации технологических процессов РГУ нефти и газа им. И.М. Губкина доцента Р.Л. Барашкина был посвящен вопросам разработки и применения систем мониторинга контуров регулирования для непрерывного производства. Докладчик отметил, что перед внедрением APC, о которых рассказывали представители химических компаний, на объекте должна быть налажена базовая автоматизация. Интеллектуальным системам управления для работы необходимы адекватные данные, кроме того, в исправном состоянии должны находиться исполнительные устройства. Этим задачам как раз и отвечают системы мониторинга контуров регулирования (СМКР), позволяющие отслеживать работу датчиков, а также качество работы исполнительных устройств. К основным преимуществам внедрения СМКР на производстве относятся: увеличение производительности (до 5%), экономия энергоресурсов (до 10%), снижение затрат на обслуживание (до 10%) и, что особенно важно, снижение затрат на внедрение APC (на 40–60%).

Р.Л. Барашкин отметил, что «Индустрия 4.0» в зарубежных странах возникла «не на пустом месте»: нынешние продвинутые технологические решения – результат многолетней подготовительной работы, связанной, в том числе, с внедрением СМКР. Разработка и внедрение отечественных СМКР – необходимый задел для будущего развития отечественных систем APC. Создание импортозамещающих решений в области систем класса СМКР является одним из направлений работы кафедры автоматизации ТП РГУ нефти и газа. Пример успешной разработки кафедры – система СМКР для биореактора, позволившая существенно повысить качество его работы и предотвратить гибель бактерий вследствие нарушения технологических режимов.

Основной проблемой при внедрении систем СМКР на производстве, отметил Р.Л. Барашкин, является квалификация персонала. При этом повышение квалификации работников – вопрос не только качества отечественной системы образования, но и личной мотивации людей.

Активное участие в форсайт-сессии принял Южно-Уральский государственный университет (г. Челябинск), доклады представителей которого прозвучали во всех трех блоках мероприятия. В первом блоке директор Центра элитного образования ЮУрГУ профессор А.Д. Дрозин рассказал об опыте представляемого им университета по внедрению цифровых технологий в производственные процессы. ЮУрГУ имеет долгую историю сотрудничества с металлургическими предприятиями региона и решения в области цифровизации промышленности, разрабатываемые университетом, как правило, предназначаются именно для металлургов. Вместе с тем, сталеплавильный процесс, отметил А.Д. Дрозин, – это химический процесс при высоких температурах, поэтому решения, оправдавшие себя в металлургии, при определенной доработке могут применяться и в химической промышленности.

Открывая второй блок форсайт-сессии «Будущее – технологический аспект», модератор – зам. генерального директора ассоциации «Автометхим» Ю.А. Новик отметил, что в настоящий момент правильная оценка перспектив «Индустрии 4.0» для российской химической отрасли – это вопрос ее выживания. Российская химическая и нефтехимическая промышленность сегодня находится в тяжелейшей конкурентной ситуации – ситуации «между Востоком и Западом». В этих условиях единственный возможный путь – ускоренное развитие собственных технологий класса «Индустрия 4.0» для химической промышленности и распространение их в рамках отрасли.

Четвертая промышленная революция, по мнению Ю.А. Новика, – это единство и борьба противоположностей. С одной стороны, мировыми лидерами в области технологий «Индустрии 4.0» являются такие гиганты, как Honeywell, Emerson, Siemens, Yokogawa. Но, с другой стороны, распространение облачных технологий может стать сильным ударом по их капитализации, поскольку «железо», которое они производят сегодня, больше не будет требоваться в таких объемах и такого качества. Это дает уникальный шанс развивающимся странам занять место на мировом рынке технологий «Индустрии 4.0».

Ю.А. Новик подчеркнул, что развитие отечественных технологий класса «Индустрия 4.0» должно быть ориентировано не на импортозамещение, а на «импортоопережение». Только отказавшись от практики копирования зарубежных образцов и поставив цель создавать прорывные вещи и стать «законодателем мод», российские разработчики смогут занять на рынке сколько-нибудь прочные позиции. Государство в этих условиях, по мнению эксперта, должно взять на себя консолидирующую роль – объединить усилия научных организаций, инжиниринговых компаний, производителей приборов в вопросах разработки конкурентоспособных отечественных решений.

Главный специалист по автоматизации ПАО «Уралхим» С.В. Клиншов представил доклад «Управление эффективностью производства на основе экспертных оценок и моделей». По мнению докладчика, информационная система, повышающая эффективность производства, должна выполнять четыре функции: мониторинг (оборудования и процессов как технологических, так и общепроизводственных), диагностика (определение проблемы), составление рекомендаций, ранжирование (определение того, на каком уровне должно быть принято необходимое решение).

С точки зрения эксперта, на сегодняшний день сильно недооцениваются возможности нейросетей для управления технологическими процессами. В настоящее время выход из строя всего одного датчика может привести к остановке оборудования. Между тем, с помощью нейросетей могут быть созданы виртуальные анализаторы, позволяющие на основе косвенных данных заменять вышедший из строя реальный датчик до тех пор, пока он не будет отремонтирован или заменен на новый реальный.

Ведущий инженер компании ОВЕН Ф.С. Разоренов рассказал о создании АСУ ТП нового поколения. Докладчик отметил, что важнейшая тенденция, наблюдаемая сегодня в экономике, – переход от приобретения средств к аренде или приобретению услуги. Эта практика уже получила широкое распространение в быту (пример – упомянутые в первом блоке интернет-сервисы такси и др.) и в скором времени получит распространение в промышленности ввиду необходимости снижения затрат на производство.

В этих условиях следует ожидать перехода предприятий от использования от локальных АСУ ТП к облачным системам SaaS, получаемым на время по подписке.

Ф.С. Разоренов подтвердил важность проблемы, упомянутой в первом блоке представителем ФосАгро Р.Н. Будником: отсутствие стандартизированных протоколов обмена данными на сегодняшний день является серьезным препятствием для развития «Интернета вещей».

Доклад заведующей кафедрой «Вычислительная математика и высокопроизводительные вычисления» Южно-Уральского государственного университета Н.М. Япаровой был посвящен математическому моделированию технологических процессов. Докладчик отметила, что математические модели – важнейшая составляющая цифровизации. Завершая выступление, Н.М. Япарова упомянула об актуальности кадровой проблемы для решения задачи цифровизации отечественной промышленности.

Генеральный директор ООО «АСУ Инжиниринг» А.В. Зарембо уточнил временные рамки ожидаемого перехода промышленности на АСУ ТП нового поколения. На взгляд докладчика, в период от 2018 до 2025 г. не следует ожидать серьезных изменений в архитектуре АСУ ТП. Переход на облачные АСУ ТП вероятен после 2025 г., когда разработчики смогут предложить на рынке готовый, легкий в применении продукт. Важнейшей угрозой для распространения новых АСУ ТП докладчик назвал проблемы с обеспечением информационной безопасности.

А.В. Зарембо не согласился с мнением большинства спикеров сессии о критической важности кадровой проблемы для российской промышленности. По мнению докладчика, уже сейчас эту проблему успешно решают корпоративные учебные центры. Кроме того, развитие «Индустрии 4.0» приведет к автоматизации многих видов деятельности, в результате чего спрос на трудовом рынке серьезно сократится.

Большой интерес вызвал доклад директора суперкомпьютерного центра ЛСМ Южно-Уральского государственного университета К.В. Бородулина, посвященный разрабатываемой в ЮУрГУ облачной платформе для поддержки цифровых двойников предприятий в химической промышленности.

Открывая третий блок форсайт-сессии «Будущее – управленческий аспект», его модератор – П.П. Черных отметил, что на сессии прозвучало много интересных докладов технической направленности, однако резюме практически каждого из них так или иначе содержало тезис о том, что решение задачи цифровизации требует высококвалифицированных специалистов. Вместе с тем, логика «Индустрии 4.0» состоит в том, что средства автоматизации, роботизации, программного обеспечения очень сильно вытесняют человека из реального производства. В этих условиях важно определить место человека: либо ему намеренно оставляют какие-то простые функции управления процессом, либо он становится высококвалифицированным партнером машины с точки зрения принятия решения. Помимо снижения роли человечества в производственных процессах в числе актуальных трендов П.П. Черных также назвал увеличение агрессивности человечества в связи с ростом населения и снижение доступности качественного образования. Корпоративные университеты, упомянутые во втором блоке, по мнению эксперта, не решают проблемы с качеством образования: в этих университетах готовятся узкоспециализированные работники, они проигрывают традиционным вузам в том, что называется «культурой образования».

Основными угрозами для развития «Индустрии 4.0» П.П. Черных назвал изоляцию России (причем не только изоляцию политическую и экономическую, но и самоизоляцию в системе образования) и возможное окончание моды на цифровизацию.

Декан факультета инженерного менеджмента РАНХиГС С.С. Серебренников отметил наблюдаемый тренд сокращения жизненного цикла продуктов и технологий. Таким образом, ускоряется цикл сменяемости технологий, что означает и возникновение требования ускоренного обновления к системе образования.

Эксперт отметил, что со временем становится все меньше «чистых профессий»: распространяются кросс-компетентностные модели, конкурентоспособным на рынке труда становится тот, у кого есть несколько разных, порой непересекающихся компетенций. Человек, обладающий компетенциями исключительно в области IT или исключительно в области управления, на трудовом рынке не востребован.

В зарубежных странах сегодня происходит формирование новой компетентностной модели – инжиниринг менеджмент, подразумевающей подготовку специалистов в области управления инженерными проектами. В СССР, признал С.С. Серебренников, такая компетентностная модель была, однако подготовка подобных специалистов занимала 8–12 лет. В текущий момент, в условиях упомянутого «ускорения времени», важно решить задачу ускорения подготовки без ущерба для качества.

Завершили форсайт-сессию два доклада, посвященных современным технологиям обучения: представитель ЮУрГУ Г.О. Жбанков презентовал одну из разработок университета – высокотехнологичные тренажеры-эмуляторы для химической промышленности, а заместитель руководителя по развитию консалтинговой группы «ТЕРМИКА» Д.Б. Черняев рассказал про перспективы применения мобильных устройств для обучения работников правилам техники безопасности.

По итогам сессии сотрудниками ОАО «НИИТЭХИМ» и АО «Экспоцентр» была составлена «карта будущего» технологий «Индустрии 4.0» для российской химической и нефтехимической промышленности (см. рисунок). В число важнейших трендов, влияющих на отрасль в контексте формирования «Индустрии 4.0», были включены: цифровизация промышленности, изменение модели потребления продуктов и услуг, а также изменение роли человека в производственном процессе.

По результатам анкетирования, проведенного по итогам сессии, большинство посетителей считают, что риски от применения технологий «Индустрии 4.0» в химической промышленности, в целом, сопоставимы с выгодами. Опрошенные представители инжиниринговых компаний, компаний-производителей оборудования и ПО считают химическую промышленность перспективной отраслью для внедрения технологий «Индустрии 4.0»: большинство из этих компаний либо уже сотрудничают с химическими предприятиями, либо рассматривают возможность подобного сотрудничества. Также большинство опрошенных положительно оценивают потенциал импортозамещения в сфере технологий «Индустрии 4.0»: российские разработчики, по мнению респондентов, способны создавать конкурентоспособные решения, однако им необходима поддержка со стороны государства.

Россия и Индия: торговля химическими товарами и сотрудничество в области химической промышленности

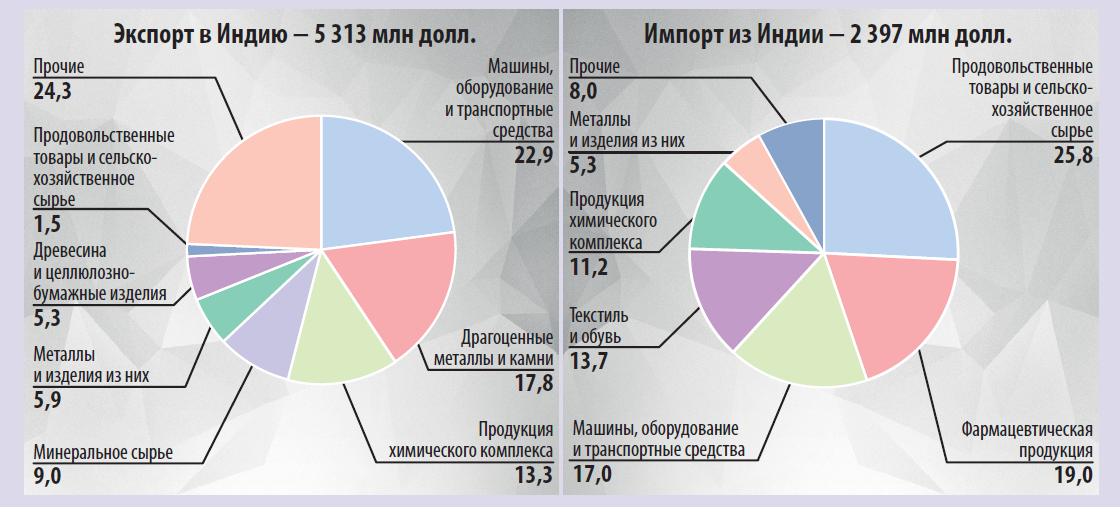

Текущий год является годом 70-летия установления официальных дипломатических отношений между Россией и Индией. В 2016 г. товарооборот между Россией и Индией, по данным портала «Внешняя торговля России», составил 7,71 млрд долл., при этом экспорт составлял 5,31 млрд долл. (69% суммарного товарооборота), а импорт – 2,40 млрд долл. (31% суммарного товарооборота).

Экспорт продукции химического комплекса из России в Индию в 2016 г. составлял 705,5 млн долл., а импорт Россией данной продукции из Индии – 269,1 млн долл. Таким образом, на долю продукции химического комплекса приходится 13,3% стоимости российского экспорта в Индию и 11,2% стоимости импорта товаров из этой страны (рис. 1). Продукция химического комплекса является третьей по значимости товарной категорией в структуре российского экспорта в Индию (после продукции машиностроения и драгоценных металлов и камней) и пятой по значимости товарной категорией в структуре импорта (после продовольственных товаров, фармацевтической продукции, продукции машиностроения и продукции легкой промышленности).

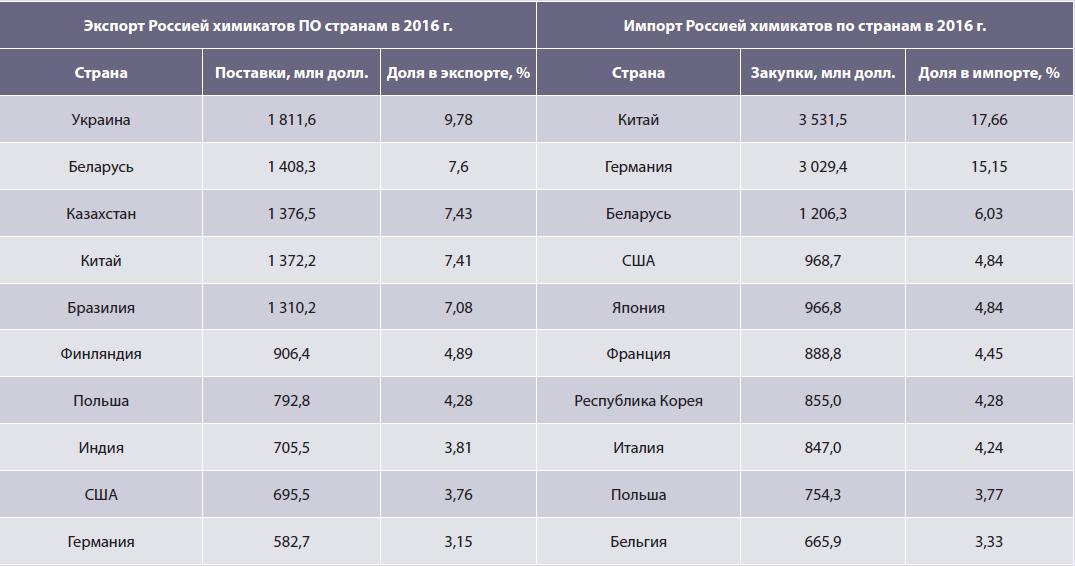

Индия является важным партнером России во внешней торговле химической и нефтехимической продукцией. Индия входит в Топ-10 крупнейших покупателей российских химических товаров и в Топ-15 крупнейших поставщиков химической продукции на российский рынок. В 2016 г. среди покупателей российской химической и нефтехимической продукции Индия была восьмой, а среди поставщиков химикатов в Россию – пятнадцатой (табл. 1).

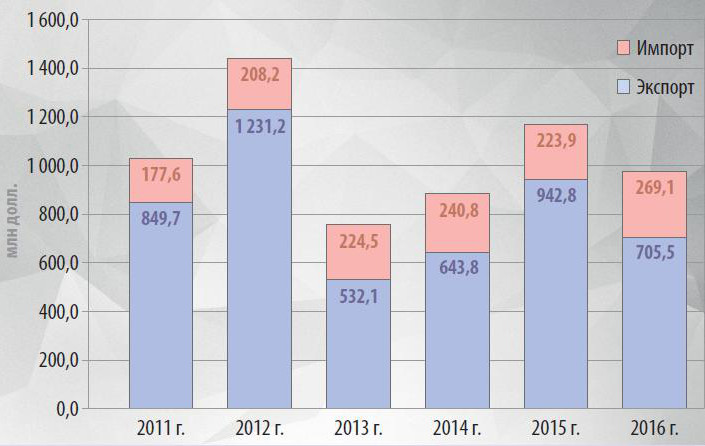

Во внешней торговле химическими и нефтехимическими товарами между Россией и Индией традиционно складывается положительное для России внешнеторговое сальдо, поскольку объемы экспортных поставок химикатов из России в Индию, как правило, в несколько раз превышают объемы импортных закупок. В 2011 г. сальдо внешней торговли составило плюс 672,0 млн долл., а в 2016 г. – плюс 436,4 млн долл. При этом в период с 2011 по 2016 г. рост российского экспорта химических и нефтехимических товаров в Индию отличался крайней нестабильностью: резкий рост экспорта в 2012 и 2015 гг. сменялся падением в последующие 2013 и 2016 гг. (рис. 2). В 2012 г. по сравнению с 2011 г. экспорт возрос на 45% (с 850 до 1 231 млн долл.), затем в 2013 г. по сравнению с 2012 г. он снизился на 57% (до 532 млн долл.). В 2014 г. по сравнению с 2013 г. рост экспорта составил 21% (с 532 до 644 млн долл.), а в 2015 г. по сравнению с 2014 г. – более 46% (с 642 до 943 млн долл.). В 2016 г. по сравнению с 2015 г. экспорт вновь снизился на 25% (с 942 до 706 млн долл.). Столь резкие колебания стоимости экспортных поставок были обусловлены изменением конъюнктуры на индийском рынке минеральных удобрений – важнейшем индийском рынке для российских поставщиков химической продукции.

Объемы импортных закупок Россией химикатов в Индии за период с 2011 по 2016 г. практически непрерывно возрастали. Среднегодовые темпы роста импортных закупок в 2011–2016 гг. были высокими и составляли 8,67%.

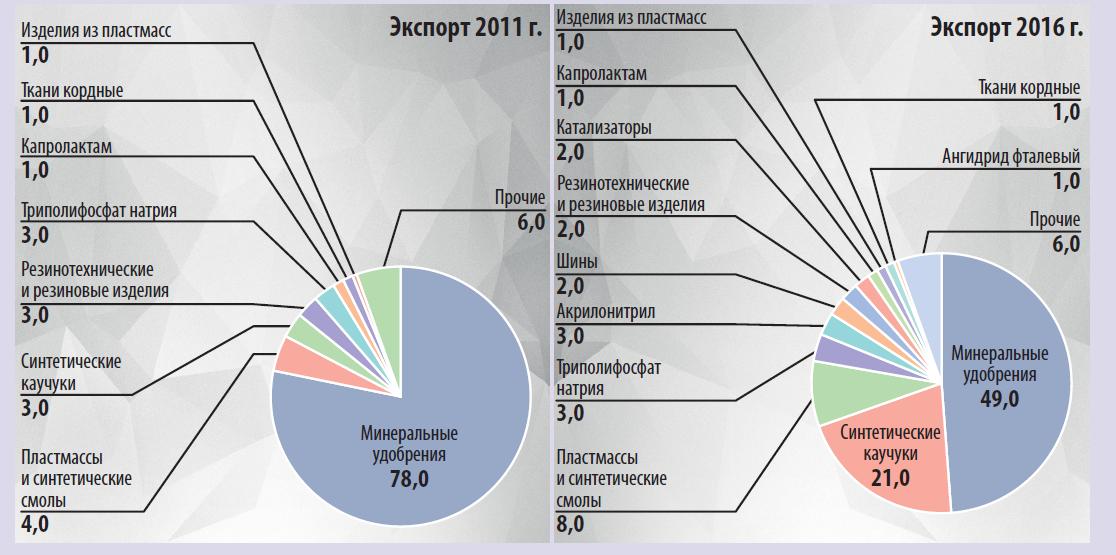

При сравнении структуры российского экспорта химических и нефтехимических товаров в Индию заметно, что структура экспорта в 2016 г. отличается от структуры шестилетней давности значительно большим разнообразием (рис. 3). В 2011 г. на долю минеральных удобрений приходилось порядка 78% стоимости экспортных поставок химикатов, вклад пластмасс и синтетических смол составлял 4%, синтетических каучуков, резинотехнических и резиновых изделий, а также триполифосфата натрия – по 3%, а капролактама, тканей кордных и изделий из пластмасс – по 1%.

В 2016 г. доля минеральных удобрений в стоимости экспорта продукции химического комплекса снизилась до 49%. Важное место при этом получили синтетические каучуки, доля которых составила 21% стоимости экспорта (против 3% в 2011 г.). Также заметно возросла доля изделий из пластмасс (8% стоимости экспорта в 2016 г. против 1% в 2011 г.). Доля триполифосфата натрия в стоимости экспорта химикатов в Индию в 2016 г. осталась неизменной по сравнению с 2011 г. (3%). Также около 3% стоимости экспортных поставок в 2016 г. пришлось на долю акрилонитрила (в 2011 г. этот товар в Индию не поставлялся), 2% стоимости – на долю шин и камер резиновых (против 0,3% в 2011 г.), 2% – на долю резинотехнических и резиновых изделий (против 3% в 2011 г.), 2% – на долю катализаторов и инициаторов химических реакций (против 0,02% в 2011 г.), по 1% на долю капролактама, тканей кордных и изделий из пластмасс (без изменений по сравнению с 2011 г.).

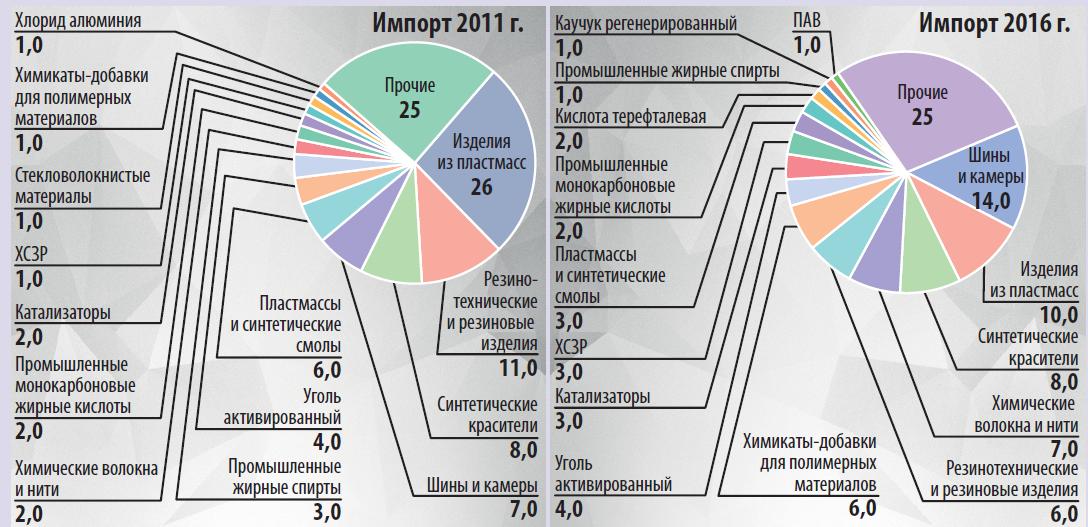

Импортные закупки химикатов в Индии характеризуются большим разнообразием. При этом структура закупок химикатов в 2016 г. значительно отличается от аналогичной структуры за 2011 г. (рис. 4). В 2011 г. крупнейшей импортной позицией являлись изделия из пластмасс, на долю которых приходилось более четверти общей стоимости импорта химикатов из Индии, второе место занимали резинотехнические и резиновые изделия (11% стоимости импорта), третье место – синтетические красители (8% стоимости импорта), четвертое место – шины и камеры резиновые (7% стоимости импорта). В 2016 г. на первое место вышли шины и камеры резиновые (14% стоимости импорта), второе место заняли изделия из пластмасс (10% стоимости импорта), третье место, так же как и в 2011 г., – синтетические красители (8% стоимости импорта), а четвертое место – химические волокна и нити, занимавшие в 2011 г. лишь 8-е место в структуре импорта с долей в 2% от стоимости импортных закупок. Доля резинотехнических и резиновых изделий в 2016 г. составила 6% от стоимости импорта (против 11% в 2011 г.). Значительно возросла в 2016 г. по сравнению с 2011 г. доля в структуре импорта химикатов-добавок для полимерных материалов (6% в 2016 г. против 1% в 2011 г.). Доля в структуре импортных закупок активированного угля в 2011 и 2016 гг. сохранялась на уровне 4%. Доля катализаторов и инициаторов химических реакций возросла с 2% в 2011 г. до 3% в 2016 г.

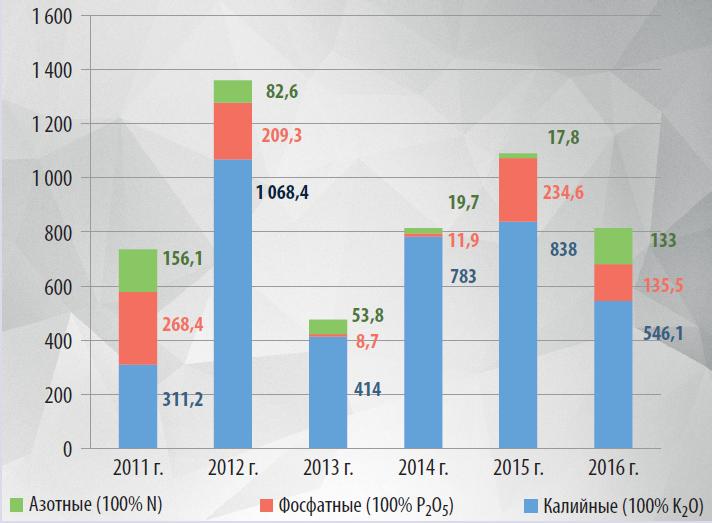

Как уже было отмечено выше, основу экспорта химических товаров из России в Индию составляют минеральные удобрения. При этом вывоз минеральных удобрений из России в Индию в период с 2011 по 2016 г. характеризовался нестабильностью. В 2011 г. в Индию было поставлено 735,6 тыс. т пит. в-в минеральных удобрений. В 2012 г. поставки резко возросли (почти на 85%) и достигли 1 360 тыс. т пит. в-в. Затем в 2013 г. поставки резко снизились (на 65% по сравнению с 2012 г.) и составили 476,5 тыс. т пит. в-в, затем в 2014–2015 гг. наблюдался рост. В 2016 г. поставки минеральных туков вновь снизились на 25% по сравнению с 2015 г. и составили 814,4 тыс. т пит. в-в. Основу экспорта минеральных удобрений в Индию составляют калийные удобрения – хлорид калия производства ПАО «Уралкалий». В меньших объемах в Индию поставляются фосфатные и азотные удобрения (рис. 5).

С 2011 по 2016 г. был зафиксирован резкий рост поставок в Индию синтетических каучуков. За рассматриваемый период поставки данной продукции возросли в 14,5 раз (с 7,5 тыс. т в 2011 г. до 108,7 тыс. т в 2016 г.). В частности, поставки бутилового каучука возросли с 5 тыс. т в 2011 г. до 60 тыс. т в 2016 г., поставки бутадиенового каучука – с 0,1 тыс. т в 2011 г. до почти 20 тыс. т в 2016 г. Поставки галобутиловых каучуков в Индию начались в 2014 г. с 2,6 тыс. т в 2014 г. и увеличились до 20,3 тыс. т в 2016 г.

Поставки в Индию пластмасс и синтетических смол за рассматриваемый период возросли приблизительно в пять раз (с 10,8 тыс. т в 2011 г. до 53,6 тыс. т в 2016 г.). Основу экспорта товаров данной группы составляет полиамид-6, поставки которого возросли с 10,8 тыс. т в 2011 г. до 22,4 тыс. т в 2016 г. Также важное место в структуре поставок пластмасс и синтетических смол за рассматриваемый период занял поливинилхлорид, экспорт которого возрос с 0,02 т в 2011 г. до 27,7 тыс. т в 2016 г.

В структуре импорта химических и нефтехимических товаров из Индии преобладают товары с высокой добавленной стоимостью: изделия из пластмасс и резинотехнические и резиновые изделия, шины и камеры резиновые, химические волокна и нити.

Закупки в Индии изделий из пластмасс за рассматриваемый период снизились с 15,5 тыс. т на сумму 46,6 млн долл. в 2011 г. до 10 тыс. т на сумму 27 млн долл. в 2016 г. Импорт изделий из пластмасс представлен такими товарами, как пленка полипропиленовая (в том числе БОПП (биаксиально-ориентированная полипропиленовая пленка), декоративный бумажно-слоистый пластик на основе аминоформальдегидных смол, тара и упаковка, посуда столовая и кухонная из пластмасс, а также гибкие промежуточные контейнеры большой емкости (биг-бэги). Снижение закупок Россией изделий из пластмасс в Индии объясняется, главным образом, развитием собственного производства данной продукции в нашей стране.

Импорт резинотехнических и резиновых изделий за рассматриваемый период также снизился (с 6,8 тыс. т на сумму 20 млн долл. в 2011 г. до 4,8 тыс. т на сумму 17,2 млн долл. в 2016 г.). Закупки резинотехнических и резиновых изделий в Индии представлены такими товарами, как трубы, шланги, рукава из резины, ленты транспортерные, приводные ремни и бельтинг из резины.

Импортные закупки шин в Индии за рассматриваемый период в натуральном выражении снизились с 1 031 тыс. шт. в 2011 г. до 500 тыс. шт. в 2016 г., однако в стоимостном выражении закупки резко возросли: с 11,6 млн долл. в 2011 г. до 37,8 млн долл. в 2016 г. Как был отмечено выше, в 2016 г. шины и камеры резиновые вышли на первое место в структуре закупок химикатов в Индии. Подобная тенденция (снижение закупок в натуральном выражении при росте в стоимостном) объясняется изменением структуры импорта шин и камер в сторону снижения закупок дешевых велосипедных шин и увеличения закупок дорогостоящих шин для сельскохозяйственной, строительной и промышленной техники.

По данным Chemical Fibers International, в настоящее время Индия является вторым крупнейшим мировым производителем химических волокон и нитей (после Китая). Доля Индии в мировом производстве данной продукции в 2016 г. составляла порядка 8% (Китай – 66%). На долю Индии приходится порядка 6% поставок в Россию химических волокон и нитей. Закупки Россией химических волокон и нитей в Индии за период с 2011 по 2016 г. непрерывно возрастали. В 2011 г. закупки составляли 1,4 тыс. т, а в 2016 г. –12,6 тыс. т. В частности, закупки полиэфирных текстурированных нитей возросли с 1 тыс. т в 2011 г. до 9,2 тыс. т в 2016 г., а закупки вискозных волокон – с 0,2 тыс. т в 2011 г. до 3,2 тыс. т в 2016 г.

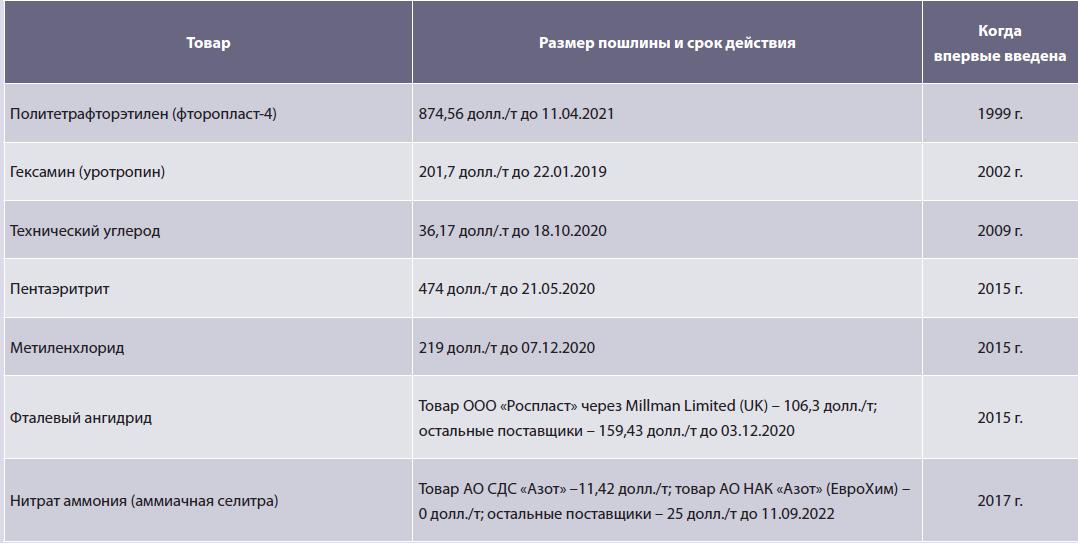

Ощутимым барьером в торговле химическими товарами между Россией и Индией являются введенные индийской стороной антидемпинговые пошлины на российские химические и нефтехимические товары. В настоящий момент в Индии действуют антидемпинговые пошлины на шесть химических товаров, поставляемых из России: гексамин (уротропин), политетрафторэтилен (фторопласт-4), технический углерод, пентаэритрит, метиленхлорид, фталевый ангидрид и нитрат аммония (аммиачная селитра) (табл. 2). Пошлины на политетрафторэтилен, гексамин и технический углерод были впервые введены соответственно в 1999, 2002 и 2009 гг. и продлены на политетрафторэтилен – три раза (в 2005, 2011 и 2016 гг.), на гексамин – два раза (в 2007 и 2014 гг.), на технический углерод – два раза (в 2013 и 2015 гг.). В 2015 г. также были впервые введены антидемпинговые пошлины в отношении сразу трех российских химических товаров – пентаэритрита, метиленхлорида и фталевого ангидрида. Совсем недавно, в сентябре 2017 г., была введена пошлина на нитрат аммония. Также в отношении трех продуктов – полибутадиенового каучука, бихромата натрия и нафталина – Министерством промышленности и торговли Индии проводятся антидемпинговые расследования. Кроме того, в 2009–2016 гг. имело место антидемпинговое расследование в отношении поставляемого из России ПВХ эмульсионного, а в 2012–2017 гг. – в отношении кальцинированной соды. В обоих случаях ущерб индийских производителей от действий российских поставщиков не был доказан, однако индийскими контролирующими органами, судя по всему, будет осуществляться дальнейший мониторинг рынков данных продуктов с целью оперативного выявления возможных будущих фактов демпинга. Отметим, что впервые антидемпинговое расследование в отношении российского нитрата аммония проводилось в 2002–2004 гг., тогда введение антидемпинговой пошлины на данный товар не было рекомендовано.

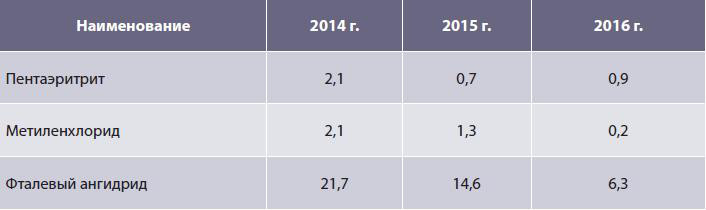

Тот факт, что индийские антидемпинговые меры оказывают негативное воздействие на развитие российско-индийской торговли химическими и нефтехимическими товарами, подтверждается фактом резкого снижения поставок в Индию фталевого ангидрида, пентаэритрита и метиленхлорида в 2015–2016 гг. (табл. 3).

Вместе с тем, следует отметить, что большинство индийских антидемпинговых пошлин на химическую и нефтехимическую продукцию не имеют строго дискриминационного характера по отношению к российским поставщикам. Так, антидемпинговые пошлины на технический углерод действуют в отношении товара не только из России, но также Китая и Таиланда. Антидемпинговые пошлины на фталевый ангидрид помимо российского товара действуют на товар, поставляемый из Тайваня, Республики Корея и Израиля (до 24 декабря 2017 г.), а также Японии (до 3 декабря 2020 г.). В целом, в настоящее время Индия применяет антидемпинговые меры в отношении 125 товаров, поставляемых из-за рубежа. Абсолютное большинство из списка этих товаров относится к категории химических. Чаще всего под действие индийских антидемпинговых мер подпадает продукция из Китая: по состоянию на август 2017 г. в Индии действовали антидемпинговые меры в отношении 93 химических и нефтехимических товаров, поставляемых из КНР. Важно отметить, что антидемпинговые пошлины – эффективный, разрешенный ВТО, инструмент защиты внутреннего рынка и поддержки развития отечественного производства. Поэтому неудивительно, что правительство Индии, стремящееся к формированию в своей стране мощного современного химического комплекса, активно (как ранее Китай) применяет данный инструмент для достижения поставленной цели. Возможно, одна из целей активной антидемпинговой политики – продвижение инициативы Make in India («Делай в Индии»), предполагающей всемерное стимулирование зарубежных компаний локализовать свое производство в Индии. Таким образом, антидемпинговые расследования в Индии в отношении российских химических товаров (равно как и химических товаров из других стран) будут продолжаться.

Для защиты интересов российских поставщиков от применения Индией антидемпинговых мер в отношении их товаров необходим тщательный мониторинг хода расследований, своевременная подготовка документов, опровергающих факт демпинга, активное взаимодействие с индийскими контролирующими органами и с органами ВТО. Также в случае целесообразности возможным вариантом укрепления позиций российских химических компаний на индийском рынке может стать инвестиционное партнерство с Индией.

На сегодняшний день самым крупным и известным совместным российско-индийским проектом в области нефтехимии на сегодняшний день является проект крупнейших нефтехимических холдингов двух стран – российской компании «СИБУР» и индийской Relience Industries («Релайенс Индастриз») – по созданию производства бутилового и галобутилового каучуков. Проект реализуется на площадке интегрированного нефтехимического комплекса «Релайенс» в г. Джамнагаре (штат Гуджарат). Мощность создаваемого производства бутилового каучука составляет 120 тыс. т в год. При этом в зависимости от рыночной конъюнктуры до 60 тыс. т производимого в год бутилкаучука может направляться на производство галобутиловых каучуков. Торжественная церемония закладки первого камня комплекса бутилового каучука состоялась 22 февраля 2013 г. Ввод объекта в эксплуатацию запланирован уже на 2018 г. Производимая предприятием продукция позволит заместить ряд марок бутилового и галобутиловых каучуков, поставляемых в Индию из-за рубежа. Таким образом, проект способствует реализации вышеупомянутой инициативы Make in India.

Инвестиции Индии в российский химический комплекс на сегодняшний день невелики. Относительно успешным можно считать сотрудничество в области фармацевтической промышленности, в то время как привлечение инвестиций в российскую химическую и нефтехимическую промышленность от индийских химических компаний и государства, несмотря на активное обсуждение подобных возможностей, пока не было осуществлено. Неоднократно обсуждались различные варианты привлечения индийских инвестиций в российскую индустрию минеральных удобрений. Так, в 2014 г. ПАО «Акрон» заключило меморандум о продаже индийской компании NMDC 30% акций «Верхнекамской калийной компании», которая владеет лицензией на разработку Талицкого участка Верхнекамского калийного месторождения в Пермском крае. Однако в начале 2016 г. было заявлено об отказе индийской стороны участвовать в данном проекте.

Также в 2016 г. министр экономического развития Республики Башкортостан Сергей Новиков заявил о заинтересованности правительства Республики в привлечении индийских инвестиций в уставной капитал АО «Мелеузовские минеральные удобрения» (принадлежащее ООО «Газпром нефтехим Салават»). Сообщения о дальнейшей работе по привлечению индийских инвестиций в капитал предприятия в открытых источниках отсутствуют.

В целом, партнерство в области науки и технологий между Россией и Индией развито значительно сильнее, чем инвестиционное партнерство в промышленности. Совместные теоретические и прикладные исследования осуществляют более 200 исследовательских центров в обеих странах. Химическая наука является одной из важнейших сфер российско-индийского научного сотрудничества. Одним из российских научных центров, наиболее активно сотрудничающих с Индией, является Институт органической химии им. Н.Д. Зелинского РАН.

Инвестиционное и технологическое партнерство между Россией и Индией в области химической и нефтехимической промышленности, безусловно, имеет большие возможности для расширения. Обе страны характеризуются большим внутренним рынком, богатыми природными ресурсами, существенным научным потенциалом в области химических технологий и промышленных биотехнологий. В числе потенциальных направлений сотрудничества можно назвать: производство композиционных материалов, «точное» (координатное) земледелие, производство индустриальных ЛКМ, а также промышленные биотехнологии.

Создание совместных российско-индийских предприятий по производству композиционных материалов может быть полезно ввиду активного сотрудничества нашей страны с Индией в сфере развития авиастроения. Так, в 2015 г. между Россией и Индией было подписано соглашение о сотрудничестве в области вертолетостроения, в 2016 г. было учреждено СП по сборке в Индии российских вертолетов Ка-226Т. Также в 2016 г. было заявлено о возможности участия России в проектах по развитию гражданского самолетостроения в Индии. По всей видимости, создание сборочных производств российской техники является лишь первым шагом в российско-индийском авиастроительном сотрудничестве. Можно предположить с большой долей вероятности, что уже в ближайшей перспективе целесообразной станет локализация производства в Индии отдельных деталей и узлов вертолетов и самолетов, что, в свою очередь, создаст спрос на композиционные материалы. Важно также отметить, что Индия обладает подходящей ресурсной базой для развития производства композитов: в индийских кластерах химической промышленности сосредоточены производства полимерных материалов (как крупнотоннажных, так и малотоннажных), химических волокон, стекловолокон, а также химикатов-добавок для полимерных материалов. Таким образом, совместное предприятие, сочетающее индийскую ресурсную базу с российскими технологиями производства композиционных материалов, могло бы стать важным (на сегодняшний день недостающим) элементом цепочки добавленной стоимости.

Сотрудничество Индии и России в области агрохимии могло бы также быть полезно обеим странам. Однако можно предположить, что наиболее перспективной сферой совместной работы станет не просто инвестиционное сотрудничество в сфере производства химикатов для сельского хозяйства, но инвестиционное и технологическое сотрудничество в сфере производства химикатов для нужд так называемого точного земледелия. Точное земледелие – это концепция, предполагающая достижение высокой урожайности при максимально щадящем отношении к окружающей среде и наиболее эффективном использовании ресурсов (земельных, водных и др.). Хотя на сегодняшний день точное земледелие еще не имеет в Индии широкого распространения, можно ожидать, что растущий спрос на продукты питания вкупе с истощением земельных и водных ресурсов стимулируют индийских сельхозпроизводителей переходить к осуществлению своей экономической деятельности в соответствии с данной концепцией. Точное земледелие предполагает индивидуальный подбор составов удобрений под конкретные почвы и сельскохозяйственные культуры, применение удобрений пролонгированного действия, капсулированных семян и др. Таким образом, сотрудничество между Россией и Индией в сфере точного земледелия могло бы осуществляться посредством совместного изучения потребностей индийского сельского хозяйства в современных удобрениях, средствах подготовки семян и др., а также создании совместных предприятий (на территории России или Индии), производящих соответствующие химикаты.

Возможно также сотрудничество между Россией и Индией в сфере производства индустриальных лакокрасочных материалов для нужд как индийского, так и российского рынка. Индия является наиболее быстрорастущим рынком лакокрасочных материалов. По прогнозу TechSci Research, в период до 2026 г. индийский рынок ЛКМ будет расти со средней скоростью порядка 13% в год. Вместе с тем, хотя наибольший спрос ожидается в сегменте декоративных ЛКМ (в связи с развитием строительства и урбанизации), сегмент индустриальных ЛКМ также будет расти достаточно высокими темпами. Для российского же рынка актуальной проблемой является импортозамещение индустриальных ЛКМ. Важными факторами конкурентоспособности возможных совместных предприятий по выпуску индустриальных ЛКМ может быть использование индийских малотоннажных химических продуктов – сиккативов, отвердителей, пигментов, а также объединение российского и индийского научно-технологического потенциалов в сфере производства данной продукции.

Потенциальным направлением сотрудничества между Россией и Индией могут быть также промышленные биотехнологии. В настоящее время Индия характеризуется чрезвычайно высокими темпами роста биотехнологического сектора. Выпуск биотехнологической продукции в этой стране за 10 лет (с 2005 по 2015 г.) возрос с 1,1 до 7 млрд долл. В 2016 г. выпуск возрос более чем на 57% (!) по сравнению с предыдущим годом и составил около 11 млрд долл. До 2025 г. темпы роста данного производства прогнозируются на уровне 30% в год, таким образом к 2025 г. выпуск достигнет почти 100 млрд долл. Наибольшую долю в структуре биотехнологического производства в Индии занимает биофармацевтика (64% выпуска в 2016 г.), на долю биотехнологий для сферы услуг (включая очистку сточных вод) приходится порядка 18% выпуска, на долю биотехнологий для сельского хозяйства – порядка 14% выпуска, а на долю промышленных биотехнологий – около 3%. Очевидно, что в связи с урбанизацией, ростом промышленного производства и увеличением спроса на промышленную продукцию со стороны растущего среднего класса нагрузка на окружающую среду в Индии в ближайшее десятилетие значительно возрастет. При этом широкомасштабное применение биотехнологий в промышленности, сельском хозяйстве и сфере услуг станет одной из немногих возможностей сохранения окружающей среды без ущерба для темпов экономического роста и темпов роста уровня жизни населения. В этих условиях участие России, обладающей довольно большим научным потенциалом в области биотехнологий (в том числе промышленных), в развитии индийских промышленных биотехнологий может принести значительные выгоды обеим странам.

КАК СОВРЕМЕННЫЕ ЦИФРОВЫЕ ТЕХНОЛОГИИ МЕНЯЮТ ОТРАСЛЬ?

«Мы стоим на грани технологической революции, которая коренным образом изменит наш образ жизни, стиль работы и способ взаимодействия друг с другом», – заявил основатель Всемирного экономического форума в Давосе профессор Клаус Швабб. Озвученный им на прошлогоднем форуме доклад «Четвертая промышленная революция: что это значит и как на это реагировать» вызвал большой резонанс в экспертном и бизнес-сообществах. Вопрос перехода к «Индустрии 4.0» был поставлен на повестку дня многих компаний и государств.

Четыре промышленные революции

Мировая промышленность в своем развитии прошла через три технологические революции (см. таблицу). Четвертая промышленная революция разворачивается в настоящее время, прямо на наших глазах. Eе «движущей силой» является распространение киберфизических производственных систем, т.е. систем, в которых физические процессы теснейшим образом интегрированы с вычислительными.

Хотя многие эксперты в числе отличительных черт индустрии эпохи четвертой промышленной революции помимо применения киберфизических систем называют также и широкое использование биотехнологий, технологий материалов и 3-D печати, в целом, термин «Индустрия 4.0» чаще всего ассоциируется именно с «умной» промышленностью, большинство физических процессов в которой оцифрованы. Интеграция физических и вычислительных процессов открывает большие возможности как для повышения эффективности работы предприятий, так и для улучшения качества жизни на планете. Вместе с тем применение новых технологий меняет не только внутреннюю, но и внешнюю среду предприятия, что требует выработки новых подходов к ведению бизнеса.

Возможности новых технологий

Переход к «Индустрии 4.0» стал возможным благодаря недавнему прогрессу в области промышленных сенсоров и технологий обработки больших массивов данных (Big Data). Удешевление и улучшение качества работы сенсоров позволило внедрять их в большом количестве в разные материальные объекты, участвующие в производственном процессе (элементы производственного оборудования и инфраструктуры, продукт или упаковку). Информация, аккумулируемая системой сенсоров, передается (зачастую по беспроводным каналам) системам обработки и управления. На основании получаемой от сенсоров информации с помощью технологий Big Data составляется полная достоверная картина процесса, учитывающая множество факторов, что позволяет своевременно воздействовать на производственную систему для достижения наибольшей результативности. Кроме того, использование управляющими системами возможностей искусственного интеллекта позволяет осуществлять частичную самонастройку и самообучение оборудования. Таким образом, применение технологий «Индустрии 4.0» помогает достичь невиданного ранее уровня оптимизации и автоматизации производства.

Технологии «Индустрии 4.0» дают возможность осуществлять быструю адаптацию оборудования к изменениям условий работы (колебания температуры в помещении, наличие примесей в сырье и др.), прогнозировать ход процесса, вычислять «слабые места» в структуре активов, прогнозировать поломки оборудования до их возникновения и многое другое. Посредством данных технологий достигается повышение ресурсо- и энергоэффективности производства, снижение времени простоев оборудования и расходов на его ремонт, повышение безопасности производства, облегчение работы операторов и т.п.

Однако «Индустрия 4.0» позволяет не только преобразовывать внутреннюю среду предприятия, улучшая его производственные показатели, но качественно изменять его способ взаимодействия с внешней средой. По прогнозам экспертов, уже в близком будущем технологии «Индустрии 4.0» (главным образом, «индустриальный интернет») станут важнейшим средством горизонтальной и вертикальной интеграции производственных предприятий. Благодаря данным технологиям обмениваться информацией между собой смогут не только машины в пределах одного предприятия, но и нескольких независимых предприятий. Кроме того, в процесс сетевой коммуникации могут быть включены и другие объекты, задействованные в производственных и логистических операциях (например, транспортные средства). Распространение технологий «Индустрии 4.0», по всей видимости, окажет серьезное влияние на мировые цепочки добавленной стоимости и существенно изменит конкурентную ситуацию почти на всех рынках промышленной продукции. В эпоху «Индустрии 4.0» ожидается серьезное обострение конкуренции за потребителя, новые требования будут предъявляться к качеству продукции, немаловажную роль для потребителя будет играть соблюдение предприятием и его поставщиками принципов устойчивого развития.

«Индустрия 4.0» для химической промышленности

Технологии «Индустрии 4.0» в настоящее время уже успешно применяются во многих отраслях материального производства. Хотя наиболее перспективными направлениями для применения технологий «Индустрии 4.0» считаются электроэнергетика, транспорт и логистика, различные отрасли машиностроения и пищевая промышленность, данные технологии могут успешно применяться и в химической промышленности. В частности, на Всемирном съезде экспертов в области химии (Global Chemicals Think Tank meeting), состоявшемся в Нью-Хейвене (штат Коннектикут, США) в июне 2016 г., было заявлено, что к настоящему времени технологии «Индустрии 4.0» уже достигли такого уровня стоимости и результативности, при котором их применение в химической промышленности становится целесообразным. По мнению экспертов, технологии «Индустриального интернета» перспективны для химической промышленности с точки зрения улучшения производственных показателей и совершенствования маркетинга химической продукции.

Решения для химической промышленности, основанные на применении технологий «Индустрии 4.0», уже есть в портфолио ряда компаний – поставщиков промышленного оборудования (General Electric, Siemens, Honeywell и др.).

Кроме того, при Международной ассоциации пользователей технологий автоматизации в промышленности (NAMUR), в состав которой входят ведущие мировые производители химической продукции (BASF, Bayer, Dow Chemical, Solvay, Clariant и др.), учреждена специальная рабочая группа Enabling Industrie 4.0, занимающаяся вопросами развития «Индустриального интернета» (Industria lInternet of Things, IIoT). Наибольшую активность в дигитализации своих производств проявляет концерн BASF.

Также следует отметить, что химическая промышленность на текущий момент является одной из наиболее автоматизированных производственных отраслей (как в мире в целом, так и в нашей стране в частности). На российских химических предприятиях широко применяются автоматизированные системы управления технологическими процессами (АСУ ТП) и автоматизированные системы управления предприятием (АСУП).

В самых общих чертах архитектуру автоматизированных систем управления на современных производственных предприятиях (в том числе химического профиля) можно представить в виде иерархической модели (см. рисунок).

Внедрение на предприятии технологий «Индустриального интернета», по заявлению Джона Кочаватра (John Kochavatr), директора по информационным технологиям GE Water & Process Technologies, позволяет нивелировать разрыв между АСУ ТП и более высокими в иерархическом отношении АСУП (ERP, MES, MRP) и улучшить таким образом процесс управления предприятием. Гармонизация взаимодействия разноуровневых систем управления обеспечивается возможностями «индустриального интернета» по сбору актуальной информации о работе каждого звена производственного процесса, а также осуществлению предиктивной (предсказательной) аналитики. Прогнозирование поломок и простоев, оценка увеличения (или снижения) потребности в сырье и материалах позволяют улучшить работу систем управления ресурсами (ERP). По словам Дж. Кочаватра, системы на основе технологий «Индустриального интернета», оценивающие расход сырья, могут посылать сигналы непосредственно ERP системе поставщика данного сырья (с запросом о поставке определенного объема в определенное время), что позволяет как поставщику, так и потребителю оптимизировать свои структуры активов и кадров.

Таким образом, внедрение «Индустрии 4.0» отнюдь не отменяет существующие системы автоматизации управления предприятием, но дополняет и позволяет добиваться более высокой эффективности их работы.

Кроме того, применение технологий «Индустрии 4.0» теоретически позволяет повышать безопасность производства и обращения продукции, что может иметь большое значение для химической промышленности. Распространение «Индустриального интернета» может стать эффективным средством для обеспечения соблюдения требований Технического регламента о безопасности химической продукции (вступающего в силу в 2021 г.).

Препятствиями для распространения технологий «Индустрии 4.0» в химической промышленности, так же как и в других отраслях, являются: опасения насчет кибербезопасности и сохранности данных, отсутствие необходимой инфраструктуры, недостаток квалифицированных специалистов, слаборазвитое институциональное поле.

Технологии меняют будущее

Можно заключить, что, несмотря на ряд трудностей, уже в ближайшее десятилетие технологии «Индустрии 4.0» широко распространятся практически во всех отраслях мировой промышленности. Предприятия, не применяющие технологии «Индустрии 4.0», скорее всего, будут проигрывать в глобальной конкуренции как в отношении издержек, так и в отношении привлекательности своей продукции для клиентов. Для химической промышленности, являющейся технологически сложной и высококонкурентной отраслью, характеризующейся высокими техническими и экономическими рисками ввиду опасности производства, положительный эффект от применения данных технологий может быть весьма велик. Вместе с тем очевидно, что оценка перспектив применения технологий «Индустрии 4.0» и выработка рекомендаций по их продвижению требует широкой дискуссии с участием представителей химических компаний, поставщиков оборудования и ПО, отраслевых экспертов и представителей органов государственной власти.

Предлагаем начать данную дискуссию в рамках международной выставки химической промышленности и науки «ХИМИЯ-2017» на территории ЦВК «Экспоцентр» (Москва) 23–26 октября 2017 г.

Ждем вас на форсайт-сессии «Технологии «Индустрии 4.0» для химической промышленности», которая состоится 24 октября 2017 г. в рамках деловой программы выставки.

«ИНТЕРПЛАСТИКА-2017»: НОВЫЕ ТОЧКИ РОСТА

МИРОВОЕ ПРОИЗВОДСТВО КАТАЛИЗАТОРОВ ДЛЯ НЕФТЕПЕРЕРАБОТКИ: КОРПОРАТИВНЫЕ СТРАТЕГИИ И КЛАСТЕРНЫЙ ПОДХОД

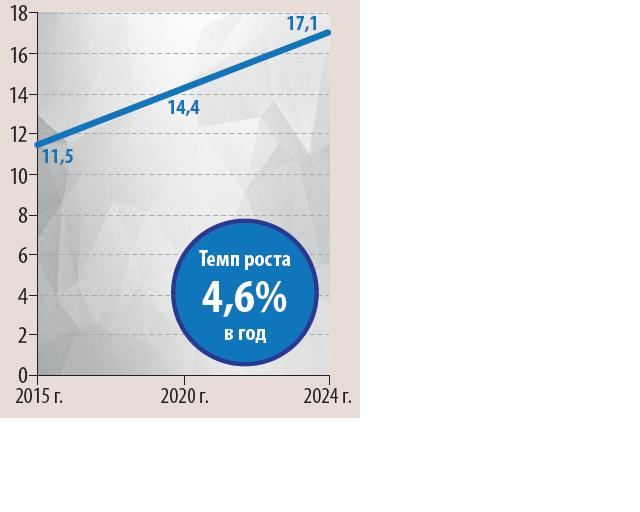

По данным Transparency Market Research (TMR), мировой рынок катализаторов для нефтепереработки составил в 2015 г. 11,5 млрд долл. Данный рынок характеризуется достаточно высокими темпами роста: по разным оценкам, в ближайшее десятилетие его среднегодовой темп роста будет составлять от 3,5 до 5% в год. По прогнозу TMR, на период до 2024 г. данный рынок будет расти со средней скоростью в 4,6% в год, и достигнет к 2024 г. объема в 17,1 млрд долл. (рис.1 )

Драйверами роста мирового спроса на катализаторы для нефтепереработки выступают:

– увеличение перерабатывающих мощностей, обусловленное ростом спроса на топлива и продукты нефтехимии;

– необходимость повышения ресурсоэффективности процессов нефтепереработки (углубление переработки, повышение выхода востребованной на рынке продукции, снижение энергозатрат НПЗ);

– ужесточение экологического законодательства (как в отношении экологических характеристик производимых топлив, так и в отношении воздействия на окружающую среду самих НПЗ).

Крупнейшим мировым регионом-потребителем катализаторов для нефтепереработки является Азиатско-Тихоокеанский регион, на долю которого в 2015 г. приходилось порядка 31% мирового потребления данной продукции. На долю европейских стран (включая Россию) и стран Северной Америки в этот же год приходилось примерно по 25% мирового потребления, на долю стран Ближнего Востока и Африки – порядка 11%, и на долю стран Латинской Америки – около 8%. Наибольшие темпы роста потребления катализаторов для нефтепереработки в ближайшее десятилетие прогнозируются в Северной Америке (главным образом, в США) и странах АТР (главным образом, в Индии и Китае). Наибольший подъем уровня спроса ожидается на катализаторы каталитического крекинга, гидроочистки и гидрокрекинга.

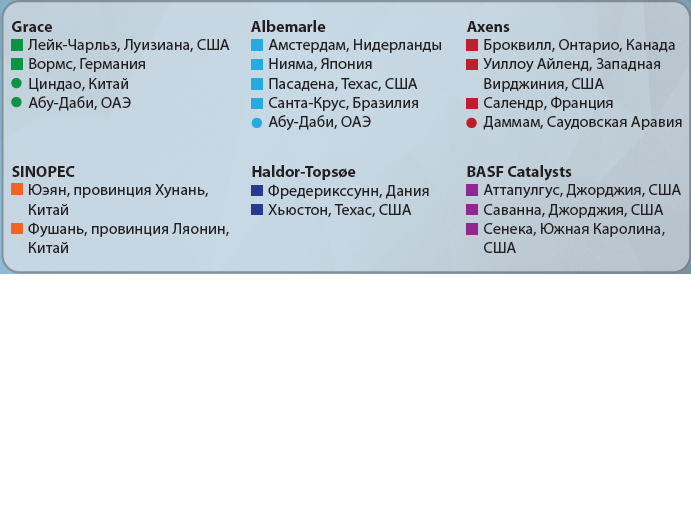

Мировой рынок катализаторов для нефтепереработки отличается высокой конкурентностью. Важнейшими игроками на нем являются крупные транснациональные корпорации: W.R. Grace & Co., Albemarle Corporation, BASF, Axens S.A., Haldor Topsøe, Honeywell (UOP), Shell (Criterion Catalysts & Technologies), Sinopec, Johnson Matthey. Надо отметить, что производство катализаторов для нефтепереработки в абсолютном большинстве случаев не является единственным направлением деятельности этих корпораций (табл.). Зачастую, помимо катализаторов для различных процессов переработки нефти, портфолио данных компаний включает катализаторы для иных химических и нефтехимических процессов, а также услуги технологического лицензирования. Кроме того, такие корпорации, как W.R. Grace & Co. и Albemarle, помимо катализаторов, выпускают широкий ассортимент продукции тонкой химии, а компания BASF – тонкой и базовой химии. Компании Axens S.A., Haldor Topsøe, Honeywell UOP являются относительно узкоспециал изированными поставщиками катализаторов и лицензиарами каталитических технологий. Отметим, что областью специализации корпорации Honeywell, в состав которой входит компания UOP LLC, являются электронные системы управления и автоматизации. Компании Criterion Catalysts & Technologies и Sinopec Catalyst Co. являются подразделениями по разработке каталитических технологий и выпуску катализаторов двух крупных нефтяных холдингов – Royal Dutch Shell и Sinopec. Продукция и технологии Criterion и Sinopec Catalyst Co. предназначаются как для НПЗ материнских компаний, так и для сторонних потребителей. Компания Johnson Matthey помимо поставок катализаторов и каталитических технологий осуществляет услуги регенерации драгоценных металлов.

Таблица. Ведущие мировые производители катализаторов для нефтепереработки

|

Компания |

Продуктовый сегмент |

|

Grace Catalysts Technologies (W.R. Grace & Co.) |

КК, ГО, ГК, ДП |

|

Albemarle Corporation |

КК, ГО, ГК, изомеризация |

|

Catalysts (BASF SE) |

КК |

|

Axens S.A. |

ГО, ГК, изомеризация, риформинг |

|

Haldor Topsøe |

ГО, ГК |

|

Honeywell UOP |

ГО, ГК, риформинг, изомеризация |

|

Criterion Catalysts & Technologies (Shell) |

ГО, ГК, КК, ДП |

|

SINOPEC Catalyst Company (Sinopec Corp.) |

КК, ГО, ГК, ДП, риформинг |

|

Johnson Matthey |

ГО, ГК, КК |

Корпоративная форма организации бизнеса, как показывает практика, наиболее предпочтительна для производства катализаторов для нефтепереработки, поскольку развитая научно-производственная база корпораций, а также значительные финансовые ресурсы позволяют разрабатывать эффективные инновационные решения, роль которых в обеспечении конкурентоспособности производства с каждым годом возрастает. Также немаловажным фактором конкурентоспособности корпораций на мировом рыке данной продукции является узнаваемость их брендов, что обеспечивает доверие к продукции.

Кроме того, следует упомянуть усиливающиеся кооперационные тенденции в мировом производстве катализаторов, способствующие укреплению позиций компаний-производителей на мировом рынке, в том числе посредством стимулирования инновационной активности. Для укрепления позиций на мировом рынке компании – производители катализаторов развивают сотрудничество с другими компаниями, производящими такую же продукцию, компаниями-поставщиками сырья, компаниями-потребителями продукции, а также с независимыми научно-исследовательскими организациями. Роль стратегических альянсов в сфере исследований и разработок особенно велика, т.к. они позволяют объединять ресурсы, осуществлять информационный обмен и распределять риски. Так, W.R. Grace & Co. для развития производства катализаторов гидрообработки учредила совместно с Chevron компанию ART. Корпорация Albemarle для развития производства катализаторов гидрообработки поддерживает стратегический альянс с компанией UOP, а для производства катализаторов изомеризации сот рудничает с компанией Axens.

Примерами сотрудничества в сфере исследований и разработок с поставщиками сырья являются: сотрудничество Criterion c американской компанией Zeolyst International, а BASF – с японской Sumitomo Metal Mining.

Все ведущие мировые производители катализаторов для нефтепереработки разрабатывает свою продукцию в тесном сотрудничестве с клиентами и быстро реагирует на меняющуюся ситуацию на рынке, зачастую создавая для клиентов индивидуальные решения, отвечающие их конкретным потребностям.

Хотя большинство корпораций, выпускающих катализаторы для нефтепереработки, располагают собственными исследовательским подразделениями, сотрудничество с независимыми организациями в сфере НИОКР также рассматривается некоторыми из них как перспективное направление. Особенно тесное взаимодействие с независимыми организациями в сфере НИОКР осуществляет компания Haldor Topsøe. Таким образом, корпоративные стратегии ведущих мировых производителей катализаторов нацелены на укрепление их рыночных позиций посредством активизации инновационной деятельности и развития кооперации.

Все ведущие компании – производители катализаторов для нефтепереработки имеют офисы продаж на ключевых рынках. Однако далеко не всегда предприятия по выпуску катализаторов и организации, занимающиеся разработками каталитических технологий и проектированием, территориально интегрированы в нефтеперерабатывающие и нефтехимические кластеры (рис. 2). Таким образом, многие мировые кластеры нефтепереработки и нефтехимии имеют не территориальный, а экстерриториальный характер. Создание ведущими корпорациями производств катализаторов в рамках кластеров развивающихся стран Ближнего Востока и Восточной Азии не изменит их экстерриториального характера, поскольку их экономические и информационные связи будут по-прежнему выходить за пределы территориального объединения.

Дальний Восток: химизация как драйвер экономического роста макрорегиона

II Восточный экономический форум, саммит G20 в китайском Ханчжоу и ряд других событий конца лета – начала осени 2016 г. существенно обострили интерес экспертного сообщества к вопросам развития экономики российского Дальнего Востока и его эффективной интеграции в экономическое пространство Тихоокеанской Азии.

В качестве приоритетных направлений развития макрорегиона чаще всего выделяют сельское хозяйство, металлургию, электроэнергетику, топливную промышленность, транспортно-логистический и строительный сектора. Химической и нефтехимической промышленности в сегодняшних программных документах отводится роль важной составной части, но не основы прогресса Дальнего Востока. Между тем и социально-экономические особенности макрорегиона, и эволюционные тренды мирового хозяйства свидетельствуют о необходимости построения в Дальневосточном федеральном округе экономики, опирающейся на мощный современный химический комплекс, способный обеспечивать развитие других производственных секторов.

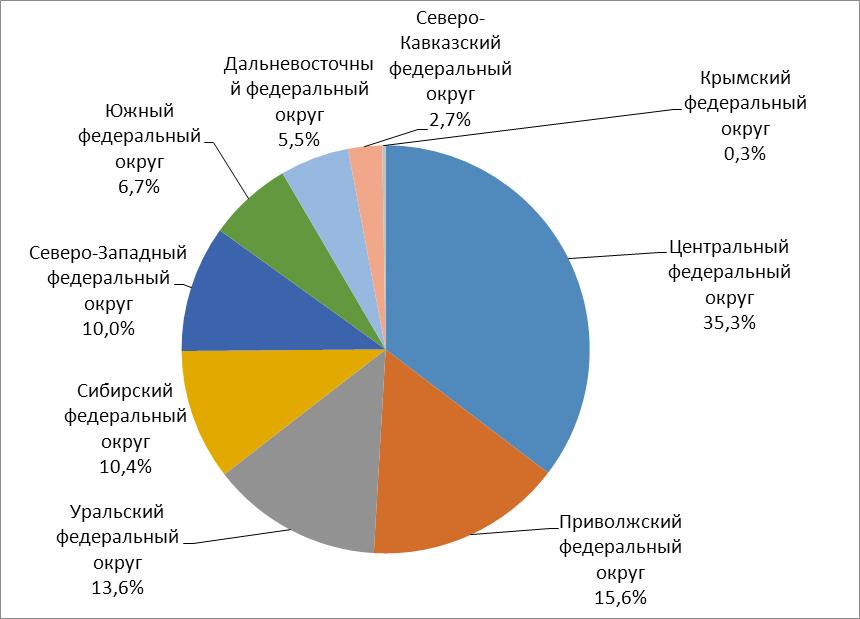

Дальневосточный федеральный округ (ДФО) – крупнейший по площади и один из богатейших в отношении природных ресурсов федеральный округ России. В состав ДФО входят девять регионов: Республика Саха (Якутия), Приморский край, Хабаровский край, Амурская область, Камчатский край, Магаданская область, Сахалинская область, Еврейская автономная область, Чукотский автономный округ. Примечательно, что на долю ДФО приходится 36,4% площади нашей страны и всего 4,9% населения. Регион обеспечивает всего 4,5% налоговых и других выплат в консолидированный бюджет РФ [1].

Несмотря на обилие ресурсов, ДФО является одним из наименее развитых в экономическом отношении федеральных округов России. По данным Росстата, валовой региональный продукт ДФО в текущих ценах в 2014 г. составил 3,22 трлн. руб. (около 84 млрд. долл.)1, что соответствует примерно 5,5% ВВП РФ. Меньший вклад в ВВП нашей страны вносят только Северо-Кавказский и Крымский федеральные округа (см. рисунок).

ВРП Центрального федерального округа в 2014 г. превышал ВРП ДФО более чем в шесть раз. Еще более разительно различие в экономической мощи между российским Дальним Востоком и сопредельными территориями Тихоокеанской Азии. По данным журнала «Эксперт» [2], суммарный ВРП четырех китайских провинций, непосредственно примыкающих к ДФО (Хэйлунцзян, Цзилинь, Ляонин и Внутренняя Монголия), составил в 2014 г. 1,22 трлн. долл., что превысило ВРП ДФО в 14 раз. ВВП Южной Кореи, составивший в том же году 1,85 трлн. долл., превысил ВРП ДФО в 22 раза, а ВВП Японии (4,83 трлн. долл.) – в 57 раз.

К числу основных препятствий для развития ДФО относят: низкую плотность населения, усугубляемую непрекращающимся оттоком коренных жителей трудоспособного возраста и высокой квалификации в другие, более благоустроенные регионы России; низкий уровень развития хозяйственных институтов и инфраструктуры, обуславливающий высокие трансакционные издержки; засилье в экономике предприятий первичного (добывающего) сектора, характеризующихся к тому же морально и физически изношенными основными фондами; слабые экономические связи округа с другими регионами страны [2,3].

Работа Правительства России по развитию ДФО направлена в первую очередь на преодоление этих препятствий: в макрорегионе создаются экономические стимулы для ведения бизнеса, совершенствуется законодательство, осуществляются крупные инвестиции в инфраструктуру и важные производственные проекты. Создание новых рабочих мест, строительство жилых домов и объектов социальной инфраструктуры призвано переломить негативную тенденцию оттока населения из округа. Для преодоления структурного дисбаланса в экономике значительная поддержка оказывается проектам, относящимся ко вторичному (обрабатывающему) и третичному (сфера услуг) секторам. Так, в рамках Территорий опережающего развития (ТОР) помимо сельского хозяйства, относящегося к первичному сектору, предполагается развивать такие направления деятельности, как производство стройматериалов, глубокая переработка древесины, переработка нефти, металлургическое производство, производство транспортных средств (вторичный сектор), а также транспортно-логистические услуги и туристическую индустрию (третичный сектор). Следует отметить, что существует также значительное количество поддерживаемых государством инвестиционных проектов, не входящих в рамки ТОР, но также относящихся ко вторичному или третичному секторам экономики [4]. Кроме того, разработан специальный налоговый режим, стимулирующий несырьевой экспорт [5].

Особое внимание уделяется вопросам эффективной внутриэкономической и внешнеэкономической интеграции макрорегиона. Целесообразность привлечения для развития ДФО прямых инвестиций из близлежащих стран Восточной Азии, характеризующихся высоким уровнем научно-технического развития, располагающих емкими внутренними рынками и значительными финансовыми резервами, не вызывает сомнений. Подобные инвестиции могут обеспечить быстрое создание на территории округа передовых в организационном и техническом отношении производств, выпускающих качественную конкурентоспособную продукцию как для внешнего, так и для внутреннего рынка. Кроме того, нельзя не упомянуть, что, по мнению ряда экспертов, Тихоокеанское экономическое пространство в XXI веке будет иметь для мирового хозяйства значение, как минимум сопоставимое со значением атлантического пространства, а возможно, и превосходящее его. Поэтому интеграция ДФО в экономическую систему Тихоокеанской Азии, – безусловно, хорошая перспектива. Однако, как отмечают авторы работы [3], интенсивность экономических обменов между Дальним Востоком и остальной территорией России в настоящее время значительно ниже интенсивности его обменов с близлежащими зарубежными странами. Поэтому, во избежание негативных социально-экономических последствий, эксперты рекомендуют параллельно с укреплением экономических связей макрорегиона с зарубежными странами осуществлять укрепление его связей с другими субъектами РФ. Основная роль в решении этой задачи отводится развитию транспортного сообщения.

Таким образом, основные принципы, в соответствии с которыми планируется осуществлять развитие ДФО, можно сформулировать следующим образом: радикальное улучшение делового климата и инфраструктуры, снижение в структуре экономики доли добывающего сектора, развитие внешнеэкономической интеграции на паритетных началах, заимствование передовых зарубежных производственных технологий и способов организации производства, укрепление экономических связей ДФО с другими федеральными округами России.

Однако следует отметить, что реализация многих из вышеперечисленных принципов может быть затруднена, а в некоторых случаях и невозможна без развития в ДФО химического производства и широкомасштабного применения передовых химических продуктов и технологий в основных процессах создания добавленной стоимости в регионе (т.е. химизации региональной экономики). В настоящее время химическое производство в контексте развития Дальнего Востока рассматривается, главным образом, как ступень, обеспечивающая переход от специализации макрорегиона на выпуске сырьевой продукции к специализации на выпуске продукции более высоких переделов. Существуют проекты создания на Дальнем Востоке мощных нефтехимических и газохимических производств, обсуждаются и перспективы углехимии. Однако химическому производству в сегодняшних программных документах отводится роль важной составной части, но не основы развития макрорегиона. Между тем ни для кого не секрет, что и сельское хозяйство, и транспортно-логистический и строительный сектора являются в современных экономиках важнейшими потребителями химической продукции. Причем для эффективного развития этих направлений в последние годы все чаще требуются высокотехнологичные продукты средне- и малотоннажной химии.

открытый в 2012 г.

Значительная часть инвестиционных проектов, реализуемых и запланированных к реализации на территории ДФО, относится к сельскому хозяйству и пищевой промышленности. Развитие сельского хозяйства имеет для Дальнего Востока критическое значение: во-первых, сельскохозяйственная продукция является важнейшей частью потенциальной экспортной номенклатуры ДФО; во-вторых, на текущий момент Дальний Восток обеспечивает себя продуктами питания в среднем всего на 60% [6]. Хотя сельское хозяйство – отрасль первичного (добывающего) сектора экономики, ее сложно назвать «низкотехнологичной». Глобальной тенденцией является развитие так называемого точного (координатного) земледелия (precision agriculture, PA), позволяющего добиваться высокой урожайности при щадящем воздействии на окружающую среду. Точное земледелие предполагает применение:

– современных сельскохозяйственных машин и оборудования (обеспечивающих оптимальные режимы посадки семян, полива, внесения удобрений и т.д.);

– комплексных удобрений пролонгированного действия (учитывающих особенности почвы и выращиваемых культур);

– биотехнологий (биотехнологические удобрения, биотехнологические пестициды или средства для биодеградации химических пестицидов).

Развитие точного земледелия в ДФО могло бы обеспечить выпуск пригодной по количеству и качеству продукции растениеводства (как для внутреннего потребления, так и для экспорта), а также сформировать в округе кормовую базу для развития животноводства. Уже сегодня в ДФО спросом пользуются японские тепличные комплексы, применяющие технологии точного земледелия. Однако для полноценного развития на Дальнем Востоке этой новой отрасли требуется создание производств высокотехнологичных химических удобрений, биотехнологических производств, а также заводов современных сельскохозяйственных машин и оборудования или, как минимум, отдельных деталей и узлов для них.

Высокотехнологичные удобрения пролонгированного действия отличаются от традиционных удобрений тем, что питательные вещества и микроэлементы из гранул этих удобрений проникают в почву медленно, в течение всего времени роста растения. Пролонгация действия удобрения может достигаться двумя путями: посредством включения в состав гранулы веществ, ингибирующих проникновение питательных веществ в почву, а также посредством помещения гранул удобрений в специальные полимерные капсулы, постепенно разрушающиеся в почве. По оценке аналитической компании MarketsandMarkets, мировой рынок удобрений пролонгированного действия, составлявший в 2014 г. 2,18 млрд. долл., в период с 2015 по 2020 г. будет расти со средней скоростью 6,6% в год и достигнет к 2020 г. 3,20 млрд. долл. Сегмент капсулированных удобрений является наиболее быстрорастущим [7].