Несколько лет назад CEO одной глобальной нефтегазовой компании отметил в разговоре: «Работа СЕО очень проста, ты должен отслеживать три вещи: какие прорывные технологии появляются на горизонте, какие перестановки должны произойти в твоей команде; какие сделки по слияниям и поглощениям меняют расстановку сил». Несмотря на кажущуюся простоту, разобраться в происходящем не так-то просто. Начиная с 2013 г. компания A.T. Kearney анализирует слияния и поглощения (далее будем называть их уже устоявшимся термином M&A) в химической промышленности, происходящие в мире. В этом году мы проанализировали сделки, проведенные в период с 2005 г. по 2015 гг., и представили прогноз на 2016 г., составленный на основе опроса руководителей ведущих химических компаний и инвестиционных банков. Понимание рынка слияний и поглощений дает понять основные направления развития отрасли, определить отправные точки стратегии и бизнес-модели и даже предвосхитить поведение игроков.

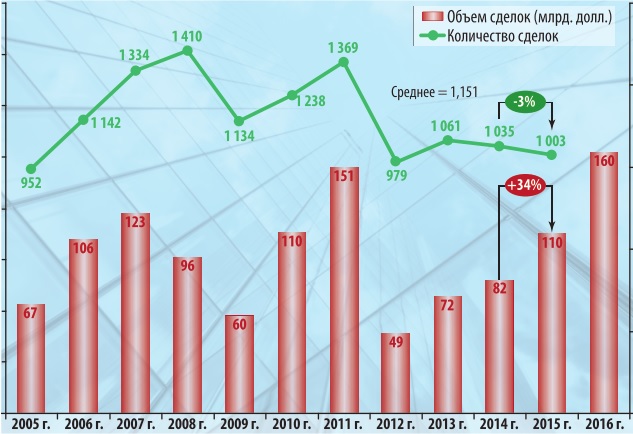

За последнее десятилетие облик глобальной химической отрасли сильно изменился под воздействием многочисленных слияний (рис.1). Видно, что отрасль движется «мега-сделками»: при росте объема сделок более, чем два раза с 2012 по 2015 гг. их количество осталось на том же уровне. Несколько мега-сделок, включая сделку Merck и Sigma-Aldrich, обеспечили рост M&A активности в 2015 году. В 2016 г. ожидается невиданный ранее всплеск M&A — это слияние Dow Chemicals и DuPont ($69 млрд.) и покупка Sygenta китайской CNCC ($43 млрд.); общий объем сделок достигнет $160 млрд.

Новый пик M&A активности связан, прежде всего, с тем, что химические конгломераты ставят под сомнение существующие модели. Они формируют портфель активов, сбалансированный по параметрам, которые позволяют фокусироваться на эффекте масштаба в основных сегментах и на применении подхода «лучшего владельца» к остальным активам. Нефтехимические игроки фокусируются на доступе к сырью и эффективности использования бизнесов, в то время как специализированные игроки развивают бизнес клиентских решений и цифровых бизнес-моделей.

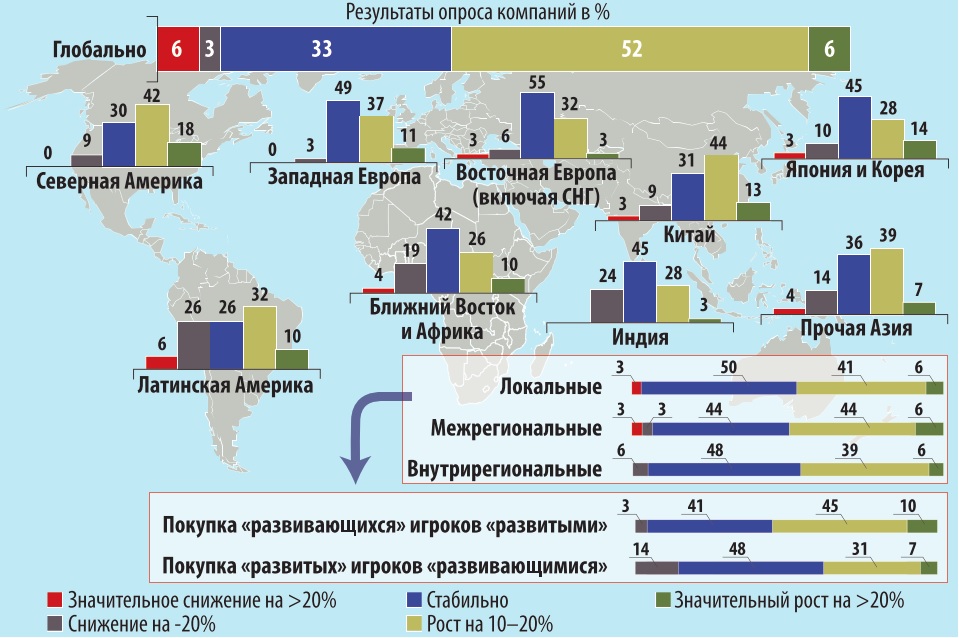

В 2016 году тенденция усилится (рис. 2) С точки зрения секторов отрасли нефтехимия и базовая химия останутся доминирующей площадкой для M&A (около60% от объёма сделок происходят именно там), что объяснимо их традиционно более высокой прибыльностью. Развитие в дальнейших переделах спасает от цикличности и не столь значительно влияет на прибыльность, в то время как в специализированной химии необходимо обеспечить экономию на масштабе, достижимую, порой, только на глобальном уровне, что ограничивает количество сделок в этом секторе.

Интересен также региональный аспект — сланцевая революция и удешевление сырья предсказуемо сделала североамериканский рынок основной ареной M&A сделок. Однако за последние 10 лет Китай вырос из второстепенного игрока во второй после США рынок по M&A активности, на который приходится более 20% от общего объема сделок. В поисках технологий и возможностей роста за пределами внутренних рынков, компании из Китая и Азии стали значимыми игроками на рынках M&A развитых стран (например, Европы). Покупка итальянской Pirelli и Sygenta китайскими компаниями — лишнее тому подтверждение.

Новая волна M&A может состояться уже в этом году — объем сделок будет продолжать расти и дальше под влиянием ряда факторов, основными из которых являются завершение эпохи органического роста и пересмотр традиционных бизнес-моделей конгломератами (Рис.3). Химия — отрасль капиталоёмкая и, как следствие, инерционная, в которой инвестиционные решения запаздывают за развитием ситуации. Например, значительные инвестиции, сделанные с учетом продолжавшегося роста спроса в Китае, привели к переизбытку производственных мощностей в ситуации, когда рост спроса замедлился и настала пора неопределенности. В то же время отрасль очень ликвидна и инвесторы ожидают от компаний продолжения стабильного дивидендного потока, что не так-то просто при отсутствии привлекательных инвестиционных проектов. Избыток ликвидности и низкая отдача от органического роста, делают M&A более привлекательным способом создания акционерной стоимости. Дополнительным стимулом деятельности по M&A может стать избавление от ставших непрофильными активами игроками, пострадавшими от снижения цен на нефть.

Возникает закономерный вопрос: Применимы ли эти тенденции в России и если да, то как они проявляют себя? Или наш рынок живет своей жизнью, изолированной от того, что происходит в мире? Насколько мы можем быть частью глобальной деятельности по M&A, или кризис поставил непреодолимые барьеры? Есть ли привлекательные активы для сделок и если да, то какой их портрет?

Не секрет, что кризис в экономике и геополитическая нестабильность сделала многих игроков в химической отрасли токсичными, как минимум для западных инвесторов — объем сделок упал с 14 млрд. долл. в 2013 г. до 1 в 2014 (рис.4). При этом, надо признать, рынок M&A всегда был во многом внутренним, локальным, движимым оппортунистической консолидацией отрасли. Видимые на графике пики в 2011 и 2013 гг. связаны с крупными сделками на рынке удобрений, где основным фигурантом был Уралкалий. Трансграничные M&A сделки были редки или малы по объему, а в 2014 г. рынок просто замер из-за отсутствия проектов, в которых положительный финансовый результат превосходил бы премию за риски и общую экономическую неопределенность.

Тем не менее в 2015 году состоялась ключевая сделка между китайской Sinopec и СИБУР стоимостью в 1,3 млрд. долларов, которая дала китайской компании доступ к ресурсам нефтехимической продукции. Эта сделка является еще одним подтверждением растущего интереса Китая к зарубежным активам. Другие значительные сделки тоже были направлены на обеспечение доступа к сырью (обмен активами BASF с Газпромом), а также инвестиции в специализированные химические продукты (британский Zirax приобрел долю в Полиэкс — российском производителе реагентов для нефтяной промышленности). При этом большая часть локальных сделок была подчинена логике финансовых инвестиций — российские игроки меняют структуру владения активами.

Что важно понимать российским компаниям? Даже с учетом продолжающейся неопределённости, химия России дает основания говорить о потенциале роста, и, следовательно, M&A как механизма его обеспечения. Химическая промышленность показывает хорошую динамику (Рис.5) — это самая быстрорастущая отрасль РФ с точки зрения объемов — выпуск за 1,5 года с августа 2014 г. по ноябрь 2015 г. вырос на 21%, обогнав другие отрасли, в т.ч. сырьевые. Снижение базы затрат и приток экспортный выручки являются основными факторами роста производства, в то время как внутренний спрос на химическую продукцию либо стабилен (как в нефтяной промышленности), либо снижается из-за падающего спроса на конечную продукцию ряде отраслей ( транспорт). Поэтому мы видим возможности для M&A, например, в партнерстве с зарубежными игроками, направленными на облегчение доступа к новым рынкам и каналам сбыта, а также на привлечение дешевого финансирования и снижения рисков в крупных инвестиционных проектах, которые реализуются в настоящее время.

Дополнительным фактором роста должны были бы быть цены на сырье и тогда динамика российского рынка должна была бы повторить динамику рынка Северной Америки, но в России свободный доступ ограничен монопольной ситуацией на рынке сырья, и ценами экспортного паритета, которые диктуют производители. конкурентоспособность химической отрасли была бы гораздо больше, если бы регуляторные изменения смогли бы создать реальную конкуренцию на рынке сырья.

Большой потенциал находится также во внутреннем спросе и выходе в более высокие переделы. На наш взгляд химические компании упускают возможность использовать кризисную ситуацию в экономике для реструктуризации продуктового портфеля за счёт диверсификации в даунстрим сегментах и более полного использования потенциала локализации — фактически приобретая ту маржу, которую имели зарубежные игроки, ставшие неконкурентоспособными из-за курса рубля. На рынке существуют активы, финансовое положение которых является плачевным, в то время как их технологическая база близка к совершенству. Такие инвестиции сделали бы возможным формирование целого ряда средних по размеру поставщиков, составляющих конкуренцию крупным компаниям во многом за счет более диверсифицированного продуктового ряда, управлять которым у крупных компаний нет ни интереса, ни компетенций. Понятная стратегия и бизнес-модель таких компаний, подкрепленная экспортной выручкой, сделали бы их активными участниками сделок по M&A как в качестве покупателей, так и продавцов. Не будем забывать, что сланцевая революция в США тоже была начата малыми и средними компаниями. Наряду с российскими и зарубежными игроками участниками рынка M&A могут стать и фонды прямых инвестиций, пришедшие в себя после кризиса и имеющие возможность нарастить отраслевые инвестиции.

В этой ситуации компании химической отрасли должны быть готовы к оживлению деятельности по M&A. Покупатели должны создавать инструменты непрерывного управления слияниями и поглощениями и повторяемого подхода к подготовке сделок, а также развивать компетенции, необходимые для быстрой интеграции и реализации синергии в операционной деятельности, продажах и цепочке поставок. И поскольку слияния и поглощения — это способ повысить стоимость портфеля в том числе и за счет продажи активов, продавцы должны трезво оценить рыночные возможности активов в своем портфеле и использовать логику «лучшего владельца» при принятии портфельных решений. Помимо этого, использование продажи активов может стать импульсом для оптимизации издержек в основной компании. Наконец приобретаемые компании должны определить собственные стратегии и прозрачные бизнес-модели с целью занять главные роли в предстоящем M&A процессе.