Жигарева Г.В.

АММИАК: ИСТОРИЯ, СОВРЕМЕННОСТЬ И ПЕРСПЕКТИВЫ РАЗВИТИЯ В РОССИИ

Аммиак – один из важнейших продуктов химической промышленности, на котором полностью базируется производство азотных удобрений и азотных соединений. Его производство осуществляют более 80 стран. Мировой выпуск аммиака составляет около 173 млн т/год (2017 г.). Сегодня Россия располагает мощностями в размере более 19 млн т/год (более 10% мирового производства аммиака) и входит в число мировых лидеров, уступая только Китаю.

Промышленное производство аммиака в России берет свое начало с конца 1925 г., когда было начато строительство первого завода по производству синтетического аммиака по технологии итальянской фирмы Casale на Чернореченском химзаводе им. М.И. Калинина. Первая партия аммиака была получена 9 февраля 1928 г. на установке, состоящей их трех колонн диаметром 400 мм, работающих под давлением 74,0 аПа. Производительность каждого аппарата составляла 8 т жидкого аммиака в сутки. В 1932 г. вступил в строй Березниковский завод синтетического аммиака мощностью 30 тыс. т/год, а в 1933 г. – Новомосковский азотно-туковый завод. Проектная мощность этих заводов составляла 25 т/сутки, и для производства азотоводородной смеси использовался метод каталитической конверсии полуводяного газа с водяным паром.

В 1938 г. были введены в строй еще три завода по выпуска аммиака: Горловский, Днепропетровский и Кемеровский, где разделяли коксовый газ методом глубокого охлаждения (–200оС), а в 1940 г. был введен в строй Чирчикский электрохимический комбинат, где водород получали электролизом воды.

Таким образом, накануне Второй мировой войны в стране работали восемь азотных заводов мощностью 400 тыс. т по производству синтетического аммиака в год. Выработка аммиака в 1940 г. составила 338 тыс. т, что позволило стране занять третье место в мире после Германии и Японии.

Производство аммиака из природного газа в стране получило начало только в 1958 г., при этом в отечественной азотной промышленности для получения азотоводородной смеси использовалась парокислородная каталитическая конверсия природного газа при низком давлении, высокотемпературная кислородная конверсия под давлением 3 МПа и парокислородная каталитическая конверсия синтез-газа производства ацетилена. Впоследствии был внедрен метод двухступенчатого каталитического метода конверсии метана под давлением 3–4 МПа. В настоящее время этот метод является основным методом получения конвертируемого газа для производства аммиака.

В ходе развития производства аммиака значительно выросли единичные мощности агрегатов. Так, если в 1940-х годах они составляли 30 т/сутки, то к началу XXI в. уже 1 360–1 420 т/сутки. В настоящее время –2 700–3 000 т/сутки.

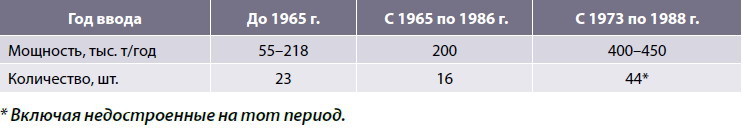

К началу текущего столетия основу производства аммиака в России составляли агрегаты поколения 1970-х годов. Всего в России был построен 31 аммиачный агрегат, в том числе: агрегатов АМ-70 – 6 шт., АМ-76 – 11 шт., ТЕК – 10 шт., Сhemico – 4 шт. На начало 2001 г. установленная мощность по аммиаку в России составляла 14,168 млн т в год, или 63,5% от общей мощности по аммиаку в странах СНГ. В 2000 г. в России было произведено 10,2 млн т аммиака.

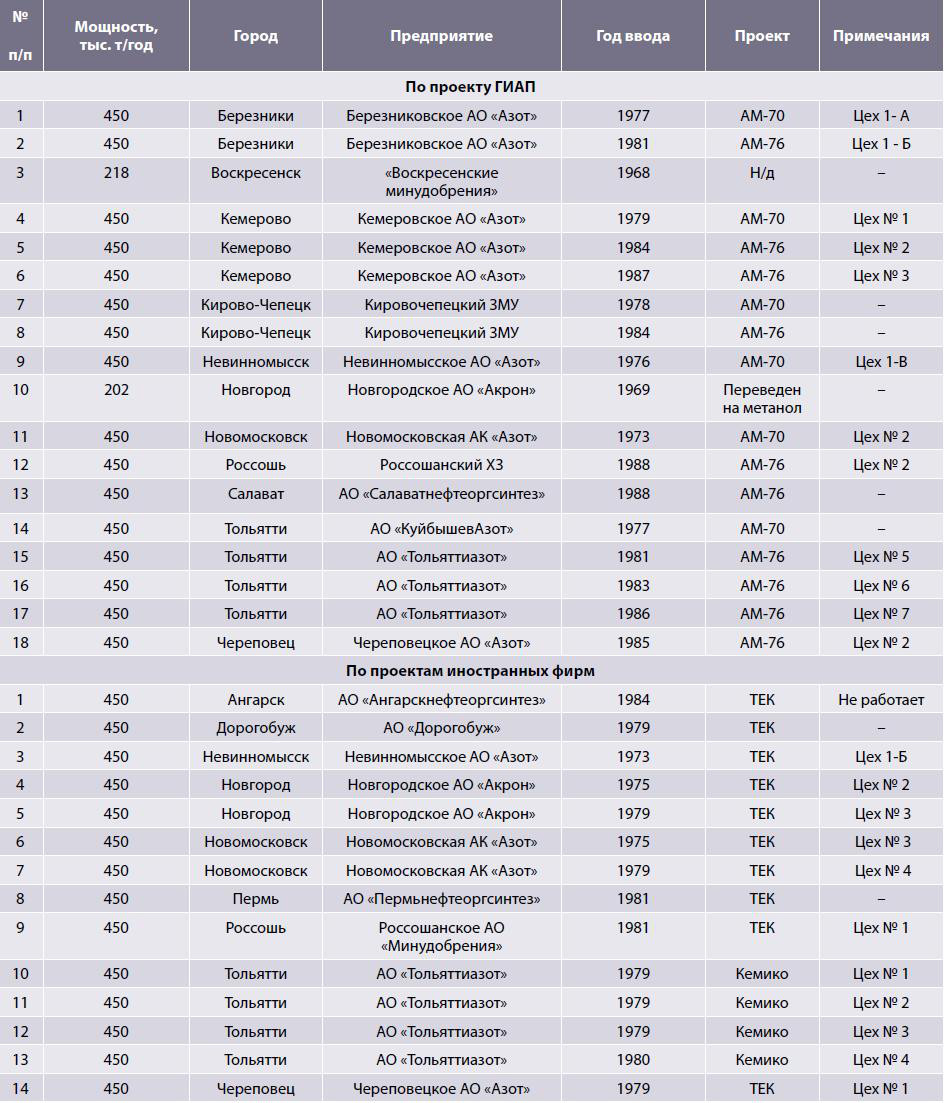

Из построенных на территориях бывшего СССР 42-х аммиачных агрегатов третьего поколения мощностью 1 360–1 420 т/сутки более половины (24 шт.) спроектировал бывший Государственный институт азотной промышленности и продуктов органического синтеза (ГИАП). Остальные агрегаты были спроектированы фирмами Toyo Engineering Company (ТЕС, Япония), Creusot Loire (Франция) и Chemico (США). Возраст агрегатов, спроектированных ГИАПом, составлял на начало 2001 г. от 13 до 28 лет. Возраст агрегатов, спроектированных иностранными фирмами, – от 19 до 27 лет (табл. 1).

В 2003 г. эксплуатировался только один агрегат первого поколения – в АО «Воскресенские минудобрения».

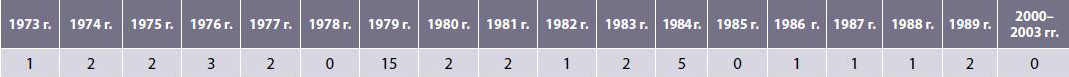

Наиболее активное развитие производство аммиака получило в 1980–1990-х годах, когда на территории СССР были введены 42 агрегата третьего поколения, в том числе 32 на территории России (табл. 2–3).

Все агрегаты третьего поколения были спроектированы по одной и той же технологии, которая включает:

- двухступенчатую десульфуризацию природного газа;

- первичный реформинг природного газа в трубчатой печи;

- вторичный реформинг с воздухом в шахтном реакторе;

- двухступенчатую конверсию монооксида углерода на среднетемпературном и низкотемпературном катализаторах;

- очистку газа от СО2 абсорбцией (МЭА-процесс в установках ГИАПа, Карсол или Бенфилд-процесс в импортных установках);

- метанирование остатков моно- и диоксида углерода;

- синтез аммиака при давлении 27–30 МПа;

- приготовление пара при давлении около 10,5 МПа.

Агрегаты, спроектированные по этой технологии, имели среднегодовое потребление энергии от 10,7 до 11,2 Гкал на тонну аммиака.

Ниже приводятся данные по вводу агрегатов аммиака по предприятиям (табл. 3).

Начиная с 1991 г. с 1991 г. и вплоть до 1998 г. наблюдалась четкая тенденция к снижению среднегодового показателя использования проектной мощности аммиачных агрегатов. По сравнению с далеко не лучшим пятилетием 1986–1990 гг. этот показатель снизился к 1998 г. в среднем в 1,23 раза, а недогрузка мощностей составила более 30%. С 1999 г. ситуация начала изменяться в положительную сторону, и в 2000 г. показатели использования проектной мощности начали увеличиваться по всем группам агрегатов, что было обусловлено как улучшением конъюнктуры на рынках аммиака и азотных удобрений, так и более надежным снабжением сырьем и энергией (табл. 4).

Таким образом, на начало XXI в. в России была создана мощная промышленность по производству аммиака в объеме 13,2 млн т /год, размещенная во всех регионах страны, за исключением Дальнего Востока, при этом более 60% приходилось на Поволжский, Центральный и Западно-Сибирский экономические районы.

В первое десятилетие XXI в. отмечалось не только выбытие устаревших производственных мощностей на некоторых предприятиях, но и реконструкция и модернизация действующих агрегатов, а также ввод новых мощностей. В 2001 г. были выведены мощности в ОАО «Новолипецкий МК», а компания ООО «ААТЗ» в Иркутской области с 2003 г. вводила новые мощности по производству аммиака. АО «Тольяттиазот» расширило свои мощности до 3 150 тыс. т/год к 2003 г. Основной прирост производственного потенциала отмечался в 2005 г., благодаря вводу новых мощностей на предприятиях ПАО «Акрон», ОАО «Невинномысский азот» и КАО «Азот».

К 2010 г. страна располагала 14,4 млн т мощностей по производству аммиака, на которых было выпущено 13,3 млн т продукта.

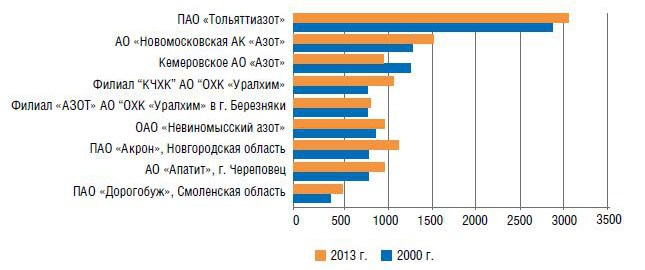

Основными производителями аммиака в России в этот период являлись специализированные предприятия, такие как ПАО «Тольяттиазот», АО НАК «Азот», КАО «Азот», ПАО «Акрон» и АО «Апатит», в которых сосредоточено более половины производственного потенциала России (рис. 1).

За последние пять лет в стране предприятия – производители аммиака провели коренную реконструкцию действующих агрегатов аммиака, а также осуществили ряд новых вводов. В итоге к началу 2019 г. в стране суммарная мощность производств продукта составила более 19,4 млн т, размещенных на 16 предприятиях, а общий объем выпуска аммиака в 2018 г. составил 17,7 млн т.

Модернизацию и расширение мощностей по выпуску аммиака провели:

- в 2015 г. ОАО «Невинномысский Азот» (прирост на 101 тыс. т/год) и АО «Минудобрения», г. Россошь (на 46 тыс. т/год);

- в 2016 г. филиал «ПМУ» АО «ОХК «Уралхим», г. Пермь (прирост на 34 тыс. т/год);

- в 2018 г .ОАО «Щекиноазот» (прирост на 135 тыс. т/год).

- Были введены в строй новые производства аммиака:

- в 2015 г. в АО «Аммоний», г. Менделеевск (мощностью 717,5 тыс. т/год);

- в 2016 г. в ПАО «Акрон», г. Великий Новгород (мощностью 700 тыс. т/год);

- в 2017 г. в АО «Апатит» (бывш. АО «ФосАгро-Череповец»), г. Череповец (мощностью 760 тыс. т/год);

- в 2018 г. в ПАО «КуйбышевАзот» и LindeGroup ввели производство аммиака в СП ООО «Линде Азот Тольятти» (мощностью 480 тыс. т/год).

Как отмечалось выше, основной проблемой производства аммиака в России является норма расхода газа. На выработку 1 т продукта российские агрегаты потребляли около 1,3 тыс. куб. м/т природного газа. Это связано с тем, что большинство российских агрегатов являются устаревшими (введены в эксплуатацию в 1973–1988 гг.) и значительно уступают используемым в передовых странах по энерго- и материалоемкости и экологическим требованиям.

Однако в настоящее время, благодаря вводам новых высокоэффективных производственных мощностей, а также модернизации или техперевооружению уже имеющихся, норма расхода газа уменьшилась и в среднем по России стала составлять 1,1 тыс. куб. м/т.

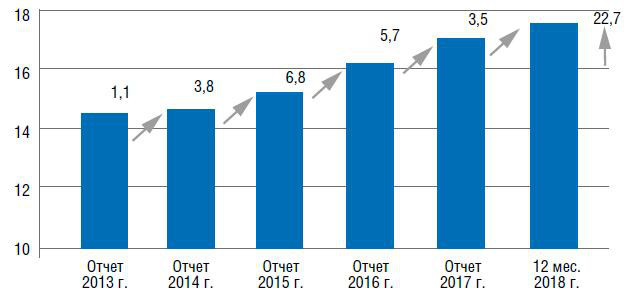

За последние шесть лет производство аммиака в России существенно выросло. Так, ежегодно наращивая объемы производства аммиака, отечественные производители за этот период увеличили производство на 22,7% (рис. 2).

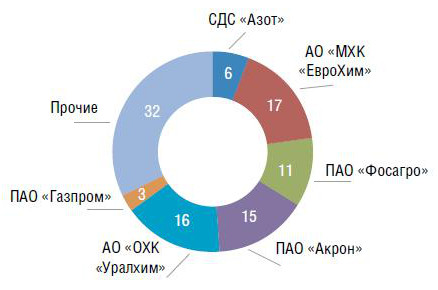

В настоящее время лидирующие позиции среди отечественных производителей по выпуску аммиака принадлежат трем компаниям, доля которых в совокупном выпуске аммиака составляет почти половину всего производства. В число отечественных ведущих производителей аммиака входят Группа «ЕвроХим», доля 17,3%; Группа «Уралхим», доля 15,8% и компания «Тольяттиазот», доля 16,2% (рис. 3).

В структуре рынка аммиака преобладает внутренний рынок, доля экспортных поставок не превышает 25%. Однако за последние годы темпы роста экспорта превышали темпы роста потребления продукта на внутреннем ранке (рис. 4).

Основное направление использования аммиака в стране – сырье для производства азотной кислоты, азотных удобрений, метанола и капролактама. Кроме того, он применяется в медицине, холодильной технике, биотехнологии и других областях промышленности.

Рост потребления аммиака на внутреннем рынке обусловлен прежде всего увеличением спроса на азотные удобрения со стороны сельхозпроизводителей и экспорта. https://bonustop.azurewebsites.net Бездепозитные бонусы в 2020 году остаются самым привлекательным подарком за создание учетной записи. Промо таим в себе огромное количество плюсов. Внести первый депозит непросто, причина тому несколько факторов. Игрок не доверяет онлайн казино и боится внести деньги. 1000 рублей за регистрацию вывод сразу без вложений в казино бесплатные спины за регистрацию без депозита с выводом бездепозитные бонусы в казино 2019 https://bonustop.azurewebsites.netПосле успешного отыгрыша нужно выводить деньги. Порядок действий, пользователь активирует бездепозитные бонусы, отыгрывает и средства зачисляются на реальный кошелёк. Три четверти производимого в России аммиака направляется на внутренний рынок и в основном для производства азотных удобрений.

Увеличение объемов внутреннего рынка аммиака в России происходит в основном за счет строительства новых производств удобрений и расширения действующих перерабатывающих производств, таких как карбамид и других азотных продуктов. Так, 35% потребляемого в России аммиака используется для производства карбамида, чуть меньше – в производстве слабой азотной кислоты (27%) и аммиачной селитры (около 17%). На производство всех видов сложных удобрений приходится около 17% потребляемого в России аммиака (рис. 5).

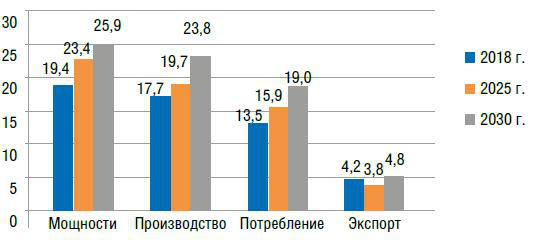

В соответствии с утвержденной «Стратегией развития химической и нефтехимической промышленности на период до 2030 г.» (далее – Стратегия) потенциальная емкость внутреннего рынка аммиака, по реалистическому варианту, может составить 19 млн т. Экспортные возможности составят 4,8 млн т, а производственный потенциал по выпуску аммиака увеличится до 25,9 млн т (рис. 6).

Основной перспективной задачей, стоящей перед производителями аммиака, является наращивание выпуска конкурентоспособной продукции для реализации на внутреннем и внешнем рынках. Для этого уже в ближайшие годы будет продолжены работы по реконструкции и модернизации действующих мощностей, направленные на снижение материальных и энергетических затрат, повышение надежности оборудования и оптимизации других затрат в производстве аммиака.

К 2030 г. намечается ввести более 6 млн т новых мощностей по производству аммиака. Наиболее крупные из них: в АО «ЕвроХим Северо-Запад» (ООО ПГ «Фосфорит», г. Кингисепп), намеченное на 2019 г. мощностью 1 000 тыс. т/год, в АО «ОТЭКО» – на 2022 г. мощностью 2 500 тыс. т/год, в ЗАО «Национальная химическая группа» («Находкинский завод минеральных удобрений») – на 2022 г. мощностью 1 800 тыс. т/год и ООО «НПП «Платекс» – в 2022 г. мощностью 912,5 тыс. т/год. В 2025 г. ожидается ввод новых мощностей ПАО «ОХК «Щекиноазот» (мощностью 730 тыс. т/год) и ООО «ЮЛГА» (мощностью 750 тыс. т/год).

В перспективе предусматривается увеличение выпуска на базе собственных ресурсов сырья. При этом темпы роста производства аммиака составят 133% от уровня текущего года.

Развитие производства аммиака предполагается осуществлять за счет прироста выпуска его как на действующих мощностях, так и за счет строительства новых современных производств.

Однако в перспективе снижение себестоимости аммиака в результате мероприятий по модернизации и вводу новых мощностей произойдет не в полной мере, что делает неприемлемым установление внутренней цены на природный газ на уровне мировой цены.

Сегодня внутренняя цена природного газа обеспечивает конкурентоспособность отечественных продуктов азотной промышленности на мировом рынке. В то же время при мировом уровне внутренней цены на природный газ отечественные продукты азотной промышленности становятся неконкурентоспособными на мировом рынке.

Поэтому необходимо обеспечить снижение издержек в азотном производстве путем проведения модернизации мощностей, прежде всего аммиака, поскольку он служит исходным сырьем для получения азотных удобрений – аммиачной селитры и карбамида, причем расходный коэффициент по природному газу на тонну аммиака необходимо снизить не менее чем на 20%.

Перспективы развития отечественной аммиачной промышленности в среднесрочной перспективе будут зависеть от многих факторов: роста цен на сырье и энергоносители, транспортных тарифов, наличия средств на реконструкцию, улучшения платежеспособности отечественных потребителей.

ЛАКОКРАСОЧНАЯ ПОДОТРАСЛЬ: СОСТОЯНИЕ И ПРОБЛЕМЫ, ТРЕБУЮЩИЕ РЕШЕНИЯ

Промышленность по производству лакокрасочных материалов (далее – ЛКМ) за прошедшие пять лет улучшила свои финансовые показатели и упрочила позицию в структуре химического комплекса.

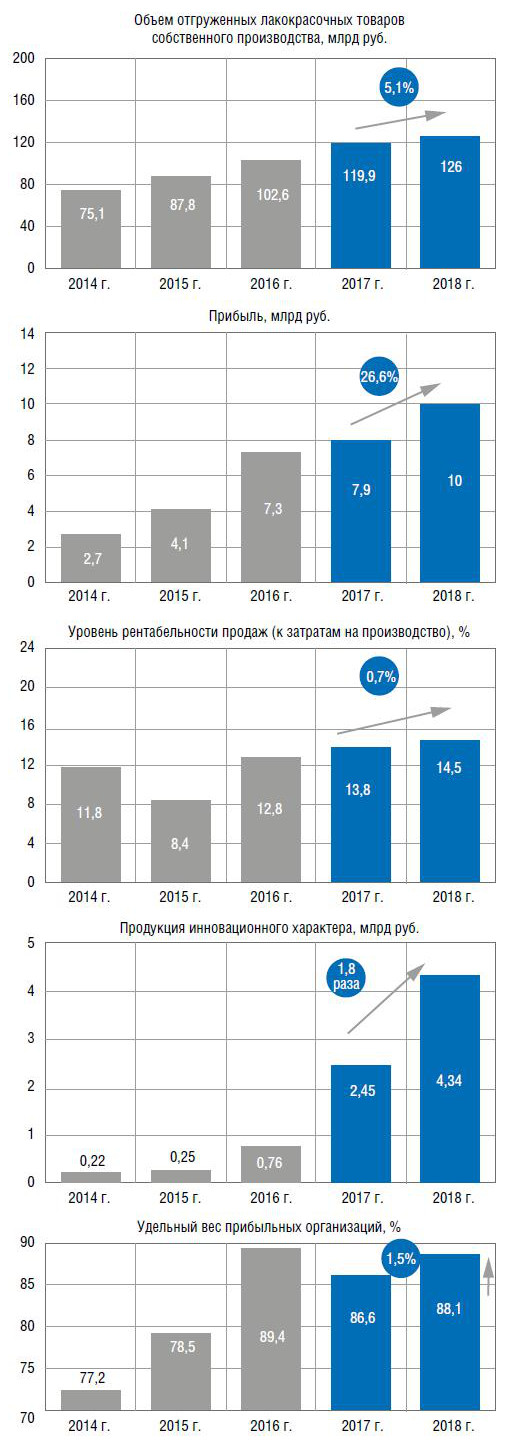

Объем отгруженной продукции ЛКМ собственного производства за период 2014–2018 гг. увеличился в 1,7 раза, прибыль предприятий выросла более чем в четыре раза, а рентабельность продаж – в 1,2 раза.

Удельный вес прибыльных предприятий в общем количестве предприятий лакокрасочной промышленности в 2018 г. составил 88,1%, что существенно выше показателя в целом по химическому комплексу (75,7%).

За последние годы в подотрасли резко вырос выпуск продукции инновационного характера, а доля ЛКМ в общем объеме отгруженной инновационной продукции химического комплекса за прошедший год увеличилась с 1,4 до 2,3% (рис. 1).

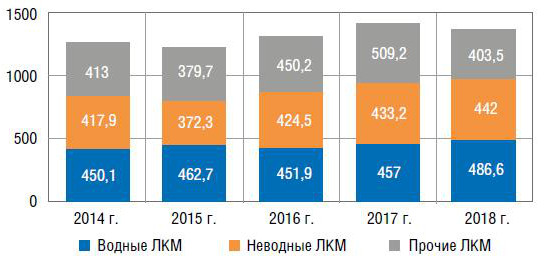

Производство ЛКМ в последние годы развивалось нестабильно. До 2014 г. объем выпуска лакокрасочной продукции увеличивался, а в кризисном 2015 г. наблюдался спад производства на 5,2% в связи с падением спроса со стороны потребителя. В последующие два года стали заметны результаты мероприятий по импортозамещению и собственное производство увеличивалось на 15% по отношению к 2015 г. (рис. 2).

В 2018 г. российские лакокрасочные предприятия нарастили выпуск водных и органоразбавляемых материалов на 6,5 и 2% соответственно. Производство лакокрасочных материалов, входящих в группу прочих, напротив, снизилось на 20,8%. Таким образом, общий объем производства ЛКМ в 2018 г. уменьшился на 4,8% по сравнению с 2017 г. В результате в структуре общего выпуска ЛКМ в последние годы прослеживается устойчивая тенденция к росту доли более экологически чистой продукции (рис. 3).

Доля ЛКМ декоративного направления применения в общем объеме выпуска лакокрасочной продукции уменьшилась в 2018 г. до 70% против 73% в 2017 г., в то время как удельный вес ЛКМ индустриального направления вырос с 27 до 30%.

На прошедших в начале марта текущего года ряде круглых столов и обсуждений, в рамках 23-й Международной специализированной выставки «Интерлакокраска-2019», среди специалистов возникли разночтения по поводу объема производства и актуальной емкости рынка ЛКМ. При их определении часть специалистов исключают строительные смеси, герметики и клеи и ряд других позиций, относящихся по ОКВЭД к группе 20.30 из продукции лакокрасочной подотрасли. Объемы производства и емкость рынка таким образом значительно разнятся и определить общую картину развития отрасли не представляется возможным. В настоящее время Федеральная служба государственной статистики (ФСГС) включает в состав группы 20.30 «Материалы лакокрасочные и аналогичные для нанесения покрытий, полиграфические краски и мастики» следующие подгруппы: 20.30.1 «Материалы лакокрасочные на основе полимеров» и 20.30.2 «Материалы лакокрасочные и аналогичные для нанесения покрытий прочие; краски художественные и полиграфические». Они, в свою очередь, включают ряд подгрупп. Подгруппа 20.30.1 включает в себя: 20.30.11 «Материалы лакокрасочные на основе акриловых или виниловых полимеров в водной среде» и 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы». Подгруппа 20.30.2 включает, в свою очередь: 20.30.21 «Пигменты готовые, глушители стекла и краски, эмали и глазури стекловидные, ангобы, люстры жидкие и аналогичные продукты для керамики, эмали для стекла и других целей; фритта стекловидная», 20.30.22 «Материалы лакокрасочные и аналогичные для нанесения покрытий прочие; сиккативы готовые», 20.30.22.130 «Олифы», 20.30.23 «Краски для художников, учащихся или оформителей вывесок; красители оттеночные, краски любительские и аналогичные продукты» и 20.30.24 «Краски полиграфические».

Вопрос включения и невключения отдельных продуктов в группу ЛКМ по ОКВЭД 20.30 является важным, требующий обсуждения и решений на государственном уровне.

Следующий важный вопрос, стоящий на повестке обсуждений: это насколько полный список предприятий предоставляют свои данные в Федеральную службу статистики? Так на момент подготовки «дорожной карты» по ЛКМ в 2016 г., по уточненным данным, полученным по рассылке Минпромторга РФ от областных органов статистики, в России размещалось 1 950 предприятий по выпуску лакокрасочной продукции, являющихся крупными, средними, малыми и микроорганизациями, а по официальным данным Росcтата в этот период действовали 1 259 предприятий, среди которых – 77 крупных и средних, 158 – малых и 1 024 – микропредприятий. В 2017 г., по данным статистики, в лакокрасочной подотрасли насчитывалось только 69 крупных и средних предприятий, а в 2018 г. – уже 133.

Очень важной темой также являются предоставления предприятиями лакокрасочной подотрасли органам статистики более детальной информации об объемах выпуска ЛКМ различного направления использования (декоративного и индустриального). Знание более точных данных позволит специалистам наиболее адекватно оценивать ситуацию на рынке лакокрасочной продукции, принимать правильные управленческие решения и оказывать необходимую поддержку подотрасли по развитию производства ЛКМ остродефицитных на отечественном рынке.

Российское лакокрасочное производство ориентировано в большей степени на внутренний рынок. По оценке, в 2018 г. больше всего росло производство лакокрасочной продукции индустриального направления как наиболее востребованной продукции со стороны промышленности (транспортное машиностроение, автомобильная промышленность, судостроение и др.). Также большое значение имели меры поддержки подотрасли со стороны государства. Программа импортозамещения простимулировала отечественных производителей производить более высокотехнологичную продукцию промышленного применения. Министерство промышленности и торговли в 2018 г. разработало поправки к Постановлению № 719 «О подтверждении производства промышленной продукции на территории Российской Федерации» с целью снижения доли импорта в автомобилестроении за счет использования российской лакокрасочной и шинной продукции. Ключевыми требованиями является увеличение доли потребления отечественных лакокрасочных материалов при производстве транспорта. С 2020 г. предполагается использовать не менее 90% российских ЛКМ при окрашивании любых деталей, комплектующих и узлов, 80% – автобусов, 70% – грузовиков, 50% – легких коммерческих автомобилей и 30% – легковых авто. По нашему мнению, дальнейший рост и развитие производства лакокрасочной подотрасли будут определяться ростом объема выпуска индустриальных ЛКМ.

Декоративное направление в 2018 г. практически не росло, что обусловлено некоторой стагнацией строительного сектора страны и снижением покупательской способности населения. Кроме того, импортозамещение и локализация производства лакокрасочных материалов декоративного направления уже практически завершились. Согласно данным официальной статистики в прошедшем году было возведено на 4,9% меньше жилья, чем в 2017 г. Самые масштабные проекты по строительству объектов к олимпиаде, чемпионату миру по футболу и строительству Крымского моста также уже были завершены.

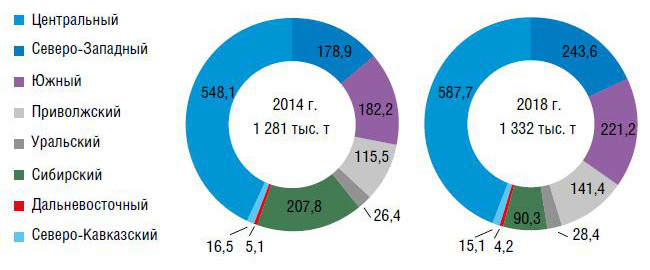

В региональном разрезе лидерами в производстве ЛКМ по-прежнему являются: Центральный, Северо-Западный, Южный и Приволжский федеральные округа. На их долю приходится 90% объема выпуска ЛКМ, причем на Центральный ФО приходится половина от всего выпускаемого объема продукции как водно-, так и органоразбавляемых лакокрасочных материалов (рис. 4).

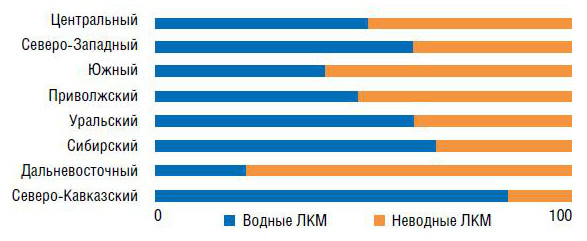

Производство водно- и органоразбавляемых ЛКМ по остальным федеральным округам распределено неравномерно. В структуре производства Северо-Западного и Сибирского федеральных округов преобладают водные ЛКМ, в то время как в Южном, Приволжском и Дальневосточном округах больше производят органоразбавляемые материалы (рис. 5).

Прошедший год отметился значительным ростом цен на сырье для ЛКМ как отечественного, так и импортного производства. Резкие изменения курса рубля под действием внешних санкций повлияли на стоимость импортных составляющих и растворителей. Многие лакокрасочные предприятия вынуждены были повышать цену на готовую продукцию, пытаясь при этом сохранить объемы продаж. Это потребовало от предприятий оптимизации операционной деятельности, коррекции логистических и производственных расходов и пересмотра инвестиционных планов. Также определенную роль сыграло введение ограничения на перевозку опасных грузов во время подготовки и проведение чемпионата мира по футболу. Сырье и готовая продукция скапливались на складах и последствия от этих мер некоторые компании ощущают до сих пор. В прошедшем году заметно уменьшился объем инвестиций предприятий подотрасли. По оценке, снижение составило 62% по сравнению с 2017 г., при этом объем инвестиций в химическую промышленность в целом увеличился на 22%.

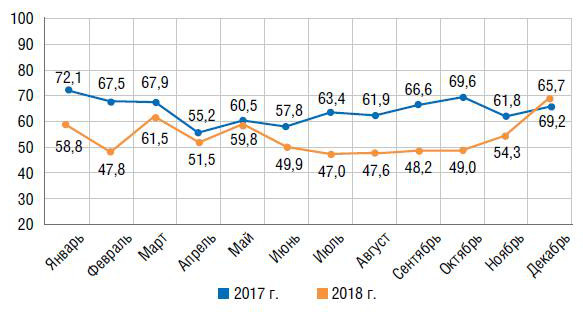

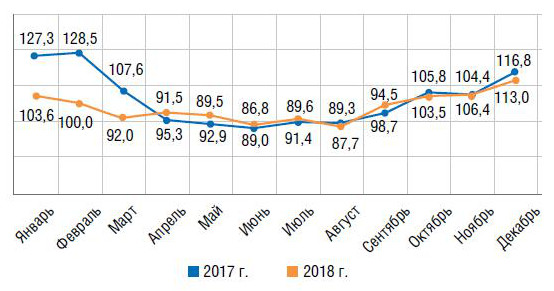

Цены на органо- и водоразбавляемые ЛКМ изменились в течение года по-разному. В целом, цены водоразбавляемых в текущем году были выше, чем в 2017 г. Средняя цена составила 64,2 тыс. руб. за тонну продукции. Минимальные цены были зафиксированы в апреле (-23% к цене в январе) и июне (-20% к цене в январе).

Средняя цена на органоразбавляемые ЛКМ за год составила 64,2 тыс. руб. за тонну продукции и была ниже, чем в 2017 г. В начале 2018 г. года было зафиксировано значительное падение цен: в январе – на 19,7% по отношению к январю 2017 г., в феврале – на 22% к соответствующему месяцу 2018 г. Затем цены колебались в интервале от 95,3 тыс. руб. за тонну в апреле до 94,5 тыс. руб. за тонну в сентябре, а затем снова начали расти, практически сравнявшись с ценами 2017 г.

Репрезентативным примером итогов работы подотрасли служат итоги предприятия АО «Русские краски», которое в 2018 г. выпустило на 6,6% больше материалов индустриального направления, чем годом раннее, а выручка от их продажи выросла на 14,1%. Общий выпуск всех лакокрасочных материалов составил 35,877 тыс. т продукции, что на 1,6% больше, чем в 2017 г., а общий объем продаж увеличился на 5,1%. Выпуск красок декоративного направления, напротив, снизился и доходы от их продажи уменьшились на 1%.

Лидер производства ЛКМ декоративного направления в России компания «Тиккурила» также сообщила о снижении продаж на 6%. Повышение цен на продукции не смогло компенсировать ослабление рубля. Компания в 2018 г. проводила оптимизацию управленческих, производственных и логистических затрат, а также закрыла производственные и складские мощности в Старом Осколе. В 2018 г. был дан старт строительства нового завода в индустриальном парке Greenstate в 2 км к югу от Санкт-Петербурга, который заменит два существующих в северной столице предприятия по производству органоразбавляемой продукции. Новый завод мощностью 30 млн л будет выпускать продукцию для декоративного и индустриального сегментов.

Объем продаж продукции декоративного направления компании «Эмпилс» за 12 месяцев 2018 г., напротив, вырос по сравнению с 2017 г. на 2% в натуральном выражении и 5% – в денежном. Значительно увеличились продажи лаков и пропиток для древесины – на 24% в физическом и 26% – в денежном выражениях.

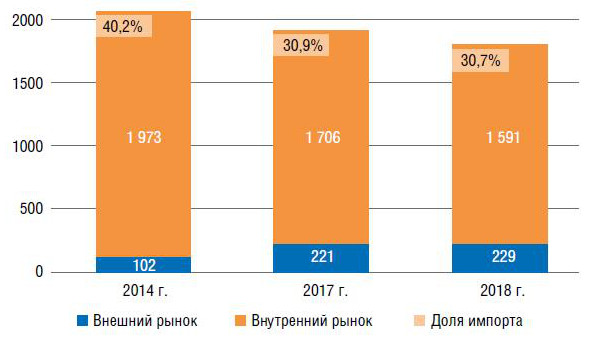

Лакокрасочная продукция реализуется в основном на отечественном рынке. Однако следует отметить, что в последние годы прослеживается устойчивая тенденция к росту экспортных поставок и снижению спроса на внутреннем рынке. Так, емкость отечественного рынка в 2014 г. составляла более 1,97 млн т, а в 2018 г. только 1,59 млн т, что на 7,7% меньше, чем в 2017 г., и на 19,4% меньше, чем в 2014 г. При этом доля экспорта лакокрасочной продукции в объеме производства выросла с 8% в 2014 г. до 17,2% в 2018 г.

Отечественная продукция преимущественно является востребованной в странах Таможенного союза и ЕАЭС. В структуре экспорта в текущем году доля водных материалов не изменилась и составляет порядка 7% от всего экспорта. Доля экспортируемых органоразбавляемых ЛКМ уменьшилась на 16%. В денежном выражении экспорт в 2018 г. вырос на 14% по сравнению с прошлым годом и достиг 12,8 млрд руб.

Лакокрасочный рынок России является импортозависимым звеном химического комплекса. Доля импорта в потреблении в 2018 г. составила 30,4%, что немного меньше, чем годом ранее (30,9%). В натуральном выражении импорт ЛКМ продукции в 2018 г. уменьшился на 7,5% по сравнению с предыдущим годом, а в стоимостном – вырос и составил 110 млрд руб. Закупки водоразбавляемых материалов увеличились на 9,3%, а органоразбавляемых – уменьшились на 3%. Импортируется в Россию в основном высокотехнологичная лакокрасочная продукция из Германии, Италии и Финляндии.

Для российского лакокрасочного рынка характерно большое количество иностранных игроков, локализовавших свое производство на территории России, на долю которых приходится 18,8% производственного потенциала по выпуску лакокрасочной продукции в РФ. Как правило, это новые или модернизированные современные производства, которые были введены в эксплуатацию в течение последних лет.

Доля импорта для ЛКМ индустриального назначения в рассматриваемый период снизилась в связи с тем, что выпуск продукции этого сектора значительно наращивался локализованными предприятиями, являющимися собственностью иностранных юридических лиц, и предприятий, имеющих совместную российскую и иностранную собственности (прирост составил 78%).

В целом доля импорта в отечественном потреблении декоративных ЛКМ в 2018 г. составила 29%, а индустриальных – 32%.

Однако в отдельных подсегментах индустриальных ЛКМ, таких как легковое автомобилестроение, судостроение и судоремонт, защита металла, коммерческий транспорт и сельскохозяйственная техника, авиация, койл- и кэн-коутинг, доля импорта значительно выше. Большая доля импорта наблюдается в деревообрабатывающей и мебельной промышленности (рис. 9).

Сырье является важной составляющей в формировании цены на готовую продукцию. Сырьевое обеспечение отечественных производителей до сих пор остается одним из факторов, тормозящих развитие ЛКМ в стране. Доля импорта в закупках сырья и полупродуктов для выпуска ЛКМ снижается, но остается еще достаточно высокой. Благодаря активным действиям правительства и инвесторов рынок практически полностью обеспечен алкидными и алкидно-модифицированными смолами. Широко доступны полиметилфенилсилоксановые, кремнийорганические и полиэфирные смолы. Наиболее критическим видом сырья остаются эпоксидные смолы, железоокисные пигменты, изоцианаты и добавки (аддитивы). Также на российском рынке существует нехватка особо чистых растворителей, уайт-спирита, метоксипропилацетата, ксилола и др.

Одна из проблем отечественных производителей ЛКМ – большая зависимость от импорта отдельных видов сырья, производство которых отсутствует в стране, их высокая цена и наличие импортных пошлин на них, что существенно снижает конкурентоспособность ЛКМ как на отечественном, так и на мировых рынках.

Производственный потенциал предприятий по выпуску лакокрасочных материалов, согласно данным Росcтата на начало 2018 г., составлял 1 954 тыс. т со среднегодовой загрузкой производственных мощностей на 91%.

За прошедшие пять лет было введено порядка 430 тыс. т/год новых мощностей. В 2013–2018 гг. построены новые заводы и начат выпуск продукции на предприятиях ООО «Нор-Маали» (Псковская обл.), ООО «ППГ индастриз» (Липецкая обл.), ЗАО «Эмпилс» (Ростовская обл.), ЗАО «АВС Фарбен» (Челябинская обл.), ООО «Завод «Краски КВИЛ» (Белгородская обл.), АО «Хемпель» (Ульяновская обл.), ООО «Йотун Пэйнтс» (Ленинградская обл.) и др.

В 2018 г. было реализовано несколько крупных инвестиционных проектов. Белгородской компанией «Технолайн-ЛКМ» введен в эксплуатацию новый цех сухих красок и полуфабрикатов проектной мощностью 10 тыс. т в год. Объем инвестиций составил около 70 млн руб. собственных и заемных средств. На Ярославском заводе порошковых красок состоялся запуск шестой производственной линии мощностью до 600 кг в час. Компания «3М-Волга», являющаяся резидентом ОЭЗ «Алабуга», в 2018 г. запустила две линии жидких антикоррозионных покрытий с объемом производства 30–40 тыс. т в год. На 2018 г. объем инвестиций составил 1,4 млн долл.

В перспективе российские производители ЛКМ продолжат обновлять производственные мощности и ассортимент декоративных и высокотехнологичных промышленных ЛКМ для всех секторов потребления. К 2020 г. в подотрасли планируется общий прирост мощностей порядка 200 тыс. т/год, а к 2025 г. – уже 600 тыс. т/год.

В планах ввод новых мощностей предприятиями ООО «Тиккурила» (водорастворимые и органорастворимые ЛКМ), ООО «Ярославская лакокрасочная компания (индустриальные ЛКМ для автомобильной отрасли), АО «Объединение «Ярославские краски» (ЛКМ водно-дисперсионные и водоэмульсионные и неводные), ООО "НПП «Ярославский завод порошковых красок» (порошковые краски), ЗАО «АБС-Фарбен» (ЛКМ водно-дисперсионные), АО «Русские краски» (неводные ЛКМ), ЗАО «Эмпилс», компанией Nuplex и др.

Важными направлениями роста спроса для отечественных производителей лакокрасочных материалов будет являться развитие транспортного и сельскохозяйственного машиностроения, авиа- и судостроения, нефтегазового сектора, строительства сложных объектов инфраструктуры (мостов, дорог и др.).

Таким образом, дальнейшее развитие производства ЛКМ в стране во многом будет зависеть от решения вышеупомянутых проблем.

«Интерлакокраска-2018»: российские перспективы и мировые тренды

22-я Международная выставка лакокрасочных материалов и покрытий, сырья, оборудования и технологий для их производства «Интерлакокраска-2018» прошла в ЦВК «Экспоцентр» в конце февраля – начале марта.

250 компаний из 27 стран приняли участие в форуме, традиционно организуемом «Экспоцентром» при поддержке Министерства промышленности и торговли РФ, Российского союза химиков, Российского химического общества им. Д.И. Менделеева, ОАО «НИИТЭХИМ», Ассоциации «Центрлак», Ассоциации качества краски, а также под патронатом Торгово-промышленной палаты РФ.

В выставке приняли участие компании из Бельгии, Великобритании, Германии, Греции, Индии, Ирана, Испании, Италии, Китая, Колумбии, Малайзии, Нидерландов, Норвегии, Польши, Республики Беларусь, Республики Корея, России, Словении, США, Турции, Украины, Финляндии, Франции, Чехии, Швейцарии, Швеции, Японии.

Новые инженерные разработки и передовые технологии продемонстрировали лидеры мирового и российского лакокрасочного рынка – BPC Boyasan Powder Coating, BYK Chemie GmbH, Comec Group S.r.l., Eisenmann Anlagenblau GmbH&Co KG, Evonik, Galatek A.O., J.De Vree& Co.N.V, Manali Pigments, Nordkalk Corporation, Sudarshan Europe BV, Wacker Chemie AG, Special Coatings GmbH, SOP International D.O.O, Netzsch, Meffert Production, «Аллнекс», «Антикор композит», «Афая», «Белнефтехим РОС», «ЕвроХим», «Кемур кемикалс», «Ковестро», СИБУР, «Текса», «Хома» и др.

Одним из ключевых событий деловой программы форума стал объемный доклад «Обзор лакокрасочного рынка России. Тенденции и перспективы», представленный ОАО «НИИТЭХИМ». С ним выступила зав. отделом рынка и развития химического комплекса продукции газопереработки ОАО «НИИТЭХИМ» Г.В. Жигарева, представившая глубокий анализ современного производства лакокрасочных материалов (основные тезисы доклада см. в этом номере журнала, с. 20).

Аудитория продемонстрировала большой интерес к докладу, а его комментаторы отметили, что ранее не встречали столь глубокого статистического охвата ситуации в подотрасли ЛКМ.

С оценками текущего положения индустрии ЛКМ в мире и ее перспективами до 2025 г. выступила менеджер по промышленным проектам консалтинговой компании Euromonitor International Кристина Балчускайте. Эксперт прогнозирует значительный рост потребления красок для автомобилестроения (до 25 млрд долл. в 2025 г.), а также для металлоизделий и металлизированной упаковки. Госпожа Балчускайте называет главную тенденцию ближайшего десятилетия: очень быстрый подъем спроса на ЛКМ для проектов «умных городов», которые намечены или уже реализуются в Индии, КНР, странах Тихоокеанского бассейна.

В ходе круглого стола «Рынок ЛКМ России: мнения, оценки, факты» прозвучал подготовленный Информационно-аналитическим агентством «Хим-Курьер» доклад «Итоги развития рынка ЛКМ России». В целом его положения корреспондируются с выводами доклада Г.В. Жигаревой, хоть и базируются на значительно менее широком охвате статистических данных (около 200 производителей ЛКМ против свыше 2000 в докладе ОАО «НИИТЭХИМ»).

На выставке состоялось подписание меморандума о сотрудничестве между Ассоциацией «Центрлак» и Ассоциацией качества краски.