ЛАКОКРАСОЧНАЯ ПОДОТРАСЛЬ: СОСТОЯНИЕ И ПРОБЛЕМЫ, ТРЕБУЮЩИЕ РЕШЕНИЯ

Промышленность по производству лакокрасочных материалов (далее – ЛКМ) за прошедшие пять лет улучшила свои финансовые показатели и упрочила позицию в структуре химического комплекса.

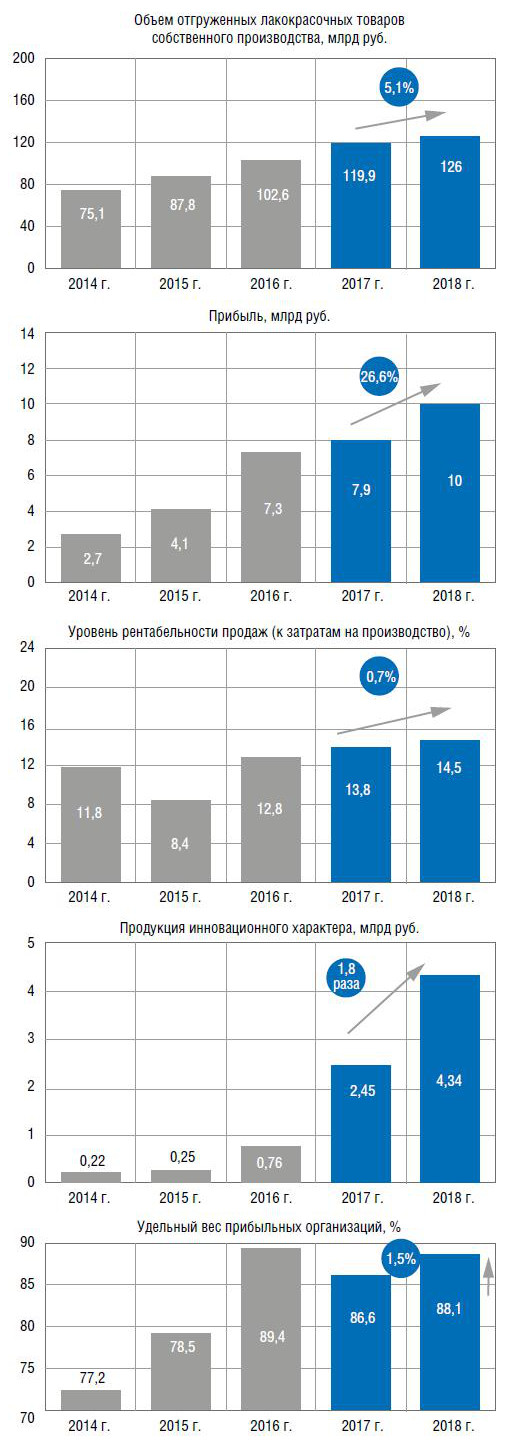

Объем отгруженной продукции ЛКМ собственного производства за период 2014–2018 гг. увеличился в 1,7 раза, прибыль предприятий выросла более чем в четыре раза, а рентабельность продаж – в 1,2 раза.

Удельный вес прибыльных предприятий в общем количестве предприятий лакокрасочной промышленности в 2018 г. составил 88,1%, что существенно выше показателя в целом по химическому комплексу (75,7%).

За последние годы в подотрасли резко вырос выпуск продукции инновационного характера, а доля ЛКМ в общем объеме отгруженной инновационной продукции химического комплекса за прошедший год увеличилась с 1,4 до 2,3% (рис. 1).

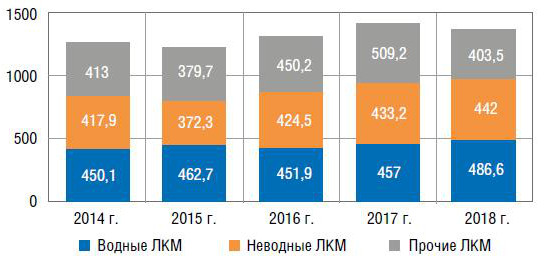

Производство ЛКМ в последние годы развивалось нестабильно. До 2014 г. объем выпуска лакокрасочной продукции увеличивался, а в кризисном 2015 г. наблюдался спад производства на 5,2% в связи с падением спроса со стороны потребителя. В последующие два года стали заметны результаты мероприятий по импортозамещению и собственное производство увеличивалось на 15% по отношению к 2015 г. (рис. 2).

В 2018 г. российские лакокрасочные предприятия нарастили выпуск водных и органоразбавляемых материалов на 6,5 и 2% соответственно. Производство лакокрасочных материалов, входящих в группу прочих, напротив, снизилось на 20,8%. Таким образом, общий объем производства ЛКМ в 2018 г. уменьшился на 4,8% по сравнению с 2017 г. В результате в структуре общего выпуска ЛКМ в последние годы прослеживается устойчивая тенденция к росту доли более экологически чистой продукции (рис. 3).

Доля ЛКМ декоративного направления применения в общем объеме выпуска лакокрасочной продукции уменьшилась в 2018 г. до 70% против 73% в 2017 г., в то время как удельный вес ЛКМ индустриального направления вырос с 27 до 30%.

На прошедших в начале марта текущего года ряде круглых столов и обсуждений, в рамках 23-й Международной специализированной выставки «Интерлакокраска-2019», среди специалистов возникли разночтения по поводу объема производства и актуальной емкости рынка ЛКМ. При их определении часть специалистов исключают строительные смеси, герметики и клеи и ряд других позиций, относящихся по ОКВЭД к группе 20.30 из продукции лакокрасочной подотрасли. Объемы производства и емкость рынка таким образом значительно разнятся и определить общую картину развития отрасли не представляется возможным. В настоящее время Федеральная служба государственной статистики (ФСГС) включает в состав группы 20.30 «Материалы лакокрасочные и аналогичные для нанесения покрытий, полиграфические краски и мастики» следующие подгруппы: 20.30.1 «Материалы лакокрасочные на основе полимеров» и 20.30.2 «Материалы лакокрасочные и аналогичные для нанесения покрытий прочие; краски художественные и полиграфические». Они, в свою очередь, включают ряд подгрупп. Подгруппа 20.30.1 включает в себя: 20.30.11 «Материалы лакокрасочные на основе акриловых или виниловых полимеров в водной среде» и 20.30.12 «Материалы лакокрасочные на основе сложных полиэфиров, акриловых или виниловых полимеров в неводной среде; растворы». Подгруппа 20.30.2 включает, в свою очередь: 20.30.21 «Пигменты готовые, глушители стекла и краски, эмали и глазури стекловидные, ангобы, люстры жидкие и аналогичные продукты для керамики, эмали для стекла и других целей; фритта стекловидная», 20.30.22 «Материалы лакокрасочные и аналогичные для нанесения покрытий прочие; сиккативы готовые», 20.30.22.130 «Олифы», 20.30.23 «Краски для художников, учащихся или оформителей вывесок; красители оттеночные, краски любительские и аналогичные продукты» и 20.30.24 «Краски полиграфические».

Вопрос включения и невключения отдельных продуктов в группу ЛКМ по ОКВЭД 20.30 является важным, требующий обсуждения и решений на государственном уровне.

Следующий важный вопрос, стоящий на повестке обсуждений: это насколько полный список предприятий предоставляют свои данные в Федеральную службу статистики? Так на момент подготовки «дорожной карты» по ЛКМ в 2016 г., по уточненным данным, полученным по рассылке Минпромторга РФ от областных органов статистики, в России размещалось 1 950 предприятий по выпуску лакокрасочной продукции, являющихся крупными, средними, малыми и микроорганизациями, а по официальным данным Росcтата в этот период действовали 1 259 предприятий, среди которых – 77 крупных и средних, 158 – малых и 1 024 – микропредприятий. В 2017 г., по данным статистики, в лакокрасочной подотрасли насчитывалось только 69 крупных и средних предприятий, а в 2018 г. – уже 133.

Очень важной темой также являются предоставления предприятиями лакокрасочной подотрасли органам статистики более детальной информации об объемах выпуска ЛКМ различного направления использования (декоративного и индустриального). Знание более точных данных позволит специалистам наиболее адекватно оценивать ситуацию на рынке лакокрасочной продукции, принимать правильные управленческие решения и оказывать необходимую поддержку подотрасли по развитию производства ЛКМ остродефицитных на отечественном рынке.

Российское лакокрасочное производство ориентировано в большей степени на внутренний рынок. По оценке, в 2018 г. больше всего росло производство лакокрасочной продукции индустриального направления как наиболее востребованной продукции со стороны промышленности (транспортное машиностроение, автомобильная промышленность, судостроение и др.). Также большое значение имели меры поддержки подотрасли со стороны государства. Программа импортозамещения простимулировала отечественных производителей производить более высокотехнологичную продукцию промышленного применения. Министерство промышленности и торговли в 2018 г. разработало поправки к Постановлению № 719 «О подтверждении производства промышленной продукции на территории Российской Федерации» с целью снижения доли импорта в автомобилестроении за счет использования российской лакокрасочной и шинной продукции. Ключевыми требованиями является увеличение доли потребления отечественных лакокрасочных материалов при производстве транспорта. С 2020 г. предполагается использовать не менее 90% российских ЛКМ при окрашивании любых деталей, комплектующих и узлов, 80% – автобусов, 70% – грузовиков, 50% – легких коммерческих автомобилей и 30% – легковых авто. По нашему мнению, дальнейший рост и развитие производства лакокрасочной подотрасли будут определяться ростом объема выпуска индустриальных ЛКМ.

Декоративное направление в 2018 г. практически не росло, что обусловлено некоторой стагнацией строительного сектора страны и снижением покупательской способности населения. Кроме того, импортозамещение и локализация производства лакокрасочных материалов декоративного направления уже практически завершились. Согласно данным официальной статистики в прошедшем году было возведено на 4,9% меньше жилья, чем в 2017 г. Самые масштабные проекты по строительству объектов к олимпиаде, чемпионату миру по футболу и строительству Крымского моста также уже были завершены.

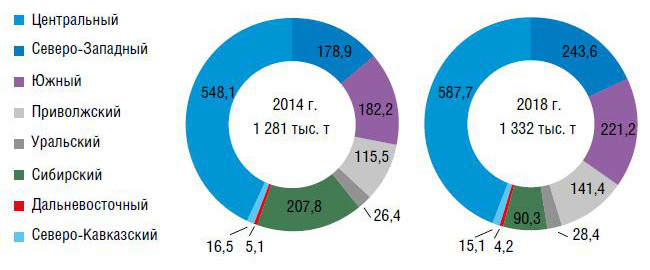

В региональном разрезе лидерами в производстве ЛКМ по-прежнему являются: Центральный, Северо-Западный, Южный и Приволжский федеральные округа. На их долю приходится 90% объема выпуска ЛКМ, причем на Центральный ФО приходится половина от всего выпускаемого объема продукции как водно-, так и органоразбавляемых лакокрасочных материалов (рис. 4).

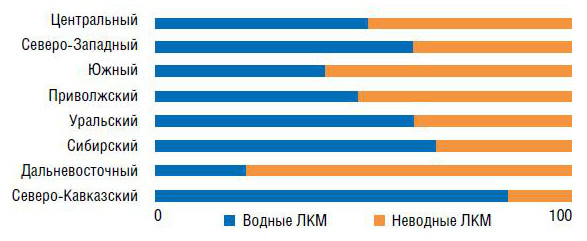

Производство водно- и органоразбавляемых ЛКМ по остальным федеральным округам распределено неравномерно. В структуре производства Северо-Западного и Сибирского федеральных округов преобладают водные ЛКМ, в то время как в Южном, Приволжском и Дальневосточном округах больше производят органоразбавляемые материалы (рис. 5).

Прошедший год отметился значительным ростом цен на сырье для ЛКМ как отечественного, так и импортного производства. Резкие изменения курса рубля под действием внешних санкций повлияли на стоимость импортных составляющих и растворителей. Многие лакокрасочные предприятия вынуждены были повышать цену на готовую продукцию, пытаясь при этом сохранить объемы продаж. Это потребовало от предприятий оптимизации операционной деятельности, коррекции логистических и производственных расходов и пересмотра инвестиционных планов. Также определенную роль сыграло введение ограничения на перевозку опасных грузов во время подготовки и проведение чемпионата мира по футболу. Сырье и готовая продукция скапливались на складах и последствия от этих мер некоторые компании ощущают до сих пор. В прошедшем году заметно уменьшился объем инвестиций предприятий подотрасли. По оценке, снижение составило 62% по сравнению с 2017 г., при этом объем инвестиций в химическую промышленность в целом увеличился на 22%.

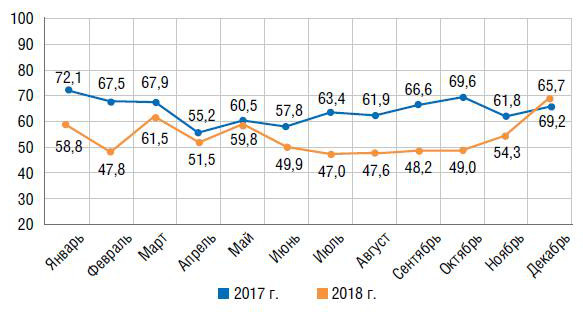

Цены на органо- и водоразбавляемые ЛКМ изменились в течение года по-разному. В целом, цены водоразбавляемых в текущем году были выше, чем в 2017 г. Средняя цена составила 64,2 тыс. руб. за тонну продукции. Минимальные цены были зафиксированы в апреле (-23% к цене в январе) и июне (-20% к цене в январе).

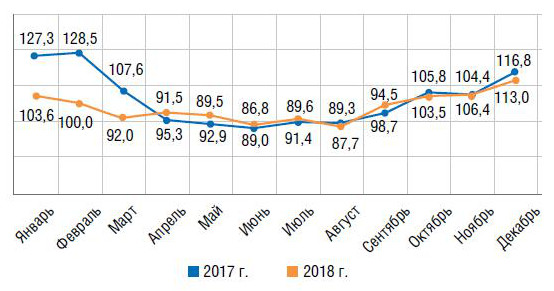

Средняя цена на органоразбавляемые ЛКМ за год составила 64,2 тыс. руб. за тонну продукции и была ниже, чем в 2017 г. В начале 2018 г. года было зафиксировано значительное падение цен: в январе – на 19,7% по отношению к январю 2017 г., в феврале – на 22% к соответствующему месяцу 2018 г. Затем цены колебались в интервале от 95,3 тыс. руб. за тонну в апреле до 94,5 тыс. руб. за тонну в сентябре, а затем снова начали расти, практически сравнявшись с ценами 2017 г.

Репрезентативным примером итогов работы подотрасли служат итоги предприятия АО «Русские краски», которое в 2018 г. выпустило на 6,6% больше материалов индустриального направления, чем годом раннее, а выручка от их продажи выросла на 14,1%. Общий выпуск всех лакокрасочных материалов составил 35,877 тыс. т продукции, что на 1,6% больше, чем в 2017 г., а общий объем продаж увеличился на 5,1%. Выпуск красок декоративного направления, напротив, снизился и доходы от их продажи уменьшились на 1%.

Лидер производства ЛКМ декоративного направления в России компания «Тиккурила» также сообщила о снижении продаж на 6%. Повышение цен на продукции не смогло компенсировать ослабление рубля. Компания в 2018 г. проводила оптимизацию управленческих, производственных и логистических затрат, а также закрыла производственные и складские мощности в Старом Осколе. В 2018 г. был дан старт строительства нового завода в индустриальном парке Greenstate в 2 км к югу от Санкт-Петербурга, который заменит два существующих в северной столице предприятия по производству органоразбавляемой продукции. Новый завод мощностью 30 млн л будет выпускать продукцию для декоративного и индустриального сегментов.

Объем продаж продукции декоративного направления компании «Эмпилс» за 12 месяцев 2018 г., напротив, вырос по сравнению с 2017 г. на 2% в натуральном выражении и 5% – в денежном. Значительно увеличились продажи лаков и пропиток для древесины – на 24% в физическом и 26% – в денежном выражениях.

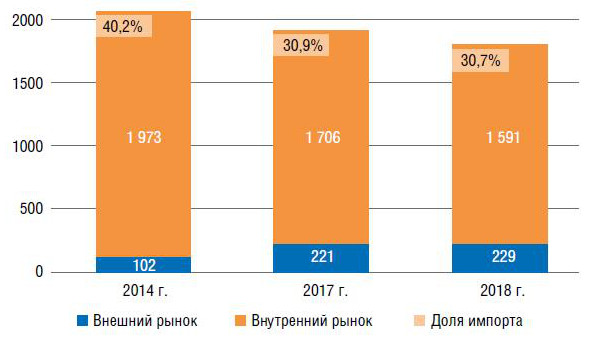

Лакокрасочная продукция реализуется в основном на отечественном рынке. Однако следует отметить, что в последние годы прослеживается устойчивая тенденция к росту экспортных поставок и снижению спроса на внутреннем рынке. Так, емкость отечественного рынка в 2014 г. составляла более 1,97 млн т, а в 2018 г. только 1,59 млн т, что на 7,7% меньше, чем в 2017 г., и на 19,4% меньше, чем в 2014 г. При этом доля экспорта лакокрасочной продукции в объеме производства выросла с 8% в 2014 г. до 17,2% в 2018 г.

Отечественная продукция преимущественно является востребованной в странах Таможенного союза и ЕАЭС. В структуре экспорта в текущем году доля водных материалов не изменилась и составляет порядка 7% от всего экспорта. Доля экспортируемых органоразбавляемых ЛКМ уменьшилась на 16%. В денежном выражении экспорт в 2018 г. вырос на 14% по сравнению с прошлым годом и достиг 12,8 млрд руб.

Лакокрасочный рынок России является импортозависимым звеном химического комплекса. Доля импорта в потреблении в 2018 г. составила 30,4%, что немного меньше, чем годом ранее (30,9%). В натуральном выражении импорт ЛКМ продукции в 2018 г. уменьшился на 7,5% по сравнению с предыдущим годом, а в стоимостном – вырос и составил 110 млрд руб. Закупки водоразбавляемых материалов увеличились на 9,3%, а органоразбавляемых – уменьшились на 3%. Импортируется в Россию в основном высокотехнологичная лакокрасочная продукция из Германии, Италии и Финляндии.

Для российского лакокрасочного рынка характерно большое количество иностранных игроков, локализовавших свое производство на территории России, на долю которых приходится 18,8% производственного потенциала по выпуску лакокрасочной продукции в РФ. Как правило, это новые или модернизированные современные производства, которые были введены в эксплуатацию в течение последних лет.

Доля импорта для ЛКМ индустриального назначения в рассматриваемый период снизилась в связи с тем, что выпуск продукции этого сектора значительно наращивался локализованными предприятиями, являющимися собственностью иностранных юридических лиц, и предприятий, имеющих совместную российскую и иностранную собственности (прирост составил 78%).

В целом доля импорта в отечественном потреблении декоративных ЛКМ в 2018 г. составила 29%, а индустриальных – 32%.

Однако в отдельных подсегментах индустриальных ЛКМ, таких как легковое автомобилестроение, судостроение и судоремонт, защита металла, коммерческий транспорт и сельскохозяйственная техника, авиация, койл- и кэн-коутинг, доля импорта значительно выше. Большая доля импорта наблюдается в деревообрабатывающей и мебельной промышленности (рис. 9).

Сырье является важной составляющей в формировании цены на готовую продукцию. Сырьевое обеспечение отечественных производителей до сих пор остается одним из факторов, тормозящих развитие ЛКМ в стране. Доля импорта в закупках сырья и полупродуктов для выпуска ЛКМ снижается, но остается еще достаточно высокой. Благодаря активным действиям правительства и инвесторов рынок практически полностью обеспечен алкидными и алкидно-модифицированными смолами. Широко доступны полиметилфенилсилоксановые, кремнийорганические и полиэфирные смолы. Наиболее критическим видом сырья остаются эпоксидные смолы, железоокисные пигменты, изоцианаты и добавки (аддитивы). Также на российском рынке существует нехватка особо чистых растворителей, уайт-спирита, метоксипропилацетата, ксилола и др.

Одна из проблем отечественных производителей ЛКМ – большая зависимость от импорта отдельных видов сырья, производство которых отсутствует в стране, их высокая цена и наличие импортных пошлин на них, что существенно снижает конкурентоспособность ЛКМ как на отечественном, так и на мировых рынках.

Производственный потенциал предприятий по выпуску лакокрасочных материалов, согласно данным Росcтата на начало 2018 г., составлял 1 954 тыс. т со среднегодовой загрузкой производственных мощностей на 91%.

За прошедшие пять лет было введено порядка 430 тыс. т/год новых мощностей. В 2013–2018 гг. построены новые заводы и начат выпуск продукции на предприятиях ООО «Нор-Маали» (Псковская обл.), ООО «ППГ индастриз» (Липецкая обл.), ЗАО «Эмпилс» (Ростовская обл.), ЗАО «АВС Фарбен» (Челябинская обл.), ООО «Завод «Краски КВИЛ» (Белгородская обл.), АО «Хемпель» (Ульяновская обл.), ООО «Йотун Пэйнтс» (Ленинградская обл.) и др.

В 2018 г. было реализовано несколько крупных инвестиционных проектов. Белгородской компанией «Технолайн-ЛКМ» введен в эксплуатацию новый цех сухих красок и полуфабрикатов проектной мощностью 10 тыс. т в год. Объем инвестиций составил около 70 млн руб. собственных и заемных средств. На Ярославском заводе порошковых красок состоялся запуск шестой производственной линии мощностью до 600 кг в час. Компания «3М-Волга», являющаяся резидентом ОЭЗ «Алабуга», в 2018 г. запустила две линии жидких антикоррозионных покрытий с объемом производства 30–40 тыс. т в год. На 2018 г. объем инвестиций составил 1,4 млн долл.

В перспективе российские производители ЛКМ продолжат обновлять производственные мощности и ассортимент декоративных и высокотехнологичных промышленных ЛКМ для всех секторов потребления. К 2020 г. в подотрасли планируется общий прирост мощностей порядка 200 тыс. т/год, а к 2025 г. – уже 600 тыс. т/год.

В планах ввод новых мощностей предприятиями ООО «Тиккурила» (водорастворимые и органорастворимые ЛКМ), ООО «Ярославская лакокрасочная компания (индустриальные ЛКМ для автомобильной отрасли), АО «Объединение «Ярославские краски» (ЛКМ водно-дисперсионные и водоэмульсионные и неводные), ООО "НПП «Ярославский завод порошковых красок» (порошковые краски), ЗАО «АБС-Фарбен» (ЛКМ водно-дисперсионные), АО «Русские краски» (неводные ЛКМ), ЗАО «Эмпилс», компанией Nuplex и др.

Важными направлениями роста спроса для отечественных производителей лакокрасочных материалов будет являться развитие транспортного и сельскохозяйственного машиностроения, авиа- и судостроения, нефтегазового сектора, строительства сложных объектов инфраструктуры (мостов, дорог и др.).

Таким образом, дальнейшее развитие производства ЛКМ в стране во многом будет зависеть от решения вышеупомянутых проблем.