Россия и Индия: торговля химическими товарами и сотрудничество в области химической промышленности

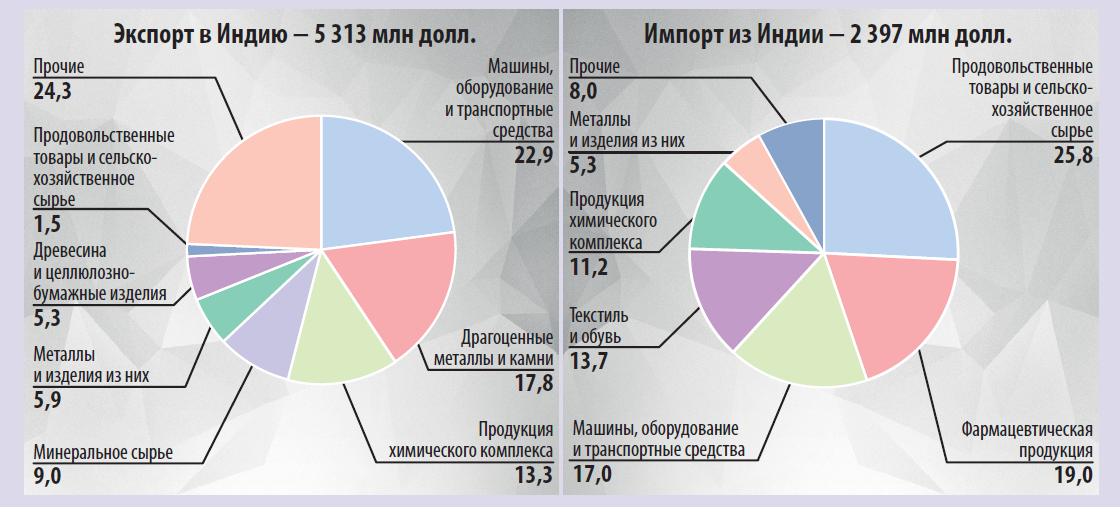

Текущий год является годом 70-летия установления официальных дипломатических отношений между Россией и Индией. В 2016 г. товарооборот между Россией и Индией, по данным портала «Внешняя торговля России», составил 7,71 млрд долл., при этом экспорт составлял 5,31 млрд долл. (69% суммарного товарооборота), а импорт – 2,40 млрд долл. (31% суммарного товарооборота).

Экспорт продукции химического комплекса из России в Индию в 2016 г. составлял 705,5 млн долл., а импорт Россией данной продукции из Индии – 269,1 млн долл. Таким образом, на долю продукции химического комплекса приходится 13,3% стоимости российского экспорта в Индию и 11,2% стоимости импорта товаров из этой страны (рис. 1). Продукция химического комплекса является третьей по значимости товарной категорией в структуре российского экспорта в Индию (после продукции машиностроения и драгоценных металлов и камней) и пятой по значимости товарной категорией в структуре импорта (после продовольственных товаров, фармацевтической продукции, продукции машиностроения и продукции легкой промышленности).

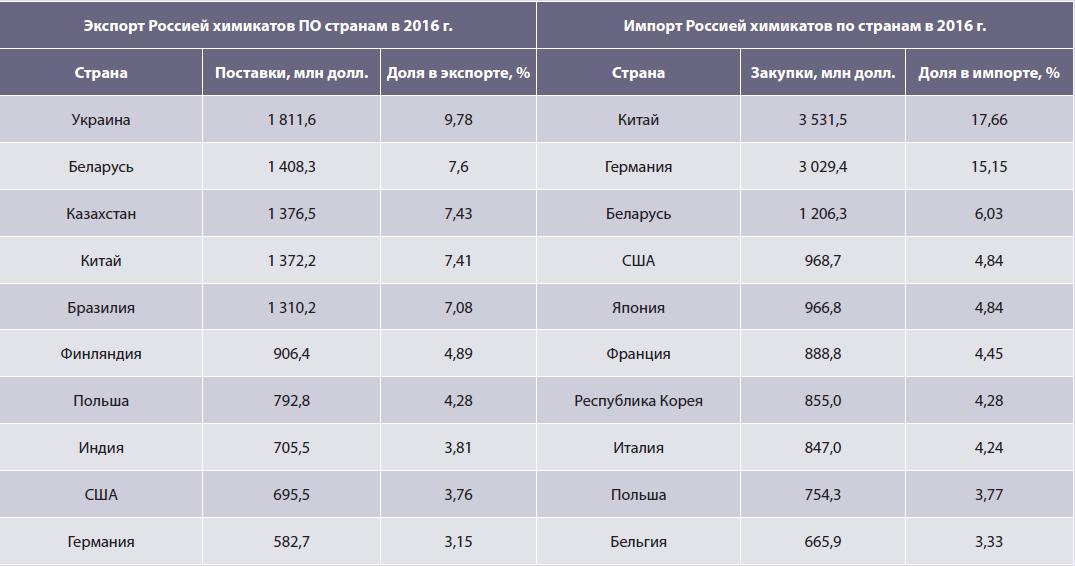

Индия является важным партнером России во внешней торговле химической и нефтехимической продукцией. Индия входит в Топ-10 крупнейших покупателей российских химических товаров и в Топ-15 крупнейших поставщиков химической продукции на российский рынок. В 2016 г. среди покупателей российской химической и нефтехимической продукции Индия была восьмой, а среди поставщиков химикатов в Россию – пятнадцатой (табл. 1).

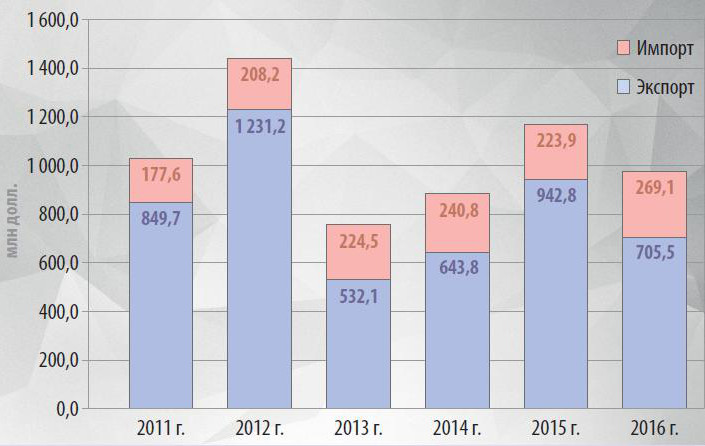

Во внешней торговле химическими и нефтехимическими товарами между Россией и Индией традиционно складывается положительное для России внешнеторговое сальдо, поскольку объемы экспортных поставок химикатов из России в Индию, как правило, в несколько раз превышают объемы импортных закупок. В 2011 г. сальдо внешней торговли составило плюс 672,0 млн долл., а в 2016 г. – плюс 436,4 млн долл. При этом в период с 2011 по 2016 г. рост российского экспорта химических и нефтехимических товаров в Индию отличался крайней нестабильностью: резкий рост экспорта в 2012 и 2015 гг. сменялся падением в последующие 2013 и 2016 гг. (рис. 2). В 2012 г. по сравнению с 2011 г. экспорт возрос на 45% (с 850 до 1 231 млн долл.), затем в 2013 г. по сравнению с 2012 г. он снизился на 57% (до 532 млн долл.). В 2014 г. по сравнению с 2013 г. рост экспорта составил 21% (с 532 до 644 млн долл.), а в 2015 г. по сравнению с 2014 г. – более 46% (с 642 до 943 млн долл.). В 2016 г. по сравнению с 2015 г. экспорт вновь снизился на 25% (с 942 до 706 млн долл.). Столь резкие колебания стоимости экспортных поставок были обусловлены изменением конъюнктуры на индийском рынке минеральных удобрений – важнейшем индийском рынке для российских поставщиков химической продукции.

Объемы импортных закупок Россией химикатов в Индии за период с 2011 по 2016 г. практически непрерывно возрастали. Среднегодовые темпы роста импортных закупок в 2011–2016 гг. были высокими и составляли 8,67%.

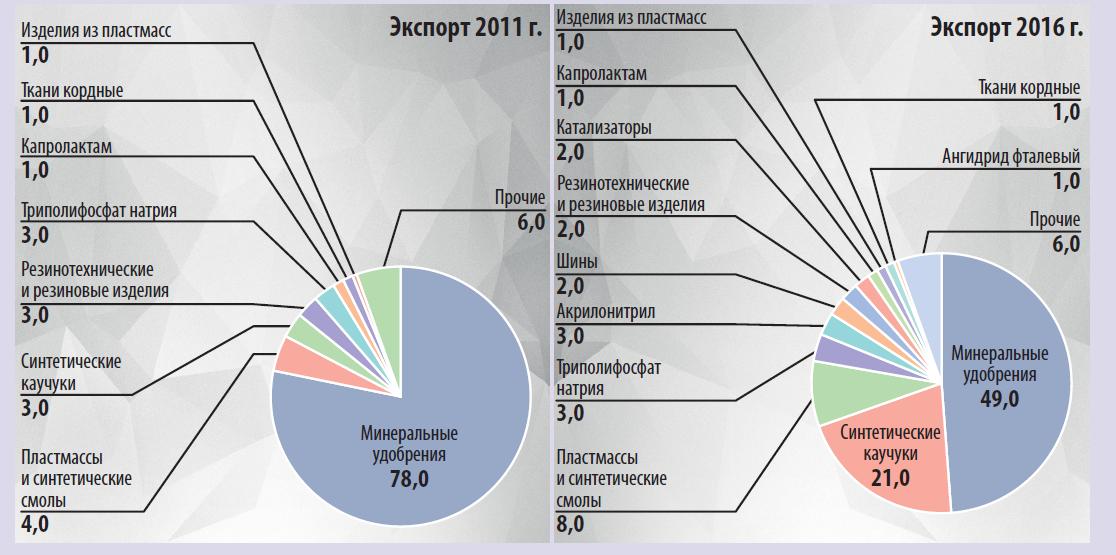

При сравнении структуры российского экспорта химических и нефтехимических товаров в Индию заметно, что структура экспорта в 2016 г. отличается от структуры шестилетней давности значительно большим разнообразием (рис. 3). В 2011 г. на долю минеральных удобрений приходилось порядка 78% стоимости экспортных поставок химикатов, вклад пластмасс и синтетических смол составлял 4%, синтетических каучуков, резинотехнических и резиновых изделий, а также триполифосфата натрия – по 3%, а капролактама, тканей кордных и изделий из пластмасс – по 1%.

В 2016 г. доля минеральных удобрений в стоимости экспорта продукции химического комплекса снизилась до 49%. Важное место при этом получили синтетические каучуки, доля которых составила 21% стоимости экспорта (против 3% в 2011 г.). Также заметно возросла доля изделий из пластмасс (8% стоимости экспорта в 2016 г. против 1% в 2011 г.). Доля триполифосфата натрия в стоимости экспорта химикатов в Индию в 2016 г. осталась неизменной по сравнению с 2011 г. (3%). Также около 3% стоимости экспортных поставок в 2016 г. пришлось на долю акрилонитрила (в 2011 г. этот товар в Индию не поставлялся), 2% стоимости – на долю шин и камер резиновых (против 0,3% в 2011 г.), 2% – на долю резинотехнических и резиновых изделий (против 3% в 2011 г.), 2% – на долю катализаторов и инициаторов химических реакций (против 0,02% в 2011 г.), по 1% на долю капролактама, тканей кордных и изделий из пластмасс (без изменений по сравнению с 2011 г.).

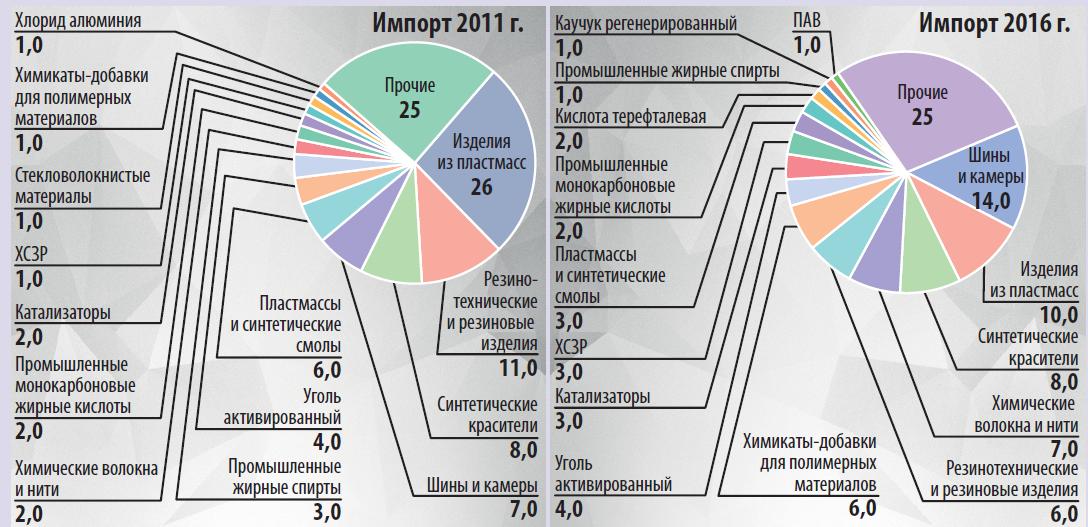

Импортные закупки химикатов в Индии характеризуются большим разнообразием. При этом структура закупок химикатов в 2016 г. значительно отличается от аналогичной структуры за 2011 г. (рис. 4). В 2011 г. крупнейшей импортной позицией являлись изделия из пластмасс, на долю которых приходилось более четверти общей стоимости импорта химикатов из Индии, второе место занимали резинотехнические и резиновые изделия (11% стоимости импорта), третье место – синтетические красители (8% стоимости импорта), четвертое место – шины и камеры резиновые (7% стоимости импорта). В 2016 г. на первое место вышли шины и камеры резиновые (14% стоимости импорта), второе место заняли изделия из пластмасс (10% стоимости импорта), третье место, так же как и в 2011 г., – синтетические красители (8% стоимости импорта), а четвертое место – химические волокна и нити, занимавшие в 2011 г. лишь 8-е место в структуре импорта с долей в 2% от стоимости импортных закупок. Доля резинотехнических и резиновых изделий в 2016 г. составила 6% от стоимости импорта (против 11% в 2011 г.). Значительно возросла в 2016 г. по сравнению с 2011 г. доля в структуре импорта химикатов-добавок для полимерных материалов (6% в 2016 г. против 1% в 2011 г.). Доля в структуре импортных закупок активированного угля в 2011 и 2016 гг. сохранялась на уровне 4%. Доля катализаторов и инициаторов химических реакций возросла с 2% в 2011 г. до 3% в 2016 г.

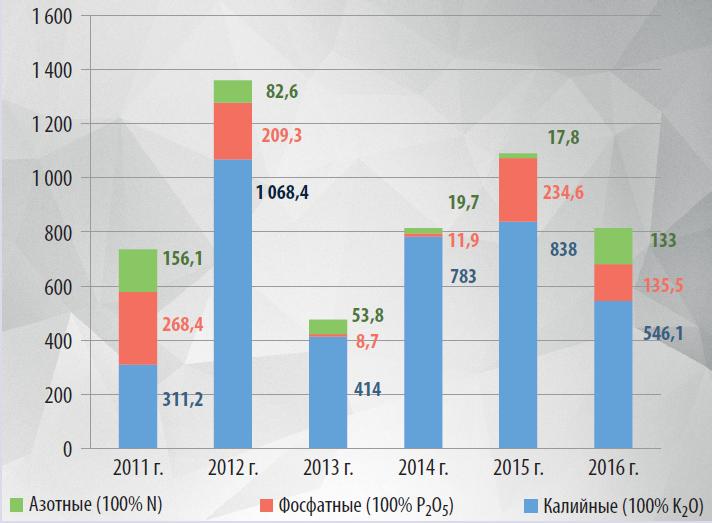

Как уже было отмечено выше, основу экспорта химических товаров из России в Индию составляют минеральные удобрения. При этом вывоз минеральных удобрений из России в Индию в период с 2011 по 2016 г. характеризовался нестабильностью. В 2011 г. в Индию было поставлено 735,6 тыс. т пит. в-в минеральных удобрений. В 2012 г. поставки резко возросли (почти на 85%) и достигли 1 360 тыс. т пит. в-в. Затем в 2013 г. поставки резко снизились (на 65% по сравнению с 2012 г.) и составили 476,5 тыс. т пит. в-в, затем в 2014–2015 гг. наблюдался рост. В 2016 г. поставки минеральных туков вновь снизились на 25% по сравнению с 2015 г. и составили 814,4 тыс. т пит. в-в. Основу экспорта минеральных удобрений в Индию составляют калийные удобрения – хлорид калия производства ПАО «Уралкалий». В меньших объемах в Индию поставляются фосфатные и азотные удобрения (рис. 5).

С 2011 по 2016 г. был зафиксирован резкий рост поставок в Индию синтетических каучуков. За рассматриваемый период поставки данной продукции возросли в 14,5 раз (с 7,5 тыс. т в 2011 г. до 108,7 тыс. т в 2016 г.). В частности, поставки бутилового каучука возросли с 5 тыс. т в 2011 г. до 60 тыс. т в 2016 г., поставки бутадиенового каучука – с 0,1 тыс. т в 2011 г. до почти 20 тыс. т в 2016 г. Поставки галобутиловых каучуков в Индию начались в 2014 г. с 2,6 тыс. т в 2014 г. и увеличились до 20,3 тыс. т в 2016 г.

Поставки в Индию пластмасс и синтетических смол за рассматриваемый период возросли приблизительно в пять раз (с 10,8 тыс. т в 2011 г. до 53,6 тыс. т в 2016 г.). Основу экспорта товаров данной группы составляет полиамид-6, поставки которого возросли с 10,8 тыс. т в 2011 г. до 22,4 тыс. т в 2016 г. Также важное место в структуре поставок пластмасс и синтетических смол за рассматриваемый период занял поливинилхлорид, экспорт которого возрос с 0,02 т в 2011 г. до 27,7 тыс. т в 2016 г.

В структуре импорта химических и нефтехимических товаров из Индии преобладают товары с высокой добавленной стоимостью: изделия из пластмасс и резинотехнические и резиновые изделия, шины и камеры резиновые, химические волокна и нити.

Закупки в Индии изделий из пластмасс за рассматриваемый период снизились с 15,5 тыс. т на сумму 46,6 млн долл. в 2011 г. до 10 тыс. т на сумму 27 млн долл. в 2016 г. Импорт изделий из пластмасс представлен такими товарами, как пленка полипропиленовая (в том числе БОПП (биаксиально-ориентированная полипропиленовая пленка), декоративный бумажно-слоистый пластик на основе аминоформальдегидных смол, тара и упаковка, посуда столовая и кухонная из пластмасс, а также гибкие промежуточные контейнеры большой емкости (биг-бэги). Снижение закупок Россией изделий из пластмасс в Индии объясняется, главным образом, развитием собственного производства данной продукции в нашей стране.

Импорт резинотехнических и резиновых изделий за рассматриваемый период также снизился (с 6,8 тыс. т на сумму 20 млн долл. в 2011 г. до 4,8 тыс. т на сумму 17,2 млн долл. в 2016 г.). Закупки резинотехнических и резиновых изделий в Индии представлены такими товарами, как трубы, шланги, рукава из резины, ленты транспортерные, приводные ремни и бельтинг из резины.

Импортные закупки шин в Индии за рассматриваемый период в натуральном выражении снизились с 1 031 тыс. шт. в 2011 г. до 500 тыс. шт. в 2016 г., однако в стоимостном выражении закупки резко возросли: с 11,6 млн долл. в 2011 г. до 37,8 млн долл. в 2016 г. Как был отмечено выше, в 2016 г. шины и камеры резиновые вышли на первое место в структуре закупок химикатов в Индии. Подобная тенденция (снижение закупок в натуральном выражении при росте в стоимостном) объясняется изменением структуры импорта шин и камер в сторону снижения закупок дешевых велосипедных шин и увеличения закупок дорогостоящих шин для сельскохозяйственной, строительной и промышленной техники.

По данным Chemical Fibers International, в настоящее время Индия является вторым крупнейшим мировым производителем химических волокон и нитей (после Китая). Доля Индии в мировом производстве данной продукции в 2016 г. составляла порядка 8% (Китай – 66%). На долю Индии приходится порядка 6% поставок в Россию химических волокон и нитей. Закупки Россией химических волокон и нитей в Индии за период с 2011 по 2016 г. непрерывно возрастали. В 2011 г. закупки составляли 1,4 тыс. т, а в 2016 г. –12,6 тыс. т. В частности, закупки полиэфирных текстурированных нитей возросли с 1 тыс. т в 2011 г. до 9,2 тыс. т в 2016 г., а закупки вискозных волокон – с 0,2 тыс. т в 2011 г. до 3,2 тыс. т в 2016 г.

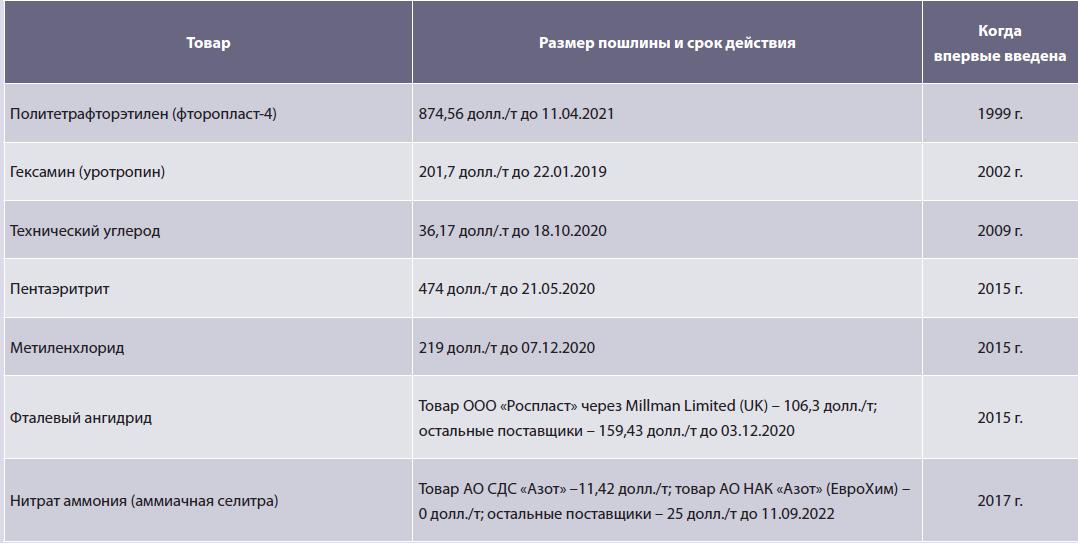

Ощутимым барьером в торговле химическими товарами между Россией и Индией являются введенные индийской стороной антидемпинговые пошлины на российские химические и нефтехимические товары. В настоящий момент в Индии действуют антидемпинговые пошлины на шесть химических товаров, поставляемых из России: гексамин (уротропин), политетрафторэтилен (фторопласт-4), технический углерод, пентаэритрит, метиленхлорид, фталевый ангидрид и нитрат аммония (аммиачная селитра) (табл. 2). Пошлины на политетрафторэтилен, гексамин и технический углерод были впервые введены соответственно в 1999, 2002 и 2009 гг. и продлены на политетрафторэтилен – три раза (в 2005, 2011 и 2016 гг.), на гексамин – два раза (в 2007 и 2014 гг.), на технический углерод – два раза (в 2013 и 2015 гг.). В 2015 г. также были впервые введены антидемпинговые пошлины в отношении сразу трех российских химических товаров – пентаэритрита, метиленхлорида и фталевого ангидрида. Совсем недавно, в сентябре 2017 г., была введена пошлина на нитрат аммония. Также в отношении трех продуктов – полибутадиенового каучука, бихромата натрия и нафталина – Министерством промышленности и торговли Индии проводятся антидемпинговые расследования. Кроме того, в 2009–2016 гг. имело место антидемпинговое расследование в отношении поставляемого из России ПВХ эмульсионного, а в 2012–2017 гг. – в отношении кальцинированной соды. В обоих случаях ущерб индийских производителей от действий российских поставщиков не был доказан, однако индийскими контролирующими органами, судя по всему, будет осуществляться дальнейший мониторинг рынков данных продуктов с целью оперативного выявления возможных будущих фактов демпинга. Отметим, что впервые антидемпинговое расследование в отношении российского нитрата аммония проводилось в 2002–2004 гг., тогда введение антидемпинговой пошлины на данный товар не было рекомендовано.

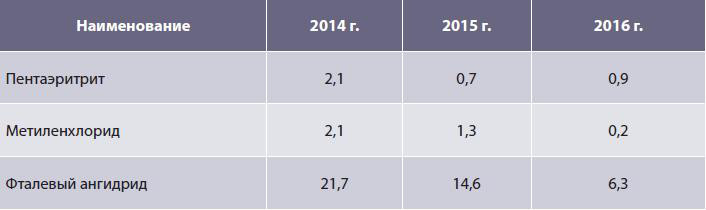

Тот факт, что индийские антидемпинговые меры оказывают негативное воздействие на развитие российско-индийской торговли химическими и нефтехимическими товарами, подтверждается фактом резкого снижения поставок в Индию фталевого ангидрида, пентаэритрита и метиленхлорида в 2015–2016 гг. (табл. 3).

Вместе с тем, следует отметить, что большинство индийских антидемпинговых пошлин на химическую и нефтехимическую продукцию не имеют строго дискриминационного характера по отношению к российским поставщикам. Так, антидемпинговые пошлины на технический углерод действуют в отношении товара не только из России, но также Китая и Таиланда. Антидемпинговые пошлины на фталевый ангидрид помимо российского товара действуют на товар, поставляемый из Тайваня, Республики Корея и Израиля (до 24 декабря 2017 г.), а также Японии (до 3 декабря 2020 г.). В целом, в настоящее время Индия применяет антидемпинговые меры в отношении 125 товаров, поставляемых из-за рубежа. Абсолютное большинство из списка этих товаров относится к категории химических. Чаще всего под действие индийских антидемпинговых мер подпадает продукция из Китая: по состоянию на август 2017 г. в Индии действовали антидемпинговые меры в отношении 93 химических и нефтехимических товаров, поставляемых из КНР. Важно отметить, что антидемпинговые пошлины – эффективный, разрешенный ВТО, инструмент защиты внутреннего рынка и поддержки развития отечественного производства. Поэтому неудивительно, что правительство Индии, стремящееся к формированию в своей стране мощного современного химического комплекса, активно (как ранее Китай) применяет данный инструмент для достижения поставленной цели. Возможно, одна из целей активной антидемпинговой политики – продвижение инициативы Make in India («Делай в Индии»), предполагающей всемерное стимулирование зарубежных компаний локализовать свое производство в Индии. Таким образом, антидемпинговые расследования в Индии в отношении российских химических товаров (равно как и химических товаров из других стран) будут продолжаться.

Для защиты интересов российских поставщиков от применения Индией антидемпинговых мер в отношении их товаров необходим тщательный мониторинг хода расследований, своевременная подготовка документов, опровергающих факт демпинга, активное взаимодействие с индийскими контролирующими органами и с органами ВТО. Также в случае целесообразности возможным вариантом укрепления позиций российских химических компаний на индийском рынке может стать инвестиционное партнерство с Индией.

На сегодняшний день самым крупным и известным совместным российско-индийским проектом в области нефтехимии на сегодняшний день является проект крупнейших нефтехимических холдингов двух стран – российской компании «СИБУР» и индийской Relience Industries («Релайенс Индастриз») – по созданию производства бутилового и галобутилового каучуков. Проект реализуется на площадке интегрированного нефтехимического комплекса «Релайенс» в г. Джамнагаре (штат Гуджарат). Мощность создаваемого производства бутилового каучука составляет 120 тыс. т в год. При этом в зависимости от рыночной конъюнктуры до 60 тыс. т производимого в год бутилкаучука может направляться на производство галобутиловых каучуков. Торжественная церемония закладки первого камня комплекса бутилового каучука состоялась 22 февраля 2013 г. Ввод объекта в эксплуатацию запланирован уже на 2018 г. Производимая предприятием продукция позволит заместить ряд марок бутилового и галобутиловых каучуков, поставляемых в Индию из-за рубежа. Таким образом, проект способствует реализации вышеупомянутой инициативы Make in India.

Инвестиции Индии в российский химический комплекс на сегодняшний день невелики. Относительно успешным можно считать сотрудничество в области фармацевтической промышленности, в то время как привлечение инвестиций в российскую химическую и нефтехимическую промышленность от индийских химических компаний и государства, несмотря на активное обсуждение подобных возможностей, пока не было осуществлено. Неоднократно обсуждались различные варианты привлечения индийских инвестиций в российскую индустрию минеральных удобрений. Так, в 2014 г. ПАО «Акрон» заключило меморандум о продаже индийской компании NMDC 30% акций «Верхнекамской калийной компании», которая владеет лицензией на разработку Талицкого участка Верхнекамского калийного месторождения в Пермском крае. Однако в начале 2016 г. было заявлено об отказе индийской стороны участвовать в данном проекте.

Также в 2016 г. министр экономического развития Республики Башкортостан Сергей Новиков заявил о заинтересованности правительства Республики в привлечении индийских инвестиций в уставной капитал АО «Мелеузовские минеральные удобрения» (принадлежащее ООО «Газпром нефтехим Салават»). Сообщения о дальнейшей работе по привлечению индийских инвестиций в капитал предприятия в открытых источниках отсутствуют.

В целом, партнерство в области науки и технологий между Россией и Индией развито значительно сильнее, чем инвестиционное партнерство в промышленности. Совместные теоретические и прикладные исследования осуществляют более 200 исследовательских центров в обеих странах. Химическая наука является одной из важнейших сфер российско-индийского научного сотрудничества. Одним из российских научных центров, наиболее активно сотрудничающих с Индией, является Институт органической химии им. Н.Д. Зелинского РАН.

Инвестиционное и технологическое партнерство между Россией и Индией в области химической и нефтехимической промышленности, безусловно, имеет большие возможности для расширения. Обе страны характеризуются большим внутренним рынком, богатыми природными ресурсами, существенным научным потенциалом в области химических технологий и промышленных биотехнологий. В числе потенциальных направлений сотрудничества можно назвать: производство композиционных материалов, «точное» (координатное) земледелие, производство индустриальных ЛКМ, а также промышленные биотехнологии.

Создание совместных российско-индийских предприятий по производству композиционных материалов может быть полезно ввиду активного сотрудничества нашей страны с Индией в сфере развития авиастроения. Так, в 2015 г. между Россией и Индией было подписано соглашение о сотрудничестве в области вертолетостроения, в 2016 г. было учреждено СП по сборке в Индии российских вертолетов Ка-226Т. Также в 2016 г. было заявлено о возможности участия России в проектах по развитию гражданского самолетостроения в Индии. По всей видимости, создание сборочных производств российской техники является лишь первым шагом в российско-индийском авиастроительном сотрудничестве. Можно предположить с большой долей вероятности, что уже в ближайшей перспективе целесообразной станет локализация производства в Индии отдельных деталей и узлов вертолетов и самолетов, что, в свою очередь, создаст спрос на композиционные материалы. Важно также отметить, что Индия обладает подходящей ресурсной базой для развития производства композитов: в индийских кластерах химической промышленности сосредоточены производства полимерных материалов (как крупнотоннажных, так и малотоннажных), химических волокон, стекловолокон, а также химикатов-добавок для полимерных материалов. Таким образом, совместное предприятие, сочетающее индийскую ресурсную базу с российскими технологиями производства композиционных материалов, могло бы стать важным (на сегодняшний день недостающим) элементом цепочки добавленной стоимости.

Сотрудничество Индии и России в области агрохимии могло бы также быть полезно обеим странам. Однако можно предположить, что наиболее перспективной сферой совместной работы станет не просто инвестиционное сотрудничество в сфере производства химикатов для сельского хозяйства, но инвестиционное и технологическое сотрудничество в сфере производства химикатов для нужд так называемого точного земледелия. Точное земледелие – это концепция, предполагающая достижение высокой урожайности при максимально щадящем отношении к окружающей среде и наиболее эффективном использовании ресурсов (земельных, водных и др.). Хотя на сегодняшний день точное земледелие еще не имеет в Индии широкого распространения, можно ожидать, что растущий спрос на продукты питания вкупе с истощением земельных и водных ресурсов стимулируют индийских сельхозпроизводителей переходить к осуществлению своей экономической деятельности в соответствии с данной концепцией. Точное земледелие предполагает индивидуальный подбор составов удобрений под конкретные почвы и сельскохозяйственные культуры, применение удобрений пролонгированного действия, капсулированных семян и др. Таким образом, сотрудничество между Россией и Индией в сфере точного земледелия могло бы осуществляться посредством совместного изучения потребностей индийского сельского хозяйства в современных удобрениях, средствах подготовки семян и др., а также создании совместных предприятий (на территории России или Индии), производящих соответствующие химикаты.

Возможно также сотрудничество между Россией и Индией в сфере производства индустриальных лакокрасочных материалов для нужд как индийского, так и российского рынка. Индия является наиболее быстрорастущим рынком лакокрасочных материалов. По прогнозу TechSci Research, в период до 2026 г. индийский рынок ЛКМ будет расти со средней скоростью порядка 13% в год. Вместе с тем, хотя наибольший спрос ожидается в сегменте декоративных ЛКМ (в связи с развитием строительства и урбанизации), сегмент индустриальных ЛКМ также будет расти достаточно высокими темпами. Для российского же рынка актуальной проблемой является импортозамещение индустриальных ЛКМ. Важными факторами конкурентоспособности возможных совместных предприятий по выпуску индустриальных ЛКМ может быть использование индийских малотоннажных химических продуктов – сиккативов, отвердителей, пигментов, а также объединение российского и индийского научно-технологического потенциалов в сфере производства данной продукции.

Потенциальным направлением сотрудничества между Россией и Индией могут быть также промышленные биотехнологии. В настоящее время Индия характеризуется чрезвычайно высокими темпами роста биотехнологического сектора. Выпуск биотехнологической продукции в этой стране за 10 лет (с 2005 по 2015 г.) возрос с 1,1 до 7 млрд долл. В 2016 г. выпуск возрос более чем на 57% (!) по сравнению с предыдущим годом и составил около 11 млрд долл. До 2025 г. темпы роста данного производства прогнозируются на уровне 30% в год, таким образом к 2025 г. выпуск достигнет почти 100 млрд долл. Наибольшую долю в структуре биотехнологического производства в Индии занимает биофармацевтика (64% выпуска в 2016 г.), на долю биотехнологий для сферы услуг (включая очистку сточных вод) приходится порядка 18% выпуска, на долю биотехнологий для сельского хозяйства – порядка 14% выпуска, а на долю промышленных биотехнологий – около 3%. Очевидно, что в связи с урбанизацией, ростом промышленного производства и увеличением спроса на промышленную продукцию со стороны растущего среднего класса нагрузка на окружающую среду в Индии в ближайшее десятилетие значительно возрастет. При этом широкомасштабное применение биотехнологий в промышленности, сельском хозяйстве и сфере услуг станет одной из немногих возможностей сохранения окружающей среды без ущерба для темпов экономического роста и темпов роста уровня жизни населения. В этих условиях участие России, обладающей довольно большим научным потенциалом в области биотехнологий (в том числе промышленных), в развитии индийских промышленных биотехнологий может принести значительные выгоды обеим странам.

ОСНОВНЫЕ ПОКАЗАТЕЛИ РАБОТЫ ХИМИЧЕСКОГО КОМПЛЕКСА РОССИИ ЗА ЯНВАРЬ–АВГУСТ 2017 Г.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Основные показатели работы химического комплекса России за январь–июнь 2017 г.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

ОСНОВНЫЕ ПОКАЗАТЕЛИ РАБОТЫ ХИМИЧЕСКОГО КОМПЛЕКСА РОССИИ ЗА ЯНВАРЬ–АПРЕЛЬ 2017 Г.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

ОСНОВНЫЕ ПОКАЗАТЕЛИ РАБОТЫ ХИМИЧЕСКОГО КОМПЛЕКСА РОССИИ ЗА ЯНВАРЬ-ФЕВРАЛЬ 2017 г.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

ОСНОВНЫЕ ПОКАЗАТЕЛИ РАБОТЫ ХИМИЧЕСКОГО КОМПЛЕКСА РОССИИ ЗА ЯНВАРЬ–ДЕКАБРЬ 2016 Г.

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Мировой рынок минеральных удобрений

Химики, выпускающие минеральные удобрения, вносят значительный вклад в решение глобальной проблемы обеспечения населения Земли продовольствием. Российские производители минеральных удобрений активно участвуют в мировом интеграционном процессе, ежегодно поставляя в различные страны мира миллионы тонн азотных, фосфорных и калийных туков.

В 2015 г. объем экспортных поставок минеральных удобрений составил 16 млн. т, при этом доля России была на уровне: на рынке азотных удобрений – 5,2%, фосфорных удобрений – 6,3%, калийных удобрений – 24,1%.

В данной статье представлены основные показатели развития мирового рынка минеральных удобрений в 2015/16 гг. и оценка международной организации IFA его сбалансированности в среднесрочной перспективе до 2020 г.

Мировое потребление удобрений в 2015/16 гг. составило 181 млн. т (п.в.), т.е. из-за общеэкономического спада и засухи в некоторых районах мира (в Южной и Юго-Восточной Азии, Латинской Америке и Африке) снизилось на 1%. Тем не менее оценка рынка специалистами международной организации IFA в 2016/17 гг. выглядит достаточно оптимистично: ожидается прирост спроса в 2,9% (табл. 1). Основанием для оптимизма являются некоторое выправление экономической ситуации и более благоприятные погодные условия.

Таблица 1. Потребление удобрений в мире, тыс. т (п.в.)

|

Годы |

N |

P2O5 |

K2O |

Всего |

|

2012/13 |

108,1 |

41,6 |

29,1 |

178,8 |

|

2013/14 |

110,4 |

40,3 |

30,2 |

180,9 |

|

2014/15 |

111,8 |

41,3 |

31,5 |

184,6 |

|

Темп прироста |

+1,3% |

+2,5% |

+4,2% |

+2,0% |

|

2015/16 |

108,0 |

41,0 |

32,0 |

181,0 |

|

Темп прироста |

-1,0% |

-1,0% |

-0,8% |

-1,0% |

|

2016/17 (оценка) |

111,0 |

42,0 |

33,0 |

186 |

|

Темп прироста |

+3,0% |

+3,0% |

+2,3% |

+2,9% |

Источник: Fertilizer Outlook 2016–2020, IFA.

В среднесрочной перспективе, до 2020 г., рынок минеральных удобрений покажет умеренный прирост и при загрузке мощностей на 80% достигнет 199 млн. т (п.в.) (табл. 2), или 270 млн. т в физическом объеме. За период 2016–2020 гг. инвестиции в отрасль составят 130 млрд. долл., будет введено более 150 новых мощностей, т.е. мировая мощность возрастет более чем на 150 млн. т.

Таблица 2. Среднесрочный прогноз развития производства минеральных удобрений

в мире, тыс. т (п.в.)

|

Годы |

N |

P2O5 |

K2O |

Всего |

|

2013/14 |

110,4 |

40,3 |

30,2 |

180,9 |

|

2020/21 (прогноз) |

117,0 |

45,0 |

37,0 |

199 |

|

Темп прироста |

+1,2% |

+1,7% |

+2,3% |

+1,6% |

Источник: Fertilizer Outlook 2015–2019, IFA.

Основной прирост спроса на удобрения произойдет в Африке (3,6%), Южной Азии (2,9%), Латинской Америке (2,8%), прежде всего – в Бразилии и Аргентине.

Мощности по производству аммиака к 2020 г. возрастут на 10% относительно 2010 г. – до 230 млн. т NH3. Основные мощности будут введены в Китае, Индонезии, США, Алжире, Египте и Нигерии. Прирост мощностей по производству аммиака определяется расширением производственной базы по выпуску карбамида, на который приходится 55% рынка азотных удобрений.

В течение последующих пяти лет 97% запланированных к вводу мощностей по выпуску аммиака будут работать на природном газе, хотя в Китае, несмотря на рационализацию производства, 78% мощностей по-прежнему будут использовать уголь (в настоящее время на этом сырье работает 82% аммиачных установок).

Глобальная мощность по впуску карбамида за период 2015–2020 гг. возрастет на 10% – до 229 млн. т. Примерно 35% новых проектов будет реализовано в Восточной Азии, 18% – в Африке и 15% – в Северной Америке. Всего ожидается ввод 60 новых проектов по выпуску карбамида, из них 20 будут введены в Китае.

Спрос на карбамид в 2020 г. оценивается на уровне 208 млн. т, т.е. будет ежегодно возрастать на 2,5%, причем прирост спроса со стороны промышленности будет более чем в четыре раза превышать прирост спроса со стороны сектора удобрений. Основной спрос на карбамид промышленного назначения ожидается в Китае и Европе, на карбамид-удобрение – в Южно-Азиатском регионе.

При прогнозируемых параметрах развития мирового рынка карбамида загрузка мощностей в целом составит 90%, т.е. рынок будет сбалансированным.

На рынке фосфатного сырья ожидается прирост предложения на 11% – до 250 млн. т, при этом 80% прироста объемом 35 млн. т произойдет за счет расширения производственной базы в Марокко, Саудовской Аравии, Иордании и Китае.

Глобальная мощность по выпуску фосфорной кислоты за период 2015–2020 гг. возрастет на 13% – до 65,3 млн. т за счет ввода 30 новых производств, причем ¾ из них – в Китае. Кроме того, новые проекты будут реализованы в Марокко, Саудовской Аравии и Бразилии. Спрос на фосфорную кислоту до 2020 г. будет расти на 2,5% в год.

В период 2015–2020 гг. ожидается ввод 30 новых мощностей по выпуску фосфорных удобрений, в результате чего мировая мощность возрастет на 7 млн. т (п.в.) – до 52 млн. т (п.в.). Примерно половина новых мощностей будет введена в Китае и Марокко. Кроме того, новые проекты будут реализованы в Саудовской Аравии, Бразилии и Индии.

Рынок калийных удобрений, показавший в предыдущие годы наибольшую динамичность, в период 2015–2020 гг. продолжит активно развиваться: ожидается реализация 25 проектов, из них четыре крупных greenfield – в Канаде, России и Беларуси. Мировая мощность по выпуску калийных удобрений в 2020 г. оценивается на уровне 64,5 млн. т (п.в.), т.е. возрастет относительно 2015 г. на 22%.

Спрос на калийные удобрения в 2020 г. ожидается на уровне 51,6 млн. т, т.е. будет возрастать на 2,1% в год, а загрузка мощностей будет на уровне 80%.

Производство серы в мире в 2020 г. ожидается на уровне 72 млн. т (п.в.), т.е. ежегодно будет увеличиваться на 4%. Крупные проекты будут реализованы в Катаре, России, Саудовской Аравии и Туркменистане. В США также ожидается прирост производства серы, что приведет к снижению ее импорта.

Предложение/спрос серы в 2020 г. составит 69 млн. т (п.в.), т.е. мощности будут загружены на 96%, что определяется ростом спроса со стороны производителей серной кислоты.

В табл. 3 представлены регионы – экспортеры основных видов минеральных удобрений в 2014 г. Из нее следует, что доля стран СНГ на мировом рынке аммиака находилась на уровне 24%, карбамида – на уровне 16%, аммиачной селитры – на уровне 63% (монопольное положение), ДАФ – на уровне 10% и калийных удобрений – на уровне 40%.

Таблица 3. Объемы экспорта основных видов минеральных удобрений по регионам

в 2014 г., тыс. т (п.в.)

|

|

Аммиак |

Карбамид |

Аммиачная селитра |

ДАФ |

Хлорид калия |

|

Западная Европа |

1 231 |

829 |

402 |

8 |

2642 |

|

ЕС-28 |

1 433 |

1 406 |

751 |

354 |

2642 |

|

Центральная Европа |

196 |

497 |

190 |

24 |

0 |

|

СНГ (с Украиной) |

3603 |

3 494 |

2 109 |

645 |

11964 |

|

Северная Америка |

892 |

630 |

272 |

1 078 |

10957 |

|

Латинская Америка |

3 903 |

541 |

88 |

72 |

834 |

|

Африка |

1 179 |

1 005 |

63 |

971 |

0 |

|

Западная Азия |

2805 |

7 533 |

20 |

1 367 |

3852 |

|

Южная Азия |

20 |

0 |

3 |

0 |

0 |

|

Восточная Азия |

886 |

7 335 |

204 |

2 310 |

218 |

|

Океания |

429 |

0 |

13 |

112 |

0 |

|

Прочие |

0 |

0 |

0 |

0 |

0 |

|

Мир, всего |

15 143 |

21 863 |

3 358 |

6 587 |

30 466 |

Истчник: IFA, 2015.

В табл. 4 представлены региональные рынки сбыта основных видов минеральных удобрений, которые по емкости имеют существенные различия. Так, наиболее емкими рынками сбыта являются:

- для аммиака – страны Северной Америки (США) и ЕС;

- для карбамида – страны Северной Америки (США), Латинской Америки (Бразилия), страны Южной Азии (Индия) и страны ЕС;

- для аммиачной селитры – страны Латинской Америки;

- для ДАФ – страны Южной Азии (Индия), страны ЕС;

- для хлорида калия – страны Восточной Азии (Китай), Латинской Америки, Северной Америки (США) и страны ЕС. Pakabukai, grandinėlės, auskarai, apyrankės, sidabriniai žiedai https://www.silvera.lt/ziedai

Таблица 4. Объемы импорта основных видов минеральных удобрений по регионам в 2014 г., тыс. т (п.в.)

|

|

Аммиак |

Карбамид |

Аммиачная селитра |

ДАФ |

Хлорид калий |

|

Западная Европа |

3796 |

2548 |

470 |

792 |

2784 |

|

ЕС-28 |

3796 |

3061 |

719 |

954 |

3234 |

|

Центральная Европа |

179 |

565 |

154 |

164 |

754 |

|

СНГ (с Украиной) |

225 |

167 |

503 |

27 |

193 |

|

Северная Америка |

4266 |

4024 |

324 |

301 |

5387 |

|

Латинская Америка |

703 |

4074 |

1094 |

958 |

6469 |

|

Африка |

1031 |

1305 |

268 |

310 |

578 |

|

Западная Азия |

862 |

974 |

251 |

275 |

233 |

|

Южная Азия |

1983 |

4621 |

18 |

2448 |

3251 |

|

Восточная Азия |

2036 |

2520 |

197 |

979 |

10280 |

|

Океания |

85 |

1052 |

77 |

128 |

394 |

|

Прочие |

29 |

13 |

4 |

4 |

144 |

|

Мир, всего |

15143 |

21863 |

3358 |

6587 |

30466 |

Источник: IFA, 2015

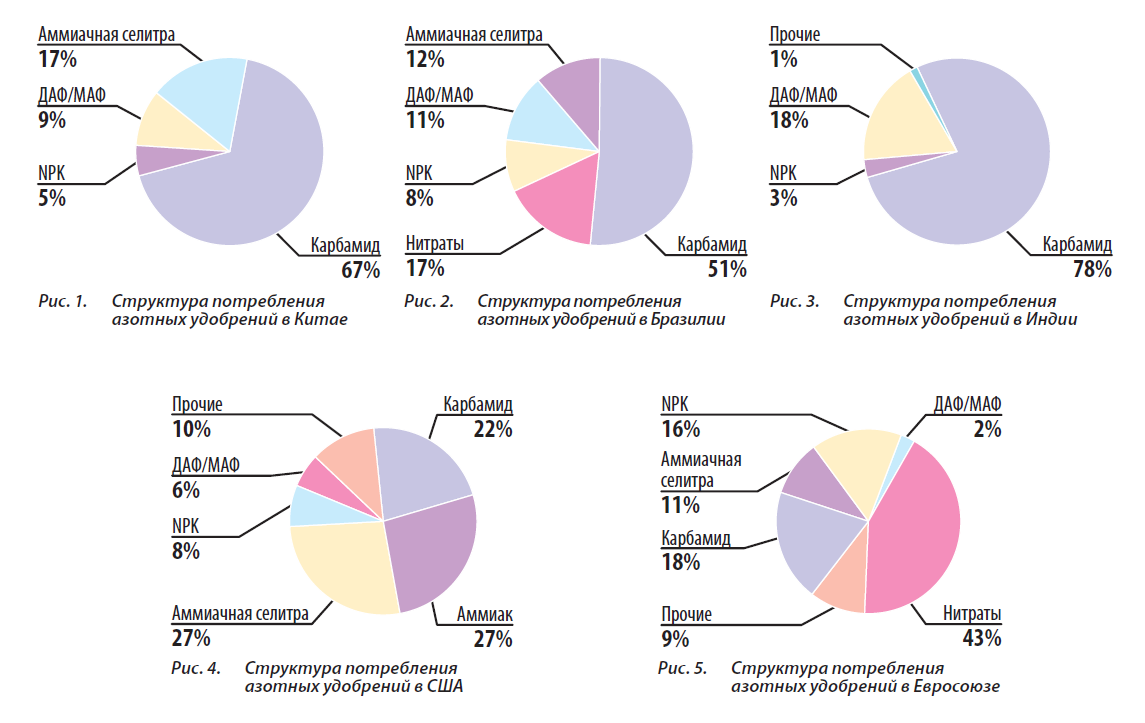

Более 60% потребления минеральных удобрений в мире приходится на азотные туки, которые имеют достаточно широкий продуктовый спектр. На рис. 1–5 представлены структуры потребления наиболее востребованных видов азотных удобрений на самых емких рынках стран мира.

Активный прирост населения земного шара предопределяет обострение проблемы обеспечения продовольствием. А это значит, что мировой рынок минеральных удобрений, без которых невозможно решить данную проблему, будет и далее расширяться. Эта парадигма стимулирует рост мощностей по выпуску практически всех видов удобрений, что усиливает конкуренцию среди их поставщиков, в числе которых – и российские производители минеральных удобрений.

Основными конкурентами российских экспортеров на рынке минеральных удобрений будут:

- на рынке аммиака – страны Латинской Америки (Венесуэла, Тринидад и Тобаго) и страны Западной Азии (Саудовская Аравия, Катар);

- на рынке карбамида и ДАФ – страны Западной Азии (Саудовская Аравия, Катар) и страны Восточной Азии (Китай);

- на рынке хлорида калия – страны Северной Америки (Канада).

Основные показатели работы химического комплекса России за январь–июнь 2016 года

Индексы производства по основным видам экономической деятельности обрабатывающих производств за январь–июнь 2016 г. характеризуются следующими данными (рис. 1). Индекс производства в химическом производстве за январь–июнь 2016 г. в % к январю–июню 2015 г. составил 105,2, в производстве резиновых и пластмассовых изделий – 105,8 (в целом по обрабатывающим производствам – 99,1). В рассматриваемом периоде отмечалась разно- направленная динамика индекса промышленного производства по представленным видам экономической деятельности. Наибольшее увеличение индекса промышленного производства наблюдалось по виду деятельности: «производство кожи, изделий из кожи и производство обуви», «химическое производство» и «производство резиновых и пластмассовых изделий», а значительное снижение этого показателя произошло по виду деятельности: «производство прочих неметаллических минеральных продуктов» – минус 10,5%, «прочие производства» – минус 8,0%, «производство транспортных средств и оборудования» – минус 5,4%.

Рис. 1. Динамика индексов производства по основным видам экономической деятельности по полному кругу предприятий.

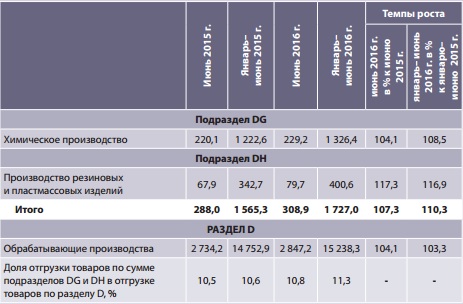

В табл. 1 представлена динамика отгрузки товаров собственного производства за январь–июнь 2015 и 2016 гг. в химическом комплексе и в обрабатывающих производствах в целом. Объем отгруженных товаров собственного производства, выполненных работ и услуг собственными силами по виду деятельности «обрабатывающие производства» в январе–июне 2016 г. составил 15 238 млрд. руб. и увеличился по сравнению с аналогичным периодом прошлого года на 3,3%. Объем отгруженных товаров собственного производства, выполненных работ и услуг собственными силами по виду деятельности «химическое производство» в январе–июне 2016 г. составил 1 326,4 млрд. руб. и увеличился по сравнению с аналогичным периодом предыдущего года на 8,5%, а по виду деятельности «производство резиновых и пластмассовых изделий» за отчетный период – 400,6 млрд. руб. и увеличился по сравнению с аналогичным периодом 2015 г. на 16,9%.

Таблица 1. Отгрузка товаров собственного производства, выполненных работ и услуг собственными силами по полному кругу предприятий, млрд. руб.

На рис. 2 представлено изменение доли химического комплекса в отгрузке товаров собственного производства по виду деятельности «обрабатывающие производства». В январе–июне 2016 г. по сравнению с аналогичным периодом прошлого года наблюдалось увеличение доли с 10,6 до 11,3%, в июне 2016 г. относительно июня 2015 г. – с 10,5 до 10,8%. Объемы выпуска продукции химического комплекса приведены в табл. 2.

Производство пластмасс в первичных формах за январь–июнь 2016 г. составило 3 822,0 тыс. т, что практически соответствует показателю аналогичного периода предыдущего года. Объём производства полиэтилена за январь–июнь 2016 г. составил 1 087,3 тыс. т, что на 7,9% выше показателя января–июня 2015 г. Такой рост в основном обусловлен бесперебойной работой ООО «Ставролен», возобновившего работу с апреля 2015 г. и наращивающего мощности после аварии. Так, в рассматриваемом периоде на данном предприятии было произведено 131,3 тыс. т полиэтилена. При этом выпуск полиэтилена в ОАО «Ангарский завод полимеров» сократился более чем в пять раз по сравнению с аналогичным периодом предыдущего года в связи с плановыми ремонтными работами.

Пуск нового агрегата «Аммиак-4» мощностью 700 тыс. т/год в ПАО «Акрон»

29 июля 2016 г. в ходе рабочей поездки в Великий Новгород Президент России Владимир Путин посетил ПАО «Акрон», один из крупнейших мировых производителей минеральных удобрений.

В присутствии президента состоялась торжественная церемония открытия нового агрегата по производству аммиака, ставшего крупнейшим на постсоветском пространстве. В торжественной церемонии открытия приняли участие министр промышленности и торговли Денис Мантуров, председатель координационного совета ПАО «Акрон» Вячеслав Кантор, губернатор Новгородской области Сергей Митин и другие официальные лица.

Потребление минеральных удобрений отечественными сельхозпроизводителями выросло на 12%

По оперативной информации органов управления АПК субъектов Российской Федерации, с 1 января по 25 июля 2016 г. сельхозтоваропроизводители приобрели 1,85 млн. т действующего вещества (далее — д.в.) минеральных удобрений, что на 195,9 тыс. т д.в., или 12%, больше, чем на эту дату в 2015 г.

Накопленные ресурсы минеральных удобрений (с учетом остатков 2015 г.) составляют 2,08 млн. т д.в., что на 226,1 тыс. т д.в. больше, чем на эту дату 2015 г.

По состоянию на 25 июля 2016 г. средняя цена наиболее потребляемых форм минеральных удобрений, с учетом НДС, тары, транспортных и дистрибьюторских затрат, в сравнении с аналогичной датой 2015 г. составляет: на аммиачную селитру — 14 тыс. 832 руб. за тонну (+2%), карбамид — 19 тыс. 126 руб. за тонну (-0,1%), калий хлористый — 15 тыс. 482 руб. за тонну, азофоску — 22 тыс. 841 руб. за тонну (+11%), аммофос — 30 тыс. 733 руб. за тонну (+17%).

По данным органов управления АПК субъектов РФ, потребность в минеральных удобрениях в 2016 г. для проведения сезонных полевых работ составляет 2,6 млн. т.