Аминев С.Х.

СТРАТЕГИЯ РАЗВИТИЯ ХИМИЧЕСКОГО И НЕФТЕХИМИЧЕСКОГО КОМПЛЕКСА НА ПЕРИОД ДО 2030 Г.: ЦЕЛИ И РЕАЛИИ

С.Х. АМИНЕВ,

генеральный директор

ОАО «НИИТЭХИМ»

В 2013 г. Председатель Правительства РФ Д.А. Медведев дал поручение Минпромторгу России разработать с привлечением ведущих экспертов Стратегию развития химической промышленности до 2030 г.

К исполнению данного поручения была привлечена малоизвестная в химическом сообществе компания Strategy Partners Groups, слабо представляющая на тот момент специфические особенности отрасли, поставляющей свою продукцию практически во все сферы экономики и быта – автомобилестроение, сельское хозяйство, строительство, легкая промышленность, пищевая промышленность, военно-промышленный комплекс (ВПК) и др. Подготовленный данной компанией проект Стратегии обсуждался на многих дискуссионных площадках химического сообщества и был критически оценен рядом отраслевых специалистов. Отдельные замечания были учтены и скорректированы, в том числе был расширен сегмент сырьевого обеспечения отрасли в соответствии с Планом развития газо- и нефтехимии России на период до 2030 г.

После определенных корректировок Стратегия развития химического и нефтехимического комплекса на период до 2030 г. была утверждена приказом Минпромторга России и Минэнерго России от 8 апреля 2014 г. № 651/172.

В соответствии с Планом мероприятий по реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 г. в Минпромторге России в 2015 г. был проведен мониторинг Стратегии, который показал значительные расхождения реальных показателей развития химического и нефтехимического комплекса от целевых показателей. Это было связано как изменениями в экономике России в связи с наложением на страну экономических санкций, так и недостаточным профессионализмом разработчиков.

Для придания внесению поправок и самому документу необходимой мобильности по приказу Минпромторга России № 33 и Минэнерго России № 11 от 14 января 2016 г. в Стратегию развития химического и нефтехимического комплекса на период до 2030 г. разработчиком первичной версии, компанией Strategy Partners Groups, были внесены изменения, учитывающие состояние российской экономики и перспективы развития отечественной промышленности, обозначенные в Государственной программе «Развитие промышленности и повышение ее конкурентоспособности» (утверждена постановлением Правительства Российской Федерации от 15 апреля 2014 г. № 323).

Что же показал мониторинг обновленной Стратегии, проведенный в ОАО «НИИТЭХИМ» по показателям развития химических и нефтехимических производств в 2015 и 2016 гг.?

Прежде всего один из основных целевых показателей – «Объем отгруженных товаров собственного производства, выполненных работ и услуг собственными силами по химическому комплексу (в действующих ценах)» – в 2015 г. превысил показатель, заданный в Стратегии, на 674,6 млрд руб., а в 2016 г. – на 595,8 млрд руб. и составил

3 514,8 млрд руб.

Причем в Стратегии отгрузка товаров по химическому комплексу представлена только одним целевым показателем, в то время как Росстат подразделяет химический комплекс на подраздел DG «Химическое производство» и подраздел DH «Производство пластмассовых и резиновых изделий». В результате включения в Стратегию только суммарного показателя отгрузки не представилось возможным проследить развитие каждого из подразделов химического комплекса, хотя подраздел DH включает производство мало- и среднетоннажной химии, которая вырабатывает в основном высокотехнологичную продукцию, и развитие именно этого сектора химического комплекса должно быть в особенном фокусе.

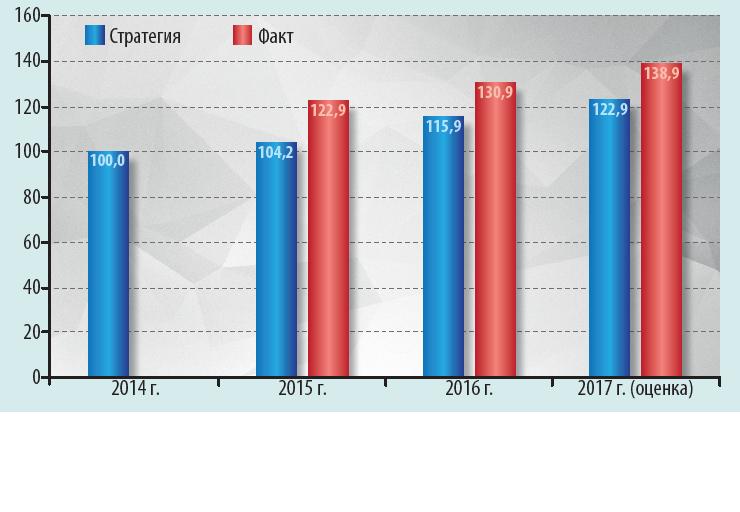

Превышение объема отгрузки товаров относительно целевого показателя предопределило превышение индекса роста объема производства продукции химического комплекса (рис. 1).

Превышение в 2015–2016 гг. основных целевых показателей Стратегии обусловлено увеличением физического объема производства продукции за счет ввода новых модернизации ряда действующих производств, а также ростом цен на многие виды химической продукции.

Значительное расхождение с целевыми показателями отмечено и в сфере инвестирования химических проектов: в 2015 г. реальный показатель (в ценах 2014 г.) превысил целевой на 107,76 млрд руб. (на 44,7%), в 2016 г. – на 36,4 млрд руб. (на 10,6%) и составил 381,4 млрд руб. против 348,76 млрд руб. в предыдущем году.

Отмеченные выше отклонения целевых и реальных показателей развития химического и нефтехимического комплекса демонстрируют более позитивный тренд развития отрасли относительно заложенного в Стратегии и дают основание предполагать, что и в среднесрочной перспективе тенденция превышения объемов выпуска химической и нефтехимической продукции целевых показателей сохранится. Согласно оценке ОАО «НИИТЭХИМ» в 2017 г. объем отгруженных товаров собственного производства, выполненных работ и услуг собственными силами в химическом комплексе составит

3 755 млрд руб., что будет выше целевого показателя Стратегии на 661 млрд руб. (на 21,3%).

Среди других целевых показателей развития химического и нефтехимического комплекса хотелось бы особо остановиться на показателях внешнеэкономической деятельности отрасли.

Известно, что химическая и нефтехимическая промышленность России является экспортоориентированной: на экспорт поставляется более 1/3 производимой продукции, а доля валютных поступлений от поставок химической и нефтехимической продукции в общероссийском экспорте составляет примерно 5%.

Вместе с тем на импорт химической и нефтехимической продукции приходится до 9% общероссийских валютных затрат, причем, несмотря на экономические проблемы и рост курса доллара в 2016 г., импорт продукции химического комплекса увеличился на 1,6 млрд долл. (на 8,6%) и сальдо внешнеторгового баланса стало отрицательным: дефицит составил 1,5 млрд долл.

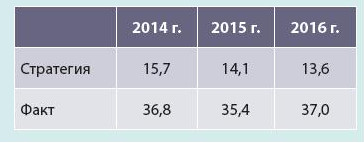

Доля импорта в потреблении химической и нефтехимической продукции много лет находится на уровне 35–40%, в связи с чем проблема импортозамещения в отрасли стоит весьма остро. В Стратегии же целевой показатель «доля импорта в структуре потребления продукции химического комплекса» по непонятным причинам представлен нереально низкими значениями, находящимися на уровне здоровой рыночной конкуренции (см. таблицу).

В то же время в Стратегии выделен такой целевой показатель, как «импорт в структуре потребления продукции химического комплекса глубокой переработки», расчет которого, однако, весьма условен из-за отсутствия расшифровки показателя «продукция химического комплекса глубокой переработки» и сравнить его с реальными данными не представляется возможным.

Мониторинг другого целевого показателя – «потребление химической продукции на душу населения», выраженного в килограммах, – еще более проблематичен. Продукция химического комплекса, как известно, исчисляется разными единицами: газы – в куб. м; шины, резинотехнические и пластмассовые изделия – в шт., пленки – в кв. м, поэтому, несмотря на существующие не более чем ориентировочные коэффициенты пересчета данных единиц измерения в килограммы, нет смысла вводить весьма приблизительный показатель «потребление химической продукции на душу населения», выраженный в килограммах, в качестве целевого. Более приемлемыми являются представленные в Стратегии показатели душевого потребления отдельных химических продуктов, выраженные в единых единицах измерения.

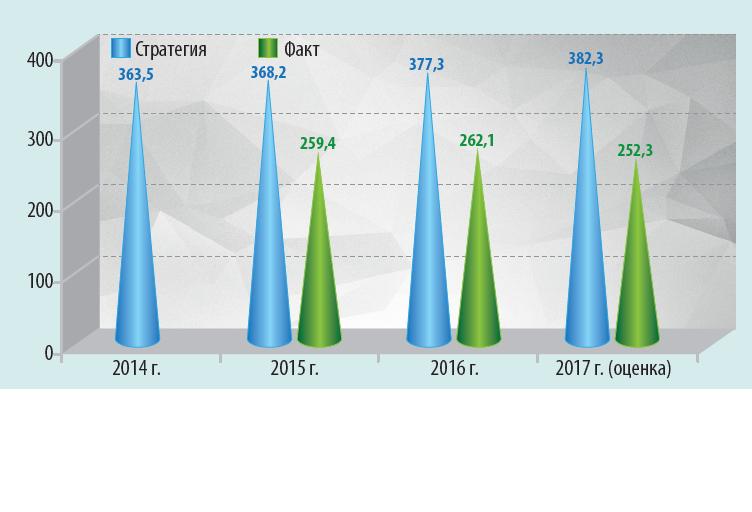

На рис. 2 и 3 в качестве примера представлены целевые и фактические показатели потребления такой крупнотоннажной химической и нефтехимической продукции, как минеральные удобрения (в кг/га) и шины для легковых и легкогрузовых автомобилей (в шт./тыс.чел.).

Согласно мониторингу Стратегии в 2016 г. фактическое потребление минеральных удобрений в расчете на гектар превысило целевой показатель на 7%, что свидетельствует о положительной динамике развития внутреннего рынка минеральных удобрений. Действительно, в 2016 г. российские аграрии приобрели минеральных удобрений на 300 тыс. т больше относительно предыдущего года (всего 2,815 млн т) и этот прирост определялся прежде всего господдержкой аграриев со стороны государства, увеличением их платежеспособности. Немаловажную роль играет тот факт, что производители минеральных удобрений активно развивают собственные торговые сети, что позволяет снижать издержки, возникающие при задействовании посреднических услуг, и таким образом повышать объемы продаж.

Вместе с тем удивляет изначально низкий уровень потребления минеральных удобрений, заложенный в Стратегию вплоть до 2030 г.: 45–55 кг/га (в пит. в-в). Применение 1 кг минеральных удобрений обеспечивает прирост урожайности зерновых на 8–12 кг, масличных культур — на 4–8, корне- и клубнеплодов — на 30–50 кг и т.д. Количество вносимых минеральных удобрений на 1 га пашни свидетельствует об уровне интенсивности земледелия. Лидером здесь является Китай, где потребление составляет 488 кг/га (в пересчете на действующее вещество, д.в.), т.е. в России вносится минеральных удобрений на порядок меньше. Более того, даже в Беларуси показатель потребления минеральных удобрений составляет 288 кг/га (в пересчете на д.в.), что более чем в пять раз выше целевого показателя действующей Стратегии развития химического и нефтехимического комплекса.

Что касается душевого потребления шин для легковых и легкогрузовых автомобилей, то большой разрыв реальных данных от целевых показателей определяется сужением российского рынка автомобилей: в 2016 г. – на 11% и это в условиях существенной поддержки со стороны государства.

Обращает на себя внимание еще один целевой показатель Стратегии – «доля объемов выпуска продукции глубокой переработки в структуре выпуска химического комплекса в натуральном выражении», поскольку непонятно, что означает «в натуральном выражении», и если имеется в виду весовое исчисление, то для химического комплекса показатель объема производимой продукции в весовом исчислении по вышеотмеченным причинам весьма условен и не может быть целевым.

В настоящее время на многих дискуссионных площадках затрагивается проблема развития малотоннажной химии, которая в российском химическом комплексе находится в положении «нелюбимой падчерицы», хотя именно эта продукция крайне необходима для инновационного развития российской экономики и в значительной степени определяет многомиллиардные затраты на импорт продукции химического комплекса.

В Стратегии понятие «малотоннажная химия» отсутствует, хотя в некоторых разделах рассматривается «спецхимия», которая в зарубежных информационных изданиях действительно представляет малотоннажную химическую продукцию, но в России ассоциируется с продукцией, используемой исключительно в ВПК.

Справедливости ради, следует отметить, что проблема развития малотоннажной химии включена в План мероприятий по реализации Стратегии развития химического и нефтехимического комплекса на период до 2030 г. (наряду с включением в этот План дорожных карт по развитию подотрасли переработки пластмасс, лакокрасочных материалов, минеральных удобрений, шин, искусственных и синтетических волокон и нитей). В декабре 2016 г. проект дорожной карты по развитию производств малотоннажной химии на период до 2030 г., подготовленный специалистами компании Strategy Partners Group на базе предложений со стороны более 100 предприятий химического комплекса, был представлен на рассмотрение в Минпромторг и в целом получил одобрение экспертов.

Этой же компанией подготовлен к рассмотрению проект дорожной карты по развитию производства минеральных удобрений до 2025 г. Данный сектор химического комплекса имеет высочайшую экспортную компоненту (80% и более), в то время как в российском земледелии потребление минеральных удобрений не отвечает общемировым стандартам. Важно, чтобы в дорожной карте развития производства минеральных удобрений, точнее – Плане мероприятий по развитию производства минеральных удобрений, учитывались потребности не только агропромышленного комплекса (АПК), но и фермерских хозяйств.

***

Мониторинг Стратегии развития химического и нефтехимического комплекса до 2030 г. показал весьма существенные расхождения целевых и фактических показателей развития отрасли в 2015–2016 гг. как положительного, так и негативного характера, т.е. документ, на разработку которого затрачено более 10 млн руб., уже в настоящее время перестал служить ориентиром для инновационного развития химической и нефтехимической промышленности.

Этот факт предопределяет необходимость разработки новой Стратегии, и в Минпромторге в 2018 г. предусматривается разработка новой, и пролонгированной уже до 2035 г., Стратегии развития химического и нефтехимического комплекса.

Пока неизвестно, кто будет разработчиком этой Стратегии, но хотелось бы пожелать, чтобы новый документ был разработан на более высоком профессиональном уровне, определил приоритеты развития химической и нефтехимической промышленности в целом и по отдельным секторам и стал действенным ориентиром развития отрасли, в значительной степени определяющей уровень инновационного развития страны.

ГЛУБОКАЯ ПЕРЕРАБОТКА ГАЗА И НЕФТИ КАК КЛЮЧ РЕШЕНИЯ ПРОБЛЕМЫ ИМПОРТОЗАМЕЩЕНИЯ В ОБЛАСТИ ХИМИИ И НЕФТЕХИМИИ

Проблема глубокой модернизации российской экономики, развития в ней инновационных направлений перешла в фазу принятия системных решений.

Одним из решений, направленных на инновационное развитие отечественной экономики, представляется развитие газохимии. В нашей стране сосредоточена почти 1/3 мировых запасов газа, причем примерно 40% – так называемый «жирный», т.е. этаносодержащий газ, и неиспользование этого щедрого дара природы в условиях, когда российская нефтегазовая отрасль практически исчерпала экспортно-сырьевой вектор развития, выглядит более чем нерациональным. Отмечу, что стали известны случаи, когда в европейских странах из российского газа, получаемого по долгосрочным контрактам, проводится интенсивный отбор «этановой составляющей» для его передела в высокотехнологичную продукцию.

По оценкам экспертов, к 2035 г. спрос на природный газ возрастет почти на 50%, при этом крупнейшие газовые компании мира все в большей степени ориентируются не на добычу и экспорт газа, а на его переработку в химическую продукцию, обеспечивающую им более высокие прибыли.

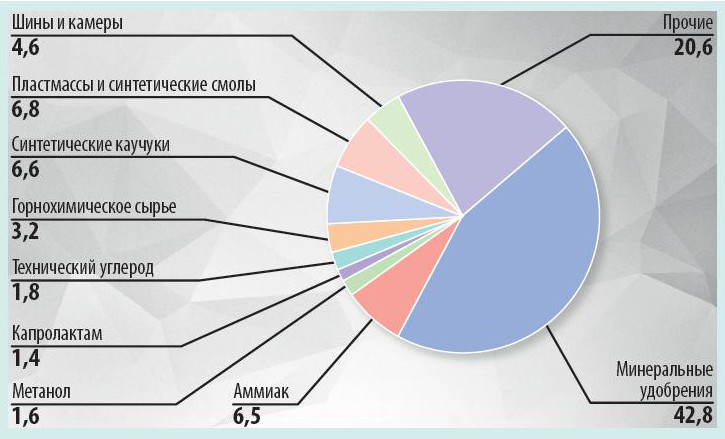

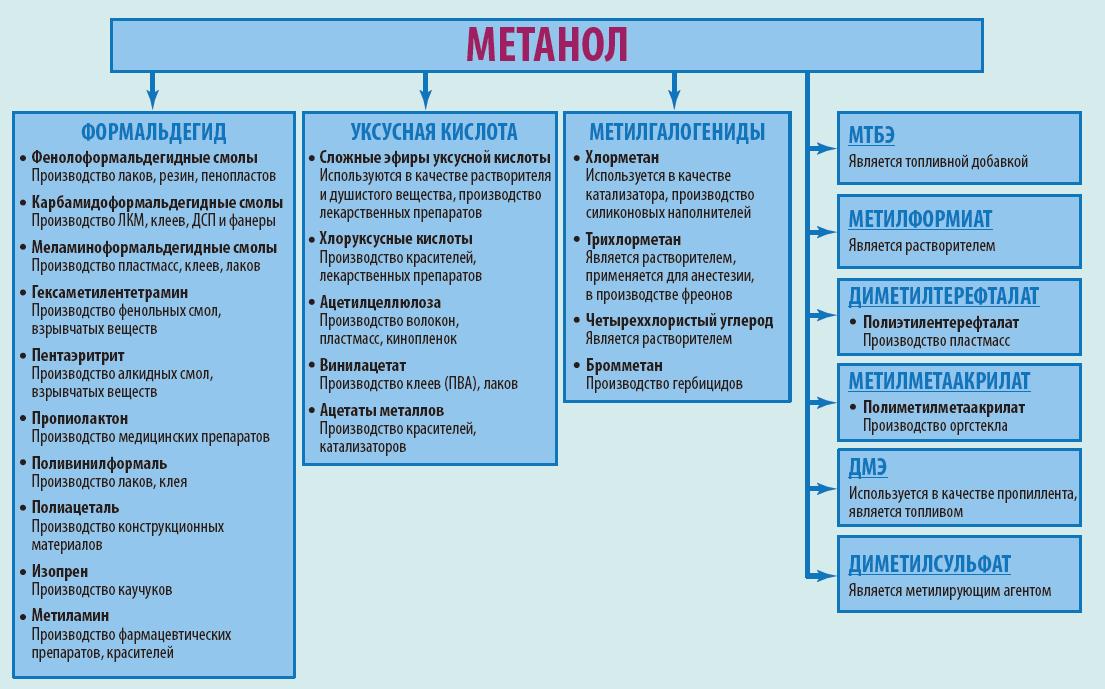

В России до настоящего времени в газохимический сектор поступает не более 5% общего потребления газа, при этом степень его переработки невысока. Основными продуктами передела газа в газохимическом производстве являются продукты первого передела – аммиак и метанол, которые, хотя и входят в экспортную номенклатуру химического комплекса (рис. 1), не могут рассматриваться как достижения отечественной газохимии. Более того, за рубежом они становятся сырьем для дальнейшего передела и далее в виде продукции с высокой добавленной стоимостью возвращаются в Россию, т.е. мы отдаем прибыль зарубежным компаниям.

В План-2030 Минэнерго России заложен рост производства углеводородного сырья в 1,7 раза, при этом его использование в нефтегазохимии должно возрасти в 3,1 раза. Возникает вопрос: что следует производить, чтобы получать хорошую прибыль и выдерживать конкуренцию со странами, активно наращивающими производственный и экспортный потенциал в области химии и нефтехимии? Это прежде всего Китай, который уже стал основным поставщиком химической и нефтехимической продукции и которому в соответствии с контрактом «Газпрома» по трубопроводу «Сила Сибири» ежегодно будет поставляться до 38 млрд куб. м природного газа, в том числе есть вероятность прокачки «жирного газа», содержащего С2 и гелий!

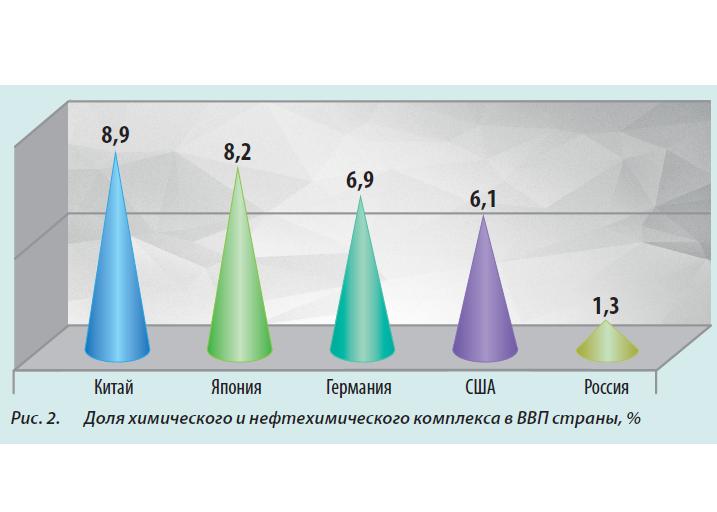

Сегодня российский химический комплекс производит в основном крупнотоннажную химическую и нефтехимическую продукцию с невысокой добавленной стоимостью. В результате доля химии и нефтехимии в ВВП страны на уровне 1,5%, в то время как в ведущих странах мира за счет выпуска высокотехнологичной химической и нефтехимической продукции этот показатель в разы больше (рис. 2). Причем в некоторых странах вклад химической индустрии в ВВП страны оценивается кумулятивным показателем, определяемым уровнем химизации экономики. В Китае, например, такой показатель составляет 30% ВВП (!), в США – 28% ВВП (!) и т.д., т.е. выпуск высокотехнологичной химической и нефтехимической продукции высоко прибылен и должен стать приоритетом развития нефтегазохимии в России. Продажа строительных материалов в Москве по цене от производителя ✓ Поставки с завода ✓ Быстрая доставка и разгрузка манипулятором ★ Обращайтесь! moskeram.ru МосКерам ☎ 8 800 555 44 33 ☎ Компания Москерам с 2010 года является дистрибьютором строительных и отделочных материалов: облицовочного и строительного кирпича, керамических и газосиликатных блоков, сухих смесей, цемента и т.д. различных марок и производителей.

Общеизвестно, что рост глубины переработки сырья увеличивает доходность (рис. 3) , т.е. напрямую ведет к увеличению ВВП.

При этом важно отметить, что глубокая переработка газа, продолжение продуктовой линейки до выпуска высокотехнологичной продукции позволяет получать не только более маржинальную продукцию, но и продукцию, которую мы импортируем. В качестве примера на рис. 4 приведена схема передела метанола.

В Минпромторге и Минэнерго утверждены Планы мероприятий по импортозамещению в химической и нефтехимической промышленности. Планы включают проекты производства продукции с высокой долей зависимости от импорта. Но перечень химической и нефтехимической продукции, в которой остро нуждается российский рынок, много шире, и в НИИТЭХИМе к настоящему времени разработан перечень продукции, по которой целесообразно строительство импортозамещающих производств с формированием экспортного потенциала. Однако хотеть – не значит иметь. Важно найти инвестора, заинтересовать в производстве химической и нефтехимической продукции крупный бизнес и в первую очередь – энергосырьевые компании, как это происходит во многих странах мира.

Действительно, в современном мировом хозяйстве обозначился тренд формирования универсальных компаний, включающих всю «вертикаль» от добычи энергосырья до нефтегазохимических производств, что повышает их устойчивость и капитализацию. Так, в суммарной выручке Exxon Mobil, BP, Total, Shevron и других крупных энергосырьевых компаний мира на нефтегазохимию приходится уже более 10%. Такую же тактику использует государственная компания Sinopec, Китай.

У российского «Газпрома» есть «дочка» – компания «СИБУР», которая успешно расширяет свой бизнес за счет увеличения глубины переработки газового сырья. Имея дешевое сырье, «СИБУР» развивает производство пластмасс (ПЭ, ПП, ПЭТФ) с их последующей переработкой в изделия, что в значительной степени способствует решению проблемы импортозамещения (например, импорт ПВХ сократился вдвое).

Необходимо шире использовать мировой опыт и встраивать производство химической и нефтехимической продукции непосредственно в энергосырьевые компании. Отдельные энергосырьевые компании (например, «Татнефть») уже начали такое встраивание путем приобретения действующих химических и нефтехимических производств. При этом полагаем, что принципом единой стратегии развития нефтегазодобычи и переработки углеводородного сырья до нефтегазохимической продукции должно стать доминирование выпуска высокотехнологичной продукции, закупаемой по импорту и необходимой для развития отраслей-потребителей – строительства, машиностроения, легкой промышленности и т.д., т.е. необходима увязка стратегий развития нефтегазохимии и отраслей-потребителей.

Разработка такой увязки записана в План мероприятий по реализации Стратегии развития химического и нефтехимического комплекса (утвержден распоряжением Правительства РФ от 18 мая 2016 г. № 954-р). И было бы логичным включить эту проблему в Технологическую платформу «Глубокая переработка углеводородных ресурсов», основной задачей которой является разработка путей перехода нефтеперерабатывающей и нефтехимической промышленности на принципиально новый уровень развития.

Особое внимание следует обратить на организацию производств малотоннажной химии, доля которой в выпуске химического комплекса России составляет не более 5% против 28–33% в развитых странах, при этом доля импорта в потреблении такой продукции составляет 70–100%.

В Минпромторге разработана концепция развития малотоннажной химии, которая может стать ориентиром для энергосырьевых компаний, нацеленных на выпуск маржинальной химической и нефтехимической продукции.

Далее посмотрим, как государство планирует помогать промышленному бизнесу.

Одним из актуальных инструментов новой промышленной политики является механизм специнвестконтракта (СПИК), который задает заранее понятные правила игры для инвесторов и стабилизирует действующие условия ведения бизнеса на срок до десяти лет.

В рамках специнвестконтрактов за инвесторами (как российскими, так и зарубежными) закрепляется обязательство повышать технологический уровень и наращивать локализацию в нашей стране, взамен предоставляя долгосрочные гарантии и преференции на федеральном и региональном уровнях.

СПИК позволяет обеспечить баланс интересов бизнеса и государства, это как бы «мостик» между интересами федерации, регионов и бизнеса.

Правительство России предлагает также механизмы государственных гарантий по кредитам и займам на инвестпроекты (постановления от 14.12.2010 №№ 1016 и 1017) и субсидирование части затрат на НИОКР (постановление от 30.12.2013 г. № 1312).

Финансовым центром господдержки инвестпроектов на федеральном уровне является созданный в Минпромторге России в 2014 г. Фонд развития промышленности (ФРП). Он выдает крупным промышленным инвестпроектам кредиты под 5% годовых, выдает займы на первый взнос по лизингу, поддерживает Государственную информационную систему промышленности.

Вместе с тем на 2016 г. ФРП выделил на поддержку инвестпроектов только 20 млрд руб., а объем заявок составил 454 млрд руб., т.е. потребность в инвестициях значительно выше! Кроме того, снижается финансирование на развитие малых и средних предприятий (МСП): в проекте Федерального бюджета РФ на 2017 г. выделено 7,5 млрд руб., на 2018 г. – 5,7 млрд, на 2019 г. – 4,2 млрд руб.

Не менее грустная ситуация с кредитными ставками Центробанка. Поднятая в 2014 г. ставка в 17% превратила кредитование в недоступный механизм инвестирования. При уровне заемных средств в оборотном капитале в среднем в 60–70%, а в некоторых отраслях свыше 90%, повышение ставки привело к росту издержек производства, т.е. увеличению цен. Впоследствии ставка была снижена до 11%, но в условиях резкой девальвации рубля инвестиционные проекты оказались нерентабельными: кредиты дорогие, а оборудование, которое до сих пор в России не производится, для нужд импортозамещения увеличилось в цене пропорционально обесценению рубля.

Реализация проектов по более глубокой переработке газа и нефти с получением химической и нефтехимической продукции с высокой добавленной стоимостью будет способствовать:

– модернизации российской экономики за счет ухода от сырьевой модели развития;

– снижению зависимости от иностранных поставщиков химической и нефтехимической продукции;

– созданию более эффективной структуры экспорта химической и нефтехимической продукции.

В свете решения данной проблемы, первоочередной задачей выступает снижение процентной ставки на кредиты, превращение кредитования для бизнеса в доступный источник инвестирования. И медлить с этим нельзя!