Сёмина Ю.А.

Рынки: российский рынок каучуков

Синтетические каучуки – нефтехимическая продукция, имеющая стратегическое значение для экономики России. Шинная промышленность тесно связана с производством синтетического каучука, общая мощность которого, по данным Росстата, на 01.01.2021 составляла 1,8 млн т.

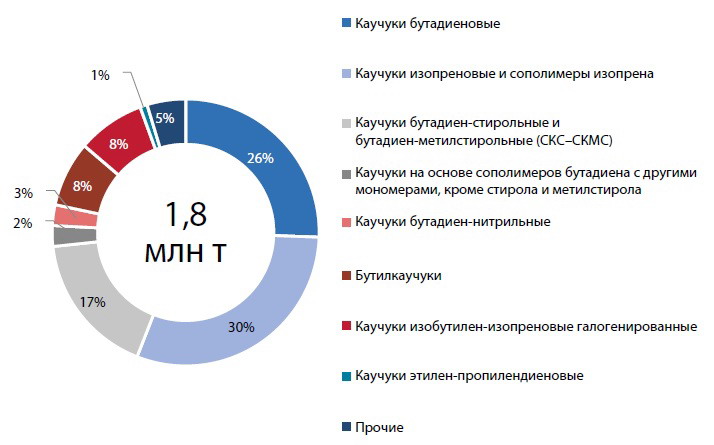

В России производятся различные виды синтетических каучуков как общего, так и специального назначения. Основной объем мощностей каучука синтетического в первичных формах приходится на три вида каучуков общего назначения: каучуки бутадиеновые (СКД), каучуки изопреновые и сополимеры изопрена (СКИ), каучуки бутадиен-стирольные и бутадиен-метилстирольные (СКС–СКМС), общая доля которых составляет более 70%. На долю бутилкаучуков (БК) и каучуков изобутилен-изопреновых галогенированных приходилось по 8% (рис. 1).

Рис. 1. Видовая структура мощностей производства каучука синтетического в первичных формах (на 01.01.2021, %)

Лидерами отрасли на начало 2021 г. являлись такие предприятия-производители, как «Тольяттикаучук», «Нижнекамскнефтехим», АО «Синтез-Каучук» и АО «СНХЗ» (Стерлитамак) и «Воронежсинтезкаучук», чьи суммарные мощности составляли более 85% всего российского производственного потенциала синтетического каучука.

На большинстве заводов синтетические каучуки производятся из мономеров, вырабатываемых на тех же предприятиях. Основным преимуществом Нижнекамского и Стерлитамакского заводов является близость к источникам сырья, что делает минимальными затраты на транспортировку.

Дорогие друзья, уважаемые коллеги!

Продолжение этой статьи вы можете прочитать в электронной или бумажной версии ВЕСТНИКА ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ. Стоимость подписки на 2022 г. (годовой комплект) составляет (в учетом НДС):

– печатная версия: 3800 руб.

– электронная версия: 3000 руб.

Подробнее: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Тел. +7 495 332-06-24

Тел. моб. +7 925 361-70-92

Полная версия доступна только подписчикам.

Подробности о вариантах подписки на «Вестник химической промышленности» в разделе подписка.

Подписавшись на журнал, вам будет открыт полный доступ ко всем материалам журнала, вы сможете просматривать все статьи и скачивать номера журнала.

На неделю 390 руб. | На месяц 490 руб. | На год 3290 руб. |

Состояние российского рынка минеральных удобрений в 2019–2020 гг.

Россия обладает уникальной сырьевой базой, позволяющей выпускать весь спектр минеральных удобрений: азотных, фосфорных, калийных. В последние 20 лет (за исключением кризисных 2008–2009 гг., а также 2012 г.) наблюдалась положительная динамика выпуска минеральных удобрений. Эту тенденцию мы наблюдали весь 2019 г., а также в минувшие месяцы 2020 г. – года, крайне непростого для химического комплекса в целом.

Производство минеральных удобрений в 2019 г.

По итогам работы за 2019 г. производство минеральных удобрений выросло по сравнению с 2018 г. на 3,2% – до 23,7 млн т (в пересчете на 100% пит. в-в).

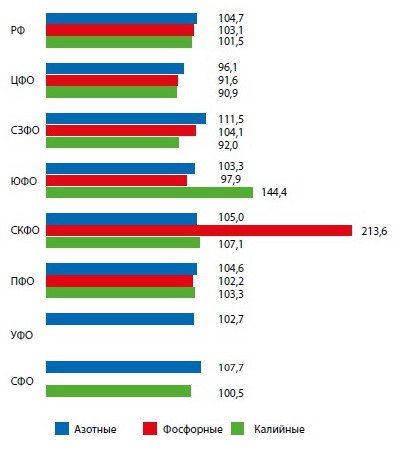

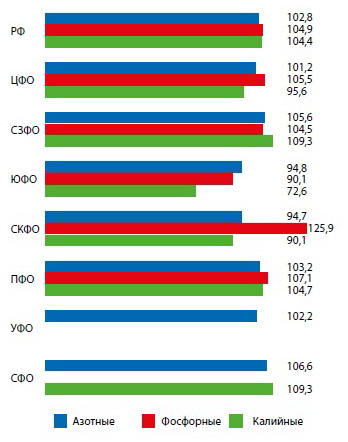

Производство минеральных удобрений за 2019 г. относительно предыдущего года в России показало положительную динамику роста по всем видам удобрений. Так, рост производства азотных удобрений составил 4,7%, фосфорных – 3,1%, калийных – 1,5% (рис. 1).

Рост производства показали практически все федеральные округа, за исключением Центрального (по азотным, фосфорным и калийным), Северо-Западного (по калийным) и Южного (по фосфорным) федеральных округов.

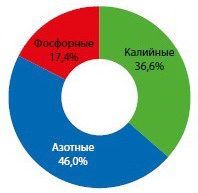

В структуре производства на долю азотных видов приходилось 46% произведенной продукции, на калийные виды удобрений – 36,6%, на фосфорные – 17,4% (рис. 2).

Особенностью российского рынка минеральных удобрений является невысокий уровень спроса, покрывающий на сегодняшний день около 25% выпуска. Несмотря на то что промышленность по выпуску удобрений имеет существенную экспортную направленность, внутренний рынок для российских производителей минеральных удобрений является приоритетным.

Основу внутреннего спроса формируют азотные виды удобрений. Объем потребления в этом секторе рынка в 2019 г. составил 3,4 млн т (рис. 3).

В структуре внутрироссийского потребления минеральных удобрений калийные виды удобрений стоят на втором месте. Несмотря на экспортную направленность этих видов удобрений, объемы их потребления отечественными потребителями в 2019 г. превысили 2 млн т.

Фосфорсодержащие удобрения применяются в основном в составе сложных видов. Объемы потребления на внутрироссийском рынке фосфорных удобрений в 2019 г. не превышали 1 млн т (рис. 4).

Экспортные поставки минеральных удобрений в 2019 г.

Ограниченная емкость внутреннего рынка минеральных удобрений определяет экспортную ориентацию российских производителей.

Основной объем экспортных поставок российских удобрений в 2019 г. приходился на азотные и калийные виды. Доля экспорта в производстве азотных видов удобрения составляла 69%, в то время как доля экспорта калийных видов удобрений – 77%. Доля фосфорных видов в 2019 г. составила 76,4%

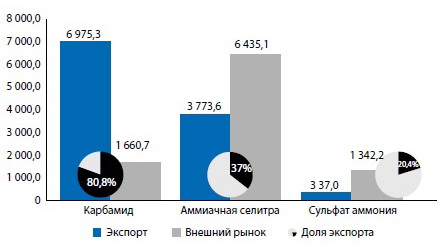

Основу экспортных поставок простых азотных удобрений составляет карбамид, на долю его экспорта в 2019 г. приходилось порядка 80% производимого продукта.

В то же время лишь 37% аммиачной селитры, производимой в России, экспортируется. Объемы экспорта сульфата аммония были невелики (337 тыс. т), а доля экспорта его в производстве составляла чуть более 20%.

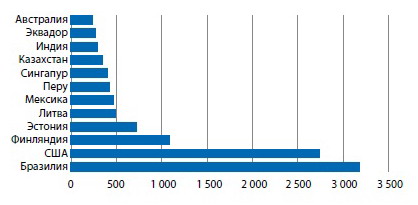

Экспортные поставки Россией азотных удобрений (включая азотно-калийные) в 2019 г. составляли 14,6 млн. т и осуществлялись в более 100 стран (рис. 5).

Крупнейшим импортером российских азотных удобрений в 2019 г. была Бразилия. Второе место в экспортных поставках занимает США. Третье и четвертое места принадлежит странам, входящим в ЕС: Финляндии и Эстонии. За ними следуют Литва, Мексика, Перу и Сингапур.

Основой экспортного потенциала сложных минеральных удобрений были тройные виды. Доля их экспорта в производстве за 2019 г. составила 71,3%, в то время как доля экспорта в производстве двойных видов (NP) удобрений была менее 29% (рис. 6).

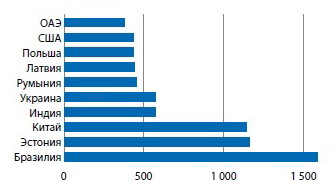

Экспорт Россией фосфорных удобрений в 2019 г. составлял около 11 млн т и направлялся более чем в 90 стран (рис. 6). Основные экспортные поставки были в Бразилию, Эстонию и Китай. Немногим меньше – в Индию и Украину.

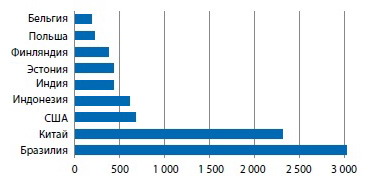

Экспортные поставки Российской Федерацией калийных удобрений в 2019 г. составляли 9,4 млн т и направлялись в 66 стран. Львиную долю экспорта калийных удобрений составлял хлорид калия.

Основные поставки были в Бразилию, Китай. Третье место в рейтинге импортеров калийных туков из нашей страны принадлежит США, а четвертое – Индонезии (рис. 7).

Российский рынок минеральных удобрений за 8 месяцев 2020 г.

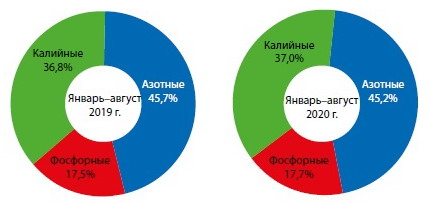

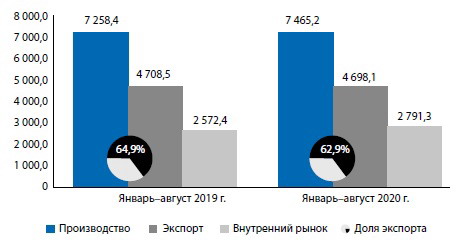

В первые 8 месяцев 2020 г. в стране было выпущено 16,5 млн т минеральных удобрений (100% пит. в-в), что на 3,8% выше уровня того же периода 2019 г. (рис. 8).

Прирост производства минеральных удобрений показал положительную динамику роста по всем видам удобрений. Так, темпы рост азотных удобрений составили 2,8%, фосфорных – 4,9%, калийных – 4,4%.

Несмотря на общероссийский рост производства отрицательную динамику в этот период показали предприятия в ЮФО (по азоту, фосфору и калию), СКФО (по азоту и калию) и ЦФО (по калию).

В структуре производства минеральных удобрений произошли некоторые изменения. Так, немного снизилась доля азотных видов удобрений за счет фосфорных и калийных видов (рис. 9).

За 8 мес. 2020 г. экспорт минудобрений вырос на 3%, однако его доля в потреблении сократилась до 66,3%, чему способствовал рост внутреннего потребления на 4,5%.

В сегменте азотных видов удобрений прирост объемов производства в этот период осуществлялся в основном за счет роста производства простых видов удобрений: аммиачной селитры на 7,1% и карбамида на 1,2% (рис. 10). Причем в структуре производства доля аммиачной селитры выросла до 44,6%, за счет снижения доли карбамида и прочих видов удобрений.

В то же время наблюдалось небольшое снижение экспортных поставок (на 0,2%) и снижение доли экспорта в производстве на 2%.

Несмотря на экспортную направленность отрасли минеральных удобрений, в дальнейшей перспективе ожидается снижение темпа роста экспортных поставок. Это связано в основном с ростом новых мощностей по производству азотных, фосфорных и калийных удобрений как на ближнем, так и в дальнем зарубежье.

Так, на Ближнем Востоке сегодня происходит расширение производственных мощностей, в основном в секторах азотных и фосфорных удобрений, в частности в Саудовской Аравии, Иране. Stiklo konstrukcijos, Stiklo pertvaros, Stikliniai turėklai, Stikliniai stogeliai, Terasų stiklinimas ir stogai, Stikliniai laiptai, Stiklinės grindys, Sulankstomos stiklinės durys http://www.beremisstiklas.lt/

Сегодня интенсивно развиваются азотные мощности в Индии – крупнейшем в мире импортере карбамида. Запуск новых производств в этой стране окажет значительное влияние на мировые потоки карбамида. В Африке рост мощностей фокусируется на азотном сегменте (Египет, Нигерия) и фосфорном (Марокко, Тунис)

В США завершилась огромная волна запуска многочисленных аммиачно-карбамидных производств. Конкурентные цены на газ способствуют хорошей загрузке введенных мощностей.

Беларусь будет обеспечивать значительный прирост мощностей производства калийных удобрений.

Кроме того, один из трендов на рынке минеральных удобрений – это ужесточение мер по охране окружающей среды. Усиление контроля за применением минеральных удобрений в таких странах, как Австралия, Канада, Китай, Новая Зеландия, Турция, а также в ЕС может так же негативно повлиять на экспортные поставки.

Для решения этих проблем необходимо вложение средств в новые технологии для повышения конкурентоспособности российских минеральных удобрений на мировом рынке.

Состояние рынка аммиачной селитры в России в период 2015 — 2016 гг.

Аммиачная селитра (NH4NO3) — самое распространенное в России концентрированное азотное удобрение, производится методом нейтрализации азотной кислоты аммиаком (ГОСТ 2-85, ГОСТ 2-2013). В основном выпускается двух марок: марка «А» — используется в промышленных целях, марка «Б» — в сельском хозяйстве. Содержит не менее 34,0% азота, в том числе половину — в аммиачной форме и половину — в нитратной. Благодаря своим свойствам аммиачная селитра является быстрорастворимым удобрением, ее аммиачная часть поглощается почвой и оказывает более длительное действие по сравнению с нитратной формой, а также с карбамидом.

По степени воздействия на организм селитра относится к 3-му классу опасности (умеренно опасное вещество); по классификации опасных грузов имеет класс опасности 5 (подкласс 5.1); является окислителем и пожароопасна.

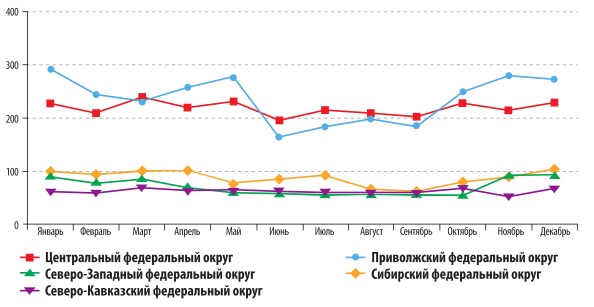

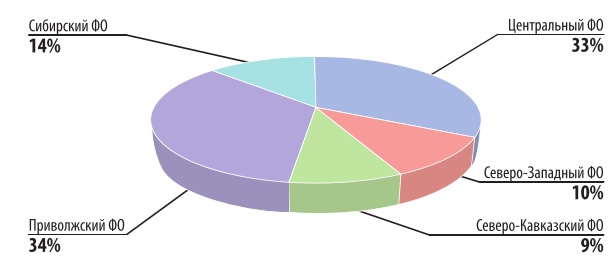

Выпуск аммиачной селитры в 2015 г. составил более 46% от всех азотных удобрений, производимых в России, и более 20% от общего объема выпуска минеральных удобрений в целом. Большая часть селитры производится в Центральном и Приволжском федеральных округах (рис. 1 и 2).

Рис. 1. Динамика производства аммиачной селитры в январе — декабре 2015 г. в разрезе округов, тыс. т, физ. вес

В настоящее время производство аммиачной селитры осуществляют тринадцать предприятий, которые полностью обеспечивают потребность отечественных потребителей. Так, в 2015 г. было произведено более 8,8 млн. т аммиачной селитры.

Рис. 2. Структура производства аммиачной селитры по ФО России в 2015 г.

В России лидерами в производстве аммиачной селитры являются: ОАО Новомосковская АК «Азот» и ОАО «Дорогобуж», находящиеся в Центральном федеральном округе, Филиал «Азот» АО «ОХК «УРАЛХИМ» в г. Березники, Приволжский федеральный округ и Кемеровское ОАО «Азот», Сибирский федеральный округ.

Аммиачную селитру используют как для сельского хозяйства, так и в промышленности. В промышленности аммиачную селитру применяют для производства других видов удобрений: карбамидно-аммиачной смеси (КАС), тукосмесей и других туков. Такие удобрения имеют ряд преимуществ.

КАС — это смеси водных растворов карбамида и аммиачной селитры, могут сохраняться длительное время, не теряя качественных показателей. В отличие от аммиачной селитры растворы КАС не горят и не взрываются, что лишает руководителей хозяйства проблем, связанных с техникой безопасности и требованиями по хранению, транспортированию удобрений и контролю персонала.

Тукосмеси — это сложные удобрения, полученные методом сухого смешивания одно-, двух- и трехкомпонентных удобрений. Тукосмеси удобны тем, что имеется возможность внесения необходимых макро- и микроэлементов в нужном соотношении в один прием под запланированную урожайность сельскохозяйственных культур с учетом агрохимических данных конкретного поля. Этот метод позволяет получить неограниченный спектр марок удобрений.

Значительная доля промышленного потребления аммиачной селитры приходится на отрасли, использующие продукт в качестве сырья для производства взрывчатых веществ (ВВ). Аммиачно-селитряные ВВ представляют собой большую группу взрывчатых веществ. Их принято относить к бризантным взрывчатым веществам пониженной мощности (в тротиловом эквиваленте на 25% слабее тротила).

В промышленности используются смеси селитры с различными горючими углеводородами и многокомпонентные составы на её основе. В этих видах взрывчатых веществ аммиачную селитру применяют в качестве окислителя.

Но, несмотря на промышленное использование аммиачной селитры, в основном ее применяют в качестве основного азотосодержащего удобрения в осенне-весенний период. В последние годы этот вид продукта является одним из основных минеральных удобрений, поставляемых российскими производителями на внутренний рынок. Совокупные отгрузки для нужд сельского хозяйства и промышленности в 2015 г. составили (по данным РАПУ) порядка 3,8 млн. т, или 73% от объема поставляемых минеральных удобрений.

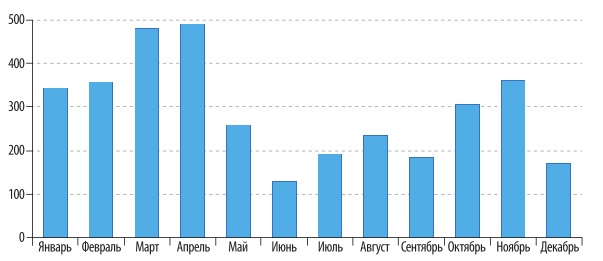

Поставки аммиачной селитры носят сезонный характер, и максимальный ее спрос для сельского хозяйства приходится на весну и осень, тогда как в летние месяцы наблюдается уменьшение спроса (рис. 3). В то же время максимальный спрос на селитру для промышленного применения приходится на летние месяцы, ввиду ослабления спроса со стороны сельского хозяйства и специфики применения аммиачной селитры для промышленности.

Рис. 3. Объемы приобретения аммиачной селитры отечественными сельхозпроизводителями в 2015 г., тыс. т, физ. вес