Подотрасль переработки пластмасс в Российской Федерации: состояние и перспективы

В 2007 г. в ОАО «НИИТЭХИМ» на основании госконтракта с Минпромторгом России разрабатывался План мероприятий («дорожная карта») по развитию подотрасли переработки пластмасс на период до 2025 г.

В данной статье представлена основная концепция развития подотрасли переработки пластмасс на период до 2025 г., разработанная на основе анализа деятельности основных секторов подотрасли и целевых показателей, заложенных в Стратегию развития химического и нефтехимического комплекса на период до 2030 г.

Переработка пластмасс – одна из лидирующих подотраслей химического комплекса России, занимающая одну из ключевых позиций в сегменте продукции с высокой добавочной стоимостью.

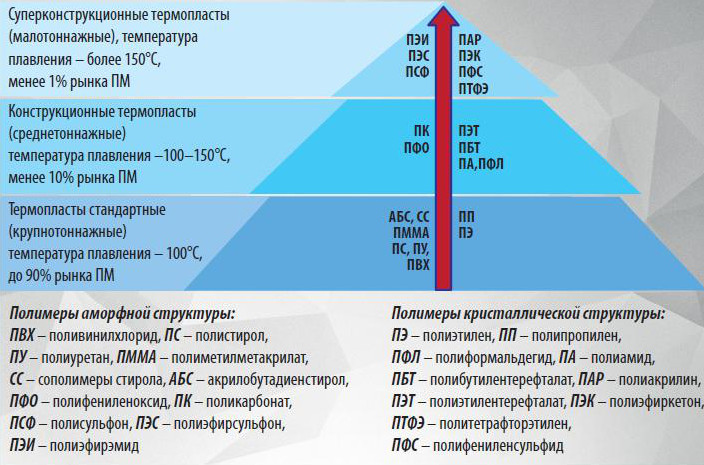

Сырье. Качественные и стоимостные параметры изделий из пластмасс в основном определяются видом перерабатываемых полимеров (рис.1).

Потребителями изделий из полимеров общетехнического назначения являются: строительство, производство тары и упаковки, автомобилестроение, сельское хозяйство, домашние хозяйства, мебельная промышленность, машиностроение, транспорт, дорожное строительство, электросвязь и электротехника.

Изделия из конструкционных термопластов востребованы со стороны электроники, электротехники, автомобилестроения, авиации, кораблестроения, приборостроения, производителей компьютерной и бытовой техники, медицины.

Изделия из полимеров верхнего этажа используются в оборонной промышленности, электронике, ракетной и космической технике, авиации, судостроении.

На сегодняшний день российские производители пластмасс удовлетворяют спрос со стороны отечественных переработчиков полимеров почти на 80%. В значительной степени на импортном сырье работают производители изделий из полиуретана, линейного полиэтилена низкой плотности (ЛПЭНП), по импорту закупается не производимый в России эмульсионный поливинилхлорид (ПВХ), дефицитный полистирол (ПС), а также отдельные марки полиэтилена (ПЭ) и полипропилена (ПП), не входящие в марочный ассортимент предприятий-производителей этих пластмасс.

В перспективе до 2025 г. предполагается реализовать проекты по созданию новых производств ЛПЭНП и эмульсионного ПВХ, но сохранится дефицит ПС. В процессе обсуждения находится вопрос создания отечественного производства изоцианатов, необходимых для производства полиуретанов.

При изготовлении полимерных изделий используется также вторичное сырье, получаемое в процессе рециркуляции пластиковых отходов. В настоящее время доля такого сырья в сырьевом балансе подотрасли переработки пластмасс невелика (не более 2–3%), при этом в основном используется вторичный полиэтилентерефталат (ПЭТ).

Рециркуляция пластиковых отходов помимо увеличения сырьевого ресурса способствует решению экологических проблем и в развитых странах мира имеет повышательный тренд развития: в Германии, Чехии, Швеции, Нидерландах перерабатывается 30–35% полимерных отходов различной сырьевой структуры. В России задачу рециркуляции пластиковых отходов целесообразно решать путем создания условий, стимулирующих переработку отходов из пластмасс.

Рынок. Рынок полимерных изделий специфичен вследствие широкого спектра сфер потребления, многономенклатурности, динамичности ассортиментного наполнения. Примерно 95% рынка полимерных изделий представлено малым и средним бизнесом (с численностью работников до 15 человек), при этом не все производители отчитываются о своей деятельности в Росстате, что затрудняет выстраивание его бизнес-модели.

По уровню переработки полимеров Россия в разы отстает от развитых стран (рис. 2).

Основными секторами, предопределяющими отставание, являются недостаточно высокие темпы развития отраслей применения изделий из пластмасс: строительство, ЖКХ, а также автомобилестроение, медицина, сельское хозяйство и др. Применение прогрессивных материалов в жилищном и промышленном строительстве, дорожном строительстве, секторе ЖКХ определяется более чем в 100 странах мира обязательными к выполнению государственными регламентами. В России также необходимо реализовать идеологию «принуждения к развитию».

В России в силу ряда причин общеэкономического и отраслевого характера темпы развития промышленности по производству пластмасс превышают темпы развития подотрасли их переработки: в 2016 г. относительно 2015 г. – на 5,2%, в 2016 г. относительно 2015 г. – на 1,8%. В результате профицитное полимерное сырье реализуется за рубежом (главным образом полипропилен) и теряются не только потенциально возможная добавочная стоимость, но и рабочие места.

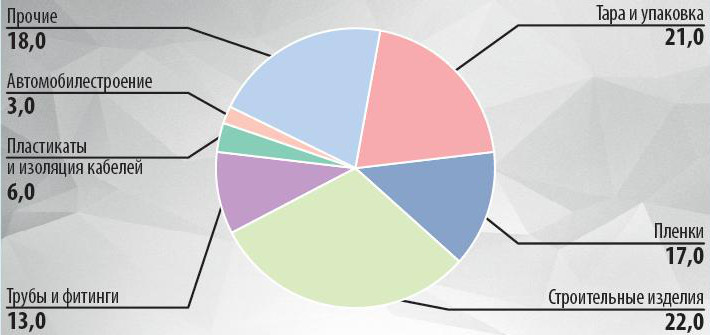

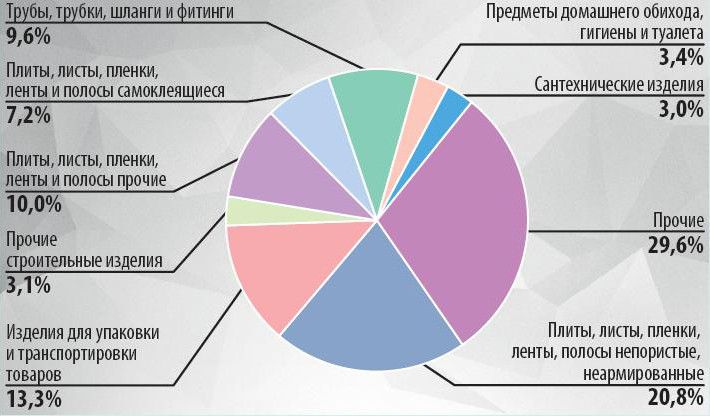

В структуре производства полимерных изделий лидирующими позициями являются тароупаковочные материалы и изделия для строительства (рис. 3).

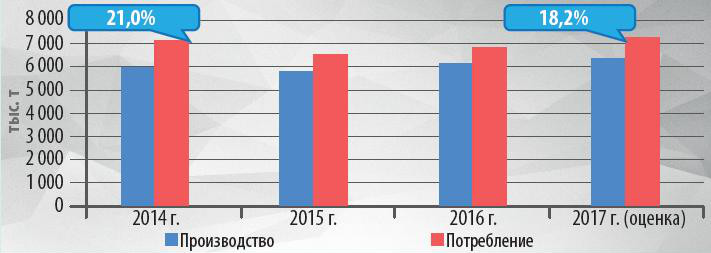

Как показывает анализ, в период 2014–2017 гг. производство изделий из пластмасс увеличилось на 6,4% (до 6,35 млн т), а потребление – только на 2% (до 7,26 млн т), что определялось снижением импорта с 1,5 до 1,19 млн т и сокращением его доли в потреблении (рис. 4).

Упаковочный сектор, с включением полимерных пленок, по масштабам производства в Российской Федерации является лидирующим, что соответствует общемировому тренду. Более быстрыми темпами развивается сектор жесткой упаковки: в 2016 г. относительно 2015 г. темпы прироста производства жесткой и гибкой полимерной упаковки составили 110,2 и 104,9% соответственно. Опережающий темп развития производства жесткой упаковки в перспективе до 2025 г. сохранится, при этом изделия из ПЭТ сохранят свои лидирующие позиции.

Одна из важнейших задач гибкой упаковки – как можно дольше сохранить первоначальные свойства пищевого продукта, обезопасить хранение токсичных веществ, исключить утерю ароматических свойств косметической продукции. Сегодня возможности для роста рынка гибкой упаковки лежат в области внедрения инноваций и этот процесс уже получил развитие. В России благодаря реализации импортозамещающих проектов начали производить полимерные пленки, обладающие повышенной прочностью при малом весе (БОПП – биаксиально-ориентированные полипропиленовые пленки), термоусадочные пленки, барьерные многослойные пленки, пленки-стрейч. В План мероприятий по импортозамещению в отрасли химической промышленности включены проекты по выпуску дефицитных многослойных пленок для упаковки пищевой продукции, медикаментов, товаров бытовой химии, предметов личной гигиены, пленки «агрострейч».

Ключевым сдерживающим фактором роста спроса на полимерную упаковку является емкость рынка фасованных пищевых продуктов (в настоящее время это примерно 70% объема потребления упаковочных материалов).

Оптимистичны перспективы у рынка пластиковых труб, что определяется высоким спросом со стороны сельского хозяйства, химической промышленности, нефтегазового сектора, а также сегментов водоотведения и водотранспортировки и рядом их преимуществ относительно металлических аналогов. Трубный сектор рынка полимерных изделий перспективен при условии возобновления финансирования инфраструктурных проектов в сфере ЖКХ и газификации, а также при развитии инвестиций в нефтегазовую отрасль.

Перспективно расширение использования полимерных изделий в строительстве, поскольку как особый класс материалов со специфическими свойствами они не только вытесняют и заменяют традиционные материалы, но и в сочетании с последними занимают те позиции, где они незаменимы и высокоэффективны. Особый вид совмещения материалов – комбинированные конструкции, в которых совместно работают два элемента из разных материалов, прочно соединенных друг с другом по поверхности контакта. Это энергосберегающие трехслойные строительные плиты и панели

(сэндвич-панели) с жесткими, прочными и тонкими обшивками из металла, стеклопластика, асбоцемента и других материалов и средним слоем из полимерных полос.

Важным сектором использования полимерных изделий является автомобилестроение. Использование полимерных изделий в автомобилях позволяет снизить их вес, что способствует решению одной из глобальных задач по снижению энергозатрат (снижение веса автомобиля на 10% позволяет сэкономить 7% топлива). На сегодняшний день из таких полимеров, как ПП, ПЭ, ПУ, АБС, ПА, ПВХ, ПК, ПММА, изготавливаются топливные баки, крупногабаритные детали кузовов (бамперы, элементы фар), салонов (кабинные модули, сиденья, дверные панели, внутренние обшивки крыш), различные небольшие конструкционные и декоративные детали, а также звуко- и теплоизоляторы.

Российские модели автомобилей характеризуются недостаточной долей применения полимерных материалов – примерно на 7% меньше, чем у иностранных моделей аналогичного класса. Спектр видов этих материалов также далек от мировой практики из-за более низкого использования инженерных пластиков.

Российскими автопроизводителями и крупнейшими мировыми автоконцернами в нашей стране созданы современные производственные мощности в объеме 3,2 млн автомобилей в год. Вместе с тем, из-за падения спроса на автомобили объем потребления полимерных материалов в автомобилестроении снизился с 55 до 24 тыс. т. Согласно базовому прогнозу развития автомобилестроения на период до 2025 г. потребительский спрос на автомобили достигнет уровня в 1,9 млн шт. не ранее 2021 г., а к 2025 г. емкость составит не более 2,2 млн машин (что будет ниже максимально достигнутого в 2013 г. уровня 2,43 млн автомобилей). Поэтому автомобильная промышленность не может стать драйвером развития подотрасли переработки пластмасс.

Вместе с тем, возможности у производителей изделий из пластмасс по расширению этой рыночной ниши имеются. Так, положительный тренд формируется в грузовом секторе: на российском гиганте «КамАЗ» идет планомерное увеличение доли полимерных материалов в моделях грузовиков: в 2003 г. на один автомобиль уходил 151 кг пластиков, в настоящее время их вес доведен до 230 кг, в планах на 2020 г. – увеличение массы пластиков до 650 кг в расчете на один автомобиль.

Для увеличения степени использования полимерных материалов в автомобильной промышленности необходима унификация методик испытаний и требований к полимерам и компаундам со стороны автопроизводителей, а также внедрение в подотрасли 3D-печати.

Российский рынок полимерных мешков и сумок (пакетов) до настоящего времени развивался по восходящей: за период 2014–2016 гг. прирост потребления составил 127% (объем рынка более 400 тыс. т). Однако в мире из-за природоохранных мер укрепляется тренд вытеснения полимерных мешков и сумок (в основном тонкостенных пакетов) экологичными изделиями из бумаги, хлопчатобумажных тканей и биополимеров. В перспективе в этом секторе и в России вероятны ограничения использования полимерных мешков и сумок, что сузит емкость рынка данной полимерной продукции (по оценке не менее чем на 10–15%).

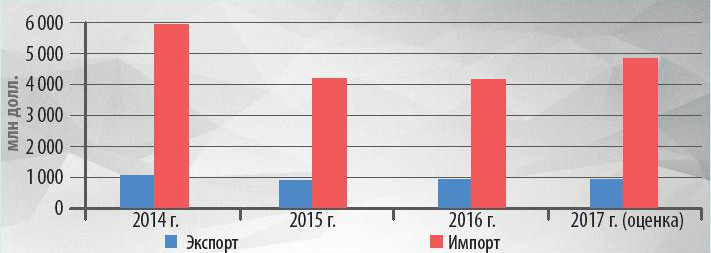

Внешняя торговля. В подотрасли пластпереработки идет процесс импортозамещения: за период 2014–2017 гг. импорт сократился в физическом объеме на 321 тыс. т, по стоимости – на 1,81 млрд долл. (рис. 5). Товарная структура импорта полимерных изделий представлена широким спектром наименований, но лидирующими позициями являются плиты, листы, пленки, ленты непористые, неармированные и изделия для упаковки и транспортировки товаров (рис. 6).

На сегодняшний день более чем 80% спроса на изделия из пластмасс удовлетворяется за счет собственного производства, однако в некоторых сегментах, в том числе социально значимых, зависимость от импорта достигает 100% (пример – 100%-ный импорт одноразовых шприцов).

Товарная структура импорта полимерных изделий предопределяет основные направления развития подотрасли переработки пластмасс в перспективе. Импортозамещение в области пластпереработки может принести отрасли дополнительно не менее 100 млрд руб. и организовать рабочие места в малом бизнесе.

Ограничительным фактором импортозамещения является дефицит или отсутствие в России отдельных полимеров определенных марок. В связи с этим при актуализации Плана развития газо- и нефтехимии России на период до 2030 г., разработанном в Минэнерго России в 2012 г. и утвержденным приказом Минэнерго России за № 79, необходимо рассмотреть возможность устранения нарастающего дефицита.

Экспорт изделий из пластмасс более чем в четыре раза меньше импорта, в результате внешнеторговое сальдо подотрасли традиционно сохраняет минусовое значение: в 2017 г. дефицит составил 3,25 млрд долл.

В период до 2025 г. в таких нефтегазодобывающих странах, как Иран и Саудовская Аравия, будет реализован целый ряд проектов по выпуску крупнотоннажных пластмасс, что усилит конкуренцию на мировом рынке этой продукции и развернет отечественных производителей пластмасс на отечественный рынок, предоставив тем самым дополнительный объем полимеров для переработки в изделия.

Ожидаемый профицит пластмасс позволит снизить цены на них и привлечь инвесторов к расширению бизнеса в области пластпереработки. Инвестиционная привлекательность переработки пластмасс определяется стабильно растущим спросом со стороны отраслей-потребителей (строительство, пищевая промышленность, сельское хозяйство, медицина, бытовой сектор) и быстрой окупаемостью капитальных затрат.

Положительную роль сыграет улучшение условий ведения малого и среднего бизнеса, т.е. переработчики пластмасс имеют возможность претендовать на меры господдержки, обозначенные в Федеральном законе Российской Федерации № 209 от 11.07.2007 г. «О развитии малого и среднего предпринимательства» и последующими постановлениями и указами Правительства РФ (госсубсидии на возмещение процентов по кредиту, налоговые каникулы, надзорные каникулы, госзакупки, льготная аренда и др.).

Согласно «Стратегии развития химической и нефтехимической промышленности на период до 2030 года» (утверждена приказом Минпромторга России и Минэнерго России от 8 апреля 2014 г. № 651/172) производство изделий из пластмасс к 2025 г. возрастет относительно уровня 2016 г. по реалистичному сценарию на 158,8% (до 9,8 млн т), по инновационному сценарию – на 186,3% (до 11,5 млн т). Прирост производства будет определяться расширением мощностей (на 158 и 172,4% соответственно для реалистичного и инновационного сценариев) и внедрением инновационных разработок.

Оценочно, экспорт изделий из пластмасс в физическом исчислении к 2025 г. по реалистичному сценарию увеличится вдвое относительно уровня 2016 г. (до 850 тыс. т), а импорт практически не изменится (1 187,4 и 1 100 тыс. т соответственно), однако за счет расширения производства доля импортной продукции на внутреннем рынке полимерных изделий снизится с 17,1 до 11,0%, что определяет естественную рыночную конкуренцию. Душевое потребление изделий из пластмасс в 2025 г. оценочно составит 71 кг/чел. – увеличится относительно уровня 2016 г. почти в 1,5 раза и приблизится к современному уровню потребления изделий из пластмасс в Великобритании.

Реконструкция производства ПЭНП на «Томскнефтехиме»

Полиэтилен низкой плотности начинает новую жизнь. Благодаря модернизации «Томскнефтехима» объемы предложения продукции СИБУРа, ведущего производителя этого продукта, увеличатся, а переработчики получат материал с улучшенными свойствами. Варианты дальнейших трансформаций ПЭНП на дереве переделов, открывающие новые сферы применения, ожидаются при разработке специальных решений.

Полиэтилен низкой плотности является одним из наиболее зрелых продуктов в классе полиолефинов. Сферы его применения включают в себя (но не ограничиваются) упаковочными, термоусадочными, сельскохозяйственными пленками, а также литьевыми изделиями, кабельной изоляцией и покрытиями труб. Российское производство представлено пятью заводами, выпускающими основу марочного ассортимента, обозначенного в ГОСТ 16337-77.

Основной сегмент переработки ПЭНП емкостью более чем в 300 тыс. т в год — это пленки общего назначения. Более 150 тыс. т в год приходится на термоусадочные пленки. Оставшуюся часть рынка делят между собой кабельные, литьевые и марки для экструзии покрытий.

Каковы ожидания от рынка ПЭНП в текущем году? Основываясь на прогнозах динамики развития отраслей его применения, можно предположить, что при сохранении баланса на российском рынке в целом вероятна перебалансировка между сегментами потребления. Рынок, пребывающий в относительном профиците, возможно, будет меняться внутри, переработчикам придется адаптироваться. Это увеличит потребность в марках ПЭНП, аналогичных импортным, вместе с тем технологические возможности большинства действующих мощностей практически исчерпаны.

Базовый ПЭНП является универсальным, надежным и привычным сырьем. Он хорошо перерабатывается, но имеет недостатки, ограничивающие динамику роста спроса на него на мировом рынке по сравнению с другими полиэтиленами. Повлиять на востребованность продукта можно через расширение марочного ассортимента с возможностью производства кастомизированных решений в совокупности с высоким уровнем качества. Другими словами, требуется сочетание оптимальных характеристик самого полимера и пакета необходимых добавок.

Томская площадка СИБУРа («Томскнефтехим») производит базовые марки ПЭНП, которые находят свое применение в экструзии пленок, кабельной изоляции и литье, но до реконструкции технологические ограничения не позволяли кардинально диверсифицировать ассортимент.

В прошлом году СИБУР мог предложить базовые марки, модифицированные набором добавок, вводимых на этапе гранулирования. Они не влияют на основные параметры — ПТР и плотность, но улучшают технологичность, физико-механические и оптические свойства. Материалы опробованы рынком в экспериментальных объемах и доступны — в коммерческих.

По результатам анализа было подтверждено, что эффект от изменения рецептуры не способен насытить рынок материалом нового качества на уровне зарубежных производителей: для расширения марочного ассортимента необходима модернизация производственных мощностей.

Какие изменения были привнесены в технологическую линию? На протяжении всего пути, который проходит этилен с пиролиза для того, чтобы стать товарной формой полиэтилена, был модернизирован ряд основных узлов, отвечающих за качество и характеристики продукта. Речь идет о строительстве узлов подачи и хранения нового модификатора, модернизации узлов возвратного газа, замене отделителей высокого и низкого давления и установке современного экструзионного оборудования и узлов прямого дозирования добавок.

Такой масштаб модернизации должен обеспечить основные ожидаемые эффекты. А это повышение производительности с 250 до 270 тыс. т в год. Наряду со стабилизацией качества увеличатся объемы пленочного продукта, вариативность в его плотности, снизится содержание экстрагируемых веществ и пыли.

Привычные для рынка базовые марки 15303-020 и 15803-020 будут сохранены. Вместе с тем лицензионным соглашением с LyondellBasell предусмотрен выпуск трех марок с более высоким значением плотности и иным набором ПТР. В дополнение к привычному ГОСТ 16337-77 проведена разработка новых ТУ.

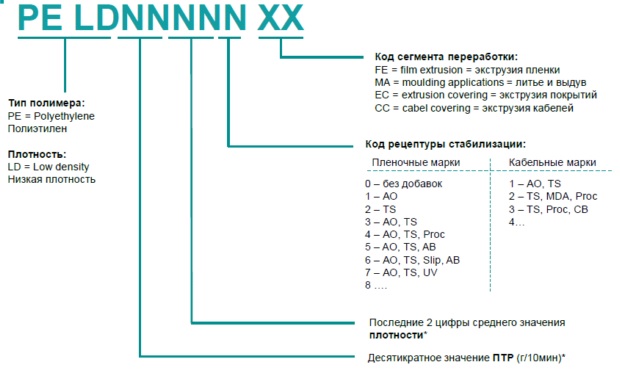

Обновление марочного ассортимента будет сопровождаться заменой кодировки на более современную и логичную (см. рисунок).

PE LD20220 FE, которую можно считать улучшенной версией 15803-020, и PE LD08220 FE дополнят марочный ассортимент для пленочной экструзии. PE LD80210 EC предназначена для экструзионных покрытий, ламинации и литья. Она позволит производить пленки в смеси с линейным полиэтиленом для экструзионных покрытий, например картонной асептической упаковки.

Новые марки IV группы плотности и соответственно более высокой прочности более комфортны по сравнению со стандартными, для использования в литьевых композициях и многослойных продуктах, стретч-худ пленках. Эти продуктовые решения отвечают и основному тренду рынка — снижению толщин.

Завершение реконструкции «Томскнефтехима» ожидается в III квартале 2016 г. с последующим поэтапным выходом на проектную мощность. Начав с выпуска стандартных крупнотоннажных марок и войдя в нормальный технологический режим, площадка будет осваивать перспективные полимерные базы. Гарантийные пробеги по трем маркам запланированы на осень. Полностью перейти на новую номенклатуру с широким внедрением специальных марок СИБУР планирует в 2017 г., ориентируясь на характеристики лучших аналогов и в тесном взаимодействии R & D-блока с клиентами.

Значительная часть Службы технического клиентского сервиса Дирекции размещена непосредственно на «Томскнефтехиме», что позволяет отслеживать и предупреждать проблемы внедрения продукта. На этом этапе предполагается особенно пристальное внимание к клиентам, заявившим о необходимости поддержки. Вместе с тем специалисты, вне зависимости от вида продукта, консультируют о режимах и методах переработки, выезжая при необходимости на площадки контрагентов. Услуги техсервиса бесплатны для клиентов СИБУРа.

Для выстраивания прочных партнерских отношений практикуется заключение долгосрочных формульных контрактов с клиентами. Компания обладает достаточным инструментарием, чтобы подобрать оптимальный вариант решения технических и коммерческих задач.